Ropa naftowa spada, srebro wraca do gry

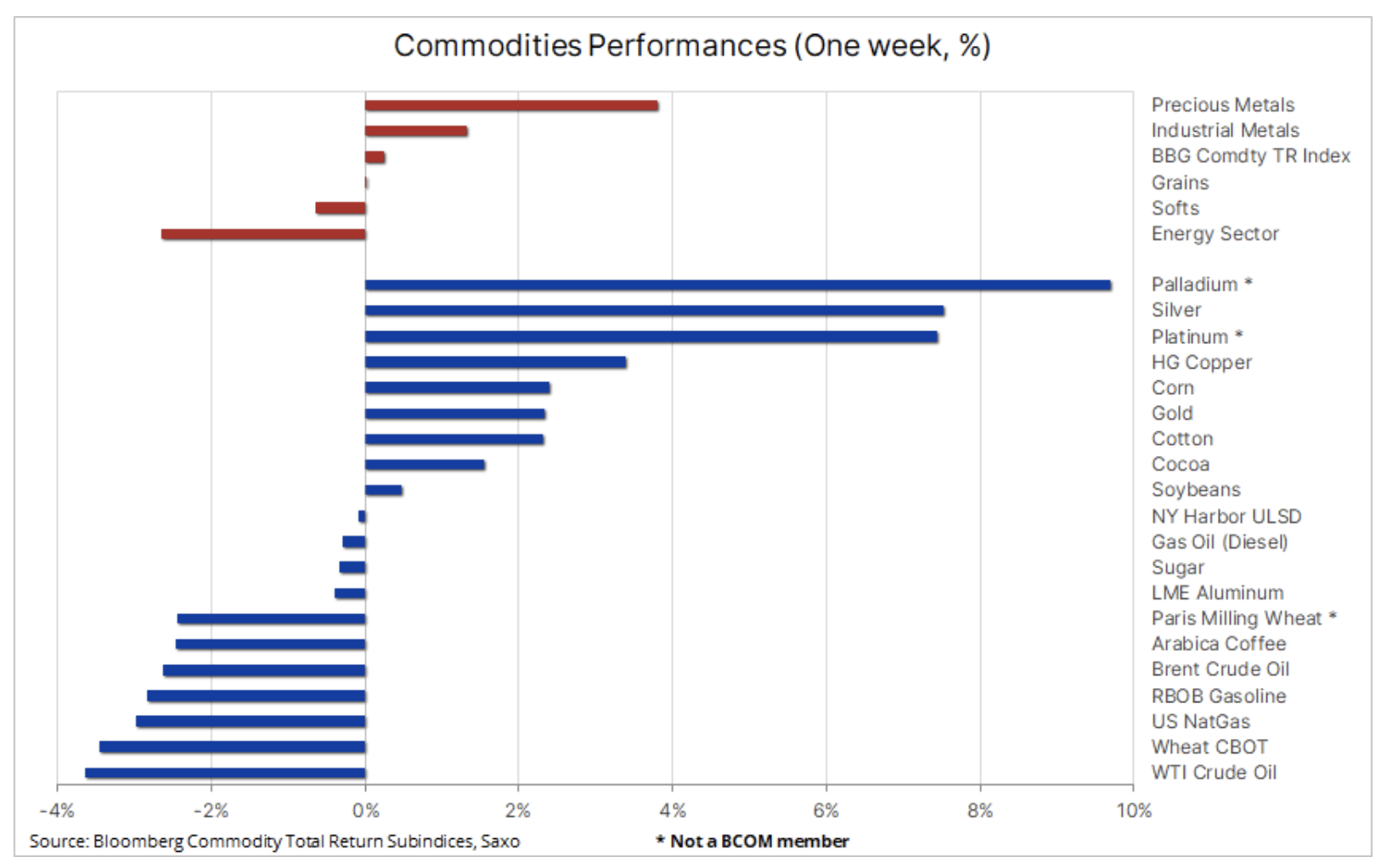

Był to bardzo zróżnicowany tydzień na rynkach towarowym, w którym największą uwagę przyciągnęły dwa szczególne wydarzenia. Na szczycie znalazł się sektor metali szlachetnych, który umocnił się o 3,8% w obliczu rosnącego przekonania, że stopy procentowe na całym świecie osiągnęły wartości szczytowe. Z drugiej strony, perspektywa spowolnienia gospodarczego i dużej podaży przyczyniła się do spadku w sektorze energii o 2,6%, odwracając znaczną część zysków wymuszonych jednostronnymi cięciami produkcji na początku tego roku.

Najlepsze wyniki odnotowały te surowce, na które w ostatnich miesiącach był mniejszy popyt i które były przedmiotem intensywnej krótkiej sprzedaży ze strony inwestorów, czyli metale z grupy platynowców, srebro, miedź i kukurydza, natomiast największe straty odnotowały gaz ziemny i ropa naftowa, ponieważ inwestorzy spekulacyjni kontynuowali odwracanie długich pozycji otwartych w ostatnich miesiącach po nieudanej próbie wymuszenia wyższych cen przez Arabię Saudyjską i Rosję.

Równocześnie umocnił się również sektor metali przemysłowych: dla miedzi był to najlepszy tydzień od lipca, ponieważ nastroje na rynku uległy poprawie w efekcie złagodzenia napięć pomiędzy Stanami Zjednoczonymi a Chinami, osłabienia dolara i silnego popytu w Chinach w związku z wdrożeniem dalszych bodźców wspierających wzrost gospodarczy. Wzrost wykazał również sektor rolniczy – zyskały zarówno tzw. produkty miękkie, jak i zboża, z godnym uwagi wyjątkiem pszenicy, którą nadal ciągnie w dół znaczna podaż ze strony kluczowych światowych producentów.

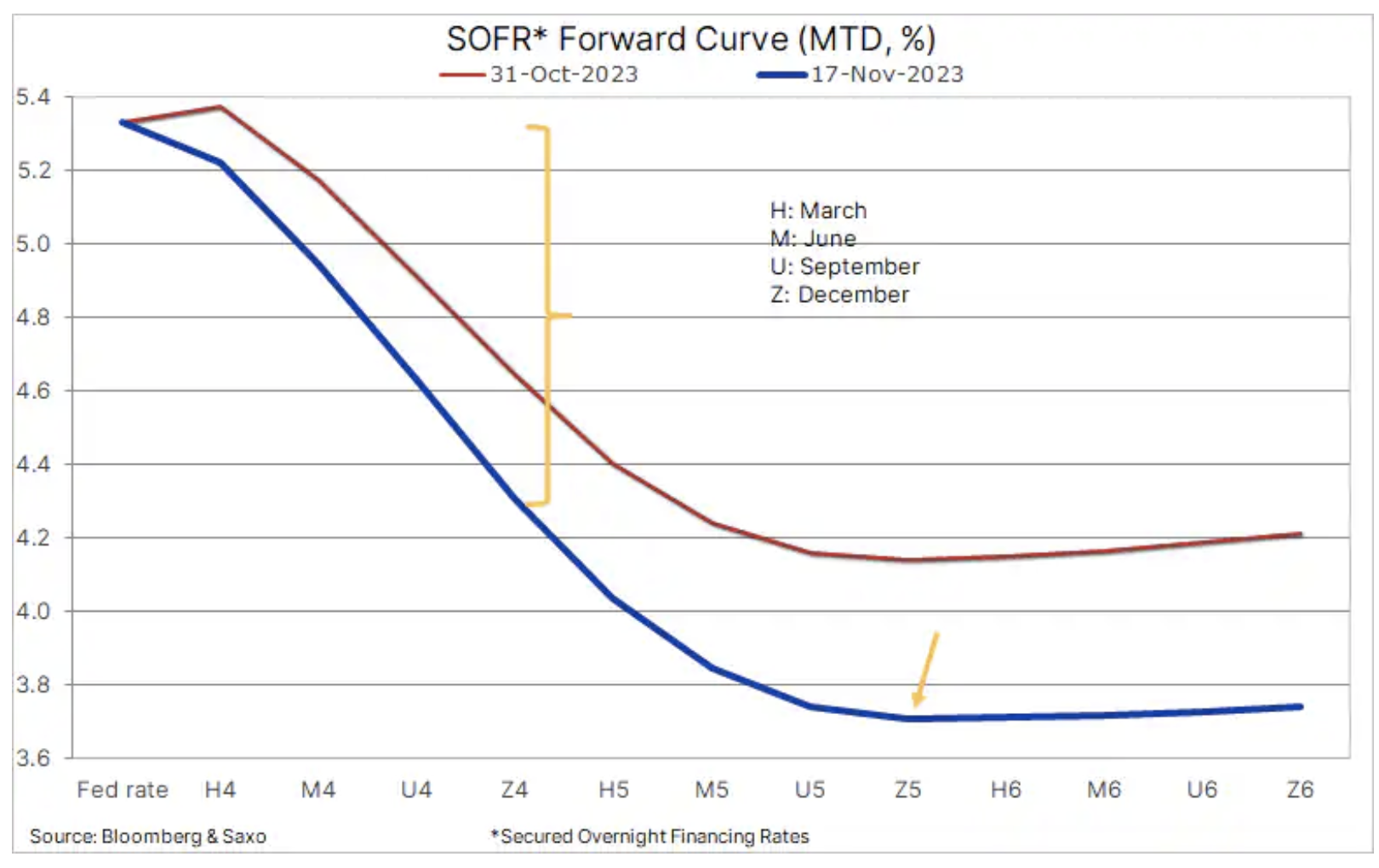

Na froncie makroekonomicznym szereg danych ekonomicznych z kluczowych gospodarek z całego świata wzmocnił pogląd, że cykle agresywnego zacieśniania polityki przez Rezerwę Federalną i inne banki centralne uległy już zakończeniu i najważniejszy staje się obecnie termin, jak również tempo, przyszłych obniżek stóp procentowych. Traderzy zareagowali na spadek inflacji i zatrudnienia, podwyższając oczekiwania dotyczące obniżek stóp procentowych w 2024 r. w Stanach Zjednoczonych i Europie do pełnego punktu procentowego, przy czym pierwsze cięcia powinny nastąpić w II kwartale.

Traderzy wykorzystują kontrakty terminowe SOFR, aby obstawiać kierunek krótkoterminowych stóp procentowych w Stanach Zjednoczonych, a po wydarzeniach minionego tygodnia rynek uwzględnia obecnie w wycenach obniżkę stóp o +1% do grudnia 2024 r. Kontrakty SOFR wskazują również na oczekiwania traderów, że nadchodzący cykl obniżek stóp potrwa do grudnia 2025 r., kiedy to stopa referencyjna osiągnie poziom około 3,75%, a następnie ponownie wzrośnie.

Rynki finansowe zareagowały na te wydarzenia, powodując gwałtowny spadek rentowności amerykańskich obligacji skarbowych na długim końcu krzywej. Dolar odnotował znaczny spadek względem pozostałych kluczowych walut, natomiast światowe rynki akcji poszły w górę, w szczególności sektory, które ostatnio zmagały się z wysokim poziomem zadłużenia i rosnącymi kosztami obsługi tego długu. Za przykład mogą tu posłużyć branże magazynowania energii i energii odnawialnej – dwa obszary wspierające popyt na metale, takie jak tanie i niedoceniane przez kupujących srebro i platyna.

Posiedzenie OPEC 26 listopada w centrum uwagi

Ogólne straty w sektorze energii sprawiły, że subindeks Bloomberg Energy spadł o ponad 2% w ujęciu tygodniowym, przedłużając tym samym czterotygodniowy spadek o 10% do najniższego poziomu od lipca. Mimo iż najnowszymi czynnikami tego spadku były wzrost zapasów w Stanach Zjednoczonych i utrzymujące się obawy o popyt, tempo tąpnięcia zwiększyła sprzedaż techniczna ze strony traderów, którzy w coraz większym stopniu zmuszeni byli do redukcji długich pozycji, dodając równocześnie nowe krótkie pozycje w obliczu pogarszających się prognoz technicznych.

Spadek cen ropy naftowej do lipcowego minimum przyspieszył po tym, jak ceny nie zdołały osiągnąć bezpieczniejszych poziomów w ubiegły wtorek, kiedy nastąpiło ogólne umocnienie i wzrost apetytu na ryzyko po tym, jak słabszy, niż przewidywano odczyt CPI w Stanach Zjednoczonych zwiększył prawdopodobieństwo osiągnięcia szczytowych stóp procentowych i niższych kosztów finansowania. W efekcie nieudanego wybicia ukierunkowani technicznie zwolennicy krótkiej sprzedaży nabrali przekonania, że ceny spadną, czego kulminacją był czwartkowy spadek o 5%, który wprowadził ropę Brent i WTI, które od szczytowych wartości z początku października poszły w dół o ponad 20%, w obszary technicznej bessy.

Według rynku terminowego, prognoza krótkoterminowego popytu wykazuje oznaki osłabienia. Jest to najbardziej widoczne w przypadku ropy WTI, gdzie spread pomiędzy natychmiastowym i trzymiesięcznym terminem realizacji po raz pierwszy od lipca powrócił do stanu contango na poziomie 0,4 USD za baryłkę. Pod koniec września, kiedy rynek skupił się na ograniczonej podaży po cięciach produkcji w Arabii Saudyjskiej i Rosji, spread ten osiągnął stan deportu na poziomie 6,2 USD za baryłkę. Równoważny trzymiesięczny spread na rynku ropy Brent również zbliża się do contango, spadając z około 5,7 USD za baryłkę do obecnych 0,05 USD za baryłkę.

W efekcie tych wydarzeń umocnienie z III kwartału szybko zanika, a cięcia produkcji w Rosji, a przede wszystkim w Arabii Saudyjskiej, mają ograniczony wpływ na rynek. Od końca czerwca do końca września cena ropy Brent wzrosła o około jedną trzecią w reakcji na cięcia produkcji w Arabii Saudyjskiej w związku z dążeniem do wyższych cen i szacowanym przez OPEC deficytem podaży na poziomie 3 mln baryłek dziennie. Od tego czasu jednak prognozy dotyczące popytu poszły w dół, co wymusiło silną reakcję w postaci fali sprzedaży ze strony inwestorów spekulacyjnych, którzy nieoczekiwanie znaleźli się w sytuacji, w której dysponowali dużą długą pozycją i najmniejszą krótką pozycją brutto od 12 lat. Poziom spekulacyjnych krótkich pozycji utrzymywanych na słabnącym rynku określa rozmiary przeceny, ponieważ krótkie pozycje są potrzebne do absorbowania presji na sprzedaż ze strony długich pozycji dążących do likwidacji.

Jak podkreślaliśmy w ostatniej tygodniowej analizie rynków towarowych, obawialiśmy się, że na rynku ropy naftowej istnieje ryzyko nadmiernego spadku; przy cenie ropy Brent poniżej 80 USD i WTI poniżej 75 USD uważamy, że etap ten został już osiągnięty, a czwartkowa przecena sprawia wrażenie kapitulacji, potencjalnie sygnalizując dno rynku. Ostatnie osłabienie nastąpiło po tym, jak EIA, w najnowszym raporcie obejmującym dane z dwóch tygodni, poinformowała o wzroście zapasów w Stanach Zjednoczonych o 17,5 mln baryłek. Jednak informacja, która przeszła niemal niezauważenie, dotyczyła niemal identycznego spadku całkowitych zapasów benzyny, destylatów i paliwa lotniczego o 16,4 mln baryłek. Oprócz wzrostu implikowanego popytu na benzynę do korzystnego cenowo poziomu 9 mln baryłek dziennie – najwyższego poziomu o tej porze roku od 2021 r. – pewne wsparcie dla cen może się również pojawić, kiedy rafinerie zakończą prace konserwacyjne, zwiększając tym samym popyt na ropę naftową.

W przypadku ropy WTI powrót powyżej 75 USD może być pierwszym sygnałem konsolidacji, natomiast ponowne umocnienie wymagać będzie wybicia powyżej 80 USD, a w przypadku ropy Brent – powyżej 83,50 USD. Niemniej jednak, biorąc pod uwagę, że ostatnie tąpnięcie było wynikiem raczej zmian technicznych niż fundamentalnych, potencjalne minimum znajduje się naszym zdaniem w bezpośrednim zasięgu; traderzy powinni ponadto wziąć pod uwagę ryzyko zaostrzenia sytuacji geopolitycznej i dodatkowych działań wspierających ceny ze strony OPEC i pozostałych producentów na posiedzeniu 26 listopada.

Srebro na prowadzeniu po dobrym tygodniu dla metali szlachetnych

Ceny złota mocno odbiły w ubiegłym tygodniu po tym, jak od dawna konieczna korekta wyhamowała w okolicach 1 935 USD, czyli kluczowego technicznego poziomu wsparcia. Jednak podczas gdy do wzrostu w ubiegłym miesiącu doprowadziły obawy geopolityczne i ryzyko finansowe związane z rosnącymi rentownościami amerykańskich obligacji, ostatnie odbicie wynikało z założenia, że stopy procentowe osiągnęły wartości szczytowe i w przyszłym roku zostaną obniżone. Wyjaśnia to również, dlaczego metale półprzemysłowe, takie jak srebro czy platyna, przegapiły zeszłomiesięczny rajd, zanim w ubiegłym tygodniu wyszły na prowadzenie.

Perspektywa niższych kosztów finansowania wspierająca branże wymagające dużej płynności, z których część potrzebuje platyny i srebra, przyczyniła się do silnego odbicia obu tych tanich i niedocenianych przez kupujących metali. Ponadto niedawne osłabienie względem złota można również częściowo wyjaśnić brakiem popytu na te metale ze strony banków centralnych. W tygodniu kończącym się 7 listopada fundusze hedgingowe dysponowały długą pozycją netto w kontraktach terminowych na złoto na giełdzie COMEX wynoszącą 105 tys. kontraktów (10,5 mln uncji), czyli o ponad 20 tys. powyżej średniej rocznej.

Tymczasem w przypadku srebra fundusze utrzymywały niemal neutralną pozycję wynoszącą zaledwie 2,2 tys. kontraktów, około 10 tys. poniżej średniej rocznej, podczas gdy w przypadku platyny dysponowały niewielką krótką pozycją netto wynoszącą 1,4 tys. kontraktów, około 8 tys. poniżej średniej rocznej.

Poza zleceniami kupna ze strony banków centralnych, nadal składanymi w rekordowym tempie, rachunki funduszy lewarowanych, takich jak fundusze hedgingowe i CTA, a także popyt inwestorów na ETF pozostają kluczowe dla dalszego umocnienia złota. Możliwe osiągnięcie szczytowych stóp procentowych – kiedy tylko zostanie potwierdzone – obniży koszty utrzymywania nieoprocentowanych pozycji w metalach szlachetnych, co będzie bodźcem do kolejnego ruchu w górę. Do tego czasu podtrzymujemy nasze cierpliwie pozytywne podejście do złota i srebra, a ewentualne spadki postrzegamy jako okazję do zakupu.

Cena srebra plasuje się w okolicach 24 USD, co oznacza wzrost o ponad 7% w ujęciu tygodniowym, ponieważ inwestorzy spekulacyjni starają się ponownie zająć długie pozycje w związku z prognozowanym obniżeniem stóp procentowych, a tym samym z perspektywą poprawy popytu ze strony branży przemysłowej. Niepotwierdzona jeszcze linia trendu od majowej wartości szczytowej może zapewnić opór na poziomie 24,25 USD poniżej 25 USD, podczas gdy wsparcie prawdopodobnie pojawi się przed dwustudniową średnią ruchomą, obecnie na poziomie 23,30 USD.

O Autorze

Ole Hansen, szef działu strategii rynków towarowych, Saxo Bank. Dołączył do grupy Saxo Bank w 2008 r.. Koncentruje się na dostarczaniu strategii i analiz globalnych rynków towarowych określonych przez fundamenty, nastroje rynkowe i rozwój techniczny. Hansen jest autorem cotygodniowej aktualizacji sytuacji na rynku towarów, a także zapewnia klientom opinie dotyczące handlu towarami pod marką #SaxoStrats. Regularnie współpracuje zarówno z mediami telewizyjnymi, jak i drukowanymi, w tym z CNBC, Bloomberg, Reuters, Wall Street Journal, Financial Times i Telegraph.

Ole Hansen, szef działu strategii rynków towarowych, Saxo Bank. Dołączył do grupy Saxo Bank w 2008 r.. Koncentruje się na dostarczaniu strategii i analiz globalnych rynków towarowych określonych przez fundamenty, nastroje rynkowe i rozwój techniczny. Hansen jest autorem cotygodniowej aktualizacji sytuacji na rynku towarów, a także zapewnia klientom opinie dotyczące handlu towarami pod marką #SaxoStrats. Regularnie współpracuje zarówno z mediami telewizyjnymi, jak i drukowanymi, w tym z CNBC, Bloomberg, Reuters, Wall Street Journal, Financial Times i Telegraph.

![Forex Club – Podatek 9 – Rozlicz podatek od zagranicznego brokera [Pobierz Aplikację] Forex Club - Podatek 9](https://forexclub.pl/wp-content/uploads/2024/02/Forex-Club-Podatek-9-184x120.jpg?v=1709046278)

![Platforma Trading View – rozwiązania szyte na potrzeby traderów [Recenzja] trading view recenzja](https://forexclub.pl/wp-content/uploads/2024/03/trading-view-recenzja-184x120.jpg?v=1709558918)

![Jak połączyć konto FP Markets z platformą Trading View [Poradnik] fp markets trading view](https://forexclub.pl/wp-content/uploads/2024/02/fp-markets-trading-view-184x120.jpg?v=1708677291)

![Jak inwestować w ChatGPT i sztuczną inteligencję? Akcje i ETF [Poradnik] jak inwestować w chatgpt i sztuczną inteligencję](https://forexclub.pl/wp-content/uploads/2023/02/jak-inwestowac-w-chatgpt-i-sztuczna-inteligencje-184x120.jpg?v=1676364263)

![WeWork – anatomia upadku spółki wycenianej na 47 mld $ [WeWork, cz. II] wework bankructwo historia](https://forexclub.pl/wp-content/uploads/2024/04/wework-bankructwo-historia-184x120.jpg?v=1711729561)

![Adam Neumann – człowiek, który wyrolował Softbank [WeWork, cz. I] adam neumann wework](https://forexclub.pl/wp-content/uploads/2024/04/adam-neumann-wework-184x120.jpg?v=1711728724)

![Jak przenieść akcje do innego biura maklerskiego [Opis procedury] jak przenieść akcje do innego biura maklerskiego](https://forexclub.pl/wp-content/uploads/2024/03/jak-przeniesc-akcje-do-innego-biura-maklerskiego-184x120.jpg?v=1709556924)

![Najczęstsze błędy początkującego tradera – Mr Yogi [VIDEO] Scalping - Najczęstsze błędy początkującego tradera - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Najczestsze-bledy-poczatkujacego-tradera-VIDEO-184x120.jpg?v=1711601376)

![Nauka cierpliwości: Brak pozycji to też pozycja – Mr Yogi [VIDEO] Scalping - Nauka cierpliwosci - Brak pozycji to tez pozycja - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Nauka-cierpliwosci-Brak-pozycji-to-tez-pozycja-VIDEO-184x120.jpg?v=1710999249)

![Kiedy wyjść z pozycji i jak minimalizować straty – Mr Yogi [VIDEO] Scalping - Kiedy wyjść z pozycji i jak minimalizować straty - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Kiedy-wyjsc-z-pozycji-i-jak-minimalizowac-straty-VIDEO-184x120.jpg?v=1710336731)

![Czy globalne ocieplenie pomoże pszenicy? [Webinar] pszenica surowce webinar](https://forexclub.pl/wp-content/uploads/2024/03/pszenica-surowce-webinar-300x200.jpg?v=1711099347)