Zboża tracą, kakao zyskuje, złoto i ropa zmierzają ku umocnieniu: rynki towarowe w lutym

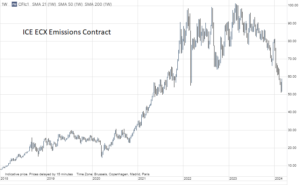

W ubiegłym miesiącu surowce odnotowały ogólny, choć umiarkowany spadek; dotyczyło to przede wszystkim zbóż, których ceny spadły do trzyletniego minimum, natomiast cena kakao wzrosła o jedną trzecią – co stanowi największy miesięczny wzrost od 22 lat – ze względu na pogłębiający się kryzys dostaw w Afryce Zachodniej. Unijne kontrakty na gaz ziemny i kontrakty na emisje notowane na giełdzie ECX również wykazały znaczne straty ze względu na cieplejsze temperatury i szybkie dostosowanie sieci energetycznej do bardziej ekologicznych źródeł energii, co zmniejszyło popyt na pozwolenia na emisję CO2.

Złoto i srebro oczekują na decyzję w sprawie cięć stóp procentowych w Stanach Zjednoczonych, równocześnie nadal wykazując odporność na rosnące rentowności obligacji skarbowych i mocniejszego dolara. Ropa naftowa utrzymuje się w granicach przedziału pomimo pewnych oznak umocnienia, a traderzy koncentrują się na posiedzeniu OPEC+ i napięciach na Bliskim Wschodzie.

Kryzys dostaw w Afryce Zachodniej

W ubiegłym miesiącu surowce odnotowały ogólny, choć umiarkowany spadek we wszystkich sektorach; dotyczyło to przede wszystkim zbóż, których ceny przez trzeci miesiąc z rzędu poszły w dół, osiągając trzyletnie minimum ze względu na dużą podaż i powodując, że spekulacyjna krótka pozycja wzrosła do rekordowego poziomu. W perspektywie ogólnej indeks ogólnego zwrotu z rynków towarowych Bloomberg (Bloomberg Commodity Total Return, BCOM), monitorujący koszyk obejmujący 24 najważniejsze kontrakty terminowe na surowce w niemal równym podziale na energię, metale i produkty rolne, przez czwarty miesiąc z rzędu wykazał spadek, w lutym wynoszący 1,5%.

W tabeli poniżej przedstawiono wyniki wybranych kontraktów terminowych na surowce, z których część nie wchodzi w skład indeksu BCOM. Przykłady obejmują kakao, którego cena wzrosła o jedną trzecią, odnotowując największy miesięczny wzrost od 22 lat, ponieważ kryzys dostaw w Afryce Zachodniej w dalszym ciągu powodował straty w branży czekoladowej. W dolnej części tabeli widzimy gaz ziemny z UE, który odnotował kolejne straty w związku z dużą podażą i ciepłą końcówką zimy, a także częściowo powiązany z tym kontrakt na emisje notowany na giełdzie ECX, który spadł w okolice trzyletniego minimum, czyli o ponad połowę w stosunku do ubiegłorocznej wartości szczytowej. Pozostając przy temacie energii, warto zauważyć, że bez słynącego z wysokiej zmienności kontraktu na amerykański gaz ziemny, który spadł do prawie czteroletniego minimum, strata na indeksie BCOM wyniosłaby mniej niż 1%, biorąc pod uwagę, że ropa naftowa i produkty paliwowe poszły w górę w związku z oznakami umocnienia.

Na rynku metali był to stosunkowo spokojny miesiąc, przy czym zarówno metale przemysłowe, jak i metale szlachetne odnotowały niewielkie spadki, co stanowiło stosunkowo przyzwoity wynik w miesiącu, w którym dane gospodarcze z Chin nadal były rozczarowujące, podczas gdy rentowności amerykańskich obligacji skarbowych mocno wzrosły po tym, jak mocne dane ze Stanów Zjednoczonych jeszcze bardziej opóźniły przewidywany termin pierwszej obniżki amerykańskich stóp procentowych i zmniejszyły rozmiary kolejnych cięć.

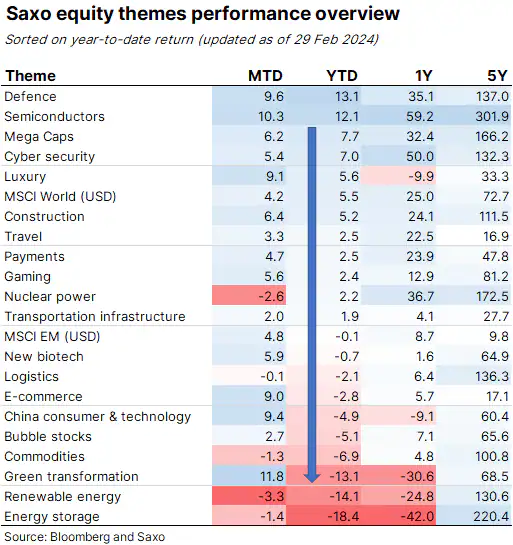

Unijne emisje i zielona transformacja nadal w opałach

Giełda na Wall Street osiągnęła w ubiegłym miesiącu nowe rekordy i, co nie jest zaskoczeniem, biorąc pod uwagę obecny zachwyt sztuczną inteligencją i nacisk na obronność, koszyki tematyczne akcji Saxo wykazują silne wzrosty w ujęciu rok do dnia w odniesieniu do branży obronnej i półprzewodników, a w dalszej kolejności także do spółek o dużej kapitalizacji i związanych z cyberbezpieczeństwem. W dolnej części tabeli znajdują się cztery koszyki obejmujące spółki zajmujące się obrotem surowcami i zieloną transformacją.

W ubiegłym roku, wraz z rosnącymi kosztami finansowania i świadomością, że stopy procentowe nie będą obniżane w takim tempie, jakie zakładano, kapitałochłonne branże zaangażowane w opracowywanie rozwiązań w ramach zielonej transformacji, energii odnawialnej i magazynowania energii odnotowały zdecydowane spadki. Oprócz wysokich kosztów finansowania, branże te ucierpiały również z powodu gwałtownego spadku cen gazu ziemnego, który zwiększył względny koszt opracowania alternatywnych rozwiązań.

Informacje na temat tematycznych koszyków akcji Saxo i akcji bazowych w poszczególnych obszarach tematycznych dostępne są pod następującymi linkami: obronność, półprzewodniki, surowce, zielona transformacja, energia odnawialna i magazynowanie energii.

W związku z powyższym innym rynkiem, który w ostatnich miesiącach odnotował gwałtowne spadki, był rynek kompensacji emisji dwutlenku węgla w Europie, przy czym kontrakt na emisje notowany na giełdzie ECX w pewnym momencie spadł do blisko 50 EUR za tonę, w porównaniu ze 105 EUR w analogicznym okresie ubiegłego roku. Spadek kosztów opłat za zanieczyszczanie środowiska był częściowo spowodowany faktem, że europejska sieć energetyczna przechodzi na bardziej ekologiczne rozwiązania w tak szybkim tempie, że niszczy popyt na pozwolenia na emisję CO2. Masowy rozwój farm słonecznych i wiatrowych w całej UE w ciągu ostatnich kilku lat, a także ożywienie produkcji energii jądrowej we Francji w połączeniu z mniejszą aktywnością przemysłową i łagodną zimą, spowodowały gwałtowny spadek cen gazu ziemnego oraz zmniejszyły popyt na bardziej szkodliwy dla środowiska węgiel.

Transformacja energetyczna i skupienie się na walce ze szkodliwymi emisjami aż do ubiegłego roku wspierały znacznie wyższe ceny emisji, przyczyniając się tym samym do utworzenia spekulacyjnej bańki długich pozycji, ponieważ traderzy/inwestorzy spekulacyjni wierzyli, że ceny mogą wyłącznie wzrosnąć. Po spadku o niemal połowę w ciągu ostatniego roku bańka ta pękła, zmniejszając tym samym presję na sprzedaż. W ujęciu ogólnym perspektywa ponownego umocnienia zależy jednak od aktywności gospodarczej i tego, czy nastąpi ożywienie w branżach zużywających duże ilości energii, które ucierpiały na skutek zeszłorocznego wzrostu cen gazu. Ponieważ pod koniec tej dekady podaż na rynku uprawnień do emisji ma się znacznie zmniejszyć – ponieważ coraz więcej branż zmuszonych będzie do kupna pozwoleń – ostatecznie zostanie ustanowione dno, jednak czy będzie ono powyżej 50 EUR, dopiero się okaże i będzie zależeć między innymi od tego, czy Europa będzie w stanie uniknąć przedłużającego się spowolnienia gospodarczego.

Inwestorzy spekulacyjni nie ponoszą już winy za dalszy wzrost cen kakao

W ubiegłym miesiącu kontrakty terminowe na kakao przedłużyły swój paraboliczny wzrost, umacniając się o ponad jedną trzecią i odnotowując największy miesięczny wzrost od 22 lat. Rajd, który nabrał tempa pod koniec ubiegłego roku, spowodował, że cena kontraktów terminowych notowanych na giełdzie nowojorskiej wzrosła do rekordowego maksimum powyżej 6 000 USD za tonę, około 2,5 raza wyższego niż pięcioletnia średnia odnotowywana do 2023 r. Było to wynikiem większego, niż przewidywano deficytu w sezonie 2023-2024 – trzeciego z rzędu – z powodu niekorzystnej sytuacji w Afryce Zachodniej, będącej głównym światowym regionem upraw odpowiadającym za około 75% globalnej produkcji. Ulewne deszcze na początku sezonu zaszkodziły uprawom i spowodowały rozprzestrzenianie się chorób, a następnie starzejące się drzewa musiały zmagać się z upałami i suszą. Wszystko to przyczyniło się do obniżenia produkcji, a ponieważ rolnikom indywidualnym nie udało się wygenerować odpowiednich zysków, będą nadal mieć problem z zakupem zdecydowanie potrzebnych, ale kosztownych pestycydów i nawozów umożliwiających zwalczanie chorób przy równoczesnym utrzymaniu produkcji ze starzejących się drzew.

Dostawy od rolników uprawiających kakao do portów na Wybrzeżu Kości Słoniowej, głównego spedytora tego surowca, są obecnie o około jedną trzecią mniejsze niż w ubiegłym roku, a ponieważ zbiory w połowie sezonu na koniec marca również wydają się zagrożone, wzbudziło to obawy o dostępność kakao na potrzeby wywiązania się z już przyjętych zobowiązań sprzedażowych, potencjalnie stawiając jednych z największych producentów czekolady w trudnej sytuacji i zmuszając ich do wejścia na rynek kontraktów terminowych w celu zabezpieczenia dostaw, a tym samym do mimowolnego przekształcenia w nabywców kontraktów terminowych zamiast prowadzenia zwykłej działalności sprzedażowej (hedgingowej). Z cotygodniowego raportu Commitment of Traders wynika, że producenci są coraz częściej głównymi nabywcami w efekcie redukowania krótkich pozycji, podczas gdy fundusze hedgingowe od kilku tygodni są sprzedającymi netto, zmniejszając swoją długą pozycję netto do najniższego poziomu od 11 miesięcy.

Sprężynujące złoto

Podtrzymujemy optymistyczne prognozy dla złota i srebra, jednak – jak wielokrotnie podkreślaliśmy w ostatnich miesiącach – oba metale prawdopodobnie znacznie się umocnią, dopóki nie uzyskamy większej wiedzy na temat przyszłych cięć stóp procentowych w Stanach Zjednoczonych. Do czasu pierwszej obniżki rynek może wykazywać nieco zbyt duży optymizm, zwiększając oczekiwania dotyczące cięcia stóp do poziomów narażających ceny na korektę. W tym kontekście krótkoterminowy kierunek cen złota i srebra będzie nadal dyktowany napływającymi danymi gospodarczymi i ich wpływem na dolara, rentowności, a także oczekiwania dotyczące obniżek stóp procentowych.

Jednym z kluczowych czynników pozostaje rynek krótkoterminowych stóp procentowych, który od uwzględniania w wycenach ponad sześciu obniżek amerykańskich stóp procentowych o 25 punktów bazowych w bieżącym roku przeszedł do mniej niż czterech cięć, podczas gdy przewidywany termin pierwszej obniżki przesunął się na czerwiec, potencjalnie pozostawiając bardzo wąskie okno dla pozostałych obniżek stóp. Opiera się to na założeniu, że FOMC raczej nie obniży stóp w okolicach listopadowych wyborów prezydenckich w Stanach Zjednoczonych, aby uniknąć oskarżeń o faworyzowanie urzędującego prezydenta.

To powiedziawszy, w ubiegłym miesiącu złoto zdołało bardzo skutecznie się obronić przed silniejszym dolarem i rosnącymi rentownościami obligacji skarbowych, w szczególności dwuletnich, które wzrosły o ponad 40 punktów bazowych do 4,62%, tym samym po raz kolejny podwyższając koszt alternatywny utrzymywania nieoprocentowanej pozycji w złocie. Ogólnie rzecz biorąc, metal ten zakończył miesiąc z niewielką stratą, a przed czwartkowym, od dawna wyczekiwanym odczytem bazowego deflatora PCE w Stanach Zjednoczonych – preferowanego przez Fed wskaźnika inflacji – złoto zachowywało się niczym sprężyna, dążąc do umocnienia pomimo przeciwności w postaci rentowności, będąc jednak powstrzymywane przez obawy przed niespodzianką inflacyjną. Kiedy jednak odczyt okazał się zgodny z przewidywaniami, cena żółtego metalu poszła w górę, zbliżając się tym samym do lutowego maksimum na poziomie 2 065 USD za uncję.

Ropa naftowa pozostaje na neutralnym poziomie pomimo silnych fundamentów

Kontrakty terminowe na ropę WTI i Brent nadal notowane są w stosunkowo wąskich przedziałach – w przypadku ropy WTI pomiędzy 76 a 80 USD, a Brent pomiędzy 81 a 84 USD – przy czym dominują transakcje techniczne, podczas gdy czynniki fundamentalne nie są w stanie wytyczyć kierunku cen.

Ogólnie rzecz biorąc, podtrzymujemy opinię, że ceny ropy Brent i WTI prawdopodobnie utrzymają się w granicach przedziałów, wynosząc odpowiednio około 80 USD i 75 USD za baryłkę w pierwszym i kolejnych kwartałach, jednak ryzyko zakłóceń na Bliskim Wschodzie i ograniczanie produkcji OPEC+ może sugerować, że relacja ryzyka do zysku raczej wzrośnie niż się zmniejszy. W perspektywie krótkoterminowej rynek będzie koncentrować się na ropie WTI i na tym, czy traderom uda się doprowadzić do pokonania oporu tuż poniżej 80 USD, który to poziom bezskutecznie próbowano przekroczyć w zeszłym tygodniu. Równocześnie w przypadku ropy Brent potencjalna próba wybicia wymaga większego wysiłku, a poziom, który warto pod tym względem obserwować, znajduje się nieco wyżej (85 USD).

W ubiegłym miesiącu nastąpiło pewne fundamentalne umocnienie, a rosnące różnice cenowe pomiędzy kontraktami miesięcznymi wskazują na bardziej solidne prognozy w niektórych segmentach rynku fizycznego. W perspektywie krótkoterminowej inwestorzy nadal skupiają się na Morzu Czerwonym, gdzie trwają ataki Huti, oraz na przyszłotygodniowym posiedzeniu OPEC+, na którym przewiduje się decyzji o przedłużeniu obecnego porozumienia o ograniczeniu produkcji na okres dłuższy niż do marca.

O Autorze

Ole Hansen, szef działu strategii rynków towarowych, Saxo Bank. Dołączył do grupy Saxo Bank w 2008 r.. Koncentruje się na dostarczaniu strategii i analiz globalnych rynków towarowych określonych przez fundamenty, nastroje rynkowe i rozwój techniczny. Hansen jest autorem cotygodniowej aktualizacji sytuacji na rynku towarów, a także zapewnia klientom opinie dotyczące handlu towarami pod marką #SaxoStrats. Regularnie współpracuje zarówno z mediami telewizyjnymi, jak i drukowanymi, w tym z CNBC, Bloomberg, Reuters, Wall Street Journal, Financial Times i Telegraph.

Ole Hansen, szef działu strategii rynków towarowych, Saxo Bank. Dołączył do grupy Saxo Bank w 2008 r.. Koncentruje się na dostarczaniu strategii i analiz globalnych rynków towarowych określonych przez fundamenty, nastroje rynkowe i rozwój techniczny. Hansen jest autorem cotygodniowej aktualizacji sytuacji na rynku towarów, a także zapewnia klientom opinie dotyczące handlu towarami pod marką #SaxoStrats. Regularnie współpracuje zarówno z mediami telewizyjnymi, jak i drukowanymi, w tym z CNBC, Bloomberg, Reuters, Wall Street Journal, Financial Times i Telegraph.

![Forex Club – Podatek 9 – Rozlicz podatek od zagranicznego brokera [Pobierz Aplikację] Forex Club - Podatek 9](https://forexclub.pl/wp-content/uploads/2024/02/Forex-Club-Podatek-9-184x120.jpg?v=1709046278)

![Platforma Trading View – rozwiązania szyte na potrzeby traderów [Recenzja] trading view recenzja](https://forexclub.pl/wp-content/uploads/2024/03/trading-view-recenzja-184x120.jpg?v=1709558918)

![Jak połączyć konto FP Markets z platformą Trading View [Poradnik] fp markets trading view](https://forexclub.pl/wp-content/uploads/2024/02/fp-markets-trading-view-184x120.jpg?v=1708677291)

![Jak inwestować w ChatGPT i sztuczną inteligencję? Akcje i ETF [Poradnik] jak inwestować w chatgpt i sztuczną inteligencję](https://forexclub.pl/wp-content/uploads/2023/02/jak-inwestowac-w-chatgpt-i-sztuczna-inteligencje-184x120.jpg?v=1676364263)

![WeWork – anatomia upadku spółki wycenianej na 47 mld $ [WeWork, cz. II] wework bankructwo historia](https://forexclub.pl/wp-content/uploads/2024/04/wework-bankructwo-historia-184x120.jpg?v=1711729561)

![Adam Neumann – człowiek, który wyrolował Softbank [WeWork, cz. I] adam neumann wework](https://forexclub.pl/wp-content/uploads/2024/04/adam-neumann-wework-184x120.jpg?v=1711728724)

![Jak przenieść akcje do innego biura maklerskiego [Opis procedury] jak przenieść akcje do innego biura maklerskiego](https://forexclub.pl/wp-content/uploads/2024/03/jak-przeniesc-akcje-do-innego-biura-maklerskiego-184x120.jpg?v=1709556924)

![Najczęstsze błędy początkującego tradera – Mr Yogi [VIDEO] Scalping - Najczęstsze błędy początkującego tradera - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Najczestsze-bledy-poczatkujacego-tradera-VIDEO-184x120.jpg?v=1711601376)

![Nauka cierpliwości: Brak pozycji to też pozycja – Mr Yogi [VIDEO] Scalping - Nauka cierpliwosci - Brak pozycji to tez pozycja - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Nauka-cierpliwosci-Brak-pozycji-to-tez-pozycja-VIDEO-184x120.jpg?v=1710999249)

![Kiedy wyjść z pozycji i jak minimalizować straty – Mr Yogi [VIDEO] Scalping - Kiedy wyjść z pozycji i jak minimalizować straty - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Kiedy-wyjsc-z-pozycji-i-jak-minimalizowac-straty-VIDEO-184x120.jpg?v=1710336731)