Ropa naftowa w 2024 r. – na czym się skupić?

Inwestorzy na rynku ropy naftowej rozpoczęli rok ostrożnie, a obawy o globalny wzrost i popyt zrównoważyły coraz większe ryzyko geopolityczne związane z wydarzeniami w rejonie Morza Czerwonego, gdzie ataki na statki handlowe w ubiegłym miesiącu zmusiły spedytorów do przekierowywania kontenerowców ze szlaków bliskowschodnich i azjatyckich, tym samym podwyższając koszty i wydłużając czas dostawy. Warto również podkreślić, że w ciągu pierwszych tygodni obrotu, podobnie jak niemal we wszystkich poprzednich latach, transakcje cechować będzie pewna zmienność, ponieważ inwestorzy spekulacyjni wypatrywać będą sygnałów do przeprowadzenia transakcji, przez co warunki obrotu staną się chaotyczne.

Naszym zdaniem rośnie prawdopodobieństwo, że w nadchodzących miesiącach ceny ropy będą się utrzymywać w granicach przedziału, przy czym żaden pojedynczy czynnik nie okaże się na tyle silny, aby wpłynąć na dynamikę na rynku, skupiającego się obecnie – z jednej strony – na obawach o wzrost gospodarczy, przede wszystkim w Chinach i Stanach Zjednoczonych, a także na rosnącej produkcji spoza OPEC+, z drugiej zaś – na ograniczaniu produkcji przez OPEC+ i ryzyku geopolitycznym. Ponadto zmiany dotyczące przewidywanego tempa obniżek stóp procentowych w Stanach Zjednoczonych mogą wpływać na apetyt na ryzyko. W związku z powyższym przewidujemy, że w I kwartale cena ropy Brent utrzyma się w granicach przedziału w okolicach 80 USD, przy czym największe ryzyko spadku wiąże się z rozłamem w OPEC+ prowadzącym do rozwiązania obecnego porozumienia w sprawie ograniczania produkcji, natomiast ryzyko wzrostu – ze znaczącym wydarzeniem o charakterze geopolitycznym zakłócającym przepływ ropy naftowej i gazu z rejonu Bliskiego Wschodu.

Cena ropy Brent przez cały ubiegły rok utrzymywała się w stosunkowo wąskim przedziale wynoszącym 27,5 USD w porównaniu z przedziałem 64 USD obserwowanym w 2022 r., kiedy to wojna w Ukrainie doprowadziła do gwałtownego wzrostu, a następnie załamania cen. W ujęciu ogólnym cena kontraktu terminowego na ropę Brent o najbliższym terminie wygaśnięcia w ujęciu rocznym odnotowała spadek o 6%, natomiast cena kontraktu na ropę WTI – spadek o 7%. Z perspektywy inwestora oba kontrakty terminowe przez większość roku znajdowały się w deporcie, a biorąc pod uwagę pozytywny wpływ na rolowanie w takich warunkach, ujemny wynik zredukowany został do zaledwie -1% w przypadku ropy Brent i -2% w przypadku ropy WTI.

Bardziej szczegółowe omówienie prognozy technicznej opracowane przez Kima Cramera, specjalistę ds. analizy technicznej w Saxo, dostępne są tutaj.

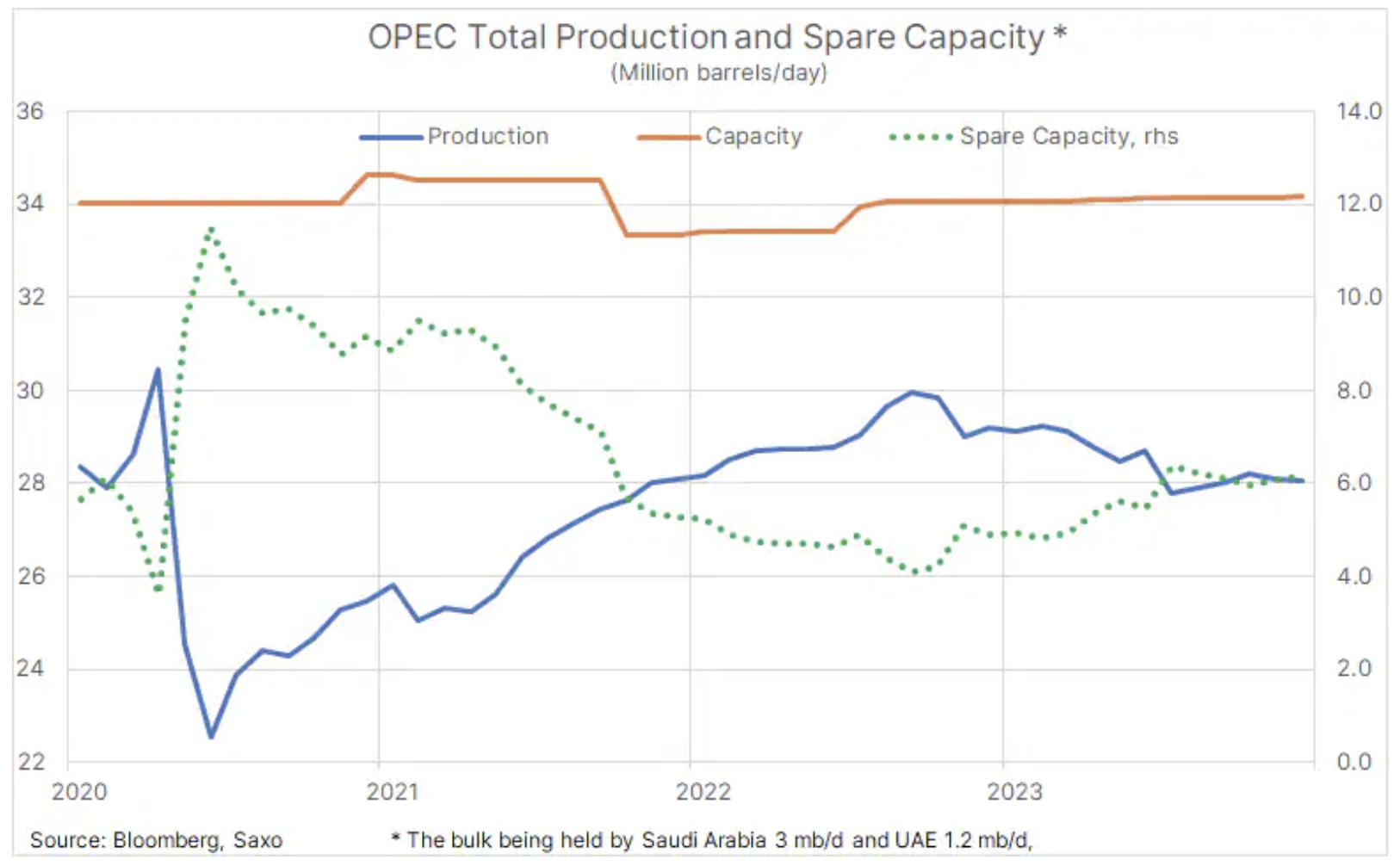

Przy obecnej cenie wynoszącej niemal 80 USD ropa Brent notowana jest zaledwie o kilka dolarów poniżej średniej ceny z ubiegłego roku, a obecna dwustudniowa średnia ruchoma wynosi nieco powyżej 82 USD i chociaż, jak wspomniano, ten stosunkowo wąski przedział to zasługa OPEC+ i jej dążenia do utrzymania stabilnych cen poprzez aktywne zarządzanie podażą, nie ulega wątpliwości, że grupa ta wolałaby, aby ceny były wyższe. Jednak rosnąca produkcja ze Stanów Zjednoczonych, Iranu, Wenezueli, Gujany i innych krajów, w połączeniu ze słabym popytem w IV kwartale, sprawiły, że grupa ta odniosła jedynie połowiczne zwycięstwo, biorąc pod uwagę niepowodzenie w windowaniu cen przy równoczesnej rezygnacji z udziału w rynku.

Zmuszenie do oddania dodatkowego udziału w rynku w celu utrzymania cen powyżej 70 USD pozostaje kluczowym zagrożeniem dla jedności grupy, w szczególności biorąc pod uwagę perspektywę słabszego wzrostu popytu i utrzymującej się wysokiej produkcji z krajów spoza OPEC+, wywierającą presję na spadek udziału w rynku OPEC+ i na wzrost dostępnych rezerw produkcyjnych, zwłaszcza w Arabii Saudyjskiej, dysponującej rezerwami produkcyjnymi wynoszącymi ponad 3 mln baryłek dziennie, co w zwykłych okolicznościach powinno pomóc ograniczyć wszelkie wzrosty cen ze względu na silną zachętę do ponownego wprowadzenia na rynek większej ilości ropy.

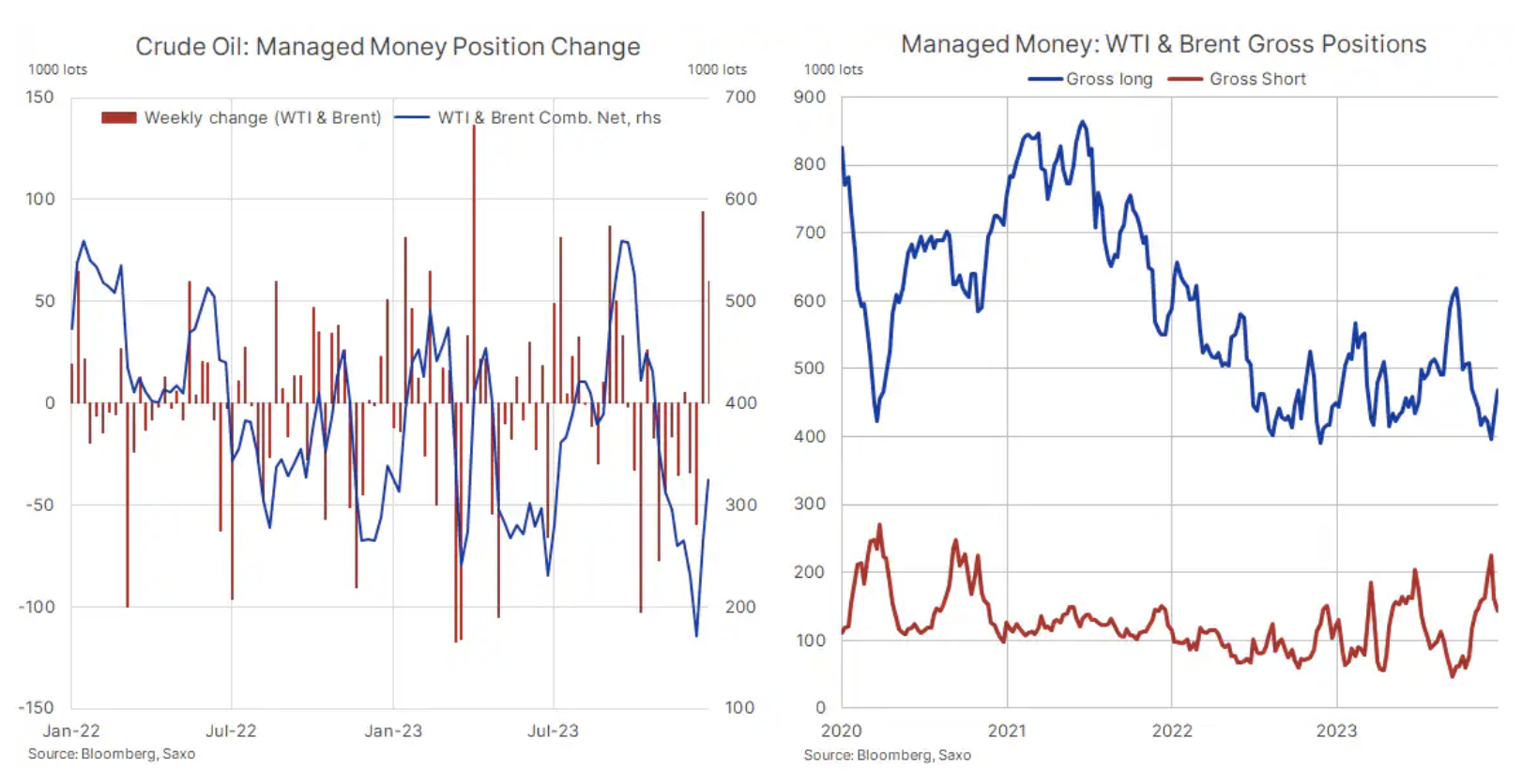

Podobnie jak w ubiegłym roku, inwestorzy spekulacyjni, tacy jak fundusze hedgingowe czy CTA, będą nadal odgrywać ważną rolę w ustalaniu maksimów i minimów na rynku. Tego rodzaju strategie obrotu – często podążające za impetem – mają tendencję do przewidywania, przyspieszania i wzmacniania zmian cen zapoczątkowanych przez fundamenty. Jednak podążanie za impetem często powoduje, że ta grupa traderów kupuje w momencie umocnienia i sprzedaje w momencie osłabienia, co oznacza, że często znajdują się w posiadaniu największej długiej pozycji w okolicach szczytu cyklu lub największej krótkiej pozycji tuż przed osiągnięciem dna na rynku.

Ubiegłoroczne zachowanie traderów polegające na pozostawaniu w granicach przedziału stanowiło ciągłe wyzwanie dla inwestorów spekulacyjnych podążających za impetem, co doprowadziło do szeregu sytuacji, w których utrzymywali oni niewłaściwą pozycję, kiedy ropa Brent i WTI – zamiast kontynuować trend – nagle zmieniały kierunek wraz ze zmianą prognozy technicznej, między innymi w związku z decyzjami OPEC+ w sprawie produkcji, oczekiwaniami dotyczącymi obniżek stóp procentowych w Stanach Zjednoczonych, rozwojem sytuacji w Chinach i wydarzeniami geopolitycznymi. Od długiej pozycji netto wynoszącej 491 mln baryłek w lutym przeszli oni do minimum na poziomie 231 mln baryłek w czerwcu, przed osiągnięciem dwuletniego maksimum we wrześniu w wysokości 560 mln tylko po to, aby na początku grudnia zejść do jedenastoletniego minimum na poziomie 171 mln, dopóki zakłócenia na Morzu Czerwonym nie przyczyniły się do silnego dwutygodniowego odbicia przed końcem roku.

Wnioski

W nadchodzącym kwartale cena ropy Brent prawdopodobnie utrzyma się w granicach przedziału w okolicach 80 USD, ponieważ podaż spoza OPEC+ i obawy o globalny wzrost zrównoważą cięcia produkcji, napięcia na Bliskim Wschodzie i kolejny wzrost światowego popytu, aczkolwiek jego tempo będzie wolniejsze niż w ubiegłym roku. Grupa producentów OPEC+ będzie nadal wspierać ceny poprzez przedłużanie i potencjalne pogłębianie obecnych cięć produkcji, rezygnując tym samym z udziału w rynku przy równoczesnym zwiększaniu dostępnych rezerw produkcyjnych. Termin pierwszej i kolejnych obniżek stóp procentowych w Stanach Zjednoczonych zwiększy zmienność na rynku ze względu na inwestorów spekulacyjnych skoncentrowanych na warunkach makroekonomicznych.

O Autorze

Ole Hansen, szef działu strategii rynków towarowych, Saxo Bank. Dołączył do grupy Saxo Bank w 2008 r.. Koncentruje się na dostarczaniu strategii i analiz globalnych rynków towarowych określonych przez fundamenty, nastroje rynkowe i rozwój techniczny. Hansen jest autorem cotygodniowej aktualizacji sytuacji na rynku towarów, a także zapewnia klientom opinie dotyczące handlu towarami pod marką #SaxoStrats. Regularnie współpracuje zarówno z mediami telewizyjnymi, jak i drukowanymi, w tym z CNBC, Bloomberg, Reuters, Wall Street Journal, Financial Times i Telegraph.

Ole Hansen, szef działu strategii rynków towarowych, Saxo Bank. Dołączył do grupy Saxo Bank w 2008 r.. Koncentruje się na dostarczaniu strategii i analiz globalnych rynków towarowych określonych przez fundamenty, nastroje rynkowe i rozwój techniczny. Hansen jest autorem cotygodniowej aktualizacji sytuacji na rynku towarów, a także zapewnia klientom opinie dotyczące handlu towarami pod marką #SaxoStrats. Regularnie współpracuje zarówno z mediami telewizyjnymi, jak i drukowanymi, w tym z CNBC, Bloomberg, Reuters, Wall Street Journal, Financial Times i Telegraph.

![Forex Club – Podatek 9 – Rozlicz podatek od zagranicznego brokera [Pobierz Aplikację] Forex Club - Podatek 9](https://forexclub.pl/wp-content/uploads/2024/02/Forex-Club-Podatek-9-184x120.jpg?v=1709046278)

![Platforma Trading View – rozwiązania szyte na potrzeby traderów [Recenzja] trading view recenzja](https://forexclub.pl/wp-content/uploads/2024/03/trading-view-recenzja-184x120.jpg?v=1709558918)

![Jak połączyć konto FP Markets z platformą Trading View [Poradnik] fp markets trading view](https://forexclub.pl/wp-content/uploads/2024/02/fp-markets-trading-view-184x120.jpg?v=1708677291)

![Jak inwestować w ChatGPT i sztuczną inteligencję? Akcje i ETF [Poradnik] jak inwestować w chatgpt i sztuczną inteligencję](https://forexclub.pl/wp-content/uploads/2023/02/jak-inwestowac-w-chatgpt-i-sztuczna-inteligencje-184x120.jpg?v=1676364263)

![WeWork – anatomia upadku spółki wycenianej na 47 mld $ [WeWork, cz. II] wework bankructwo historia](https://forexclub.pl/wp-content/uploads/2024/04/wework-bankructwo-historia-184x120.jpg?v=1711729561)

![Adam Neumann – człowiek, który wyrolował Softbank [WeWork, cz. I] adam neumann wework](https://forexclub.pl/wp-content/uploads/2024/04/adam-neumann-wework-184x120.jpg?v=1711728724)

![Jak przenieść akcje do innego biura maklerskiego [Opis procedury] jak przenieść akcje do innego biura maklerskiego](https://forexclub.pl/wp-content/uploads/2024/03/jak-przeniesc-akcje-do-innego-biura-maklerskiego-184x120.jpg?v=1709556924)

![Najczęstsze błędy początkującego tradera – Mr Yogi [VIDEO] Scalping - Najczęstsze błędy początkującego tradera - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Najczestsze-bledy-poczatkujacego-tradera-VIDEO-184x120.jpg?v=1711601376)

![Nauka cierpliwości: Brak pozycji to też pozycja – Mr Yogi [VIDEO] Scalping - Nauka cierpliwosci - Brak pozycji to tez pozycja - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Nauka-cierpliwosci-Brak-pozycji-to-tez-pozycja-VIDEO-184x120.jpg?v=1710999249)

![Kiedy wyjść z pozycji i jak minimalizować straty – Mr Yogi [VIDEO] Scalping - Kiedy wyjść z pozycji i jak minimalizować straty - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Kiedy-wyjsc-z-pozycji-i-jak-minimalizowac-straty-VIDEO-184x120.jpg?v=1710336731)

![Czy globalne ocieplenie pomoże pszenicy? [Webinar] pszenica surowce webinar](https://forexclub.pl/wp-content/uploads/2024/03/pszenica-surowce-webinar-300x200.jpg?v=1711099347)