Ropa naftowa i gaz ziemny w obliczu ryzyka zakłóceń na Morzu Czerwonym

Ceny ropy naftowej i gazu w Europie wzrosły w poniedziałek po tym, jak kilka firm, w tym BP i Equinor, dołączyło do rosnącej listy firm, które wstrzymały żeglugę na Morzu Czerwonym z powodu niemal codziennych ataków ze strony wspieranych przez Iran rebeliantów Houthi. Wydarzenia, które doprowadziły londyński rynek ubezpieczeń morskich do poszerzenia obszaru na Morzu Czerwonym, który uważa za wysoce ryzykowny, jeszcze bardziej ograniczając przepływ statków na najkrótszej trasie do Europy z Bliskiego Wschodu i Azji przez Kanał Sueski.

Jest to najnowsze zakłócenie związane z wojną między Izraelem a Hamasem, w której ataki Houthi są przeprowadzane w celu wsparcia Hamasu, i chociaż może to zwiększyć krótkoterminowe ryzyko związane z dostawami, ponieważ statki będą musiały opłynąć Afrykę, co doda tysiące mil morskich do tras ich rejsów, opóźniając tym samym dostawy ładunków, ryzyko trwałego wpływu wydaje się na tym etapie ograniczone. Biorąc również pod uwagę, że sekretarz obrony USA Austin ogłosił plany utworzenia nowej morskiej grupy zadaniowej mającej na celu ochronę statków handlowych przed atakami. Zapowiedź ta pomogła powstrzymać wzrost na początku tygodnia, a widać już pewne osłabienie, zwłaszcza w przypadku gazu.

Dłuższe podróże będą wymagały większej liczby statków, a wraz z potencjalnym wzrostem stawek frachtowych, armatorzy mogą zyskać najwięcej na tym zakłóceniu. Od czasu piątkowej wiadomości globalny indeks żeglugowy, który śledzi wyniki akcji spółek zajmujących się transportem wodnym, podskoczył o 10%. Przykładem jest duński Maersk, jeden z największych na świecie właścicieli kontenerowców, który podskoczył o 18%, będąc ostatnio pod presją globalnego spowolnienia gospodarczego i rosnących zdolności przewozowych. Do poniedziałku około 46 kontenerowców skierowało się wokół Przylądka Dobrej Nadziei zamiast przepływać przez Morze Czerwone, podczas gdy kolejne 78 kontenerowców jest opóźnionych i czeka na dalsze zamówienia przed przepłynięciem.

Suez update: 46 container ships now have diverted around the Cape of Good Hope rather than transiting the Red Sea. pic.twitter.com/4zaTXn3LO1

— Ryan Petersen (@typesfast) December 18, 2023

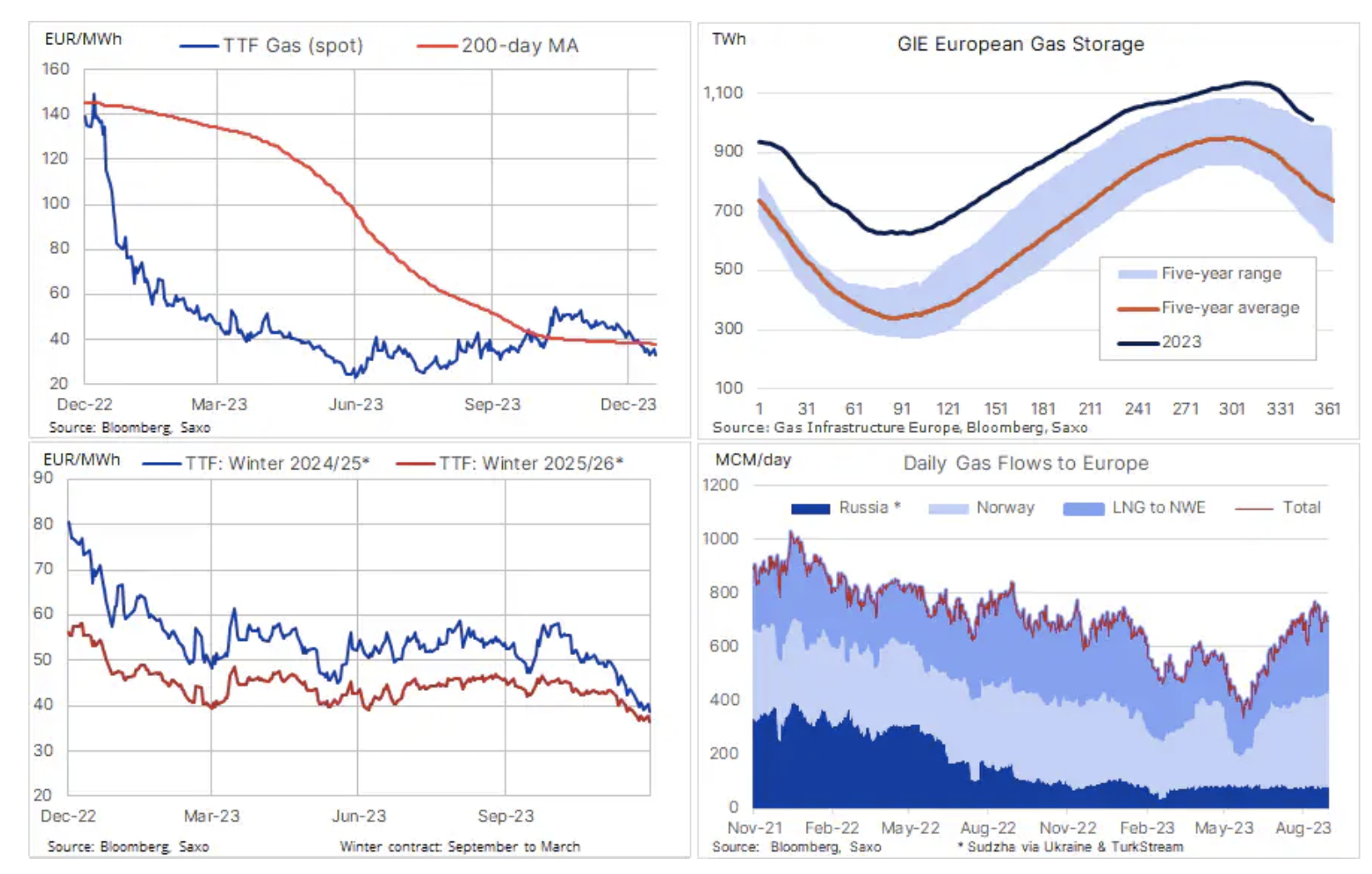

Gaz: największym ryzykiem jest pogoda

Wracając do sektora energetycznego, w którym europejski benchmarkowy kontrakt gazowy TTF wzrósł w poniedziałek aż o 13%, po czym następnego dnia spadł. Kanał Sueski stał się głównym szlakiem dla globalnego handlu LNG w ciągu ostatnich dwóch lat, ponieważ Europa szuka na Bliskim Wschodzie zamienników dla gazu rurociągowego z Rosji. Jednakże, podczas gdy zamknięcie kanału podkreśla zwiększoną zależność Europy od gazu schłodzonego, prognozy dotyczące popytu tej zimy pozostają umiarkowane ze względu na wysoki poziom gazu w magazynach, łagodny początek zimy i słaby popyt przemysłowy, które to czynniki wpływają na ceny. Mając to na uwadze, ceny spot prawdopodobnie utrzymają się na poziomie powyżej 30 euro za MWh, a głównym katalizatorem zmian w obu kierunkach będzie rozwój sytuacji pogodowej.

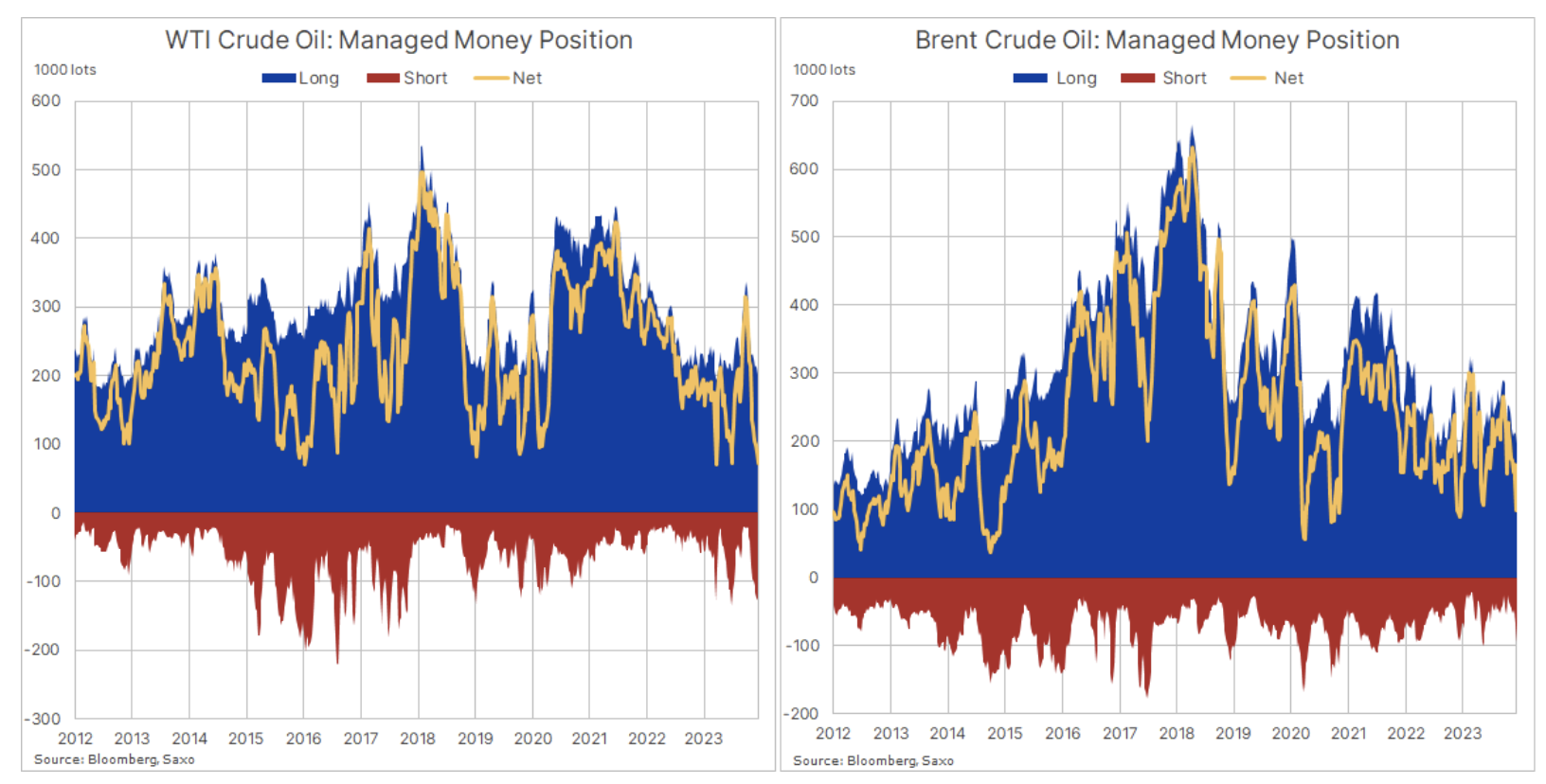

Ropa naftowa zyskuje dzięki błędom funduszy

Ropy Brent i WTI, które od końca września notują gwałtowne spadki, otrzymały impuls w postaci informacji, że BP i Equinor, a także inni spedytorzy ropy naftowej i produktów paliwowych, wstrzymają dostawy przez Morze Czerwone. Tym samym wsparło to odbicie, które rozpoczęło się w zeszłym tygodniu, gdy zwrot Fed w kierunku niższych stóp procentowych wsparł ogólne ożywienie apetytu na ryzyko. Podobnie jak w przypadku gazu, spodziewamy się, że zakłócenia na tym głównym szlaku handlowym będą krótkotrwałe, a ponieważ nie wpłynie to na produkcję, wpływ na ceny będzie prawdopodobnie krótkotrwały.

Biorąc jednak pod uwagę zaangażowanie wspieranych przez Iran rebeliantów Houthi, nie można wykluczyć ryzyka eskalacji napięć, a wraz z bardzo słabym pozycjonowaniem funduszy przed 2024 r. te dwa wydarzenia mogą sygnalizować ustanowienie nowego minimum. W przypadku ropy Brent w obszarze około 72 USD, który od marca kilkakrotnie zapewniał wsparcie, budząc spekulacje, że może to być niewidzialna linia na piasku, której producenci OPEC+ mogą próbować bronić.

Jak podkreśliliśmy w jednej z poprzednich aktualizacji, spekulanci, tacy jak fundusze hedgingowe i CTA (doradcy ds. handlu towarami), zmniejszyli swoje długie pozycje netto na WTI i Brent do 12-letniego minimum w tygodniu poprzedzającym zeszłotygodniowe odbicie wspierane przez FOMC. Sprzedaż, która miała miejsce w tygodniu do 12 grudnia, została przeprowadzona po średnich cenach ważonych wolumenem (VWAP) poniżej obecnych poziomów zarówno WTI, jak i Brent i podkreśla zaangażowanie krótkiego pokrycia, potencjalnie mówiąc nam, że odbicie było głównie spowodowane techniczną, a nie fundamentalną zmianą. Spadek do 171 tys. kontraktów (171 mln baryłek) z wrześniowego szczytu na poziomie 560 tys. kontraktów pokazuje, jak połączenie słabnących fundamentów i negatywnej dynamiki może wpłynąć na ceny i pozycjonowanie wśród spekulantów.

Należy pamiętać, że ta grupa traderów ma tendencję do przewidywania, przyspieszania i wzmacniania zmian cen, które zostały wprawione w ruch przez fundamenty. Będąc zwolennikami pędu, strategia ta często pokazuje, że ta grupa inwestorów kupuje na siłę i sprzedaje na słabość, co oznacza, że często znajdują się w posiadaniu największej długiej pozycji w pobliżu szczytu cyklu lub największej krótkiej pozycji przed przebiciem na rynku. Biorąc pod uwagę obecne słabe pozycjonowanie, nie trzeba będzie wiele zmian, aby wesprzeć odbicie, ale przy coraz większej aktywności handlowej przed Bożym Narodzeniem i Nowym Rokiem perspektywa dalszych zysków będzie zależeć od perspektyw gospodarczych na pierwsze miesiące 2024 r. oraz od tego, czy OPEC+ będzie nadal aktywnie zarządzać podażą.

O Autorze

Ole Hansen, szef działu strategii rynków towarowych, Saxo Bank. Dołączył do grupy Saxo Bank w 2008 r.. Koncentruje się na dostarczaniu strategii i analiz globalnych rynków towarowych określonych przez fundamenty, nastroje rynkowe i rozwój techniczny. Hansen jest autorem cotygodniowej aktualizacji sytuacji na rynku towarów, a także zapewnia klientom opinie dotyczące handlu towarami pod marką #SaxoStrats. Regularnie współpracuje zarówno z mediami telewizyjnymi, jak i drukowanymi, w tym z CNBC, Bloomberg, Reuters, Wall Street Journal, Financial Times i Telegraph.

Ole Hansen, szef działu strategii rynków towarowych, Saxo Bank. Dołączył do grupy Saxo Bank w 2008 r.. Koncentruje się na dostarczaniu strategii i analiz globalnych rynków towarowych określonych przez fundamenty, nastroje rynkowe i rozwój techniczny. Hansen jest autorem cotygodniowej aktualizacji sytuacji na rynku towarów, a także zapewnia klientom opinie dotyczące handlu towarami pod marką #SaxoStrats. Regularnie współpracuje zarówno z mediami telewizyjnymi, jak i drukowanymi, w tym z CNBC, Bloomberg, Reuters, Wall Street Journal, Financial Times i Telegraph.

![Forex Club – Podatek 9 – Rozlicz podatek od zagranicznego brokera [Pobierz Aplikację] Forex Club - Podatek 9](https://forexclub.pl/wp-content/uploads/2024/02/Forex-Club-Podatek-9-184x120.jpg?v=1709046278)

![Platforma Trading View – rozwiązania szyte na potrzeby traderów [Recenzja] trading view recenzja](https://forexclub.pl/wp-content/uploads/2024/03/trading-view-recenzja-184x120.jpg?v=1709558918)

![Jak połączyć konto FP Markets z platformą Trading View [Poradnik] fp markets trading view](https://forexclub.pl/wp-content/uploads/2024/02/fp-markets-trading-view-184x120.jpg?v=1708677291)

![Jak inwestować w ChatGPT i sztuczną inteligencję? Akcje i ETF [Poradnik] jak inwestować w chatgpt i sztuczną inteligencję](https://forexclub.pl/wp-content/uploads/2023/02/jak-inwestowac-w-chatgpt-i-sztuczna-inteligencje-184x120.jpg?v=1676364263)

![WeWork – anatomia upadku spółki wycenianej na 47 mld $ [WeWork, cz. II] wework bankructwo historia](https://forexclub.pl/wp-content/uploads/2024/04/wework-bankructwo-historia-184x120.jpg?v=1711729561)

![Adam Neumann – człowiek, który wyrolował Softbank [WeWork, cz. I] adam neumann wework](https://forexclub.pl/wp-content/uploads/2024/04/adam-neumann-wework-184x120.jpg?v=1711728724)

![Jak przenieść akcje do innego biura maklerskiego [Opis procedury] jak przenieść akcje do innego biura maklerskiego](https://forexclub.pl/wp-content/uploads/2024/03/jak-przeniesc-akcje-do-innego-biura-maklerskiego-184x120.jpg?v=1709556924)

![Najczęstsze błędy początkującego tradera – Mr Yogi [VIDEO] Scalping - Najczęstsze błędy początkującego tradera - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Najczestsze-bledy-poczatkujacego-tradera-VIDEO-184x120.jpg?v=1711601376)

![Nauka cierpliwości: Brak pozycji to też pozycja – Mr Yogi [VIDEO] Scalping - Nauka cierpliwosci - Brak pozycji to tez pozycja - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Nauka-cierpliwosci-Brak-pozycji-to-tez-pozycja-VIDEO-184x120.jpg?v=1710999249)

![Kiedy wyjść z pozycji i jak minimalizować straty – Mr Yogi [VIDEO] Scalping - Kiedy wyjść z pozycji i jak minimalizować straty - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Kiedy-wyjsc-z-pozycji-i-jak-minimalizowac-straty-VIDEO-184x120.jpg?v=1710336731)

![Czy globalne ocieplenie pomoże pszenicy? [Webinar] pszenica surowce webinar](https://forexclub.pl/wp-content/uploads/2024/03/pszenica-surowce-webinar-300x200.jpg?v=1711099347)