System z Bretton Woods – fikcja utrzymywana przez wiele lat

Ktoś, kto jest przywiązany do obecnego systemu walutowego, nie może zakładać, że będzie trwał wiecznie. Historia zna wiele przypadków kiedy systemy walutowe rodziły się, osiągały swoje apogeum, a następnie trafiały na śmietnik historii. Tak było z systemem bimetalicznym, standardem złota i systemem z Bretton Woods.

Za każdym razem upadek systemu rodził obawy o “globalną katastrofę”. Jak się później okazało, nic takiego nie miało miejsca. Ludzie przyzwyczajali się do nowego systemu, by po kilku latach nie wyobrażać sobie możliwości upadku nowego systemu walutowego. W czasach Bretton Woods bezcelowe było spekulowanie na walutach. Wynikało to z tego, że w poprzednim systemie walutowym waluty nie miały płynnych kursów. System nie miał długiej historii. Nie przetrwał nawet 30 lat. W momencie upadku tego systemu wielu przeciwników Stanów Zjednoczonych wyczekiwany na nadchodzący “upadek USA i dolara”. Na razie czekają 50 lat.

Dlaczego zaczęto opracowywać nowy system walutowy?

W 1944 roku do Bretton Woods przyjechało kilkudziesięciu delegatów na konferencję pod tytułem “United Nations Monetary and Financial Conference”. Dyskutowano na nim o zarysach nowego ładu monetarnego. Powojennego ładu. Jak widać, politycy i ekonomiści zaczęli dzielić skórę na niedźwiedziu. Przecież wojna jeszcze trwała, zarówno w Europie, jak i Azji.

Powodem rozpoczęcia prac nad nowym systemem było to, że coraz więcej ludzi zdawało sobie sprawę z niewydolności międzywojennego systemu monetarnego. Panowało przekonanie, że II Wojna Światowa wybuchła, ponieważ nie rozwiązano problemów gospodarczych i monetarnych po I Wojnie Światowej. Spowodowało to, że do głosu zaczęły dochodzić skraje ruchy polityczne, które głosiły wywrócenie porządku światowego. Próba wywrócenia ładu skończyła się śmiercią kilkudziesięciu milionów ludzi na świecie.

Główne postacie na salonach Wersalu. Od lewej: David Lloyd George (Wielka Brytania), Vittorio Orlando (Włochy), Georges Clemenceau (Francja) oraz Woodrow Wilson (USA). Źródło: wikipedia.org

Na czym polegał bezsens okresu międzywojennego? Na siatce wzajemnych relacji dłużnik — wierzyciel, które opierały się na jednym czynniku. Tym jednym czynnikiem była zdolność Niemiec do spłacenia kontrybucji wojennych. W dużym uproszczeniu wyglądało to następująco: Wielka Brytania miała zobowiązania wobec Stanów Zjednoczonych z tytułu pożyczek wojennych. Za te środki finansowała swój wysiłek wojenny i pożyczała środki innym aliantom (m.in. Francji). Pozostali alianci mieli swoje własne zobowiązania wobec Stanów Zjednoczonych oraz Wielkiej Brytanii. Ci z kolei finansowali z tego długu swój wysiłek wojenny. Czyli następowała sytuacja, gdzie: Francja nie mogła spłacić długów wobec Wielkiej Brytanii, która to z kolei z tego powodu nie mogła spłacić długów wobec Stanów Zjednoczonych.

Reparacje kością niezgody między europejskimi krajami

Podwyżka podatków, aby spłacić długi, nie wchodziła w grę. Ludzie i tak już byli zmęczeni wojną. Traktat wersalski miał rozwiązać problem. Austria, Węgry oraz Turcja były w zbyt trudnej sytuacji, aby można było skutecznie wyegzekwować płatności. Uznano: Za wszystko zapłacą Niemcy! Powodem było to, że była to jedna z najsilniejszych gospodarek na świecie. Podjęto decyzję, że “skromne” 132 mld marek w złocie jest wystarczającą karą. Niemcy zostały wtedy upokorzone dwukrotnie:

- Musiały pogodzić się ze znacznymi stratami terytorialnymi na zachodzie i wschodzie (beneficjentem była m.in. Polska, która przez Niemców pogardliwie nazywana była “Państwem sezonowym”).

- Zostały zobowiązane do zapłaty kontrybucji wojennych.

Zgodnie z umow,ą transze długu podzielono na A, B i C. Transze A i B były obligatoryjne, a ich wartość wynosiła 50 mld marek w złocie. Pozostała część była nieoprocentowana i byłaby zapłacona tylko jeśli Republika Weimarska będzie zdolna je udźwignąć.

W tym mechaniźmie, jeśli Niemcy nie spłacą swoich reparacji, to kraje zwycięskiej koalicji będą musiały znaleźć środki na spłatę swoich zobowiązań. W tym czasie były sytuacje kiedy kraje koalicji wymuszały siłą spłatę reparacji. Tak było w 1923 roku kiedy Francja i Belgia zaczęły okupować Zagłębie Rury (1923-1925). Trudności Republiki Weimarskiej w spłacie długów powodowały, że pojawiały się umowy zmieniające okres płatności czy zmniejszający poziom zadłużenia. Do najsłynniejszej należy Plan Younga z 1928 roku. Zmniejszał on kwotę reparacji do 112 mld marek w złocie. Jednocześnie kwota płatności została rozciągnięta do 1988 roku. Jednak już po 4 latach, na skutek fatalnej sytuacji gospodarczej Niemiec, spłata została zawieszona. Po dojściu Adolfa Hitlera do władzy, Niemcy odmówiły spłaty zobowiązań. Szacuje się, że Republika Weimarska spłaciła zaledwie 21 mld marek w złocie. Długi zostały spłacone na długie lata po wojnie. Ostatnia rata została zapłacona dopiero w 2010 roku.

Wielki Kryzys burzy ład walutowy na świecie

Kolejki przed upadajacym Bank of United States 1931. Źródło: Wikipedia.org

Jednak nie tylko reparacje były problemem dla światowego systemu pieniężnego. Ogromnym wyzwaniem był Wielki Kryzys z lat 1929 – 1933. Wiele z krajów, aby stać się konkurencyjna na rynkach światowych, stosowało taktykę “beggar thy neighbor”. Polegało to na celowej dewaluacji swojej waluty, aby produkty eksportowe stawały się bardziej konkurencyjne cenowo. Inne kraje dotknięte taką polityką również stosowały dewaluację. Oczywiście nie wszystkie kraje stosowały taką taktykę. Kraje należące do tak zwanego “Złotego Bloku” (m.in. Francja, Polska) starały się utrzymać wartość swoich walut.

Na początku lat 30-tych pojawił się tak zwany blok szterlingowy, który obejmował kraje brytyjskiej Wspólnoty Narodów (bez Kanady). Do bloku dołączyły m.in. kraje Skandynawskie, Tajlandia czy Iran. Blok powstał w wyniku zdewaluowania funta i odstąpieniu od wymienialności waluty na złoto. W ramach systemu walutą rozliczeniową był funt, pozostałe kraje bloku ustalały wartość swoich walut o funta. Blok formalnie przestał funkcjonować w 1972 roku.

Międzywojenny system monetarny był więc bardzo niestabilny. Standard złota, który działał przed I Wojną Światową został zastąpiony przez różne systemy walutowe (tak zwane bloki). Co więcej, rozpoczął się okres zamierania handlu międzynarodowego. Spowodowane było to podnoszeniem ceł w kraju, aby chronić swój rynek przed zagraniczną konkurencją. II Wojna Światowa przekreśliła ten stan rzeczy.

System z Bretton Woods miał za zadanie stworzenie nowego ładu monetarnego. Nie miał być on narzucony, ale miał być wynikiem konsensusu. Przynajmniej w teorii. W praktyce były dwie koncepcje. Jedna z nich pochodziła z Londynu, druga z Waszyngtonu.

System z Bretton Woods — starcie na koncepcje

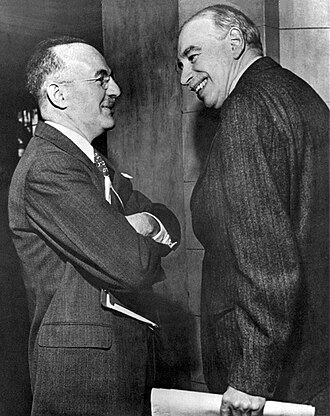

Od lewej: Harry Dexter White i John Maynard Keynes. Obaj byli przedstawicielami odmiennych wizji powojennego ładu monetarnego. Źródło: Wikipedia.org

Konferencja Monetarna i Finansowa Organizacji Narodów Zjednoczonych odbyła się w trzech pierwszych tygodniach lipca (1-22) 1944 roku. Miejscem obrad był hotel Mount Washington w stanie New Hampshire, w miejscowości Bretton Woods. Na spotkaniu przebywało 730 delegatów reprezentujących 44 państwa alianckie. Ze strony Polski rząd emigracyjny w Londynie reprezentował Gustaw Gottesman jako sekretarz ministra Przemysłu i Handlu, Ludwika Grosfelda.

Konferencja zaczęła się w 1944 roku i istniały dwie główne koncepcje rozwoju systemu: amerykańska i brytyjska. Amerykanie forsowali, aby system walutowy oprzeć na dolarze. Z kolei Brytyjczycy byli bardziej skłonni do zaakceptowania niezależnej waluty rozliczeniowej, jaką miał być bancor. Ostatecznie wygrała koncepcja amerykańska. Nie ma co się dziwić. Był to niekwestionowany zwycięzca II Wojny Światowej.

System z Bretton Woods był zbudowany w oparciu o dolara. Konkretniej o wymienialność dolara do złota w cenie 35$ za uncję żółtego kruszcu. Uczestnicy systemu mogli wymieniać dolary na złoto. Powstały także instytucje, które miały stanowić uzupełnienie systemu: Międzynarodowy Fundusz Walutowy oraz Bank Odbudowy i Rozwoju.

System został zbudowany pod Stany Zjednoczone i początkowo spisywał się bardzo dobrze. USA były wierzycielem świata oraz posiadały bardzo dużą nadwyżkę handlową. Wynikało to z tego, że główni konkurenci gospodarczy (kraje Europy) popełniły masowe, gospodarcze samobójstwo w wyniku II Wojny Światowej. Na początku okresu powojennego zapanował “głód dolara”. Kraje zniszczone gospodarczo potrzebowały dosłownie wszystkiego: części maszyn, produktów konsumpcyjnych. Stany Zjednoczone eksportowały towary i inwestowały w krajach “wolnego świata”. W 1948 roku nastąpiła dewaluacja walut europejskich. Nie było to niczym niezwykłym, kraje potrzebowały środków na rozwój, ale musiały zmagać się z dużymi deficytami handlowymi. Korekta wartości walut była czymś naturalnym.

Pierwsze problemy systemu

Odbudowa gospodarcza Europy następowała w bardzo szybkim tempie. W efekcie deficyty handlowe zaczęły przechodzić w nadwyżki. Niemcy, Holandia czy Włochy zaczęły coraz więcej eksportować do USA. Na skutek tego Stany Zjednoczone miały coraz większy deficyt handlowy. Nastąpił wzrost zobowiązań strażnika systemu. Na początku nie było to problemem, ponieważ rezerwy złota były pokaźne. Jednak pojawienie się dużych deficytów w USA podkopywało zaufanie do dolara amerykańskiego. Oczywiście, nie było to problemem, dopóki rząd USA pilnował swojej wiarygodności. Potencjał Stanów Zjednoczonych był wtedy ogromny i to wystarczało do zapewniania zaufania do dolara.

Problemem było jednak to, że ciężko utrzymywać stałe kursy wymiany między krajami podłączonymi do systemu. Każdy z krajów ma inny poziom deficytu czy inflacji. Powinno to doprowadzać do mechanizmów dostosowawczych za pośrednictwem kursów walutowych. Jednak zmiany wartości walut były bardzo rzadko spotykane. Najważniejsze było to, aby gwarant systemu miał stabilną politykę fiskalną i monetarną. Było to jednak niemożliwe w czasie wojny w Wietnamie oraz wprowadzeniu programu “Wielkiego Społeczeństwa”. Drugi program oznaczał wzrost wydatków na cele społeczne. Założeniem programu była walka z postępującą pauperyzacją w części amerykańskiego społeczeństwa. Te dwa zobowiązania oznaczały spory deficyt w USA. W normalnych sytuacjach nastąpiłaby dewaluacja dolara. Jednak podkopałoby to prestiż Stanów Zjednoczonych. Wobec tego starano się za wszelką cenę udawać, że uncja złota jest warta 35$. Było to fikcją, ale póki nikt nie mówił: “sprawdzam”, system mógł trwać.

Deficyt handlowy staje się coraz większym problemem

Stany Zjednoczone były gwarantem systemu. Po zakończeniu wojny, USA posiadały około 40 mld$ rezerw walutowych, z czego 26 mld$ były ulokowane w złocie. Na początku lat 50-tych następowała odbudowa gospodarcza Europy. Mimo wzrostu wymiany handlowej amerykańskie rezerwy złota wzrosły o zaledwie kilka procent. Jednak z czasem nastąpił odpływ złota w związku z większym importem w USA.

Podczas prezydentury Eisenhowera nastąpiła próba poprawy bilansu handlowego. Zaczęto wprowadzać kwoty importowe dotyczące ropy naftowej czy wprowadzać utrudnienia w odpływie środków z USA. Dlaczego deficyt handlowy USA był niebezpieczny dla całego systemu?

Jeśli Stany Zjednoczone zaczynały więcej importować, to coraz więcej dolarów było w obiegu poza USA. Od woli krajów zależało czy chcą posługiwać się dolarem, czy wolą zamienić dolary na złoto. Zamiana na złoto powodowała, że jego rezerwy w US malały. Oczywiście, nie był to problem jeśli nikt nie chciałby zmienić miejsca przechowywania złota. Złoto w większości znajdowało się w skarbcach umieszczonych w Stanach Zjednoczonych. Póki nikt nie chciał złota przetransportować przez Atlantyk albo Pacyfik, system był stabilny. Konieczny była tylko wiara w wypłacalność US. Jak US finansowało swój deficyt? Poprzez emisję dolarów. Następował więc pewien paradoks. Podaż dolarów była większa od złota, ale jego cena pozostawała niezmieniona. Im większa była ta różnica, tym trudniej było utrzymać sztywny kurs dolara do złota. Pomogłaby dewaluacja dolara, byłby to jednak problem prestiżowy i żadna administracja nie chciała jej przeprowadzić.

London Gold Pool: nieefektywny strażnik systemu

Pierwszą delikatną wyrwa systemie było stworzenie London Gold Pool (LGP). Miało to miejsce 1 listopada 1961 roku. Co ciekawe, LGP powstało, aby chronić system z Bretton Woods. Było to zorganizowane miejsce do obrotu złotem przez banki centralne Stanów Zjednoczonych oraz 7 europejskich krajów. London Gold Pool w założeniu miało zapewnić stabilność cen złota. Wzrost cen złota miał być korygowany poprzez sprzedaż złota przez członków systemu. Z kolei spadek cen kruszcu miał być niwelowany przez interwencyjne zakupy. Już po 4 latach system doświadczył problemów z ustabilizowaniem cen. Problemem była także wojna w Wietnamie. Nie chodziło o kwestie moralne, tylko wzrost inflacji w Stanach Zjednoczonych. To zaczęło podkopywać już i tak nadwątlone zaufanie do dolata. Nie pomagał także deficyt płatniczy na poziomie 3 mld$. Prawdziwym ciosem było wycofanie się Francji z umowy o stabilizacji cen złota. Jednocześnie Francja zażądała transferu swoich rezerw złota z Nowego Jorku do Paryża. System zaczął się chwiać.

Dewaluacja funta pierwszą kostką domina

Mimo, że system z Bretton Woods był systemem dolarowym, to istniał jeszcze tak zwany blok funta szterlinga. Do systemu należało Zjednoczone Królestwo oraz byłych dominiów i niektórych byłych kolonii. Centralną walutą, która służyła do rozliczeń, był funt szterling. Waluta byłego Imperium była pod nieustanną presją. Za moment przełomowy uznaje się kryzys w Kanale Sueskim, który zakończył się porażką wizerunkową Francji i Zjednoczonego Królestwa.

Rynek zakładał, że waluta Zjednoczonego Królestwa jest przewartościowana. Bank Anglii starał się rozpaczliwie bronić kursu, jednak w 1967 roku nastąpiła dewaluacja funta. Pozostałe kraje wchodzące w skład “bloku funta” nie dokonały dewaluacji. Krok wykonany przez rząd brytyjski doprowadził do rozpadu wspomnianego bloku. Wynikało to z utraty zaufania do stabilności funta. Dewaluacja o ponad 14% była prawdziwym zaskoczeniem.

Oczywiście, obecnie wahania walut uchodzą za normalne, jednak w tamtym czasie był to zawsze szok i spadek prestiżu przez kraj, który tego dokonywał. Dewaluacja o 14,3% była szokiem. Była to wada systemu stałych kurów walutowych. Jeśli funt dewaluowałby się o 1% rocznie przez kilkanaście lat, to najprawdopodobniej nie byłoby takiego szoku. Ból zostałby rozłożony w czasie. Jednak decydowały czynniki polityczne, wizerunkowe. Aspekty gospodarcze były pobocznym zagadnieniem. Dlatego kurs był utrzymywany tak długo jak było to możliwe.

Dewaluacja funta, w połączeniu z wykruszaniem się uczestników London Pool, było wyrokiem na System z Bretton Woods. W długim terminie utrzymanie ceny złota na poziomie 35$ za uncję wydawała się mrzonka. Już w 1968 roku niektórzy ekonomiści spodziewali się dużych problemów związanych z niestabilnością systemu walutowego. Charles A. Combs na posiedzeniu Federal Open Market Comitee (FOMC) wspomniał, że:

“Międzynarodowy system finansowy zbliża się do najniebezpieczniejszego kryzysu od 1931 roku”.

Goodbye London, Willkomen Zurich

Presja ze strony kupujących spowodowała, że działanie London Pool było bezcelowe. Nie dało się dłużej utrzymać cen złota w ryzach. Z tego powodu Stany Zjednoczone uzgodniły z Wielką Brytanią umowę odnośnie zamknięcia miejsca obrotu złotem już 14 marca 1968 roku. Z tymczasowego zamknięcia London Gold Pool został zamknięty na zawsze. Bardzo szybko dziurę po LGP zapełnił Zurich Gold Pool. To właśnie Zurich stał się głównym miejscem obrotu złotem w tamtych czasach. W latach 70-tych 70% światowej produkcji złota była handlowana w Szwajcarii. Głównymi bankami działającymi na rynku był UBS oraz Credit Suisse.

Zurich. Źródło: wikipedia.org

Privilège Exorbitant coraz trudniejszy do utrzymania

Charles de Gaulle. Źródło: wikipedia.org

Dużym przeciwnikiem systemu Bretton Woods była Francja, która pozycję Stanów Zjednoczonych w systemie finansowym nazwała privilège exorbitant, czyli wygórowany przywilej. Jednym z przeciwników był Charles de Gaulle.

To właśnie on kiedy doszedł do władzy, starał się uprawiać politykę daleko posuniętej niezależności względem USA. To właśnie de Gaulle stał za wyjściem Francji z wojskowych struktur NATO. Dopiero po 43 latach w 2009 roku Francja ponownie stała się wojskowym członkiem NATO.

Francja chciała także, aby coraz więcej złota trafiało do Paryżu. Na początku Stany Zjednoczone mocno protestowały, ale w celu zachowania twarzy i swojej niezachwianej pozycji w systemie walutowym w końcu się zgodziły. 15 sierpnia 1971 roku okręt francuskiej marynarki przypłynął do portu w Nowym Jorku w celu załadowania złota przechowywanego w amerykańskich skarbcach. Celem był powrót złota do Francji. Jednak sama decyzja Francji nie zachwiałaby systemu. Powodem była kruchość systemu. Z każdym rokiem problemy tylko narastały.

Powodem zwiększenia kruchości systemu był wzrost niezależności monetarnej krajów Europy Zachodniej oraz Japonii. Zmieniał się także układ sił na świecie. Niemcy i Japonia zaczęły coraz więcej znaczyć na gospodarczej mapie świata. Powrócenie do wymienialności walut europejskich w 1958 roku oraz jena w 1964 roku spowodował, że zwiększyła się liczba międzynarodowych transakcji finansowych. To stwarzało coraz większe problemy z utrzymaniem systemu. Nierównowagi stawały się coraz większe.

Krokiem, który mógłby uratować system, byłoby uzdrowienie finansów publicznych w USA. Jednak prowadzona wojna w Wietnamie oraz duże wydatki socjalne powodowały, że była to mrzonka. Co więcej, świat potrzebował dolarów, a USA nie było w stanie konkurować na rynkach światowych z tańszą produkcją z Europy i Japonii. Dolary napływały w wyniku dużego deficytu handlowego. Naturalną koleją rzeczy byłaby dewaluacja dolara względem innych walut. Jednak to zachwiałoby systemem. Kurs 35$ za uncję złota był utrzymywany tak długo jak było to możliwe.

Ważną rolą, która przez długi czas cementowała pozycję Stanów Zjednoczonych, było zagrożenie ze strony ZSRR i państw Układu Warszawskiego. Żadnemu z krajów NATO nie zależało na upadku dolara. Obawiano się konsekwencji. Kryzys polityczny i gospodarczy w USA mógł skłonić ZSRR do narzucenia swojej dominacji politycznej w Europie. Nie mogło to jednak trwać wiecznie.

System Bretton Woods w fazie agonii

Richard Nixon. Źródło: wikipedia.org

Im dłużej USA zmagało się z inflacją oraz deficytem handlowym, tym sytuacja stawała się coraz trudniejsza do utrzymania. Odpływ złota stawał się coraz boleśniejszy. W 1971 roku rezerwy kruszcu spadły do najniższego poziomu od 1938 roku. Sytuacji nie poprawiły także Zachodnie Niemcy, które jako pierwsze przestały wspierać dolara. Następowała także powolna zmiana sił. W momencie tworzenia nowego ładu powojennego USA posiadało połowy rezerw walutowych całego świata. W 1970 roku udział amerykańskich rezerw wynosił już zaledwie 16% światowych rezerw walutowych. Zatem rola dolara była stanowczo zbyt duża jak na wielkość amerykańskiej gospodarki i jej strukturalne problemy.

Sytuacja stała się na tyle poważna, że prezydent USA Richard Nixon ogłosił “tymczasowe” zawieszenie wymienialności dolara na złoto. Był to tak zwany szok Nixona. Nastała dekada złota, które bardzo szybko zaczęło zyskiwać na wartości. Co ciekawe, zagrywka Nixona nie spowodowała, że stracił poparcie polityczne. Jednak kolejne lata były bardzo trudne gospodarczo. W latach 1973-1975 panowała recesja. Całe lata 70-te to okres stagflacji i niestabilności kursów walutowych.

1971 rok to faktyczna śmierć systemu z Bretton Woods. Jednak przez wiele lat starano się ratować system. Tak było z Smithsonian Agreement, która nie przetrwała próby czasu. Już w 1973 roku kraje EWG oraz Japonia zdecydowały się wprowadzić płynne kursy walutowe. To było faktyczne porzucenie umowy z Bretton Woods. Jednak na formalną umowę kończącą trzeba było czekać do 1976 roku. Wtedy podpisano tak zwane Jamaica Accords.

Rynek akcji a upadek systemu

Wydawać się może, że upadek Systemu z Bretton Woods powinien zachwiać rynkiem finansowym w Stanach Zjednoczonych. Przecież był to jeden z “upadków dolara”. Jednak rynek na tą wiadomość zareagował.… wzrostem cen akcji. Rynek obawiał się inflacji, która byłaby zła dla oszczędności. W efekcie gotówka parzyła w ręce i lądowała na rynku akcji oraz w złocie.

Na wykresie poniżej widać zachowanie się kursu indeksu S&P 500 między 1968 a 1973 rokiem. Wielka bessa na rynku akcji zakończyła się w maju 1970 roku. Było to na rok przed “zawieszeniem” wymienialności na dolara. Oczywiście, lata 70-te nie były dobre dla rynku akcji.

Wykres S&P 500, interwał D1, lata 1969-1973. Źródło: TradingView

System z Bretton Woods upadł. Reakcja świata?

Upadek Systemu z Bretton Woods przekreślił wymienialność walut na złoto. Od tego momentu waluty nie są nawet w pośredni sposób przywiązane do tego kruszcu. Zamiast tego kurs waluty określa rynek. Nie zmieniło się jedno. Nadal dolar jest najważniejszą walutą w systemie finansowym. Oczywiście, jej pozycja była przez wiele lat podgryzana. Jednym z konkurentów było euro, ale kryzys z 2011 roku podważył wiarygodność tej waluty. Obecnie coraz więcej mówi się o CNY. Jedak, co by nie pisali, na razie nadal dolar jest numerem jeden na świecie.

Z punktu widzenia ekonomii lata 70-te były czasem ogromnych wyzwań w krajach “Zachodu”. Starano się mrozić ceny, aby zapobiegać inflacji. Sytuacji nie poprawił także kartel OPEC, który w 1973 roku doprowadził do szoku naftowego. Lata 70-te były okresem stagflacji, czyli wysokiej inflacji i niskiego wzrostu gospodarczego. Jednak po tym okresie nastąpił jeden z najlepszych (dla wielu krajów) okresów rozwoju. Mowa o latach 80-tych i 90-tych.

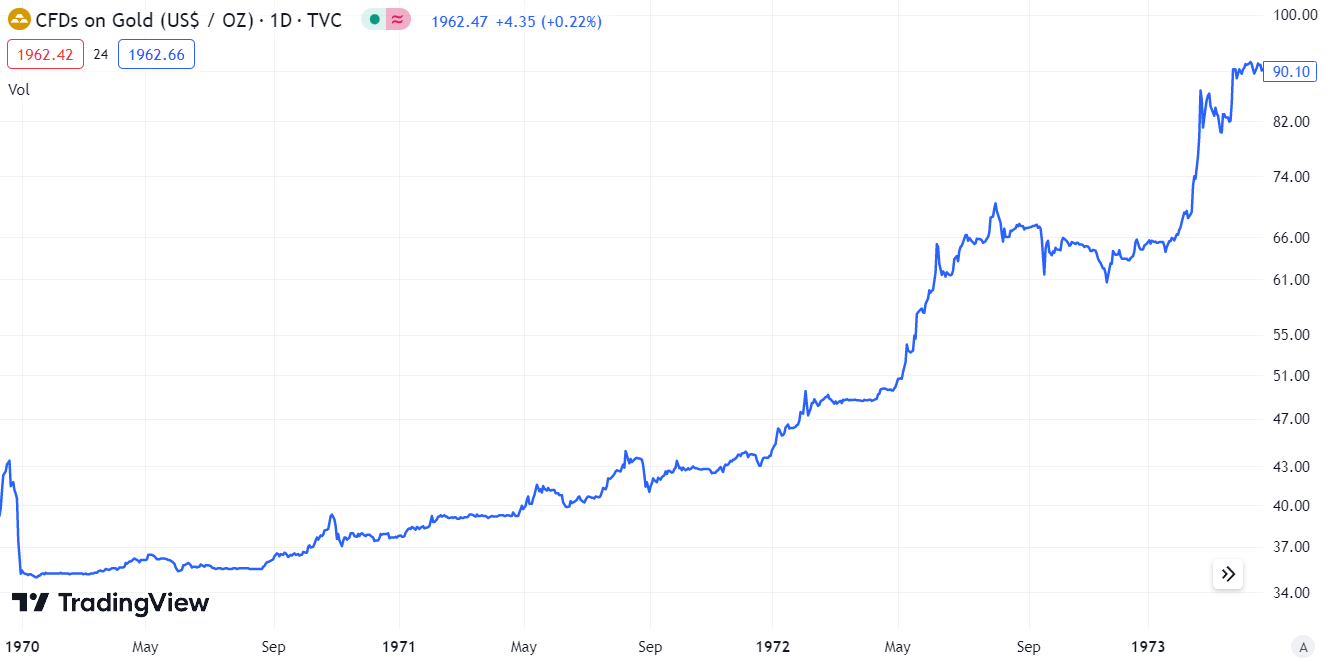

Upadek systemu doprowadził do drastycznego wzrostu cen złota. Wynikało to z urealnienia cen tego kruszcu, którego wartość była sztucznie utrzymywana na niskim poziomie.

Wykres CFD na złoto, interwał D1, lata 1970-1974. Źródło: TradingView

Uwolnienie kursów walutowych znacznie podniosło ryzyko inwestycji zagranicznych. W celu zminimalizowania tego ryzyka inwestorzy zaczęli szukać możliwości zabezpieczenia przed zmianą kursów walutowych. Spowodowało to gwałtowny rozwój rynku instrumentów pochodnych. Co więcej, rynek walutowy stał się rajem dla spekulantów.

Uwolnienie kursów pozwoliło wielu krajom na wprowadzenie swobody przepływu kapitału. Pozwoliło to na dynamiczny rozwój mniej rozwiniętych obszarów gospodarczych. Swoboda przepływów kapitału odbiła się czkawką w przypadku mniej zrównoważonych gospodarek. Pojawiły się kryzysy zadłużeniowe i walutowe.

Kolejną innowacją po upadku systemu było wprowadzenie mechanizmu celu inflacyjnego. Banki centralne starały się nie dopuścić do zbyt dużej podaży pieniądza. Służyć miał do tego cel inflacyjny, czyli dopuszczalny poziom inflacji. Jesli inflacja stawała się znacznie wyższa od celu, bank centralny “chłodził” gospodarkę. Deflacyjne środowisko wymuszało na bankach centralnych bardziej luźną politykę pieniężną.

![Forex Club – Podatek 9 – Rozlicz podatek od zagranicznego brokera [Pobierz Aplikację] Forex Club - Podatek 9](https://forexclub.pl/wp-content/uploads/2024/02/Forex-Club-Podatek-9-184x120.jpg?v=1709046278)

![Platforma Trading View – rozwiązania szyte na potrzeby traderów [Recenzja] trading view recenzja](https://forexclub.pl/wp-content/uploads/2024/03/trading-view-recenzja-184x120.jpg?v=1709558918)

![Jak połączyć konto FP Markets z platformą Trading View [Poradnik] fp markets trading view](https://forexclub.pl/wp-content/uploads/2024/02/fp-markets-trading-view-184x120.jpg?v=1708677291)

![Jak inwestować w ChatGPT i sztuczną inteligencję? Akcje i ETF [Poradnik] jak inwestować w chatgpt i sztuczną inteligencję](https://forexclub.pl/wp-content/uploads/2023/02/jak-inwestowac-w-chatgpt-i-sztuczna-inteligencje-184x120.jpg?v=1676364263)

![WeWork – anatomia upadku spółki wycenianej na 47 mld $ [WeWork, cz. II] wework bankructwo historia](https://forexclub.pl/wp-content/uploads/2024/04/wework-bankructwo-historia-184x120.jpg?v=1711729561)

![Adam Neumann – człowiek, który wyrolował Softbank [WeWork, cz. I] adam neumann wework](https://forexclub.pl/wp-content/uploads/2024/04/adam-neumann-wework-184x120.jpg?v=1711728724)

![Jak przenieść akcje do innego biura maklerskiego [Opis procedury] jak przenieść akcje do innego biura maklerskiego](https://forexclub.pl/wp-content/uploads/2024/03/jak-przeniesc-akcje-do-innego-biura-maklerskiego-184x120.jpg?v=1709556924)

![Najczęstsze błędy początkującego tradera – Mr Yogi [VIDEO] Scalping - Najczęstsze błędy początkującego tradera - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Najczestsze-bledy-poczatkujacego-tradera-VIDEO-184x120.jpg?v=1711601376)

![Nauka cierpliwości: Brak pozycji to też pozycja – Mr Yogi [VIDEO] Scalping - Nauka cierpliwosci - Brak pozycji to tez pozycja - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Nauka-cierpliwosci-Brak-pozycji-to-tez-pozycja-VIDEO-184x120.jpg?v=1710999249)

![Kiedy wyjść z pozycji i jak minimalizować straty – Mr Yogi [VIDEO] Scalping - Kiedy wyjść z pozycji i jak minimalizować straty - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Kiedy-wyjsc-z-pozycji-i-jak-minimalizowac-straty-VIDEO-184x120.jpg?v=1710336731)