Droga do hossy na rynku obligacji jest przetarta, choć niepozbawiona wyzwań

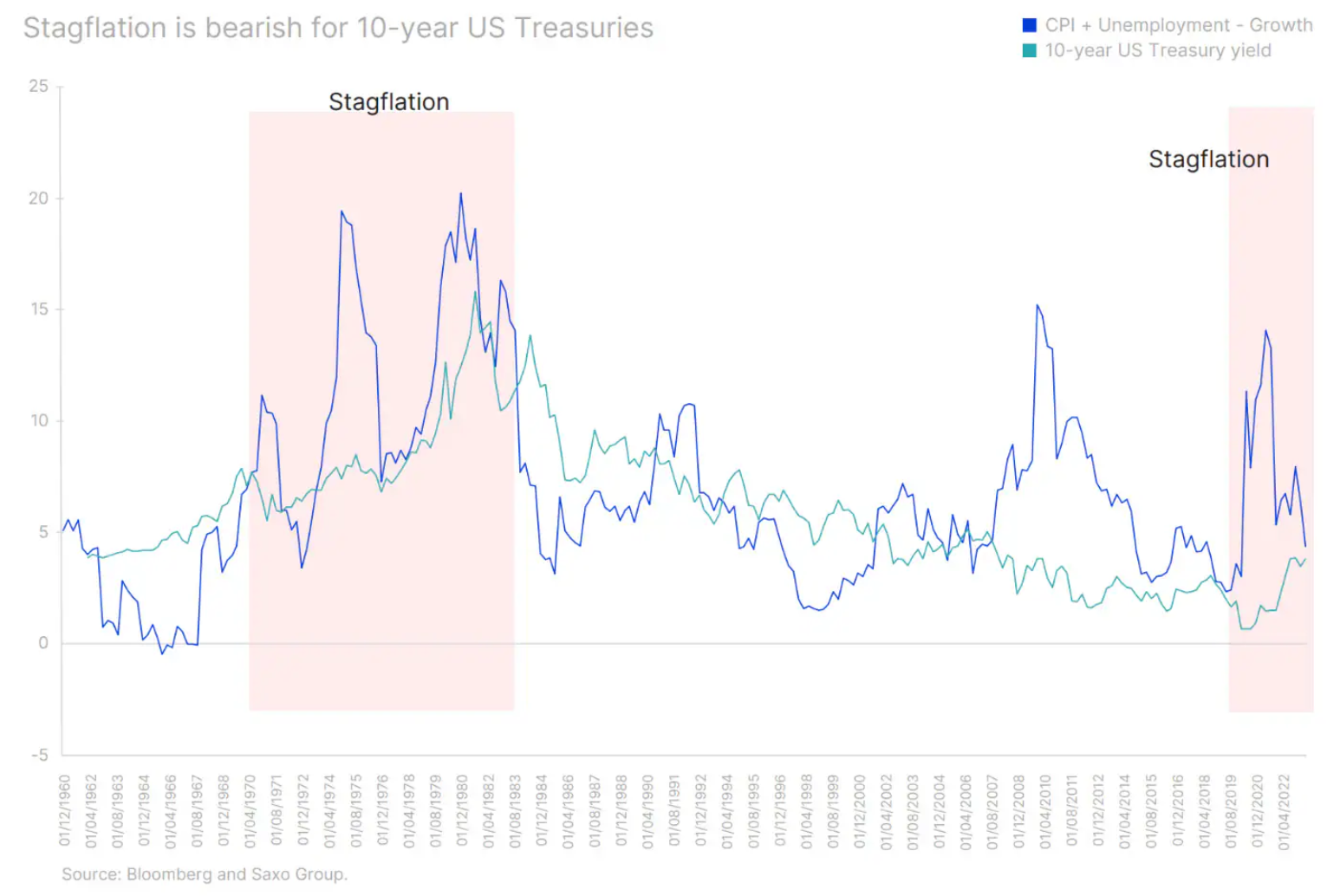

W ostatnim kwartale tego roku stagflacja pogłębi się po obu stronach Atlantyku. Recesja, która rozpoczęła się w Niemczech i Holandii, rozprzestrzeni się na pozostałe kraje europejskie, a tempo wzrostu gospodarczego w Stanach Zjednoczonych znacznie spadnie. Mimo to inflacja pozostanie na wysokim poziomie przez resztę roku i przez następny rok, zmuszając banki centralne do podtrzymania jastrzębiej polityki.

Nie oznacza to jednak, że nie będą miały miejsca dalsze podwyżki stóp procentowych. Przyrosty podwyżek już stały się mniejsze, a niektóre banki centralne na ostatnich posiedzeniach wręcz wstrzymywały podwyżki. Oznacza to, że zbliżamy się do końca cyklu podwyżek stóp procentowych lub że mógł się on już zakończyć. W dalszej kolejności nastąpi dostrojenie polityki pieniężnej w celu utrzymania jastrzębiego nastawienia, ponieważ inflacja pozostaje powyżej celów przyjętych przez banki centralne. Na horyzoncie pojawią się jednak czarne chmury w postaci spowolnienia aktywności gospodarczej i ryzyka geopolitycznego, co utworzy warunki do hossy na rynku obligacji.

W tym kontekście w ostatnim kwartale tego roku można się spodziewać wypiętrzenia krzywych dochodowości po obu stronach Atlantyku, ponieważ rynki będą rozważać, jak długo możliwe będzie utrzymanie stóp procentowych na obecnym poziomie przed rozpoczęciem cyklu obniżek. Podczas gdy same obniżki stóp są korzystne dla obligacji krótko- i długoterminowych, okres, który je poprzedza, może nie taki być dla obligacji długoterminowych. Właśnie to mogliśmy ostatnio zaobserwować, kiedy krzywe dochodowości na rynkach rozwiniętych uległy niedźwiedziemu wypiętrzeniu, a rentowności dziesięcioletnich amerykańskich obligacji skarbowych osiągnęły w sierpniu 4,36%, czyli najwyższy poziom od 2007 r.

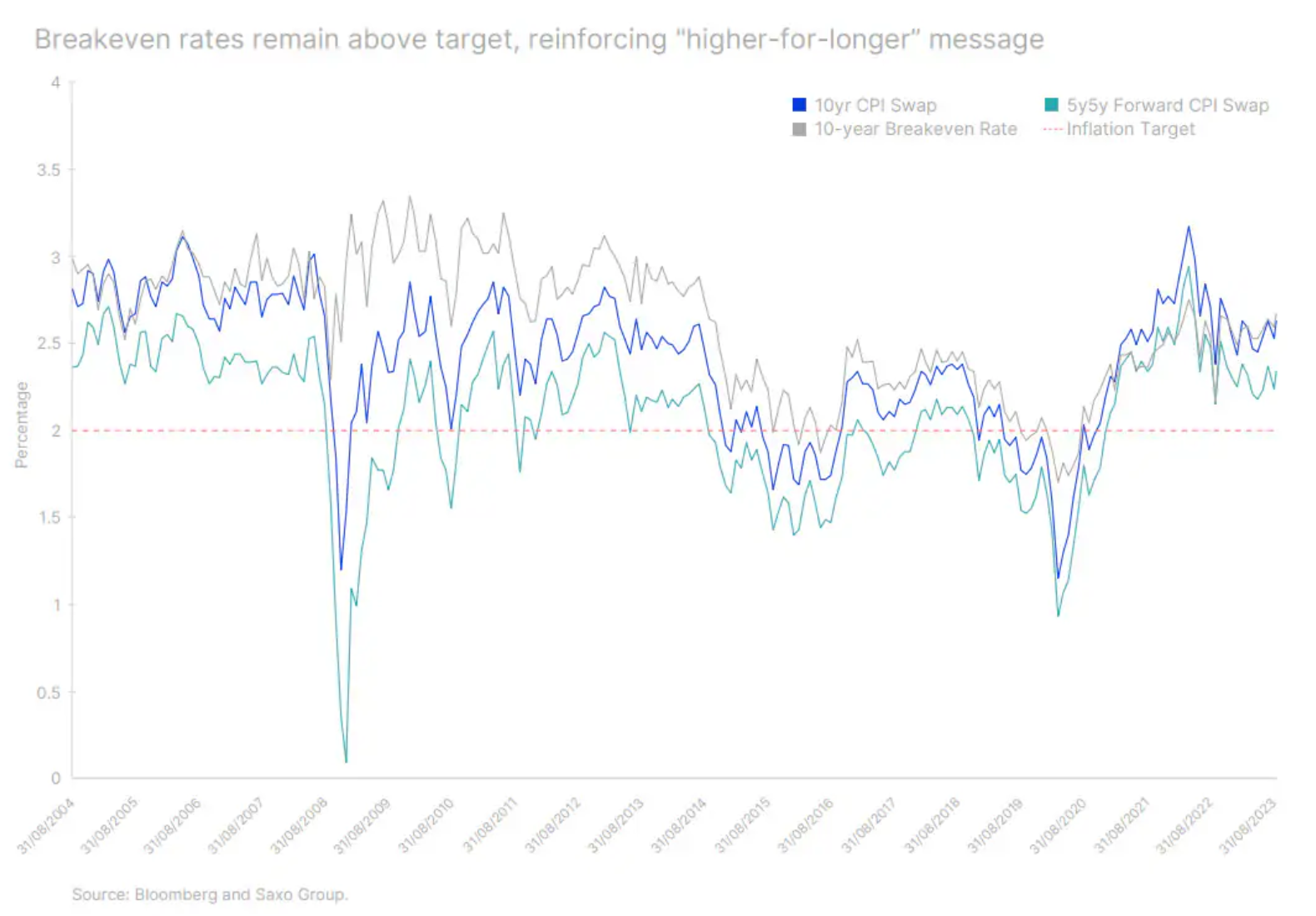

Komunikat dotyczący „wyższych stóp przez dłuższy czas” odzwierciedlają rentowności powyżej progu opłacalności. Pomimo korekty w dół oczekiwań inflacyjnych w stosunku do wartości szczytowej z 2022 r., ustabilizowały się one nieco powyżej celu Rezerwy Federalnej wynoszącego 2%. Oznacza to, że bank centralny może nie mieć motywacji do dalszego podwyższania stóp procentowych, nie ma też jednak motywacji do ich obniżenia.

W związku z tym długoterminowe stopy procentowe mogą dalej rosnąć, ponieważ następujące czynniki wywierają presję na wzrost rentowności:

- Banki centralne twardo powtarzają mantrę „wyższych stóp przez dłuższy czas”. Oznacza to, że podczas gdy stopy krótkoterminowe pozostają zakotwiczone, długa część krzywej dochodowości może swobodnie rosnąć.

- Bank Japonii zamierza odejść od polityki kontroli krzywej dochodowości. Oznacza to, że japońscy inwestorzy zaczną stopniowo powracać do aktywów krajowych wraz ze wzrostem rentowności japońskich obligacji.

- Zacieśnianie ilościowe (quantitative tightening, QT). Wszystkie banki centralne na rynkach rozwiniętych stosują politykę mającą na celu zmniejszenie swoich gigantycznych bilansów poprzez rezygnację z reinwestowania części lub całości umorzeń.

- Oczekiwania banków centralnych co do zakończenia cyklu podwyżek stóp procentowych będą motywować inwestorów do angażowania się w transakcje w celu wykorzystania zjawiska wypiętrzania krzywej dochodowości. Oznacza to, że inwestorzy będą kupować obligacje z przedniego końca krzywej dochodowości i sprzedawać papiery z długiego końca, wywierając dalszą presję na długoterminowe rentowności.

W związku z powyższym możemy być świadkami ostatniego wzrostu stóp procentowych przed ich finalnym spadkiem, ponieważ banki centralne przygotowują się do obniżania stóp. Dlatego też nadal preferujemy krótkoterminowe obligacje skarbowe, a pod koniec roku dostrzegamy możliwość zwiększenia ekspozycji na czas trwania (duration) obligacji.

Zbliża się moment zwiększenia ekspozycji na czas trwania obligacji

Inflacja nadal stanowi istotne ryzyko dla inwestujących w obligacje. Jeżeli odbije po osiągnięciu przez banki centralne szczytowego poziomu stóp procentowych, może to oznaczać konieczność dalszego zacieśniania polityki pomimo głębokiej recesji. Chociaż największy wpływ tej decyzji odczuwalny będzie w przedniej części krzywej dochodowości, należy pamiętać, że wzrosną również rentowności długoterminowe. Tak stało się w latach 70.: rentowności wzrosły bez względu na termin wykupu w miarę pogłębiania się stagflacji. Jednak znacznie mniejsze ruchy rentowności obligacji długoterminowych przyniosą bardziej dotkliwe straty.

Dwuletnie amerykańskie obligacje skarbowe (US91282CHV63) oferują obecnie rentowność na poziomie 5% i mają zmodyfikowany czas trwania wynoszący 1,5%, co oznacza, że w przypadku, gdyby rentowność nieoczekiwanie wzrosła o 100 pb, inwestor straciłby zaledwie 1,5%. Z drugiej strony, dziesięcioletnie amerykańskie obligacje skarbowe (US91282CHT18) mają zmodyfikowany czas trwania wynoszący 8%.

W związku z tym, biorąc pod uwagę, że prognozy dotyczące inflacji są nadal niepewne, obligacje krótkoterminowe są idealne do przechowania środków w oczekiwaniu na lepsze otoczenie inwestycyjne. Równocześnie długoterminowe obligacje skarbowe zyskują na atrakcyjności w przypadku, gdy inflacja nie ma szans na odbicie.

W miarę pogłębiania się recesji obawy związane z inflacją zejdą na dalszy plan. Lepsze okazje do dodania papierów z określonym czasem trwania do portfela pojawią się pod koniec roku, kiedy banki centralne mogą zostać zmuszone do poluzowania warunków gospodarczych.

Stagflacja przemawia za inwestycją w papiery wartościowe indeksowane inflacją

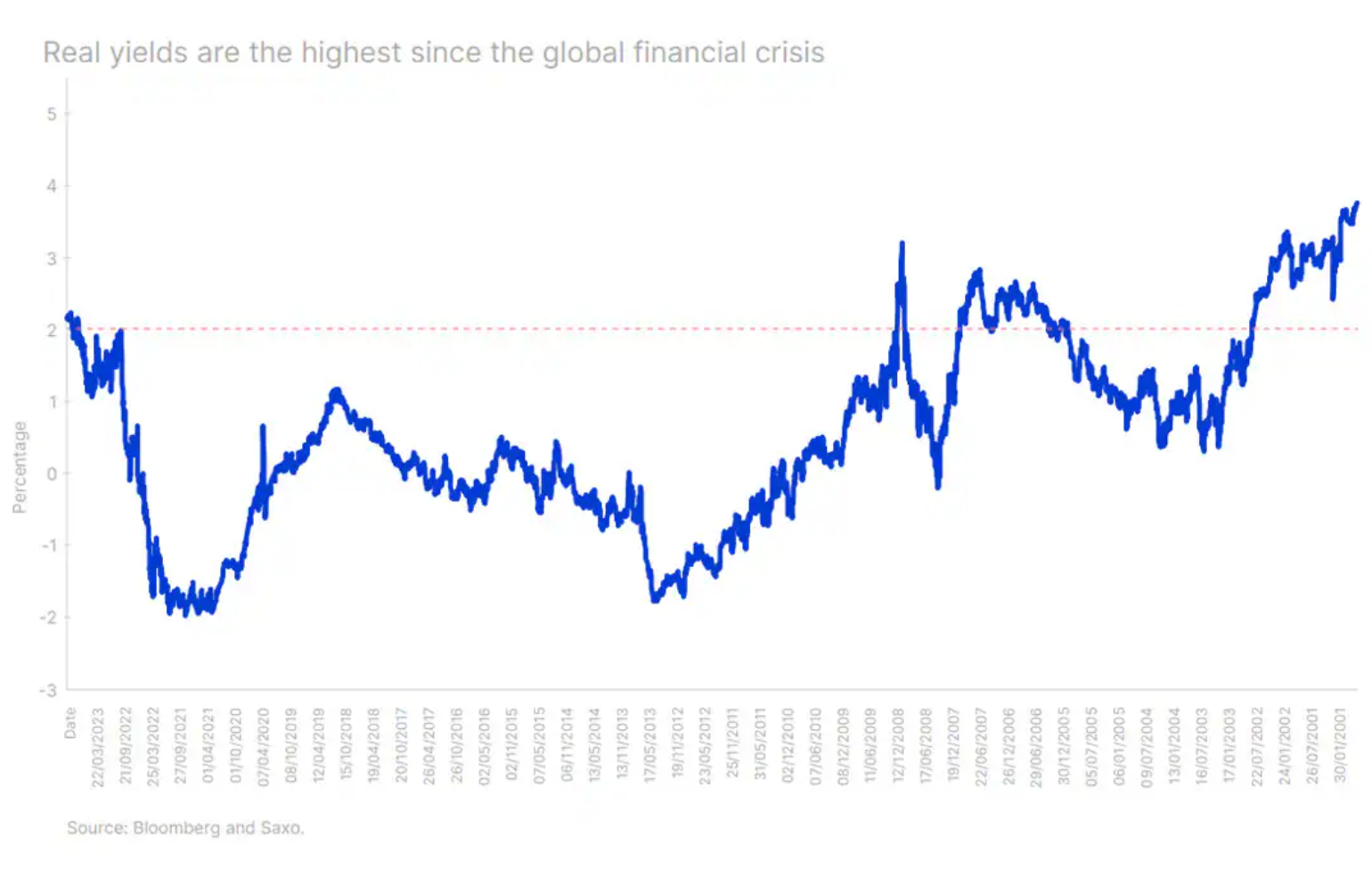

Obligacje indeksowane inflacją to jedyna taka okazja na dekadę. Dwuletnie amerykańskie obligacje indeksowane inflacją (US912810FR42) oferują rentowność na poziomie 3%. Dziesięcioletnie (US91282CHP95) i pięcioletnie (US91282CGW55) amerykańskie obligacje indeksowane inflacją zapewniają nieco powyżej 2%, oferując najwyższą rentowność od 2008 r. i przyczyniając się do utworzenia najbardziej restrykcyjnych warunków od czasu światowego kryzysu finansowego.

Piękno obligacji indeksowanych inflacją polega na tym, że zapewniają one podwójną ekspozycję: na inflację i na stopy procentowe. Oznacza to, że w przypadku wzrostu inflacji wzrośnie również ich wartość nominalna i kupon. Jeżeli jednak inflacja powróci do średniej, obligacje indeksowane inflacją zyskają na spadku stóp procentowych pomimo niższych kuponów i wartości nominalnej w terminie wykupu.

Oczekuje się, że inflacja pozostanie na wysokim poziomie w tym i w przyszłym roku pomimo agresywnego cyklu podwyżek stóp. Znaleźliśmy się zatem w punkcie zwrotnym, w którym albo stopy procentowe okażą się zbyt wysokie, albo rynek niedostatecznie uwzględni prognozowaną inflację w wycenach. W obu przypadkach obligacje indeksowane inflacją oferują znakomitą relację ryzyka do zysku w ramach odpowiednio zdywersyfikowanego portfela.

Spready obligacji śmieciowych wzrosną. Najważniejsza jest jakość.

Podczas gdy realne stopy procentowe na poziomie 2% stanowią prawdziwą okazję dla oszczędzających, zagrażają one kredytobiorcom i wzrostowi gospodarczemu. Jedynym okresem, w którym realne stopy utrzymywały się powyżej poziomu 2% były lata 2005-2007, poprzedzające światowy kryzys finansowy. Naiwnością byłoby zakładać, że realne stopy procentowe na historycznie wysokich poziomach nie osłabią aktywów wysokiego ryzyka.

W miarę pogłębiania się stagflacji i utrzymywania przez banki centralne wysokich stóp procentowych, pogarszać się będą fundamenty kredytowe przedsiębiorstw. Spółki będą zmagać się z wyższymi kosztami finansowania, a zdolność do dostosowania się do wyższych kosztów zadłużenia będzie zależna od jakości kredytowej danego przedsiębiorstwa.

Obecnie spread pomiędzy obligacjami śmieciowymi a korporacyjnymi o ratingu inwestycyjnym jest równie wąski, co w okresie przed pandemią, a obligacje śmieciowe zapewniają średnio o 270 pb więcej niż obligacje o ratingu inwestycyjnym. W związku z tym spodziewamy się dekompresji i rozszerzenia tego spreadu w miarę wzrostu liczby przypadków niewypłacalności i wzrostu presji na wskaźniki pokrycia odsetek.

Pozostajemy ostrożni i skłaniamy się ku obligacjom wysokiej jakości zamiast obligacji śmieciowych. Obligacje korporacyjne o ratingu inwestycyjnym są atrakcyjne, oferując obecnie średnią rentowność na poziomie 5,1%, czyli w okolicach najwyższego poziomu od 2008 r.

O Autorze

Althea Spinozzi, manager ds. obrotu, Saxo Bank. Dołączyła do grupy Saxo Bank w 2017 roku. Althea prowadzi badania dotyczące instrumentów o stałym dochodzie i współpracuje bezpośrednio z klientami, pomagając im w doborze i handlu obligacjami. Ze względu na swoje doświadczenie w zakresie zadłużenia lewarowanego szczególnie koncentruje się na obligacjach o wysokiej rentowności i obligacjach korporacyjnych o atrakcyjnym stosunku ryzyka do zwrotu.

![Forex Club – Podatek 9 – Rozlicz podatek od zagranicznego brokera [Pobierz Aplikację] Forex Club - Podatek 9](https://forexclub.pl/wp-content/uploads/2024/02/Forex-Club-Podatek-9-184x120.jpg?v=1709046278)

![Platforma Trading View – rozwiązania szyte na potrzeby traderów [Recenzja] trading view recenzja](https://forexclub.pl/wp-content/uploads/2024/03/trading-view-recenzja-184x120.jpg?v=1709558918)

![Jak połączyć konto FP Markets z platformą Trading View [Poradnik] fp markets trading view](https://forexclub.pl/wp-content/uploads/2024/02/fp-markets-trading-view-184x120.jpg?v=1708677291)

![Jak inwestować w ChatGPT i sztuczną inteligencję? Akcje i ETF [Poradnik] jak inwestować w chatgpt i sztuczną inteligencję](https://forexclub.pl/wp-content/uploads/2023/02/jak-inwestowac-w-chatgpt-i-sztuczna-inteligencje-184x120.jpg?v=1676364263)

![WeWork – anatomia upadku spółki wycenianej na 47 mld $ [WeWork, cz. II] wework bankructwo historia](https://forexclub.pl/wp-content/uploads/2024/04/wework-bankructwo-historia-184x120.jpg?v=1711729561)

![Adam Neumann – człowiek, który wyrolował Softbank [WeWork, cz. I] adam neumann wework](https://forexclub.pl/wp-content/uploads/2024/04/adam-neumann-wework-184x120.jpg?v=1711728724)

![Jak przenieść akcje do innego biura maklerskiego [Opis procedury] jak przenieść akcje do innego biura maklerskiego](https://forexclub.pl/wp-content/uploads/2024/03/jak-przeniesc-akcje-do-innego-biura-maklerskiego-184x120.jpg?v=1709556924)

![Najczęstsze błędy początkującego tradera – Mr Yogi [VIDEO] Scalping - Najczęstsze błędy początkującego tradera - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Najczestsze-bledy-poczatkujacego-tradera-VIDEO-184x120.jpg?v=1711601376)

![Nauka cierpliwości: Brak pozycji to też pozycja – Mr Yogi [VIDEO] Scalping - Nauka cierpliwosci - Brak pozycji to tez pozycja - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Nauka-cierpliwosci-Brak-pozycji-to-tez-pozycja-VIDEO-184x120.jpg?v=1710999249)

![Kiedy wyjść z pozycji i jak minimalizować straty – Mr Yogi [VIDEO] Scalping - Kiedy wyjść z pozycji i jak minimalizować straty - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Kiedy-wyjsc-z-pozycji-i-jak-minimalizowac-straty-VIDEO-184x120.jpg?v=1710336731)

![Jak przenieść akcje do innego biura maklerskiego [Opis procedury] jak przenieść akcje do innego biura maklerskiego](https://forexclub.pl/wp-content/uploads/2024/03/jak-przeniesc-akcje-do-innego-biura-maklerskiego-300x200.jpg?v=1709556924)