Nowe przepisy dotyczące litu w Chile; wyniki za I kw. nadal nie poprawiają nastrojów

Lit jest jednym z najważniejszych metali stanowiących podstawę elektryfikacji w nadchodzącej dekadzie, a inwestorzy wykazują zainteresowanie tą branżą. W ubiegłym tygodniu świat obiegła wiadomość, że rząd Chile wkrótce opublikuje nowe ramy regulacyjne dla branży litowej, w tym dotyczące ustanowienia nowej państwowej spółki wydobywczej. Pierwotna reakcja inwestujących w akcje SQM i Albemarle była stosunkowo negatywna. Warto przyjrzeć się tej branży i temu, co to oznacza dla tych dwóch spółek wydobywczych. Podobnie przydatne będzie krótkie podsumowanie opublikowanych ostatnio raportów na temat zysków przedsiębiorstw.

Prognoza dla litu pozostaje bez zmian pomimo ingerencji chilijskiego rządu

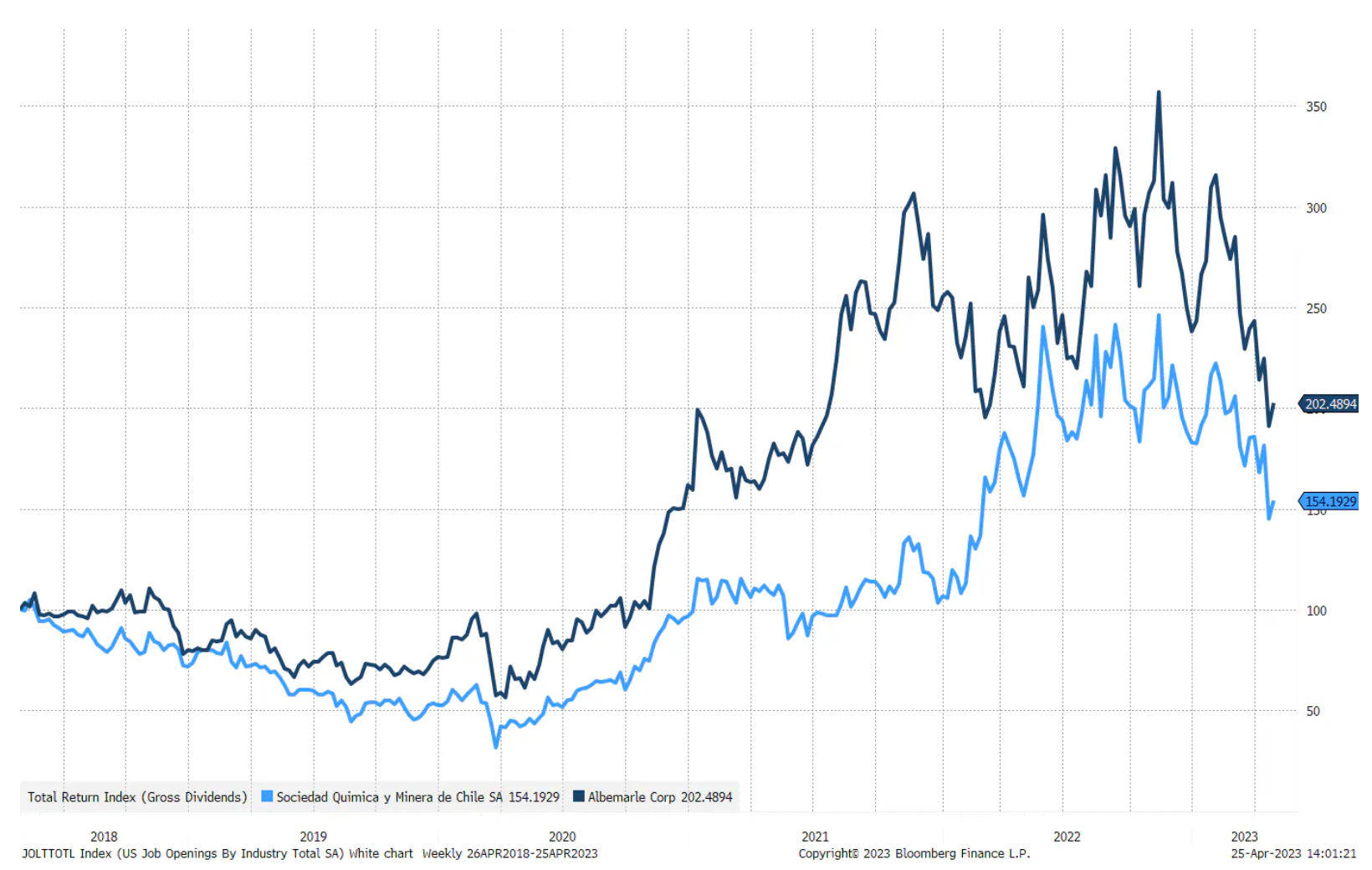

W piątek opublikowaliśmy obszerną analizę światowego rynku litu, skupiając się na związanych z tym szansach i zagrożeniach. Niedługo po publikacji pojawiła się jednak informacja, że chilijskie państwowe spółki miedziowe Codelco i Enami prowadzą rozmowy z sektorem prywatnym w sprawie zwiększenia produkcji litu. Zaangażowanie państwa na rynku litu za pośrednictwem spółek Codelco i Enami ma charakter krótkoterminowy i potrwa do czasu ustanowienia narodowej spółki wydobywczej. Lewicowy prezydent Gabriel Boric ma wkrótce zaprezentować nową strategię rozwoju branży litowej w Chile, która będzie oznaczać ustanowienie nowej spółki skarbu państwa zajmującej się wydobyciem tego metalu. Chile próbuje przyciągnąć kapitał do swojej branży litowej, aby zwiększyć produkcję w celu zapewnienia większych wpływów podatkowych przy równoczesnej ochronie środowiska. Obecnie wydobyciem w Chile zajmują się spółki SQM i Albemarle, a informacja medialna została przedstawiona jako plan nacjonalizacji tej branży w Chile, przez co w piątek ceny akcji SQM i Albemarle poszły w dół odpowiednio o 17,8% i 10%.

Mimo iż pierwotna reakcja rynku w odniesieniu do SQM i Albemarle była negatywna, realia są takie, że Chile potrzebuje nowych zasad dotyczących zasobów litu. Lit klasyfikowany jest jako „metal krytyczny”, co w świetle obecnych przepisów z lat 70. oznacza, że rząd nie wydaje nowych licencji na poszukiwania złóż. To naturalnie uniemożliwia wzrost produkcji i osiągnięcie jej pełnego potencjału, przez co udział Chile w globalnym rynku spadł do 25% i przewiduje się, że jeżeli nic się nie zmieni, do 2030 r. udział ten będzie wynosić zaledwie 10%. Chociaż media prezentują nowe zasady jako de facto nacjonalizację, bardziej prawdopodobny jest nowy model hybrydowy z udziałem nie tylko skarbu państwa, ale również sektora prywatnego. Szereg spółek zajmujących się sprzedażą utrzymuje, że nowe ramy regulacyjne dotyczące litu mogą okazać się marginalnie pozytywne dla SQM i Albemarle. Czas pokaże, czy rynek zgodzi się z tą tezą. Jedyną rzeczą, co do której wszyscy mogą się zgodzić, jest to, że nowe chilijskie ramy regulacyjne będą oznaczać większą podaż litu do końca tej dekady.

Jeśli przyjrzymy się prognozie dla litu, nadal wygląda ona solidnie. Popyt na lit będzie w przyszłości napędzany przede wszystkim popytem na baterie litowo-jonowe, który z kolei jest wynikiem zapotrzebowania na pojazdy elektryczne. Istnieje wiele różnych prognoz dotyczących popytu, a sądząc po tempie wzrostu zainteresowania samochodami elektrycznymi uważamy, że prognozy te są zaniżone i że branża ta do 2030 r. będzie w dalszym ciągu dynamicznie się rozwijała, stale kreując obraz popytu, który jest większy niż dostępna podaż. W IV kwartale wzrost dostaw pojazdów elektrycznych wyniósł około 52% r/r, a biorąc pod uwagę wskaźniki prognostyczne, w bieżącym roku wzrost ten wyhamuje, jednak niezbyt mocno.

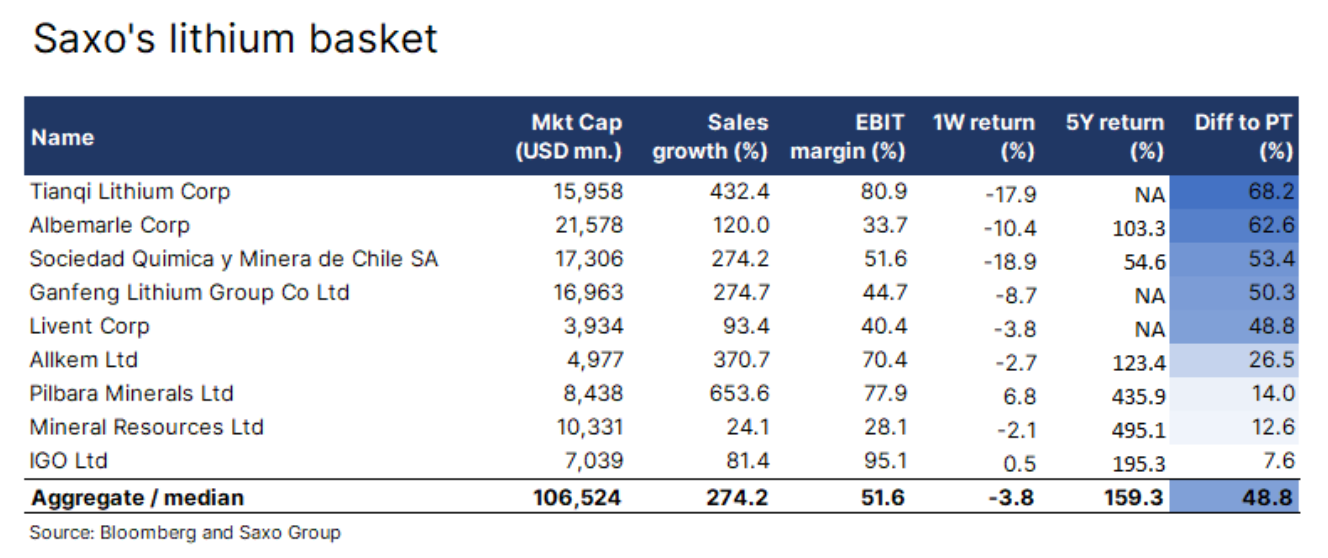

Tabela poniżej prezentuje akcje największych notowanych na giełdzie spółek wydobywających lit. Warto zwrócić uwagę na wysoką dynamikę wzrostu przychodów i bardzo atrakcyjne marże operacyjne. Analitycy po stronie sprzedaży są również bardzo pozytywnie nastawieni do branży litowej, a z wypowiedzi przedstawicieli grupy kapitałowej BHP i Rio Tinto wynika, że największe światowe spółki wydobywcze rozważają przejęcia w tej branży.

Kraje wydobywające najwięcej litu na świecie w 2021 r. to:

- Australia (53%)

- Chile (25%)

- Chiny (13%)

- Argentyna (6%)

- Inne (3%)

Na podstawie zidentyfikowanych złóż litu pięć krajów o największych zasobach w 2021 r. to:

- Boliwia

- Argentyna

- Chile

- Stany Zjednoczone

- Australia

Informacja prawna: analityk posiada akcje SQM

Wnioski z publikacji zysków

Wiele spółek opublikowało ostatnio swoje zyski; poniżej przedstawiamy nasze krótkie podsumowanie i opinie. Należy również pamiętać, że dwie najważniejsze publikacje, czyli raporty spółek Alphabet i Microsoft, spodziewane były po zamknięciu giełdy amerykańskiej. Biorąc pod uwagę opublikowane dotychczas zyski za I kwartał, a także reakcje rynku, publikacje te nie okazały się pozytywnym katalizatorem, na który liczyli inwestorzy.

Banco Santander

Wynik netto w I kwartale okazał się lepszy, niż przewidywano w związku z silnym wzrostem wyniku odsetkowego generującym stopę zwrotu z rzeczowego kapitału własnego (return on tangible equity, ROTE) na poziomie 14,4% w porównaniu z szacowanym dotychczas 12.4%.Negatywnym zjawiskiem jest odpływ depozytów hiszpańskich przedsiębiorstw oraz brak zysku w Brazylii. Sektor bankowy nie jest jeszcze ponownie postrzegany jako atrakcyjna inwestycja.

Nestle

Wyższy od szacowanego organiczny wzrost przychodów w efekcie wdrożenia silnej polityki cenowej. Wynik pokazuje, że akcje spółek o największej kapitalizacji ze światowego sektora konsumpcyjnych dóbr podstawowych to mocna defensywna inwestycja.

Novartis

Przychody i zyski w I kwartale przekroczyły oczekiwania, a w efekcie szwajcarska spółka farmaceutyczna koryguje w górę swoją prognozę na 2023 r. Planowane wydzielenie Sandoz najprawdopodobniej odbędzie się w drugim półroczu. Wyniki potwierdzają pozytywny impet zarówno w całej branży, jak i w samej spółce Novartis.

UBS

Wynik netto w I kwartale wyniósł 1,03 mld USD w porównaniu z przewidywanym 1,86 mld USD; również przychody okazały się rozczarowujące w porównaniu z wcześniejszymi szacunkami. Stopa zwrotu z rzeczowego kapitału własnego (ROTE) spadła do 8,1% w porównaniu z przewidywanym poziomem 14.6%. Po części wynika to z ustanowienia rezerw na postępowania sądowe związane z papierami wartościowymi zabezpieczonymi spłatą mieszkaniowych kredytów hipotecznych (residential mortgage-backed securities, RMBS) w wysokości 665 mln USD. Chwilowo wstrzymano wykup akcji, aby umożliwić zarządzanie płynnością i bilansem przez okres wchłaniania Credit Suisse przez UBS. Wyniki wskazują, że w przyszłości o spółce tej będzie głośno, w szczególności w kontekście integracji Credit Suisse.

Spotify

Mocne wyniki za I kwartał: miesięczna liczba aktywnych użytkowników wzrosła o 22% r/r do 515 mln, a subskrybentów premium – o 15% r/r do 210 mln. Obie te wartości znacznie przekraczają wcześniejsze szacunki. Z drugiej strony serwis streamingowy odnotował w I kwartale stratę operacyjną w wysokości 156 mln EUR. Pomimo niższych zysków w perspektywie krótkoterminowej inwestorzy są zadowoleni, ponieważ prognozy na II kwartał dotyczące płacących i aktywnych użytkowników są powyżej konsensusu, co sugeruje większe tempo wzrostu. Ogólnie rzecz biorąc, Spotify jest nadal podmiotem, który jeszcze nie stanął mocno na nogach i nie stał się wyjątkowo rentowny.

UPS

Gorsze niż przewidywano przychody i zyski w I kwartale były wynikiem niższych cen i mniejszego wolumenu. Prognozowane przychody i marża operacyjna są na niskim poziomie, a UPS oczekuje, że wolumen nadal pozostanie pod presją. UPS wskazuje również na rozczarowującą sprzedaż detaliczną w Stanach Zjednoczonych. Z perspektywy makro wynik ten jest lekko niepokojący.

PepsiCo

Imponujące wyniki za I kwartał: zarówno przychody, jak i zyski z łatwością przekroczyły szacunki, równocześnie prowadząc do korekty w górę prognozy organicznego wzrostu przychodów w bieżącym roku obrotowym do 8% z wcześniejszych 6%. W przeciwieństwie do UPS, wynik ten wskazuje, że segment napojów i przekąsek nadal jest w dobrej kondycji, a konsumenci nie wstrzymują się z zakupami pomimo inflacji.

SPRAWDŹ: Pepsi Co. – Dużo więcej niż słodkie napoje [Poradnik]

GE

Lepsze od oczekiwań zyski za I kwartał i GE podwyższa nieco prognozę wolnych przepływów pieniężnych na 2023 r. plasującą się w dolnych rejonach przedziału. Podobnie jak w I kwartale, również i w II kwartale segment energii odnawialnej będzie nadal przynosił straty. Wyniki podkreślają, że popyt ze strony przemysłu jest w tym momencie dość stabilny.

3M

Kolejne zmiany w kierownictwie 3M i zapowiedź redukcji etatów o 6 tys. Spółka nadal zmaga się ze wzrostem kosztów i dąży do restrukturyzacji działalności. 3M nadal przewiduje, że tegoroczny wzrost przychodów wyniesie od -2 do -6%, a rynki konsumenckie są nadal słabe. Z perspektywy makro nie jest to najbardziej optymistyczny komunikat.

McDonald’s

Imponujące wyniki za I kwartał: zarówno przychody, jak i zyski znacząco przekroczyły szacunki; w I kwartale przychody wzrosły o 12,6% w porównaniu z przewidywanym wzrostem o 8,2%, co wskazuje, że konsumenci akceptują wyższe ceny przy niewielkiej destrukcji popytu. McDonald’s przewiduje, że tegoroczna marża operacyjna wyniesie 45%. Wyniki jedynie podkreślają, że McDonald’s jest fantastycznie zarządzaną spółką.

O Autorze

Peter Garnry – dyrektor ds. strategii rynków akcji w Saxo Banku. Opracowuje strategie inwestycyjne i analizy rynku akcji, a także poszczególnych spółek, stosując metody statystyczne i modele. Garnry tworzy Alpha Picks dla Saxo Bank, miesięcznik w którym wybierane są najbardziej atrakcyjne spółki w USA, Europie i Azji. Wnosi także wkład w kwartalne prognozy Saxo Bank i coroczne „szokujące prognozy”. Regularnie udziela komentarzy w telewizji, w tym CNBC i Bloomberg TV.

![Forex Club – Podatek 9 – Rozlicz podatek od zagranicznego brokera [Pobierz Aplikację] Forex Club - Podatek 9](https://forexclub.pl/wp-content/uploads/2024/02/Forex-Club-Podatek-9-184x120.jpg?v=1709046278)

![Platforma Trading View – rozwiązania szyte na potrzeby traderów [Recenzja] trading view recenzja](https://forexclub.pl/wp-content/uploads/2024/03/trading-view-recenzja-184x120.jpg?v=1709558918)

![Jak połączyć konto FP Markets z platformą Trading View [Poradnik] fp markets trading view](https://forexclub.pl/wp-content/uploads/2024/02/fp-markets-trading-view-184x120.jpg?v=1708677291)

![Jak inwestować w ChatGPT i sztuczną inteligencję? Akcje i ETF [Poradnik] jak inwestować w chatgpt i sztuczną inteligencję](https://forexclub.pl/wp-content/uploads/2023/02/jak-inwestowac-w-chatgpt-i-sztuczna-inteligencje-184x120.jpg?v=1676364263)

![WeWork – anatomia upadku spółki wycenianej na 47 mld $ [WeWork, cz. II] wework bankructwo historia](https://forexclub.pl/wp-content/uploads/2024/04/wework-bankructwo-historia-184x120.jpg?v=1711729561)

![Adam Neumann – człowiek, który wyrolował Softbank [WeWork, cz. I] adam neumann wework](https://forexclub.pl/wp-content/uploads/2024/04/adam-neumann-wework-184x120.jpg?v=1711728724)

![Jak przenieść akcje do innego biura maklerskiego [Opis procedury] jak przenieść akcje do innego biura maklerskiego](https://forexclub.pl/wp-content/uploads/2024/03/jak-przeniesc-akcje-do-innego-biura-maklerskiego-184x120.jpg?v=1709556924)

![Najczęstsze błędy początkującego tradera – Mr Yogi [VIDEO] Scalping - Najczęstsze błędy początkującego tradera - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Najczestsze-bledy-poczatkujacego-tradera-VIDEO-184x120.jpg?v=1711601376)

![Nauka cierpliwości: Brak pozycji to też pozycja – Mr Yogi [VIDEO] Scalping - Nauka cierpliwosci - Brak pozycji to tez pozycja - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Nauka-cierpliwosci-Brak-pozycji-to-tez-pozycja-VIDEO-184x120.jpg?v=1710999249)

![Kiedy wyjść z pozycji i jak minimalizować straty – Mr Yogi [VIDEO] Scalping - Kiedy wyjść z pozycji i jak minimalizować straty - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Kiedy-wyjsc-z-pozycji-i-jak-minimalizowac-straty-VIDEO-184x120.jpg?v=1710336731)