Dlaczego Buffett kupił akcje Chevron i jak na tym wyszedł?

Warren Buffett przez na przestrzeni dziesięcioleci udowodnił, że ma nosa do inwestycji. Jednak lata ultra luźnej polityki pieniężnej spowodowały, że w modzie znalazły się spółki wzrostowe. To inwestujący w tym segmencie rynku stali się gwiazdami w świecie finansów. Najlepszym przykładem jest historia Cathie Wood. Ark Invest, którego twarzą była Cathie w 2020 roku osiągnął fantastyczne wyniki. Powodem były inwestycje w “gwiazdy” rynku jak platforma inwestycyjna Robinhood, Peleton czy Coinbase. Wygenerowana stopa zwrotu znacznie przekroczyła wyniki osiągane przez wehikuł inwestycyjny “Wyrocznie z Omaha”. Mówiło się wtedy, że Warren Buffett jest zbyt stary na “nowe czasy” i nie rozumie “nowej ekonomii” (tj. “przepalania” gotówki w celu szybkiego zbudowania skali). Warto wspomnieć, że Buffett był sceptyczny do większości szybko rosnących spółek i nowej “kryptoekonomii”. Wolał być wierny swojej filozofii inwestycyjnej, którą z powodzeniem stosował od wielu lat. Z tego powodu inwestował w stabilne spółki, które mają potencjał wygenerować ponadprzeciętne zyski. W dzisiejszym artykule prześledzimy inwestycję w jedną z największych firm branży petrochemicznej – Chevron.

Otoczenie rynkowe w chwili pierwszego zakupu

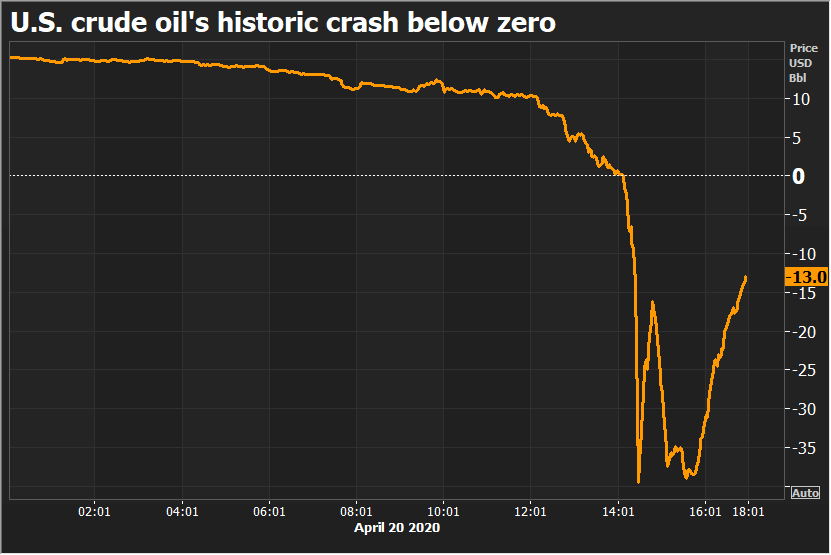

Okres pandemiczny nie był udany dla spółek z branży wydobycia węglowodorów. Zamykanie gospodarki spowodowało, że aktywność gospodarcza bardzo zmalała. Spowodowało to spadek ceny ropy naftowej. W pewnym momencie cena terminowa ropy naftowej z dostawą na marzec spadła do cen ujemnych. Było to spowodowane brakiem możliwości magazynowania ropy naftowej (większość tankowców była już w pełni zapełniona). Potem cena powróciła w okolice 40$. Były więc to niskie ceny, znacznie poniżej poziomów przed COVID-19.

Mniejsze przychody z ropy spowodowały, że firmy znalazły się w gorszej sytuacji płynnościowej. Powodowało to, że spółki musiały ograniczać wydatki inwestycyjne, ponieważ wiele projektów stawało się nierentownych. Bardziej zadłużone przedsiębiorstwa, miały problem z regulowaniem swoich zobowiązań. Z kolei najbardziej stabilne przedsiębiorstwa, ze zdywersyfikowaną strukturą przychodową (upstream, midstream i downstream) miały problem z generowaniem wystarczającej gotówki aby sfinansować projekty inwestycyjne i utrzymywać politykę podnoszenia dywidendy na akcję (dywidendowi arystokraci). Gorsze perspektywy odbiły się na cenie spółek związanych z wydobyciem ropy naftowej.

Jednak niskie ceny ropy nie mogły trwać wiecznie. Po pierwsze drastyczne obniżenie popytu na ropę naftową było chwilowe a nie fundamentalne. Oczywiście trend odchodzenia od paliw kopalnych ma się dobrze. Przykładem może być powolna zmiana nawyków konsumentów i coraz większy udział w sprzedaży nowych samochodów tzw. elektryków. Jednak zmiany przebiegają stopniowo, co oznaczało, że z czasem popyt na ropę powinien powrócić do poziomów sprzed COVID-19. Oznaczało to, że być może wyceny stabilnych firm z sektora wydobywczego może być znacznie poniżej wartości wewnętrznej. Powodowało to, że pojawiała się szansa na zgarnięcie potencjalnie wysokich zysków. Z okazji postanowił skorzystać Warren Buffett, który rozpoczął kupowanie Chevronu w III Q 2020 roku. Cofnijmy do tego okresu aby spojrzeć co Wyrocznia z Omaha widziała w tym czasie w tej spółce.

Wykres akcji spółki Chevron, interwał W1. Źródło: xStation 5, XTB. Kolorem zielonym zaznaczono miejsce zakupu akcji przez Buffetta.

Chevron w III Q 2020 roku

Sytuacja Chevrona w tym okresie nie była różowa. Spójrzmy na sprawozdanie finansowe za II Q 2020 roku. Wtedy Chevron zaraportował 8,3 mld dolarów straty netto. Warto odnotować, że rok wcześniej (II Q 2019) Chevron wygenerował 4,3 mld $ zysku netto. Powodów było kilka. Po pierwsze na skutek spadku cen ropy naftowej nastąpiły odpisy na kwotę 1,8 mld$. Po oczyszczeniu wyniku ze zdarzeń jednorazowych strata w II Q 2020 strata netto wyniosła 3 mld$ vs 3,4 mld$ zysku netto rok wcześniej.

Straty netto pociągnęły za sobą również niższa gotówkę generowaną z działalności operacyjnej. Mniejszy poziom wygenerowanej gotówki musiał pociągnąć za sobą redukcję wydatków inwestycyjnych. Oczywiście wydatki nie spadły do zera. Zredukowane zostały wydatki z najniższym potencjałem i znajdujące się w początkowej fazie. Mimo spadku wydatków, CAPEX osiągnął poziom 2 mld$ (40% poniżej planowanego budżetu wydatków inwestycyjnych).

Głównym obszar działalności spółki skupia się na upstream (wydobycie węglowodorów) I downstream (przetwórstwo węglowodorów). Bezprecedensowe problemy ze zbytem produktów oraz nieelastyczna struktura kosztów doprowadziła do generowania dużych strat przez te segmenty działalności.

Upstream

Chevron w drugim kwartale 2020 roku osiągnął dzienną produkcję na poziomie ekwiwalentu 2,99 mln baryłek ropy. Był to spadek o 3% rok do roku i około 8% kwartalnie. Spadek był znaczny, ale nie tragiczny. Skoro popyt na ropę nie spadł drastycznie, należało oczekiwać, że z czasem ceny powrócą do okresu sprzed COVID-19. Oczywiście sceptycy uważali, że istnieje ryzyko, że koronawirus będzie wymuszał okresowe lockdowny. Z kolei optymiści wierzyli w stworzenie skutecznej szczepionki albo leku, który spowodowałby, że koronawirus stałby się tylko wspomnieniem. Trudny czas „pokowidowy” spowodował, że działalność na rynku upstream generowała straty zarówno na rynku krajowym jak i zagranicznym.

W Stanach Zjednoczonych segment upstream wygenerował 2,1 mld$ straty netto. Był to wynik o około 3 mld dolarów niższy niż rok wcześniej. Powodem tak słabym kwartalnych wyników była m.in. niska cena sprzedanej ropy naftowej. W II Q 2020 średnia cena sprzedaży baryłki ropy wynosiła 19$. Dla porównania rok wcześniej średnia cena sprzedanej ropy wynosiła 52 dolary za baryłkę. Sytuację nieco poprawiła wyższa cena osiągana za 1000 stóp sześciennych. W ciągu roku wzrosła z 0,68$ do 0.81$.

Działalność zagraniczna w segmencie upstream wygenerowała 4 mld$ straty. Był to wynik o 6,6 mld dolarów gorszy niż rok wcześniej. Powodem straty były m.in. Około 3,2 mld straty ze zdarzeń jednorazowych (3,9 mld$ odpisu i 700 mln dolarów zysku że zbycia udziałów w projekcie w Azerbejdżanie. Powodem gorszych wyników były także niższe ceny sprzedanej ropy naftowej oraz spadku wolumenowej sprzedaży ropy i gazu ziemnego. Średnia cena sprzedaży baryłki ropy naftowej wyniosła zaledwie 21$. Dla porównania rok wcześniej średnia cena sprzedaży kształtowała się na poziomie prawie 3-krotnie wyższym (62$). W odróżnieniu od rynku amerykańskiego, za granicą nastąpiło obniżenie ceny gazu ziemnego do 4,48 dolarów z 5,43$.

Downstream

Przetwórstwo węglowodorów również znalazło się pod kreską w II Q 2020 roku. Strata netto tego segmentu w samych Stanach Zjednoczonych wyniosła około miliard dolarów. Było to o prawie 1,5$ gorszy wynik niż rok wcześniej. Powodem były niższe marże za rafinowane produkty oraz niższy wolumen sprzedaży. Dzienna produkcja przetworzonej ropy naftowej spadła o 39% r/r do poziomu 581 000 baryłek dziennie. Spadła także sprzedaż benzyny i oleju napędowego, która była niższa rok do roku o 35%.

Wynik w segmencie downstream na rynku zagranicznym strata netto wyniosła 22 mln$, co było wynikiem o 284 mln gorszym niż rok wcześniej. Słabszy wynik był spowodowany niższą marżą na produktach rafineryjnych oraz mniejszej sprzedaży wolumenowej spowodowanej spadkiem popytu m.in. na benzynę czy olej napędowy.

Kwartalne wyniki były bardzo słabe. Niskie ceny ropy naftowej nie pozwoliły wygenerować dobrych wyników z downstreamu z powodu słabszego popytu. Warto również spojrzeć na sytuację płynnościową spółki, to sytuacja nie była kolorowa. Niskie przepływy operacyjne pozwalały pokryć wydatki inwestycyjne (CAPEX) ale były zbyt małe aby pokryć zobowiązania z tytułu wypłaty dywidendy. Powodowało to, że spółka musiała posiłkować się długiem. Dzięki temu Chevron był w stanie sfinansować zarówno wydatki inwestycyjne jak i politykę dywidendową oraz przeprowadzić niewielki skup akcji.

Chevron musiał także dokładnie prześledzić rentowność swoich projektów. Z tego powodu 27 października 2020 roku ogłosił sprzedaż działalności upstream i midstream w regionie Appalachów. Aktywa za 735 mln$ kupił EQT Corp. Warto wspomnieć, że te same aktywa Chevron kupił w 2010 roku za 4,3 mld$ od Atlas Energy. Dzięki sprzedaży części najmniej rokujących aktywów, Chevron uwalniał gotówkę, która pomogła poprawić płynność przedsiębiorstwa. Jednocześnie firma starała się wykorzystać dekoniunkturę na zrobienie przejęć słabszych konkurentów. Przykładem było skompletowanie przejęcia Noble Energy, emitując na ten cel 58 mln akcji. Wartość transakcji (razem z przejętym długiem) była szacowana na 13 mld$. Dzięki temu Chevron zwiększył swoją ekspozycję w segmencie upstream.

Przyjrzyjmy się zatem sytuacji finansowej spółki na koniec II Q 2020 roku:

| mln$ | I Q 2019 | II Q 2019 | III Q 2019 | IV Q 2019 | I Q 2020 | II Q 2020 |

| przychody | 34 189 | 36 323 | 34 779 | 34 574 | 29 705 | 15 926 |

| zysk netto | 2 649 | 4 305 | 2 580 | -6 610 | 3 599 | -8 270 |

W II Q 2020 nastąpił gwałtowny spadek przychodów, co odbiło się bardzo negatywnie na wyniku operacyjnym i netto. Spowodowane to było, że nie wszystkie koszty były doskonale elastyczne. Spowodowało to pojawienie się straty operacyjnej oraz straty netto. Należy jednak pamiętać, że strata księgowa nie musi być jednoznaczna z odpływem gotówki.

Zatem pora spojrzeć jak wyglądały przepływy operacyjne:

| mln$ | I Q 2019 | II Q 2019 | III Q 2019 | IV Q 2019 | I Q 2020 | II Q 2020 |

| OCF* | 5 057 | 8 783 | 7 817 | 5 657 | 4 722 | 80 |

| CAPEX** | 2 953 | 3 584 | 3 369 | 4 210 | 3 133 | 2 092 |

| FCF*** | 2 104 | 5 199 | 4 448 | 1 447 | 1 589 | -2 012 |

| Dywidenda | 2 244 | 2 250 | 2 237 | 2 228 | 2 402 | 2 394 |

| Skup akcji | 15 | 825 | 1 005 | 1 090 | 1 573 | 0 |

*przepływy z działalności operacyjnej, ** wydatki inwestycyjne, *** wolne przepływy gotówki

II Q 2020 był bardzo ciężki dla spółki, mimo dodatniego cash flowu z upłynnienia części zapasów oraz ściągnięcia należności nadal przepływy z działalności operacyjnej były w okolicy 0. Nie pozwoliło to sfinansować wydatków na CAPEX i wypłaty dywidendy. Na skutek problemów z generowaniem gotówki zatrzymane były wydatki na skup akcji. Dodatkowo Chevron pozyskał około 1,5 mld$ ze sprzedaży części aktywów.

Wobec takiej sytuacji nie może dziwić, że spółka musiała posiłkować się zadłużeniem. W samym II Q 2020 Chevron zaciągnął 1,6 mld$ netto (po uwzględnieniu spłaty innego zadłużenia odsetkowego).

| mln$ | I Q 2019 | II Q 2019 | III Q 2019 | IV Q 2019 | I Q 2020 | II Q 2020 |

| zadłużenie odsetkowe krt. | 7 023 | 5 588 | 7 774 | 4 882 | 8 688 | 3 751 |

| zadłużenie odsetkowe dłg.. | 26 064 | 25 061 | 24 807 | 23 409 | 23 663 | 30 302 |

| gotówka | 8 699 | 8 513 | 11 697 | 5 686 | 8 492 | 6 866 |

| dług netto | 24 388 | 22 136 | 20 884 | 22 605 | 23 859 | 27 187 |

Dług netto wzrósł drastycznie, co niepokoiło część inwestorów. Po pierwsze jeśli cena ropy naftowej nie wzrośnie gwałtownie, to spółka będzie musiała ciąć wydatki inwestycyjne i możliwe, że zrezygnować ze statusu dywidendowego arystokraty. Innym rozwiązaniem byłoby dalsze zwiększanie zadłużenia, co odbiłoby się na ratingu kredytowym. Gorszy rating to wyższe koszty odsetkowe. Po drugie jeśli spółka utrzymałaby dotychczasowe tempo wydatków inwestycyjnych i nadal byłaby hojna dla akcjonariuszy, należało się spodziewać zagrożenia emisji akcji w celu pozyskania płynności albo wyprzedaży aktywów.

W efekcie nastroje na akcjach Chevrona nie były najlepsze. Tuż po krachu z marca 2020 nastąpiło, co prawda, szybkie odreagowanie kursu w okolice 100$, ale potem nastąpiło schłodzenie nastrojów. Pod koniec października kurs Chevron był w okolicy 70$. Dla porównania w połowie marca 2020 kurs spółki znajdował się w okolicy 60$.

Jednak już w III Q 2020 było wiadomo, że III Q 2020 będzie znacznie lepszy od drugiego. Powodem były wyższe ceny ropy naftowej. Z tego powodu można było spodziewać się wygenerowania dodatniego FCF. Na horyzoncie zaczęła się pojawiać nadzieja na wdrożenie szczepionki co pozwoliłoby na uwolnienie gospodarki od strachu przed kolejnymi lockdownami. Z czasem cena ropy wróciłaby do “normalnych” poziomów.

III Q 2020

| mln$ | III Q 2019 | II Q 2020 | III Q 2020 |

| przychody | 34 779 | 15 926 | 23 997 |

| zysk netto | 2 580 | -8 270 | -207 |

| OCF | 7 817 | 80 | 3 537 |

| CAPEX | 3 369 | 2 092 | 1 630 |

| FCF | 4 448 | -2 012 | 1 907 |

| Dywidenda | 2 237 | 2 394 | 2 390 |

| Skup akcji | 1 005 | 0 | 0 |

Wyniki były już lepsze, przychody zaczęły rosnąć. Spowodowało to, że dźwignia operacyjna pokazała swoją moc. Strata netto była stosunkowo niewielka. Co więcej spółka zaczęła generować dosyć solidne przepływy operacyjne, które z nawiązką pokryły CAPEX (który został ograniczony). W efekcie FCF prawie pokrywał kwartalne wydatki na wypłatę dywidendy. Sytuacja finansowa zaczęła się poprawiać.

Warren Buffett rozpoczyna zakupy

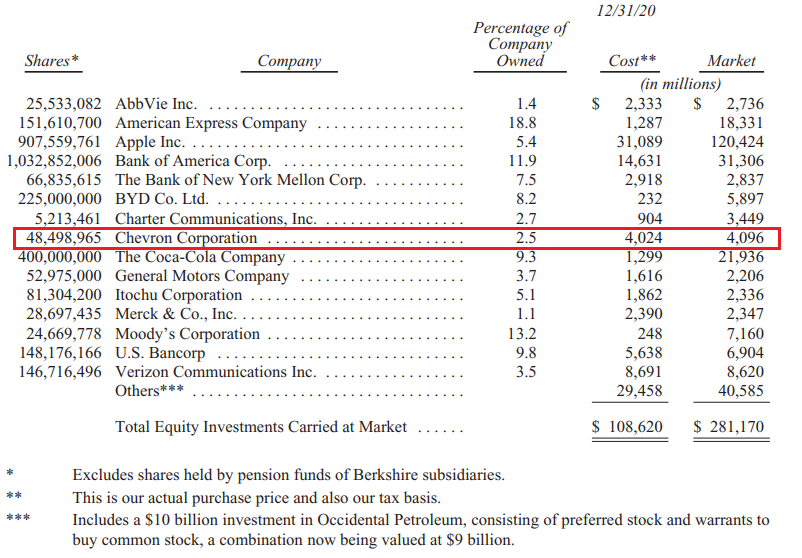

Zauważył to Warren Buffett, który rozpoczął powolny skup przecenionych akcji Chevrona. Za pomocą swojego wehikułu inwestycyjnego, zaczął wydawać zgromadzoną w Berkshire Hathaway gotówkę. W raporcie za 2020 rok Chevron pojawia się w pozycji inwestycje:

Według sprawozdania za rok 2020, Buffett zakupił około 48,5 mln akcji. Średnia cena zakupu wynosiła 82,97$. Nie była to cena “na dołku”. Po raz kolejny okazało się, że w przypadku inwestowania fundamentalnego nie trzeba koniecznie trafić w dołek rynkowy aby wygenerować bardzo wysoką stopę zwrotu. Według raportu składanego przez SEC (13F) pierwsze zakupy Chevrona nastąpiły w III Q 2020 roku. Zakupiono wtedy 44,2 mln akcji spółki. W kolejnych kwartałach liczba akcji kształtowała się następująco:

| Chevron | liczba akcji | wartość | zmiana akcji q/q |

| III Q 2020 | 44 272 770 | 3 187,6 mln$ | +44 272 770 |

| IV Q 2020 | 48 498 965 | 4 095,7 mln$ | +4 226 195 |

| I Q 2021 | 23 672 271 | 2 480,6 mln$ | -24 826 694 |

| II Q 2021 | 23 123 920 | 2 422,0 mln$ | -548 351 |

| III Q 2021 | 28 703 519 | 2 911,9 mln$ | +5 579 599 |

| IV Q 2021 | 38 245 036 | 4 488,1 mln$ | +9 541 517 |

| I Q 2022 | 159 178 117 | 25 918,9 mln$ | +120 933 081 |

opracowanie własne na podstawie raportów 13F

Jak widać, Wyrocznia z Omaha znacząco zredukowała pozycję w I Q 2021 roku (o ponad połowę). Jednak w kolejnych kwartałach nastąpiło powolne zwiększanie ekspozycji na Chevron. Na koniec 2021 roku była to 9 największa pozycja w portfelu “giełdowym”. Średni koszt na koniec 2021 roku wynosił 89,42$. Berkshire Hathaway zaraportował zysk z posiadanych akcji w wysokości 1 068 mln$ (+31,2%).

Jak wyglądała sytuacja Chevrona po 2021 roku?

| mln$ | 2019 | 2020 | 2021 |

| przychody | 139 865 | 94 471 | 155 606 |

| zysk netto | 2 924 | -5 543 | 15 625 |

| OCF | 27 314 | 10 577 | 29 187 |

| CAPEX | 14 116 | 8 922 | 8 056 |

| FCF | 13 198 | 1 655 | 21 131 |

| Dywidenda | 8 959 | 9 651 | 10 179 |

| Skup akcji | 2 935 | 1 531 | 0 |

| zadłużenie odsetkowe krt. | 4 882 | 5 627 | 62 |

| zadłużenie odsetkowe dłg.. | 23 409 | 42 320 | 30 664 |

| gotówka | 5 686 | 5 596 | 5 640 |

| dług netto | 22 605 | 42 351 | 25 086 |

Spółka w 2021 roku znajdowała się w bardzo dobrej sytuacji finansowej. Po przejęciu Noble Energy w 2020 roku, nastąpiło zwiększenie zadłużenia. Jednak już po roku spółce udało się znacznie ograniczyć dług. Pomogły wysokie FCF, które pozwoliły na sfinansowanie CAPEX-u oraz wypłatę 10 mld$ dywidendy.

Zwiększenie ekspozycji przez Buffetta nastąpiło w I Q 2022 roku. Powodem była inwazja Rosji na Ukrainę. Przez to wydarzenie wzrosło ryzyko sankcji ekonomicznych na Rosję. Wzrost napięcia między “Zachodem” a Rosją spowodował, że coraz bardziej realne było “odcięcie” Rosji od dochodów z ropy naftowej. W efekcie kraje Unii Europejskiej będą zmuszone do zakupu ropy od innych kontrahentów. Ponieważ część produkcji (rosyjskiej ropy Ural) wypadnie częściowo z rynku, pojawi się większy popyt na ropę naftową. Beneficjentem będą firmy posiadające dużą działalność upstream. Jedną z tego typu spółek jest właśnie Chevron. Po zakupach Chevron stał się 4 największą pozycją w portfelu akcyjnym wyprzedzając m.in. Coca-Colę i Moody’s.

Podsumowanie

Z pewnością zakupy rozpoczęte w 2020 i 2021 roku wygenerowały bardzo wysoką stopę zwrotu (zwłaszcza biorąc pod uwagę szeroki rynek). Obecna cena akcji Chevron jest ponad 2 razy wyższa niż w momencie rozpoczęcia skupu akcji tej spółki przez Berkshire Hathaway. Warren Buffett po raz kolejny udowodnił, że dyscyplina inwestycyjna jest bardzo ważna jeśli chce się generować ponadprzeciętne stopy zwrotu.

Wykres akcji spółki Chevron, interwał W1. Źródło: xStation 5, XTB.

![Forex Club – Podatek 9 – Rozlicz podatek od zagranicznego brokera [Pobierz Aplikację] Forex Club - Podatek 9](https://forexclub.pl/wp-content/uploads/2024/02/Forex-Club-Podatek-9-184x120.jpg?v=1709046278)

![Platforma Trading View – rozwiązania szyte na potrzeby traderów [Recenzja] trading view recenzja](https://forexclub.pl/wp-content/uploads/2024/03/trading-view-recenzja-184x120.jpg?v=1709558918)

![Jak połączyć konto FP Markets z platformą Trading View [Poradnik] fp markets trading view](https://forexclub.pl/wp-content/uploads/2024/02/fp-markets-trading-view-184x120.jpg?v=1708677291)

![Jak inwestować w ChatGPT i sztuczną inteligencję? Akcje i ETF [Poradnik] jak inwestować w chatgpt i sztuczną inteligencję](https://forexclub.pl/wp-content/uploads/2023/02/jak-inwestowac-w-chatgpt-i-sztuczna-inteligencje-184x120.jpg?v=1676364263)

![WeWork – anatomia upadku spółki wycenianej na 47 mld $ [WeWork, cz. II] wework bankructwo historia](https://forexclub.pl/wp-content/uploads/2024/04/wework-bankructwo-historia-184x120.jpg?v=1711729561)

![Adam Neumann – człowiek, który wyrolował Softbank [WeWork, cz. I] adam neumann wework](https://forexclub.pl/wp-content/uploads/2024/04/adam-neumann-wework-184x120.jpg?v=1711728724)

![Jak przenieść akcje do innego biura maklerskiego [Opis procedury] jak przenieść akcje do innego biura maklerskiego](https://forexclub.pl/wp-content/uploads/2024/03/jak-przeniesc-akcje-do-innego-biura-maklerskiego-184x120.jpg?v=1709556924)

![Najczęstsze błędy początkującego tradera – Mr Yogi [VIDEO] Scalping - Najczęstsze błędy początkującego tradera - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Najczestsze-bledy-poczatkujacego-tradera-VIDEO-184x120.jpg?v=1711601376)

![Nauka cierpliwości: Brak pozycji to też pozycja – Mr Yogi [VIDEO] Scalping - Nauka cierpliwosci - Brak pozycji to tez pozycja - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Nauka-cierpliwosci-Brak-pozycji-to-tez-pozycja-VIDEO-184x120.jpg?v=1710999249)

![Kiedy wyjść z pozycji i jak minimalizować straty – Mr Yogi [VIDEO] Scalping - Kiedy wyjść z pozycji i jak minimalizować straty - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Kiedy-wyjsc-z-pozycji-i-jak-minimalizowac-straty-VIDEO-184x120.jpg?v=1710336731)

![Jak inwestować w ChatGPT i sztuczną inteligencję? Akcje i ETF [Poradnik] jak inwestować w chatgpt i sztuczną inteligencję](https://forexclub.pl/wp-content/uploads/2023/02/jak-inwestowac-w-chatgpt-i-sztuczna-inteligencje-300x200.jpg?v=1676364263)