Rynek akcji: rozważania na koniec roku i czego oczekiwać w 2024

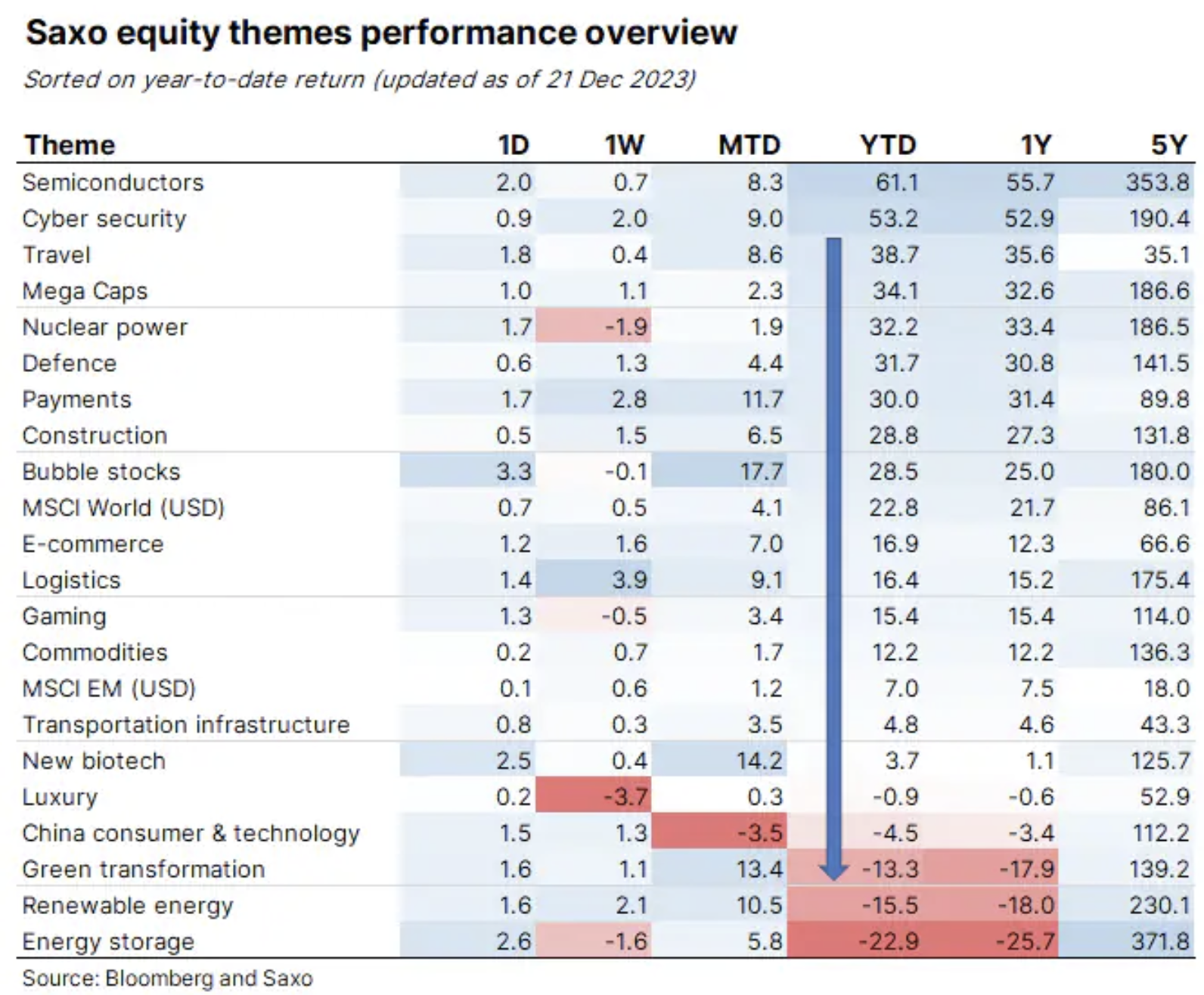

Rok 2023 stał pod znakiem skrajności i rozbieżności. Światowa gospodarka była odporna na agresywne podwyżki polityki pieniężnej, ale Chiny stanęły w obliczu poważnych problemów związanych ze wzrostem strukturalnym. Amerykańskie rynki akcji zostały wypchnięte na nowe szczyty przez cykl technologicznego hajpu, ale akcje związane z zieloną transformacją przyniosły największe straty. Wojna w Ukrainie trwała nadal, a na Bliskim Wschodzie rozniecił się nowy punkt zapalny. Podczas gdy polityka banków centralnych była mniej więcej zsynchronizowana, Bank Japonii utrzymał ujemne stopy procentowe. 2024 będzie rokiem niepewności. Inwestorzy będą zastanawiać się, czy gospodarka USA wpadnie w recesję, czy inflacja i płace okażą się stabilne i czy globalna gospodarka ponownie przyspieszy. Wojna w Ukrainie, konflikt na Bliskim Wschodzie oraz wybory na Tajwanie, w Indiach, Stanach Zjednoczonych i potencjalnie w Wielkiej Brytanii będą głównymi czynnikami ryzyka.

Rok skrajności i rozbieżności

Trudno sobie wyobrazić bardziej szalone dwanaście miesięcy dla akcji niż rok 2023. Zawsze ciężko podsumować mijający rok we wszystkich jego szczegółach, ale poniżej przedstawiamy niektóre z kluczowych wydarzeń, nad którymi warto się zastanowić.

- Konsensus był wyraźnie po stronie recesji, ale globalna gospodarka okazała się odporna na agresywne podwyżki polityki pieniężnej.

- Opóźnienia w polityce pieniężnej okazały się tym razem historycznie długie, najprawdopodobniej ze względu na wydłużony okres, w którym gospodarka znajdowała się w środowisku bardzo niskich stóp procentowych.

- Z Chinami wiązano wielkie nadzieje, ale ten rok okazał się okresem wielu falstartów, a ten niegdyś niepokonany kraj boryka się z poważnymi problemami związanymi ze wzrostem strukturalnym.

- Gwałtownie rosnące stopy procentowe spowodowały krótkotrwały kryzys bankowy, który został szybko opanowany i ograniczony do kilku najsłabszych ogniw. Silicon Valley Bank zbankrutował, a UBS przejął Credit Suisse.

- Rynek był przekonany, że bank centralny złagodnieje w 2023 r., ale zamiast tego banki centralne były nieugięte i wzmocniły narrację „wyżej na dłużej”, pchając amerykańską 10-letnią rentowność do 5%, po czym agresywnie zrzucając ją z powrotem do poziomów, na których rozpoczęto rok.

- Generatywna sztuczna inteligencja stała się tematem rozmów na Wall Street, a inwestorzy rzucili się do akcji, gdy Nvidia opublikowała dwa gigantyczne wyniki finansowe na poziomie niespotykanym nigdy wcześniej w historii.

- Cykl technologicznego szumu wokół generatywnej AI pchnął amerykańskie rynki akcji na nowe historyczne maksima pod względem koncentracji indeksów, a akcje „wspaniałej siódemki” czterokrotnie przewyższały S&P 500.

- Istniały spore nadzieje na geopolityczny przełom na Ukrainie, który mógłby zmusić Rosję do negocjacji pokojowych, ale zamiast tego konflikt przerodził się w wojnę na wyniszczenie w stylu I wojny światowej, którego końca nie widać.

- Co gorsza, na Bliskim Wschodzie rozniecił się nowy punkt zapalny w postaci ataku Hamasu na izraelskich cywilów, a następnie brutalnej inwazji sił izraelskich na Strefę Gazy. Ostatnio konflikt doprowadził do ataków na statki na Morzu Czerwonym, zmuszając frachtowce z Azji do Europy do zmiany trasy i podróży wokół Afryki przy zwiększonych kosztach.

- Tak jak technologia była zwycięzcą na globalnym rynku akcji, tak akcje związane z zieloną transformacją były największym przegranym, napędzanym kryzysem w branży turbin wiatrowych i nadmiarem zapasów paneli słonecznych.

- Szczyt COP28 zakończył się obietnicą rozpoczęcia ery malejącego zużycia paliw kopalnych. Szybkie wdrażanie energooszczędnych rozwiązań, a w szczególności pojazdów elektrycznych, już teraz wywiera znaczący wpływ na rynki ropy naftowej. Trend ten będzie miał ogromne znaczenie dla Arabii Saudyjskiej i Rosji w nadchodzących latach, odciskając swoje piętno na geopolityce.

- Podczas gdy polityka banków centralnych była mniej lub bardziej zsynchronizowana, Bank Japonii utrzymywał ujemne stopy procentowe i kontrolował krzywą rentowności 10-letnich obligacji rządowych. Rozbieżna polityka z resztą świata sprawiła, że JPY absorbował wszystkie naciski, a rynek finansowy zastanawiał się, kiedy Bank Japonii powróci do realnego świata.

- Silny dolar amerykański i wysokie stopy procentowe miały negatywny wpływ na akcje rynków rozwijających się, które po raz kolejny osiągnęły gorsze wyniki i przeszły na śmietnik historii, przynajmniej na razie. Globalni inwestorzy wydają się coraz mniej zainteresowani rynkami wschodzącymi.

Warto nastawić się na niespodzianki w 2024 r.

Ponieważ rok 2023 dobiega końca, inwestorzy będą zastanawiać się, czy rok 2024 także wszystkich zaskoczy. Konsensus coraz częściej zakłada łagodną recesję w amerykańskiej gospodarce gdzieś w połowie roku. Przy założeniu, że konsensus zawsze się myli, prowadzi to do dwóch ścieżek w 2024 r.: 1) scenariusz twardego lądowania, gdy wysokie stopy procentowe w końcu ugryzą, lub 2) ponowne przyspieszenie wzrostu w gospodarce światowej. Wzrost gospodarczy w Europie nie należy do najpiękniejszych, choć stabilizuje się w dynamice łagodnej recesji, podczas gdy gospodarka USA pozostaje odporna.

Przyszły rok będzie ewoluował wokół następujących kluczowych tematów:

- Czy inflacja i płace okażą się bardziej stabilne niż oczekiwano, zmuszając banki centralne do dłuższego utrzymywania wyższych stóp procentowych?

- Czy powrót Banku Japonii do normalnego poziomu stóp procentowych uruchomi dynamikę delewarowania, ponieważ JPY był wykorzystywany jako kluczowa waluta finansowania transakcji carry trade?

- Wybory parlamentarne na Tajwanie (w styczniu), w Indiach (w kwietniu), w Stanach Zjednoczonych (w listopadzie) i potencjalnie w Wielkiej Brytanii (ostatnio w grudniu) mogą zaskoczyć rynki i zwiększyć ryzyko geopolityczne.

- Czy amerykańska technologia sprosta ekstremalnym oczekiwaniom dotyczącym wzrostu zysków, czy też w 2024 r. okaże się, że inwestorzy znów dali się ponieść emocjom?

- Czy świat otrzyma kolejną pozytywną niespodziankę ze strony generatywnej sztucznej inteligencji, która ponownie wyzwoli atawistyczne duchy?

- Czy globalna gospodarka wpadnie w recesję, czy ponownie przyspieszy? Chiny odgrywają tutaj kluczową rolę. Najistotniejszym ryzykiem dla gospodarki jest oczekiwany mniejszy impuls fiskalny w Europie i Stanach Zjednoczonych.

- Czy przyjęcie technologii pojazdów elektrycznych będzie kolejnym rokiem ekstremalnego wzrostu oznaczającego początek końca rynku ropy naftowej, jaką znamy? Czy zmusi to Arabię Saudyjską do podejmowania pochopnych decyzji?

- Czy rynki wschodzące powrócą na rynki finansowe, czy po raz kolejny rozczarują?

- Jeśli stopy procentowe będą nadal spadać, czy akcje zielonej transformacji mogą stać się największym zwycięzcą 2024 roku?

- Czy uda się osiągnąć pokój na Bliskim Wschodzie i czy Ukraina uzyska wystarczające wsparcie ze strony UE i USA, aby uniknąć utraty kolejnych terytoriów na rzecz Rosji, gdy wojna przeciągnie się do trzeciego roku w 2024?

Jedno jest pewne, rynki finansowe i wydarzenia geopolityczne nigdy nie przestaną nas zaskakiwać, a inwestorzy muszą być gotowi na niepewność wraz z rozpoczęciem nowego roku.

O Autorze

Peter Garnry – dyrektor ds. strategii rynków akcji w Saxo Banku. Opracowuje strategie inwestycyjne i analizy rynku akcji, a także poszczególnych spółek, stosując metody statystyczne i modele. Garnry tworzy Alpha Picks dla Saxo Bank, miesięcznik w którym wybierane są najbardziej atrakcyjne spółki w USA, Europie i Azji. Wnosi także wkład w kwartalne prognozy Saxo Bank i coroczne „szokujące prognozy”. Regularnie udziela komentarzy w telewizji, w tym CNBC i Bloomberg TV.

![Forex Club – Podatek 9 – Rozlicz podatek od zagranicznego brokera [Pobierz Aplikację] Forex Club - Podatek 9](https://forexclub.pl/wp-content/uploads/2024/02/Forex-Club-Podatek-9-184x120.jpg?v=1709046278)

![Platforma Trading View – rozwiązania szyte na potrzeby traderów [Recenzja] trading view recenzja](https://forexclub.pl/wp-content/uploads/2024/03/trading-view-recenzja-184x120.jpg?v=1709558918)

![Jak połączyć konto FP Markets z platformą Trading View [Poradnik] fp markets trading view](https://forexclub.pl/wp-content/uploads/2024/02/fp-markets-trading-view-184x120.jpg?v=1708677291)

![Jak inwestować w ChatGPT i sztuczną inteligencję? Akcje i ETF [Poradnik] jak inwestować w chatgpt i sztuczną inteligencję](https://forexclub.pl/wp-content/uploads/2023/02/jak-inwestowac-w-chatgpt-i-sztuczna-inteligencje-184x120.jpg?v=1676364263)

![WeWork – anatomia upadku spółki wycenianej na 47 mld $ [WeWork, cz. II] wework bankructwo historia](https://forexclub.pl/wp-content/uploads/2024/04/wework-bankructwo-historia-184x120.jpg?v=1711729561)

![Adam Neumann – człowiek, który wyrolował Softbank [WeWork, cz. I] adam neumann wework](https://forexclub.pl/wp-content/uploads/2024/04/adam-neumann-wework-184x120.jpg?v=1711728724)

![Jak przenieść akcje do innego biura maklerskiego [Opis procedury] jak przenieść akcje do innego biura maklerskiego](https://forexclub.pl/wp-content/uploads/2024/03/jak-przeniesc-akcje-do-innego-biura-maklerskiego-184x120.jpg?v=1709556924)

![Najczęstsze błędy początkującego tradera – Mr Yogi [VIDEO] Scalping - Najczęstsze błędy początkującego tradera - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Najczestsze-bledy-poczatkujacego-tradera-VIDEO-184x120.jpg?v=1711601376)

![Nauka cierpliwości: Brak pozycji to też pozycja – Mr Yogi [VIDEO] Scalping - Nauka cierpliwosci - Brak pozycji to tez pozycja - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Nauka-cierpliwosci-Brak-pozycji-to-tez-pozycja-VIDEO-184x120.jpg?v=1710999249)

![Kiedy wyjść z pozycji i jak minimalizować straty – Mr Yogi [VIDEO] Scalping - Kiedy wyjść z pozycji i jak minimalizować straty - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Kiedy-wyjsc-z-pozycji-i-jak-minimalizowac-straty-VIDEO-184x120.jpg?v=1710336731)

![Jak inwestować w ChatGPT i sztuczną inteligencję? Akcje i ETF [Poradnik] jak inwestować w chatgpt i sztuczną inteligencję](https://forexclub.pl/wp-content/uploads/2023/02/jak-inwestowac-w-chatgpt-i-sztuczna-inteligencje-300x200.jpg?v=1676364263)