Wzrost rentowności krótkoterminowym zagrożeniem dla hossy na rynkach surowców

Surowce w dalszym ciągu cieszą się szczególnym zainteresowaniem i popytem. Po niemal dekadzie kursu bocznego lub spadków nastąpił mocny rajd, w ramach którego poszczególne surowce odnotowały wieloletnie maksima. W ciągu ostatnich dziesięciu lat indywidualne surowce zyskiwały na wartości, jednak w ostatnich miesiącach proces ten wyraźnie się zsynchronizował we wszystkich trzech sektorach: energii, metali i produktów rolnych.

Jednak po gwałtownym wzroście rentowności obligacji amerykańskich w ubiegłym tygodniu ostatni sukces tego sektora w przyciąganiu rekordowych spekulacyjnych transakcji kupna może w perspektywie krótkoterminowej – i pomimo solidnych fundamentów – wymusić korektę lub w najlepszym razie okres konsolidacji. W niniejszym artykule szczegółowo omawiamy przyczyny hossy i znaczenie zmian rentowności.

Nadchodzi kolejny supercykl?

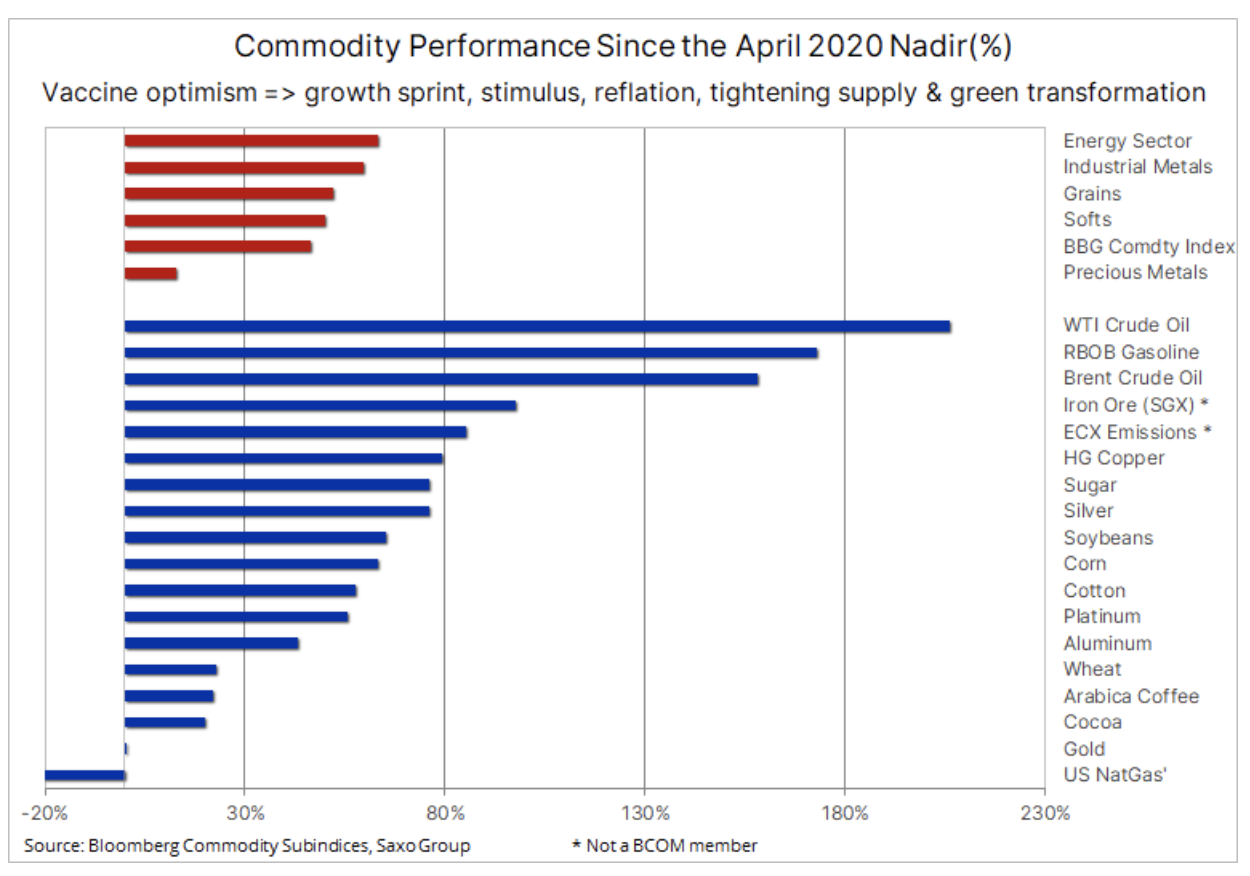

Wzrost cen surowców jest wynikiem szeregu czynników, jednak szczególnie istotne pod tym względem są oczekiwania dotyczące dynamicznego wzrostu po pandemii dzięki znaczącym bodźcom fiskalnym, które zwiększą popyt na zabezpieczenia przed inflacją i na aktywa związane z zieloną transformacją. Równocześnie po latach niedostatecznych inwestycji kurczy się podaż szeregu kluczowych surowców. Zjawiska te w coraz większym stopniu przyczyniają się do przeświadczenia, że rozpoczęła się nowa era dla rynków towarowych, a w perspektywie być może kolejny supercykl.

Supercykl charakteryzuje się dłuższymi okresami dysproporcji pomiędzy rosnącym szybko popytem a nieelastyczną podażą. Skorygowanie tej nierównowagi pomiędzy popytem a podażą wymaga czasu ze względu na wysoki początkowy poziom wydatków inwestycyjnych w odniesieniu do nowych przedsięwzięć, a także na konieczność organizacji nowej podaży. Przykładowo w kontekście miedzi czas od podjęcia decyzji do produkcji może wynieść dziesięć lat. Tak długie okresy często powodują, że przedsiębiorstwa odwlekają w czasie podejmowanie decyzji inwestycyjnych w oczekiwaniu na wzrost cen, kiedy to zwykle jest już za późno na uniknięcie dalszych wzrostów.

Wcześniejsze supercykle popytowe obejmowały przezbrojenie przed II wojną światową oraz reformę chińskiej gospodarki, której tempo przyspieszyło po przystąpieniu Chin do Światowej Organizacji Handlu w 2001 r. Do czasu światowego kryzysu finansowego z 2008 r. indeks ogólnego zwrotu z rynków towarowych Bloomberg poszedł w górę o 215%. Supercykle mogą mieć również charakter podażowy – ostatni z nich dotyczył embarga na ropę z OPEC w latach 70.

Przewiduje się, że kolejny supercykl na rynkach towarowych spowodowany będzie nie tylko rosnącym popytem, ale także zwiększonym ryzykiem inflacji w momencie, kiedy inwestorzy będą potrzebowali realnych aktywów, takich jak surowce, aby zabezpieczyć portfele po wielu latach niezadowalających zysków. Ponadto po dekadzie przedkładania inwestycji w technologie nad twarde aktywa brakuje nowych linii dostaw.

Mimo iż informacje na temat szczepionki z początku listopada w połączeniu ze zwycięstwem Joe Bidena w wyścigu prezydenckim w Stanach Zjednoczonych przyczyniły się do wsparcia tego sektora, obecna hossa trwa już od niemal dziesięciu miesięcy (zob. wykres powyżej). Rozpoczęła się w kwietniu ubiegłego roku w szczytowym momencie pierwszej fali pandemii Covid-19 w wyniku ograniczania dostaw przez producentów przy równoczesnym wdrożeniu przez Chiny szeroko zakrojonego programu bodźców fiskalnych, aby pobudzić gospodarkę.

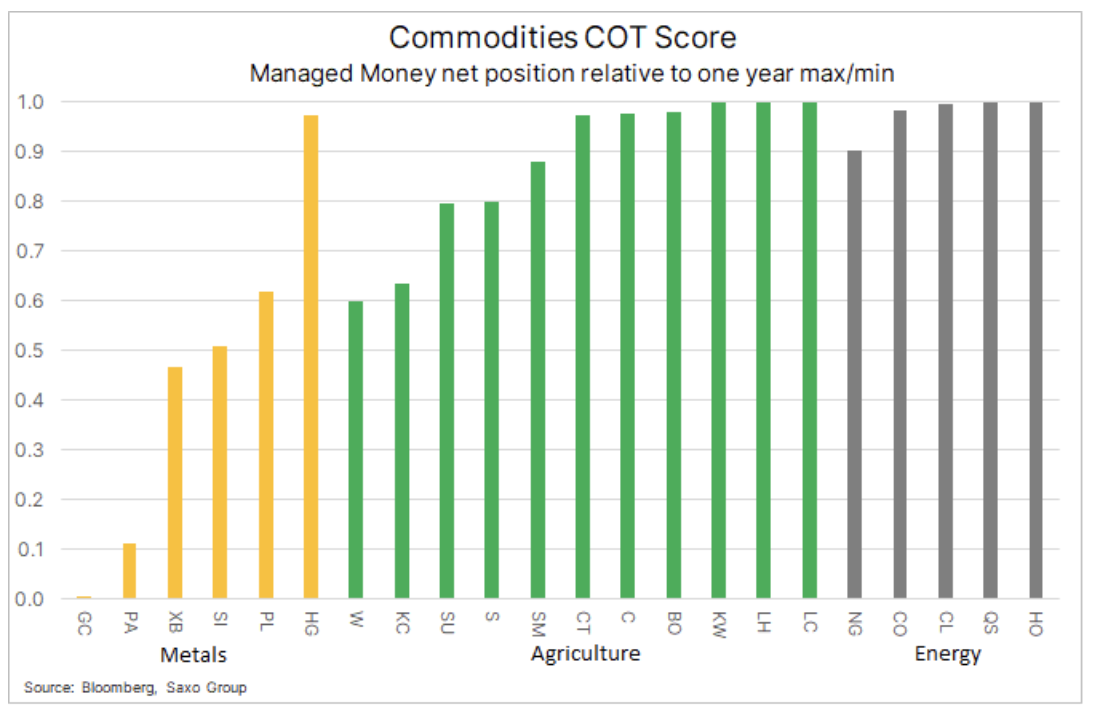

Pozycje funduszy w kluczowych surowcach w odniesieniu do rocznego minimum i maksimum prezentujące skalę wzrostu długich pozycji w ostatnich miesiącach. Dotyczy to w szczególności produktów rolnych i energii.

Mocny impet na rynkach towarowych w ostatnich miesiącach w połączeniu z oznakami kurczenia się podaży przyczynił się do wzrostu transakcji kupna ze strony inwestorów spekulacyjnych, z których niektórzy szukają zabezpieczenia przed inflacją, a inni po prostu do nich dołączyli na fali rosnącego impetu. Mimo iż fizyczny popyt i ograniczona podaż wydają się korzystne dla cen w nadchodzących miesiącach, o ile wręcz nie latach, perspektywa krótkoterminowa może stanowić większe wyzwanie, ponieważ „papierowe” inwestycje narażone są na skutki spadku apetytu na ryzyko w efekcie ostatniego wzrostu rentowności obligacji, w szczególności realnych rentowności.

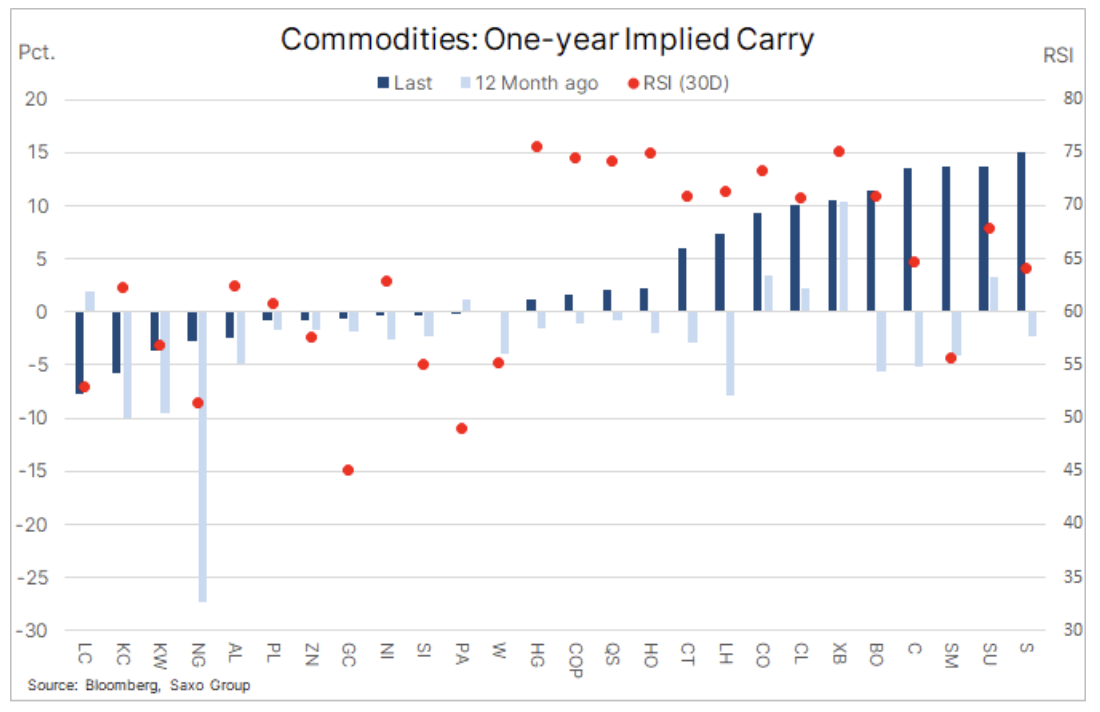

Kurcząca się podaż w odniesieniu do szeregu surowców po raz pierwszy od siedmiu lat sprawiła, że zyski z utrzymywania pozycji w odniesieniu do koszyka 26 kontraktów terminowych na surowce przyjęły wartości dodatnie – zjawisko to ma zasadnicze znaczenie i spowodowało wzrost apetytu na inwestycje ze strony inwestorów zainteresowanych długą bierną ekspozycją na surowce.

Mimo iż zasadnicza część tego wzrostu jest wynikiem podwyższonych oczekiwań inflacyjnych za pośrednictwem wyższych rentowności progowych, rosnące rentowności obligacji nie muszą stanowić problemu. Jednak w ostatnich tygodniach wzrost nominalnych rentowności obligacji spowodował szybszy wzrost realnych rentowności. To zjawisko jest niepokojące dla giełdy, ponieważ wyceny wielu tzw. akcji z bańki spekulacyjnej wykazujące mocny impet przy zerowych zyskach nagle wydają się niemiarodajne.

Ograniczanie ryzyka w efekcie spadku cen akcji i wzrostu zmienności może spowodować konsolidację w całym sektorze surowców: w okresie tym zaleca się szczególną ostrożność. Jesteśmy przekonani, że inflacja ostatecznie wzrośnie bardziej, niż przewidywano, powodując stabilizację, a być może nawet dalszy spadek realnych rentowności w obszarze wartości ujemnych. Jednak biorąc pod uwagę, że wiele pozycji w poszczególnych surowcach wykazuje podwyższony poziom, a wskaźniki siły względnej sugerują, że na rynkach panuje nadmiar transakcji kupna, możliwość korekty, czy też – w najlepszym razie – konsolidacji, najprawdopodobniej okaże się korzystna w perspektywie średnioterminowej.

Złoto

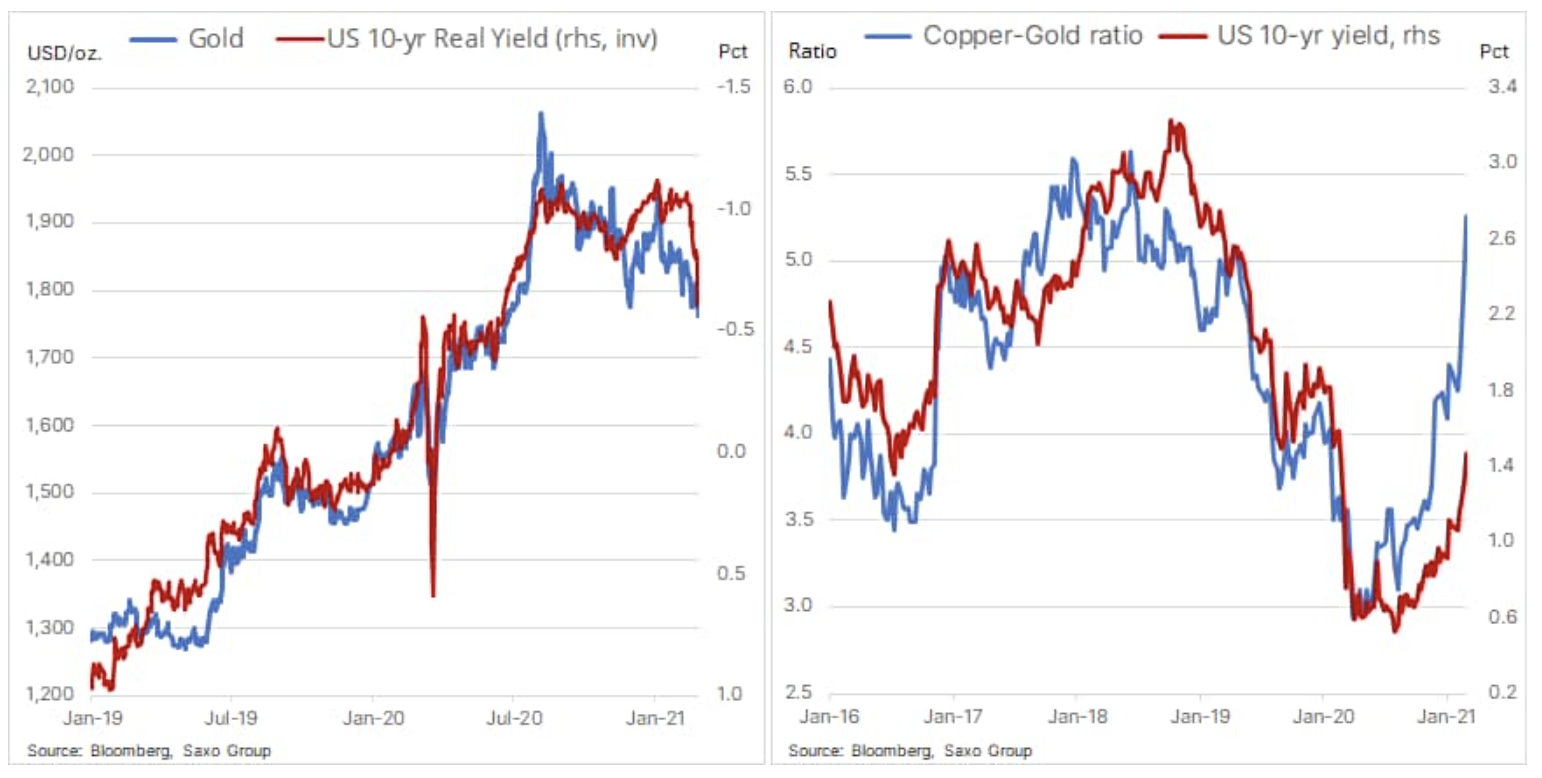

Na koniec komentarz na temat złota, jednego z surowców, które najbardziej ucierpiały w ostatnich tygodniach, który jednak może również okazać się jednym z pierwszych beneficjentów ostatniego wzrostu rentowności obligacji. W analizach i komentarzach podkreślaliśmy ryzyko, że złoto może odnotowywać straty do czasu, aż rentowności obligacji nie wzrosną do poziomów, które mogłyby wymusić reakcję ze strony amerykańskiej Rezerwy Federalnej w postaci wdrożenia środków mających na celu zapobiegnięcie dalszemu wzrostowi rentowności obligacji o dłuższych terminach wykupu.

W ciągu ostatnich kilku miesięcy złoto poszło w dół, mimo iż realne rentowności utrzymywały się w okolicach -1%. W ubiegłym tygodniu sytuacja ta uległa jednak zmianie: dziesięcioletnie realne rentowności w pewnym momencie skoczyły do -0,55%, przy czym złoto nie odnotowało podobnie dramatycznej przeceny. W efekcie rentowności i cena złota powróciły do równowagi. W perspektywie krótkoterminowej złoto narażone jest na ryzyko pogłębionej korekty, jeżeli nie zdoła utrzymać się powyżej kluczowego wsparcia na poziomie ok. 1 760 USD/oz.

Relacja miedzi do złota w porównaniu z nominalnymi rentownościami dziesięcioletnich obligacji amerykańskich wyraźnie podkreśla ostatnią dysproporcję pomiędzy rosnącymi cenami miedzi, sugerującymi powrót do wzrostu, a nadal niskimi rentownościami obligacji. W zwykłych okolicznościach oba te wskaźniki byłyby na zbliżonym poziomie. Obecnie jednak okoliczności nie są zwyczajne, a biorąc pod uwagę ryzyko interwencji Fed w celu powstrzymania dalszego wzrostu rentowności, może nastąpić istotne urealnienie obydwu wartości. Byłoby to przede wszystkim skutkiem wyższych cen złota, ponieważ realne rentowności poszłyby mocno w dół w miarę dalszego wzrostu oczekiwań inflacyjnych.

O Autorze

Ole Hansen, szef działu strategii rynków towarowych, Saxo Bank. Dołączył do grupy Saxo Bank w 2008 r.. Koncentruje się na dostarczaniu strategii i analiz globalnych rynków towarowych określonych przez fundamenty, nastroje rynkowe i rozwój techniczny. Hansen jest autorem cotygodniowej aktualizacji sytuacji na rynku towarów, a także zapewnia klientom opinie dotyczące handlu towarami pod marką #SaxoStrats. Regularnie współpracuje zarówno z mediami telewizyjnymi, jak i drukowanymi, w tym z CNBC, Bloomberg, Reuters, Wall Street Journal, Financial Times i Telegraph.

Ole Hansen, szef działu strategii rynków towarowych, Saxo Bank. Dołączył do grupy Saxo Bank w 2008 r.. Koncentruje się na dostarczaniu strategii i analiz globalnych rynków towarowych określonych przez fundamenty, nastroje rynkowe i rozwój techniczny. Hansen jest autorem cotygodniowej aktualizacji sytuacji na rynku towarów, a także zapewnia klientom opinie dotyczące handlu towarami pod marką #SaxoStrats. Regularnie współpracuje zarówno z mediami telewizyjnymi, jak i drukowanymi, w tym z CNBC, Bloomberg, Reuters, Wall Street Journal, Financial Times i Telegraph.

![Platforma transakcyjna Plus 500 – niedoceniona ale z potencjałem [Recenzja] platforma plus500 recenzja](https://forexclub.pl/wp-content/uploads/2024/06/platforma-plus500-recenzja-184x120.jpg?v=1718791046)

![Jak inwestować w ChatGPT i sztuczną inteligencję? Akcje i ETF [Poradnik] jak inwestować w chatgpt i sztuczną inteligencję](https://forexclub.pl/wp-content/uploads/2023/02/jak-inwestowac-w-chatgpt-i-sztuczna-inteligencje-184x120.jpg?v=1676364263)

![Jak inwestować w czasie wojny? [Poradnik] jak inwestować w czasie wojny 1](https://forexclub.pl/wp-content/uploads/2024/07/jak-inwestowac-w-czasie-wojny-1-184x120.jpg?v=1719918753)

![Forex Club – Podatek 9 – Rozlicz podatek od zagranicznego brokera [Pobierz Aplikację] Forex Club - Podatek 9](https://forexclub.pl/wp-content/uploads/2024/02/Forex-Club-Podatek-9-184x120.jpg?v=1709046278)

![Izabela Górecka – „Sukces na rynku zależy nie tylko od wiedzy, ale i od stabilności emocjonalnej” [Wywiad] Izabela Górecka - wywiad](https://forexclub.pl/wp-content/uploads/2024/04/Izabela-Gorecka-wywiad-184x120.jpg?v=1713870578)

![Najczęstsze błędy początkującego tradera – Mr Yogi [VIDEO] Scalping - Najczęstsze błędy początkującego tradera - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Najczestsze-bledy-poczatkujacego-tradera-VIDEO-184x120.jpg?v=1711601376)

![Nauka cierpliwości: Brak pozycji to też pozycja – Mr Yogi [VIDEO] Scalping - Nauka cierpliwosci - Brak pozycji to tez pozycja - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Nauka-cierpliwosci-Brak-pozycji-to-tez-pozycja-VIDEO-184x120.jpg?v=1710999249)

![Kiedy wyjść z pozycji i jak minimalizować straty – Mr Yogi [VIDEO] Scalping - Kiedy wyjść z pozycji i jak minimalizować straty - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Kiedy-wyjsc-z-pozycji-i-jak-minimalizowac-straty-VIDEO-184x120.jpg?v=1710336731)

![Indeks CRB – jeden z popularnych benchmarków rynku surowców [Poradnik] indeks crb](https://forexclub.pl/wp-content/uploads/2024/05/indeks-crb-300x200.jpg?v=1715055656)

![Czy globalne ocieplenie pomoże pszenicy? [Webinar] pszenica surowce webinar](https://forexclub.pl/wp-content/uploads/2024/03/pszenica-surowce-webinar-300x200.jpg?v=1711099347)