Problemy banków, zyski spółek technologicznych

Dzisiejsza publikacja zysków HSBC i Societe Generale za II kwartał stanowiła kolejny wstrząs dla zaufania inwestorów do banków, ponieważ zyski okazały się zaskakująco niskie, a HSBC prognozuje, że w wyniku pandemii COVID-19 wartość nieściągalnych kredytów osiągnie 13 mld USD. HSBC zmaga się z problemami związanymi ze spowolnieniem gospodarki, wzrostem liczby kredytów nieściągalnych, przede wszystkim wśród klientów komercyjnych, a także ze spadkiem i wypłaszczeniem krzywej dochodowości. Te same problemy odnotowuje Societe Generale, a ponadto musi zmierzyć się ze spadkiem działalności inwestycyjnej, w efekcie której w II kwartale dochód netto banku spadł aż o 1,3 mld EUR.

O Autorze

Peter Garnry – dyrektor ds. strategii rynków akcji w Saxo Banku. Opracowuje strategie inwestycyjne i analizy rynku akcji, a także poszczególnych spółek, stosując metody statystyczne i modele. Garnry tworzy Alpha Picks dla Saxo Bank, miesięcznik w którym wybierane są najbardziej atrakcyjne spółki w USA, Europie i Azji. Wnosi także wkład w kwartalne prognozy Saxo Bank i coroczne „szokujące prognozy”. Regularnie udziela komentarzy w telewizji, w tym CNBC i Bloomberg TV.

Negatywna prognoza dla banków

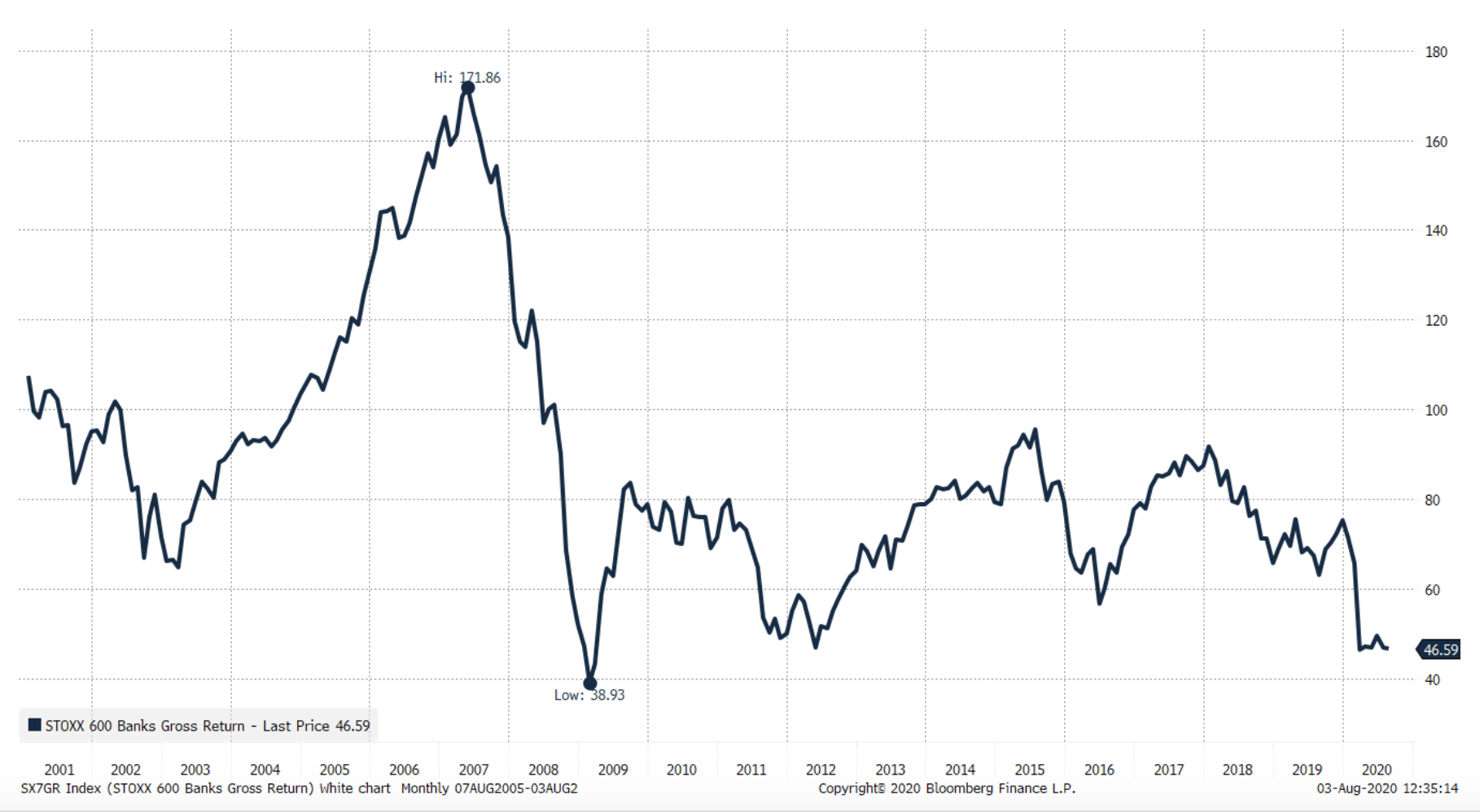

W efekcie po dzisiejszych sesjach banki europejskie odnotowały spadek o 1% i docierają do najniższych poziomów od 2009 r. Indeks ogólnych zysków bankowych STOXX 600 od momentu utworzenia w 2001 r. poszedł w dół o 57%, a od czasu minimów z 2009 r. zyskał zaledwie 19%. Banki centralne i prywatne banki komercyjne stanowią zasadniczo przedłużenie rządu; w ciągu ostatnich stu lat banki komercyjne generowały zyski, jednak w efekcie bieżącej polityki banków centralnych i zaostrzenia regulacji sektor ten stał się czysto „utylitarny”, oferując bardzo niską rentowność i ograniczony potencjał wzrostu. Pandemia COVID-19 zmusiła wiele rządów do emisji gwarancji kredytowych, aby zapewnić, że banki będą w dalszym ciągu udzielać kredytów, przez co branża bankowa jeszcze bardziej zbliżyła się do quasi-państwowej operacji kredytowej. W ogólnym ujęciu trudno jest wykazywać się optymizmem w stosunku do banków – nawet amerykańskich – i sugerujemy, aby inwestycje w tym sektorze były minimalne bez względu na region.

Zaskakujące zyski spółek technologicznych

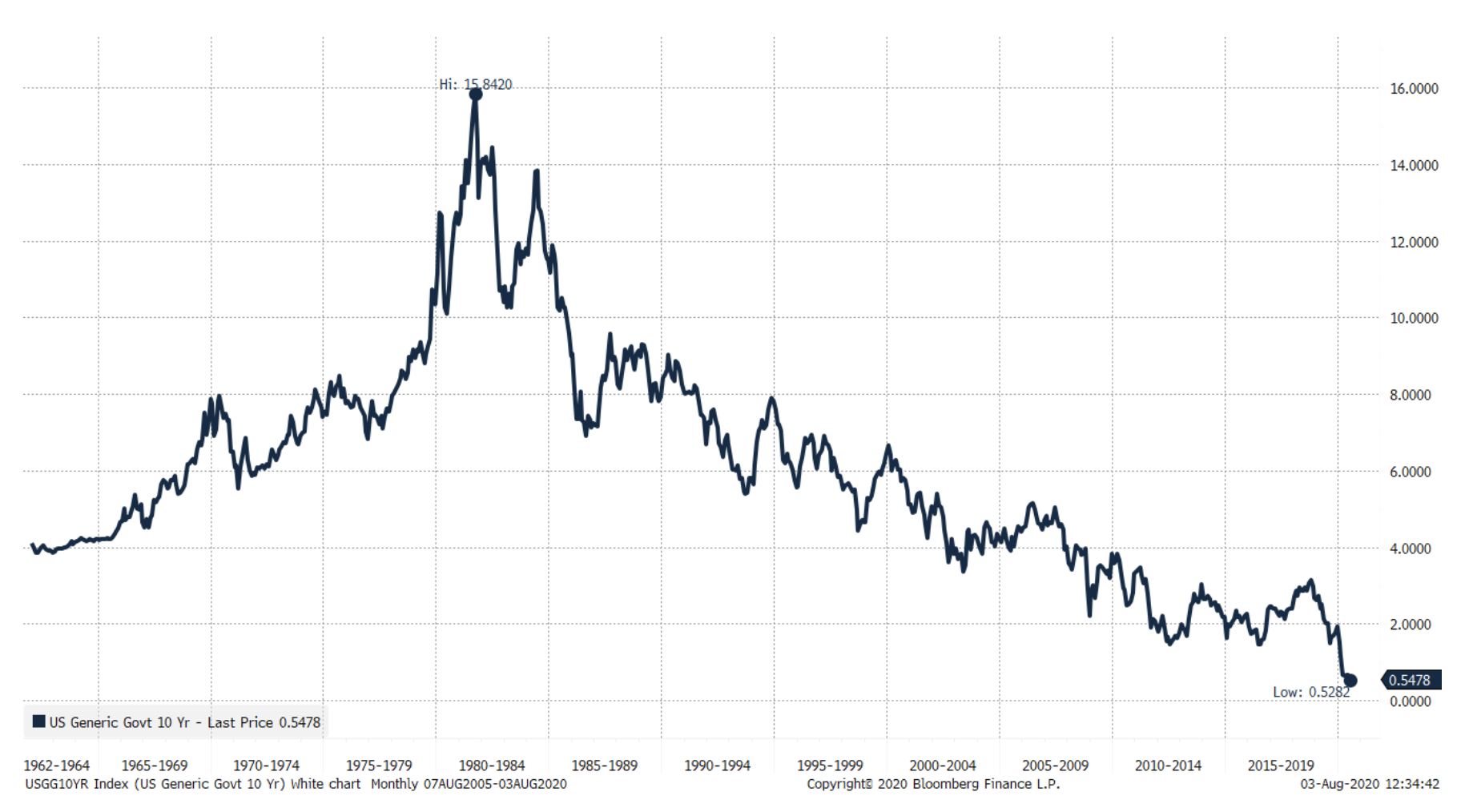

W ubiegłym tygodniu poznaliśmy zyski wszystkich największych amerykańskich przedsiębiorstw technologicznych. W kontekście ogólnie słabej aktywności gospodarczej wszystkie wyniki okazały się solidne, co zwiększyło zaufanie inwestorów do akcji spółek technologicznych. W szczególności Facebook i Google wykazały znaczne przychody z reklam, co uwydatniło fakt, iż nawet w sytuacji, gdy gospodarka zmaga się z problemami, giganci technologiczni są w stanie zwiększyć przychody ze względu na utrzymujący się rozwój działalności online. Oznacza to, że wyceny rynkowe spółek technologicznych będą nadal rosły, a z uwagi na fakt, iż rentowności dziesięcioletnich obligacji amerykańskich wynoszą 0,54%, inwestorzy zaakceptują tak wysokie wyceny.

Dla akcji wzrostowych w środowisku niskich rentowności typowe jest to, że inwestorzy są skłonni zapłacić za bardzo wysoką wycenę zarówno ze względu na alternatywę, jak i na łączny wzrost. Wyobraźmy sobie wzrostową spółkę technologiczną odnotowującą wzrost w wysokości 15% w skali roku i wycenę wolnych przepływów pieniężnych na poziomie 2%. Rentowność jako taka jest niska, jednak nadal jest czterokrotnie wyższa niż w przypadku pozbawionych ryzyka obligacji. Inwestorzy kupujący te akcje przy tak wysokiej wycenie mogą z łatwością zaakceptować spowolnienie wzrostu do 7,5% w skali roku i wzrost wolnych przepływów pieniężnych o 30%, i nadal będzie to dla nich znacznie bardziej atrakcyjna oferta w kontekście przewidywanego zwrotu w ujęciu długoterminowym. Na tym polega w skrócie nasz najnowszy paradygmat – przy obecnych poziomach rentowności cała para idzie w akcje, z wyjątkiem akcji wartościowych o niskim wzroście.

Idealny moment dla Microsoftu

Podczas chińsko-amerykańskiej wojny handlowej przez cały czas argumentowaliśmy, że konflikt ten ewoluował w kierunku nowej „zimnej wojny” i że u jego podstaw leżała zasadniczo walka o technologie, co naturalnie doprowadziłoby do dwóch „systemów” internetowych.

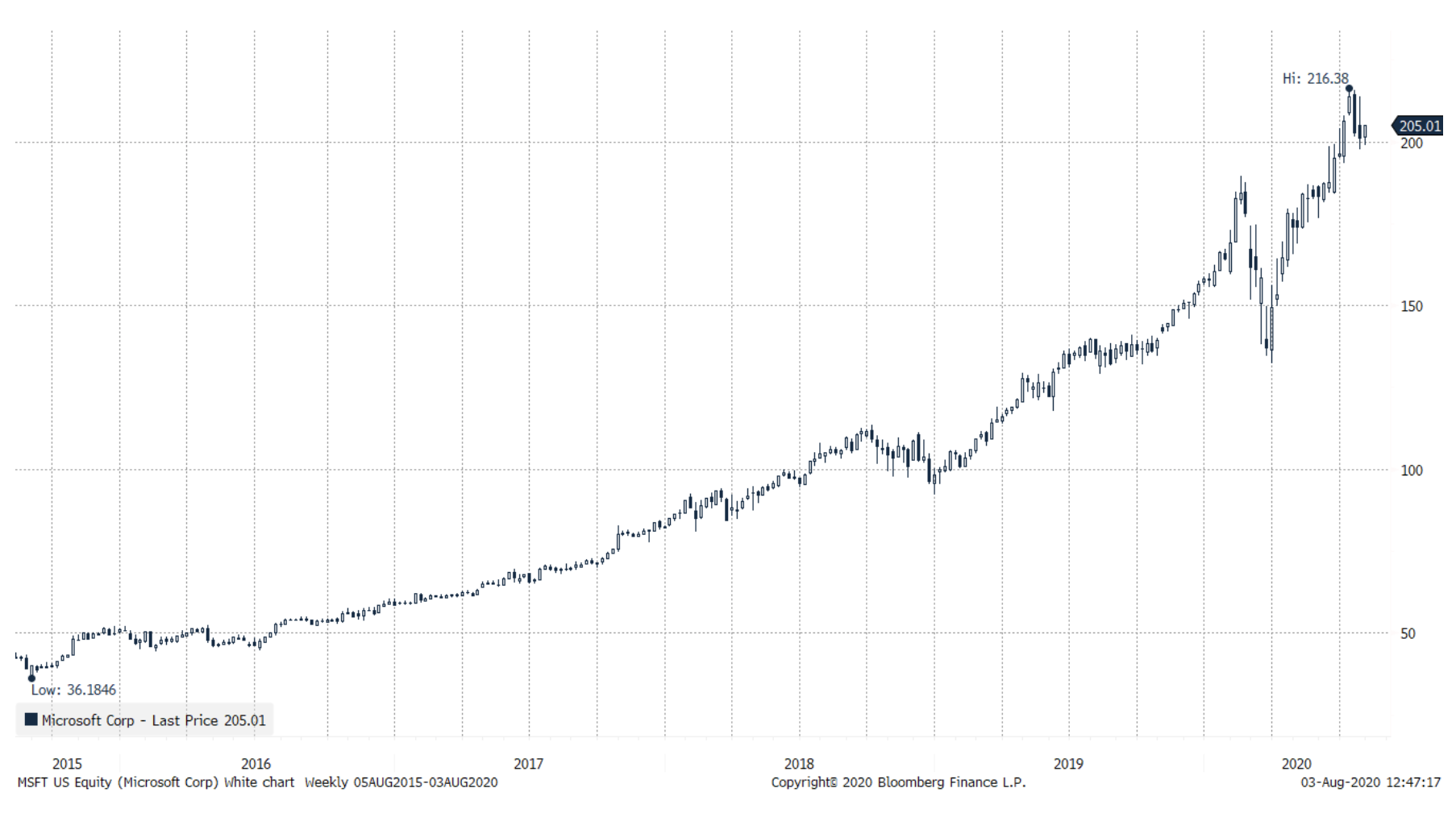

Po ostatniej delegalizacji aplikacji TikTok w Stanach Zjednoczonych przez administrację Trumpa, jej właściciel – ByteDance – podejmuje próby uratowania swojej działalności na rynku amerykańskim. Spółka rozważa utworzenie odrębnego podmiotu, jednak takie rozwiązanie nadal umożliwiałoby utrzymanie powiązań operacyjnych z podmiotem chińskim, czemu z pewnością sprzeciwi się amerykański aparat wywiadowczy. Microsoft negocjuje porozumienie mające na celu przejęcie działalności TikTok na terytorium Stanów Zjednoczonych, Kanady, Australii i Nowej Zelandii i dąży do sfinalizowania tej transakcji do 15 września. Według raportu agencji Reuters, ByteDance wycenia wartość TikTok na 50 mld USD, przejęcie tej działalności przez Microsoft w czterech krajach kosztowałoby zatem znaczną część tej kwoty; na samym rynku amerykańskim aplikacja ta ma 100 mln użytkowników.

W ostatnich latach Microsoft nabywał już aktywa wykraczające poza swoją zasadniczą działalność dotyczącą systemu operacyjnego i operacji w chmurze, w postaci przejęcia Minecraft i LinkedIn. Naszym zdaniem transakcja ta może okazać się kluczowa dla Microsoftu, ponieważ spółka nie jest liczącym się podmiotem w branży mediów społecznościowych i mediów internetowych, a TikTok rozwinie się na tyle, że będzie w stanie zagrozić Facebookowi i Google. Przejęcie Instagrama przez Facebook na początku uznano za zbyt kosztowne, jednak z perspektywy okazało się genialnym posunięciem. Podobnie potencjalne przejęcie TikTok przez Microsoft może okazać się przełomem dla tej spółki i ugruntować jej obecność na rynku mediów internetowych, który to rynek w przyszłości jeszcze bardziej zyska na znaczeniu.

![Forex Club – Podatek 9 – Rozlicz podatek od zagranicznego brokera [Pobierz Aplikację] Forex Club - Podatek 9](https://forexclub.pl/wp-content/uploads/2024/02/Forex-Club-Podatek-9-184x120.jpg?v=1709046278)

![Platforma Trading View – rozwiązania szyte na potrzeby traderów [Recenzja] trading view recenzja](https://forexclub.pl/wp-content/uploads/2024/03/trading-view-recenzja-184x120.jpg?v=1709558918)

![Jak połączyć konto FP Markets z platformą Trading View [Poradnik] fp markets trading view](https://forexclub.pl/wp-content/uploads/2024/02/fp-markets-trading-view-184x120.jpg?v=1708677291)

![Jak inwestować w ChatGPT i sztuczną inteligencję? Akcje i ETF [Poradnik] jak inwestować w chatgpt i sztuczną inteligencję](https://forexclub.pl/wp-content/uploads/2023/02/jak-inwestowac-w-chatgpt-i-sztuczna-inteligencje-184x120.jpg?v=1676364263)

![WeWork – anatomia upadku spółki wycenianej na 47 mld $ [WeWork, cz. II] wework bankructwo historia](https://forexclub.pl/wp-content/uploads/2024/04/wework-bankructwo-historia-184x120.jpg?v=1711729561)

![Adam Neumann – człowiek, który wyrolował Softbank [WeWork, cz. I] adam neumann wework](https://forexclub.pl/wp-content/uploads/2024/04/adam-neumann-wework-184x120.jpg?v=1711728724)

![Jak przenieść akcje do innego biura maklerskiego [Opis procedury] jak przenieść akcje do innego biura maklerskiego](https://forexclub.pl/wp-content/uploads/2024/03/jak-przeniesc-akcje-do-innego-biura-maklerskiego-184x120.jpg?v=1709556924)

![Najczęstsze błędy początkującego tradera – Mr Yogi [VIDEO] Scalping - Najczęstsze błędy początkującego tradera - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Najczestsze-bledy-poczatkujacego-tradera-VIDEO-184x120.jpg?v=1711601376)

![Nauka cierpliwości: Brak pozycji to też pozycja – Mr Yogi [VIDEO] Scalping - Nauka cierpliwosci - Brak pozycji to tez pozycja - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Nauka-cierpliwosci-Brak-pozycji-to-tez-pozycja-VIDEO-184x120.jpg?v=1710999249)

![Kiedy wyjść z pozycji i jak minimalizować straty – Mr Yogi [VIDEO] Scalping - Kiedy wyjść z pozycji i jak minimalizować straty - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Kiedy-wyjsc-z-pozycji-i-jak-minimalizowac-straty-VIDEO-184x120.jpg?v=1710336731)