Jak FED został Świętym Mikołajem rynku nieruchomości

Rynek nieruchomości w kontekście kryzysu i licznych porównań obecnej sytuacji z tą z 2008 roku wciąż pozostaje gorącym tematem. Ostatnie dane dotyczące sprzedaży, pozwoleń na budowę czy istniejących nieruchomości mogły wprowadzać obserwujących w swego rodzaju zakłopotanie. Z jednej strony dane wychodziły coraz gorsze i nikt nie wiązał wielkich nadziei na ich poprawę (w kontekście restrykcyjnego środowiska monetarnego), z drugiej realne ceny mieszkań wcale nie przeżywają większego kryzysu. Jak to w takim razie jest z tymi nieruchomościami? Czy czeka je spadek? A może kolejna niebotyczna hossa? Pozwólcie, że w tym artykule zaprezentuję Wam kilka ciekawych danych i wniosków na temat stanu tego sektora z ostatnich kwartałów.

PRZECZYTAJ: Chiński rynek nieruchomości – wszystko, co musisz o nim wiedzieć

Nie stopy procentowe są najważniejsze

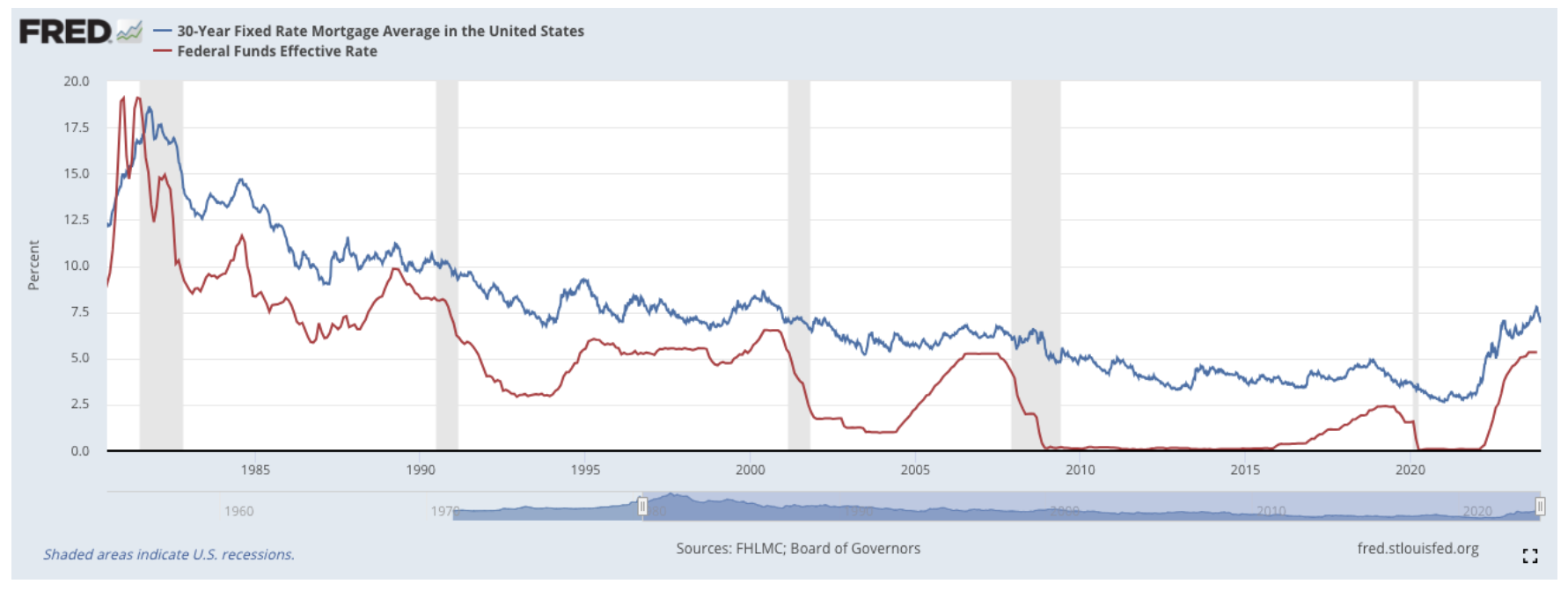

Analizując rynek szczególnie kredytów hipotecznych, jednym z najważniejszych czynników wpływających na jego kształt są stopy procentowe – nic odkrywczego. Gdybyśmy jednak spojrzeli na realne oprocentowanie pożyczek udzielonych pod zakup nieruchomości, w rzeczywistości nie są one aż tak wysokie. Poszłabym nawet po stwierdzenie, że ich poziom znajduje się w okolicach poniżej normy, co za chwilę pokażę. Zanim Fed zaczął podnosić stopy procentowe, osoba z miesięcznym budżetem mieszkaniowym w wysokości ok. 2000 USD mogła kupić dom o wartości ponad 400 000 USD. Na ten moment ten sam nabywca musiałby znaleźć sobie dom wyceniany na 290 000 USD lub mniej. Skoro zatem nie oprocentowanie kredytów stanowi główny problem, to w takim razie co? Odpowiedzią są niebotyczne ceny mieszkań, które pomimo pogorszenia się stanu sektora w ciągu 2023 r. dalej znajdują się na bardzo wysokich poziomach.

Patrząc przez pryzmat ostatnich dziesięciu lat mechanizm związany ze wzrostem cen domów jest relatywnie prosty i ekonomicznie zrozumiały. Niskie oprocentowanie kredytów, duża dostępność gotówki, większy sens (ekonomiczny) w inwestycjach niż oszczędzaniu pieniędzy powodował wzrost cen nieruchomości. Siłą rzeczy rynek nieruchomości jest “aktywem lewarowanym”, finansowanym w większości przypadków długiem. Nie trudno zauważyć i utworzyć prostą korelację, w której niższe stopy procentowych są związane z wyższymi cenami nieruchomości. Co zatem poszło tym razem nie tak? Logika ekonomiczna podpowiadałaby, że w obecnym okresie ceny mieszkań powinny spadać. Odpowiedzią na to pytanie mogłaby być sztucznie ograniczona podaż nieruchomości, której powodów możemy szukać cofając się choćby do okresu utrzymywania przez FED poziomu stóp mocno poniżej rynkowych.

Skorygujmy to o inflację

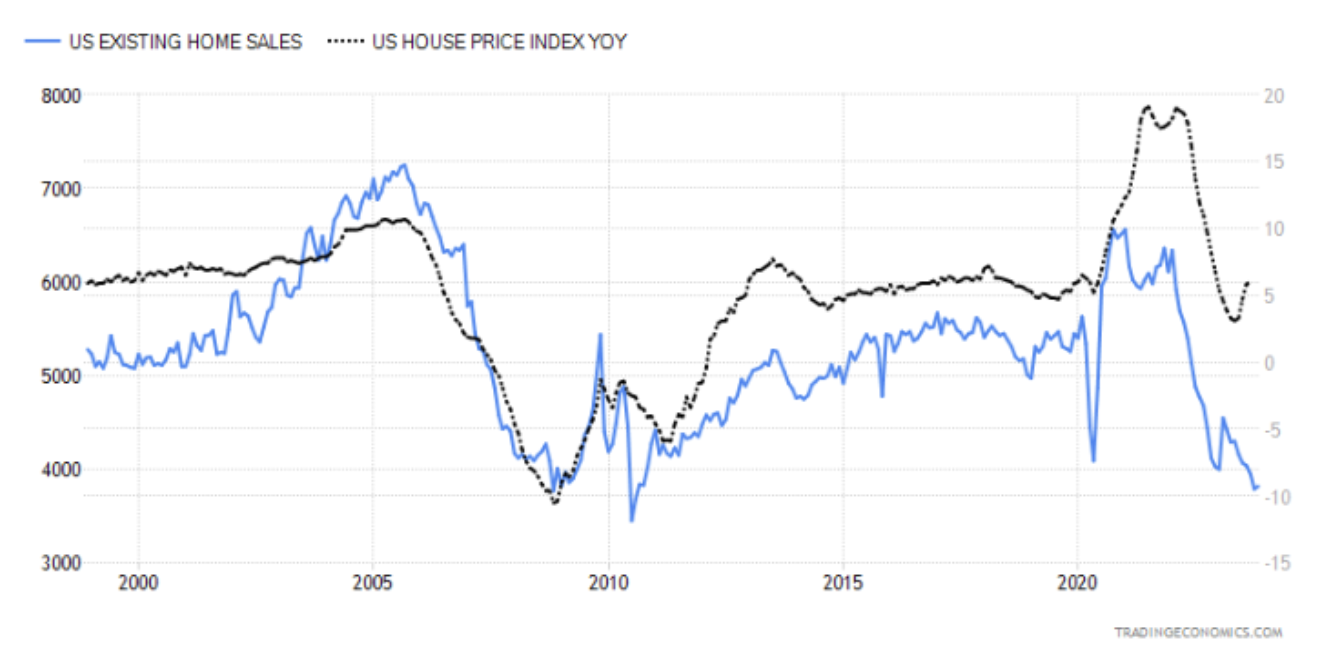

Obecny poziom sprzedaży nieruchomości przypomina dokładnie ten, z którym mieliśmy do czynienia tuż po kryzysie 2007-2009. Nie zaskoczę nikogo mówiąc, że w dużej mierze poprzednia recesja opierająca się na obligacjach typu MBS zrobiła swoje, krzywdząc tym samym rynek mieszkań. Poniżej przedstawiam wykres obecnych mieszkań oraz ich ceny (cena mieszkań to czarna linia). Zwróćcie proszę uwagę nie tylko na dywergencję ostatniego fragmentu wykresu (to jeszcze o niczym nie świadczy), a na “odklejenie się” cen w obecnym okresie wysokich stóp procentowych.

Sprzedaż domów vs ceny domów. Źródło: Tradingeconomics.com

Myślę, że większość osób, która choć trochę miała wspólnego z ekonomią zdaje sobie sprawę doskonale, że obniżki stóp procentowych następują w “krytycznym” momencie. Mówiąc “krytyczny” mam na myśli taki, w którym inflacja jest już w silnym trendzie spadkowym, a gospodarka potrzebuje stymulacji. Chciałabym przy okazji tego wykresu zwrócić także waszą uwagę na to, że w latach 1998 – 2007 rynek mieszkań nie schodził poniżej 5 mln sprzedanych nieruchomości…

Powyżej wskazana 30-letnia stopa kredytów hipotecznych w porównaniu do realnych stóp procentowych (czerwona linia) też nie wydaje się jakaś wybitnie krytyczna. Co prawda, warto tutaj zauważyć, że znajduje się ona na poziomie wyższym niż w 2008 roku. To, co jest we wszystkich kalkulacjach uwzględniających inflację najważniejsze to to, że zwiększa ona nie tylko stronę kosztową, ale także przychodową. Gdybyśmy skorygowali obecne oprocentowanie 30-letnich kredytów hipotecznych, obecnie wynosiłoby ono mniej niż przed III kw 2011 r. – jego poziom osiąga okolice 2,53%. Idąc w tym kierunku dalej – realne oprocentowanie podczas pandemii i szaleńczego poziomu stymulacji rynku znajdowało się wówczas na ujemnym poziomie. Wykluczając ten dziki okres warto zauważyć, że oprocentowanie kredytów hipotecznych jest obecnie na najniższym poziomie od 25 lat – uwzględniając oczywiście skorygowanie stopy procentowej o inflację.

1300% w górę

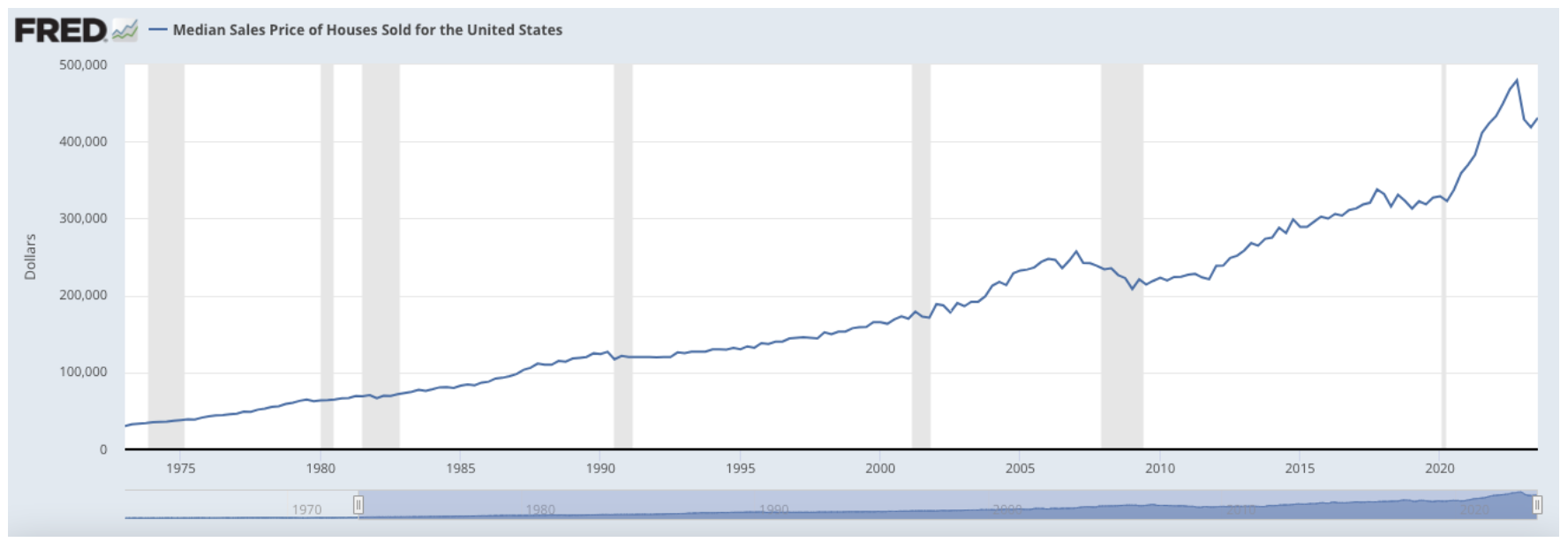

Biorąc pod uwagę okres ostatnich 50 lat, ceny nieruchomości przyrosły o blisko 1300%. Sam wskaźnik CPI natomiast odnotował wzrost w okolicach 610%. Oznacza to, że realnie nieruchomości przyrosły dwukrotnie więcej (pod względem cen) niż skorygowane o inflację dochody. Na poniższej grafice jest przedstawiona mediana ceny sprzedaży nieruchomości w US.

Zapewne dla części z Was przychodzi na myśl jedno pytanie – czy naprawdę płace rosły tak wolno, by nie nadążyć za pędzącymi cenami rynku nieruchomości? W ostatnim czasie portal Zero Hedge pokusił się o policzenie jak realne płace (stawka godzinowa skorygowana o inflację) oraz mediana cen skorygowana o inflację wyglądają w odniesieniu do siebie.

źródło: zerohedge.com

Wniosek? Patrząc na powyższy wykres w ciągu ostatnich pięciu dekad średnia płaca skorygowana o inflację (czarna linia) wzrosła o zaledwie 1%. Co jest bardzo ważne, odnosimy się tutaj do całego 50-letniego okresu, a nie rocznego wzrostu o 1%. Z kolei skorygowana o inflację mediana ceny domu (fioletowa linia) wzrosła o 100%. Realne wzrosty cen domów 100-krotnie przewyższyły realne wzrosty płac. W praktyce oznacza to, że potencjalny “kryzys” mieszkaniowy będzie związany z naturalnym brakiem dostępności nieruchomości, który wynika z ich abstrakcyjnych cen. W związku z tym w obecnych ratach kredytu oprocentowanie stanowi realnie mniejszy problem niż element niebotycznego wzrostu cen. Uwierzcie mi, że paradoksalnych zestawień różnych danych z tego sektora jest zdecydowanie więcej. Te natomiast w całej debacie o rynku nieruchomości są najważniejsze.

Jednym z najbardziej zatrważających elementów związanych z kredytami hipotecznymi jest fakt, że 95,2% wszystkich niespłacanych zobowiązań stanowią kredyty z oprocentowaniem stałym. Opierając się tym samym na danych dotyczących oprocentowania, można założyć, że blisko 70% z całej tej puli 95,2% stanowią zobowiązania oprocentowane na 4%. Jedyny wniosek jaki nasuwa mi się wobec powyższego to chęć sztucznego “tłumienia” oprocentowania kredytów, która miałaby mieć na celu zwiększenie tempa budowy nowych mieszkań. Ciężko wyobrazić sobie funkcjonowanie branży deweloperskiej bez dopływu świeżego, hipotecznego kapitału. W tym kontekście mocno zastanawiające jest to, co będzie się działo z rynkiem nieruchomości przy okazji najbliższych obniżek stóp procentowych. Zniekształcenie na ten moment jest na tyle duże, że pomimo wysokich stóp i niskiej podaży, ceny idą w górę.

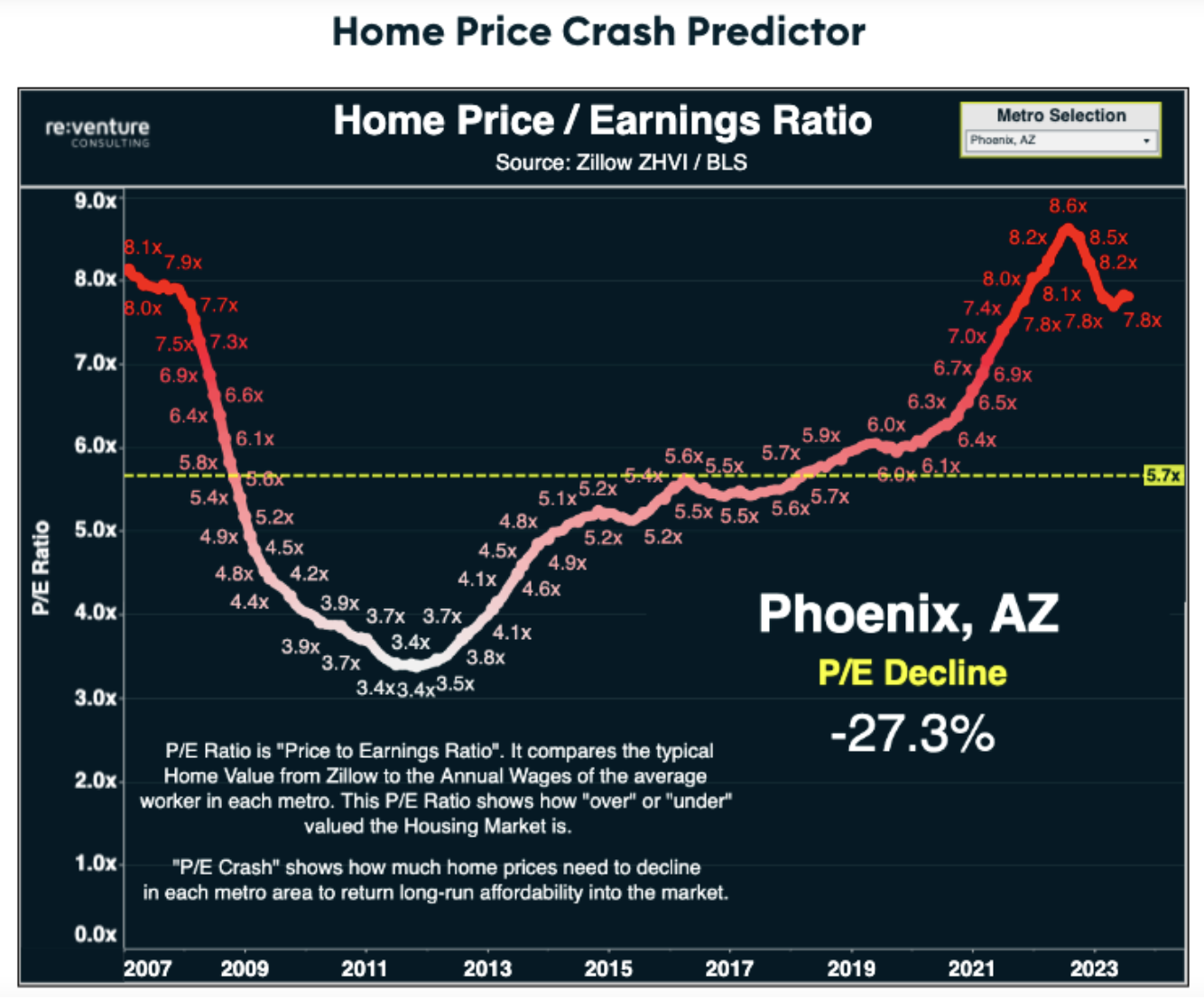

Przed nami natomiast wisi ogromny czynnik stymulacyjny, który przy ożywieniu wobec jeszcze niższego oprocentowania kredytów hipotecznych może wyrzucić ceny nieruchomości w jeszcze większy kosmos. Fed, czy w sposób celowy czy nie, został św. Mikołajem dla tego sektora, przyczyniając się poprzez swoje stymulacyjne działania to wyrobienia ogromnych zniekształceń. Kolejna “runda” potencjalnej stymulacji (drukowania + niskich stóp procentowych) może stanowić punkt krytyczny sektora nieruchomości. O ile wydawać by się mogło, że udało nam się miękko wylądować bez poważnych gospodarczych uszkodzeń, być może ten element w przyszłych, znacznych zmianach w polityce monetarnej stanie się gwoździem do kolejnej trumny kryzysu z udziałem nieruchomości. Na koniec pozwolę sobie zostawić bardzo wymowną grafikę od re:venture consulting.

![Forex Club – Podatek 9 – Rozlicz podatek od zagranicznego brokera [Pobierz Aplikację] Forex Club - Podatek 9](https://forexclub.pl/wp-content/uploads/2024/02/Forex-Club-Podatek-9-184x120.jpg?v=1709046278)

![Platforma Trading View – rozwiązania szyte na potrzeby traderów [Recenzja] trading view recenzja](https://forexclub.pl/wp-content/uploads/2024/03/trading-view-recenzja-184x120.jpg?v=1709558918)

![Jak połączyć konto FP Markets z platformą Trading View [Poradnik] fp markets trading view](https://forexclub.pl/wp-content/uploads/2024/02/fp-markets-trading-view-184x120.jpg?v=1708677291)

![Jak inwestować w ChatGPT i sztuczną inteligencję? Akcje i ETF [Poradnik] jak inwestować w chatgpt i sztuczną inteligencję](https://forexclub.pl/wp-content/uploads/2023/02/jak-inwestowac-w-chatgpt-i-sztuczna-inteligencje-184x120.jpg?v=1676364263)

![WeWork – anatomia upadku spółki wycenianej na 47 mld $ [WeWork, cz. II] wework bankructwo historia](https://forexclub.pl/wp-content/uploads/2024/04/wework-bankructwo-historia-184x120.jpg?v=1711729561)

![Adam Neumann – człowiek, który wyrolował Softbank [WeWork, cz. I] adam neumann wework](https://forexclub.pl/wp-content/uploads/2024/04/adam-neumann-wework-184x120.jpg?v=1711728724)

![Jak przenieść akcje do innego biura maklerskiego [Opis procedury] jak przenieść akcje do innego biura maklerskiego](https://forexclub.pl/wp-content/uploads/2024/03/jak-przeniesc-akcje-do-innego-biura-maklerskiego-184x120.jpg?v=1709556924)

![Najczęstsze błędy początkującego tradera – Mr Yogi [VIDEO] Scalping - Najczęstsze błędy początkującego tradera - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Najczestsze-bledy-poczatkujacego-tradera-VIDEO-184x120.jpg?v=1711601376)

![Nauka cierpliwości: Brak pozycji to też pozycja – Mr Yogi [VIDEO] Scalping - Nauka cierpliwosci - Brak pozycji to tez pozycja - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Nauka-cierpliwosci-Brak-pozycji-to-tez-pozycja-VIDEO-184x120.jpg?v=1710999249)

![Kiedy wyjść z pozycji i jak minimalizować straty – Mr Yogi [VIDEO] Scalping - Kiedy wyjść z pozycji i jak minimalizować straty - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Kiedy-wyjsc-z-pozycji-i-jak-minimalizowac-straty-VIDEO-184x120.jpg?v=1710336731)