LEAPS – użyteczne rozwiązanie na długi termin [Opcje]

Opcje bardzo często kojarzą się jako instrument pochodny, który można stosować do krótkoterminowej spekulacji, tworzenia strategii typu spread czy zabezpieczania pozycji przed spadkiem instrumentu bazowego. W efekcie, do opcji przypięła się łatka instrumentu idealnego do inwestowania na krótki albo średni termin. Jednak na wielu rynkach są opcje idealne dla lubiących inwestować w długim horyzoncie inwestycyjnym. Są to Long-Term Equity Anticipation Securities (LEAPS), które są opcją o “długiej przydatności do spożycia”. Dzięki LEAPS-om można tworzyć strategie o horyzoncie przekraczającym najbliższe kilka kwartałów.

Przeczytaj koniecznie: Opcje – jak inwestować z ich użyciem?

Ten rodzaj opcji został wprowadzony w 1990 roku na Chicago Board of Exchange (CBOE). Początkowo ten rodzaj opcji dotyczył tylko spółek zaklasyfikowanych jako blue-chip. W kolejnych latach ten rodzaj opcji miała coraz większa liczba instrumentów bazowych. „Książkowa” definicja sugeruje, że LEAPS jest każda opcja z okresem wygaśnięcia wynoszącym 2,5 roku i więcej. Jednak zdarzają się komentatorzy, którzy traktują opcję jako LEAPS, jeśli okres wygaśnięcia wynosi minimum rok.

Wycena opcji i współczynniki greckie

Tak jak każda opcja istnieje szereg czynników, które mają przełożenie na wielkość zapłaconej lub otrzymanej premii. Są nimi:

- Cena wykonania,

- Czas „życia” opcji,

- Zmienność,

- Stopa procentowa,

- Stopa dywidendy.

Z racji czasu do wygaśnięcia wiele czynników (stopa procentowa i dywidenda) ma znacznie większy wpływ na wycenę opcji, niż ma to miejsce w przypadku krótkookresowych opcji (tygodniowe, miesięczne).

Należy pamiętać, że każda strategia ma swoje wady oraz zalety. Idea jaka przyświeca nabywaniu LEAPS polega na tym, że nabywca opcji ma dużo czasu na realizację pozytywnego scenariusza. Jednocześnie tak jak w przypadku „zwykłych” opcji nie ma obowiązku z trzymaniem opcji do rozliczenia. Może ją sprzedać po np. trzech kwartałach. Z racji tego, że upływ czasu nie przebiega liniowo, wartość czasowa opcji LEAPS upływa znacznie wolniej od opcji z krótszym terminem wykonania.

Wartość premii

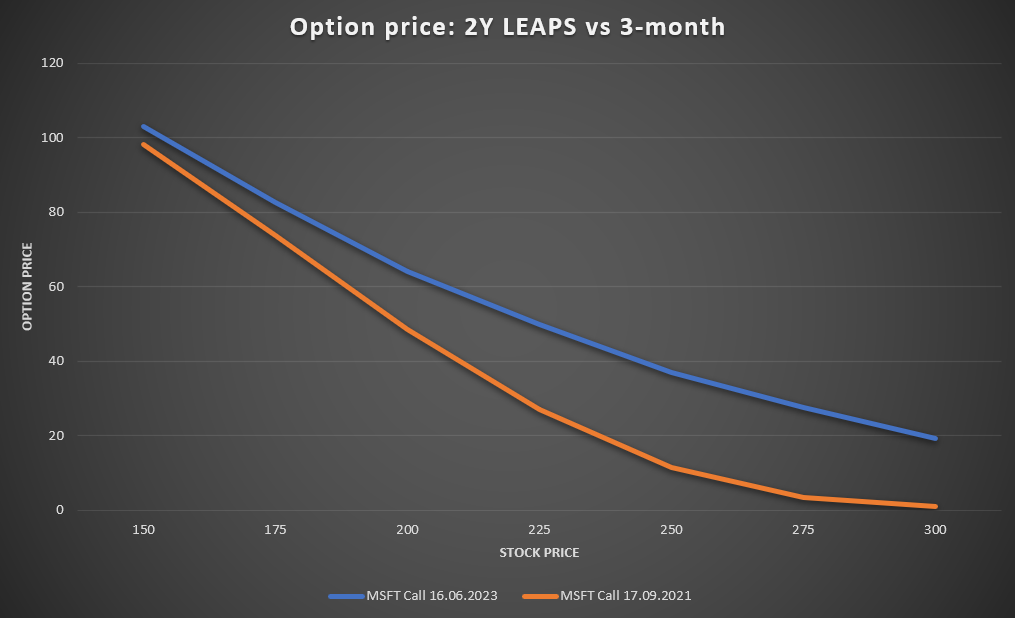

Z racji tego że opcje typu Long-Term Equity Anticipation Securities mają dłuższy czas do wygaśnięcia, to prawdopodobieństwo osiągnięcia zysku w LEAPS jest większe niż w przypadku opcji z krótszym terminem wykonania. Przykładem tej zależności jest porównanie opcji na Microsoft (MSFT) wygasających w czerwcu 2023 oraz wrześniu 2021, z dnia 21 maja 2021 roku. Cena jednej akcji MSFT wynosiła około 245$.

Źródło: opracowanie własne

Widać wyraźnie, że im opcja jest bardziej ITM, tym mniejsza jest różnica między ceną wygaśnięcia opcji krótkoterminowej (wrzesień 21’) i długoterminowej (czerwiec 23’). Przykładowo opcja call z ceną wykonania 150$ wygasająca w czerwcu 2023 roku miała cenę ask na poziomie 103. Opcja z tą samą ceną wykonania (150$), ale wygasająca we wrześniu 2021 roku była wyceniana przez rynek na 98,2. W efekcie różnica między wyceną opcji wynosiła niespełna 5%.

Jednak, jeśli porównamy wycenę opcji z ceną wykonania wynoszącą 250$, różnica między wspomnianymi opcjami jest już ogromna. Cena ask opcji Microsoft z wykonaniem we wrześniu 2023 wynosiła 37. Z kolei opcja wygasająca we wrześniu 21’ była wyceniana na 11,4. Różnica w cenie wyniosła około 225%. W uproszczeniu, tak duża różnica w wartości czasowej opcji wynikała z większego prawdopodobieństwa osiągnięcia zysku opcji LEAPS niż w przypadku krótkoterminowej.

Delta

Jest to jeden z współczynników greckich. Delta posiada szereg zastosowań, jednak najbardziej znanym jest estymacja potencjalnego ruchu cen opcji względem zmiany ceny instrumentu bazowego. W przypadku opcji call, im wyższa delta, tym większa zmiana ceny opcji. Przykładowo, jeśli cena akcji Microsoft wzrośnie o 1$ (ceteris paribus) i delta opcji wynosi 0,75, to premia opcji call wzrośnie o 0,75$ (ceteris paribus). Kolejnym zastosowaniem delty jest przybliżone określenie prawdopodobieństwa stania się ITM (in-the-money) przez opcję. Jeśli delta opcji call wynosi 0,75, to istnieje około 75% prawdopodobieństwo wygaśnięcia opcji jako ITM.

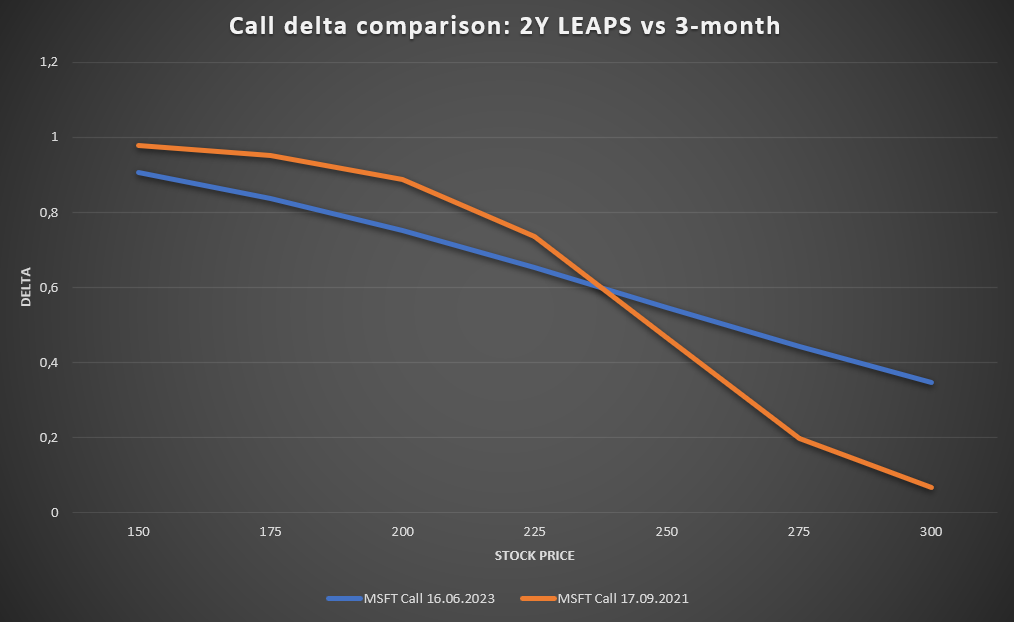

Źródło: opracowanie własne

Jak widać na wykresie powyżej delta opcji call z wcześniejszym terminem wykonania jest większa w zakresie ITM-ATM. Jednak, im opcja jest bardziej ITM oraz zbliża się do ATM, tym różnice w delcie są coraz mniejsze.

Inaczej sytuacja wygląda w przypadku opcji OTM. W przypadku krótkoterminowych opcji prawdopodobieństwo, że opcja OTM stanie się ITM, jest mniejsze niż w przypadku LEAPS. Jak widać, delta dla LEAPS spada względnie liniowo, natomiast opcja 3-miesięczna bardzo szybko traci deltę. Szczególnie duża różnica jest widoczna, im bardziej opcja staje się OTM (np. DOTM). Jednak „kosztem” jest większa premia jaka jest płacona przez nabywającego długoterminową opcję OTM.

Vega

Bardzo ważnym zagadnieniem dla każdego inwestującego w opcje jest wpływ zmienności na cenę opcji. Wspomnianą zależność opisuje grecki współczynnik vega. Określa on, o ile zmieni się wartość opcji w przypadku zmiany poziomu zmienności o jeden punkt procentowy. Wzrost zmienności powoduje zwiększenie wartości opcji, z kolei spadek zmienności powoduje, że cena opcji zmniejsza się. Warto pamiętać, że w okresie podwyższonej zmienności kupowana opcja jest droższa, ponieważ wartość zewnętrzna opcji (tzw. Premia czasowa) rośnie. Wraz z powrotem zmienności implikowanej do „normalnych poziomów”, ceny opcji również będą spadać. Z kolei okresy spadku zmienności implikowanej, to czas kiedy „opcje są tanie”, w takich okresach lepiej nabywać opcje niż je wystawiać.

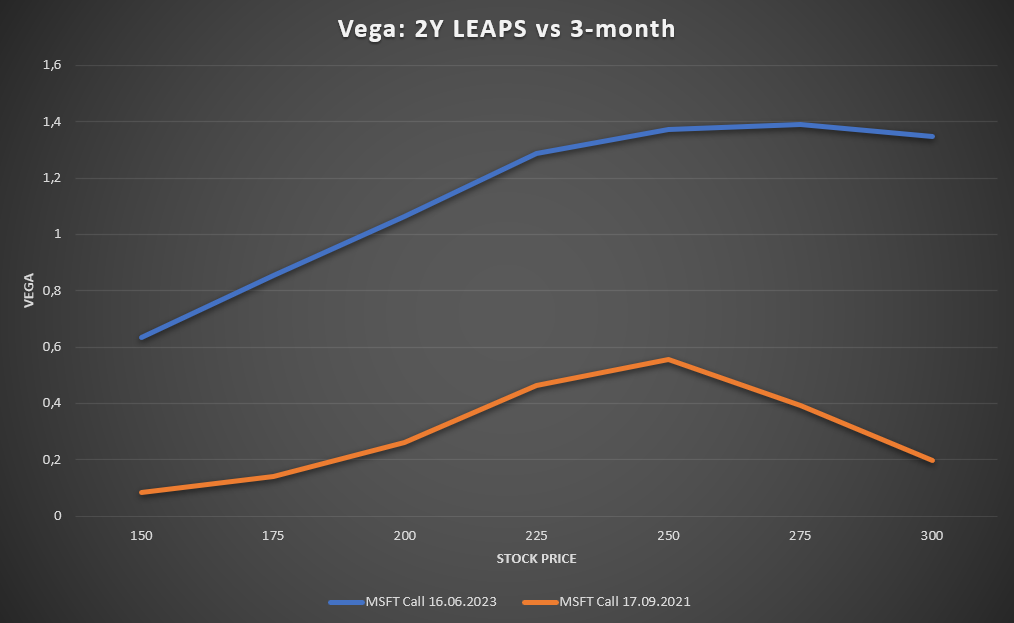

Źródło: opracowanie własne

Na powyższym wykresie widać zależność między wielkością vegi, a ceną wykonania opcji długoterminowej (niebieski kolor) i krótkoterminowej (pomarańczowy). Jak widać, cena długoterminowej opcji jest znacznie bardziej „czuła” na poziom zmienności niż ma to miejsce w przypadku opcji 3-miesięcznej. Warto również pamiętać, że vega spada im bardziej opcja jest OTM oraz ITM. Największą wartość vega znajduje się w okolicy ATM opcji.

Strategie z wykorzystaniem LEAPS

Istnieje szereg zastosowań w jakich trader może z sukcesem wykorzystywać opcję typu LEAPS. Z racji na swój charakter ten typ opcji może być wykorzystywany w handlu średnio- oraz długoterminowym. Wśród popularnych strategii wykorzystujących LEAPS można wymienić:

- Substytut akcji,

- Substytut covered call,

- Substytut krótkiej sprzedaży.

Substytut akcji

Ciekawym zastosowaniem długoterminowych opcji jest stworzenie „substytutu” długiej pozycji w akcjach. Takie zastosowanie pozwala stosować dźwignię finansową przy kontroli maksymalnej straty. Przykładem może być porównanie zakupu akcji Microsoft na rynku (100 akcji) albo nabycie opcji call głęboko w pieniądzu (DITM).

Dnia 30 marca 2020 roku inwestor nabył opcję call z ceną wykonania 150$ wygasającą w czerwcu 2023 roku. Płacąc za nią 89,5$ za jedną akcję. W efekcie inwestor nabywając taką opcję musi zapłacić 8950$. Średnia cena nabycia akcji wynosiła 239,5$. Jeśli inwestor wybrałby nabycie 100 akcji, na giełdzie nabyłby akcje po cenie 232$. Jednak inwestor musiał zainwestować 22320$. Zainwestowany kapitał był o 150% wyższy, niż w przypadku opcji LEAPS. Wyższa średnia cena nabycia (dla opcji LEAPS) wynika z premii czasowej.

26 kwietnia kurs akcji Microsoft (MSFT) wzrósł w okolice 262,4$. W tym czasie cena opcji wzrosła w okolice 116,25$.

Oznaczało to, że inwestycja w zwykłe akcje dała wzrost o 30,4$ na akcje. W efekcie stopa zwrotu z inwestycji przyniosła około 13,1% zwrotu na zainwestowanym kapitale.

W przypadku sprzedaży opcji call po cenie 116,25$ spowodowało to, że zysk z opcji wyniósł 26,75$ na jednej akcji. W efekcie stopa zwrotu z zainwestowanego kapitału wyniosła około 29,9%.

Widać wyraźnie, że w przypadku dynamicznego wzrostu kursu akcji bardziej zyskowne jest skorzystanie z opcji będących „głęboko w pieniądzu” (DITM). Takie opcje mają deltę zbliżoną do jedności i jednocześnie ograniczone ryzyko straty w przypadku gwałtownej przeceny akcji.

Substytut covered call

Można również stosować opcje LEAPS jako jedną ze składowych strategii covered call. Jednak zamiast kupowania akcji i wystawienia opcji call można skorzystać z kupienia LEAPS głęboko w pieniądzu oraz wystawieniu opcji call z bliższym terminem wykonania.

5 marca inwestor nabył opcję LEAPS (wygaśnięcie w czerwcu 2023) z ceną wykonania 150$. Zapłacił za nią 92,25$. Jednocześnie wystawił opcję wygasającą w czerwcu 2021 z ceną wykonania 275$. Otrzymał za nią 3,25$. Alternatywą byłoby kupienie akcji Microsoft po cenie 233$ i wystawieniu czerwcowej opcji otrzymując 3,25$.

Na koniec 21 maja 2021 roku jedna akcja MSFT wyceniana była na 245$ oraz cena opcji (czerwiec 21’) była wyceniana na 0,78$. W przypadku zamknięcia wystawionej opcji call, zysk z transakcji wyniósł 247$ (2,47$ na akcję). W efekcie zysk z takiej transakcji wyniósł 1,06% (247$/23300$).

W przypadku zamknięcia wystawionej opcji call (i utrzymaniu długiego LEAPS), zysk z wystawionej opcji call wyniósłby 2,68% (247$/9225$).

Zamknięcie covered call

W przypadku zrealizowana zysku z posiadanych akcji (lub opcji LEAPS), również lepiej wygląda zysk przy wykorzystaniu długoterminowych akcji.

Zysk w przypadku sprzedaży akcji i wystawieniu opcji call wyniósł 14,47$ na akcję, ponieważ inwestor zarabia 1200$ na sprzedaży akcji po 245$ oraz 247$ na zamknięciu opcji. W efekcie zysk wyniósł 1447$, co stanowiło zysk w wysokości 6,21%.

Redukując pozycję w obu opcjach, inwestor osiągnął 625$ z kupionej opcji LEAPS (sprzedaż po 98,5$) oraz 247$ z wystawionej opcji call. W efekcie zysk netto wyniósł 872$, co dawało rentowność na zainwestowanym kapitale w wysokości 9,45%.

Substytut krótkiej pozycji

Opcje LEAPS można stosować jako substytut krótkiej pozycji. Dzięki temu inwestor nie musi bać się zjawiska short squeeze, ponieważ maksymalna strata przy skorzystaniu z opcji put to zapłacona premia. Jako przykład można podać krótką sprzedaż akcji Microsoft (MSFT).

5 marca inwestor kupił opcję put wygasającą w czerwcu 2023 roku, płacąc za nią 4330$ (43,3$ za akcję). Alternatywą dla takiej transakcji byłaby krótka sprzedaż akcji po cenie 232$.

Dnia 26 kwietnia 2021 roku kurs akcji Microsoft wzrósł do poziomu 262,4$. W efekcie strata z krótkiej pozycji na akcjach MSFT wyniosła 3040$ (30,4$ na akcji). W kulminacyjnym momencie wzrostów cena opcji put spadła w okolice 25,75$. Oznaczało to stratę na poziomie 1755$. Wynikało to z mniejszej delty. Zajęcie krótkiej pozycji na akcjach MSFT ma deltę -1. Z kolei dla opcji LEAPS delta dla opcji put oscylowała w okolicy -0,4 do -0,5.

LEAPS – Podsumowanie

Opcje LEAPS stanowią ciekawą alternatywę dla inwestorów preferujących długoterminowe strategie. Dzięki temu inwestor może stworzyć substytut zajęcia długiej pozycji na akcjach zyskując lekką dźwignię (w przypadku opcji DOTM) oraz znacznie mniejszą maksymalną stratę niż w przypadku „zwykłego” nabycia akcji.

Oczywiście istnieje kilka „haczyków”, które powodują, że nabycie opcji LEAPS może nie być korzystne. Inwestor powinien pamiętać, że długoterminowe opcje mają znacznie mniejszą deltę niż krótkoterminowe opcje oraz LEAPS-y są znacznie bardziej czułe na zmianę zmienności oraz stopy procentowej. W przypadku wysokiej zmienności należy unikać nabywania opcji (call oraz put), ponieważ cena opcji ma wtedy znacznie większą wartość czasową. Z kolei w czasach mniejszej zmienności warto kupować opcje oraz unikać wystawiania opcji. Kolejną wadą korzystania z LEAPS są wysokie spready bid-ask, co utrudnia „aktywny handel LEAPS”. Oczywiście niniejszy artykuł to tylko wstęp do rozważań o długoterminowych opcjach. Nie zawarto m.in. zagadnień rolowania opcji, tworzenia strategii horyzontalnych strategii typu spread czy wystawianiu opcji długoterminowych.

| LEAPS | |

| Wady | Zalety |

| Większa wrażliwość cen opcji na zmienność | Mniejsza czułość na upływ czasu |

| Większa wrażliwość na zmianę wysokości stóp procentowych | Możliwość strategii o długoterminowym horyzoncie czasowym |

| Mniejsza wrażliwość na zmianę ceny | |

| Wysoki spread | |

Więcej o strategiach opcyjnych

Czy wiesz, że…?

Saxo Bank jest jednym z nielicznych brokerów Forex, posiadającym w swojej ofercie opcje waniliowe. Inwestor ma do dyspozycji łącznie ponad 1200 opcji (waluty, akcje, indeksy, stopy procentowe, surowce). SPRAWDŹ

![Kanada – Jak inwestować w S&P/TSX60? [Poradnik] kanada - jak inwestować w sp tsx60](https://forexclub.pl/wp-content/uploads/2024/11/kanada-jak-inwestowac-w-sp-tsx60-184x120.jpg?v=1730798591)

![Inwestycje w sztuczną inteligencję (AI) – jakie spółki wybrać? [Poradnik] inwestycje w sztuczną inteligencję - ai](https://forexclub.pl/wp-content/uploads/2024/11/inwestycje-w-sztuczna-inteligencje-184x120.jpg?v=1731576114)

![Day-trading w czasach podwyższonej zmienności. Webinary z Mr Yogi [ZMIANA TERMINU] Michał Zbróg Mryogi (700 x 450 px) - 10](https://forexclub.pl/wp-content/uploads/2024/11/DT-Mryogi-700-x-450-px-final-v4-184x120.jpg?v=1732097892)

![Zrozumienie zmienności rynkowej: Perspektywa daytradera – MrYogi [Video] Zrozumienie zmienności rynkowej - Video](https://forexclub.pl/wp-content/uploads/2024/11/Zrozumienie-zmiennosci-rynkowej-Video-184x120.jpg?v=1731559833)

![Najczęstsze błędy początkującego tradera – Mr Yogi [VIDEO] Scalping - Najczęstsze błędy początkującego tradera - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Najczestsze-bledy-poczatkujacego-tradera-VIDEO-184x120.jpg?v=1711601376)

![Nauka cierpliwości: Brak pozycji to też pozycja – Mr Yogi [VIDEO] Scalping - Nauka cierpliwosci - Brak pozycji to tez pozycja - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Nauka-cierpliwosci-Brak-pozycji-to-tez-pozycja-VIDEO-184x120.jpg?v=1710999249)

![LEAPS – użyteczne rozwiązanie na długi termin [Opcje] leaps strategia opcyjna](https://forexclub.pl/wp-content/uploads/2021/05/leaps-strategia-opcyjna.jpg?v=1622129371)

![LEAPS – użyteczne rozwiązanie na długi termin [Opcje] wydobywanie kryptowalut](https://forexclub.pl/wp-content/uploads/2021/05/wydobywanie-kryptowalut-102x65.jpg?v=1622044397)

![LEAPS – użyteczne rozwiązanie na długi termin [Opcje] ed seykota biografia](https://forexclub.pl/wp-content/uploads/2021/05/ed-seykota-biografia-102x65.jpg?v=1622183827)