Vanguard – jeden z „wielkiej trójki” rynku ETF

Vanguard dla wielu Amerykanów jest symbolem taniego inwestowania na rynku kapitałowym. To właśnie ta instytucja odmieniła branżę zarządzania aktywami. Dzięki tej firmie niskie opłaty oraz proste produkty inwestycyjne stały się dostępne dla inwestora indywidualnego. Razem z Blackrock oraz State Street firma należy do “wielkiej trójki” funduszy indeksowych w Stanach Zjednoczonych.

Warto nadmienić, że od nazwiska założyciela firmy – Jack Bogle – powstała nazwa ruchu zwana Bogleheads. Są to osoby, które chcą osiągnąć finansową niezależność dzięki oszczędzaniu i regularnemu inwestowaniu w niskokosztowe produkty inwestycyjne (takie jak ETF-y oraz fundusze indeksowe).

John Clifton „Jack” Bogle

John C. Bogle, Vanguard

Jest to “ikona” rynku zarządzania aktywami. Dzięki swojemu uporowi otworzył przed inwestorami indywidualnymi szerokie możliwości inwestycyjne po przystępnej cenie. To właśnie stworzona przez Jacka Bogle firma Vanguard zrewolucjonizowała rynek zarządzania aktywami w Stanach Zjednoczonych i „wymusiła” na branży presję na obniżkę opłat za zarządzanie.

Dzięki twórcy Vanguarda popularność zdobyła strategia inwestycyjna polegająca na regularne inwestowanie w tanie fundusze indeksowe i korzystanie z DCA (dollar cost averaging).

Początki zainteresowania się rynkiem zarządzania aktywami sięgają przełomu lat 40 oraz 50-tych XX wieku. Podczas studiowania na Uniwersytecie Princeton, Bogle zauważył, że niewiele funduszy jest w stanie długoterminowo pokonać indeks. Wynikało to albo z niewłaściwego wyboru spółek lub bardzo dużych opłat za zarządzanie, które „zjadły” przewagę funduszu nad indeksem. Po ukończeniu z wyróżnieniem uczelni, Bogle bardzo szybko znalazł zatrudnienie w Wellington Management. Po początkowych sukcesach w pracy, został zwolniony z firmy w 1974 roku. W ciągu kolejnego roku założył własną firmę zarządzającą aktywami – Vanguard. Dzięki jego uporowi oraz właściwemu doborowi ludzi. Firma z niewielkiego “butiku” stała się jedną z największych firm w branży zarządzania aktywami.

Historia Vanguard

Firma została założona w 1975 roku. W logo firmy znajduje się żaglowiec. Nie jest to przypadek. Nazwa Vanguard pochodzi od flagowego okrętu admirała Nelsona podczas bitwy nad Nilem w 1798 roku.

Pierwszym krokiem milowym dla firmy był rok 1976 rok kiedy powstał pasywny fundusz mający naśladować indeks S&P 500. Jednak początki produktu nie były udane. Zarządzający Vanguarda zakładali, że uda się w pierwszej rundzie pozyskać od inwestorów 150 mln$. Jednak początkowo zebrano zaledwie 11 mln$. Banki biorące udział w przeprowadzeniu oferty publicznej radziły Jack-owi Bogle aby zrezygnował z tworzenia funduszu z powodu małego zainteresowania. Jednak zarządzający Vaguardem odmówił. Z racji tego, że fundusz nie płacił brokerom prowizji za sprzedaż jednostek, aktywa rosły bardzo wolno. Po roku aktywa pod zarządzaniem wynosiły 17 mln$. W funduszu pracowały trzy osoby – Bogle oraz dwóch analityków. Dopiero w wyniku połączenia aktywów jednego z funduszy Wellington z flagowym funduszem indeksowym Vanguarda doprowadziło to do wzrostu AUM (aktywa pod zarządzaniem) do poziomu 100 mln$.

Popularność rozwiązania zaczęła rosnąć podczas rynku byka z 1982 roku. Wtedy rozwiązania pasywne zaczęły pokonywać „zwykłe”, aktywnie zarządzane fundusze, które pobierały duże opłaty za zarządzanie. Sukces Vanguarda spowodował, że coraz więcej instytucji finansowych „testowały” rozwiązania pasywne. Jednak konkurenci nie uzyskali dużej popularności z racji znacznie wyższych opłat.

Pod koniec 1986 roku Vanguard wprowadził pierwszy pasywny fundusz inwestujący na rynku obligacji (Total Bond Fund), który był dostępny dla indywidualnych inwestorów. Jednak nie był to koniec innowacji. Już rok później Vanguard wprowadził trzeci fundusz, który pozwalał uzyskać ekspozycję na cały rynek amerykańskich akcji (po wyłączeniu indeksu S&P 500). Rozwiązanie nazywało się Vanguard Extended Market Index Fund.

W kolejnych latach zwiększał skalę działania. W 2001 roku Vanguard wprowadził do oferty ETF-y. Dwa lata później spółka zaczęła oferować TRF-y (Target Retirement Funds), czyli fundusz inwestujący w oparciu o cykl życia inwestora.

W 2013 roku aktywa pod zarządzaniem przekroczyły 3 000 mld$. Cztery lata później Vanguard otworzył oddziały w Szanghaju, co ma pozwolić na zdywersyfikowanie geograficzne przychodów. W 2020 roku aktywa pod zarządzaniem przekroczyły poziom 6 200 mld$.

Główne produkty spółki

Vanguard jako jedna z największych firm na świecie zarządzającym aktywami jest znana z oferty nisko kosztowych produktów inwestycyjnych. Firma oferuje głównie dwa rodzaje produktów: fundusze inwestycyjne oraz ETF-y.

Fundusze indeksowe Vanguarda z reguły wymagają minimalnej wpłaty na poziomie 1 000$-3 000$. W przypadku funduszy zarządzanych aktywnie minimalna wpłata wynosi od 50 000$ – 100 000$. W przypadku klientów instytucjonalnych minimalna wpłata wyniosła 5 mln$. Roczna opłata za zarządzanie waha się od 0,1% do nawet 1% w zależności od rodzaju funduszu.

Vanguard posiada również ETF-y, które pozwalają bardziej elastyczne inwestowanie w produkty inwestycyjne. Wartość jednej jednostki ETF-a waha się od kilkudziesięciu do kilkuset dolarów. Wraz z wprowadzeniem bezprowizyjnych brokerów, inwestor indywidualny uzyskuje elastyczne narzędzie do regularnego oszczędzania. W większości przypadków opłaty za zarządzanie w ETF-ach są niższe niż w funduszach inwestycyjnych.

Warto porównać wspomniane produkty. Vanguard S&P 500 ETF (VOO), który jest jednym z flagowych ETF-ów zarządzanych przez firmę. Roczna opłata za zarządzanie wynosi 0,03%. Z kolei fundusz inwestujący w indeks S&P 500 – Vanguard 500 Index Fund Investor Shares (VFINX) ma opłatę za zarządzanie na poziomie 0,14% rocznie.

Produkty związane z rynkiem ETF-ów

Oprócz pasywnych funduszy, Vanguard posiada bardzo dużo ETF-ów. Jest to jeden z liderów tego segmentu rynku zarządzania aktywami. Vanguard posiada szeroką ofertę ETF-ów rynku akcyjnego, obligacyjnego, pieniężnego oraz aktywów alternatywnych. Na początku września 2020 roku aktywa pod zarządzaniem (AUM) ETF-ów należących do Vanguarda wynosiły ponad 1 300 mld$.

ETF-y na rynek akcji

Vanguard posiada dosyć szeroką ekspozycję na rynek akcyjny. Oferuje 56 ETF-ów związanych z rynkiem akcji. Produkty inwestycyjne dotyczą zarówno segmentu spółek amerykańskich jak i „międzynarodowych”. Oferta produktowa dotyczy zarówno spółek typu „value” jak i firm wzrostowych.

Inwestor może również wybierać wśród ETF-ów pokrywających segment dużych, średnich oraz małych spółek. Vanguard stworzył również ETF-y, które dają ekspozycję na poszczególne branże (rynek nieruchomości, branżą finansowa, spółki technologiczne). Dostęp do tych ETF-ów może mieć również polski inwestor indywidualny. Wystarczy broker z dostępem do rynków zagranicznych.

Przykładowymi ETF-ami związanymi z rynkiem akcji są:

Vanguard FTSE All-World UCITS ETF (VWRD)

Daje ekspozycję na największe i najpłynniejsze spółki z najważniejszych giełd na świecie (50 krajów). Wytypowane spółki pokrywają 95% globalnej kapitalizacji głównych giełd. Na koniec stycznia 2021 roku w skład ETF wchodziło 3 514 spółek. Aktywa pod zarządzaniem przekraczają 6,9 mld$. W połowie 2020 roku, w skład ETF-u wchodziły m.in. takie spółki jak Microsoft (3,16%), Apple (3,09%) oraz Amazon (2,42%). Roczne koszty zarządzania wynoszą 0,22%.

Wykres Vanguard FTSE All-World UCTIS ETF, interwał W1. Źródło: xStation 5, XTB.

Vanguard REIT ETF (VNQ)

Daje ekspozycję na spółki będące REIT-ami. Benchmarkiem jest indeks MSCI US Investable Market Real Estate. W skład ETF-u wchodzi 174 spółki. Aktywa pod zarządzaniem na koniec stycznia 2021 roku wynosiły 61,4 mld$. Największymi komponentami jest fundusz indeksowy Vanguard Real Estate II Index Fund (12%), American Tower Corporation (7,3%), Prologis (5,5%), Crown Castle International (5%). Roczne koszty zarządzania wynoszą 0,12%.

Wykres Vanguard REIT ETF, interwał W1. Źródło: xStation 5, XTB.

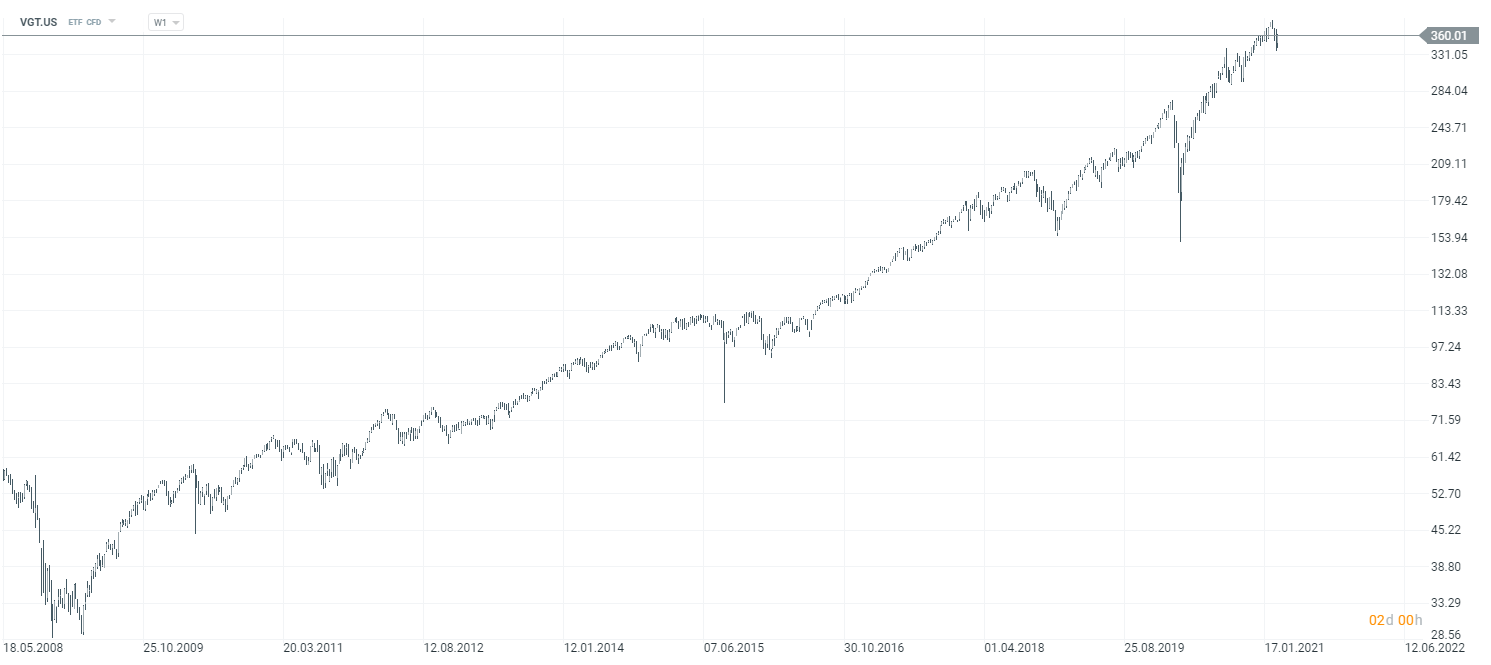

Vanguard Information Technology ETF (VGT)

Daje ekspozycję na spółki związane z rynkiem technologicznym. Benchmarkiem jest indeks MSCI US IMI Information Technology 25/50 Index. W skład ETF-u wchodzi 345 spółki. Aktywa pod zarządzaniem na koniec stycznia 2021 roku wynosiły 46,4 mld$. Największymi komponentami jest Apple (21,8%), Microsoft (16,1%), NVIDIA (3,1%), Visa (2,9%), Mastercard (2,7%) oraz PayPal (2,5%). Roczne koszty zarządzania wynoszą 0,10%.

Wykres Vanguard Information Technology ETF, interwał W1. Źródło: xStation 5, XTB.

ETF-y na rynek obligacji

Vanguard oferuje również ETF-y z ekspozycją na rynek dłużny. W swojej ofercie posiada 19 produktów inwestycyjnych dających inwestorowi możliwość zainwestowania w dłużne papiery wartościowe rynku amerykańskiego oraz międzynarodowego.

Przykładowymi ETF-ami związanymi z rynkiem akcji są:

Vanguard Total Bond Market (BND)

Daje ekspozycję na obligacje rynku amerykańskiego. Średni czas trwania obligacji (duration) wynosi 6,6 lat. Stopa YTM (Yield to Maturity) dla aktywów ETF-a wynosić 1,2%. W skład BND wchodzą głównie obligacje rządowe USA (63,2%). Kolejną grupą aktywów są obligacje o ratingu Baa (17%). Benchmarkiem indeksu jest Spliced BloomBarc USAgg Flt AdjIx. Aktywa pod zarządzaniem wynoszą 305,4 mld$. Roczny koszt zarządzania (TER) wynosi 0,035%.

Wykres Vanguard Total Bond Market ETF, interwał W1. Źródło: xStation 5, XTB.

Vanguard Total International Bond ETF (BNDX)

Daje ekspozycję na obligacje międzynarodowe (po wyłączeniu USA). Średni czas trwania obligacji (duration) wynosi 8,4 lat. Stopa YTM (Yield to Maturity) dla aktywów ETF-a wynosić 0,3%. Benchmarkiem indeksu jest Bloomberg Barclays Global Aggregate ex-USD. Dominują obligacje japońskie (16,8%), francuskie (12,1%), niemieckie (10%) oraz włoskie (7,6%). Aktywa pod zarządzaniem wynoszą 168,6 mld$. Roczny koszt zarządzania (TER) wynosi 0,08%.

Wykres Vanguard International Bond ETF, interwał W1. Źródło: xStation 5, XTB.

Vanguard Intermediate-Term Bond ETF (BIV)

Daje ekspozycję na obligacje o okresie zapadalności od 5 do 10 lat. Obligacje muszą mieć rating inwestycyjny. Średni czas trwania obligacji (duration) wynosi 6,5 lat. Stopa YTM (Yield to Maturity) dla aktywów ETF-a wynosić 1,2%. Benchmarkiem indeksu jest Bloomberg Barclays U.S. 5–10 Year Government/Credit Float Adjusted Index. W skład BIV wchodzą głównie obligacje rządowe USA (50,2%). Kolejną grupą aktywów są obligacje o ratingu Baa (26,2%). Aktywa pod zarządzaniem wynoszą 41 mld$. Roczny koszt zarządzania (TER) wynosi 0,05%.

Wykres Vanguard Intermediate-Term Bond ETF, interwał W1. Źródło: xStation 5, XTB.

Podsumowanie

Vanguard jest jedną z największych firm zarządzających aktywami. W ofercie dominują rozwiązania pasywne (głównie fundusze indeksowe). Vanguard posiada również szeroką ofertę ETF-ów, które dają ekspozycję na aktywa związane z rynkiem akcji, obligacji, rynku pieniężnego. Firma należy do „wielkiej trójki” rynku ETF-ów oraz funduszy indeksowych. Jednocześnie Vaguard ma rękę na pulsie i dorzuca do oferty produkty odzwierciedlające rynkowe trendy. Przykładem może być Vanguard ESG US Stock ETF, który inwestuje w spółki spełniające kryteria dotyczące zrównoważonego rozwoju oraz pomija inwestycje w spółki „szkodliwe” (np. firmy związane z branżą alkoholową, tytoniową, zbrojeniową, hazardem itp.). Handel ETF-ami Vanguard jest dostępny m.in. na platformie XTB, Exante oraz Saxo Bank.

Brokerzy Forex oferujący ETF

| Broker |  |

|

|

| Kraj | Polska | Dania | Cypr |

| Ilość ETF w ofercie | ok. 400 – ETF ok. 170 – CFD na ETF |

3000 – ETF 675 – CFD na ETF |

10 000 – ETF |

| Min. depozyt | 0 zł (zalecane min. 2000 zł lub 500 USD, EUR) |

0 zł / 0 EUR / 0 USD | 10 000 EUR |

| Platforma | xStation | SaxoTrader Pro Saxo Trader Go |

Platforma Exante |

Kontrakty CFD są złożonymi instrumentami i wiążą się z dużym ryzykiem szybkiej utraty środków pieniężnych z powodu dźwigni finansowej. Od 72% do 89% rachunków inwestorów detalicznych odnotowuje straty pieniężne w wyniku handlu kontraktami CFD. Zastanów się, czy rozumiesz, jak działają kontrakty CFD, i czy możesz pozwolić sobie na wysokie ryzyko utraty twoich pieniędzy.

![Kanada – Jak inwestować w S&P/TSX60? [Poradnik] kanada - jak inwestować w sp tsx60](https://forexclub.pl/wp-content/uploads/2024/11/kanada-jak-inwestowac-w-sp-tsx60-184x120.jpg?v=1730798591)

![Inwestycje w sztuczną inteligencję (AI) – jakie spółki wybrać? [Poradnik] inwestycje w sztuczną inteligencję - ai](https://forexclub.pl/wp-content/uploads/2024/11/inwestycje-w-sztuczna-inteligencje-184x120.jpg?v=1731576114)

![Day-trading w czasach podwyższonej zmienności. Webinary z Mr Yogi [ZMIANA TERMINU] Michał Zbróg Mryogi (700 x 450 px) - 10](https://forexclub.pl/wp-content/uploads/2024/11/DT-Mryogi-700-x-450-px-final-v4-184x120.jpg?v=1732097892)

![Zrozumienie zmienności rynkowej: Perspektywa daytradera – MrYogi [Video] Zrozumienie zmienności rynkowej - Video](https://forexclub.pl/wp-content/uploads/2024/11/Zrozumienie-zmiennosci-rynkowej-Video-184x120.jpg?v=1731559833)

![Najczęstsze błędy początkującego tradera – Mr Yogi [VIDEO] Scalping - Najczęstsze błędy początkującego tradera - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Najczestsze-bledy-poczatkujacego-tradera-VIDEO-184x120.jpg?v=1711601376)

![Nauka cierpliwości: Brak pozycji to też pozycja – Mr Yogi [VIDEO] Scalping - Nauka cierpliwosci - Brak pozycji to tez pozycja - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Nauka-cierpliwosci-Brak-pozycji-to-tez-pozycja-VIDEO-184x120.jpg?v=1710999249)