Przed wyborami w USA surowce prześcigają akcje

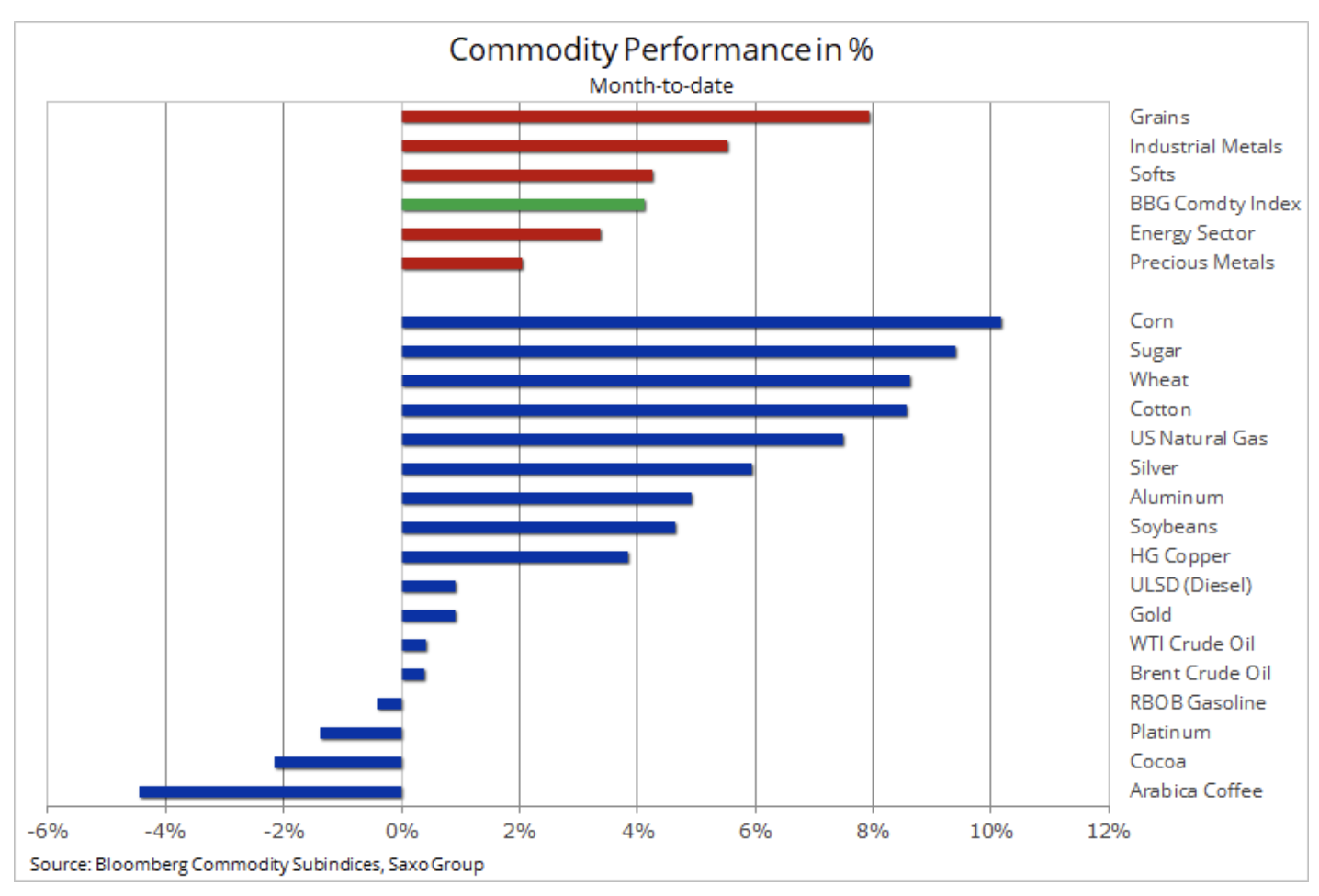

Dla rynków towarowych październik był dotąd zasadniczo korzystny: indeks towarowy Bloomberg zyskał 4%, prześcigając akcje na indeksie S&P 500, który zyskał około 1%. Dwie główne przyczyny tego wzrostu to zboża, zyskujące w związku z obawami o pogodę i mocnym popytem, oraz metale przemysłowe, takie jak miedź, która odnotowała dwuletnie maksimum po umocnieniu juana i zakłóceniach podaży w Chile.

O Autorze

Ole Hansen, szef działu strategii rynków towarowych, Saxo Bank. Dołączył do grupy Saxo Bank w 2008 r.. Koncentruje się na dostarczaniu strategii i analiz globalnych rynków towarowych określonych przez fundamenty, nastroje rynkowe i rozwój techniczny. Hansen jest autorem cotygodniowej aktualizacji sytuacji na rynku towarów, a także zapewnia klientom opinie dotyczące handlu towarami pod marką #SaxoStrats. Regularnie współpracuje zarówno z mediami telewizyjnymi, jak i drukowanymi, w tym z CNBC, Bloomberg, Reuters, Wall Street Journal, Financial Times i Telegraph.

Ole Hansen, szef działu strategii rynków towarowych, Saxo Bank. Dołączył do grupy Saxo Bank w 2008 r.. Koncentruje się na dostarczaniu strategii i analiz globalnych rynków towarowych określonych przez fundamenty, nastroje rynkowe i rozwój techniczny. Hansen jest autorem cotygodniowej aktualizacji sytuacji na rynku towarów, a także zapewnia klientom opinie dotyczące handlu towarami pod marką #SaxoStrats. Regularnie współpracuje zarówno z mediami telewizyjnymi, jak i drukowanymi, w tym z CNBC, Bloomberg, Reuters, Wall Street Journal, Financial Times i Telegraph.

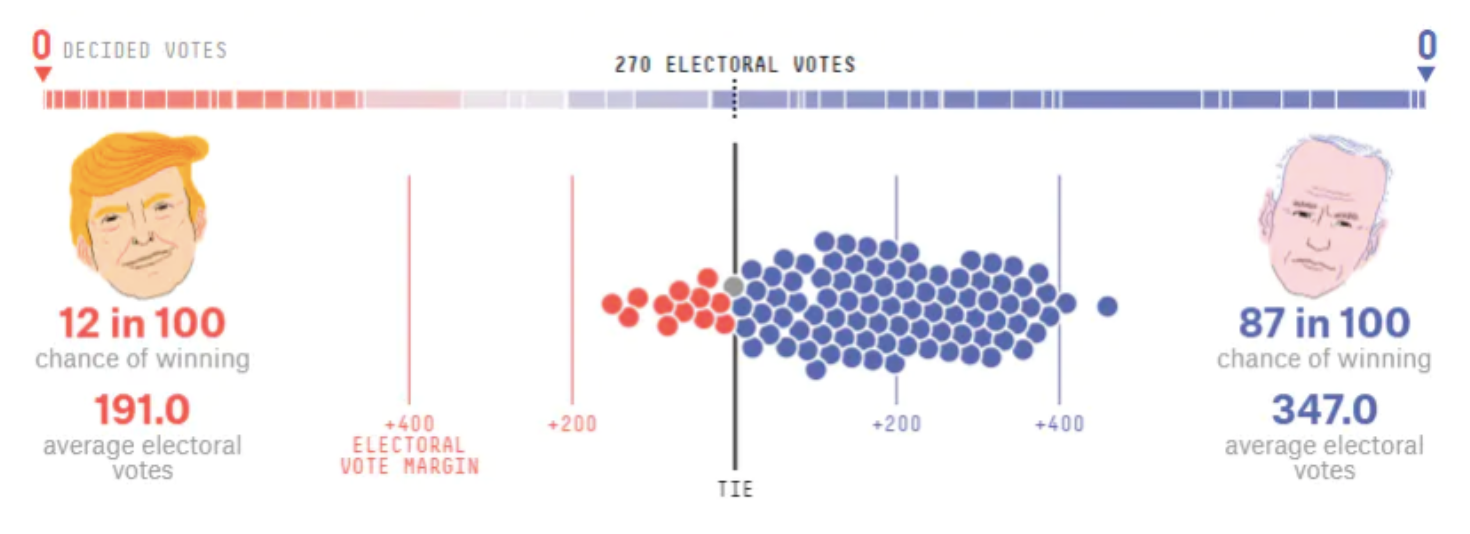

Z perspektywy makroekonomicznej w tym miesiącu wszystko wskazuje na to, że w amerykańskich wyborach prezydenckich 3 listopada zwycięży Joe Biden. W efekcie rynek przyjął bardziej reflacyjne podejście: rentowności obligacji na długim końcu krzywej poszły w górę, natomiast dolar się osłabił. Oba te zjawiska zapewniły surowcom dodatkowy impuls pomimo nowego wzrostu liczby zakażeń koronawirusem, zagrażającego słabemu ożywieniu gospodarczemu, a tym samym prognozom dotyczącym krótkoterminowego popytu.

Dostrzegamy potencjał wzrostu cen surowców w 2021 r. bez względu na to, kto po 3 listopada zasiądzie w Białym Domu. Ograniczenia podaży kluczowych surowców, od metali i energii po główne uprawy, w połączeniu z impulsami makroekonomicznymi związanymi ze słabszym dolarem i reflacją, mogą napędzać zlecenia kupna w tym sektorze, zarówno komercyjne, jak i spekulacyjne.

Na tej podstawie podtrzymujemy pozytywną prognozę dla ropy naftowej, miedzi i kluczowych produktów rolnych. Podobnie w przypadku metali szlachetnych, a srebro może zostać dodatkowo wzmocnione dzięki zastosowaniu tego metalu w celach przemysłowych. Dotyczy to przede wszystkim paneli słonecznych, co do których w nadchodzących latach można się spodziewać mocnego i prawdopodobnie przyspieszonego wzrostu cen w miarę rozwoju popularności programu zielonej elektryfikacji, w szczególności, jeżeli 3 listopada na mapie Stanów Zjednoczonych przeważy kolor niebieski.

Ropa naftowa

Załamanie cen i popytu na ropę naftową w okresie epidemii w połączeniu z coraz częstszym odchodzeniem przez rynki kapitałowe od finansowania odwiertów łupkowych – w miarę słabnięcia zainteresowania „starą gospodarką” – przyczyniło się i jeszcze bardziej się przyczyni do gwałtownego spadku wydatków inwestycyjnych, który wpłynie na spadek produkcji w krajach spoza OPEC. Na tej podstawie przewidujemy, że w 2021 r. ceny ropy i paliw pójdą w górę, ponieważ szybkie przywracanie równowagi na rynku i wyższe ceny mogą nie doprowadzić do wzrostu wydobycia w krajach spoza OPEC, jak miało to miejsce we wcześniejszych cyklach.

Kluczowym momentem hossy cen ropy naftowej będzie udostępnienie szczepionki, które powinno przywrócić podróżowanie po świecie i dojazdy do pracy. W odniesieniu do rynku energii powszechnie przewiduje się, że zwycięstwo Bidena spowoduje, że Stany Zjednoczone dołączą do innych krajów w działaniach na rzecz ograniczania emisji dzięki inwestowaniu w bardziej ekologiczne rozwiązania energetyczne, równocześnie, w efekcie zaostrzenia regulacji, ograniczając wydobycie ropy z łupków.

Na wzrost cen ropy – ze względu na niższy wzrost podaży – bardziej wpłynęłaby wygrana Bidena niż druga kadencja Trumpa. Jednak w perspektywie krótkoterminowej ropa naftowa i produkty paliwowe mają problem z nadmierną podażą w kontekście wzrostu liczby zakażeń koronawirusem na świecie, co budzi obawy o trajektorię globalnego popytu na paliwa.

OPEC+ spotka się 1 grudnia w celu podjęcia decyzji o wdrożeniu lub odsunięciu w czasie uzgodnionego uprzednio zwiększenia produkcji o 1,9 mln baryłek dziennie od stycznia przyszłego roku. Biorąc pod uwagę, że od ogólnoświatowego dostępu do szczepionki nadal dzielą nas całe miesiące, obecne powolne ożywienie popytu na paliwa w połączeniu ze wzrostem produkcji w Libii powoduje, że decyzja ta będzie wyjątkowo trudna.

Wynik wyborów w Stanach Zjednoczonych, posiedzenie OPEC+ oraz wpływ Covid-19 na popyt to główne czynniki decydujące o cenie ropy Brent na koniec roku w ramach przedziału 38-48 USD/b, o którym wspomnieliśmy w opublikowanej niedawno prognozie na IV kwartał 2020 r. Na razie zarówno ropa Brent, jak i WTI pozostają w przedziałach w dolnych rejonach 40 USD, z ograniczoną możliwością wybicia do 3 listopada.

Metale szlachetne

Złoto przeczekuje sytuację w okolicach 1 900 USD/oz. Ostatnie problemy tego metalu z uzyskaniem nowego impulsu spowodowały, że w tygodniu kończącym się 13 października fundusze zmniejszyły długa pozycję netto w kontraktach terminowych i opcjach do 12 mln uncji, co jest najniższym poziomem od czerwca 2019 r., momentu poprzedzającego początek hossy złota o 50% do obecnego poziomu.

Tymczasem inwestorzy długoterminowi, którzy wyrażają swój optymizm głównie za pomocą produktów notowanych na giełdzie, w ubiegłym czasie zmniejszyli swój ogólny wolumen o zaledwie 330 000 uncji. Pomijając zastój na rynku, ta niewielka redukcja może odzwierciedlać wahania dotyczące wyborów w Stanach Zjednoczonych. Biorąc pod uwagę, że wygrana Bidena w coraz większym stopniu uwzględniania jest w wycenach, niektórzy mogli zadecydować o wstrzymaniu się od inwestycji do 3 listopada, przede wszystkim mając w pamięci sytuację z 2016 r., kiedy zwycięstwo Trumpa przyczyniło się do korekty o 15% w tygodniach następujących po wyborach.

Naszym zdaniem jednak ogólna narracja hossowa nie uległa zmianie. Wsparcie fiskalne i pieniężne będzie rosło w miarę, jak druga fala koronawirusa zada cios i tak już słabemu ożywieniu gospodarczemu. Rentowności obligacji idą w górę dzięki inwestorom zabezpieczającym się na wypadek zwycięstwa Bidena; mimo iż w perspektywie krótkoterminowej stanowi to wyzwanie, podkreśla to jednak nacisk na inflację, który w połączeniu z osłabieniem dolara może w 2021 r. wywindować ceny metali szlachetnych.

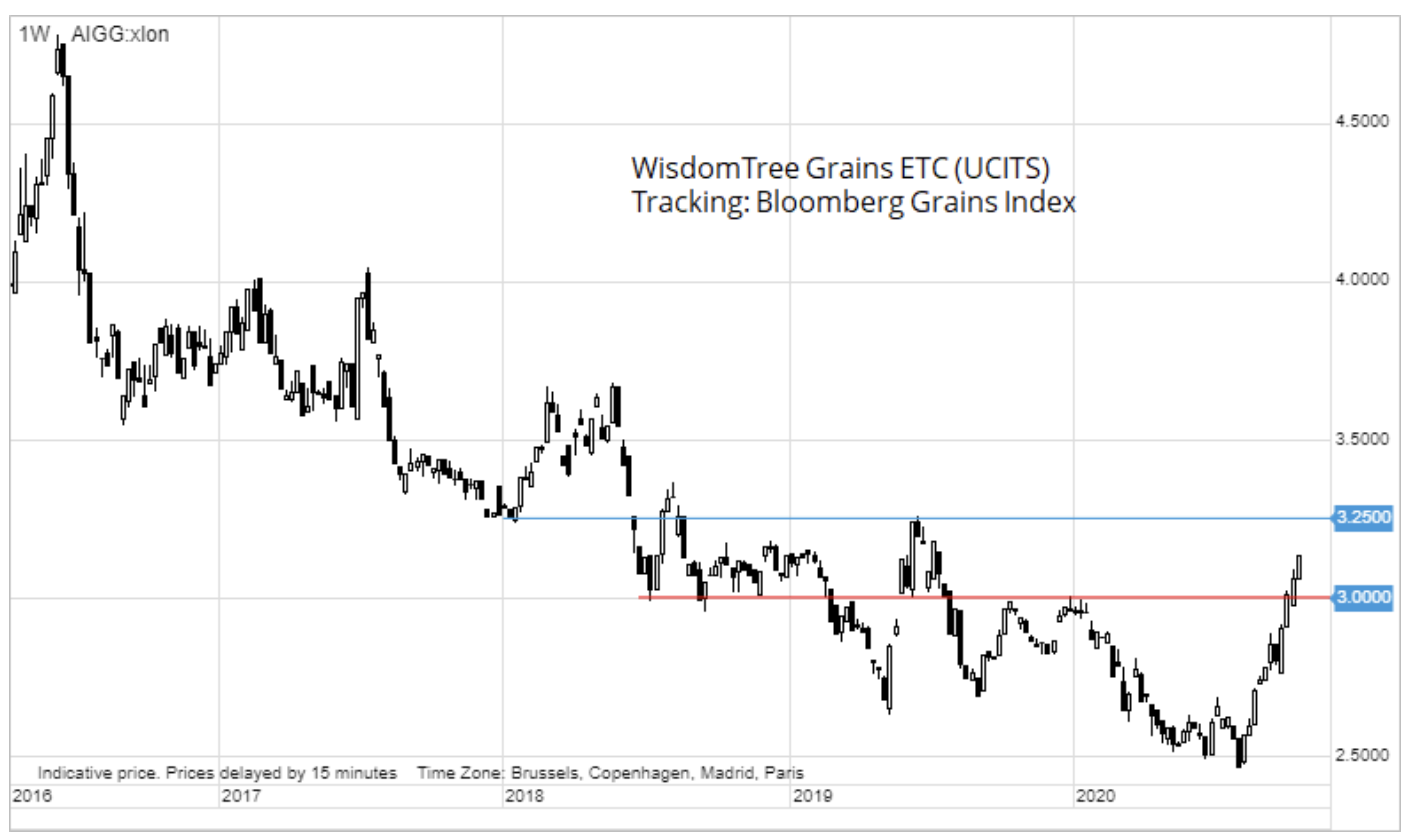

Towary rolne

Indeks rolny Bloomberg osiągnął w zeszłym tygodniu najwyższy poziom od 15 miesięcy i zyskał ponad 25% w porównaniu z minimum z sierpnia. Podczas gdy rynek pszenicy zastopował po ostatnim gwałtownym wzroście, hossa kukurydzy i soi uległa przedłużeniu w związku z obawami o światową produkcję w okresie mocnego popytu. W Ameryce Południowej głównym problemem jest susza spowodowana zjawiskiem La Nina, a równocześnie Chiny rozpoczęły masowe uzupełnianie zapasów.

Możliwe opady w Ameryce Południowej i w rejonie Morza Czarnego są kluczowe dla ewentualnej korekty wyjątkowo dużej długiej pozycji funduszy hedgingowych w perspektywie krótkoterminowej. W tygodniu kończącym się 13 października łączna długa pozycja netto sześciu kontraktów na soję, kukurydzę i pszenicę wyniosła 627 000 lotów, co stanowi najwyższy poziom od kwietnia 2014 r.

Miedź

Po krótkotrwałej korekcie na początku października miedź HG wznowiła wzrost do najwyższego poziomu od dwóch lat, tj. 3,22 USD/lb. Wrześniowa hossa była wynikiem gwałtownego spadku poziomu zapasów w monitorowanych przez giełdy magazynach. Ostatni etap hossy miał jednak miejsce w czasie, gdy stan zapasów zaczął ponownie rosnąć. Jego przyczyny to umocnienie juana do najwyższego poziomu od lipca 2018 r., ryzyko zakłóceń podaży związanych ze strajkami w Chile, a także ostatnie rozmowy w Waszyngtonie na temat bodźców fiskalnych.

Ponieważ te trzy czynniki najprawdopodobniej jedynie chwilowo pozytywnie wpłyną na rynek, w perspektywie długoterminowej cenę miedzi kształtować będą raczej następujące kwestie:

- Kolejny chiński plan pięcioletni – Komunistyczna Partia Chin uzgodni jego szczegóły w nadchodzących dniach

- Udostępnienie szczepionki na Covid-19, które może zapoczątkować ożywienie popytu na Zachodzie

- Potencjalny przyszłoroczny deficyt w miarę, jak program zielonej elektryfikacji będzie nabierać rozpędu

- Bodźce makroekonomiczne związane ze słabszym dolarem i wzrostem popytu na zabezpieczenia przed reflacją.

![Platforma transakcyjna Plus 500 – niedoceniona ale z potencjałem [Recenzja] platforma plus500 recenzja](https://forexclub.pl/wp-content/uploads/2024/06/platforma-plus500-recenzja-184x120.jpg?v=1718791046)

![Jak inwestować w ChatGPT i sztuczną inteligencję? Akcje i ETF [Poradnik] jak inwestować w chatgpt i sztuczną inteligencję](https://forexclub.pl/wp-content/uploads/2023/02/jak-inwestowac-w-chatgpt-i-sztuczna-inteligencje-184x120.jpg?v=1676364263)

![Jak inwestować w czasie wojny? [Poradnik] jak inwestować w czasie wojny 1](https://forexclub.pl/wp-content/uploads/2024/07/jak-inwestowac-w-czasie-wojny-1-184x120.jpg?v=1719918753)

![Forex Club – Podatek 9 – Rozlicz podatek od zagranicznego brokera [Pobierz Aplikację] Forex Club - Podatek 9](https://forexclub.pl/wp-content/uploads/2024/02/Forex-Club-Podatek-9-184x120.jpg?v=1709046278)

![Izabela Górecka – „Sukces na rynku zależy nie tylko od wiedzy, ale i od stabilności emocjonalnej” [Wywiad] Izabela Górecka - wywiad](https://forexclub.pl/wp-content/uploads/2024/04/Izabela-Gorecka-wywiad-184x120.jpg?v=1713870578)

![Najczęstsze błędy początkującego tradera – Mr Yogi [VIDEO] Scalping - Najczęstsze błędy początkującego tradera - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Najczestsze-bledy-poczatkujacego-tradera-VIDEO-184x120.jpg?v=1711601376)

![Nauka cierpliwości: Brak pozycji to też pozycja – Mr Yogi [VIDEO] Scalping - Nauka cierpliwosci - Brak pozycji to tez pozycja - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Nauka-cierpliwosci-Brak-pozycji-to-tez-pozycja-VIDEO-184x120.jpg?v=1710999249)

![Kiedy wyjść z pozycji i jak minimalizować straty – Mr Yogi [VIDEO] Scalping - Kiedy wyjść z pozycji i jak minimalizować straty - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Kiedy-wyjsc-z-pozycji-i-jak-minimalizowac-straty-VIDEO-184x120.jpg?v=1710336731)

![Czy kakao może nas jeszcze zaskoczyć? [VIDEO] Według wstępnych danych inflacja CPI w Polsce wzrosła do poziomu 2,6% r/r z 2,5% r/r w maju. Rynek oczekiwał stabilizacji na niezmienionym poziomie.](https://forexclub.pl/wp-content/uploads/2024/06/webinar-surowcowy-kakao-300x200.jpg?v=1719564397)

![Indeks CRB – jeden z popularnych benchmarków rynku surowców [Poradnik] indeks crb](https://forexclub.pl/wp-content/uploads/2024/05/indeks-crb-300x200.jpg?v=1715055656)