Holenderska giełda – Jak inwestować w AEX? [Poradnik]

Najważniejszym indeksem w Holandii jest AEX 25. Grupuje on 25 największym i najpłynniejszych spółek notowanych na giełdzie w Amsterdamie. Indeks wystartował w 1983 roku z początkową wartością wynoszącą 100 punktów.

Holandia jest jedną z największych gospodarek Europy. Mimo że w tym niewielkim kraju mieszka około 17,5 mln obywateli, ma PKB o około 1 000 mld$ (dane Międzynarodowego Funduszu Walutowego). Dla porównania ponad dwa razy bardziej ludna Polska ma PKB na poziomie 655 mld$. Kraj, który jest znany z wiatraków i tulipanów, ma bardzo rozwiniętą gospodarkę. Dzięki temu posiada spółki, które w niektórych branżach są jednymi z największych na świecie. Historia amsterdamskiej giełdy sięga 1602 roku. Wśród spółek notowanych na giełdzie była m.in. Holenderska Kompania Wschodnioindyjska (VOC).

AEX – podstawowe informacje

W skład indeksu AEX wchodzą spółki o największym obrocie na Euronext Amsterdam wyliczanym w euro. Spółki, których free float jest niższy niż 25% nie mogą wchodzić w skład AEX. Warto wspomnieć że w przeciwieństwie do większości indeksów, jeśli dana spółka ma kilka rodzajów notowanych klas, to w skald indeksu wchodzi tylko ta klasa, na której obrót jest największy. W przypadku delistingu spółki, jej przejęcia albo innego zdarzenia, które wyklucza spółkę z notowań giełdowych, korekta jest dokonywana dopiero w jednym z dostępnych terminów rewizji indeksu.

Od 2011 roku w indeksie AEX dokonuje się czterech przeglądów. W marcu następuje roczna korekta indeksu, natomiast w czerwcu, wrześniu i grudniu dokonuje się kwartalnych rewizji składu indeksu. Każda zmiana składu następuje po wygaśnięciu sesji w każdy trzeci piątek po rozliczeniu kwartalnych kontraktów (marzec, czerwiec, wrzesień, grudzień). Między 2008 a 2011 rokiem korekty w indeksie były dokonywane dwa razy w roku (marzec i wrzesień). Jeszcze wcześniej zmiany były dokonywane tylko raz w roku (w marcu). AEX jest typem indeksu, którego wagi ustalane są w oparciu o kapitalizacja spółek. Podczas marcowej rewizji udziały spółek w indeksie AEX są zmniejszane do 15%.

Skład indeksu

Indeks skupia 25 spółek o największej płynności. W jego skład wchodzą zarówno spółki skupiające się na nowych technologiach, jak i spółki „ze starej gospodarki”.

Na koniec grudnia 2021 roku największymi komponentami indeksu AEX były:

- Unilever

- ASML

- Shell

- Prosus

- Adyen

Spoglądając na sektory największy udział mają spółki z branży produkcji sprzętu technologicznego (głównie dzięki ASML). Kolejnym sektorem jest sektor dóbr konsumpcyjnych (głównie Unilever) oraz przemysł petrochemiczny (Shell).

W dalszej części podsumowania przedstawione zostaną wybrane komponenty indeksu AEX.

Adyen

Firma została założona w 2006 roku i ma swoją siedzibę w Europie. Jest to jedna z największych platform płatnościowych na świecie. Platforma Adyen zajmuje się m.in procesowaniem płatności czy kontrolą ryzyka. Adyen oferuje infrastrukturę back-end do autoryzowania płatności przez kanały sprzedażowe sklepów. Dotyczy to zarówno płatności dokonywanych za pośrednictwem stron internetowych, mobilnych aplikacji czy sklepów stacjonarnych. Firma jest beneficjentem digitalizacji sprzedaży (e-commerce) oraz trendu do unowocześniania oferty POS-ów (Point of Sale). Od 2019 roku spółka oferuje sprzedawcom możliwość dostarczania klientom wirtualnych i fizycznych kart. Wśród klientów korzystających z rozwiązania Adyen można wymienić: eBay, Uber, Netflix czy Microsoft. Najważniejszymi rynkami dla spółki pod względem przychodów jest Europa oraz Ameryka Północna. Obecna kapitalizacja spółki przekracza 57 mld€.

Firma została założona w 2006 roku i ma swoją siedzibę w Europie. Jest to jedna z największych platform płatnościowych na świecie. Platforma Adyen zajmuje się m.in procesowaniem płatności czy kontrolą ryzyka. Adyen oferuje infrastrukturę back-end do autoryzowania płatności przez kanały sprzedażowe sklepów. Dotyczy to zarówno płatności dokonywanych za pośrednictwem stron internetowych, mobilnych aplikacji czy sklepów stacjonarnych. Firma jest beneficjentem digitalizacji sprzedaży (e-commerce) oraz trendu do unowocześniania oferty POS-ów (Point of Sale). Od 2019 roku spółka oferuje sprzedawcom możliwość dostarczania klientom wirtualnych i fizycznych kart. Wśród klientów korzystających z rozwiązania Adyen można wymienić: eBay, Uber, Netflix czy Microsoft. Najważniejszymi rynkami dla spółki pod względem przychodów jest Europa oraz Ameryka Północna. Obecna kapitalizacja spółki przekracza 57 mld€.

| mln € | 2018 | 2019 | 2020 | 2021 |

| przychody | 1 652,9 | 2 656,8 | 3 641,4 | 5 995,4 |

| zysk operacyjny | 173,1 | 256,8 | 373,7 | 594,7 |

| marża operacyjna | 10,47% | 9,67% | 10,26% | 9,92% |

| zysk netto | 131,1 | 204,0 | 261,0 | 469,7 |

Wykres akcji spółki Adyen, interwał W1. Źródło: xStation 5, XTB.

ASML Holdings

Początki firmy sięgają 1984 roku kiedy to w wyniku współpracy Philips i producenta półprzewodników – ASMI (Advanced Semiconductor Materials International) powstał ASML. Wzrost zapotrzebowania na coraz wydajniejsze procesory zmusza miniaturyzację układów scalonych. Do tego celu potrzebne są m.in maszyny EUV (Extreme Ultraviolet Lithography), które pozwalają “wypiekać” najnowsze układy scalone o wielkości kilku nanometrów. Firma specjalizuje się w litografii, metrologii oraz urządzeniach sprawdzających jakość wykonania gotowych produktów. Maszyny stworzone przez ASML są używane przez największych producentów chipów na świecie (m.in Intel, Samsung). Urządzenia ASML są kluczowe w procesie produkcji chipów, co pozwala firmie osiągać bardzo wysoką marżę oraz stabilne źródło przychodów. Każda nowa fabryka chipów musi być zaopatrzona w tego typu maszyny, co zapewnia stały zbyt na produkty spółki. Obecna kapitalizacja spółki przekracza 280 mld€.

| mln € | 2018 | 2019 | 2020 | 2021 |

| przychody | 10 944 | 11 820 | 13 978 | 18 611 |

| zysk operacyjny | 2 965 | 2 790 | 4 051 | 6 536 |

| marża operacyjna | 27,09% | 23,60% | 28,98% | 35,12% |

| zysk netto | 2 592 | 2 592 | 3 554 | 5 883 |

Wykres akcji spółki ASML Holdins, interwał W1. Źródło: xStation 5, XTB.

Shell

Dawniej firma nazywała się Royal Dutch Shell i powstała w wyniku połączenia spółki brytyjskiej oraz holenderskiej. Historia spółki sięga 1907 roku. Firma zmieniła nazwę na Shell w styczniu 2022 roku. Shell jest to jedna z największych firm z sektora energetycznego oraz petrochemicznego na świecie. Firma prowadzi swoją działalność w Europie, Azji, Afryce, Oceanii oraz obu Amerykach. Shell prowadzi działalność m.in w następujących segmentach: upstream, downstream, energetyka (wraz z działalnością związaną z odnawialnymi źródłami energii). Oprócz tego Shell zajmuje się także działalnością midstreamową (np. przesył węglowodorów gazo i ropociągami). Jak nietrudno się domyśleć firma zajmuje się sprzedażą i handel ropą naftową, LNG, energią elektryczną, prawami do emisji CO2 czy produktami przetworzonymi (bitumen, smary, paliwo lotnicze). Shell posiada również segment detaliczny gdzie sprzedaje na stacjach paliw m.in. benzynę czy diesel. Segment dowstream to m.in. chemikalia (etylen, propylen, rozpuszczalniki. Obecna kapitalizacja spółki przekracza 190 mld€.

Dawniej firma nazywała się Royal Dutch Shell i powstała w wyniku połączenia spółki brytyjskiej oraz holenderskiej. Historia spółki sięga 1907 roku. Firma zmieniła nazwę na Shell w styczniu 2022 roku. Shell jest to jedna z największych firm z sektora energetycznego oraz petrochemicznego na świecie. Firma prowadzi swoją działalność w Europie, Azji, Afryce, Oceanii oraz obu Amerykach. Shell prowadzi działalność m.in w następujących segmentach: upstream, downstream, energetyka (wraz z działalnością związaną z odnawialnymi źródłami energii). Oprócz tego Shell zajmuje się także działalnością midstreamową (np. przesył węglowodorów gazo i ropociągami). Jak nietrudno się domyśleć firma zajmuje się sprzedażą i handel ropą naftową, LNG, energią elektryczną, prawami do emisji CO2 czy produktami przetworzonymi (bitumen, smary, paliwo lotnicze). Shell posiada również segment detaliczny gdzie sprzedaje na stacjach paliw m.in. benzynę czy diesel. Segment dowstream to m.in. chemikalia (etylen, propylen, rozpuszczalniki. Obecna kapitalizacja spółki przekracza 190 mld€.

| mln $ | 2018 | 2019 | 2020 | 2021 |

| przychody | 388 379 | 344 877 | 180 543 | 261 504 |

| zysk operacyjny | 31 189 | 22 946 | -25 530 | 22 283 |

| marża operacyjna | 8,03% | 6,65% | -14,14% | 8,52% |

| zysk netto | 23 352 | 15 842 | -21 680 | 20 101 |

Wykres akcji spółki Shell, interwał W1. Źródło: xStation 5, XTB.

Unilever

Początki firmy sięgają końca XIX wieku. Unilever jest jednym z największych producentów dóbr konsumenckich na świecie. Wśród segmentów w jakich działa spółka można wymienić: produkty pielęgnacyjne, spożywcze i chemia domowa. Firma posiada szerokie portfolio globalnych marek. Dzięki temu może sprzedawać swoje produkty po wyższych cenach niż większość konkurencji. Pozwala to notować wysoką marżę operacyjną. W segmencie pielęgnacyjnym Unilever posiada rozpoznawalne marki, takie jak Dove, Rexona. Jeśli chodzi o segment “Foods & Refreshment” firma sprzedaje m.in. lody, herbaty, buliony, majonezy, ketchupy oraz inne produkty spożywcze. Wśród najbardziej znanych marek można wymienić Knorr, Magnum, Hellmann’s czy Ben & Jerry’s. W segmencie chemii domowej najbardziej znaną marką są detergenty Domestos. Spółka jest notowana m.in. na giełdzie londyńskiej i amsterdamskiej. Obecna kapitalizacja spółki przekracza 87 miliardów funtów.

| mln € | 2018 | 2019 | 2020 | 2021 |

| przychody | 50 982 | 51 980 | 50 724 | 52 444 |

| zysk operacyjny | 12 535 | 8 708 | 9 367 | 9 636 |

| marża operacyjna | 24,59% | 16,75% | 18,47% | 18,37% |

| zysk netto | 9 389 | 5 625 | 5 581 | 6 049 |

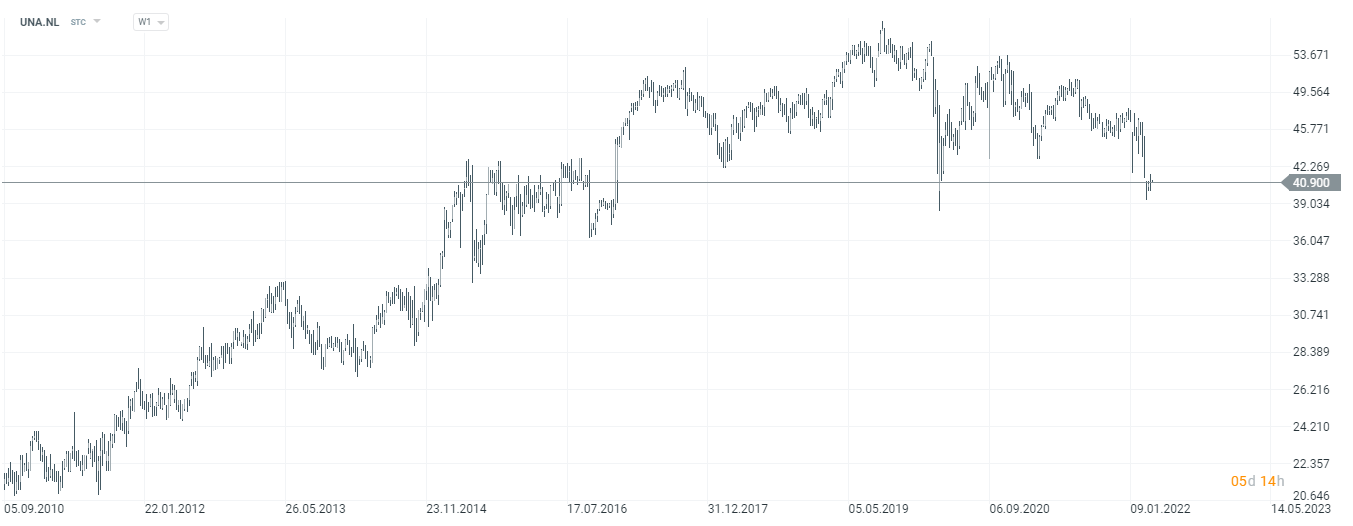

Wykres akcji spółki Unilever, interwał W1. Źródło: xStation 5, XTB.

Heineken

Historia spółki sięga 1864 roku, kiedy to Adriaan Heineken kupił mały browar w Amsterdamie, w 1873 roku na rynek wprowadził markę piwa sygnowaną swoim imieniem. Centrala firmy do dzisiaj mieści się w Amsterdamie. Przedsiębiorstwo jest największym producentem piwa w Europie i drugim największym na świecie. Spółka posiada szerokie portfolio marek takich jak Heineken, Amstel, Desperados, Bulmers, Tiger czy Strogbow. Warto wspomnieć, że sama marka Heineken generuje około 20% wolumenu sprzedażowego. Zdaniem spółki marka piwa bezalkoholowego Heineken jest najbardziej rozpoznawalna na świecie w swojej niszy. Kapitalizacja firmy przekracza obecnie 50 miliardów euro.

Historia spółki sięga 1864 roku, kiedy to Adriaan Heineken kupił mały browar w Amsterdamie, w 1873 roku na rynek wprowadził markę piwa sygnowaną swoim imieniem. Centrala firmy do dzisiaj mieści się w Amsterdamie. Przedsiębiorstwo jest największym producentem piwa w Europie i drugim największym na świecie. Spółka posiada szerokie portfolio marek takich jak Heineken, Amstel, Desperados, Bulmers, Tiger czy Strogbow. Warto wspomnieć, że sama marka Heineken generuje około 20% wolumenu sprzedażowego. Zdaniem spółki marka piwa bezalkoholowego Heineken jest najbardziej rozpoznawalna na świecie w swojej niszy. Kapitalizacja firmy przekracza obecnie 50 miliardów euro.

| mln € | 2018 | 2019 | 2020 | 2021 |

| przychody | 22 471 | 23 969 | 19 715 | 21 941 |

| zysk operacyjny | 3 062 | 3 538 | 157 | 4 334 |

| marża operacyjna | 13,63% | 14,76% | 0,79% | 19,75% |

| zysk netto | 1 903 | 2 166 | -204 | 3 324 |

Wykres akcji spółki Heineken, interwał W1. Źródło: xStation 5, XTB.

Just Eat TakeAway

Jest to holenderska firma założona w 2000 roku. Jej siedziba mieści się w Amsterdamie. Just Eat TakeAway skupia się na prowadzeniu marketplaców z dostawami jedzenia online. W Polsce firma działa pod nazwą “Pyszne.pl”. Just Eat Takeaway działa na takich rynkach jak Stany Zjednoczone, Izrael, Australii oraz większości krajów Unii Europejskiej. Po połączeniu z amerykańskim Grubhub, posiadają silną pozycję w USA. Są także liderem w takich krajach jak Polska, Niemcy, Holandia, Włochy, Hiszpania, Belgia, Szwajcaria, Zjednoczone Królestwo, Irlandia czy Dania. W samym 2021 roku firma obsłużyła ponad miliard zamówień o wartości przekraczającej 28 miliardów euro. Liczba aktywnych użytkowników platformy doszła do 100 milionów. Just Eat Takeaway posiada także udziały mniejszościowe w liderze rynku brazylijskiego – iFood.

| mln € | 2018 | 2019 | 2020 | 2021 |

| przychody | 232,3 | 415,9 | 2 042 | 4 495 |

| zysk operacyjny | -32,8 | -74,9 | -107 | -925 |

| marża operacyjna | -14,12% | -18,00% | -5,23% | -20,58% |

| zysk netto | -14,0 | -115,5 | -151,0 | -1 016 |

Wykres akcji spółki Just Eat Take Away, interwał W1. Źródło: xStation 5, XTB.

Philips

Spółka została założona w 1891 roku, obecna siedziba mieści się w Amsterdamie. Spółka obecnie zatrudnia prawie 80 000 pracowników z ponad 120 krajów na świecie. Posiada również ponad 57 000 patentów. Mimo wieloletniej tradycji, spółka nieustannie wprowadza nowe produkty, co widać po wynikach finansowych – około 60% przychodów pochodzi z produktów wprowadzonych do sprzedaży w ostatnich 3 latach.

Philips jest jedną z największych firm MedTech na świecie. Po 2010 roku firma rozpoczęła restrukturyzację i skupiła się na oferowaniu rozwiązań medycznych. Segment Diagnosis & Treatment odpowiada za ponad 8 mld€ przychodów spółki. Firma jest producentem m.in urządzeń diagnostycznych takich jak rezonans magnetyczny, tomograf komputerowy czy systemy rentgenowskie. Kolejny segment to Connected Care, który generuje niespełna 5 mld€ przychodów. W tym segmencie dostarcza jeszcze oprogramowanie do obsługi wspomnianych systemów. Warto również wspomnieć, że firma dostarcza oprogramowanie do zarządzania pacjentami w placówkach medycznych (np. system do monitorowania pacjentów podłączonych do respiratorów albo śpiących). Jednak Philips to znacznie więcej niż medycyna. Firma posiada szeroką ofertę produktów pielęgnacyjnych (golarki OneBlade, trymery, maszynki do włosów). Spółka sprzedaje swoim klientom również szczoteczki do zębów (magnetyczne, elektryczne itp.). Firma generuje również około 0,5 mld€ dochodów z praw do marki i patentów, co istotnie wpływa na zyskowność firmy.

| mln € | 2018 | 2019 | 2020 | 2021 |

| przychody | 18 121 | 19 481 | 19 535 | 17 159 |

| zysk operacyjny | 1 655 | 1 671 | 1 683 | 623 |

| marża operacyjna | 9,13% | 8,58% | 8,62% | 3,63% |

| zysk netto | 1 090 | 1 167 | 1 187 | 3 319 |

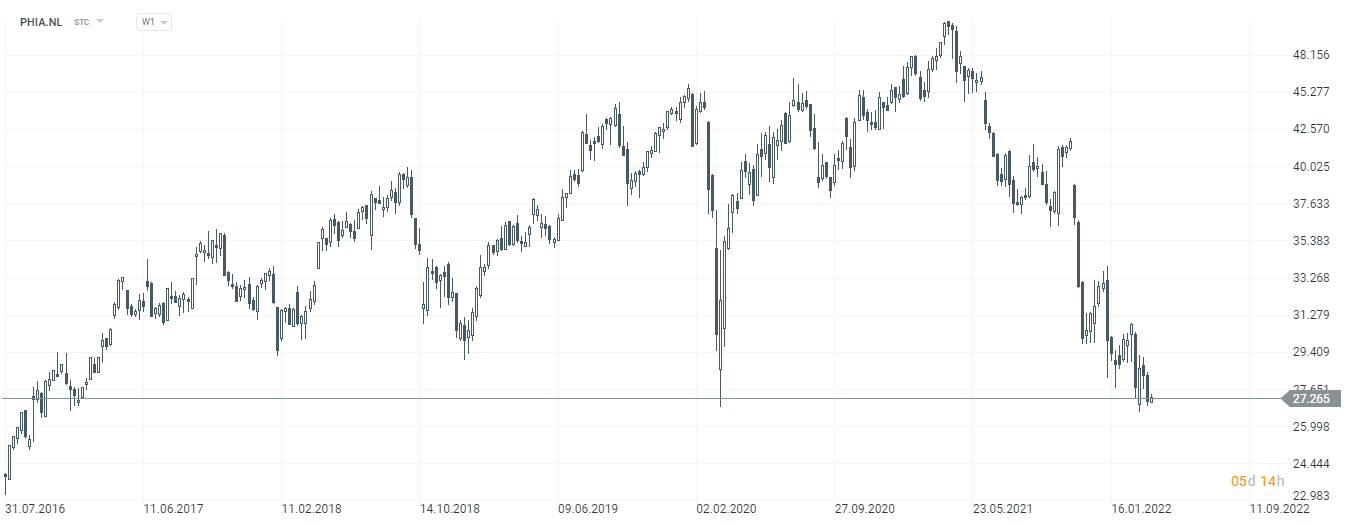

Wykres akcji spółki Philips, interwał W1. Źródło: xStation 5, XTB.

Ahold Delhaize

Spółka powstała w wyniku połączenia holenderskiej firmy Ahold z belgijską Delhaize. Jest to jedna z największych sieci supermarketów na świecie (około 7,5 tys. placówek). Firma działa pod wieloma brandami. W skład oferty spółki wchodzą m.in. Gall & Gall (największy w Holandii sklep z alkoholami), Albert (czeska sieć supermarketów), Dalhaize (belgijska sieć supermarketów), Etos (sieć aptek w Holandii) czy Albert Heijn (czołowa sieć supermarketów w Holandii). Oprócz tego rozwijana jest także oferta e-commerce. Oprócz oferty zamówień online (ze sklepów) rozwijana jest także platforma sprzedażowa bol.com. Ten koncept rozwijany jest w Holandii oraz Belgii. Warto wspomnieć, że każdego roku w sklepach należących do spółki zakupy robi 55 milionów konsumentów.

| mln € | 2018 | 2019 | 2020 | 2021 |

| przychody | 62 791 | 66 259 | 74 736 | 75 601 |

| zysk operacyjny | 2 395 | 2 662 | 2 191 | 3 320 |

| marża operacyjna | 3,81% | 4,02% | 2,93% | 4,39% |

| zysk netto | 1 810 | 1 766 | 1 397 | 2 246 |

Wykres akcji spółki Ahold Delhaize, interwał W1. Źródło: xStation 5, XTB.

Co wpływa na wartość indeksu

Kondycja holenderskiej oraz światowej gospodarki

W skład indeksu wchodzą zarówno spółki działające głównie na rynku holenderskim (Ahold), jak i międzynarodowe korporacje, których produkty sprzedawane są głównie na rynkach zagranicznych (Unilever, Shell, JustEat, ASML, Prosus). Z tego powodu wpływ na indeks ma zarówno stan światowej gospodarki (w przeważającej części), jednak część spółek jest bardziej narażona na krajową kondycję gospodarki.

Wyniki finansowe spółek

W długim terminie najważniejsze są poprawiające się wyniki finansowe spółki. Wzrastające przychody, zyski oraz wolne przepływy gotówki (FCF) są solidnymi argumentami za długoterminowym wzrostem cen akcji. Z tego powodu warto śledzić wyniki finansowe spółek wchodzących w skład indeksu. Szczególnie tych, które mają największy wpływ na zmianę wartości indeksu.

Jak inwestować w indeks AEX 25

Kontrakty terminowe na AEX

Ekspozycję na indeks AEX można uzyskać poprzez nabycie kontraktów terminowych na wspomniany indeks. Dzięki kontraktom terminowym inwestor może mieć długą pozycje (kupno kontraktu), jak i grać na spadki indeksu (sprzedaż kontraktu). Na giełdzie w Amsterdamie notowane są kontrakty terminowe futures na AEX.

Podstawową wartość kontraktu wynosi 200€ za 1 punkt indeksu. Oznacza to, że wartość nominalna kontraktu futures wynosi obecnie około 144 000€.

Dla inwestorów, którzy nie posiadają wystarczającego kapitału możliwe jest inwestowanie w kontrakty mini, których wartość wynosi 1/10 wartości kontraktu podstawowego. W przypadku inwestowania w kontrakty terminowe należy pamiętać o konieczności rolowania kontraktów terminowych (zamykanie pozycji w kontraktach starej serii i otwarcie pozycji w kontrakcie o dłuższym okresie do wygaśnięcia) oraz konieczności utrzymywania depozytu zabezpieczającego.

Kontrakty CFD

Dobrą i bardziej dostępną dla traderów detalicznych opcją jest spekulacja na kontraktach na różnice kursowe (CFD). Mimo, że indeks AEX stosunkowo rzadko występuje w ofertach brokerów Forex, to jednak można znaleźć go na listach instrumentów kilku najpopularniejszych firm z Europy z dźwignią na poziomie 1:10. Poniżej przedstawiamy wybrane oferty brokerów na CFD oparty o AEX 25.

| Broker |  |

|

|

| Kraj | Polska | Cypr | Cypr |

| Symbol AEX 25 | NED25 | AEX.INDEX | NL25 |

| Min. depozyt | 0 zł (zalecane min. 2000 zł lub 500 USD, EUR) |

10 000 EUR | 100 zł |

| Min. wartość lota | cena * 200 EUR | b/d | cena * 1 EUR |

| Prowizja | – | – | – |

| Platforma | xStation | Platforma Exante | MT4, MT5 |

Kontrakty CFD są złożonymi instrumentami i wiążą się z dużym ryzykiem szybkiej utraty środków pieniężnych z powodu dźwigni finansowej. Od 72% do 89% rachunków inwestorów detalicznych odnotowuje straty pieniężne w wyniku handlu kontraktami CFD. Zastanów się, czy rozumiesz, jak działają kontrakty CFD, i czy możesz pozwolić sobie na wysokie ryzyko utraty twoich pieniędzy.

Fundusze ETF

Jeśli inwestor nie chce samemu wybierać spółek z indeksu AEX, może skorzystać z produktów inwestycyjnych dających ekspozycję na ten indeks. Przykładem takiego produktu jest ETF. Jednym z najbardziej znanych ETF-ów z ekspozycją na indeks AEX jest iShares AEX UCITS ETF. ETF został założony w 2005 roku i na przestrzeni 17 lat zgromadził niespełna 490 mln€ aktywów pod zarządzaniem. Benchmarkiem dla ETF-u jest indeks AEX. Roczne koszty utrzymania indeksu wynoszą 0,30%.

Brokerzy oferujący akcje i ETF

Dla przykładu na XTB znajdziemy na dzień dzisiejszy ponad 3500 instrumentów akcyjnych i 400 ETF-ów, a Saxo Bank ponad 19 000 spółek i 3000 funduszy ETF.

| Broker |  |

|

|

| Kraj | Polska | Dania | Cypr * |

| Ilość giełd w ofercie | 16 giełd | 37 giełd | 24 giełdy |

| Ilość akcji w ofercie | ok. 3500 - akcje ok. 2000 - CFD na akcje |

19 000 - akcje 8 800 - CFD na akcje |

ok. 3 000 - CFD na akcje |

| Ilość ETF w ofercie | ok. 400 - ETF ok. 170 - CFD na ETF |

3000 - ETF 675 - CFD na ETF |

ok. 100 - CFD na ETF |

| Prowizja | 0% prowizji do 100 000 EUR obrotu / miesiąc | wg cennika | Spread zależny od instrumentu |

| Min. depozyt | 0 zł (zalecane min. 2000 zł lub 500 USD, EUR) |

0 zł / 0 EUR / 0 USD | 500 zł |

| Platforma | xStation | SaxoTrader Pro Saxo Trader Go |

Platforma Plus500 |

* oferta PLUS500 CY

Kontrakty CFD są złożonymi instrumentami i wiążą się z dużym ryzykiem szybkiej utraty środków pieniężnych z powodu dźwigni finansowej. Od 72% do 89% rachunków inwestorów detalicznych odnotowuje straty pieniężne w wyniku handlu kontraktami CFD. Zastanów się, czy rozumiesz, jak działają kontrakty CFD, i czy możesz pozwolić sobie na wysokie ryzyko utraty twoich pieniędzy.

Opcje na AEX

Jest to rozwiązanie dla inwestorów, którzy chcą albo budować bardziej zaawansowane strategie inwestycyjne albo nabyć opcję w celu skorzystania z niesymetrycznego podziału ryzyka (nabywca opcji ryzykuje tylko zapłacona premie). Amsterdamska giełda oferuje szeroki wybór opcji (tygodniowe, miesięczne, kwartalne, LEAPS). Możliwe jest zarówno skorzystanie z tradycyjnych opcji o wartości 200€ jak i opcji mini z mnożnikiem 10€. Opcje mini mają wygasanie tylko w ciągu najbliższych 3 miesięcy.

![Kanada – Jak inwestować w S&P/TSX60? [Poradnik] kanada - jak inwestować w sp tsx60](https://forexclub.pl/wp-content/uploads/2024/11/kanada-jak-inwestowac-w-sp-tsx60-184x120.jpg?v=1730798591)

![Inwestycje w sztuczną inteligencję (AI) – jakie spółki wybrać? [Poradnik] inwestycje w sztuczną inteligencję - ai](https://forexclub.pl/wp-content/uploads/2024/11/inwestycje-w-sztuczna-inteligencje-184x120.jpg?v=1731576114)

![Day-trading w czasach podwyższonej zmienności. Webinary z Mr Yogi [ZMIANA TERMINU] Michał Zbróg Mryogi (700 x 450 px) - 10](https://forexclub.pl/wp-content/uploads/2024/11/DT-Mryogi-700-x-450-px-final-v4-184x120.jpg?v=1732097892)

![Zrozumienie zmienności rynkowej: Perspektywa daytradera – MrYogi [Video] Zrozumienie zmienności rynkowej - Video](https://forexclub.pl/wp-content/uploads/2024/11/Zrozumienie-zmiennosci-rynkowej-Video-184x120.jpg?v=1731559833)

![Najczęstsze błędy początkującego tradera – Mr Yogi [VIDEO] Scalping - Najczęstsze błędy początkującego tradera - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Najczestsze-bledy-poczatkujacego-tradera-VIDEO-184x120.jpg?v=1711601376)

![Nauka cierpliwości: Brak pozycji to też pozycja – Mr Yogi [VIDEO] Scalping - Nauka cierpliwosci - Brak pozycji to tez pozycja - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Nauka-cierpliwosci-Brak-pozycji-to-tez-pozycja-VIDEO-184x120.jpg?v=1710999249)

![Holenderska giełda – Jak inwestować w AEX? [Poradnik] holenderska giełda aex 25](https://forexclub.pl/wp-content/uploads/2022/03/holenderska-gielda-aex-25.jpg?v=1648543666)

![Holenderska giełda – Jak inwestować w AEX? [Poradnik] bitcoin cash hard fork](https://forexclub.pl/wp-content/uploads/2020/11/bitcoin-cash-hard-fork-102x65.jpg?v=1604996084)

![Holenderska giełda – Jak inwestować w AEX? [Poradnik] platforma ctrader brokerzy](https://forexclub.pl/wp-content/uploads/2022/03/platforma-ctrader-brokerzy-102x65.jpg?v=1648550230)