Spokojnie, czyli rynki mogą powoli rosnąć

Mijający tydzień to drugi z rzędu spokojny okres na rynkach finansowych. Dołożył się do tego z pewnością długi weekend w USA, ale także końcówka roku, która jest często okresem sezonowo pozytywnym dla rynków. Nie wykluczone, że już do nowego roku będzie na rynkach spokojnie, o ile nie zobaczymy jakiejś niespodzianki w związku z raportem o zatrudnieniu w USA za listopad (2 grudnia), posiedzeniem FED-u (13-14 grudnia, a przy dalszych wzrostach na rynkach akcji FED może być bardziej jastrzębi) i inflacją w USA za listopad (13 grudnia).

Na takich pozytywnych nastrojach korzysta taż polska giełda, która może odrabiać wcześniejsze starty. W Polsce w przyszłym tygodniu poznamy kluczową danę, czyli inflację za listopad (30 listopada).

Spokojnie, czyli rynki mogą powoli rosnąć

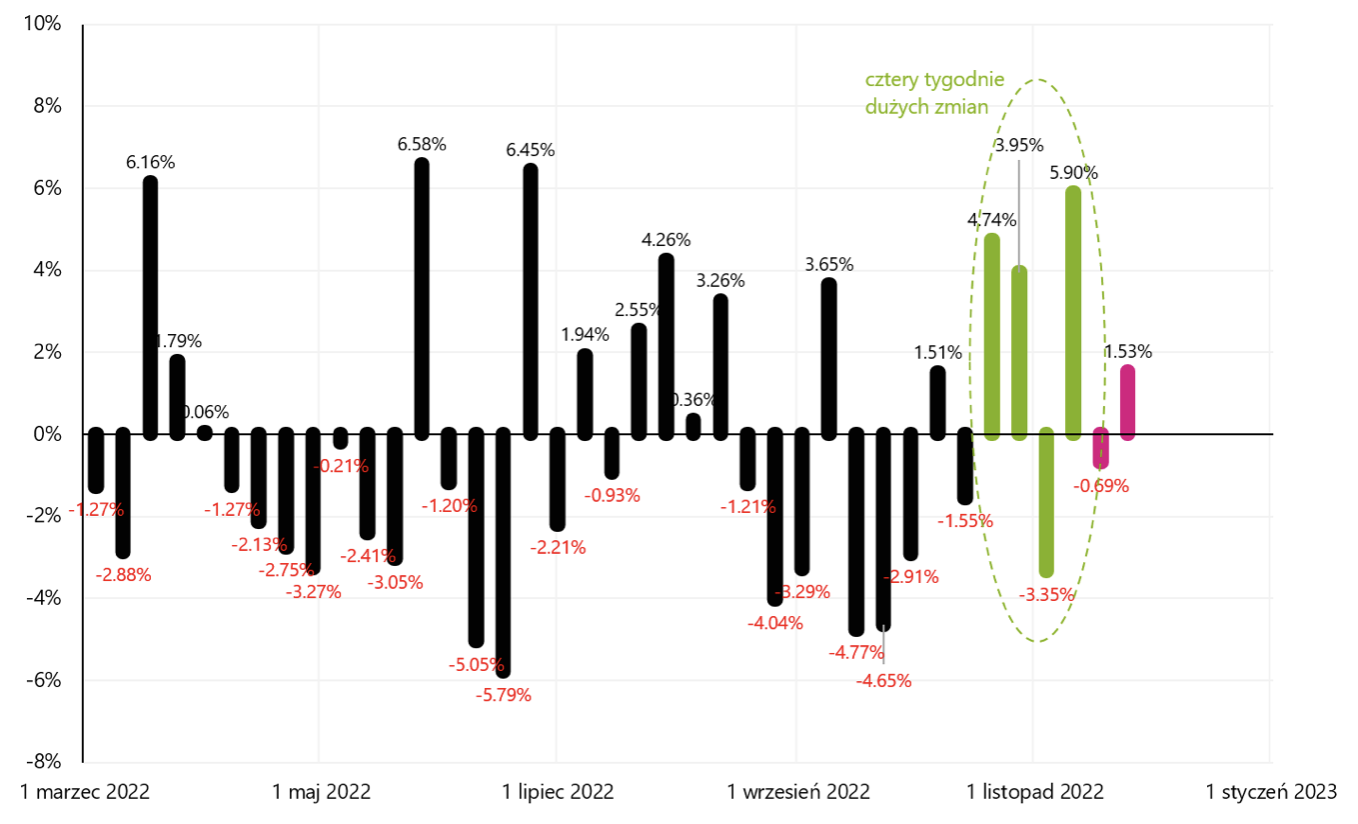

W mijającym tygodniu indeks S&P500 wzrósł o 1,53% (w poprzednim -0,69%), co jest dużym spadkiem zmienności po poprzednich czterech tygodniach, kiedy indeks zmieniał się bezwzględnie od 3 do 6%.

Tygodniowe zmiany indeks S&P500. Źródło: opracowanie własne, stooq.pl

S&P500 jest praktycznie na nowej lokalnej górce i 12,6% powyżej dołka bessy z 12.10.2022r oraz jedynie 16,1% poniżej szczytu ostatniej hossy z 3.01.2022r. Do średniej 200-sesyjnej pozostało tylko 31 pkt indeksu (0,76%).

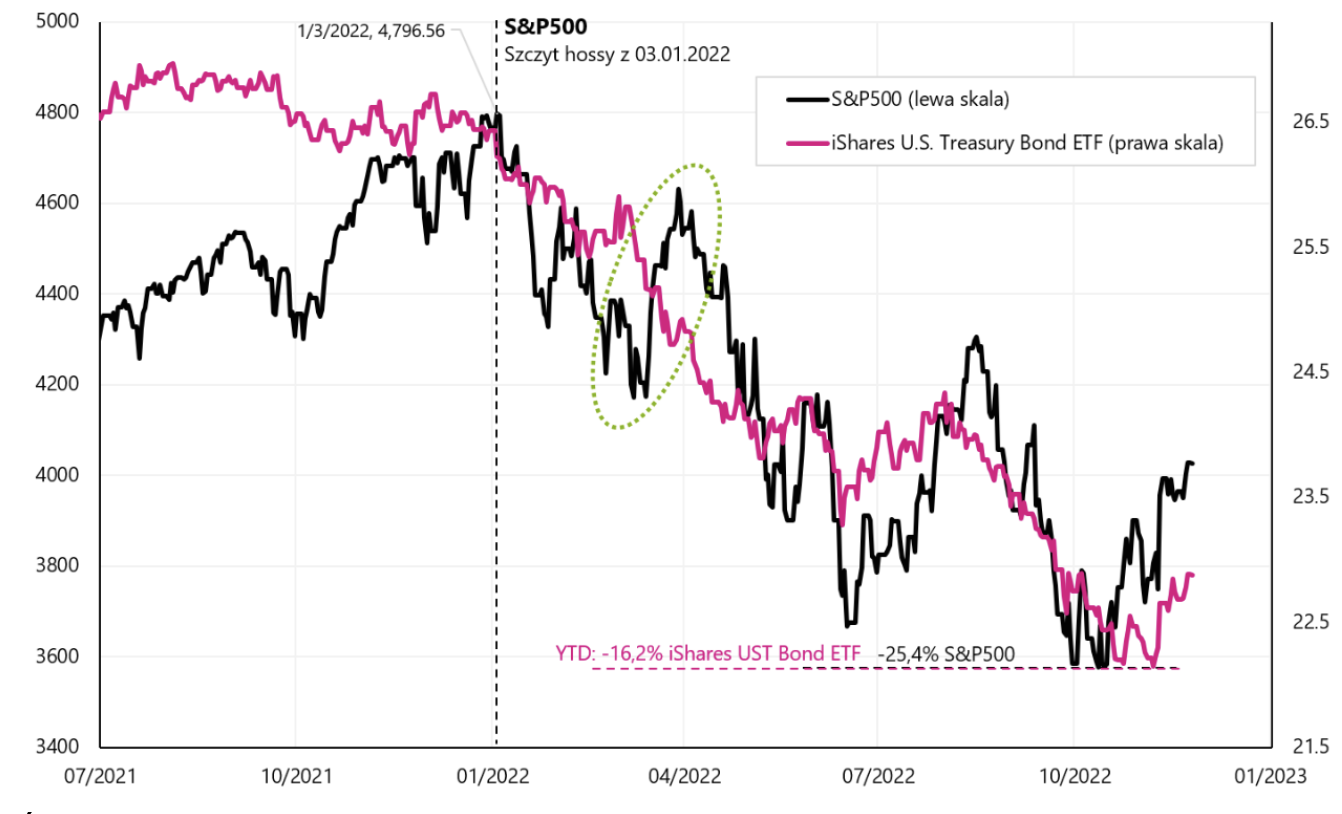

Indeks S&P500 do dnia 25.11.2022r. Źródło: opracowanie własne, stooq.pl

Rynek akcji cały czas porusza się razem z rynkiem obligacji, co można interpretować, że ciągle głównym czynnikiem wpływającym na rynki finansowe jest inflacja i walka z nią przez banki centralne. Gdy rynek akcji zacznie się bardziej przejmować nadchodzącym spowolnieniem gospodarczym, oznaczającym automatyczny spadek zysków spółek, wtedy akcje mają prawo spaść razem z rosnącym cenami obligacji (rosnące ceny obligacji oznaczają spadek ich rentowności, także z powodu oczekiwanych obniżek stóp procentowych przez banki centralne).

Indeks S&P500 na tle iShares U.S. Treasury Bond ETF – do dnia 25.11.2022r. Źródło: opracowanie własne, ishares.com, stooq.pl

WIG także zakończył tydzień na plusie (+2,53%) i jest obecnie +23,4% od dołka bessy z 13.10.2022r. i powyżej 200-sesyjnej średniej kroczącej. Poniższy wykres przedstawia szczegóły.

Indeks WIG do dnia 18.11.2022r. Źródło: opracowanie własne, stooq.pl

Liczba zasiłków dla bezrobotnych w USA na nowej górce

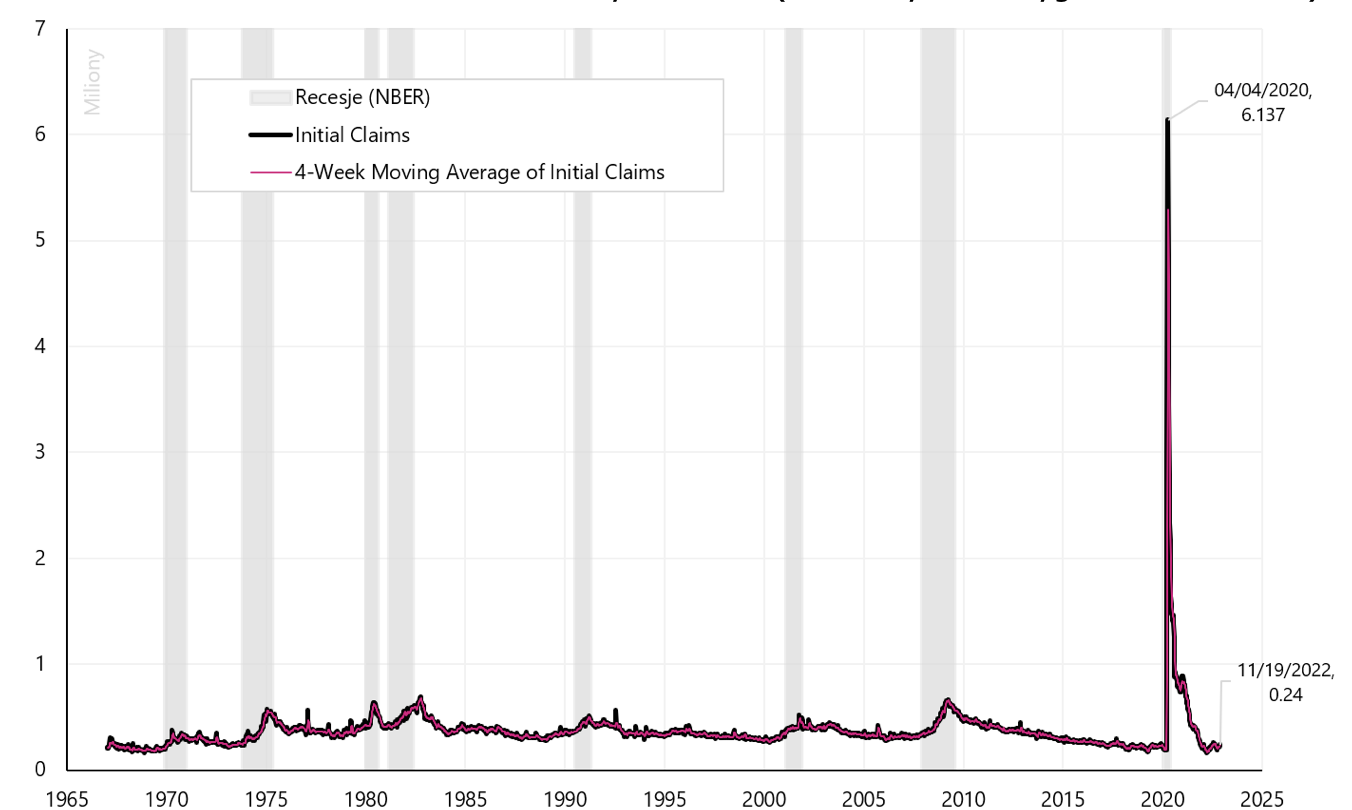

Zasiłki dla bezrobotnych są jedną z kluczowych danych wyprzedzających na rynku pracy w USA. Ta seria jest również jednym z komponentów indeksu wyprzedzającego Conference Board (The Conference Board Leading Economic Index). Dane o zasiłkach są publikowane co tydzień, zarówno dla serii pierwszorazowych zasiłków dla bezrobotnych (Initial Claims), jak i dla drugiej serii zasiłków kontynuowanych (Continuing Claims). Publikacja Initial Claims dotyczy danych z poprzedniego tygodnia, natomiast w przypadku Continuing Claim mamy dwu- tygodniowe opóźnienie.

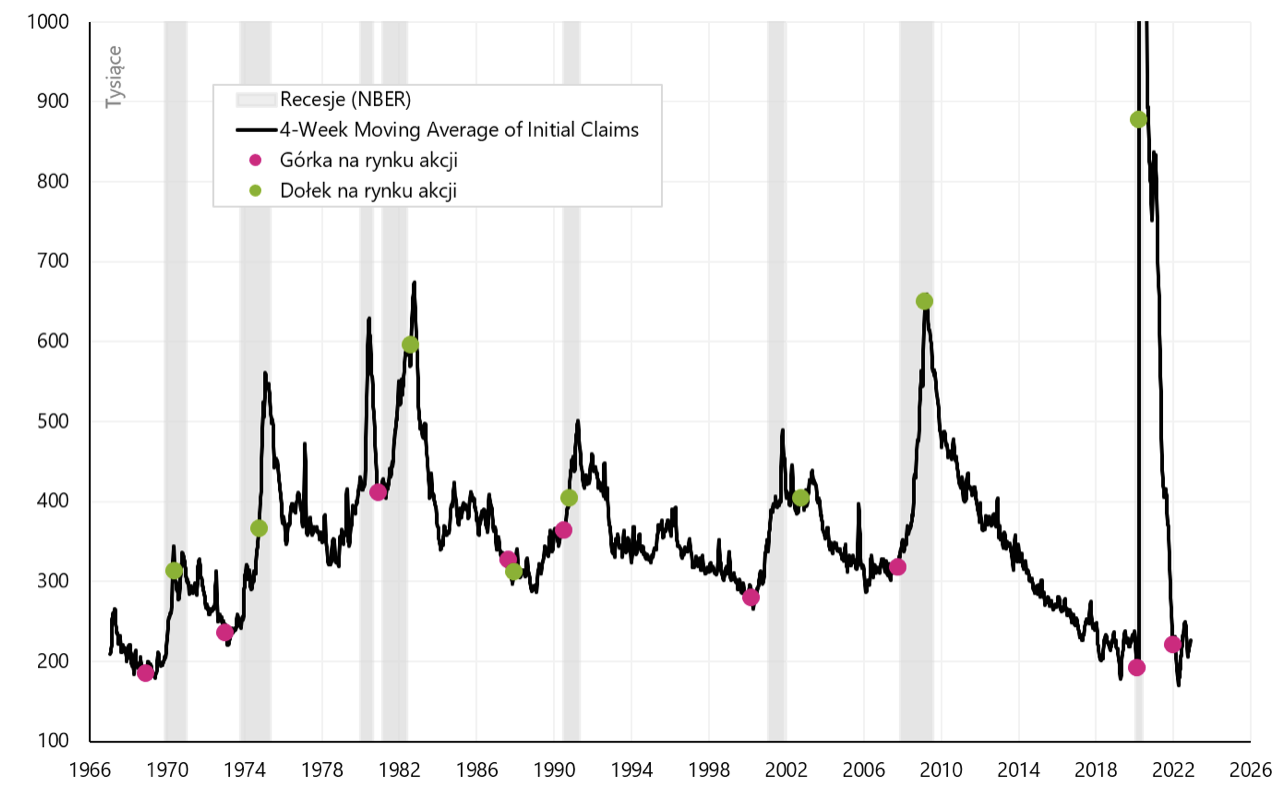

Initial Claims to liczba pracowników ubiegających się o zasiłek dla bezrobotnych po raz pierwszy po utracie pracy. Najnowsza dana opublikowana w mijającym tygodniu to 240 tys. pierwszorazowych zasiłków dla bezrobotnych i jest to nowa górka w obecnym mini cyklu. Historycznie pierwszorazowe zasiłki dla bezrobotnych rosną przed spowolnieniem gospodarczym lub recesją. Poniższy wykres przedstawia zasiłki dla bezrobotnych od 1965 roku (oś Y w mln). Ponieważ seria tygodniowa jest bardzo zmienna, zwyczajowo analizuje się także 4-tygodniową średnią kroczącą (która wygładza tą zmienność). W 2020 roku dane zostały mocną „zaburzone” przez pandemię, kiedy to w kwietniu 2020r. liczba pierwszorazowych zasiłków dla bezrobotnych na krótko skoczyła aż do 6,14 mln.

Pierwszorazowe zasiłki dla bezrobotnych w USA (seria zwykła i 4-tygodniowa średnia). Źródło: opracowanie własne, FRED

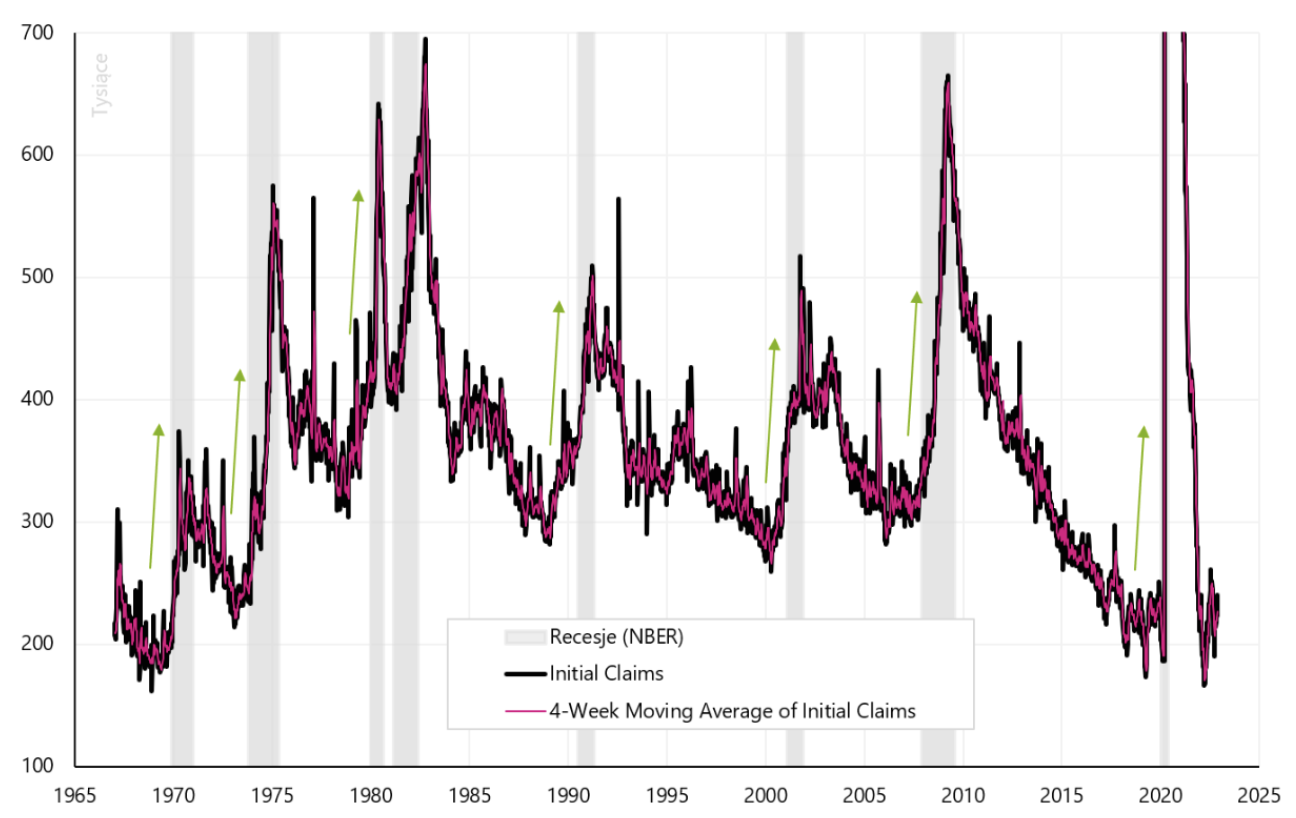

Kolejny wykres pokazuje te same serie, jednakże zmieniliśmy oś Y obcinając wyskok danych podczas pandemii (na tym wykresie zasiłki są w tysiącach, a nie w milionach). Ewidentnie zasiłki dla bezrobotnych z reguły zaczynają rosnąć jeszcze przed recesją, ale tak naprawdę znaczący wzrost mamy dopiero podczas recesji (pomimo, że jest to wskaźnik wyprzedzający z rynku pracy to raczej nie wyprzedza rynku akcji).

Pierwszorazowe zasiłki dla bezrobotnych w USA (seria zwykła i średnia 4-tygodniowa), oś Y w tysiącach i została obcięta przy 700 tysiącach zasiłków. Źródło: opracowanie własne, FRED

Zasiłki dla bezrobotnych nie „wyprzedzają” górki na rynku akcji, ale bardziej mogą być wskazówką dotyczącą następującego po górce dołka na indeksie S&P500. Z reguły wcześniej mamy całkiem spory wzrost liczby zasiłków, co zgadza się z potocznie przyjętą zasadą, że przeciętnie dołek na rynku akcji następuje, gdy minie około 2/3 recesji.

Pierwszorazowe zasiłki dla bezrobotnych w USA (4-tygodniowa średnia), oraz „górki” i „dołki” indeksu S&P500 w poszczególnych cyklach. Źródło: opracowanie własne, FRED

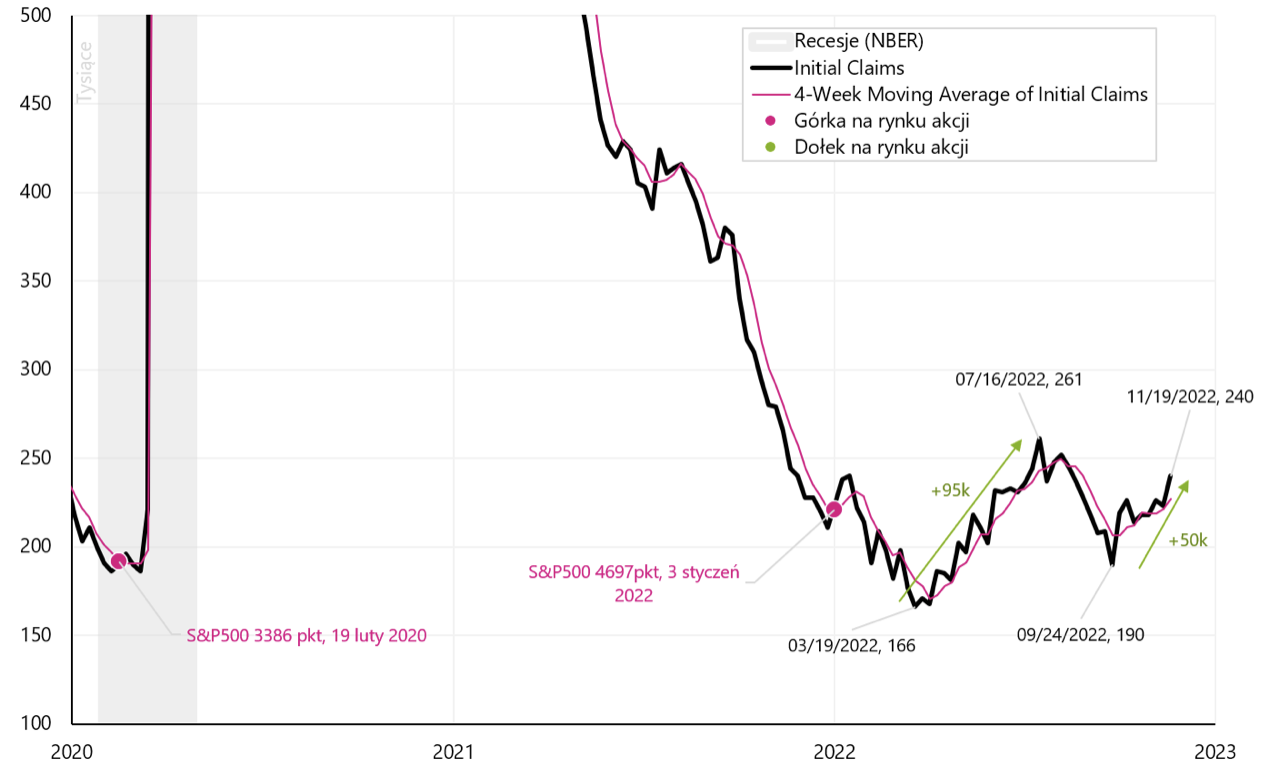

Czasami zasiłki w trakcie ekspansji gospodarczej rosną o kilkadziesiąt tysięcy z różnych powodów, także ich wzrost w takich granicach nie musi oznaczać wystąpienia recesji. W 2022 roku mieliśmy wzrost o 95 tys. w okresie od marca do lipca do poziomu 266 tysięcy (taki wzrost to potencjalny sygnał recesyjny), niemniej później zasiłki wróciły poniżej 200 tys. Obecnie mamy kolejną falę wzrostową o łącznie 50 tys. (ale od dołków w marcu br. jest już to 74 tysiące – też potencjalny sygnał recesyjny).

Pierwszorazowe zasiłki dla bezrobotnych w USA w latach 2000-2022. Źródło: opracowanie własne, FRED

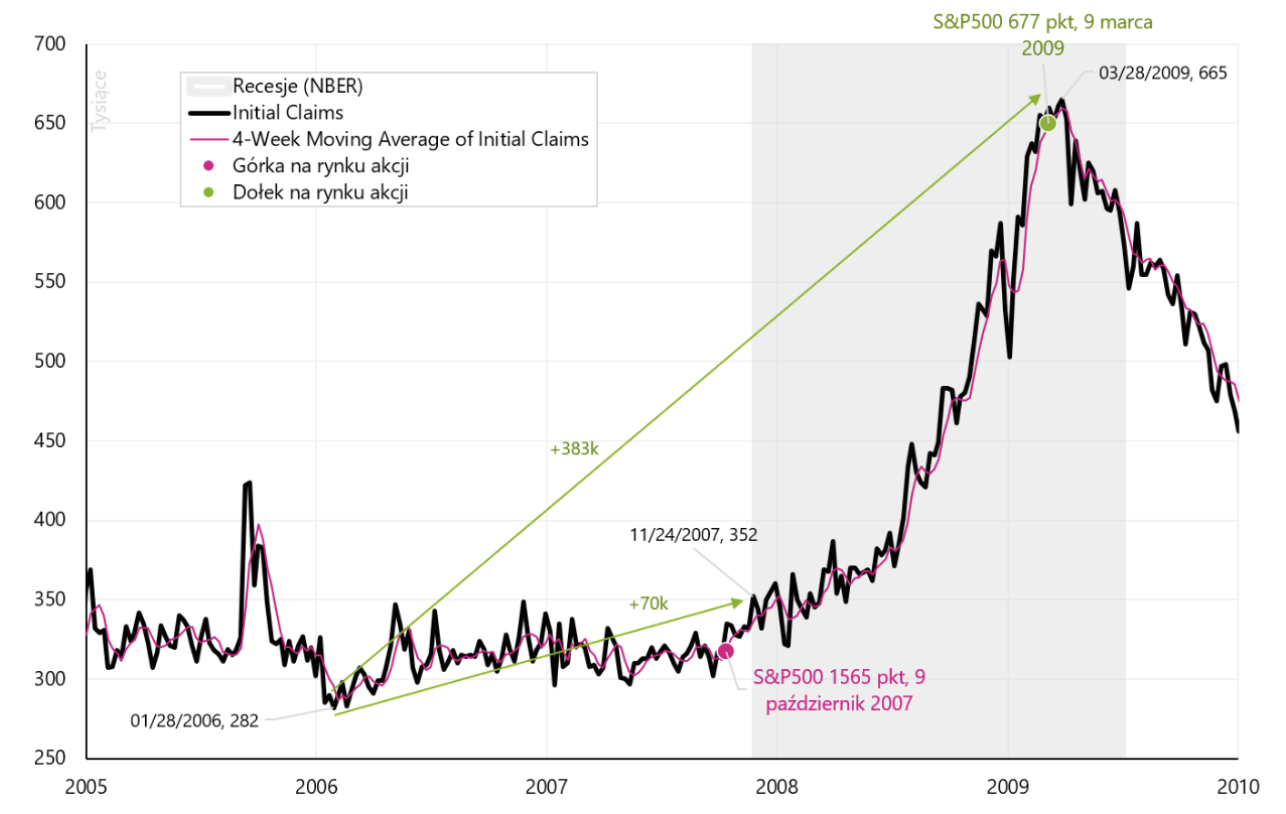

W latach 2006 – 2008 do momentu wejścia w recesję zasiłki wzrosły o 70 tys. licząc od ich najniższego poziomu w 2006 roku. Do dołka na rynku akcji zasiłki musiały jeszcze wzrosnąć o kolejne ponad 300 tys. Szczegóły przedstawia kolejny wykres.

Pierwszorazowe zasiłki dla bezrobotnych w USA w latach 2005-2010. Źródło: opracowanie własne, FRED

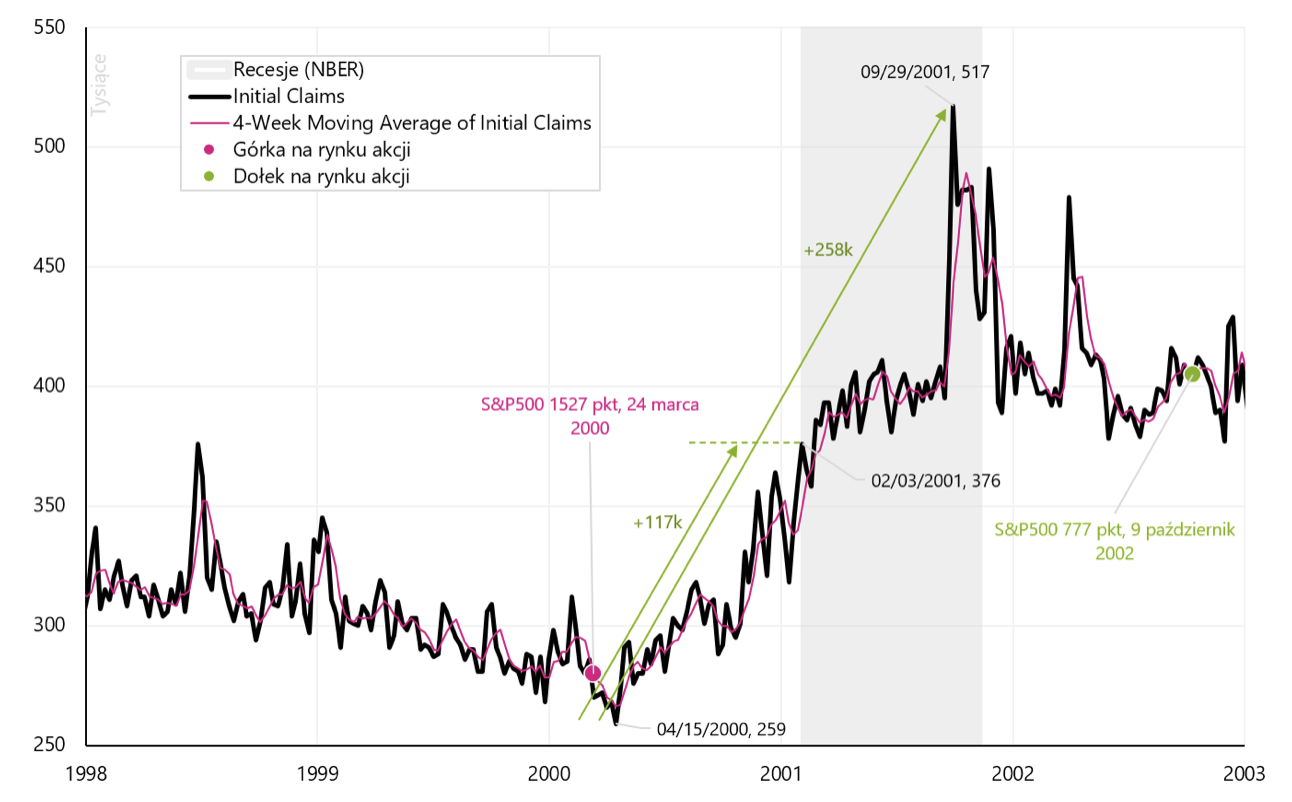

W latach 2000 – 2002 do momentu wejścia w recesję zasiłki wzrosły o około 117 tys. licząc od ich najniższego poziomu w 2000 roku (w tamtym czasie formalna recesja zaczęła się „późno” w porównaniu do cyklu giełdowego, kiedy górka na rynku akcji nastąpiła praktycznie rok wcześniej). Do dołka na rynku akcji zasiłki musiały jeszcze trochę wzrosnąć, ale w tym przypadku to była najdłuższa bessa po II wojnie światowej i na dołek na rynku akcji musieliśmy jeszcze długo poczekać, nawet po górce na liczbie zasiłków we wrześniu 2001 roku.

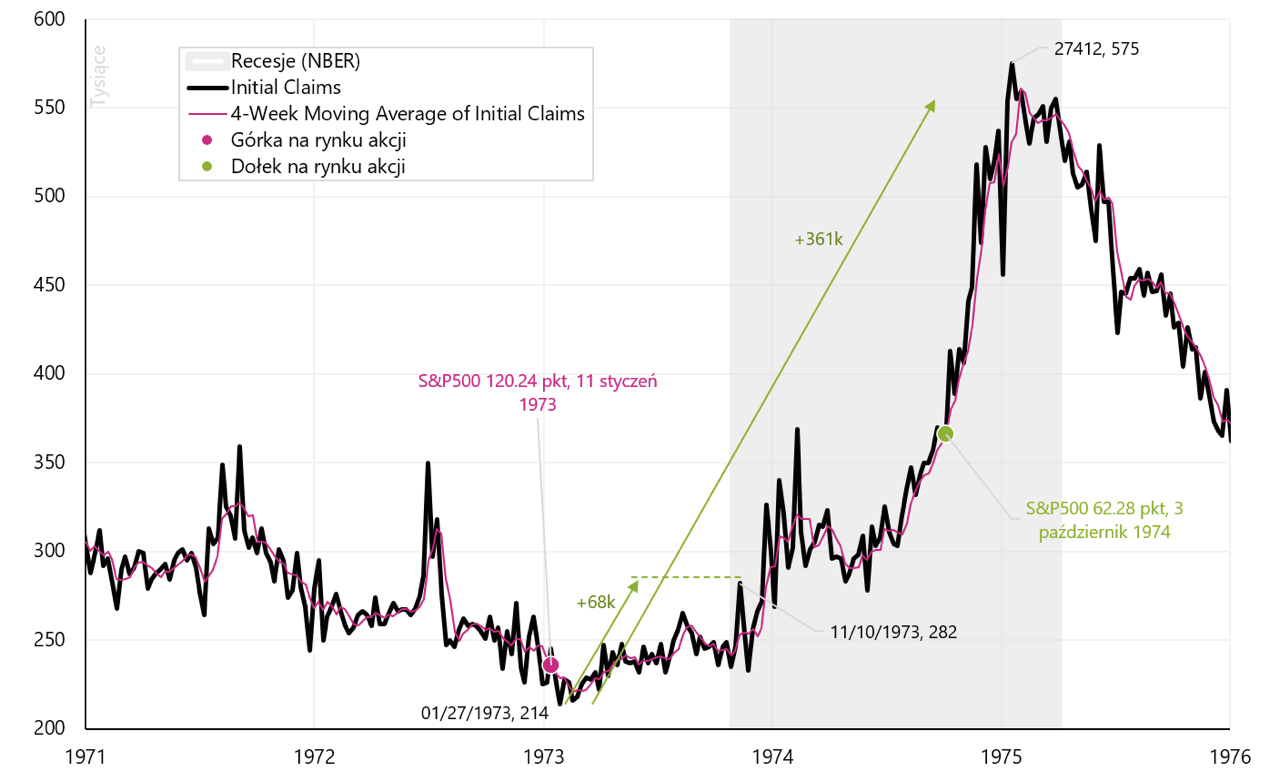

W inflacyjnych latach 1973 – 1975 do momentu wejścia w recesję zasiłki wzrosły o około 70 tys. licząc od ich najniższego poziomu z początku 1973 roku. Do dołka na rynku akcji zasiłki musiały jeszcze wzrosnąć o około 100 tys. Dołek na indeksie S&P500 nastąpił w okolicy 2/3 ówczesnej recesji. Szczegóły przedstawia kolejny wykres.

Pierwszorazowe zasiłki dla bezrobotnych w USA (4-tygodniowa średnia) w latach 1971-1976. Źródło: opracowanie własne, FRED

Możliwe, że rosnące obecnie zasiłki dla pierwszorazowych bezrobotnych świadczą o większej zmianie na rynku pracy w najbliższych miesiącach. Z jednej strony to dobrze, bo FED mógłby mniej podnieść stopy (w aktualnym reżimie rynkowym to jest najważniejsze), ale z drugiej strony może oznaczać nadchodzącą recesję i spadki zysków spółek (obecnie nie jest to główne zmartwienie rynków akcji, ale nie koniecznie tak musi być za kilka miesięcy).

Podsumowanie

Mijający tydzień należał do bardzo spokojnych na większości rynków kapitałowych. Rynki ciągle pozostają w reżimie inflacyjnym (inflacja i walka FED-u z inflacją są głównym czynnikiem wpływającym na zachowanie się rynków). Jednocześnie rynki nie „obawiają się” nadchodzącego spowolnienia gospodarczego/recesji i związanego z tym spadku zysków spółek.

Obecne spokojne nastroje na rynkach mogą utrzymać się nawet do końca roku, o ile nie będziemy mieli dużego negatywnego zaskoczenia na danych inflacyjnych (za listopad), bądź z amerykańskiego rynku pracy (dane za listopad poznamy już w przyszłym tygodniu). Jeżeli tutaj nie wydarzy się nic nadzwyczajnego, to tylko FED mógłby popsuć nastroje jeszcze przed świętami Bożego Narodzenia. FED-owi nie podobają się rosnące zbyt mocno akcje, bo w jakimś stopniu odwracają efekt związany z podwyżkami stóp procentowych. Patrząc na obecne uwarunkowania, poziom inflacji i nastoje na rynkach można założyć, że prawdziwy pivot FED-u mógłby nastąpić dopiero w drugiej połowie 2023 roku. S&P500 jest jedynie 16% od górki z poprzedniej hossy. Także można zakładać zbyt wczesne wzrosty na rynkach akcji nie spodobają się FED-owi. Zresztą w tym roku mieliśmy już sporo „interwencji” ze strony FED-u, w efekcie których akcje przechodziły do spadków.

O Autorze

Jarosław Jamka – Doświadczony ekspert zarządzający funduszami, od ponad 25 lat zawodowo związany z rynkiem kapitałowym. Posiada tytuł doktora nauk ekonomicznych, licencję doradcy inwestycyjnego oraz maklera papierów wartościowych. Osobiście zarządzał funduszami akcji, obligacji, mutli-asset oraz global macro cross-asset. Przez wiele lat zarządzał największym polskim funduszem emerytalnym o aktywach powyżej 30 mld zł. Jako dyrektor inwestycyjny kierował pracą wielu zespołów zarządzających. Doświadczenie zdobywał jako: Członek Zarządu ING PTE, Wiceprezes i Prezes Zarządu ING TUnŻ, Wiceprezes Zarządu Money Makers S.A., Wiceprezes Zarządu Ipopema TFI, Wiceprezes Zarządu Quercus TFI, Członek Zarządu Skarbiec TFI, a także Członek Rad Nadzorczych ING PTE oraz AXA PTE. Od 12 lat specjalizuje się w zarządzaniu globalnymi klasami aktywów (global macro cross-asset).

Jarosław Jamka – Doświadczony ekspert zarządzający funduszami, od ponad 25 lat zawodowo związany z rynkiem kapitałowym. Posiada tytuł doktora nauk ekonomicznych, licencję doradcy inwestycyjnego oraz maklera papierów wartościowych. Osobiście zarządzał funduszami akcji, obligacji, mutli-asset oraz global macro cross-asset. Przez wiele lat zarządzał największym polskim funduszem emerytalnym o aktywach powyżej 30 mld zł. Jako dyrektor inwestycyjny kierował pracą wielu zespołów zarządzających. Doświadczenie zdobywał jako: Członek Zarządu ING PTE, Wiceprezes i Prezes Zarządu ING TUnŻ, Wiceprezes Zarządu Money Makers S.A., Wiceprezes Zarządu Ipopema TFI, Wiceprezes Zarządu Quercus TFI, Członek Zarządu Skarbiec TFI, a także Członek Rad Nadzorczych ING PTE oraz AXA PTE. Od 12 lat specjalizuje się w zarządzaniu globalnymi klasami aktywów (global macro cross-asset).

Nota prawna

Niniejszy dokument jest jedynie materiałem informacyjnym do użytku odbiorcy. Nie powinien być rozumiany jako materiał o charakterze doradczym lub jako podstawa do podejmowania decyzji inwestycyjnych. Nie powinien też być rozumiany jako rekomendacja inwestycyjna. Wszystkie opinie i prognozy przedstawione w tym opracowaniu są jedynie wyrazem opinii autora w dniu publikacji i mogą ulec zmianie bez zapowiedzi. Autor nie ponosi odpowiedzialności za jakiekolwiek decyzje inwestycyjne podjęte na podstawie niniejszego opracowania. Historyczne wyniki inwestycyjne nie dają gwarancji osiągnięcia podobnych wyników w przyszłości.

![Platforma transakcyjna Plus 500 – niedoceniona ale z potencjałem [Recenzja] platforma plus500 recenzja](https://forexclub.pl/wp-content/uploads/2024/06/platforma-plus500-recenzja-184x120.jpg?v=1718791046)

![Jak inwestować w ChatGPT i sztuczną inteligencję? Akcje i ETF [Poradnik] jak inwestować w chatgpt i sztuczną inteligencję](https://forexclub.pl/wp-content/uploads/2023/02/jak-inwestowac-w-chatgpt-i-sztuczna-inteligencje-184x120.jpg?v=1676364263)

![Jak inwestować w czasie wojny? [Poradnik] jak inwestować w czasie wojny 1](https://forexclub.pl/wp-content/uploads/2024/07/jak-inwestowac-w-czasie-wojny-1-184x120.jpg?v=1719918753)

![Forex Club – Podatek 9 – Rozlicz podatek od zagranicznego brokera [Pobierz Aplikację] Forex Club - Podatek 9](https://forexclub.pl/wp-content/uploads/2024/02/Forex-Club-Podatek-9-184x120.jpg?v=1709046278)

![Izabela Górecka – „Sukces na rynku zależy nie tylko od wiedzy, ale i od stabilności emocjonalnej” [Wywiad] Izabela Górecka - wywiad](https://forexclub.pl/wp-content/uploads/2024/04/Izabela-Gorecka-wywiad-184x120.jpg?v=1713870578)

![Najczęstsze błędy początkującego tradera – Mr Yogi [VIDEO] Scalping - Najczęstsze błędy początkującego tradera - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Najczestsze-bledy-poczatkujacego-tradera-VIDEO-184x120.jpg?v=1711601376)

![Nauka cierpliwości: Brak pozycji to też pozycja – Mr Yogi [VIDEO] Scalping - Nauka cierpliwosci - Brak pozycji to tez pozycja - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Nauka-cierpliwosci-Brak-pozycji-to-tez-pozycja-VIDEO-184x120.jpg?v=1710999249)

![Kiedy wyjść z pozycji i jak minimalizować straty – Mr Yogi [VIDEO] Scalping - Kiedy wyjść z pozycji i jak minimalizować straty - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Kiedy-wyjsc-z-pozycji-i-jak-minimalizowac-straty-VIDEO-184x120.jpg?v=1710336731)