Odporny rynek złota przeciwstawia się prognozom mniejszych cięć stóp procentowych

Złoto nadal pnie się w górę – aktualna cena wynosząca około 2 035 USD redukuje miesięczną stratę do zaledwie 1%, co jest imponującym wynikiem w miesiącu, w którym przewidywana liczba obniżek amerykańskich stóp procentowych z sześciu spadła do około trzech, przy czym pierwszej obniżki do lipca nie uwzględnia się jeszcze w pełni w wycenach. W efekcie rentowność dziesięcioletnich obligacji amerykańskich wzrosła o ponad 35 punktów bazowych do 4,28%, podczas gdy rentowność obligacji dwuletnich poszła w górę aż o 51 punktów bazowych do poziomu 4,72%, tym samym znacznie podwyższając koszt alternatywny utrzymywania nieoprocentowanej pozycji w złocie.

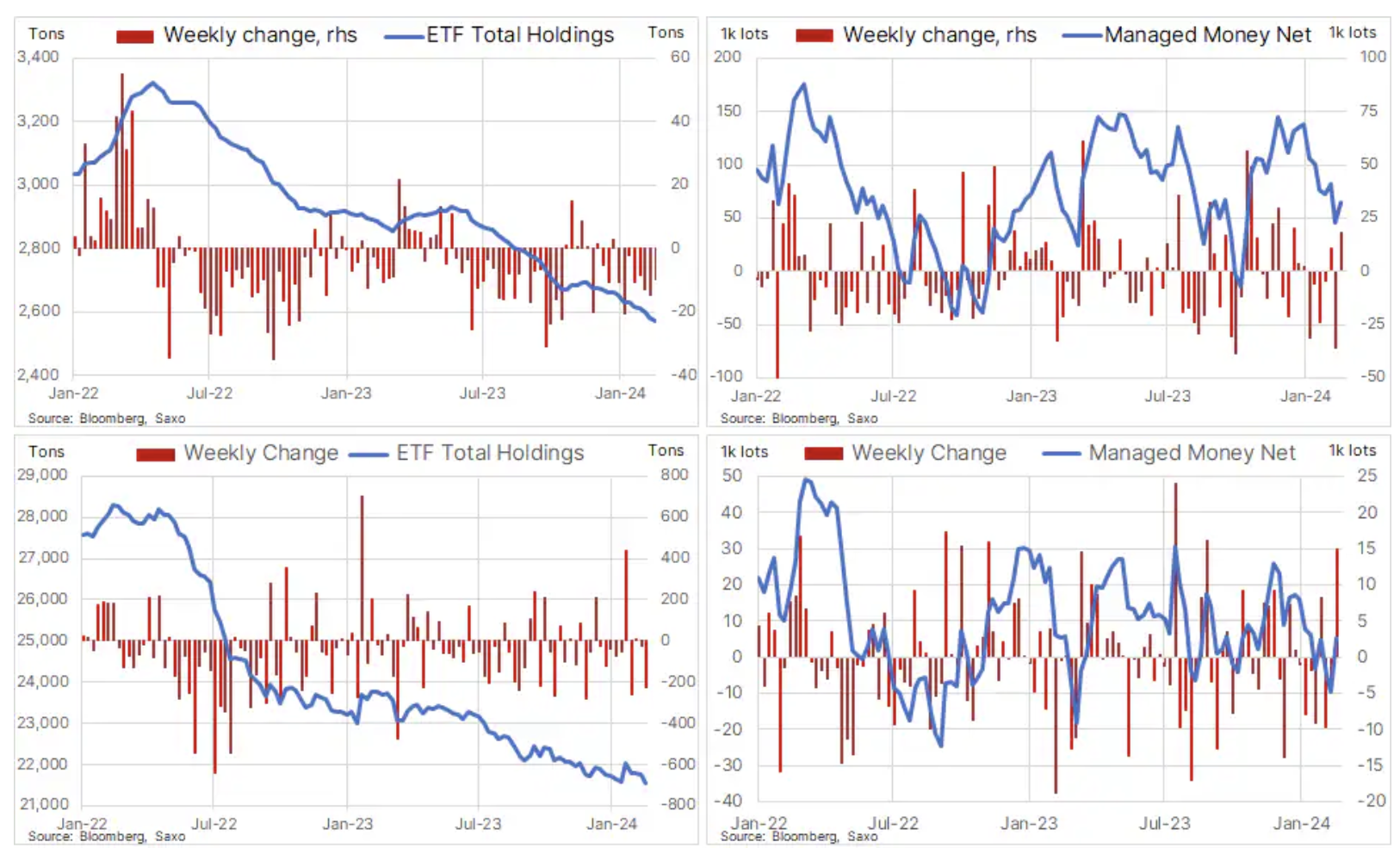

Rosnący koszt utrzymywania aktywów w połączeniu z obsesją rynku na punkcie akcji powiązanych ze sztuczną inteligencją, potencjalnie wywołując fałszywe poczucie stabilności na rynkach, spowodował, że popyt na „papierowe” inwestycje w złoto nadal spadał, a łączna pozycja w ETF opartych na kruszcu zmniejszyła się w tym miesiącu o 44 tony, a w bieżącym roku dotychczas o 95 ton. Wbrew tym przeciwnościom wsparcie zapewnił słabszy dolar i pokrywanie krótkich pozycji przez inwestorów spekulacyjnych, zainicjowane na początku miesiąca, kiedy złoto na krótko spadło poniżej 2 000 USD.

Amerykańska komisja ds. obrotu towarowymi kontraktami terminowymi (CFTC) w swoim najnowszym raporcie Commitments of Traders obejmującym tydzień kończący się 20 lutego wykazała, że inwestorzy spekulacyjni zwiększyli swoją długą pozycję netto w kontraktach terminowych na złoto notowanych na giełdzie COMEX o 18 tys. kontraktów (1,8 mln uncji lub 51 ton) do poziomu 64 tys. kontraktów, z czego zdecydowana większość była wynikiem redukcji krótkiej pozycji brutto o 17 tys. kontraktów przez prowadzących krótką sprzedaż w oparciu o błędne przesłanki. Takie powtarzające się działanie inwestorów spekulacyjnych – sprzedających w przypadku osłabienia i kupujących w przypadku umocnienia – stanowiło dominujące zachowanie na rynku od grudnia, kiedy cena złota utrzymywała się w granicach coraz węższego przedziału.

Rynek złota i srebra

Obserwując pozycje inwestorów w srebrze można dostrzec podobny wzorzec: ogólna pozycja w ETF spadła w tym miesiącu dotychczas o 437 ton do poziomu 21 407 ton, co stanowi największy miesięczny spadek od lipca ubiegłego roku. Tymczasem fundusze zarządzające środkami pieniężnymi pozostają znacznie bardziej otwarte na krótkoterminowe zmiany cen i podobnie jak w przypadku złota zmagały się ostatnio z brakiem impetu, co prowadziło do kupowania przy maksimach i sprzedawania przy minimach. Osłabienie na początku miesiąca spowodowało, że fundusze weszły w krótkie pozycje netto w kontraktach terminowych na srebro notowanych na COMEX, zostały jednak zmuszone do powrotu do długich pozycji netto w tygodniu kończącym się 20 lutego, kiedy odbicie złota i metali przemysłowych wsparło wyższe ceny.

Pozycje i tygodniowe zmiany w inwestycjach w ETF i kontraktach terminowych na złoto (u góry) i srebro (u dołu) utrzymywanych przez fundusze zarządzające środkami pieniężnymi, takie jak fundusze hedgingowe i CTA.

Fakt, iż złoto poszło w dół „zaledwie” w stopniu wspomnianym powyżej pomimo zdecydowanego wzrostu rentowności obligacji i zmniejszonych oczekiwań dotyczących cięcia stóp, był prawdopodobnie wynikiem obaw geopolitycznych związanych z napięciami na Bliskim Wschodzie, a przede wszystkim utrzymującego się silnego popytu na fizyczne złoto ze strony banków centralnych i chińskiej klasy średniej, próbującej chronić swoje fortuny, topniejące na skutek kryzysu na rynku nieruchomości i przedłużającej się przeceny na rynku akcji.

Podtrzymujemy optymistyczne prognozy dla złota, a tym samym i dla srebra, jednak – jak wielokrotnie podkreślaliśmy w ostatnich miesiącach – oba metale prawdopodobnie pozostaną na niezmienionym poziomie, dopóki nie uzyskamy większej wiedzy na temat przyszłych cięć stóp procentowych w Stanach Zjednoczonych. Do czasu pierwszej obniżki rynek może wykazywać nieco zbyt duży optymizm, zwiększając oczekiwania dotyczące cięcia stóp do poziomów narażających ceny na korektę. W tym kontekście krótkoterminowy kierunek cen złota i srebra będzie nadal dyktowany napływającymi danymi gospodarczymi i ich wpływem na dolara, rentowności, a także oczekiwania dotyczące obniżek stóp procentowych. Dotyczy to przede wszystkim deflatora PCE, preferowanego przez Fed wskaźnika inflacji, którego odczyt zostanie opublikowany w czwartek.

Cena spot złota, od grudnia wykazująca trend spadkowy, kontynuuje odrabianie strat po tym, jak niedawna nieudana próba zejścia poniżej 2 000 USD wywołała falę nowych zleceń kupna ze strony posiadaczy długich pozycji w oparciu o błędne przesłanki, a także traderów kierujących się impetem, oczekujących na kolejną próbę ruchu w kierunku górnego kanału, obecnie na poziomie 2048 USD, a następnie 2 065 USD, czyli maksimum z 1 lutego.

Tymczasem cena spot srebra również utrzymuje się w granicach przedziału z mocnym wsparciem w okolicach 22 USD i równie solidnym oporem w okolicach 23,50 USD. Obecne osłabienie, które spowodowało, że relacja złota do srebra z najniższego poziomu w połowie miesiąca wynoszącego około 86 uncji srebra na jedną uncję złota ponownie wzrosła do 90 uncji, jest wynikiem najnowszej fali sprzedaży kontraktów terminowych na srebro przez fundusze, które w tygodniu kończącym się 20 lutego zmieniły swoją pozycję w kontraktach terminowych na srebro notowanych na giełdzie COMEX z wynoszącej blisko 10 tys. kontraktów krótkiej pozycji na wynoszącą 5 tys. kontraktów długą pozycję netto.

O Autorze

Ole Hansen, szef działu strategii rynków towarowych, Saxo Bank. Dołączył do grupy Saxo Bank w 2008 r.. Koncentruje się na dostarczaniu strategii i analiz globalnych rynków towarowych określonych przez fundamenty, nastroje rynkowe i rozwój techniczny. Hansen jest autorem cotygodniowej aktualizacji sytuacji na rynku towarów, a także zapewnia klientom opinie dotyczące handlu towarami pod marką #SaxoStrats. Regularnie współpracuje zarówno z mediami telewizyjnymi, jak i drukowanymi, w tym z CNBC, Bloomberg, Reuters, Wall Street Journal, Financial Times i Telegraph.

Ole Hansen, szef działu strategii rynków towarowych, Saxo Bank. Dołączył do grupy Saxo Bank w 2008 r.. Koncentruje się na dostarczaniu strategii i analiz globalnych rynków towarowych określonych przez fundamenty, nastroje rynkowe i rozwój techniczny. Hansen jest autorem cotygodniowej aktualizacji sytuacji na rynku towarów, a także zapewnia klientom opinie dotyczące handlu towarami pod marką #SaxoStrats. Regularnie współpracuje zarówno z mediami telewizyjnymi, jak i drukowanymi, w tym z CNBC, Bloomberg, Reuters, Wall Street Journal, Financial Times i Telegraph.

![Platforma transakcyjna Plus 500 – niedoceniona ale z potencjałem [Recenzja] platforma plus500 recenzja](https://forexclub.pl/wp-content/uploads/2024/06/platforma-plus500-recenzja-184x120.jpg?v=1718791046)

![Jak inwestować w czasie wojny? [Poradnik] jak inwestować w czasie wojny 1](https://forexclub.pl/wp-content/uploads/2024/07/jak-inwestowac-w-czasie-wojny-1-184x120.jpg?v=1719918753)

![Sponsorzy Euro 2024 – spółki europejskie i amerykańskie w cieniu. Cz. II [Poradnik] Sponsorzy euro 2024-2](https://forexclub.pl/wp-content/uploads/2024/06/Sponsorzy-euro-2024-2-184x120.jpg?v=1719558539)

![Forex Club – Podatek 9 – Rozlicz podatek od zagranicznego brokera [Pobierz Aplikację] Forex Club - Podatek 9](https://forexclub.pl/wp-content/uploads/2024/02/Forex-Club-Podatek-9-184x120.jpg?v=1709046278)

![Izabela Górecka – „Sukces na rynku zależy nie tylko od wiedzy, ale i od stabilności emocjonalnej” [Wywiad] Izabela Górecka - wywiad](https://forexclub.pl/wp-content/uploads/2024/04/Izabela-Gorecka-wywiad-184x120.jpg?v=1713870578)

![Najczęstsze błędy początkującego tradera – Mr Yogi [VIDEO] Scalping - Najczęstsze błędy początkującego tradera - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Najczestsze-bledy-poczatkujacego-tradera-VIDEO-184x120.jpg?v=1711601376)

![Nauka cierpliwości: Brak pozycji to też pozycja – Mr Yogi [VIDEO] Scalping - Nauka cierpliwosci - Brak pozycji to tez pozycja - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Nauka-cierpliwosci-Brak-pozycji-to-tez-pozycja-VIDEO-184x120.jpg?v=1710999249)

![Kiedy wyjść z pozycji i jak minimalizować straty – Mr Yogi [VIDEO] Scalping - Kiedy wyjść z pozycji i jak minimalizować straty - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Kiedy-wyjsc-z-pozycji-i-jak-minimalizowac-straty-VIDEO-184x120.jpg?v=1710336731)