Jim Cramer – antywskaźnik, czy może ofiara memów?

Bezdomny, który stał się gwiazdą. Gwiazda, która stała się antywskaźnikiem. Jim Cramer jest postacią kultową w amerykańskiej branży finansowej. Popularność zdobył dzięki programowi Mad Money, gdzie Cramer podaje swoje opinie na temat spółek. Przez wiele lat był osobą, której słuchało wielu początkujących inwestorów. Jednak z biegiem lat jego gwiazda przygasła. Powodem były liczne pomyłki inwestycyjne. W efekcie coraz więcej inwestorów traktowało Cramera jako antywskaźnik. Jeśli mówił, że dana spółka to dobra okazja na zakupy, to część inwestorów zastanawiało się, czy trend wzrostowy właśnie się nie kończy. Na fali złego PR pojawił się ETF, który inwestuje przeciwnie do wskazań Jima. Jest to Inverse Cramer ETF. W tym artykule opiszemy kim jest Jim Cramer, oraz dlaczego zdobył sławę antywskaźnika. Zapraszamy do lektury!

Młodość i życie jako dziennikarz

Jim Cramer urodził się w 1955 roku na przedmieściach Philadelphii, w Wyndmoor, w Pensylwanii. Jego rodzicami byli pochodzenia żydowskiego. Louise A. Cremer była artystką (zmarła w wieku 57 lat, w 1985 roku). Jego ojcem był przedsiębiorca N.K. Cramer, który był właścicielem International Packaging Products, która sprzedawała papier do opakowań, boxy czy pudełka dla sklepów i restauracji. Jim wychowywał się zatem w zamożnej rodzinie, co z pewnością ułatwiło mu start. Po kilku latach rodzina Cramerów przeniosła się do Springfield Township, które mieści się w Pensylwanii. Było to typowe miasteczko podmiejskie, gdzie mieszkała bardziej zamożna część lokalnego społeczeństwa. Jim zaczął uczęszczać do Springfield Township High School, które ukończył w 1973 roku. Podczas nauki był jednym z członków zespołu lekkoatletycznego. Warto dodać, że mimo pochodzenia z dosyć majętnej rodziny, Jim od młodości był zachęcany do pracy. W 1971 roku sprzedawał Coca-Colę i lody podczas meczów Philadelphia Phillies. Już w młodym wieku Cramer interesował się akcjami, co było zwiastunem jego późniejszej kariery.

Po ukończeniu Springfield Township High School rozpoczął naukę na Harvard Collage, gdzie ukończył z wyróżnieniem (magna cum laude) zarządzanie. Podczas studiów był edytorem w The Harvard Crimson. Po opuszczeniu uczelni Cramer rozpoczął pracę jako reporter, gdzie zarabiał około 15 000$ rocznie. Pracował m.in. w Tallahassee Democrat, gdzie był jednym z pierwszych osób, które zaczęły śledzić historię Teda Bundyego. Kolejną jego pracą było stanowisko dziennikarza w Los Angeles Herald-Examiner. Czasami jego praca nie była zbyt twórcza, ponieważ zajmował się m.in. pisaniem nekrologów. Właśnie wtedy miał miejsce trudny moment w życiu Cramera. Jego mieszkanie zostało obrabowane i stracił wszystko, co miał. Na skutek tego musiał żyć w samochodzie przez kilka miesięcy. Mimo to, Cramer nie rzucił wytyczonej ścieżki kariery. Nadal pracował jako dziennikarz. Był m.in. jednym z pierwszych reporterów w American Lawyer. Nic nie zapowiadało, że stanie się osobą szerzej znaną amerykańskiemu społeczeństwu.

Jim Cramer próbuje sił na giełdzie

Oszczędzone pieniądze zaczął inwestować na giełdzie. Szło mu na tyle dobrze, że był w stanie opłacić swoje czesne na studiach doktoranckich na Harvard Law School. Jim wpadł na nietypowy sposób reklamowania swoich wyborów inwestycyjnych. Nagrywał nazwy wybranych spółek na automatyczną sekretarkę. I wtedy zdarzyła się rzecz przypadkowa, która miała duży wpływ na dalsze losy Cramera. Właściciel The New Republic zadzwonił do Jima i zapisał sobie wytypowane przez niego spółki. Po zarobieniu na tym sporych pieniędzy zdecydował się powierzyć Cramerowi 500 000$. W ciągu dwóch lat Jim zarobił dla niego 150 000$. Po sukcesie w selekcji spółek na własną rękę postanowił rozpocząć pracę w Goldman Sachs na stanowisku odpowiedzialnym za trading. Po trzech latach uznał, że na tyle wysokie umiejętności tradingu, że spróbuje inwestować na własną rękę.

W 1987 roku założył fundusz hedge Cramer & Co. (po czasie zmieniony na Cramer, Berkowitz & Co.). Dzięki sieci kontaktów zebrał 450 mln$ kapitału. Wśród inwestorów, którzy wpłacili m.in. 5 mln$ znaleźli się Eliot Spitzer, Steve Brill czy Martin Peretz. Działania funduszu są owiane tajemnicą. Jedyne co wiemy to opinie samego Cramera, który mówił, że np. w 1987 roku sprzedał akcje na dzień przed Czarnym Poniedziałkiem. Jim chwalił się, że podczas jego działania w funduszu mieli tylko jeden rok straty, był to 1998 rok. Za to w kolejnym roku fundusz zarobił 47%, natomiast w 2000 roku 28%. Nasz bohater w jednym z wywiadów mówił, że średniorocznie zarabiał 10 mln$ z tytułu otrzymywanego wynagrodzenia. Jego fundusz między 1987 a 2001 rokiem generował średniorocznie 24%. Po pęknięciu bańki dotcom zdecydował się odejść z funduszu. Wyniki wydają się zdumiewająco dobre.

Powrót do mediów

Już w 1996 roku Cramer razem z przyjacielem i partnerem biznesowym Peretzem założył TheStreet. Była to strona internetowa, która publikowała newsy finansowe oraz dotyczące inwestycji. Co ciekawe strona została sprzedana w sierpniu 2019 roku na rzecz TheMaven za 16,5 mln$.

Jeszcze jako pracownik funduszu był częstym gościem w CNBC w latach 90-tych. To pozwoliło mu oswoić się z telewizją i zdobyć kontakty, które pozwoliły mu dalej działać w TV. Między 2002 a 2005 był współprowadzącym programu Kudlow & Cramer. Po tej przygodzie na łamach CNBC zadebiutował program Mad Money. Docelowo program miał pomóc inwestorom w podejmowaniu własnych decyzji inwestycyjnych. Cramer miał edukować widzów, aby stali się lepszymi inwestorami. Jak to ostatecznie wyszło…? Zdania są podzielone. W sierpniu 2007 roku na łamach Barron’s pojawiła się analiza decyzji inwestycyjnych Cramera. Przeanalizowano dwa lata rekomendacji Cramera. Stopa zwrotu inwestorów wyniosłaby 12%, podczas gdy Dow Jones wzrósł w tym czasie o 22%, natomiast S&P 500 o 16%.

Aura specjalisty zaczyna pękać

Jedną z większych rys na karierze Cramera są lata 2007 – 2008. Pozytywnie odnosił się wtedy do takich spółek jak Bear Stearns, Merrill Lynch, Morgan Stanley, Wachovia oraz Lehman Brothers. Zwłaszcza pierwsza i ostatnia spółka delikatnie mówiąc nie były dobrymi inwestycjami. Na łamach TheStreet Bear 11 marca 2008 roku Stearns miał rating “kupuj” z ceną docelową 62$. Dzień później Bear Stearns upadł. Pozytywnie o samej spółce w marcu 2008 roku mówił także sam Cramer. Oczywiście, potem tłumaczył, że chodziło mu o pieniądze ulokowane w tej instytucji, które jego zdaniem były bezpieczne. W programie z 8 sierpnia 2008 roku rekomendował inwestowanie w akcje banków. Było to niewiele ponad miesiąc przed upadkiem Lehman Brothers.

To nie jedyny problem z oceną sytuacji banków przez Jimiego Cramera. 8 lutego 2023 roku zarekomendował słuchaczom kupno Sillicon Valley Bank. Co ciekawe, już po miesiącu bank ogłosił upadłość. Nieco ponad miesiąc później, 10 marca 2023 roku wspomniał, że First Republic Bank to “bardzo dobry bank”. Już po kilku dniach kurs banku spadł o 80% i ostatecznie został przejęty przez JP Morgan za ułamek jego wartości. Co ciekawe, był to ostatni duży bank, który upadł podczas kryzysu bankowego 2023 roku. Można powiedzieć, że “miał nosa”.

Za to 6 października 2008 roku w Today sugerował inwestorom, aby w przeciągu najbliższych 5 lat nie inwestowali na rynku akcji. Cóż, obrońcy powiedzą, że akcje w ciągu 5 miesięcy spadły z poziomu 1056 punktów do 666 punktów. Za to członkowie zespołu “anty Cramer” powiedzą, że w ciągu kolejnych 5 lat indeks S&P 500 znacząco wzrósł. Niebieskimi punktami zaznaczone są momenty, kiedy według Cramera trzeba było zapomnieć o rynku akcji.

Źródło: TradingView

Styl Cramera był wielokrotnie analizowany. Jedną z ważniejszych analiz była ta przeprowadzona przez Jonathana Hartley’a oraz Matthew Olsona z Wharton. Sprawdzili oni stopy zwrotu osiągnięte przez Cramera Trust charytatywny między sierpniem 2001 a marcem 2016 roku. Wyniki Trustu zestawiono z indeksem S&P 500. Z badań wyszło, że “portfel Cramera” wygenerował w tym czasie 64,5% zysku, podczas gdy S&P 500 (bez dywidend) wzrósł o około 70%. Wynik był więc gorszy od benchmarku, ale nie na tyle, aby uważać Cramera za “antywskaźnik”. Zdaniem autorów analizy słabsze wyniki wynikały z niedoważenia amerykańskich akcji po kryzysie 2008 roku.

“Cramerowe” ETF-y

Błędne rekomendacje są częściej zapamiętywane niż dobre. Na skutek tego utarło się, że Cramer zawsze nie ma racji. Powoduje to, że jak tylko wyrazi się pozytywnie o jakieś spółce, to wiele osób oczekuje, że zaczną spadać. Na fali popularności memów z Cramerem, Tuttle Capital Management (TCM) otworzył dwa fundusze:

- Long Cramer (LJIM), który inwestuje zgodnie z rekomendacjami Cramera,

- Inverse Cramer (SJIM), który zawiera pozycje przeciwne jego rekomendacjom.

Fundusz Long Cramer okazał się niewypałem rynkowym. We wrześniu 2023 roku Tuttle Capital Management zdecydował się na zamknięcie funduszu. Powodem były bardzo małe aktywa, które wyniosły zaledwie 1,2 mln$. Sam Matthew Tuttle, który założył TCM wspomniał, że liczył, że Jim Cramer z większym dystansem podejdzie do tematu i zechce współpracować w ramach ETF-a “Long Cramer”. Jednak z powodu braku chęci współpracy oraz niewielkiego zainteresowania rynkowego, ETF nie ma racji bytu.

Znacznie ciekawsza sytuacja dotyczy Inverse Cramer, który nie został zamknięty. Warto jednak zaznaczyć, że również jego aktywa nie powalają na kolana. Wynoszą one nieco ponad 3 mln$.

Wspomniany ETF zajmuje głównie krótkie pozycje, w efekcie jego struktura jest dosyć specyficzna. Z racji tego, że fundusz stosuje krótką sprzedaż, to jest dosyć kosztowny. Roczny koszt zarządzania ETF-em wynosi 1,2%. Jest to duży wynik, ponieważ najtańsze ETF-y kosztują nawet 0,03%.

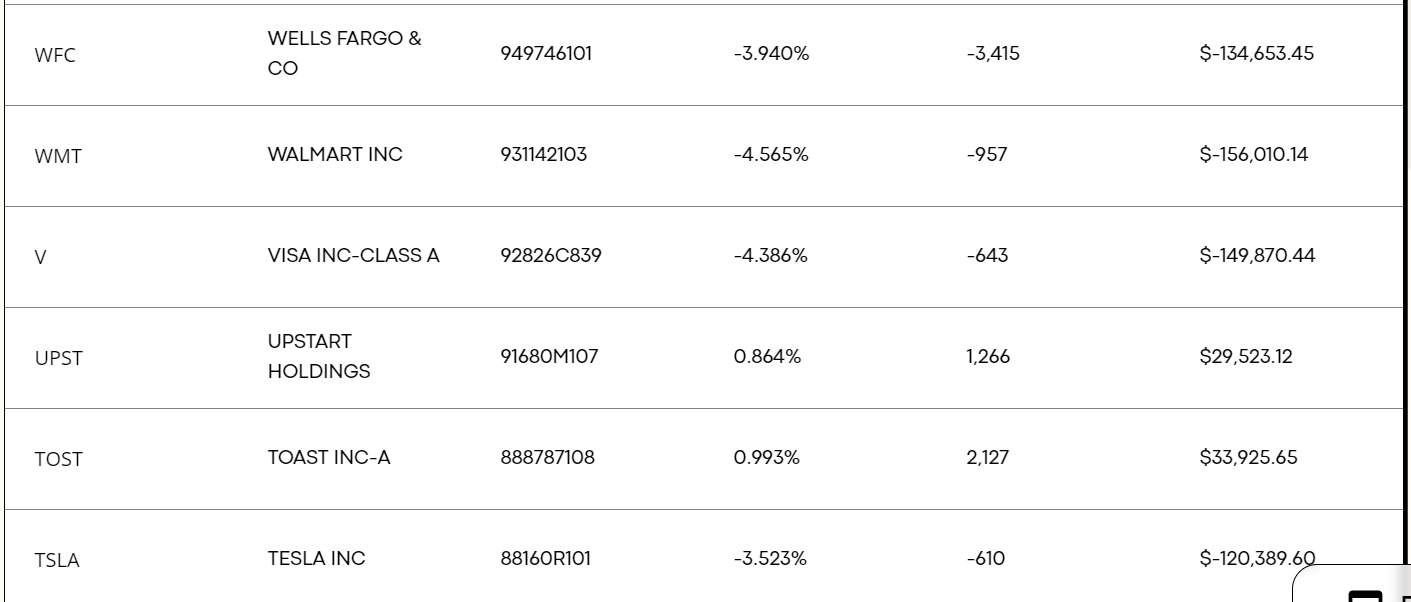

Przyjrzyjmy się dokładnie jak wygląda część portfela na dzień 30 października 2023 roku. Wśród największych pozycji mamy:

- short Wells Fargo,

- short Walmart,

- short Visa,

- long Toast,

- long Upstar,

- short Tesla.

Zestawienie pozycji ETF Inverse Cramer (SJIM).

Widzimy zatem, że Cramer miał swoje zdanie zarówno na temat wielkich firm, jak i małych i średnich spółek. Rzucają się w oczy spółki Upstar oraz Toast, do których Cramer podszedł sceptycznie. W przypadku Toast nasz bohater wspomniał kilka dni temu, że “byłby ostrożny” co do tej spółki. Przyjrzyjmy się więc czemu spółka wzbudziła niechęć prowadzącego Mad Money.

Toast – spółka blisko dna

Wykres spółki Toast nie zachęca. Podczas gdy Meta, czy Amazon mocno odbiły od dna (nawet Shopify wzrósł od dołków ponad 100%), Toast znajduje się w okolicach dołka z października 2022 roku.

Wykres Toast Inc, interwał W1. Źródło: xStation 5, XTB.

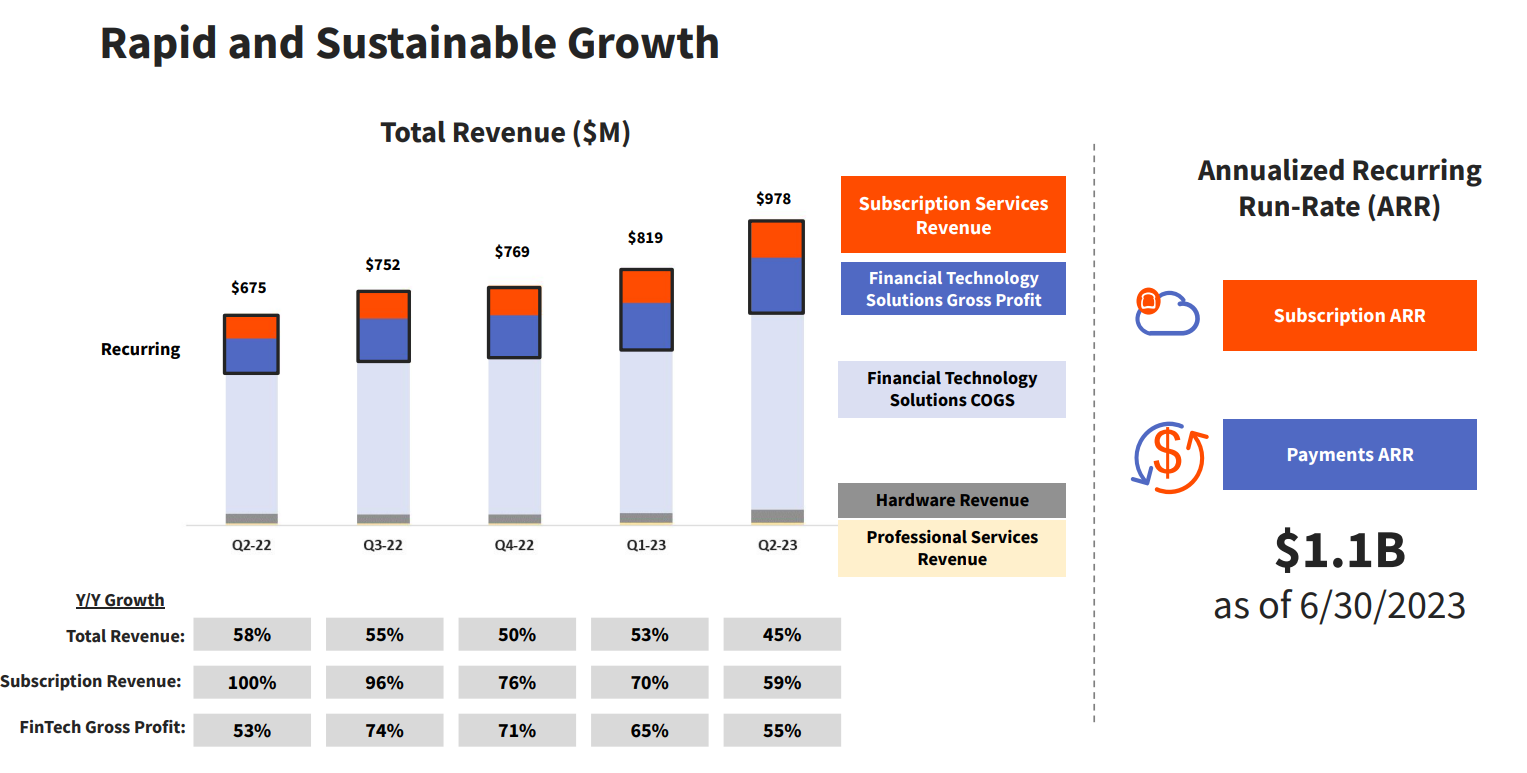

Toast Inc to firma szerzej nieznana polskiemu inwestorowi, jednak w Stanach Zjednoczonych jest dosyć popularna wśród ludzi związanych z gastronomią. Wynika to z tego, że jest to jeden z czołowych dostawców oprogramowania PoS (Point of Sale) w USA. ARR (roczne powtarzalne przychody) wynoszą 1 mld$. Nie jest to więc mała spółka. Sama firma szacuje rynek (TAM) na poziomie około 100 mld$. Oczywiście Toast nie zajmuje się tylko tworzeniem oprogramowania PoS i sprzedażą sprzętu. Stara się także stworzyć platformę, która będzie ułatwiać pracę restauracji. Celem spółki jest dostarczenie holistycznego rozwiązania, które pozwoli lepiej zarządzać tego typu biznesem.

Przychody spółki Trust. Źródło: prezentacja Trust Inc.

Na razie największą część przychodów pochodzi z opłat za procesowanie transakcji. Ten rodzaj przychodów ma mniejszą marżę niż ze sprzedaży oprogramowania. Dlatego spółka stara się zachęcić klientów do korzystania z jak największych usług. Toast oferuje m.in. usługi zarządzania wynagrodzeniami dla pracowników, czy zarządzaniem zapasami i zmianami pracowników. Platforma Toast oferuje również oferowanie spersonalizowanych prezentów klientom (np. karty podarunkowe z okazji urodzin). Dzięki szerokiej ofercie produktów Toast stara się dokonać Cross-selling, który na razie się udaje. Obecnie około 40% klientów korzysta z 6 lub więcej produktów. Rok wcześniej było to dwadzieścia kilka procent. Na razie spółka ma wysoki net retention rate (NRR), który w 2022 roku wyniósł 118%. Oznacza to, że przychody z kohorty klientów po roku rosną o 18% (po wliczeniu cross-sellingu i rezygnacji z usług przez klienta).

Warto pamiętać o tym, że mimo tego, że firma generuje duże przychody, to ma na razie problem z osiągnięciem trwałej rentowności. II Q 2023 roku był pierwszym, kiedy spółka wygenerowała dodatni wynik EBITDA. Oczyszczona marża EBITDA wyniosła w II Q 2023 roku 1,5%, rok wcześniej było to -4,9%. Toast w 2022 roku wygenerował 2,7 mld$ i miał stratę netto na poziomie 275 mln$. Obecna kapitalizacja na poziomie 8,4 mld$ może wydawać się wysoka.

Warto zauważyć, że Cramer jeszcze przed IPO ostrzegał widzów przed kupnem tych akcji. Uważał, że cena jest zbyt wysoka. Mówił to nie tylko jako zwykły inwestor, ale także jako właściciel Bar San Miguel, czyli miał dostęp do łatwego porównania oferty spółki z konkurencją. Później Jim uważał, że biznes może zostać skomodytyzowany (tj. nastąpi spadek marż z powodu identycznej konkurencji).

this is odd. the business they are in has been commoditized .. maybe it can be squeezed up but they need to buy someone fast… https://t.co/aIgGqEO48m

— Jim Cramer (@jimcramer) December 20, 2021

Jeszcze w 2021 roku Cramer wspominał, że Toast to dobra spółka, ale nie po takiej cenie. Warto mieć na uwadze to, że Jim nie zawsze ma rację, ale nie oznacza, że zawsze się myli.

Upstar – spółka z problemami

Jim Cramer na początku października wspomniał, że jego zdaniem Upstar jest “za bardzo ryzykowny”, dlatego odradza inwestować w akcje tej firmy. Jest to spółka zagadka. Jej entuzjaści mówią o tym, że to firma, która może zrewolucjonizować rynek finansowy w USA. Przeciwnicy mówią, że sporo jest znaków zapytania co do jej efektywności działania.

Wykres Upstar, interwał W1. Źródło: xStation 5, XTB.

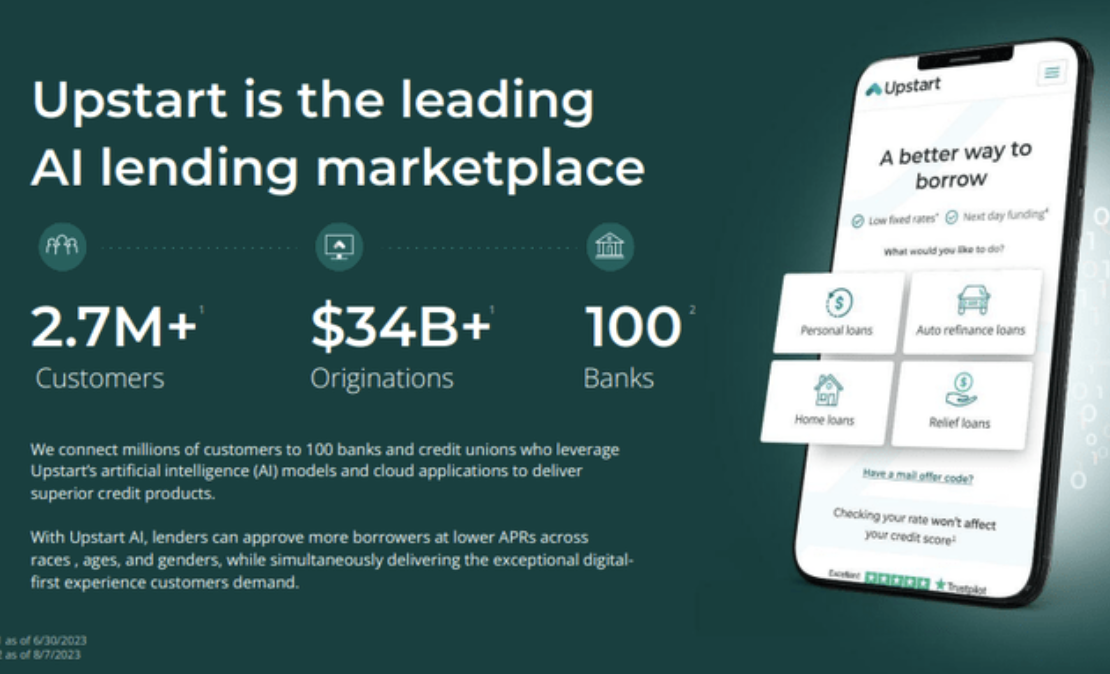

Upstar pozycjonuje się jako platforma pożyczkowa, która dzięki zastosowaniu sztucznej inteligencji (AI) jest w stanie poprawić efektywność udzielania prawidłowych ocen wniosków o przyznanie kredytu lub pożyczki. Nie jest to nic nowego. Wiele firm próbowało wykorzystać AI do oceny wniosków kredytowych, jednak na wielkich planach się kończyło.

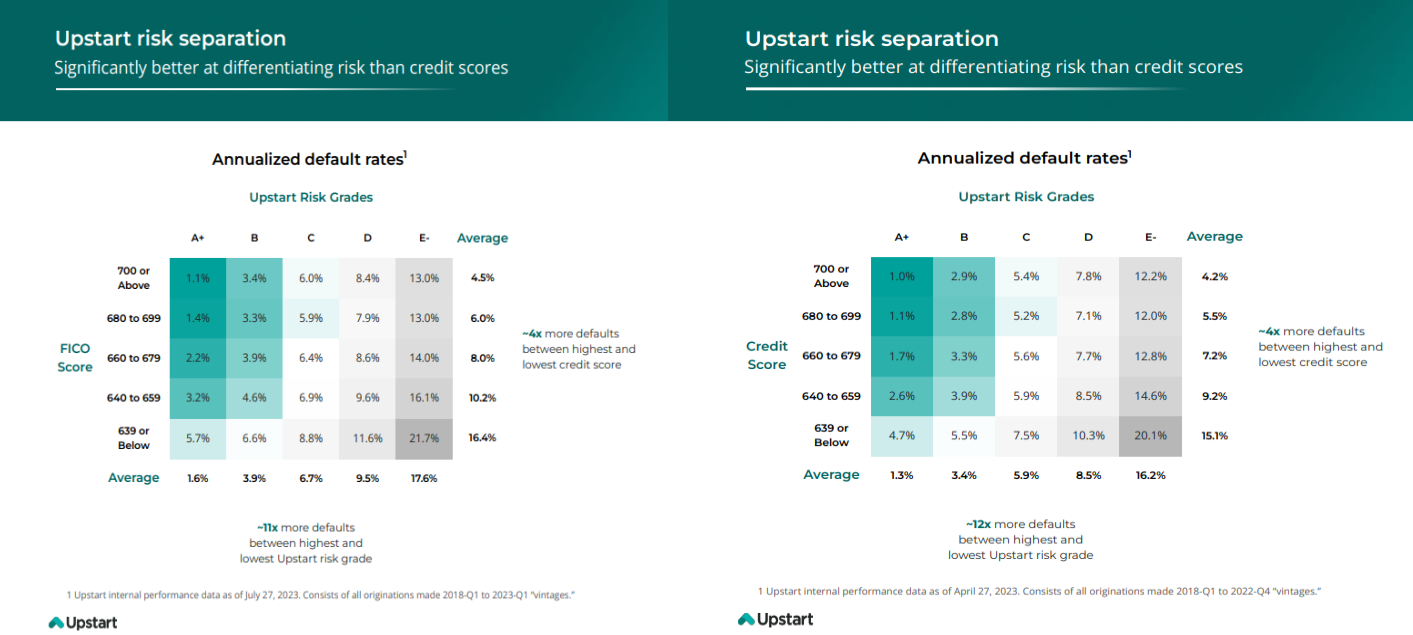

Fragment prezentacji spółki Upstar. Źródło: Upstar

Spółka stara się ocenić wniosek o pożyczkę na podstawie prawdziwego ryzyka niespłacalności. Upstar uważa, że jego model oceny ryzyka jest lepiej dostosowany do współczesnych czasów niż tradycyjne modele scoringowe. Platforma używa zaawansowanych modeli, które uczą się maszynowo, aby zmniejszyć współczynnik fałszywie negatywnych (odrzucony dobry klient) i fałszywie pozytywnych (przyjęty zły klient) ocen wniosków. Rozwiązania Upstar mają pomóc bankom i innym instytucjom pożyczkowym lepiej szacować zdolność kredytową wnioskodawców.

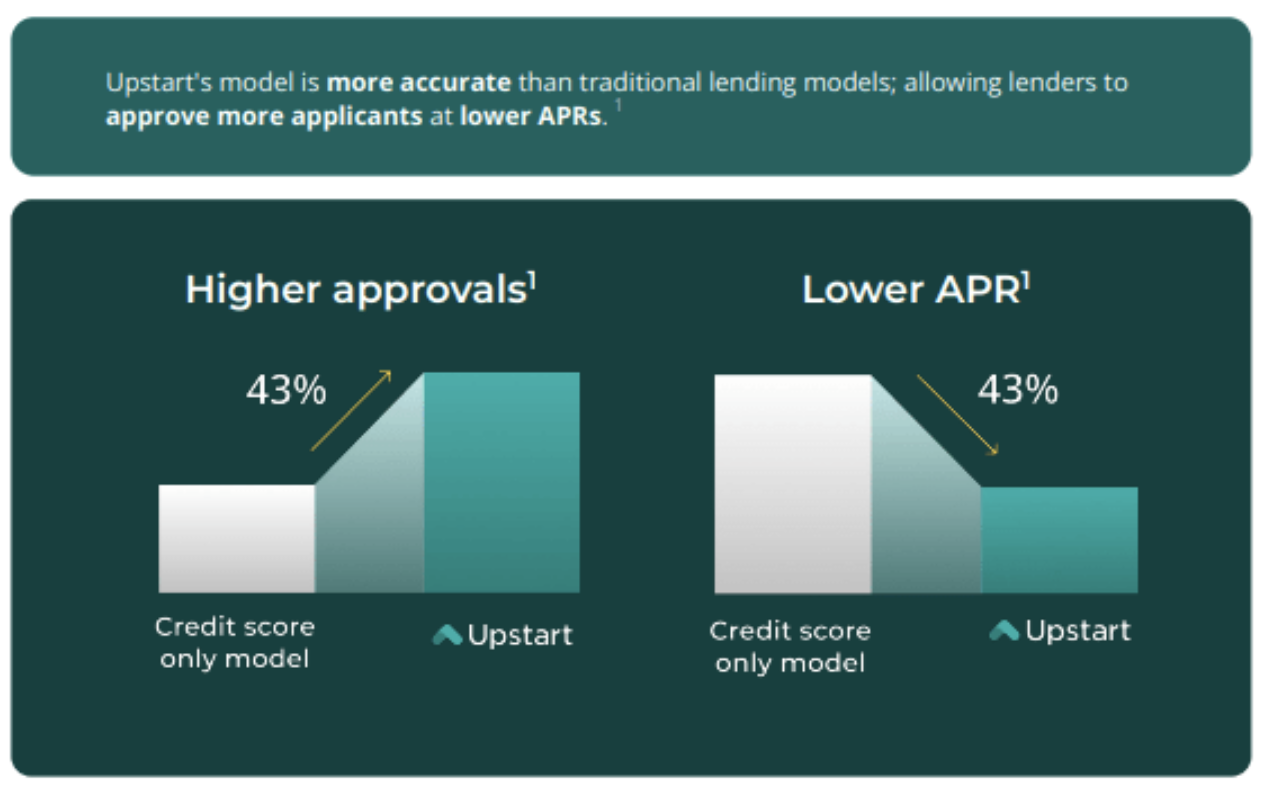

Upstar reklamuje się, że skorzystanie z ich platformy gwarantuje większą liczbę zaakceptowanych wniosków przy mniejszym RRSO (Rzeczywista Roczna Stopa Procentowa). Cóż, może to budzić spore wątpliwości, ponieważ większa liczba zaakceptowanych wniosków raczej sugeruje wzrost kredytów zagrożonych. Może jednak jest tak, jak spółka podaje – kto wie?

Fragment prezentacji spółki Upstar. Źródło: Upstar

To, że spółka ma rację może sugerować tabela zamieszczana w prezentacji za II Q 2023 roku. Według niej wskaźnik niespłacalności kredytów był niższy niż w przypadku modelu FICO. Po prawej jest prezentacja za I Q 2023. Wzrost wskaźnika niewypłacalności wynika po części z podwyżek stóp procentowych (wyższe koszty odsetkowe).

Dużą zaletą Upstar jest także to, że można złożyć wniosek za pośrednictwem smartfonu oraz to, że większość wniosków może być dokonywana całkowicie w zautomatyzowany sposób. Powoduje to, że młodszym klientom takie rozwiązanie się podoba ze względu, że nie muszą się “tłumaczyć” przed inną osobą, dlaczego chcą wziąć pożyczkę.

Problemem jest jednak to, że struktura przychodów spółki jest nieco niekorzystna. Większość pochodzi z opłat za udaną sprzedaż pożyczki lub kredytu. Oczywiście, Upstar może także wziąć pożyczki na własny bilans, ale jest to znacznie bardziej ryzykowne. Spółka coraz częściej decyduje się na zostawienie takich kredytów. Z jednej strony firma ma szanse na większe przychody, z drugiej naraża się na ryzyko kredytowe, co zwiększa ryzyko inwestowania w spółkę. Może się zdążyć tak, że modele spółki działają, ale jak wspomnieliśmy, jest sporo niewiadomych. Po części wzrost pożyczek na rachunku wynika z tego, że Upstar nie jest w stanie ich sprzedać do partnerów, ponieważ oni wolą poczekać na stabilniejszą sytuację makroekonomiczną.

Spadek kursu wynika po części z dyskonta dotyczącego ryzyka kredytowego oraz gorszych prognoz zysku. Według Upstar przychody za III Q 2023 roku będą około 140 mln$ poniżej oczekiwań analityków. Spowodowało to, że dokonano korekt długoterminowych prognoz dla spółki, co odbiło się na jej wycenie.

Upstar jest obecnie wyceniana na 2 mld$, według prognoz analityków firma ma wygenerować w 2023 roku 530 mln$ oraz stracić 34 centy na akcję. Dla porównania w 2022 roku firma miała ponad 830 mln$ przychodów. Optymiści powiedzą, że jeśli Upstar przetrwa obecne otoczenie rynkowe, to zapewni dużą stopę zwrotu z inwestycji. Pesymiści powiedzą, że wciąż nie wiadomo, czy model oceny ryzyka działa, a spółce wystarczy pieniędzy, aby przetrwać obecne zawirowania rynkowe.

Podsumowanie

Jim Cramer nie jest postacią jednowymiarową. Z jednej strony obecnie w mediach społecznościowych roi się od memów z powodu jego nietrafionych decyzji, z drugiej strony Trust Cramera w latach 2001 – 2016 miał stopę zwrotu niższą od S&P 500, ale wynikało to z niedoważenia portfela akcji. Badający go analitycy nie stwierdzili, że Cramer jest antywskaźnikiem. Może nie jest to do końca zły inwestor, tylko format programu wymaga od niego wypowiedzenia się w sposób jednoznaczny odnośnie dziesiątek jeśli nie setek spółek. Każdy ma swój krąg kompetencji, który Jim Cramer wyraźnie przekracza. Nie może być przypadkiem, że wielokrotnie myli się co do kondycji banków. Być może nie czuje dobrze tego segmentu rynku (co jest normalne, bo banki to często “czarne skrzynki”). Może przydałoby się z jego strony więcej pokory, aby przyznać się“nie znam się na wycenie banków”, czy “nie mam pojęcia gdzie będzie rynek za 3 miesiące”. Zamiast tego prowadzący Mad Money na siłę chce być kontrowersyjny (jest wymagane w dzisiejszych mediach), co oznacza, że jego rady inwestycyjne nie są przygotowywane na wzór rekomendacji analitycznych.

Cramer oprócz tego był osobą, która była bardzo pracowita i nie poddawała się kiedy wszystko nie szło według planu. Ile osób wytrzymałoby mieszkać w samochodzie przez kilka miesięcy? Fascynuje również przejście z pracy jako dziennikarz do współzarządzającego hedge fund’u. Miał też odpowiednią charyzmę, aby przekonać swoich bogatych znajomych do zainwestowania setek milionów dolarów w jego osobisty pomysł. Nieco cień rzuca to, że nie chwali się publicznie swoimi zyskami. Stopa zwrotu w hedge fundzie była o wiele wyższa niż we własnym Truscie.

Na koniec jeszcze powróćmy do Inverse Cramer ETF. Sam produkt jest typowym chwytem PR-owym, który nie przedstawia za sobą jakiejś ciekawej strategii inwestycyjnej. Co więcej, skład portfela to mix różnych opinii. Dlaczego zajęto długą pozycję na Upstar, czy Toast? Gdzie zarządzający widzą miejsce na skonfrontowanie prognoz Cramera z rzeczywistością – miesiąc? Rok? Trudno także dobrać wagi do portfela. Według nas szkoda tracić pieniądze na taki produkt. O wiele lepiej kupić dobrej jakości spółkę lub ETF na dany sektor. Inwestowanie to nie zabawa, z tego powodu nie warto kupować “śmiesznych ETF-ów” czy „meme’owych tokenów”. Ciężko obronić taki produkt inwestycyjny z racjonalnego punktu widzenia. Przecież Jim Cramer to tylko jedna z “gadających głów”. Uczciwie przyznając nie można go też nazwać inwestycyjnym “antyMidasem”, ponieważ czasami miał rację (np. odradzanie uczestnictwa w IPO spółki Toast). A Wy, jak oceniacie Jima?

![Kanada – Jak inwestować w S&P/TSX60? [Poradnik] kanada - jak inwestować w sp tsx60](https://forexclub.pl/wp-content/uploads/2024/11/kanada-jak-inwestowac-w-sp-tsx60-184x120.jpg?v=1730798591)

![Inwestycje w sztuczną inteligencję (AI) – jakie spółki wybrać? [Poradnik] inwestycje w sztuczną inteligencję - ai](https://forexclub.pl/wp-content/uploads/2024/11/inwestycje-w-sztuczna-inteligencje-184x120.jpg?v=1731576114)

![Day-trading w czasach podwyższonej zmienności. Webinary z Mr Yogi [ZMIANA TERMINU] Michał Zbróg Mryogi (700 x 450 px) - 10](https://forexclub.pl/wp-content/uploads/2024/11/DT-Mryogi-700-x-450-px-final-v4-184x120.jpg?v=1732097892)

![Zrozumienie zmienności rynkowej: Perspektywa daytradera – MrYogi [Video] Zrozumienie zmienności rynkowej - Video](https://forexclub.pl/wp-content/uploads/2024/11/Zrozumienie-zmiennosci-rynkowej-Video-184x120.jpg?v=1731559833)

![Najczęstsze błędy początkującego tradera – Mr Yogi [VIDEO] Scalping - Najczęstsze błędy początkującego tradera - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Najczestsze-bledy-poczatkujacego-tradera-VIDEO-184x120.jpg?v=1711601376)

![Nauka cierpliwości: Brak pozycji to też pozycja – Mr Yogi [VIDEO] Scalping - Nauka cierpliwosci - Brak pozycji to tez pozycja - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Nauka-cierpliwosci-Brak-pozycji-to-tez-pozycja-VIDEO-184x120.jpg?v=1710999249)