Haki Rossa – Sposób na podążanie za trendem

Haki Rossa (z ang. Ross Hooks) to technika opracowana przez niejakiego Joe Ross’a. Jest to interesująca metodologia do wchodzenia w rynek, skierowana przede wszystkim dla traderów wyznających zasadę „trend is your friend”. Sama koncepcja służy nam do wyznaczania potencjalnych miejsc wejścia w rynek, w momencie, gdy znajduje się on w trendzie. Konsolidacje nie tworzą tu dogodnych warunków do zagrań.

Haki Rossa – Określanie trendu

Dokładnie tę technikę opisał Joe Ross w swojej książce pt. „Trading the Ross Hook”. Joe, jako trader, bazuje wyłącznie na analizie technicznej, i na tym też opiera opracowaną przez siebie metodologię.

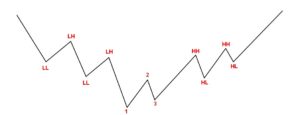

Kontynuując myśl ze wstępu, pierwszym krokiem jaki musimy poczynić jest poprawne wyznaczenie trendu. Perspektywa czasowa nie ma tu większego znaczenia, aczkolwiek im wyższy interwał, tym (teoretycznie) bardziej wiarygodny sygnał jego zmiany. Do określenia kierunku może posłużyć nam klasyczna technika oparta na rozpoznawaniu wyższych szczytów i dołków wg Teorii Dowa. Na jej podstawie, trend zmienia kierunek ze spadkowego na wzrostowy w momencie, gdy sprzedający tracą swoją „siłę” i nie są w stanie wybić nowego dołka. Analogicznie jest dla trendu spadkowego.

Źródło: Platforma JForex Dukascopy

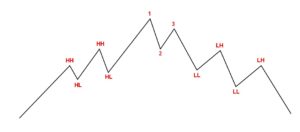

Powyżej widzimy zaznaczony na zielono fragment wykresu, gdzie następuje zmiana układu sił. To właśnie jeden z kilku układów, na których opiera się strategia Haków Rossa. Na wykresie, po wybiciu dołka, widać kolejną próbę ataku na minima, która okazuje się nieskuteczna. Tworzy się tu formacja 1-2-3, czyli struktura w układzie LL, LH, HL, tak jak na schemacie poniżej.

To dla nas pierwszy sygnał sugerujący możliwą zmianę kierunku. Analogicznie będzie wyglądać to dla zmiany trendu na spadkowy (schemat poniżej).

Zanegowanie formacji 1-2-3 następuje w momencie wybicia ceny poniżej/powyżej jedynki (1).

Haki Rossa – rozpoznawanie formacji

Sama formacja 1-2-3, po pewnym obyciu z teorią, jest prosta do wychwycenia w praktyce. Musimy jednak pamiętać o tym, aby brać pod uwagę jedynie czas, w którym rynek znajduje się w trendzie. Joe Ross w swojej książce precyzuje dokładnie warunki całego układu, które powinny zostać spełnione, np. ilość świec składających się na niego, i po szczegóły zachęcam Was do zajrzenia właśnie tam.

Naszym następnym zadaniem, po wyznaczeniu w/w struktury, jest znalezienie formacji Haka Ross’a. Jest nią świeca wybijająca układ cenowy 1-2-3, która tworzy nowe lokalne maksimum, bądź minimum. Po tym powinna wystąpić korekta, która może składać się z conajmniej jednej świecy posiadającej niższe lub wyższe ceny: maksymalną i minimalną. I właśnie ta formacja cenowa wyglądem ma przypominać nam hak – Hak Rossa – który został oznaczony na wykresie zielonym prostokątem.

Zawieranie transakcji

Handel z wykorzystaniem haków w najprostszej odsłonie zakłada ich regularne wybijanie przez cenę. Naszym zadaniem jest dołączanie się do ruchu kierunkowego przy każdym kolejnym wybiciu. Przy bardziej konserwatywnym podejściu, możemy zatrzymać się na pierwszej pozycji, aby nie zwiększać naszej ekspozycji.

Przeczytaj koniecznie: Piramidowanie w tradingu FX

Do otwierania transakcji najczęściej służyć nam będą zlecenia oczekujące typu Stop, zabezpieczone Stop Loss’ami ustawionymi powyżej, lub poniżej, dna/szczytu ostatniej korekty. Wraz z postępującym ruchem dokładamy następne zlecenia, dzięki czemu tworzy się swego rodzaju piramida/siatka pozycji, gdzie jednorazowo aktywne jest tylko jedno zlecenie oczekujące typu Stop. Należy tu jednak pamiętać o modyfikacji poziomu SL dla wcześniej otwartych pozycji do odpowiedniego poziomu.

Źródło: Platforma JForex Dukascopy

Przy wyczerpaniu potencjału ruchu nasze kolejne zlecenie oczekujące nie zostanie zrealizowane, a zamknięcie całej siatki nastąpi po zanotowaniu korekty głębszej niż ostatnia (co zwiększa prawdopodobieństwo zmiany trendu).

Spóźniona reakcja

Spóźnione wychwycenie formacji 1-2-3 nie zaprzepaszcza szansy na zajęcie pozycji, lub rozpoczęcie piramidowania. Haki Rossa występują stosunkowo często, nawet dłuższy czas po odwróceniu tendencji, co cały czas umożliwia nam podczepienie się do ruchu.

Zlecenie Buy Stop (lub w ostateczności manualne zajęcie pozycji) można ustawić kilka pipsów nad Hakiem, które zostało oznaczone poziomą x linią. Przy takiej strategii, Stop Loss dla tego zlecenia ustawiany jest pod ostatnim, lokalnym dołkiem.

Podsumowanie

Strategia spisuje się nieźle na każdym interwale czasowym, szczególnie na instrumentach podatnych na stabilny trend (o niższej zmienności). Należy jednak pamiętać, że nie jest to idealna metoda. Mniejszy interwał (poniżej H1) to większa szansa na fałszywe wybicia,. Natomiast zwiększona zmienność instrumentu to zwiększone ryzyko wycięcia naszego Stop Lossa przed właściwym ruchem. Ponadto, miejsce otwarcia pozycji nie jest optymalne – zwiększa prawdopodobieństwo kontynuacji ruchu w danym kierunku, ale z drugiej strony opóźnia je.

Niemniej jednak Haki Rossa to prosta, a zarazem skuteczna baza do konstrukcji dużo bardziej zaawansowanej strategii inwestycyjnej, którą warto rozważyć.

![Forex Club – Podatek 9 – Rozlicz podatek od zagranicznego brokera [Pobierz Aplikację] Forex Club - Podatek 9](https://forexclub.pl/wp-content/uploads/2024/02/Forex-Club-Podatek-9-184x120.jpg?v=1709046278)

![Platforma Trading View – rozwiązania szyte na potrzeby traderów [Recenzja] trading view recenzja](https://forexclub.pl/wp-content/uploads/2024/03/trading-view-recenzja-184x120.jpg?v=1709558918)

![Jak połączyć konto FP Markets z platformą Trading View [Poradnik] fp markets trading view](https://forexclub.pl/wp-content/uploads/2024/02/fp-markets-trading-view-184x120.jpg?v=1708677291)

![Jak inwestować w ChatGPT i sztuczną inteligencję? Akcje i ETF [Poradnik] jak inwestować w chatgpt i sztuczną inteligencję](https://forexclub.pl/wp-content/uploads/2023/02/jak-inwestowac-w-chatgpt-i-sztuczna-inteligencje-184x120.jpg?v=1676364263)

![Izabela Górecka – „Sukces na rynku zależy nie tylko od wiedzy, ale i od stabilności emocjonalnej” [Wywiad] Izabela Górecka - wywiad](https://forexclub.pl/wp-content/uploads/2024/04/Izabela-Gorecka-wywiad-184x120.jpg?v=1713870578)

![WeWork – anatomia upadku spółki wycenianej na 47 mld $ [WeWork, cz. II] wework bankructwo historia](https://forexclub.pl/wp-content/uploads/2024/04/wework-bankructwo-historia-184x120.jpg?v=1711729561)

![Adam Neumann – człowiek, który wyrolował Softbank [WeWork, cz. I] adam neumann wework](https://forexclub.pl/wp-content/uploads/2024/04/adam-neumann-wework-184x120.jpg?v=1711728724)

![Jak przenieść akcje do innego biura maklerskiego [Opis procedury] jak przenieść akcje do innego biura maklerskiego](https://forexclub.pl/wp-content/uploads/2024/03/jak-przeniesc-akcje-do-innego-biura-maklerskiego-184x120.jpg?v=1709556924)

![Najczęstsze błędy początkującego tradera – Mr Yogi [VIDEO] Scalping - Najczęstsze błędy początkującego tradera - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Najczestsze-bledy-poczatkujacego-tradera-VIDEO-184x120.jpg?v=1711601376)

![Nauka cierpliwości: Brak pozycji to też pozycja – Mr Yogi [VIDEO] Scalping - Nauka cierpliwosci - Brak pozycji to tez pozycja - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Nauka-cierpliwosci-Brak-pozycji-to-tez-pozycja-VIDEO-184x120.jpg?v=1710999249)

![Kiedy wyjść z pozycji i jak minimalizować straty – Mr Yogi [VIDEO] Scalping - Kiedy wyjść z pozycji i jak minimalizować straty - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Kiedy-wyjsc-z-pozycji-i-jak-minimalizowac-straty-VIDEO-184x120.jpg?v=1710336731)

![Forex Tester 5 – kombajn do testowania strategii [Recenzja] forex tester 5](https://forexclub.pl/wp-content/uploads/2023/04/forex-tester-5-300x200.jpg?v=1679423429)

![4-5 i wyjście. Strategia o wysokiej skuteczności [Video] Strategia handlowa: 4-5 i wyjście](https://forexclub.pl/wp-content/uploads/2022/06/4-5_i_wyjscie-300x200.jpg)