Poor Man Covered Call (PMCC), czyli strategia opcyjna dla ubogich

Jedną z najprostszych strategii opcyjnych jest covered call. Jest to strategia, która zakłada, że na koszyk akcji wystawia się opcje call z ceną wykonania powyżej rynkowej (tj. opcja OTM). W przypadku zrealizowania się pozytywnego scenariusza (wzrost akcji do ceny wykonania wystawionej opcji) inwestor otrzymuje „dodatkową dywidendę” w postaci zatrzymanej premii. Strategia covered call wymaga zaangażowania dużego kapitału. Istnieje jednak strategia, która działa podobnie do covered call ale wymaga mniejszej inwestycji kapitałowej. Strategia nosi nazwę Poor Man Covered Call (PMCC) lub też Poor Man Covered Option (PMCO). W dzisiejszym artykule przybliżymy jak tworzy się wspomnianą strategię oraz jakie są wady i zalety.

PRZECZYTAJ KONIECZNIE: Czym są opcje – wprowadzenie

Poor Man Covered Call – jak zbudować wspomnianą strategię?

Chociaż nazwa może sugerować, że strategia jest „dla ubogich”, to może być bardzo użytecznym narzędziem, które optymalizuje kapitał zainwestowany w daną spółkę przez inwestora. Strategia polega na zakupie długoterminowej opcji call (LEAPS) oraz wystawienie opcji call z krótszym terminem wykonania. Opcja LEAPS powinna być głęboko ITM. Oznacza to, że taka opcja ma dużą wartość wewnętrzną oraz wysoką deltę. Jest więc substytutem posiadania akcji spółki na długi termin.

Z kolei wystawiona opcja call, która jest OTM. Termin wygaśnięcia wystawionej opcji jest znacznie krótszy niż opcji LEAPS. W efekcie powstaje strategia o zbliżonych parametrach do klasycznego covered call. Różnicą jest mniejsze zapotrzebowanie na kapitał, co może podnieść stopę zwrotu z inwestycji. Co więcej, „oszczędzony” kapitał może zostać zainwestowany w kolejne PMCO. W takim wypadku inwestor korzysta z dźwigni finansowej, która ma „wbudowany stop loss”. Inwestor nie może stracić więcej niż zainwestował kapitału w opcję LEAPS.

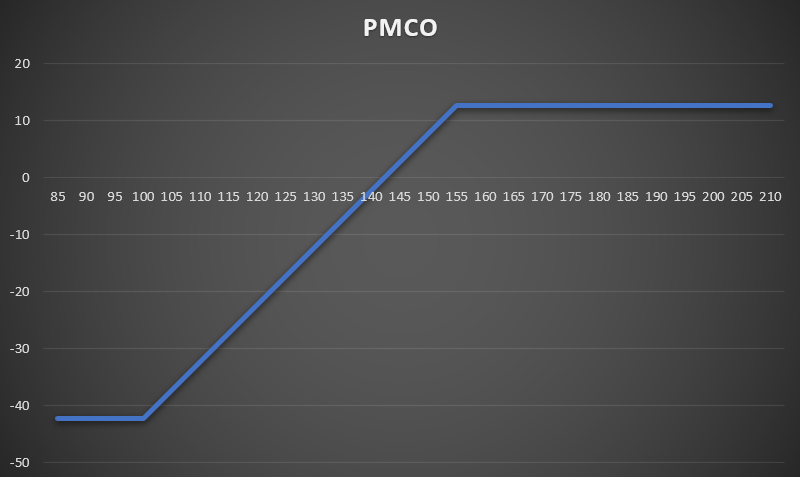

Przykładowo inwestor nabył 12 września opcję call z ceną wykonania 100$ i datą wygaśnięcia w czerwcu 2024 roku oraz wystawienie opcji call z ceną wykonania 155$, która wygasa w marcu 2023 roku. Za zakupioną opcję inwestor zapłacił 50,5$ (za 1 akcję), z wystawionej opcji otrzymał 8,25$ (za 1 akcję). Wyniki strategii są zaprezentowane poniżej.

Źródło: opracowanie własne

Warto pamiętać, że nabycie LEAPS jest skierowane do inwestorów o dłuższym horyzoncie inwestycyjnym. Dla obawiających się znacznego spadku kursu akcji można zastosować strategię collar, która zawiera jeszcze nabycie opcji put, która zabezpiecza przed gwałtownym spadkiem kursu akcji na którą ekspozycję ma inwestor.

Zaleta PMCC – ograniczenie ryzyka

Kolejną mocną stroną strategii jest ochrona inwestora przed gwałtownym spadkiem akcji na które jest wystawiona opcja call. W klasycznej strategii najgorszą sytuacją jest kiedy zrealizuje się scenariusz gwałtownej przeceny akcji. Spadek wartości akcji o 70-80% powoduje, że kilkuprocentowy zysk z wystawionej opcji call jest małym pocieszeniem dla inwestora. Przykładem takiej sytuacji są spółki Peloton. Akcje spółki w ciągu ostatniego roku spadły o 94%.

Gwałtowne spadki nie dotyczą tylko spółek mniejszych. Również Amazon miał w ciągu ostatnich kilku miesięcy odnotował znaczne spadki. 12 września 2022 roku akcje Amazona były handlowane po około 136$. Inwestor zastanawiał się nad dwoma strategiami:

- A: kupno 100 akcji i wystawienie opcji call wygasających w marcu 2023 roku,

- B: kupno 1 opcji call wygasającej w czerwcu 2024 roku i wystawienie opcji call wygasających w marcu 2023 roku.

W przypadku strategii A inwestor inwestuje na początku 13 600$ i otrzymuje 825$ z wystawienia opcji call z ceną wykonania 155$ i wygasająca w marcu 2023 roku. Zatem inwestycja wymaga początkowej inwestycji na poziomie 12 775$. 6 stycznia jedna akcja Amazon wynosiła 86$. Oznaczało to, że strata na akcjach Amazon wyniosła 50$ na akcji czyli 5 000$. Strata na pozycji wyniosła 36,7%. Na skutek spadku ceny akcji Amazon spowodował, że cena opcji call spadła z 8,25$ do 0,1$. Zatem zysk z opcji call wyniosła 815$. Strata z całej strategii wyniosła 4 185$.

Strategia B była znacznie mniej kosztowna. Inwestor kupił 1 opcję call z terminem wygaśnięcia czerwiec 2024 roku oraz ceną wykonania wynoszącą 100$. 12 września 2022 roku cena za taką opcję wyniosła 50,5$. Oznaczało to, że inwestor musiał zainwestować 5050$ a więc o 62,9% mniej niż w przypadku kupna 100 akcji spółki Amazon. Wystawienie opcji call z ceną wykonania 155$ oraz wygaśnięciu w marcu 2023 roku dała inwestorowi 825$. W efekcie cena zakupu netto wyniosła 4225$.

Do 6 stycznia trwał trend spadkowy na akcjach Amazon. W ciągu kilku miesięcy cena akcji największej platformy e-commerce w Stanach Zjednoczonych spadła z 136$ do 86$. Spowodowało to spadek wartości opcji call. Cena opcji LEAPS spadła z 50,5$ do 13$. Oznacza to spadek o 74% tj. o 3 750$. Jednocześnie zysk z wystawionej opcji call wyniósł 815$. Zatem strata z całego portfela wyniosła 2935$ tj. 69,5%. Procentowo spadek był większy, ale pod względem nominalnym inwestor osiągnął stratę o 1250$ mniejszą niż w przypadku klasycznej strategii covered call.

Wada PMCC – brak elastyczności

Dużą wadą transakcji jest brak elastyczności. Inwestor nie może stworzyć portfela z dowolną liczbą akcji. Opcje na akcje mają najczęściej mnożnik na poziomie 100. Zatem minimalna pozycja nominalna to 100 akcji danego przedsiębiorstwa. Stwarza to problemy w przypadku kiedy inwestor chce mieć ekspozycję na konkretną liczbę akcji.

Kolejny problem związany z zastosowaniem opcji LEAPS to mniejsza delta niż w przypadku klasycznego zakupu akcji spółki. Jedna akcja ma deltę równą 1, z kolei opcje ITM z dużą wartością wewnętrzną mają deltę na poziomie od 0,80 do 0,95.

Podsumowanie

Jest to syntetyczna długa pozycja z ograniczoną stratą. Inwestor może stracić tylko wartość zapłaconej opcji call. Dużą zaletą takiej strategii jest mniejszy kapitał, który jest potrzebny do stworzenia strategii.

Najlepszą możliwością do stworzenia Poor Man Covered Call jest sytuacja kiedy ceny akcji są nisko a zmienność niska. W takim wypadku zakup długoterminowej opcji call będzie „tańszy” niż w czasach wyższej zmienności. Warto również pamiętać, że posiadanie opcji call będącej LEAPS nie oznacza, że inwestor musi wystawiać opcje call przez cały czas trwania długoterminowej opcji. O wiele lepiej jest poczekać na wystawienie opcji call w czasach kiedy zmienność implikowana jest wysoka a akcje są już po mocnym ruchu wzrostowym.

Przy zastosowaniu PMCC nie ma konieczności korzystania z długoterminowych opcji call ale warto aby ich okres wygaśnięcia był dłuższy niż 90 dni. Wtedy upływ czasu nie będzie druzgocący dla portfela inwestora.

Czy wiesz, że…?

Saxo Bank jest jednym z nielicznych brokerów Forex, posiadającym w swojej ofercie opcje waniliowe. Inwestor ma do dyspozycji łącznie ponad 1200 opcji (waluty, akcje, indeksy, stopy procentowe, surowce). SPRAWDŹ

![Kanada – Jak inwestować w S&P/TSX60? [Poradnik] kanada - jak inwestować w sp tsx60](https://forexclub.pl/wp-content/uploads/2024/11/kanada-jak-inwestowac-w-sp-tsx60-184x120.jpg?v=1730798591)

![Inwestycje w sztuczną inteligencję (AI) – jakie spółki wybrać? [Poradnik] inwestycje w sztuczną inteligencję - ai](https://forexclub.pl/wp-content/uploads/2024/11/inwestycje-w-sztuczna-inteligencje-184x120.jpg?v=1731576114)

![Day-trading w czasach podwyższonej zmienności. Webinary z Mr Yogi [ZMIANA TERMINU] Michał Zbróg Mryogi (700 x 450 px) - 10](https://forexclub.pl/wp-content/uploads/2024/11/DT-Mryogi-700-x-450-px-final-v4-184x120.jpg?v=1732097892)

![Zrozumienie zmienności rynkowej: Perspektywa daytradera – MrYogi [Video] Zrozumienie zmienności rynkowej - Video](https://forexclub.pl/wp-content/uploads/2024/11/Zrozumienie-zmiennosci-rynkowej-Video-184x120.jpg?v=1731559833)

![Najczęstsze błędy początkującego tradera – Mr Yogi [VIDEO] Scalping - Najczęstsze błędy początkującego tradera - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Najczestsze-bledy-poczatkujacego-tradera-VIDEO-184x120.jpg?v=1711601376)

![Nauka cierpliwości: Brak pozycji to też pozycja – Mr Yogi [VIDEO] Scalping - Nauka cierpliwosci - Brak pozycji to tez pozycja - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Nauka-cierpliwosci-Brak-pozycji-to-tez-pozycja-VIDEO-184x120.jpg?v=1710999249)