Strategia collar – tanie zabezpieczanie portfela

Opcja może być wspaniałym instrumentem, który pomaga w zarządzaniu portfelem inwestycyjnym. Jedną z ciekawych strategii inwestycyjnych jest collar, który może być stosowany jako sposób na skuteczne zabezpieczenie portfela akcji przed spadkami. Co ciekawe mówienie o tej strategii było jedną z przykrywek dla Bernarda Madoffa do stworzonej przez niego piramidy finansowej. Z dzisiejszego artykułu znajdziesz odpowiedzi na następujące pytania:

- Jak działa strategia collar?

- Kiedy stosować strategię collar?

- Czym różni się collar od spredu byka?

- Co to jest non-cost collar?

- Jak zarządzać collarem?

Jak działa strategia collar?

Strategia jest używana przez inwestorów którzy chcą zabezpieczyć portfel akcji. W celu zabezpieczenia się przed spadkami inwestor nabywa opcję put (najczęściej OTM) oraz wystawia opcję call (także OTM), aby obniżyć koszty zakupu opcji put. Jest to więc połączenie strategii protective put (akcje + long put) oraz covered call (akcje + short call).

Strategia collar może być stworzona poprzez:

- jednoczesne wystawienie opcji call i kupno opcji put

- zarządzanie strategią protective put

- optymalizacja strategii covered call

Najlepszym scenariuszem dla tworzącego collara jest wzrost kursu akcji do poziomu wystawionej opcji call. Wtedy osiągany jest maksymalny zysk ze strategii. Zbyt duży wzrost kursu powoduje, że inwestor traci szansę na dodatkowe zyski z długiej pozycji na instrumencie bazowym, ponieważ zyski są „zjadane” przez wystawione opcje call.

Dlaczego inwestor może być zainteresowany stworzeniem collara?

- zabezpieczenie swoich zysków z długiej pozycji w akcjach

Zajmijmy się pierwszym przypadkiem czyli zabezpieczenie swoich zysków z długiej pozycji w akcjach. W tej sytuacji inwestor obawia się, że w najbliższym czasie może pojawić się korekta na rynku. Jednocześnie nie chce sprzedawać swoich akcji ponieważ jest zainteresowany utrzymywaniem ich przez wiele kwartałów a nawet lat. Z tego powodu poszukuje strategii, która daje szansę na niewielkie wzrosty wartości portfela akcji w sytuacji delikatnych wzrostów oraz zabezpieczenie większości zysków przed chwilowymi spadkami.

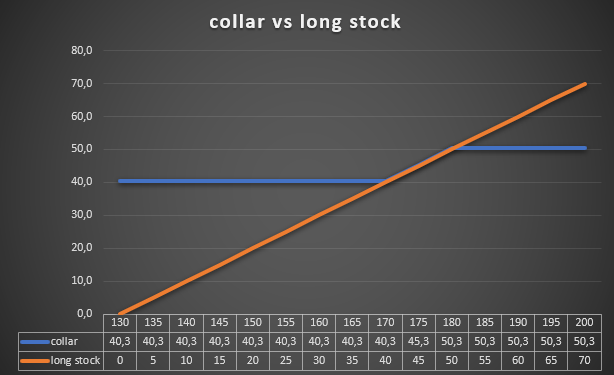

Przykładem może być inwestycja w akcje spółki Apple. Inwestor w czerwcu 2022 roku nabył 300 akcji tej spółki po średniej cenie 130$. W połowie 18 sierpnia kurs spółki wzrósł do poziomu 174,5$. Inwestor nadal chce być akcjonariuszem Apple, ale obawia się korekty. W celu zabezpieczenia swojej pozycji kupił 3 opcje put z ceną wykonania 170$ i wygasające 16 grudnia 2022 roku. Koszt jednej opcji wynosił 9,25$ (na akcję), czyli łączny koszt zabezpieczenia wynosił 2775$. Oznacza to, że inwestor zabezpieczał swój portfel przed spadkiem poniżej poziomu 160,75$.

Nabywca opcji put postanowił zmniejszyć swój koszt strategii zabezpieczającej. W tym celu wystawił tego samego dnia 3 opcje call z ceną wykonania 180$. Otrzymał za nią 9,56$ na akcję. Oznaczało to, że strategia była bez kosztu pieniężnego. Inwestor otrzymał nawet 93$ [tj. (9,56$-9,25$)*300].

Źródło: opracowanie własne

Jak widać strategia collar zabezpiecza zyski na poziomie 40,31$ na akcję, czyli na poziomie 12 093$ (bez kosztów transakcyjnych). Z kolei maksymalny zysk wynosi 50,31$ na akcję. Maksymalny zysk nastąpi kiedy kurs Apple wzrośnie do 180$ (o 3,15% względem kursu z 18 sierpnia). Strategia collar będzie obciążeniem dla portfela inwestora tylko w przypadku scenariusza kiedy do 16 grudnia 2022 roku kurs akcji Apple wzrośnie powyżej 180,31$.

- poprawienie rentowności strategii protective put po wzroście kursu akcji

Protective put jest najprostszą strategią zabezpieczającą. Polega ona na nabyciu opcji put, która ma chronić portfel akcji przed gwałtowną utratą wartości. Jednak czasami istnieje możliwość poprawienia rentowności tej strategii. Potrzebne są tylko specyficzne warunki rynkowe, aby wystawienie opcji call miało sens. Najlepszym wariantem jest wzrost kursu akcji. Wtedy następuje wzrost wartości portfela akcji i spadek wartości nabytej opcji put. Inwestor może uważać, że wzrosty nie są trwałe i należy wykorzystać fluktuację rynku do zarobienia dodatkowej gotówki. Co więcej nie zamierza pozbywać się portfela akcji ponieważ wierzy, że firma ma przed sobą duży potencjał.

Przykładem jest sytuacja z 3 sierpnia 2022 roku. Inwestor kupił 100 akcji Apple po średniej cenie równej 166$. Obawia się on, że w najbliższym czasie prawdopodobna jest korekta, jednak nie chce sprzedawać akcji ponieważ nabył je „na długi termin”. W celu ochrony przed spadkami inwestor nabył grudniowe opcje put z ceną wykonania równą 160$ płacąc za nie 885$ (8,85$ na akcję). Do 17 sierpnia 2022 roku kurs wzrósł do 174,5$. Inwestor postanowił w jakiś sposób obniżyć cenę swojego zabezpieczenia zostawiając sobie przestrzeń do wzrostu kursu Apple. W tym celu wystawił grudniową opcję call z ceną wykonania równą 190$. Otrzymał za nią 5,5$ na akcję. Daje to inwestorowi przestrzeń do wzrostu kursu w okolice 195,5$.

Wystawienie opcji call podniosło punkt ochrony przed spadkami z poziomu 151,15$ do poziomu 156,65$. Do 30 września kurs akcji Apple spadł do poziomu 138$, co oznaczało stratę 28$ na akcji. Wartość wystawionej opcji call spadła do poziomu 0,25$ (zysk 5,25$). Z kolei cena opcji put wzrosła do poziomu 23$ (zysk 14,15$). Zatem zysk z collara wyniósł 19,4$, co pokryło 69,3% straty wygenerowanej przez portfel opcji.

- ubezpieczenie przed spadkami strategii covered call

Covered call to strategia, która pozwala inwestorowi zarobić na akcjach „dodatkową dywidendę”, którą jest wartość wystawionej opcji call. Strategia daje inwestorowi dodatkowy zysk z portfela akcji w sytuacji kiedy instrument na który wystawione są opcje porusza się w trendzie bocznym, spadkowym lub lekko rośnie. Oczywiście istnieje sposób na zarządzanie strategią covered call przy użyciu opcji put.

Podczas wzrostu kursu akcji, inwestor spodziewa się spadkowej korekty. Jednocześnie nie chce pozbywać się akcji (nastawienie długoterminowe) i opcji call (spadek kursu to zysk dla wystawcy opcji call). Aby zarobić na swoich przewidywaniach inwestor decyduje się na kupno opcji put, która ma stanowić dodatkowe źródło dochodu w przypadku zrealizowania się scenariusza spadkowego. Wzrostu kursu spowodował, że opcje put stają się tańsze co powoduje, że inwestor może bronić swojego portfela przed drastycznym spadkiem wartości po o wiele przystępniejszej cenie.

Przykładem jest sytuacja z 3 sierpnia 2022 roku. Inwestor kupił 100 akcji Apple po średniej cenie równej 166$. Nabywca akcji postanowił stworzyć strategię covered call wystawiając grudniową opcję call z ceną wykonania równą 190$. Otrzymał za nią premie równą 3,2$ za akcję. 17 sierpnia kurs wzrósł do poziomu 174,5$. W celu zabezpieczenia portfela przed spadkami inwestor zdecydował się na nabycie grudniowej opcji put z ceną wykonania 175$. Zapłacił za nią 11$, co oznaczało, że opcja put chroniła przed spadkami poniżej 164$.

Doliczając potencjalny zysk z wystawionej opcji call, transakcja ma zagwarantowany zysk na poziomi 1,2$ (164$+3,2$-166$). Maksymalny zysk z transakcji to 16,2$ (190$+3,2$-166$-11$). Do 30 września kurs akcji Apple spadł do poziomu 138$, co oznaczało stratę 28$ na akcji. Wartość wystawionej opcji call spadła do poziomu 0,25$ (zysk 2,95$). Z kolei cena opcji put wzrosła do poziomu 37$ (zysk 26$). Zatem zysk z collara wyniósł 28,95$, z nawiązką pokryło stratę z portfela akcji.

Czym różni się strategia collar od bull spread?

Obie strategie mają podobny profil wykresu ale są przeznaczone do różnych sytuacji. Collar jest strategią zabezpieczającą portfel akcji, natomiast bull spread jest strategią kierunkową zakładającą wzrost kursu instrumentu bazowego.

Kolejną różnicą jest to, że stworzenie collara z opcji najczęściej wymaga zaangażowania dodatkowego kapitału (z wyjątkiem sytuacji kiedy powstaje non-cost collar) a w przypadku bull put spread inwestor otrzymuje środki z góry, które są maksymalnym zyskiem (wystawienie put z wyższą ceną wykonania i kupno put z niższą ceną wykonania).

Następną różnicą jest to, że collar wymaga zainwestowania znacznie większego kapitału, ponieważ inwestor musi posiadać wcześniej akcje, które chce zabezpieczyć przed ryzykiem spadku kursu.

Co to jest non-cost collar?

Jest to typowa strategia collar ale nie kosztuje inwestora ani dolara. Po prostu wartość wystawionej opcji call jest większa niż kupionej opcji put. W efekcie otrzymana premia jest większa niż koszt zakupu opcji put. Powoduje to, że zabezpieczenie jest teoretycznie „za darmo”. Oczywiście ukrytym kosztem jest ograniczenie potencjału przyszłych zysków.

Strategia non-cost collar jest z reguły stosowana w przypadku opcji długoterminowych (tj. LEAPS). Najlepiej sprawdza się gdy stopa dywidendy jest niska a zmienność wysoka. Wysoka zmienność powoduje, że opcje są „drogie”. Z tego powodu wystawienie opcji call której premia jest wyższa od put może być dobrym pomysłem, ponieważ wraz ze spadkiem zmienności implikowanej ceny obu opcji spadną. W efekcie wystawca opcji call może zaraportować niezły zysk nawet jeśli cena instrumentu bazowego się nie zmieniła.

Jak zarządzać collarem?

Strategia collar wydaje się prosta, ale warto nią w odpowiedni sposób zarządzać. Co zrobić kiedy transakcje opcyjnie generują dodatni przepływ gotówki a akcje tracą na wartości? Wiele zależy od strategii inwestycyjnej tradera oraz jego apetytu na ryzyko. W celu przybliżenia tego zagadnienia warto posłużyć się przykładem.

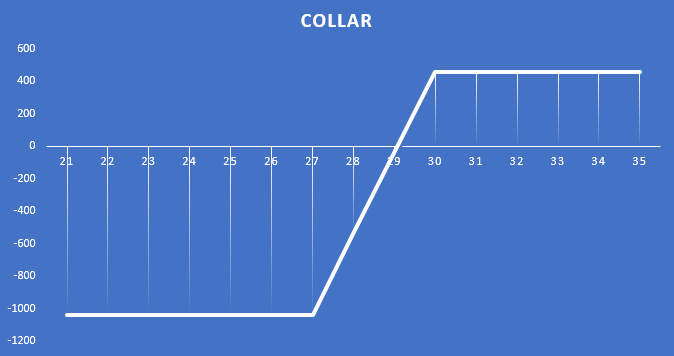

7 kwietnia 2022 roku inwestor nabył 500 akcji spółki Philips po średnim kursie 28€ za sztukę. Oznacza to, że wartość portfela wyniosła 14 000€. Inwestor spodziewa się, że do końca roku akcje Philips będą zachowywać się słabo, ale wierzy w tą spółkę w długim terminie. W celu zabezpieczenia się przed spadkami, nabył 5 grudniowych opcji put z ceną wykonania 27€, płacąc za nie 2,78€ premii (za 1 akcję). Zatem zabezpieczenie kosztuje 1390€ czyli aż 10% wartości portfela. Aby obniżyć koszty strategii trader zdecydował się wystawić 5 grudniowych opcji call z ceną wykonania 30€. Otrzymał za nie 1,7€ premii (za akcję). Dzięki temu obniżono koszty do 540€ czyli 3,85% wartości portfela akcji.

Źródło: opracowanie własne

Zaprezentowana strategia generuje maksymalny zysk na poziomie 0,92€ na akcję, czyli 460€. Oznacza to, że strategia może wygenerować zysk na poziomie 3,29%. Z kolei maksymalna strata z transakcji wynosi 2,08€ na akcję, czyli 1040€. Oznaczało to, że inwestor maksymalnie może stracić 7,43%.

8 sierpnia 2022 roku akcje Philipsa spadły do poziomu 20,31€. Strata z portfela akcji wyniosła 7,69€ na akcję, czyli 3845€. W efekcie wartość tej pozycji w portfelu zmniejszyła się o 27,46%. Na szczęście strategia collar zadziałała o czym informuje poniższa tabela:

| Cena z 7.04.2022 | Cena z 8.08.2022 | Zysk z transakcji | |

| Opcja put | 2,78 | 6,95 | +4,17 |

| Opcja call | 1,70 | 0,06 | +1,64 |

Źródło: opracowanie własne

Zysk z kupionej i wystawionej opcji wyniósł 5,81€ na akcję, czyli 2905€. Zatem opcje pokryły większość strat wygenerowanych przez portfel akcji. Na koniec łączna strategia collar zakończyła się stratą 1,88€ na akcję czyli 940€, co oznacza spadek wartości portfela inwestycyjnego o 6,71%.

Co inwestor może zrobić z taką pozycją?

Jednym z najprostszych strategii jest utrzymanie pozycji na niezmienionym poziomie. Plusem takiego rozwiązania jest to, że bezczynność nie generuje żadnych dodatkowych kosztów transakcyjnych. Minusem jest pewien brak optymalizacji strategii pod względem relacji zysku do ryzyka. Skoro premia opcji call ma wartość 6€ (0,06€ * mnożnik) to nie ma sensu trzymać takiej opcji do rozliczenia. Potencjalny dodatkowy zysk jest zbyt mały aby narażać się na ryzyko gwałtownego wzrostu kursu Philips.

Jeśli inwestor spodziewa się, że dalsze spadki mają małe prawdopodobieństwo, to może zamknąć transakcje na opcjach call i put. Dzięki temu będzie posiadał 500 akcji Philips oraz 2905€ gotówki. Środki może przeznaczyć na zakup kolejnych akcji Philipsa. Przy kursie 20,31€ dawałoby to kolejne 143 akcje (bez kosztów transakcyjnych). Wadą takiego rozwiązania jest ryzyko dalszych spadków na akcjach spółki.

Przy scenariuszu dalszych spadków inwestor może pomyśleć o wystawieniu kolejnych opcji call o niższej cenie wykonania. Przykładowo 8 sierpnia 2022 roku inwestor mógł wystawić 5 grudniowych opcji call z ceną wykonania 22€ otrzymując 1€ a akcję. Dzięki takiej strategii w przypadku dalszych spadków strata z całego portfela zostanie zredukowana do 570€. Kosztem jest jednak narażenie na wzrost kursu Philips. W przypadku wzrostu do 27€, strata z portfela wyniesie 3070€ (tj. 6,14€ na akcję). Wynika to z tego, że inwestor straci wtedy na krótkiej pozycji na opcjach call, które są wystawione po 22€ oraz straci zarobek z obecnie zyskownej pozycji put. Z kolei dodatkowa sprzedaż opcji put po 6,95€ za akcję spowoduje, że maksymalny zysk zostanie zredukowany do 405€ (0,81€ na akcję) a portfel będzie narażony na dalszy spadek cen.

W celu lepszego zaprezentowania wyników poszczególnych strategii, posłużymy się tabelą. Zaprezentowano następujące strategie:

- A: pozostawienie strategii bez zmian

- B: zamknięcie opcji call i put oraz dokupienie 143 akcji Philips po 20,31€

- C:zamknięcie call i wystawienie nowego call na grudniową serię z ceną wykonania 22€

- D: zamknięcie call i put i wystawienie nowej opcji call na grudniową serię z ceną wykonania 22€

- E: zamknięcie opcji i trzymanie gotówki

| Kurs = 15€ | Kurs = 20€ | Kurs = 25€ | Kurs = 30€ | |

| Portfel akcji | -6500€ | -4000€ | -1500€ | +1000€ |

| Strategia A | -1040€ | -1040€ | -1040€ | +460€ |

| Strategia B | -4355€ | -1140€ | +2075€ | +5290€ |

| Strategia C | -570€ | -570€ | -2070€ | -3070€ |

| Strategia D | -3095€ | -595€ | +405€ | +405€ |

| Strategia E | -3595€ | -1095€ | +1405€ | +3905€ |

Źródło: opracowanie własne

Jak widać najmniej opłacalną wydaje się strategia C i D, ponieważ rolowanie opcji call zabija potencjał do generowania zysku w przypadku zmiany trendu na kursie Philips. Strategia D wypada o tyle fatalnie, że nie zabezpiecza już przed dalszym spadkiem kursu akcji i osiąga mniejszy zysk niż ma to miejsce w przypadku strategii A (nic nie robienie). Jedynym plusem strategii D jest zarobienie dodatkowych 500€ jeśli kurs między sierpniem a grudniem pozostał w okolicy 20€.

Podsumowanie

Z pewnością nie jest to strategia, która zapewnia oszałamiające stopy zwrotu, jednak nie taki jest jej cel. Strategia collar może być ciekawym pomysłem na zabezpieczenie swojego portfela przed ryzykiem gwałtownej przeceny. W odpowiednich warunkach taka strategia może powstać bezkosztowo ponieważ wartość premii wystawionej opcji call będzie większa niż nabytej opcji put.

Czy wiesz, że…?

Saxo Bank jest jednym z nielicznych brokerów Forex, posiadającym w swojej ofercie opcje waniliowe. Inwestor ma do dyspozycji łącznie ponad 1200 opcji (waluty, akcje, indeksy, stopy procentowe, surowce). SPRAWDŹ

![Forex Club – Podatek 9 – Rozlicz podatek od zagranicznego brokera [Pobierz Aplikację] Forex Club - Podatek 9](https://forexclub.pl/wp-content/uploads/2024/02/Forex-Club-Podatek-9-184x120.jpg?v=1709046278)

![Platforma Trading View – rozwiązania szyte na potrzeby traderów [Recenzja] trading view recenzja](https://forexclub.pl/wp-content/uploads/2024/03/trading-view-recenzja-184x120.jpg?v=1709558918)

![Jak połączyć konto FP Markets z platformą Trading View [Poradnik] fp markets trading view](https://forexclub.pl/wp-content/uploads/2024/02/fp-markets-trading-view-184x120.jpg?v=1708677291)

![Jak inwestować w ChatGPT i sztuczną inteligencję? Akcje i ETF [Poradnik] jak inwestować w chatgpt i sztuczną inteligencję](https://forexclub.pl/wp-content/uploads/2023/02/jak-inwestowac-w-chatgpt-i-sztuczna-inteligencje-184x120.jpg?v=1676364263)

![WeWork – anatomia upadku spółki wycenianej na 47 mld $ [WeWork, cz. II] wework bankructwo historia](https://forexclub.pl/wp-content/uploads/2024/04/wework-bankructwo-historia-184x120.jpg?v=1711729561)

![Adam Neumann – człowiek, który wyrolował Softbank [WeWork, cz. I] adam neumann wework](https://forexclub.pl/wp-content/uploads/2024/04/adam-neumann-wework-184x120.jpg?v=1711728724)

![Jak przenieść akcje do innego biura maklerskiego [Opis procedury] jak przenieść akcje do innego biura maklerskiego](https://forexclub.pl/wp-content/uploads/2024/03/jak-przeniesc-akcje-do-innego-biura-maklerskiego-184x120.jpg?v=1709556924)

![Najczęstsze błędy początkującego tradera – Mr Yogi [VIDEO] Scalping - Najczęstsze błędy początkującego tradera - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Najczestsze-bledy-poczatkujacego-tradera-VIDEO-184x120.jpg?v=1711601376)

![Nauka cierpliwości: Brak pozycji to też pozycja – Mr Yogi [VIDEO] Scalping - Nauka cierpliwosci - Brak pozycji to tez pozycja - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Nauka-cierpliwosci-Brak-pozycji-to-tez-pozycja-VIDEO-184x120.jpg?v=1710999249)

![Kiedy wyjść z pozycji i jak minimalizować straty – Mr Yogi [VIDEO] Scalping - Kiedy wyjść z pozycji i jak minimalizować straty - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Kiedy-wyjsc-z-pozycji-i-jak-minimalizowac-straty-VIDEO-184x120.jpg?v=1710336731)

![Jak inwestować w bydło hodowlane (Feeder Cattle)? [Poradnik] jak inwestować w bydło hodowlane - feeder cattle](https://forexclub.pl/wp-content/uploads/2023/09/jak-inwestowac-w-bydlo-hodowlane-feeder-cattle-300x200.jpg?v=1693821591)