Formacje świecowe – kiedy generują wiarygodne sygnały

Wykresy świecowe są najpopularniejszą formą przedstawienia ceny danego instrumentu na rynku. “Szpony japońskiej analizy technicznej”, jak nazywa wykresy Steve Nison, nie były znane w Europie praktycznie do 1990 r.. Obecnie są one znane i lubiane przez większość inwestorów ze względu na prostotę analizy oraz mnogość informacji, jakie możemy z nich odczytać. W tym artykule dowiecie się nie tylko podstaw na temat wykresów świecowych, ale także umiejętności ich analizy z taki sposób, by odczytywać wyłącznie wiarygodne sygnały.

Z czego wynika popularność wykresów japońskich

Ciężko obecnie spotkać tradera, który nigdy nie słyszał o świecach na wykresie, bądź takiego, który nigdy nie używał tej formy analizy. Zacznijmy od tego, że wykresy świecowe są łatwe do zrozumienia. Ich prostota doceniania jest nie tylko przez wytrawnych analityków, ale także przez osoby początkujące. Dużą zaletą analizy tej formy przedstawienia ceny instrumentu, są wyprzedzające sygnały dotyczące potencjalnych zwrotów na rynku. Świece często generują (poprzez formacje) sygnały odwrócenia trendu szybciej niż tradycyjne, klasyczne wykresy słupkowe. Możemy za ich pomocą zoptymalizować wyjścia i wejścia na rynek.

Wykresy świecowe dostarczają zdecydowanie bardziej dokładne informacje na temat kierunku zmiany ceny. Specjaliści z zakresu ich analizy z łatwością są w stanie określić siłę danego ruchu. Dzięki temu analitycy i traderzy mogą nie tylko podnieść efektywność swoich analiz i zoptymalizować strategię, ale także zwiększyć skuteczność stosowanych technik. Wykresy świecowe są przyjazne w łączeniu jej z pozostałymi narzędziami analizy technicznej.

Analiza techniczna a formacje świecowe

“Nie ma nic gorszego niż racjonalna polityka inwestycyjna w nieracjonalnym świecie”

To słowa Johna Maynarda Keynesa, które w swojej książce zawarł Nison na potwierdzenie tego, że analiza techniczna to nie tylko zobrazowanie za pomocą wykresu obecnej wyceny danego instrumentu przez rynek, ale także wpływ emocji. W związku z tym można by rzec, że analiza techniczna (w tym analiza samego wykresu cenowego, bez wskaźników i oscylatorów) pomaga w pewnym stopniu zmierzyć czynnik nieracjonalny (psychologiczny/emocjonalny”).

Analiza techniczna w związku z powyższym, zawiera w sobie kilka elementów “irracjonalnych”, które kształtują podaż lub popyt na rynku.

Wskaźniki, oscylatory i formacje świecowe…

Według Japończyków istotą badania ruchu ceny jest korpus świecy. Istnieje cała masa formacji, które tworzą. Kilka z nich oraz podstawową terminologię opisaliśmy w TYM artykule. Teraz natomiast skupimy się na tym, w jaki sposób skutecznie połączyć analizę świec oraz tworzone przez nie układy z podstawowymi wskaźnikami i oscylatorami analizy technicznej. Generalnie można by rzec, że świecie można wykorzystać do niemalże każdego rodzaju analizy, co nie byłoby kłamstwem. Natomiast w podanych przeze mnie poniżej przykładach zależy mi na pokazaniu prostoty sygnału generowanych przez świece w porównaniu do innych typów wykresów.

Pod lupę weźmiemy klasyczne średnie EMA/SMA. Jest to bardzo popularne połączenie wykorzystywane głównie do łapania trendów w średnim/ długim terminie. Zwykle wykorzystujemy 3-4 różne EMA/SMA, by utworzyły wstęgę. Dzięki temu łatwo jest ocenić siłę danego ruchu.

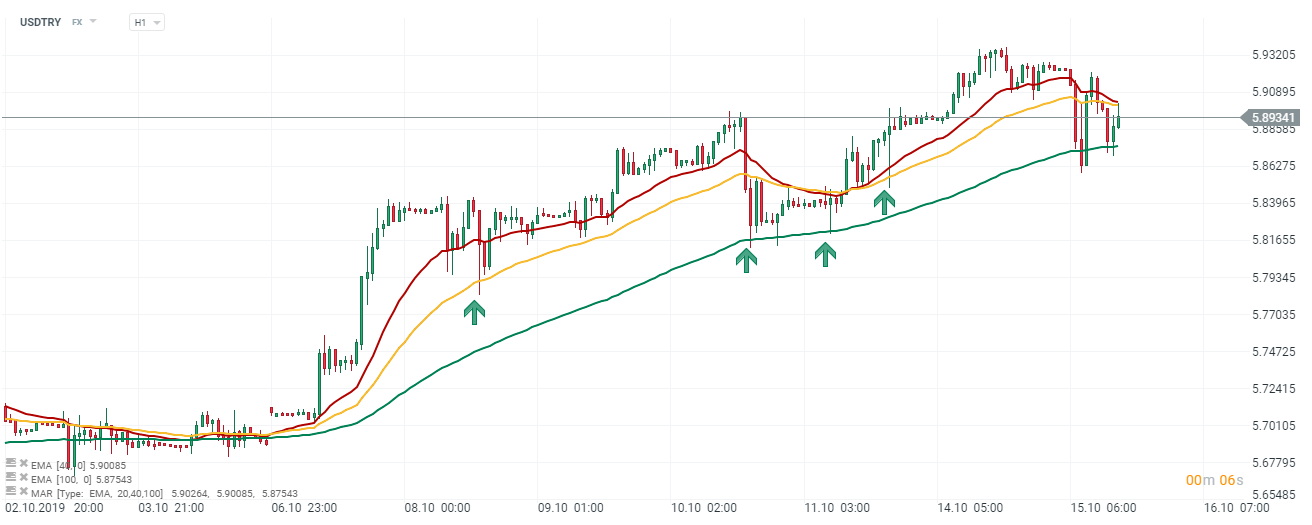

Wykres świecowy i średnia krocząca EMA. Wykres USD/TRY, interwał H1. Źródło: xStation 5 XTB

W miejscach oznaczonych na wykresie widać, gdzie knoty wskazują na swego rodzaju “wyciągnięcie” ruchu podażowego/popytowego z określonej średniej. Można zatem określić wzrost prawdopodobieństwa wystąpienia kontynuacji bądź odwrócenia danego ruchu. Strategie na nich oparte są relatywnie proste. Zakładają, wyjście/wejście w miejscu przecięcia się wszystkich, bądź większości średnich. Im większe są rozpiętości między nimi, to mamy do czynienia z silniejszym ruchem. Potwierdzenia kontynuacji trendu znajdziemy w knotach (częściej) lub korpusach świec.

Na niżej zamieszczonym wykresie mamy EMA w ustawieniach (20,40,100), które często wykorzystuję w swoich analizach. Zaznaczone zieloną strzałką miejsca pokazują swego rodzaju potwierdzenia panującego ruchu wzrostowego. Cena w wielu miejscach zniżkowała tworząc low, natomiast została wyciągnięta przez byki w górę, dzięki czemu utworzył nam się spory knot na 40 i 100 okresowej średniej.

Weźmy zatem pod uwagę skrajnie inny wykres liniowy tego samego instrumentu.

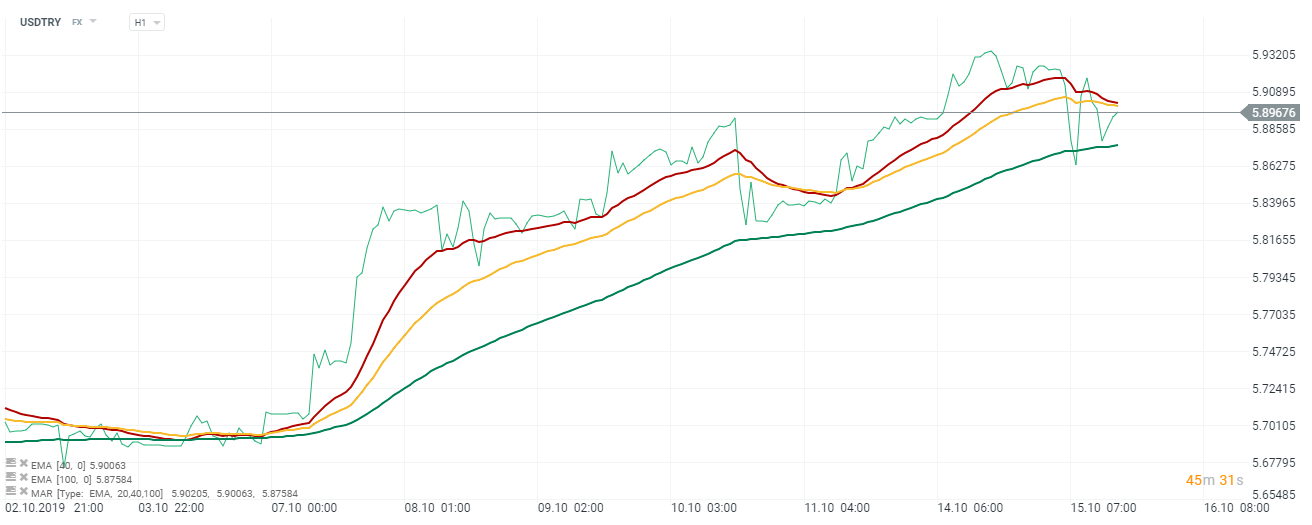

Wykres liniowy i średnia krocząca EMA. Wykres USD/TRY, interwał H1. Źródło: xStation 5 XTB

Wykres liniowy jest najprostszym, graficznym przedstawieniem ceny. Łatwo na nim znaleźć trend, natomiast ciężko doszukiwać się bardziej szczegółowych sygnałów odwrócenia. Doskonale zdaję sobie sprawę, że są to skrajne przykłady. W związku z tym weźmiemy na warsztat wykres OHLC, który niesie z sobą tak samo dużo informacji jak świece.

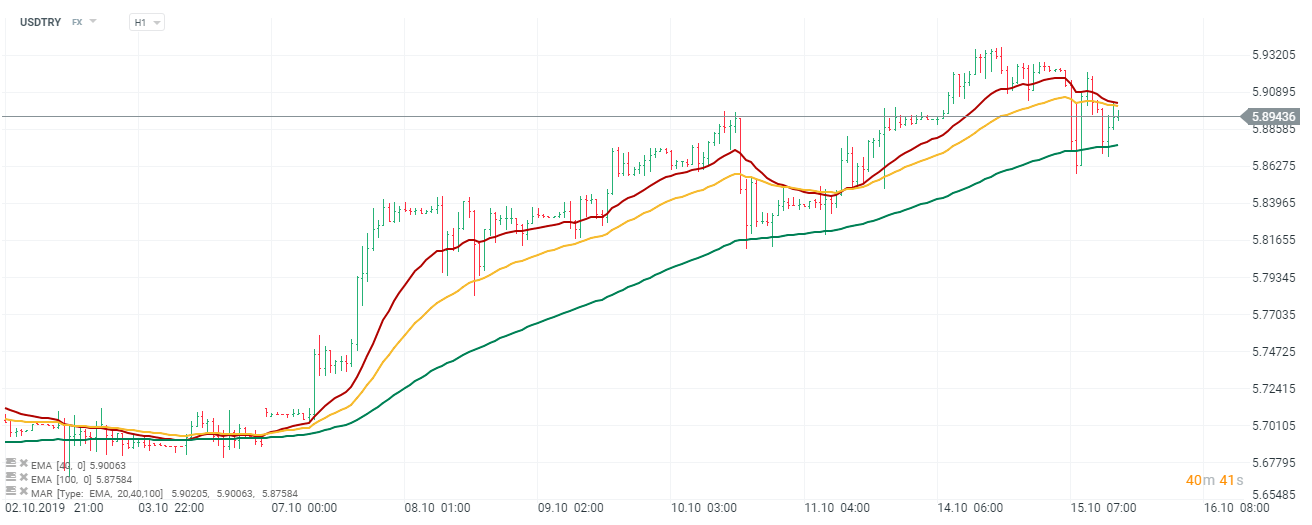

Wykres słupkowy (OHLC) i średnia krocząca EMA. Wykres USD/TRY, interwał H1. Źródło: xStation 5 XTB

W moim odczuciu jest on zdecydowanie mniej czytelny niż wypełnione korpusy świecowe. Ciężej jest dopatrzyć się momentów “wyciągania” ruchów niedźwiedzich bądź byczych.

Price action

Wykresy świecowe na początku swojej “kariery” na Starym Kontynencie przypadły do gustu traderom analizującym czysty wykres, a wraz z postępem w rozwoju nowych strategii także tym stosującym metodę price action. Ważnym i kluczowym aspektem ich zastosowania była i jest do dzisiaj nie tylko czytelność i łatwość odczytywania sygnałów. Price action bada zachowanie ceny na konkretnych poziomach, które w przeszłości zatrzymały się wokół oznaczonego wsparcia/oporu.

W miejscach wsparcia/oporu wszelkie formacje świecowe uznaje się za dodatkowe potwierdzenie kreowanego ruchu. Szczególnie pożądane są formacje tzw. kontynuacji. Wśród nich najpopularniejszymi przykładami są trójka hossy lub bessy, trzech białych żołnierzy czy trzy czarne kruki.

Price Action i wykres świecowy. Wykres USD/TRY, interwał H1. Źródło: xStation 5 XTB

Dobrze widać to na powyższym wykresie, gdzie mamy oznaczone kolorem zielonym strefy wsparcia oporu. Generalnie moglibyśmy obrać strategię opartą na oczekiwaniu na wybicie i przetestowanie danej strefy. Natomiast znając podstawy formacji kontynuacji można wypatrzeć dwa potwierdzenia wskazujące na kontynuację popytowego ruchu. Oznaczone niebieską elipsą miejsca utworzyły nam wymienioną już wyżej trójkę hossy. Nie trudno po samym zobrazowaniu jej na wykresie domyślić się, że poszukujemy trzech świec. Powinny mieć niedźwiedzi wydźwięk i zawierać się w dużej świecy wzrostowej.

Popularną formacją są także inside bar’y – krótką strategię z ich wykorzystaniem przedstawiliśmy w TYM artykule. Jest ona rzadziej wykorzystywana w price action natomiast stanowi oddzielną, ciekawą koncepcję inwestycyjną głównie do handlu na interwale D1.

Wolumen a formacje świecowe

Spotkałam się również ze strategiami opartych na analizach czystego wykresu, gdzie potwierdzenia danego ruchu traderzy szukają w wolumenie. Szczególnie pożądane są tzw. szpulki. Tym, co czyni świecę szpulką jest wyłącznie niewielki korpus, a nie kształt i wielkość cieni. Występują one w wielu formacjach (głównie odwrócenia). Biorąc je na warsztat pod kątem wolumenu, traderzy często poszukują takich szpulek, które przy okazji tworzenia się charakteryzował duży wolumen obrotu, co zwiększa ich znaczenie. Atrakcyjniejsze sygnały generują młoty, spadające świece, czy wszelkiego rodzaju objęcia (hossy/bessy), jeżeli mają poparcie w obrotach.

Znajomość formacji pod kątem warunków koniecznych do jej utworzenia jest szalenie istotna. W niektórych układach świec kolor nie ma większego znaczenia, mogą być zarówno czerwone i zielone słupki, natomiast w innych jest to warunek konieczny. Wiarygodny i poprawny sygnał generują wyłącznie pełne formacje w związku z tym naciąganie na siłę kilku świec, by stworzyły “pseudoukład” nie będzie miało większego sensu.

![Kanada – Jak inwestować w S&P/TSX60? [Poradnik] kanada - jak inwestować w sp tsx60](https://forexclub.pl/wp-content/uploads/2024/11/kanada-jak-inwestowac-w-sp-tsx60-184x120.jpg?v=1730798591)

![Inwestycje w sztuczną inteligencję (AI) – jakie spółki wybrać? [Poradnik] inwestycje w sztuczną inteligencję - ai](https://forexclub.pl/wp-content/uploads/2024/11/inwestycje-w-sztuczna-inteligencje-184x120.jpg?v=1731576114)

![Day-trading w czasach podwyższonej zmienności. Webinary z Mr Yogi [ZMIANA TERMINU] Michał Zbróg Mryogi (700 x 450 px) - 10](https://forexclub.pl/wp-content/uploads/2024/11/DT-Mryogi-700-x-450-px-final-v4-184x120.jpg?v=1732097892)

![Zrozumienie zmienności rynkowej: Perspektywa daytradera – MrYogi [Video] Zrozumienie zmienności rynkowej - Video](https://forexclub.pl/wp-content/uploads/2024/11/Zrozumienie-zmiennosci-rynkowej-Video-184x120.jpg?v=1731559833)

![Najczęstsze błędy początkującego tradera – Mr Yogi [VIDEO] Scalping - Najczęstsze błędy początkującego tradera - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Najczestsze-bledy-poczatkujacego-tradera-VIDEO-184x120.jpg?v=1711601376)

![Nauka cierpliwości: Brak pozycji to też pozycja – Mr Yogi [VIDEO] Scalping - Nauka cierpliwosci - Brak pozycji to tez pozycja - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Nauka-cierpliwosci-Brak-pozycji-to-tez-pozycja-VIDEO-184x120.jpg?v=1710999249)

![Wytypuj i wygraj! „Analiza Price Action: Odwroty” [Konkurs] analiza price action odwroty konkurs](https://forexclub.pl/wp-content/uploads/2021/03/analiza-price-action-odwroty-konkurs-300x200.png)