Dobry (banki centralne), zły (inflacja) i brzydki (ograniczanie skupu aktywów)

Ostatni spadek rentowności odwraca uwagę od czynników długoterminowych kształtujących poziom stóp: inflacji i ograniczania skupu aktywów, które bezsprzecznie doprowadzą do wzrostu rentowności po obu stronach Atlantyku.

W takich momentach należy skoncentrować się na megatrendzie ekonomicznym i wyłapywać mniej oczywiste sygnały. Jednym z takich sygnałów była ostatnia, katastrofalna aukcja niemieckich piętnastoletnich obligacji skarbowych. Niemiecka agencja finansowa (Finanzagentur GmbH) musiała zatrzymać część wynoszącej 2,5 mld EUR docelowej kwoty sprzedaży, plasując obligacje o wartości zaledwie 1,73 mld EUR ze względu na wyjątkowo słaby popyt. Stosunek popytu do podaży (bid-to-cover) wyniósł 1,06x, co stanowi najniższą w historii wartość odnotowaną dla papierów z takim terminem wykupu, mimo iż obligacje oferowały dodatnią rentowność w sytuacji, gdy większość niemieckich papierów dłużnych nadal generuje ujemny zwrot.

O Autorze

Althea Spinozzi, manager ds. obrotu, Saxo Bank. Dołączyła do grupy Saxo Bank w 2017 roku. Althea prowadzi badania dotyczące instrumentów o stałym dochodzie i współpracuje bezpośrednio z klientami, pomagając im w doborze i handlu obligacjami. Ze względu na swoje doświadczenie w zakresie zadłużenia lewarowanego szczególnie koncentruje się na obligacjach o wysokiej rentowności i obligacjach korporacyjnych o atrakcyjnym stosunku ryzyka do zwrotu.

Althea Spinozzi, manager ds. obrotu, Saxo Bank. Dołączyła do grupy Saxo Bank w 2017 roku. Althea prowadzi badania dotyczące instrumentów o stałym dochodzie i współpracuje bezpośrednio z klientami, pomagając im w doborze i handlu obligacjami. Ze względu na swoje doświadczenie w zakresie zadłużenia lewarowanego szczególnie koncentruje się na obligacjach o wysokiej rentowności i obligacjach korporacyjnych o atrakcyjnym stosunku ryzyka do zwrotu.

Najdziwniejsze w tej historii jest to, że rynek całkowicie zignorował tę aukcję. Rentowności europejskich obligacji skarbowych, w tym również niemieckich, na zamknięciu odnotowały spadek.

Ta sytuacja jest wysoce niepokojąca. Czy ktoś poza Europejskim Bankiem Centralnym kupuje niemieckie obligacje skarbowe? To zasadnicze pytanie w odniesieniu do obligacji niemieckich, jak również tych, których rentowności niebezpiecznie zbliżają się do 0%, m.in. francuskich, hiszpańskich i portugalskich. W istocie można założyć, że popyt na europejskie obligacje skarbowe zacznie gwałtownie spadać przed rozpoczęciem ograniczania skupu aktywów przez EBC. W takim przypadku można się spodziewać, że po eliminacji głównego źródła wsparcia przeszacowanie będzie miało dramatyczny charakter.

Europejskie obligacje skarbowe są ściśle skorelowane ze swoimi amerykańskimi odpowiednikami. Dlatego dopóki rentowności papierów amerykańskich znajdują się w granicach wąskiego przedziału, rentowności obligacji europejskich również pozostaną ograniczone. Przewidujemy, że oba rynki w dalszym ciągu będą podążać tą samą ścieżką do czasu wyborów w Niemczech. Nowy niemiecki rząd najprawdopodobniej doprowadzi do koniecznych zmian na europejskim rynku obligacji – wyższe rentowności i mniejsze rozpiętości w obszarze obligacji skarbowych.

Do jesieni jednak istotne jest ustalenie, czy amerykańskie obligacje skarbowe pozostaną na obecnych poziomach, czy nie. Jeżeli tak, rentowności niemieckich dziesięcioletnich obligacji skarbowych mogą nie przekroczyć 0% do czasu wyborów. Z drugiej strony, jeżeli rentowności papierów amerykańskich do września osiągną 2%, istnieje szansa, że rentowności niemieckich obligacji skarbowych jeszcze przed wyborami przyjmą wartości dodatnie.

Rentowności papierów amerykańskich wysyłają sprzeczne sygnały. Środowa metryka przetargowa dotycząca sprzedaży wartych 61 mld USD pięcioletnich papierów skarbowych była wyjątkowo solidna. Wskaźnik bid-to-cover był najwyższy od września, a popyt ze strony inwestorów zagranicznych – najwyższy od sierpnia.

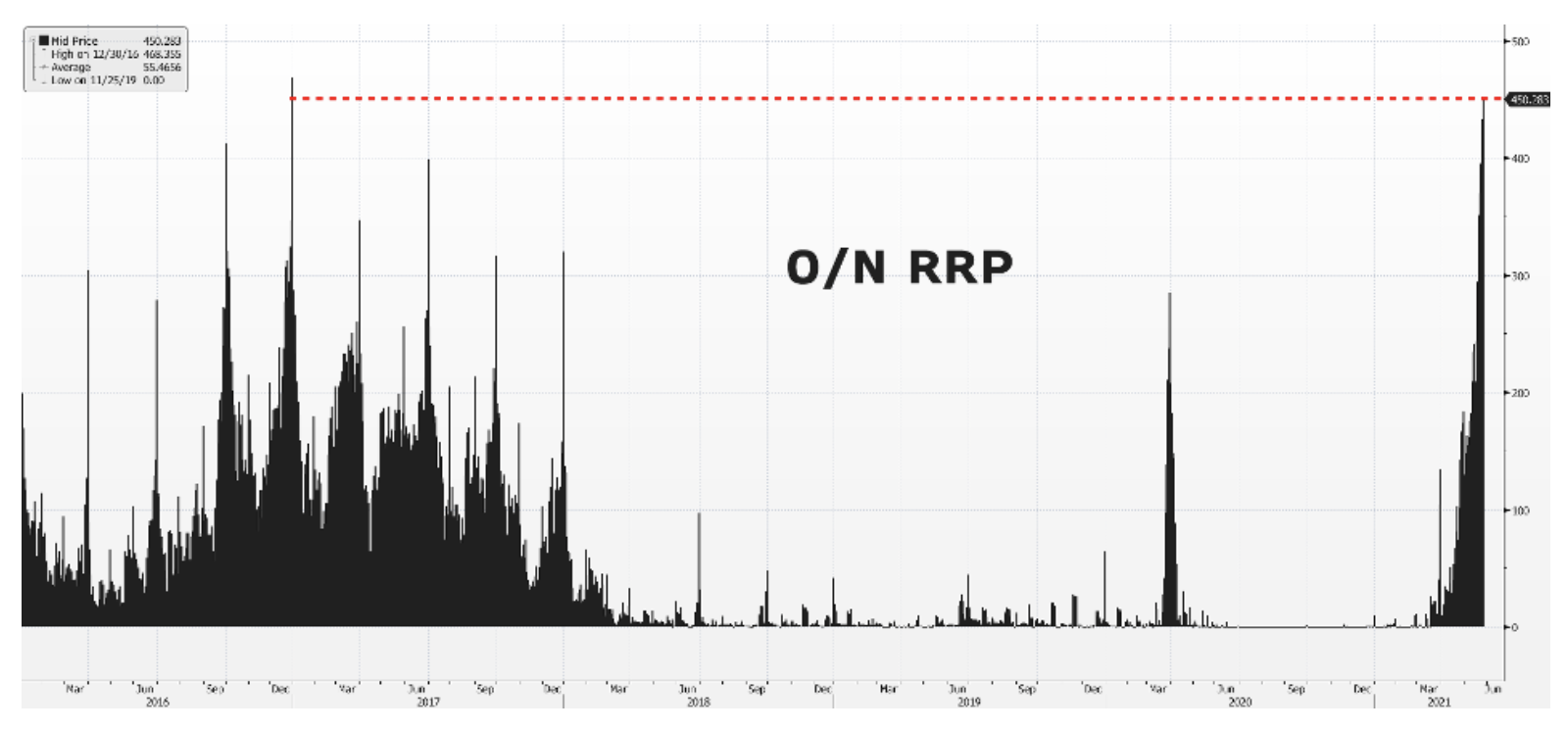

Wzrost popytu na amerykańskie obligacje skarbowe można tłumaczyć istnym tsunami płynności, którego sam rynek pieniężny nie jest w stanie opanować. Wolumen transakcji warunkowej sprzedaży (reverse repo) Fed stale rośnie, a część tej płynności może zacząć przenikać na rynek papierów o dłuższych terminach wykupu. Wskazuje to na możliwość, że może to stanowić strategię Fed mającą na celu utrzymanie kontroli nad amerykańską krzywą dochodowości w miarę, jak gospodarka zaczyna się ożywiać. Powątpiewamy jednak, by taka strategia okazała się skuteczna w przypadku, gdyby presje inflacyjne w dalszym ciągu rosły.

Dlaczego amerykańskie obligacje skarbowe utrzymują się w wąskim przedziale?

Rentowności amerykańskich obligacji skarbowych pozostają w wąskim przedziale pomiędzy 1,50% a 1,70%, ponieważ dane makroekonomiczne są coraz bardziej zróżnicowane. Mimo iż zatory i otwieranie gospodarki wyraźnie nasilają presje inflacyjne, brak siły roboczej oraz spowolnienie wzrostu zaufania konsumentów mogą potencjalnie zahamować ożywienie gospodarcze. Taki scenariusz oddaliłby oczekiwania, że Rezerwa Federalna rozpocznie ograniczanie skupu aktywów wcześniej, niż przewidywano, utrzymując rentowności w granicach wąskiego przedziału.

Co może stanowić katalizator dla rentowności papierów amerykańskich, aby wybiły się powyżej lub poniżej tego przedziału?

#1. Inflacja

Naszym zdaniem jest bardziej prawdopodobne, że rentowności amerykańskich dziesięcioletnich obligacji skarbowych wybiją się powyżej 1,75% i wzrosną powyżej 2% w miarę nasilania się presji inflacyjnych, niż że pójdą w dół. Według wstępnych danych Uniwersytetu Michigan, 65% respondentów przewiduje w przyszłym roku wzrost inflacji powyżej 3%. Oczekiwania dotyczące najbliższych pięciu lat są nadal wysokie – w opinii 55% respondentów inflacja zdecydowanie przekroczy 3%. Rynek obligacji w większym stopniu uwzględnia w wycenach oczekiwania inflacyjne, niż twarde dane dotyczące inflacji. Dzisiejsze dane dotyczące PCE oraz ostateczne dane z badania przeprowadzonego przez Uniwersytet Michigan mogą mieć zatem zasadnicze znaczenie dla wzrostu rentowności powyżej progu opłacalności.

#2. Ograniczanie skupu aktywów

Obawy związane z ograniczaniem skupu aktywów spowodują wzrost rentowności amerykańskich obligacji skarbowych, a tym samym zahamują wzrost oczekiwań inflacyjnych. Mogliśmy to zaobserwować w ubiegłym tygodniu, kiedy rentowności powyżej progu opłacalności poszły w dół z poziomu wieloletnich maksimów po publikacji protokołu z posiedzenia FOMC, wskazującego na gotowość członków Komitetu do poruszenia kwestii ograniczania skupu aktywów na następnych posiedzeniach. Ograniczanie skupu aktywów to w istocie forma zaostrzania warunków finansowych przez Rezerwę Federalną poprzez zmniejszanie kwot zastrzyków finansowych kierowanych na rynek. W opublikowanej ostatnio analizie Zoltan Pozsar, guru rynku pieniężnego z Credit Suisse, podkreślił, że w przypadku, gdyby Rezerwa Federalna zapowiedziała ograniczanie skupu aktywów przy równoczesnym zniesieniu zakazu podwyższania wartości aktywów przez Wells Fargo, system odniósłby korzyść z dodatkowego popytu na amerykańskie obligacje skarbowe. Mimo iż jest to zasadny argument, w znacznej mierze zależy on od tego, o ile wzrośnie inflacja. Według wstępnych danych Uniwersytetu Michigan, 43% respondentów przewiduje w przyszłym roku wzrost inflacji powyżej 5%. W takiej sytuacji ograniczanie skupu aktywów mogłoby nie dość skutecznie zahamować inflację, a bank centralny mógłby zostać zmuszony do podwyższenia stóp procentowych.

Jakiekolwiek rozważania na temat ograniczania skupu aktywów w Europie są bezprzedmiotowe, o ile najpierw nie zostaną przeprowadzone w Stanach Zjednoczonych. W istocie gospodarka na Starym Kontynencie pozostaje w tyle za amerykańskim ożywieniem. Dlatego wszelkie wzmianki EBC na temat ewentualnego ograniczania skupu aktywów, zanim poruszy ten temat Fed, byłyby przedwczesne. Nie oznacza to, że europejskie obligacje skarbowe nie zareagują na rozmowy w sprawie ograniczania skupu aktywów. To właśnie ograniczanie skupu aktywów, a nie inflacja będzie czynnikiem kształtującym rynki obligacji po obu stronach Atlantyku, ponieważ przywołuje echa niesławnego „histerycznego ograniczania” z 2013 r.

#3. Czynnik wewnętrzny

Na spadek rentowności może wpłynąć wiele czynników wewnętrznych. Mimo iż trudno nam przewidywać taki scenariusz, istotne jest podkreślenie, że w przypadku spadku rentowności dziesięcioletnich obligacji skarbowych poniżej 1,5%, następne wsparcie znajdzie się na poziomie 1,2%. Jednym z tego rodzaju czynników wewnętrznych mogłaby być masowa przecena na rynku akcji, która spowodowałaby odpływ inwestorów w kierunku bezpieczniejszych aktywów oraz łagodną reakcję Fed w postaci obniżenia rentowności.

![Platforma transakcyjna Plus 500 – niedoceniona ale z potencjałem [Recenzja] platforma plus500 recenzja](https://forexclub.pl/wp-content/uploads/2024/06/platforma-plus500-recenzja-184x120.jpg?v=1718791046)

![Jak inwestować w ChatGPT i sztuczną inteligencję? Akcje i ETF [Poradnik] jak inwestować w chatgpt i sztuczną inteligencję](https://forexclub.pl/wp-content/uploads/2023/02/jak-inwestowac-w-chatgpt-i-sztuczna-inteligencje-184x120.jpg?v=1676364263)

![Jak inwestować w czasie wojny? [Poradnik] jak inwestować w czasie wojny 1](https://forexclub.pl/wp-content/uploads/2024/07/jak-inwestowac-w-czasie-wojny-1-184x120.jpg?v=1719918753)

![Forex Club – Podatek 9 – Rozlicz podatek od zagranicznego brokera [Pobierz Aplikację] Forex Club - Podatek 9](https://forexclub.pl/wp-content/uploads/2024/02/Forex-Club-Podatek-9-184x120.jpg?v=1709046278)

![Izabela Górecka – „Sukces na rynku zależy nie tylko od wiedzy, ale i od stabilności emocjonalnej” [Wywiad] Izabela Górecka - wywiad](https://forexclub.pl/wp-content/uploads/2024/04/Izabela-Gorecka-wywiad-184x120.jpg?v=1713870578)

![Najczęstsze błędy początkującego tradera – Mr Yogi [VIDEO] Scalping - Najczęstsze błędy początkującego tradera - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Najczestsze-bledy-poczatkujacego-tradera-VIDEO-184x120.jpg?v=1711601376)

![Nauka cierpliwości: Brak pozycji to też pozycja – Mr Yogi [VIDEO] Scalping - Nauka cierpliwosci - Brak pozycji to tez pozycja - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Nauka-cierpliwosci-Brak-pozycji-to-tez-pozycja-VIDEO-184x120.jpg?v=1710999249)

![Kiedy wyjść z pozycji i jak minimalizować straty – Mr Yogi [VIDEO] Scalping - Kiedy wyjść z pozycji i jak minimalizować straty - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Kiedy-wyjsc-z-pozycji-i-jak-minimalizowac-straty-VIDEO-184x120.jpg?v=1710336731)