Contango – pogromca długoterminowych inwestorów

Inwestowanie na rynku surowców tylko z pozoru wydaje się proste. Przecież wystarczy “kupić tanio, poczekać i sprzedać drogo”. Jednak handel kontraktami terminowymi nie jest tak banalny jakby mogło się wydawać. Jednym z przykładów jest to, że wielu początkujących traderów nawet nie zdaje sobie sprawy z istnienia takich efektów jak contango i backwardation. Brak zrozumienia tych zagadnień powoduje często podejmowanie błędnych decyzji inwestycyjnych. Prawdziwą zmorą dla chcących inwestować pozycyjnie na rynku terminowym jest bowiem contango. Ze względu na jego negatywny wpływ na uzyskiwane stopy zwrotu można nazwać go “pogromcą długoterminowych inwestorów”. W tym artykule pokrótce przybliżymy czym jest to zjawisko oraz jak można je wykorzystywać w handlu na giełdzie. Zapraszamy do lektury!

Na czym polega efekt contango?

Na samym początku trzeba sobie wyjaśnić czym jest kontrakt terminowy futures. W skrócie jest to instrument pochodny w którym nabywca kontraktu zobowiązuje się do kupna instrumentu bazowego po określonej cenie. Kontrakt rozliczany jest w momencie jego wygaśnięcia. Z kolei wystawca kontraktu zobowiązuje się do sprzedania instrumentu bazowego na tych samych warunkach co druga strona kontraktu.

Skoro kontrakt dotyczy ceny z przyszłości, nie może nas dziwić sytuacja kiedy cena terminowa różni się od ceny rynkowej danego towaru. W zależności od szeregu czynników cena terminowa może być wyższa albo niższa od tej na rynku spot. Oczywiście, wraz ze zbliżaniem się terminu wygaśnięcia danego kontraktu terminowego, cena terminowa oraz spot (rynkowa) zrównują się do siebie.

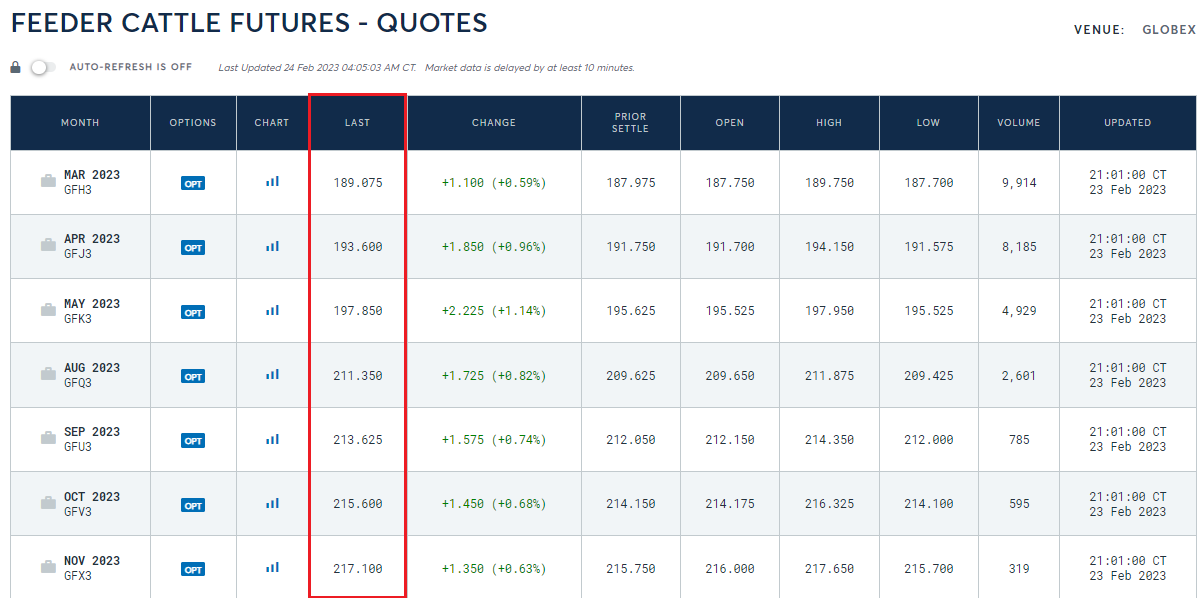

Efekt contango to sytuacja kiedy cena terminowa jaką płaci nabywca kontraktu jest wyższa od ceny rynkowej. Innym określeniem tej sytuacji jest forwardation. Poniżej widać klasyczny przykład contango na rynku bydła hodowlanego. Im dłuższy jest termin dostawy danego towaru, tym jest wyższa cena terminowa.

Źródło: CME

Ponieważ kontrakt terminowy dotyczy przyszłości– a ta jest niepewna – to dostawca danego towaru przynajmniej teoretycznie musi zabezpieczyć się przed ryzykiem zawarcia kontraktu. Z tego powodu powstaje tak zwane cost of carry. W nim zawarte są koszty odsetkowe, ubezpieczenia oraz przechowywania danego towaru. Jeśli dany surowiec jest podatny na “psucie”, to również w kontrakcie terminowym ten czynnik zostanie uwzględniony. Wspomniane czynniki są “normalnymi” składowymi contango. Najczęściej contango nie wynosi więcej niż kilka procent (w okresach niskich stóp procentowych to z reguły 1-2%).

Oczywiście, cost of carry nie dotyczy towarów łatwo psujących się. Wśród takich towarów można wymienić świeże owoce i warzywa czy ryby. Wynika to z tego, że inny termin dostawy dotyczy już innego towaru, ponieważ nie nadaje się on do przechowanie bez utraty swoich właściwości. Przykładowo. świeże owoce za 3 miesiące nie będą już świeżymi owocami. Zatem za 3 miesiące kontrakt terminowy będzie dotyczył “innych owoców”.

Z kolei ropa naftowa ma takie same właściwości za 1 miesiąc, jak i za 3 miesiące (jeśli jest przechowywana w innych warunkach). I to właśnie tego typu towarów dotyczy efekt contango.

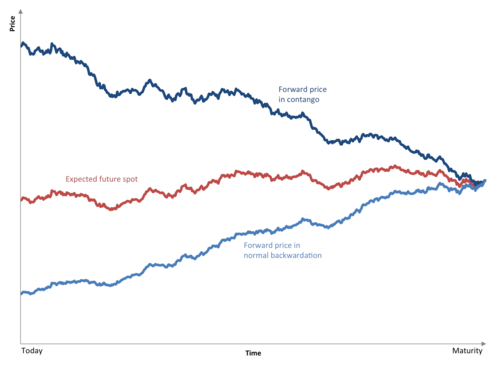

Na wykresie poniżej widać trzy linie. Ciemnoniebieska oznacza zachowanie ceny w contango, z kolei jasnoniebieska to zachowanie ceny w backwardation. Obie linie dążą do czerwonej, którą jest cena spot. Im bliżej jest do rozliczenia kontraktów tym różnica między ceną spot a terminową jest mniejsza. Na bazie tej zależności opracowano szereg strategii.

Źródło: wikipedia.org

Oil-storage strategy

Zdarzają się sytuacje kiedy contango jest bardzo duże. Najbardziej jaskrawym przykładem są częste fluktuację cen ropy naftowej (np. ponad 50% contango ma kontraktach o 5 miesięcy dłuższym terminie wygasania w 2020 roku).

PRZECZYTAJ: Cena ropy na minusie. Kontrakty terminowe najniżej w historii

W latach 90-tych opracowano strategię, która pozwalała na zarobienie na różnicy między ceną spot a terminową. Strategia polegała na zakupie ropy naftowej po cenie rynkowej, a następnie jej przechowywaniu w celu późniejszej sprzedaży surowca po wyższej cenie. Ropa była przechowywana na tankowcach, zbiornikach oraz kopalniach soli. Następnie inwestor czekał na wzrost ceny terminowej kontraktów z dłuższym terminem dostawy i dokonywał otwarcia krótkiej pozycji na tych kontraktach. Strategia była stosowana nawet przez banki działające na rynku surowców (Goldman Sachs, Morgan Stanley, Citigroup).

Arbitraż

Transakcje arbitrażowe polegają na wykorzystaniu efektu contango w celu osiągnięcia zysku bez ryzyka. Dzięki działaniom arbitrażystów zazwyczaj nie następuje duża różnica między ceną terminową a spot. Wynika to z tego, że zbyt duże contango może zachęcić inwestorów do sprzedaży kontraktu terminowego dłuższą ceną wykonania i zakupić instrument bazowy po cenie spot. Jeśli cost of carry zakupionego instrumentu bazowego będzie mniejszy niż różnica między ceną terminową a spot, to arbitrażysta wygeneruje zysk.

Spread trading

Jest to strategia, w której inwestor zakłada, że różnica między ceną terminową oraz spot będzie jeszcze większa. W takiej sytuacji trader zajmuje długą pozycję na “dalszym kontrakcie” a krótką na kontrakcie o bliższym terminie wygaśnięcia. Inwestor zarobi pieniądze jeśli spread faktycznie się powiększy. Jeśli nastąpi powolne zmniejszanie contango, to inwestor wygeneruje na transakcji stratę.

Wpływ Contango na długoterminowe strategie

Contango nie stanowi problemu dla day-traderów czy inwestujących w krótkim horyzoncie czasowym. Jest jednak ważnym zagadnienie mdla inwestujących w długim terminie. Problem mają np. nieświadomi ryzyka inwestujący w “ETF-y surowcowe”. Niektóre ETF-y nie replikują fizycznie benchmarku ale używają kontraktów terminowych. Bardzo często używają strategii polegającej na automatycznym rolowaniu kontraktu. Nabywając nową serię powyżej ceny spot inwestujący w ETF ponosi koszt contango, którego bardzo często nie jest świadomy. Ten koszt widoczny jest podczas rynku bocznego, kiedy mimo tego, że ETF się nie zmienił to koszty zarządzania oraz efekt contango powodują, że stopa zwrotu z ETF-u jest ujemna.

Podsumowanie

Contango jest to sytuacja kiedy cena terminowa jest większa od rynkowej. Duża różnica między ceną spot a terminową może spowodować, że inwestor długoterminowy, który stosuje automatyczne rolowanie pozycji może ponieść “ukryty koszt” strategii. Jest to więc prawdziwy “wróg” inwestujących długoterminowo. Pamiętaj o tym przy następnym zakupie surowców na „długi termin”.

![Kanada – Jak inwestować w S&P/TSX60? [Poradnik] kanada - jak inwestować w sp tsx60](https://forexclub.pl/wp-content/uploads/2024/11/kanada-jak-inwestowac-w-sp-tsx60-184x120.jpg?v=1730798591)

![Inwestycje w sztuczną inteligencję (AI) – jakie spółki wybrać? [Poradnik] inwestycje w sztuczną inteligencję - ai](https://forexclub.pl/wp-content/uploads/2024/11/inwestycje-w-sztuczna-inteligencje-184x120.jpg?v=1731576114)

![Day-trading w czasach podwyższonej zmienności. Webinary z Mr Yogi [ZMIANA TERMINU] Michał Zbróg Mryogi (700 x 450 px) - 10](https://forexclub.pl/wp-content/uploads/2024/11/DT-Mryogi-700-x-450-px-final-v4-184x120.jpg?v=1732097892)

![Zrozumienie zmienności rynkowej: Perspektywa daytradera – MrYogi [Video] Zrozumienie zmienności rynkowej - Video](https://forexclub.pl/wp-content/uploads/2024/11/Zrozumienie-zmiennosci-rynkowej-Video-184x120.jpg?v=1731559833)

![Najczęstsze błędy początkującego tradera – Mr Yogi [VIDEO] Scalping - Najczęstsze błędy początkującego tradera - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Najczestsze-bledy-poczatkujacego-tradera-VIDEO-184x120.jpg?v=1711601376)

![Nauka cierpliwości: Brak pozycji to też pozycja – Mr Yogi [VIDEO] Scalping - Nauka cierpliwosci - Brak pozycji to tez pozycja - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Nauka-cierpliwosci-Brak-pozycji-to-tez-pozycja-VIDEO-184x120.jpg?v=1710999249)