Opcje: Strategia rozszerzonego stelaża – Long i Short Strangle

W poprzednim wpisie na temat opcji wspominaliśmy o strategii stelaża, która pozwala na zarobienie w przypadku powstania dużej zmienności. Jednak jej wadą były stosunkowo duże koszty wynikające z kupna opcji call i put, których cena wykonania jest zbliżona do obecnej ceny rynkowej (ATM). W tym artykule przedstawiona zostanie lekko zmodyfikowany stelaż. Strategie noszą nazwę rozszerzony stelaż (long strangle) oraz odwrócony rozszerzony stelaż (short strangle). Stratega long strangle pozwala zatem ograniczyć koszty jednak kosztem jest mniejsze prawdopodobieństwo realizacji zysku.

Sprawdź: Opcje – jak inwestować z ich użyciem [Wprowadzenie]

Strategia long strangle

Jak już wspomniano wcześniej strategia rozszerzonego stelażu jest modyfikacją podstawowej strategii stelaża. Zamiast kupienia opcji call i put z tą samą ceną wykonania, tworzy się strategię z opcjami o różnych cenach wykonania. Najczęściej strategia powstaje po jednoczesnym nabyciu opcji call i put, które są “poza pieniądzem” (OTM). Takie rozwiązanie pozwala znacznie ograniczyć koszty strategii. Jednak nie ma nic za darmo. Potencjalne punkty rentowności (BEP) znajdują się znacznie dalej od bieżącej ceny niż ma to miejsce w przypadku “klasycznej” strategii stelaża. W efekcie inwestor otrzymuje mniejszą potencjalną stratę (premie za opcje OTM są niższe niż za opcje ATM), jednak kosztem strategii jest znacznie mniejsze prawdopodobieństwo osiągnięcia zysku. Warto również pamiętać, że strategię powinno się budować podczas okresu kiedy jest niższa zmienność implikowana (opcje są względnie tańsze).

Przykład

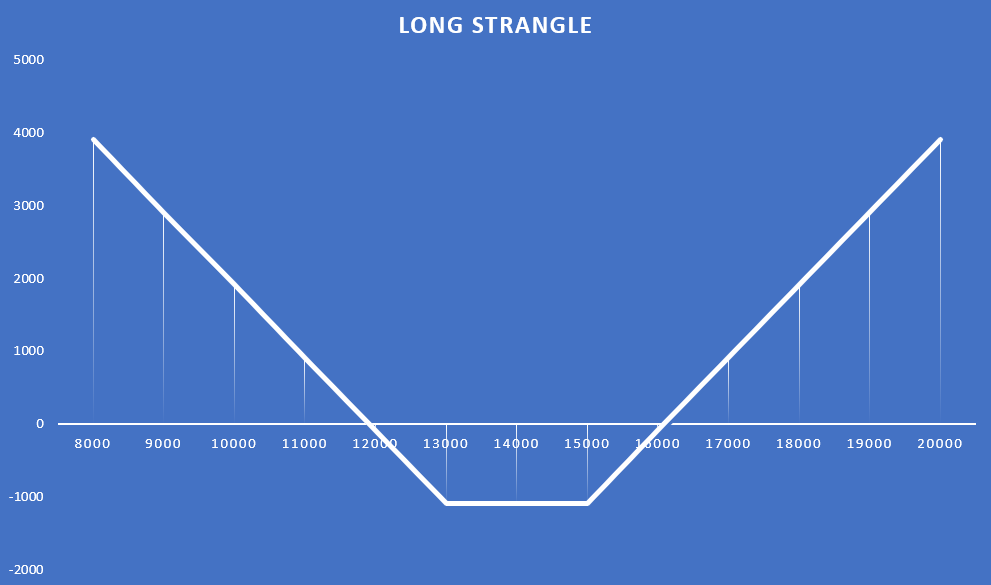

Dnia 12 stycznia kurs indeksu DAX oscylował w okolicy 14 000 punktów. Inwestor postanowił zbudować strategię rozszerzonego stelażu poprzez nabycie opcji call z ceną wykonania 15 000, której premia wyniosła 442 punkty. Jednocześnie kupił opcję put z ceną wykonania 13 000 punktów płacąc 643 punkty. Obie opcje miały wygasnąć 17 września 2021 roku. Dzięki opcji o dłuższym terminie wykonania inwestor miał 8 miesięcy na zrealizowanie się pozytywnych scenariuszy. Te scenariusze to spadek indeksu DAX poniżej poziomu 11 915 punktów (spadek indeksu o 14,89%) albo wzrost powyżej 16 085 punktów (wzrost indeksu o 14,89%). Poniżej graficzna prezentacja wspomnianej strategii.

Na dzień 27 sierpnia 2021 roku pozostało zaledwie trzy tygodnie do wykonania opcji call i put. Kurs indeksu DAX na koniec tego dnia wyniosła 15 851 punktów. Cena opcji call wzrosła do poziomu 882 punktów. Z kolei wzrost indeksu DAX 30 spowodował spadek wartości opcji put do poziomu 7,90 punktów. Jeśli inwestor chciałby sprzedać wspomniane opcje to uzyskałby 889,9 punktów. Oznaczałoby, że strata na transakcji wyniosła 195,1 punktu (przed prowizjami).

Asymetryczny strangle

Z reguły przyjmuje się, że odległość między dwoma opcjami powinna być taka sama (inwestor nie jest pewny kierunku). Jednak nic nie stoi na przeszkodzie aby “przeważyć” jedną stronę. Może polegać na tym, że odległość ceny wykonania jednej opcji będzie bliżej ATM niż drugiej. W przypadku wcześniejszej strategii może wyglądać następująco:

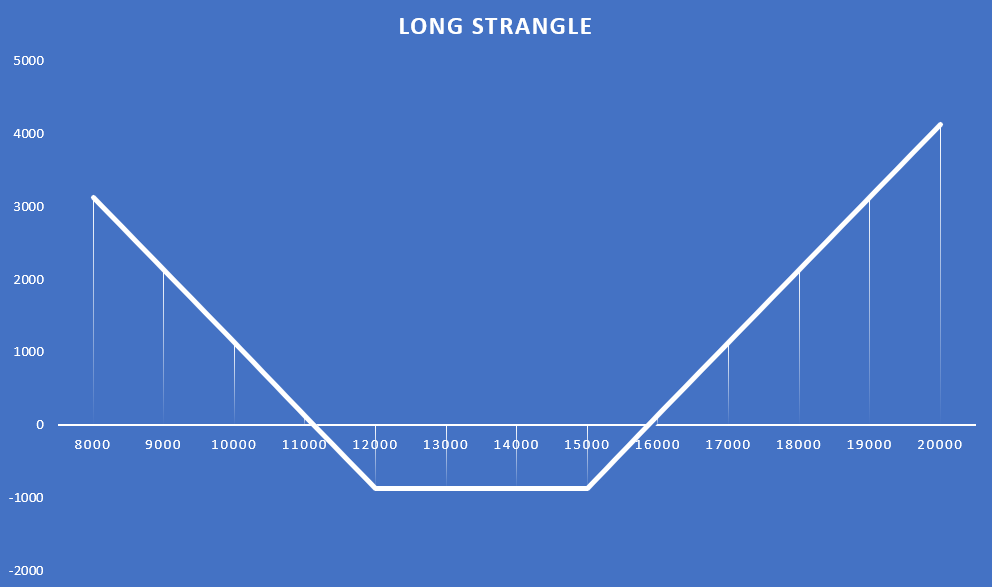

- 12 stycznia kupno opcji call z cena wykonania 15 000 – cena 442 punkty;

- tego samego dnia kupno opcji put z ceną wykonania 12 000 – cena 425 punktów.

W efekcie zmienił się profil zyskowności strategii. Punkty “zerowe” zostały przesunięte w lewo. Inwestor zarobi w sytuacji kiedy DAX 30 spadnie do 17 września poniżej poziomu 11 133 punktów (spadek o 20,48%) lub kiedy indeks wzrośnie do poziomu 15 867 punktów (wzrost o 13,34%).

Jeśli inwestor chciałby sprzedać swoje opcje 27 sierpnia 2021 roku to otrzymałby łącznie 885,5 punktu, co dałoby zysk netto z transakcji o wartości 11,5 punktu brutto. W efekcie rentowność z inwestycji wyniosłaby zaledwie 1,32%. Jak widać mimo ograniczonych kosztów strategii, konieczna jest bardzo gwałtowna zmiana instrumentu bazowego.

Tworzenie strangle “na raty”

Książkowa strategia strangle wymaga jednoczesnego kupna opcji call i put, które są OTM. Jednak czasami inwestor może stworzyć strangle w wyniku strategii optymalizującej. Jak to może wyglądać? Inwestor wybrał kierunkową strategię, którą jest kupno opcji call. Po pewnym czasie cena instrumentu bazowego wzrosła. Spowodowało to wzrost wartości opcji call oraz spadek cen opcji put (pominięto wpływ zmienności). Inwestor obawia się, że w niedługim czasie może pojawić się korekta rynkowa. Jednocześnie nie chce pozbywać się opcji call. W tym celu nabywa opcję put będącą OTM. W przypadku spadku kursu instrumentu bazowego, rośnie opcja put, która pokrywa częściowo straty z opcji call. W przypadku kiedy cena nie spadnie (pozostanie bez zmian lub wzrośnie) inwestor poniesie stratę na opcji put.

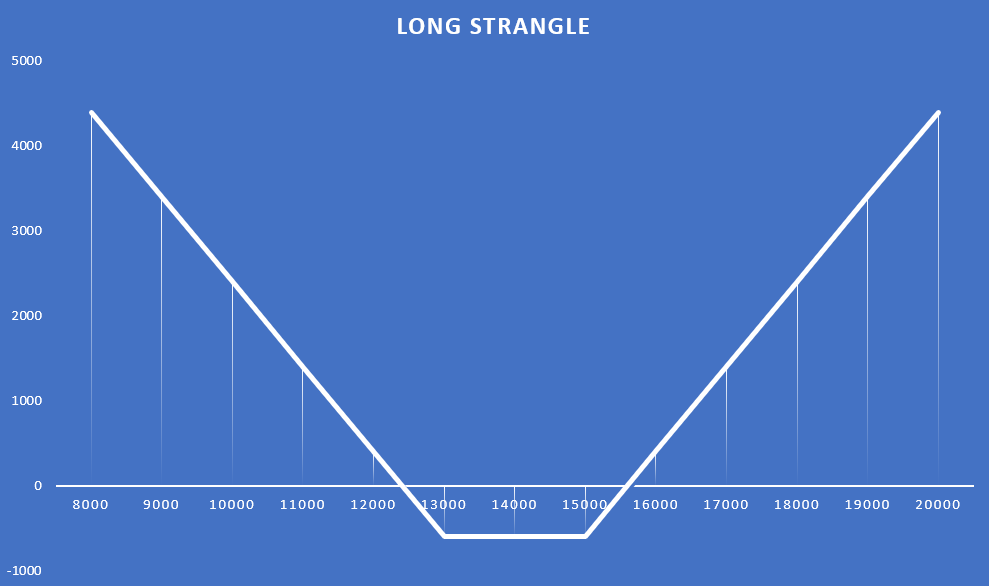

Przykładem może być po raz kolejny transakcja na opcjach na indeks DAX 30. Inwestor 12 stycznia kupuję opcję call z ceną wykonania 15 000 punktów. Premia zapłacona za opcję wyniosła 442 punkty. Opcja wygasa 17 września 2021 roku. Do dnia 16 kwietnia 2021 roku indeks wzrósł do poziomu 15 500 punktów. Inwestor obawiając się o możliwą spadkową korektę dokonał nabycia opcji put z ceną wykonania 13 000 punktów. Opcja wygasa 17 września 2021 roku a jej wartość w chwili nabycia wynosiła 155 punktów. W efekcie tej transakcji powstała formacja rozszerzonego stelaża o następującym wyglądzie:

Maksymalna strata z transakcji wynosi 597 punktów. W efekcie inwestor zarobi w sytuacji spadku kursu poniżej poziomu 12 403 punktów oraz powyżej 15 597 punktów. Jeśli inwestor chciałby zamknąć pozycję 27 sierpnia otrzymałby 889,9 punktów czyli miałby zysk z transakcji na poziomie 292,9 punktów. Zatem rentowność transakcji wyniosłaby 49,06%.

Można wyobrazić sobie również transakcję rozszerzonego stelaża stworzonego na raty poprzez kupno opcji put, która jest ITM (posiada wartość wewnętrzną). Przykładem może być dokupienie opcji put 20 kwietnia z ceną wykonania 16 000 punktów oraz wygasającą 17 września 2021 roku. W momencie kupna opcji DAX znajdował się w okolicy 15 350. Cena transakcyjna opcji wyniosła 1103 punkty. Wartość wewnętrzna opcji wynosiła około 650 punktów (16 000 – 15 350).

Co ciekawe mimo zapłacenia za obie opcje ponad 1500 punktów to maksymalna strata w przypadku takich transakcji wyniosła 545 punktów. Wynika to z tego, że w momencie budowy drugiej nogi stelaża obie opcje były ITM. Więc w momencie wygaśnięcia opcji, która z nich będzie “w pieniądzu”. Schemat wypłaty wynosi:

Jak widać inwestor wygeneruje stratę z transakcji w sytuacji kiedy kurs DAX będzie 17 września między poziomem 14 455 a 16 545 punktów. Jak widać obszar zyskowności został przesunięty w prawo względem poprzedniej transakcji.

W sytuacji kiedy inwestor chciałby sprzedać posiadane opcje 27 sierpnia to otrzymałby 882 punkty z opcji call oraz 260 punktów z opcji put. Razem przychód z opcji wyniósłby 1142 punkt. Koszt strategii wyniósł 1545 punktów. W efekcie strata na wspomnianej transakcji wyniosłaby 403 punkty.

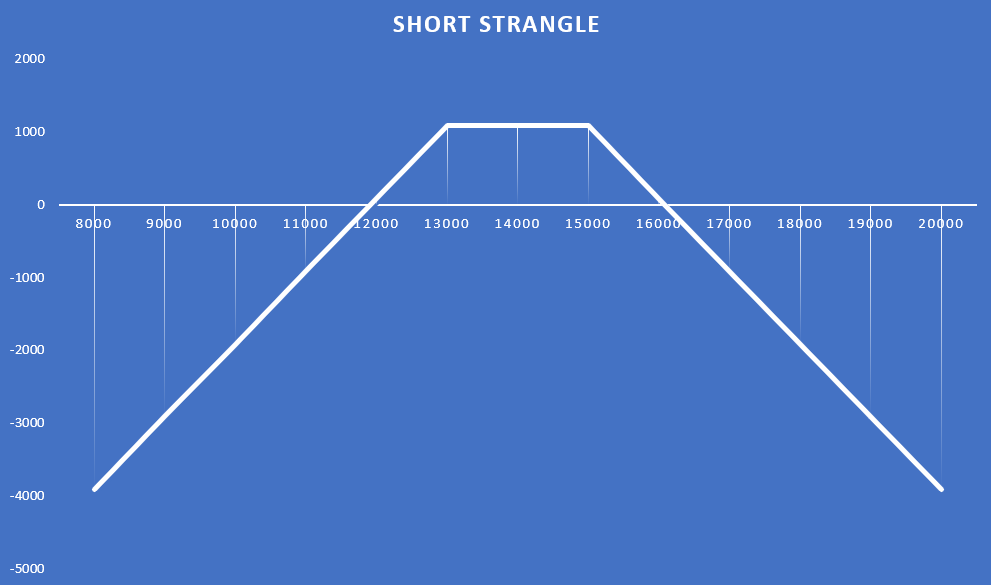

Short strangle

Jest to “odwrócony rozszerzony stelaż”, strategia oferuje możliwość osiągnięcia zysku w sytuacji niewielkiej zmienności. Short strangle buduje się przy użyciu dwóch opcji: put i call. Obie mają mieć taki sam czas do wygaśnięcia oraz są OTM. Inwestor sprzedaje wspomniane opcje (krótka pozycja na opcjach call i put). W efekcie otrzymuje premię, która jest jego maksymalnym zyskiem. Potencjalna strata może być wielokrotnie większa od potencjalnego zysku. Strata powstanie w sytuacji kiedy cena instrumentu bazowego gwałtownie wzrośnie lub spadnie. Najlepszą sytuacją dla grających short strangle jest sytuacja kiedy transakcja jest zakładana w sytuacji dużej zmienności (opcje wyceniane z wyższą premią czasową) by następnie rynek rozpoczął wąską konsolidację (niewielka zmienność ceny). Słabym momentem do wystawienia opcji call i put są okresy kiedy zmienność implikowana jest poniżej średniej historycznej.

Poniżej znajduje się przykładowa strategia short strangle, w której inwestor 12 stycznia 2021 roku wystawia dwie opcje call i put. Obie opcje wygasają 17 września 2021 roku. Poniżej bardziej szczegółowe dane na temat wystawianych opcji:

- call – cena wykonania 15 000 punktów, otrzymana premia 442 punkty;

- put – cena wykonania 13 000 punktów, otrzymana premia 643 punkty.

W efekcie inwestor otrzyma maksymalny zysk w wysokości 1085 punktów w sytuacji kiedy DAX na koniec 17 września 2021 roku znajdzie się na poziomie między 13 000 a 15 000 punktów. Jednocześnie obszar zysku jest między 11 915 a 16 085 punktów. Profil wypłaty przedstawia się następująco:

Short strangle jako strategia obronna

Czasami strategia short strangle może pojawić się jako strategia obronna. Taką strategia może powstać w sytuacji, kiedy inwestor wystawił opcję call, która przynosi straty. Jednocześnie spodziewa się, że teraz bardziej prawdopodobny jest ruch boczny albo niewielki spadek instrumentu bazowego. W efekcie może wystawić opcję put znajdującą się “w pieniądzu” aby częściowo pokryć stratę.

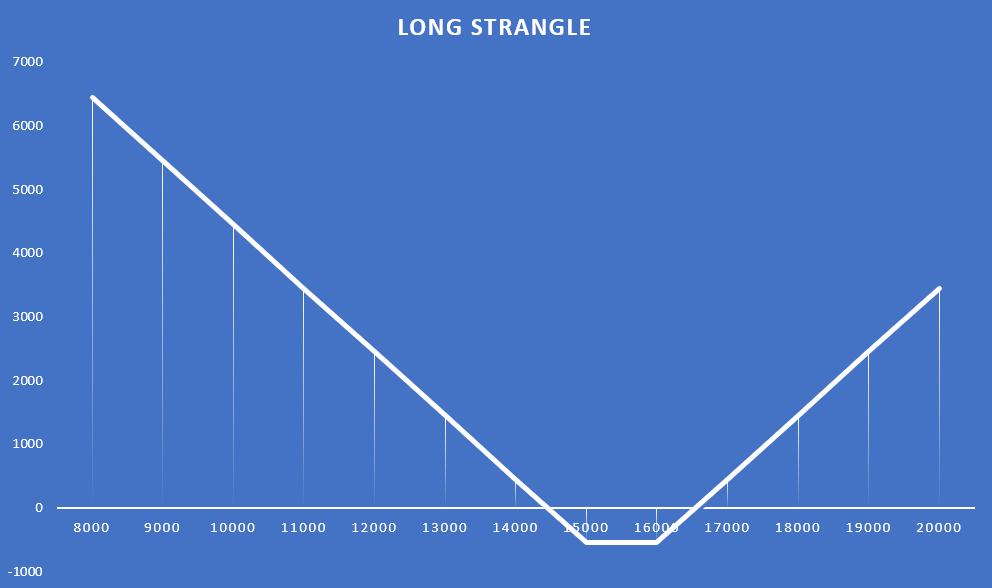

Jako przykład moża posłużyć się przykładem na opcjach na indeks DAX 30. 12 stycznia 2021 roku inwestor wystawił opcję call na DAX 30. Cena wykonania to 15 000 punktów. Inwestor dzięki temu otrzymał 442 punkty premii. 20 kwietnia cena opcji call wzrosła do 826 punktów. Oznaczało to stratę na poziomie 384 punktów. Inwestor postanowił wystawić opcję put z ceną wykonania 16 000 punktów. Dzięki tej transakcji otrzymał 1103 punkty. Pozwoliło to pokryć straty z opcji call. Jednak kosztem takiego rozwiązania jest narażenie się na ryzyko straty w przypadku dalszej gwałtownej zmiany instrumentu bazowego. W przypadku wystawienia opcji call, gwałtowny spadek kursu DAX był korzystny dla inwestora. Obecnie zysk z transakcji będzie możliwy tylko w sytuacji kiedy kurs indeksu będzie znajdować się między poziomem 14 455 a 16 545 punktów. Wykres przedstawiający profil zysków i strat takiej strategii wygląda następująco:

Podsumowanie

Strategia long strangle jest przeznaczona dla inwestorów, którzy nie są pewni w którym kierunku podąży cena instrumentu bazowego. Jednocześnie inwestor zakłada, że cena instrumentu zmieni się w sposób gwałtowny. Kupno opcji o różnych cenach wykonania, które są OTM jest “tańsze” od strategii zwykłego stelaża (obie opcje są ATM). Jednak kosztem jest większy obszar potencjalnej straty. Z tego powodu spodziewany ruch cenowy musi być bardzo duży. Najlepiej budować strategię w okresach kiedy zmienność implikowana jest niska. Wtedy premia czasowa dla opcji jest niższa niż “w normalnych warunkach”. Zmniejsza to koszt strategii oraz może zwiększyć prawdopodobieństwo osiągnięcia zyskownej transakcji.

W przypadku strategii short strangle inwestor zarabia tylko jeśli cena instrumentu bazowego nie będzie zmieniać się zbyt gwałtownie. Jednocześnie short strangle ma większe prawdopodobieństwo wygenerowania zysku niż ma to miejsce w przypadku strategii krótkiego stelaża. Wynika to z większego “obszaru zysku”. Short strangle powinno zakładać się w sytuacjach wysokiej zmienności implikowanej i spodziewanej konsolidacji rynku.

Czy wiesz, że…?

Saxo Bank jest jednym z nielicznych brokerów Forex, posiadającym w swojej ofercie opcje waniliowe. Inwestor ma do dyspozycji łącznie ponad 1200 opcji (waluty, akcje, indeksy, stopy procentowe, surowce). SPRAWDŹ

![Kanada – Jak inwestować w S&P/TSX60? [Poradnik] kanada - jak inwestować w sp tsx60](https://forexclub.pl/wp-content/uploads/2024/11/kanada-jak-inwestowac-w-sp-tsx60-184x120.jpg?v=1730798591)

![Inwestycje w sztuczną inteligencję (AI) – jakie spółki wybrać? [Poradnik] inwestycje w sztuczną inteligencję - ai](https://forexclub.pl/wp-content/uploads/2024/11/inwestycje-w-sztuczna-inteligencje-184x120.jpg?v=1731576114)

![Day-trading w czasach podwyższonej zmienności. Webinary z Mr Yogi [ZMIANA TERMINU] Michał Zbróg Mryogi (700 x 450 px) - 10](https://forexclub.pl/wp-content/uploads/2024/11/DT-Mryogi-700-x-450-px-final-v4-184x120.jpg?v=1732097892)

![Zrozumienie zmienności rynkowej: Perspektywa daytradera – MrYogi [Video] Zrozumienie zmienności rynkowej - Video](https://forexclub.pl/wp-content/uploads/2024/11/Zrozumienie-zmiennosci-rynkowej-Video-184x120.jpg?v=1731559833)

![Najczęstsze błędy początkującego tradera – Mr Yogi [VIDEO] Scalping - Najczęstsze błędy początkującego tradera - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Najczestsze-bledy-poczatkujacego-tradera-VIDEO-184x120.jpg?v=1711601376)

![Nauka cierpliwości: Brak pozycji to też pozycja – Mr Yogi [VIDEO] Scalping - Nauka cierpliwosci - Brak pozycji to tez pozycja - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Nauka-cierpliwosci-Brak-pozycji-to-tez-pozycja-VIDEO-184x120.jpg?v=1710999249)