Kolejne argumenty za końcem QE – zapowiedź raportu o zatrudnieniu w USA

Dzisiejszy raport o zatrudnieniu będzie istotny, biorąc pod uwagę nacisk, jaki przewodniczący Fed Jerome Powell i inni urzędnicy kładą na tego typu dane i ich implikacje dla ograniczenia luzowania ilościowego w polityce pieniężnej. Jest to również ostatni raport o zatrudnieniu, jaki pojawi się przed planowanym wystąpieniem Powella w Jackson Hole w sierpniu, które może dać wskazówki co do dalszych działań Fed w zakresie polityki monetarnej.

O Autorze

Christopher Dembik – Francuski ekonomista polskiego pochodzenia. Jest globalnym szefem badań makroekonomicznych w duńskim banku inwestycyjnym Saxo Bank (filii chińskiej firmy Geely obsługującej 860 000 klientów HNW na całym świecie). Jest także doradcą francuskich parlamentarzystów i członkiem polskiego think tanku CASE, który zajął pierwsze miejsce w ekonomicznym think tanku w Europie Środkowo-Wschodniej według raportu Global Go To Think Tank Index. Jako globalny szef badań makroekonomicznych wspiera oddziały, dostarczając analizy globalnej polityki pieniężnej i rozwoju sytuacji makroekonomicznej klientom instytucjonalnym i HNW w Europie i MENA. Jest regularnym komentatorem w mediach międzynarodowych (CNBC, Reuters, FT, BFM TV, France 2 itd.) Oraz prelegentem na międzynarodowych wydarzeniach (COP22, MENA Investment Congress, Paris Global Conference itp.).

Christopher Dembik – Francuski ekonomista polskiego pochodzenia. Jest globalnym szefem badań makroekonomicznych w duńskim banku inwestycyjnym Saxo Bank (filii chińskiej firmy Geely obsługującej 860 000 klientów HNW na całym świecie). Jest także doradcą francuskich parlamentarzystów i członkiem polskiego think tanku CASE, który zajął pierwsze miejsce w ekonomicznym think tanku w Europie Środkowo-Wschodniej według raportu Global Go To Think Tank Index. Jako globalny szef badań makroekonomicznych wspiera oddziały, dostarczając analizy globalnej polityki pieniężnej i rozwoju sytuacji makroekonomicznej klientom instytucjonalnym i HNW w Europie i MENA. Jest regularnym komentatorem w mediach międzynarodowych (CNBC, Reuters, FT, BFM TV, France 2 itd.) Oraz prelegentem na międzynarodowych wydarzeniach (COP22, MENA Investment Congress, Paris Global Conference itp.).

Sytuacja na rynku pracy w USA

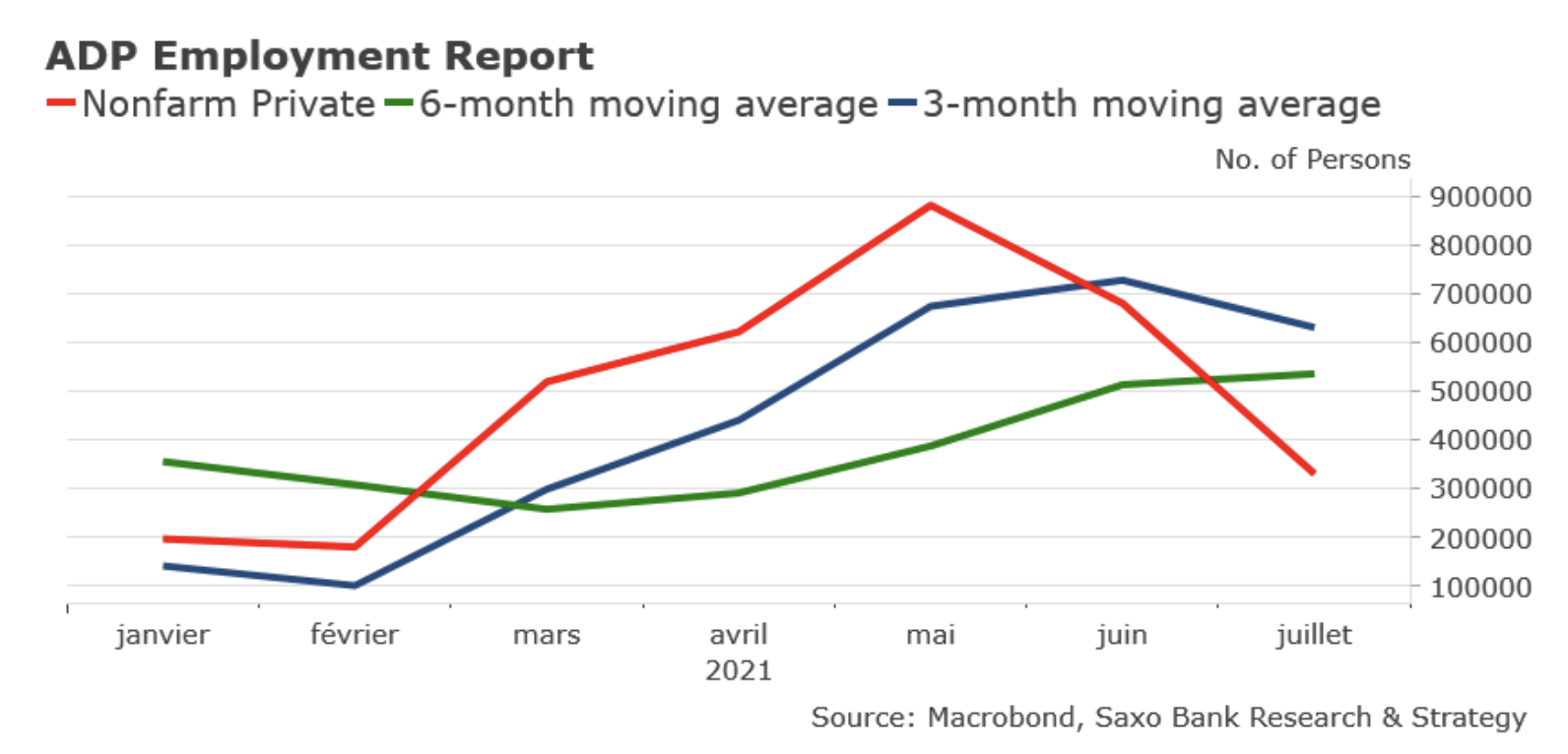

Według wyników upublicznionego lipcowego raportu ADP o zatrudnieniu, w miesiącu tym dodano 330 tys. nowych miejsc pracy, czyli znacznie poniżej oczekiwanego poziomu 650 tys. Wyniki te mogą wzbudzać obawy o perspektywy wzrostu gospodarczego. Uważamy jednak, że inwestorzy nie powinni przesadnie reagować na te dane. Od czasu wybuchu pandemii, śledzenie zatrudnienia było dla ADP nie lada wyzwaniem, ponieważ liczba zatrudnionych nowych pracowników, jak i zwolnień gwałtownie się zmieniała.

Spodziewamy się jednak lepszego wyniku w dzisiejszym raporcie. Prognozuje się wzrost zatrudnienia o 900 tys. miejsc pracy w porównaniu do zakładanych wcześniej 850 tys. To z kolei oznaczałoby spadek stopy bezrobocia do najniższego popandemicznego poziomu 5,7%. Niektórzy ekonomiści prognozują nawet wzrost o +1 mln miejsc pracy. Gdyby ich przewidywania się sprawdziły, byłby to najszybszy wzrost zatrudnienia od sierpnia ubiegłego roku. Należy zaznaczyć, że lipiec jest słabym sezonowo miesiącem pod względem wzrostu zatrudnienia. Jednak w obecnej sytuacji wszystko może się zdarzyć.

Z drugiej strony, szanse na odwrócenie trendu w zakresie aktywności zawodowej są nadal niewielkie. Oczekuje się, że wskaźnik zatrudnienia będzie się utrzymywać w okolicach 61%. Niedobór siły roboczej odzwierciedla zarówno czynniki cykliczne (utrzymujący się wpływ zwiększonych zasiłków dla bezrobotnych, obawy przed powrotem do pracy i zachorowaniami oraz zamykanie szkół), jak i strukturalne (negatywny wpływ starzenia się społeczeństwa). Sytuacja ta jest uważnie monitorowana przez FOMC. Jednak naszym zdaniem jest mało prawdopodobne, aby miało to znaczący wpływ na wprowadzenie ograniczeń w polityce QE.

Biorąc pod uwagę zmienność danych i bezprecedensową sytuację w gospodarce, nie jest zaskakujące, że urzędnicy Fed mają bardzo różne poglądy dotyczące taperingu i perspektyw dla amerykańskiej gospodarki. To jednak będzie prowadzić do większej zmienności na rynku, przynajmniej w najbliższej perspektywie. Wypowiedzi przewodniczącego Powella, wiceprzewodniczącego Richarda Claridy oraz nowo mianowanego gubernatora Fed Christophera Wallera z ostatnich dni były stosunkowo niespójne. Powell wspomniał, że „rynek pracy ma jeszcze wiele do zrobienia” i że stopa bezrobocia na poziomie 5,9% umniejsza problem deficytu zatrudnienia. Sugeruje to, że Powell jest gotowy zaczekać z wygaszaniem QE. Clarida, z kolei, zasugerował, że stopy mogą wzrosnąć w 2023 roku, potwierdzając tym samym, że FOMC jest mocno podzielony w kwestii wprowadzania podwyżek stóp procentowych. Zgodnie z kwartalnymi prognozami opublikowanymi na posiedzeniu FOMC, które miało miejsce w dniach 15-16 czerwca, 13 z 18 urzędników Fed rozważa obecnie podwyżkę stóp w 2023 r., a siedmiu już w przyszłym roku. Waller stwierdził, że jeśli wzrost zatrudnienia w lipcu i sierpniu utrzyma się na tak wysokim poziomie jak w czerwcu (850 tys. miejsc pracy), jest całkiem możliwe, że tapering rozpocznie się już w październiku i może osiągnąć wyższy poziom niż prognozowane wcześniej 10 mld USD miesięcznie.

Nie ulega wątpliwości, że z tygodnia na tydzień jesteśmy coraz bliżej ogłoszenia końca luzowania ilościowego w polityce pieniężnej. Najpierw jednak czeka nas okres jeszcze większej niepewności, przynajmniej w najbliższej perspektywie. Bank centralny USA, bazując w dużym stopniu na danych, potrzebuje tygodni, a może nawet miesięcy, zanim podejmie decyzję o dokładnym terminie wprowadzenia taperingu. Przygotujmy się na zawirowania na rynku.

![Kanada – Jak inwestować w S&P/TSX60? [Poradnik] kanada - jak inwestować w sp tsx60](https://forexclub.pl/wp-content/uploads/2024/11/kanada-jak-inwestowac-w-sp-tsx60-184x120.jpg?v=1730798591)

![Inwestycje w sztuczną inteligencję (AI) – jakie spółki wybrać? [Poradnik] inwestycje w sztuczną inteligencję - ai](https://forexclub.pl/wp-content/uploads/2024/11/inwestycje-w-sztuczna-inteligencje-184x120.jpg?v=1731576114)

![Day-trading w czasach podwyższonej zmienności. Webinary z Mr Yogi [ZMIANA TERMINU] Michał Zbróg Mryogi (700 x 450 px) - 10](https://forexclub.pl/wp-content/uploads/2024/11/DT-Mryogi-700-x-450-px-final-v4-184x120.jpg?v=1732097892)

![Zrozumienie zmienności rynkowej: Perspektywa daytradera – MrYogi [Video] Zrozumienie zmienności rynkowej - Video](https://forexclub.pl/wp-content/uploads/2024/11/Zrozumienie-zmiennosci-rynkowej-Video-184x120.jpg?v=1731559833)

![Najczęstsze błędy początkującego tradera – Mr Yogi [VIDEO] Scalping - Najczęstsze błędy początkującego tradera - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Najczestsze-bledy-poczatkujacego-tradera-VIDEO-184x120.jpg?v=1711601376)

![Nauka cierpliwości: Brak pozycji to też pozycja – Mr Yogi [VIDEO] Scalping - Nauka cierpliwosci - Brak pozycji to tez pozycja - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Nauka-cierpliwosci-Brak-pozycji-to-tez-pozycja-VIDEO-184x120.jpg?v=1710999249)