Diageo – to nie tylko Johnnie Walker oraz Guinness [Poradnik]

Alkohol jest w historii ludzkości obecny od zarania dziejów. Niektóre badania archeologiczne sugerują, że proces produkcji napojów alkoholowych był już znany w okresie neolitu. Niektórzy badacze sugerują, że ludzie nauczyli się wytwarzać alkohol nawet 12 000 lat temu. Nie może dziwić, że na giełdach, na całym świecie notowane są przedsiębiorstwa, których główną działalnością jest produkcja alkoholu. Przykładem takiej spółki jest brytyjskie przedsiębiorstwo Diageo plc.

PRZECZYTAJ KONIECZNIE: Jak inwestować w luksusowe alkohole [Poradnik]

Nazwa Diageo to zbitka dwóch słów ‘diēs’, co z łacińskiego oznacza dzień oraz greckiego rdzenia ‘geo’, które oznacza świat. Nazwa jest tożsama ze sloganem spółki „Celebrating Life, Every Day, Everywhere”.

Spółka Diageo powstała w 1997 roku w wyniku połączenia Guinness Brewery and Grand Metropolitan. Łączna kapitalizacja obu firm wyniosła wtedy 20 mld funtów. Co ciekawe, w skład połączonych spółek wchodziła sieć Burger King. Sieć fast food została sprzedana w 2002 roku do Texas Pacific Group Capital za 1,5 mld$ (w transakcji uczestniczył Goldman Sachs oraz Bain Capital). Diageo jest spółką notowaną na giełdzie w Londynie. Jest także komponentem indeksu FTSE 100. Spółka na koniec roku obrotowego 2020 zatrudniała 27 775 pracowników. Oprócz własnej działalności Diageo posiada także 34% udziałów w Moët Hennessy (pozostałe udziały posiada LVHM). Firma Moët Hennessy jest znana m.in z szampana Moët & Chandon, wódki Belvedere oraz koniaku Hennessy.

Wykres akcji spółki Diageo, interwał W1. Źródło: xStation 5, XTB.

Marki

Diageo jest znanym na świecie właścicielem marek alkoholi wysoko oraz niskoprocentowych. Posiada prawa do ponad 200 brandów. Swoje portfolio marek dzieli na trzy główne kategorie:

- Global giants

- Local stars

- Reserve

Global Giants są to najbardziej rozpoznawalne marki spółki. Są to Johnnie Walker, Smirnoff, Bailey’s, Captain Morgan, Tanqueray czy Guinness. Wspomniane brandy mają największy udział w przychodach ogółem. Według raportu za rok obrotowy 2020 wspomniane marki odpowiadały za około 39 procent sprzedaży ogółem.

Kolejna grupa produktów została sklasyfikowana jaki Local stars, czyli marki mające bardzo dobrą pozycję w pojedynczych krajach albo w określonym regionie. Wśród przykładów można wymienić m.in Shui Jing Fang (znana marka mocnych alkoholi w Chinach, kategoria premium), Yeni Raki (turecka wódka anyżowa) czy Bundaberg (australijski producent alkoholi znany m.in z imbirowego piwa). W ostatnim pełnym roku obrotowym ta grupa marek wygenerowała około 20% przychodów Diageo.

Ostatnią grupą są marki zaliczone do kategorii Reserve. Są to takie marki, które zaliczane do kategorii premium. Jako przykład można wymienić whisky Lagavulin, francuską wódkę Ciroc czy markę teguili Casamigos. W skład tego segmentu wchodzą również Blue oraz Golden Johnnie Walker. Marki zaliczone do kategorii Reserve wygenerowały 21% przychodów brytyjskiej firmy.

Spółka jest świadoma tego, że nawet posiadanie kultowych brandów nie gwarantuje utrzymania swojej pozycji na rynku. Z tego powodu cały czas stara się rozwijać i pozwolić rosnąć mniejszym markom takim jak Bulleit (brandy) czy Roe & Co (irlandzka whiskey). Spółka poszerza swoją ofertę również poprzez przejęcia, czego przykładem może być kupno Casamigos.

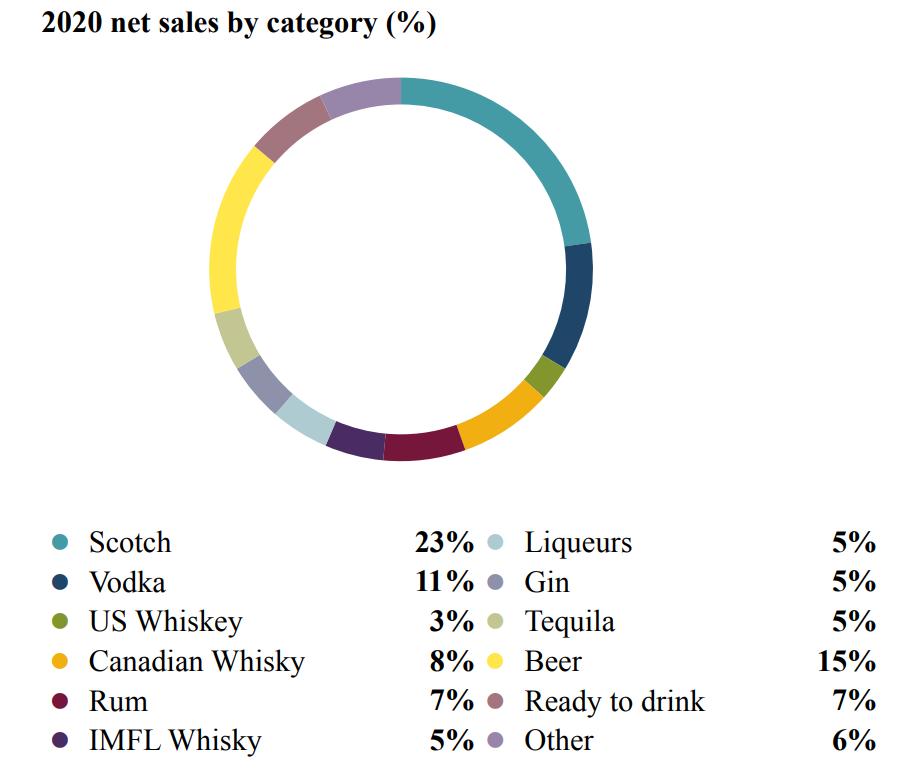

Produkty – struktura ogólna

Spółka dzieli swoją sprzedaż także na poszczególne grupy produktów. Według danych przedstawionych przez przedsiębiorstwo największy udział w przychodach spółki ma szkocka Whisky (23%). Na drugim miejscu plasuje się sprzedaż piwa, która odpowiada za 15% sprzedaży Diageo. Dwucyfrowy udział w przychodach ma jeszcze wódka (11%) oraz pozostałe grupy Whiskey (amerykańska, kanadyjska oraz IMFL). Ostatnia grupa produktów odpowiada za około 16% sprzedaży.

źródło: raport roczny spółki za rok obrotowy 2020

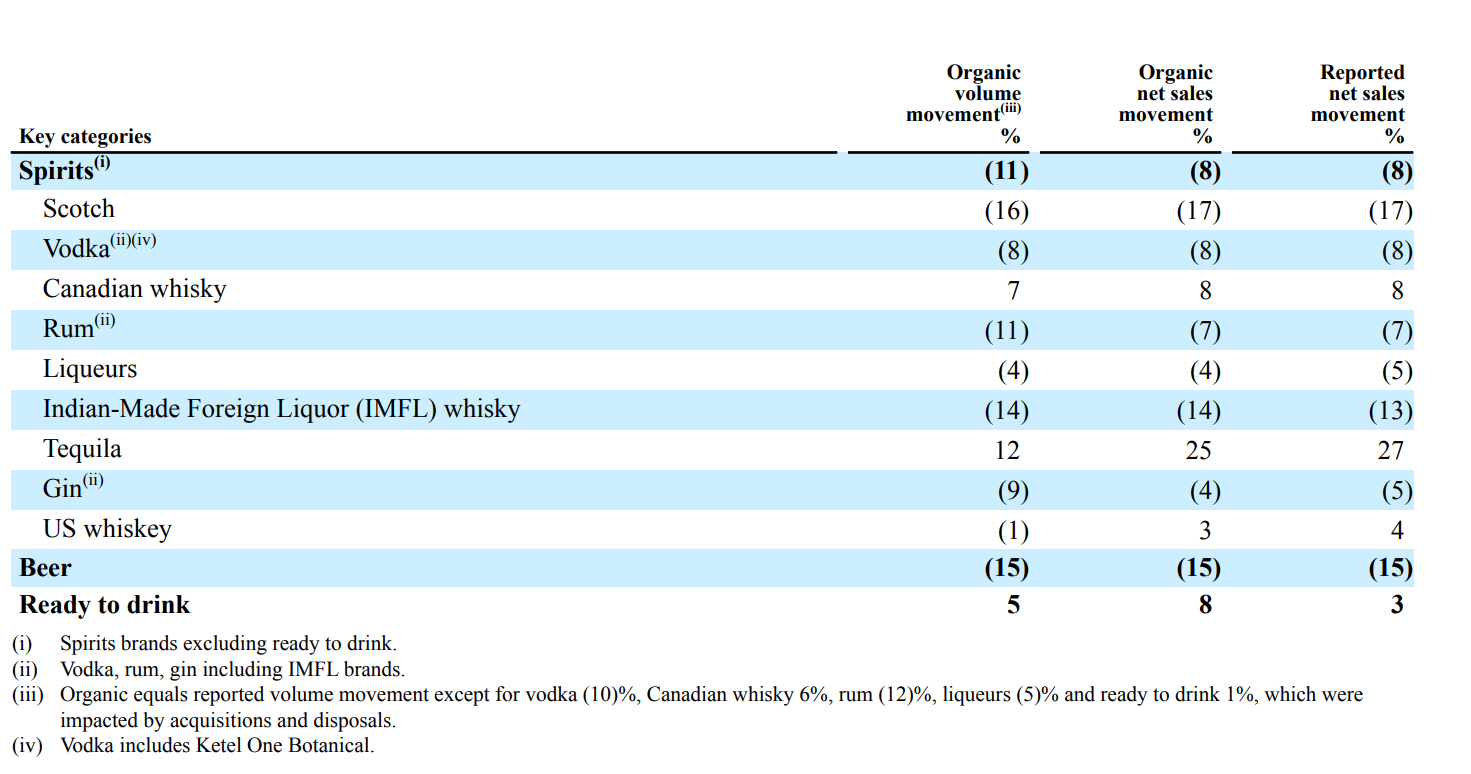

Warto odnotować, że mimo spadku głównych grup produktowych (piwo, napoje wysokoprocentowe) niektóre segmenty zanotowały znaczną poprawę przychodów. Jako przykład można podać Tequilę, której przychody organiczne wzrosły o około 25% r/r. Poniżej szczegółowe podsumowanie sprzedaży według produktów:

źródło: raport roczny spółki za rok obrotowy 2020

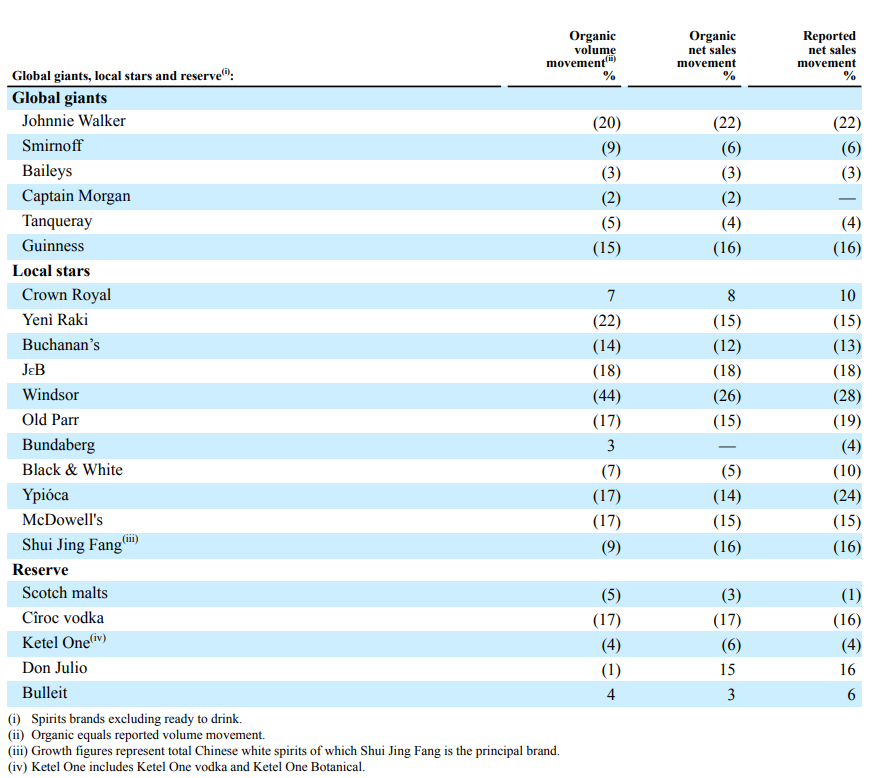

Poniżej szczegółowe podsumowanie dotyczące marek, których sprzedaż jest monitorowana przez Diageo.

źródło: raport roczny spółki za rok obrotowy 2020

Wśród marek zaliczanych do global giants bardzo słabo radziły sobie Guinness (-16% r/r) oraz Johnnie Walker (-22% r/r). Dosyć przyzwoicie jak na trudne warunki rynkowe radził sobie rum Captain Morgan, którego sprzedaż pozostała na podobnym poziomie jak w roku obrotowym 2019.

W markach local stars nieźle radziły sobie takie ‘‘brandy’’ jak Crown Royal (+10% r/r) oraz australijskie piwo Bundaberg (-4% r/r). Znacznie skurczyła się sprzedaż Windsor (-28% r/r) oraz alkoholi marki Ypioca (-24%).

Marki określone jako “reserve” miały swoich zwycięzców jakimi była m.in tequila Don Julio (+16% r/r) oraz burbon Bulleit (+6% r/r). Znacznie spadła sprzedaż wódki Ciroc (-16% r/r). Jest to o tyle ciekawe, że wódka Smirnoff (zaliczana do global giants) zanotowała spadek sprzedaży o 6% r/r.

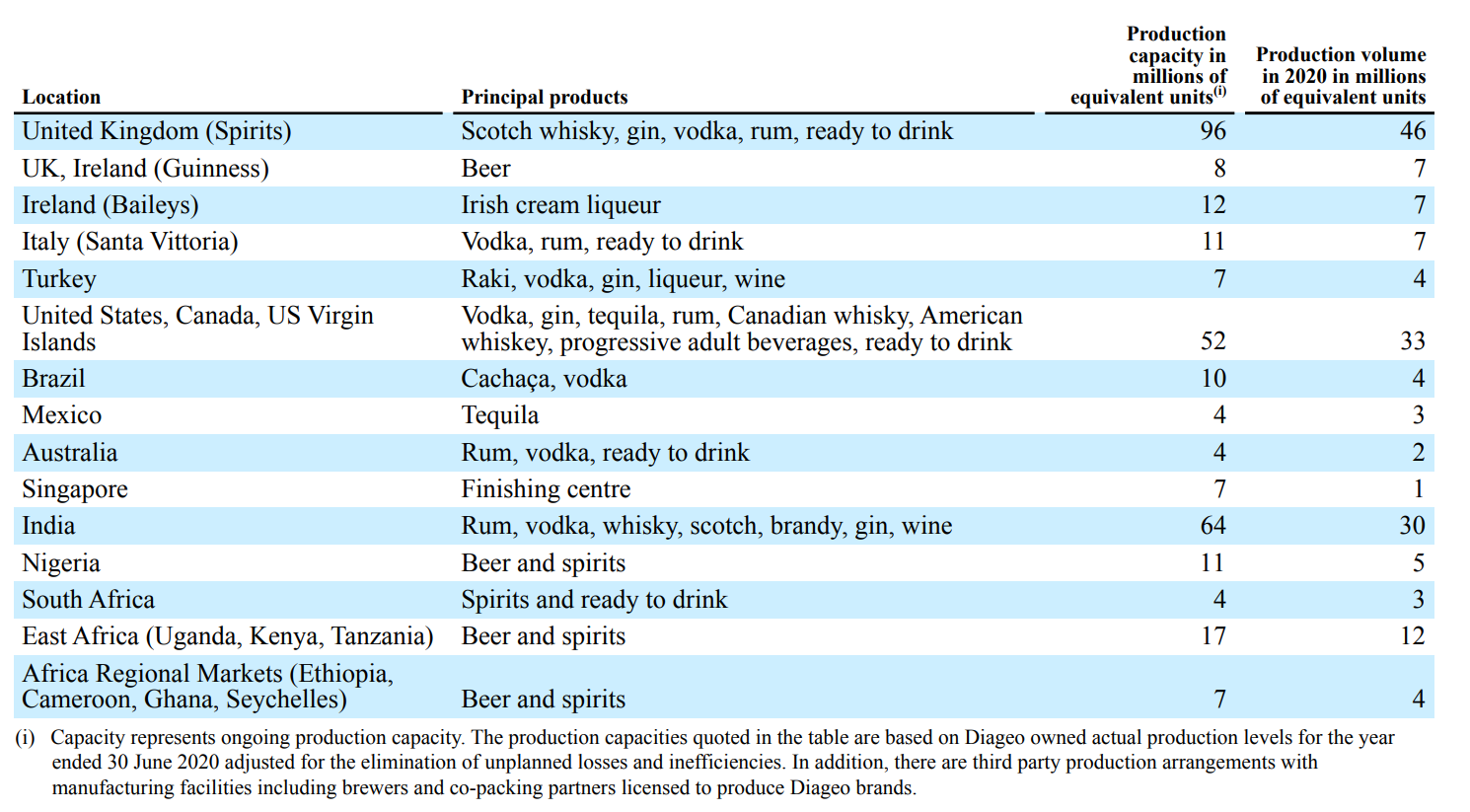

Produkcja

Diageo produkuje swój alkohol na sześciu kontynentach. Największe moce produkcyjne są umiejscowione w Wielkiej Brytanii, Stanach Zjednoczonych oraz Indiach.

źródło: raport roczny spółki za rok obrotowy 2020

Produkcja i magazynowanie

W przypadku mocnych trunków spółka produkuje je we własnych destylarniach rozlokowanych po całym świecie. W Szkocji, Diageo posiada 29 destylarni szkockiej whisky. Spółka posiada także po dwie destylarnie whisky w Kanadzie oraz Stanach Zjednoczonych. Diageo “biały alkohol” (Baijiu) produkuje w Chegdu mieszczącym się w prowincji Syczuan (Chiny). Z kolei Raki jest produkowany w Turcji.

Alkohol dojrzewa w magazynach rozsianych po różnych krajach. Szkocka whisky jest magazynowana niedaleko miejsca produkcji. Ponad 50% produkcji jest przechowywana w magazynie w Blackgrange. Z kolei kanadyjska whisky dojrzewa w magazynach w Valleyfield oraz Gimli. Amerykańskie whisky przechowywane jest w magazynach umiejscowionych w Kentucky oraz Tennessee. Chińskie produkty są magazynowane w miejscu produkcji, czyli syczuańskim Chegdu.

Główny browar spółki znajduje się w St James Gate w Dublinie. Jednak DIageo posiada także mniejsze browary w krajach afrykańskich (m.in Nigerii, Kenii, Ghanie, Kamerunie, Etiopii, Tanzanii czy Ugandzie). Przedsiębiorstwo posiada także partnerstwa z mniejszymi browarami. Partnerstwo dostarcza około 1,8 mln hektolitrów piwa rocznie.

Spółka stara się także podpisywać długoterminowe kontrakty na dostawy surowców potrzebnych do produkcji alkoholu. Dzięki umowom zawieranym na dłuższy termin minimalizuje efekt krótkoterminowych zmian cen.

Rynki na jakich działa plus informacje dodatkowe

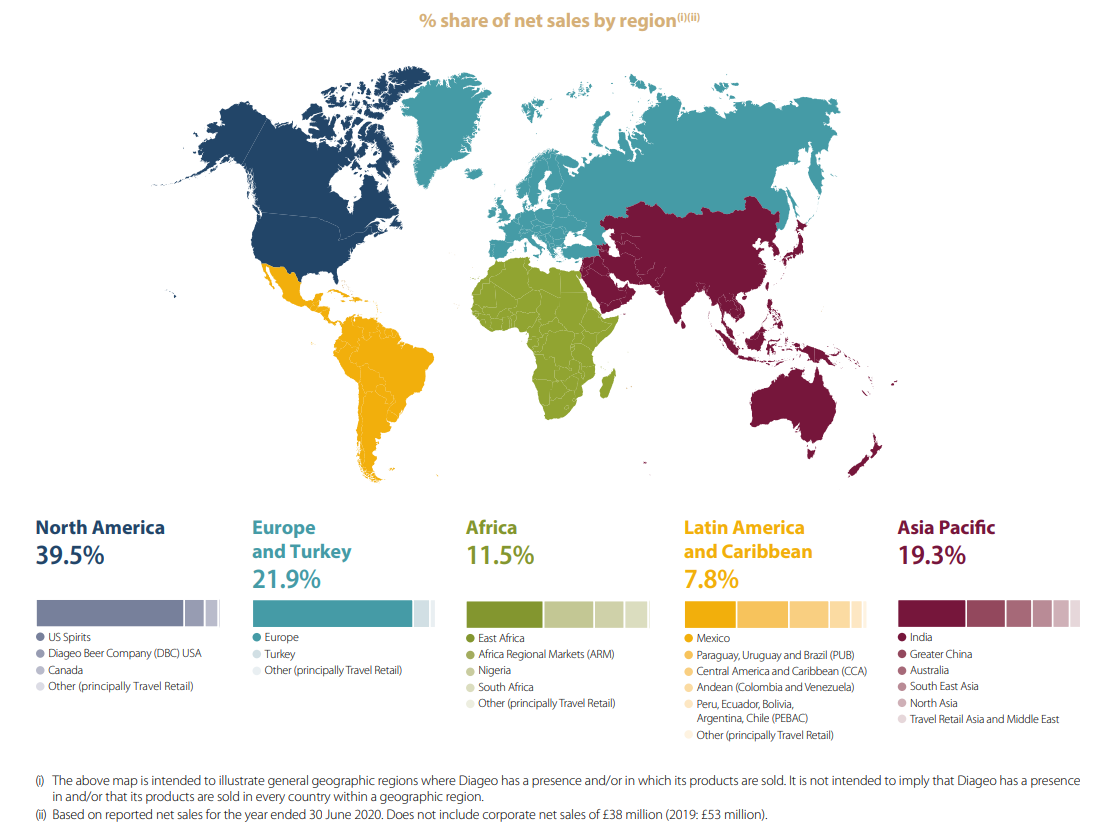

Diageo działa w ponad 180 krajach na świecie. Swoją sprzedaż spółka raportuje m.in w podziale na obszary geograficzne. Diageo stworzyło na własne potrzeby 5 regionów.

źródło: raport roczny spółki za rok obrotowy 2020

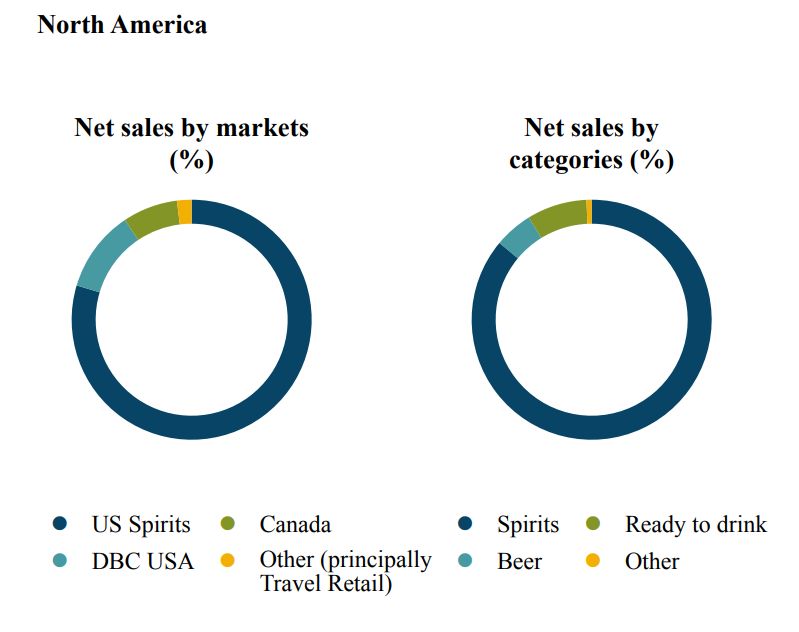

- Ameryka Północna – przychody netto spółki w tym regionie wyniosły 4,623 mld GBP, co oznacza wzrost o około 4% r/r. Spółka osiągnęła również lepszy, niż rok temu, zysk operacyjny, który wyniósł 2,088 mld GBP (+7% r/r).

źródło: raport roczny spółki za rok obrotowy 2020

Jak widać w Stanach Zjednoczonych dominuje sprzedaż alkoholi wysokoprocentowych. Sprzedaż netto Tequili wzrosła o 36% r/r (Don Julio oraz Casamigos). O 8% wzrosłą sprzedaż Crown Royal. Słabiej radziła sobie kategoria szkockiej Whisky (-9% r/r) oraz wódki (Smirnoff, Ketel One oraz Ciroc), gdzie przychody zmalały o 7%.

Powodem wzrostu przychodów był wzrost organiczny sprzedaży (+105 mln GBP) oraz pozytywny wpływ osłabienia funta do dolara (+101 mln GBP). Te dwie zmienne pokryły spadek sprzedaży z powodu akwizycji oraz sprzedaży części działalności (-43 mln GBP).

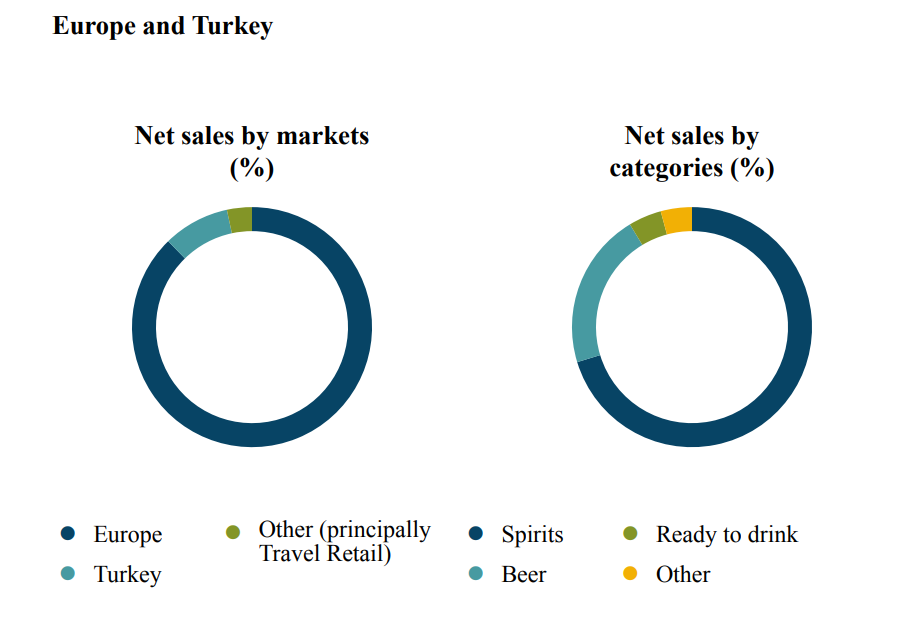

- Europa oraz Turcja – przychody Diageo w tym regionie wyniosły 2,567 mld GBP, co oznacza spadek o około 13% r/r. Spółka osiągnęła również gorszy niż rok temu zysk operacyjny, który wyniósł 695 mln GBP (-30% r/r).

źródło: raport roczny spółki za rok obrotowy 2020

Przychody organiczne w Europie oraz Turcji spadły o 358 mln GBP oraz negatywnego wpływu zmiany kursów walutowych euro oraz liry tureckiej (-23 mln GBP). Pozytywny aspekt miała sprzedaż oraz akwizycje biznesów (+9 mln GBP). W roku obrotowym 2020 bardzo słabo radziła sobie sprzedaż piwa (-21% r/r). W przypadku napojów wysokoprocentowych spadek był łagodniejszy (-11% r/r). Bardzo słabo radziły sobie takie marki jak: Johnnie Walker (-21% r/r), J&B (-17% r/r), Yeni Raki (-15% r/r) oraz Tanqueray (-16% r/r). Co zaskakujące o 6% wzrosła sprzedaż rumu Captain Morgan.

Spoglądając na regiony, bardzo dobrze radził sobie region Europy Północnej, gdzie sprzedaż netto spadła tylko o 1%. O wiele słabiej wyglądały takie obszary jak Półwysep Iberyjski (-22% r/r) oraz Irlandia (-20%). Spadek sprzedaży w Turcji, Francji, Rosji oraz krajach Europy Centralnej był jednocyfrowy.

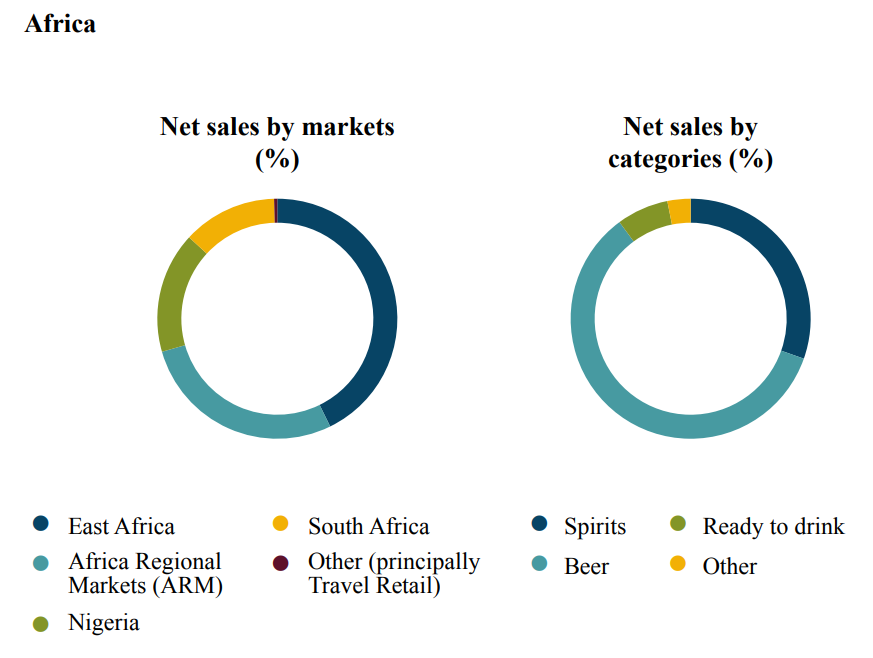

- Afryka – przychody w tym regionie wyniosły 1,346 mld GBP. Spadek w 2020 roku wyniósł około 16% r/r. Spółka zaraportowała również stratę operacyjną na poziomie 44 mln GBP. Po oczyszczeniu wyniku z wpływu zdarzeń jednorazowych zysk operacyjny wyniósł 101 mln GBP (-63% r/r).

źródło: raport roczny spółki za rok obrotowy 2020

Spółka dzieli swoją sprzedaż w Afryce na regiony ARM (Ghana, Kamerun, Etiopia, Angola oraz kraje na Oceanie Indyjskim), Afryka Wschodnia (Kenia, Tanzania, Uganda). Diageo wydzielił także sprzedaż do Republiki Południowej Afryki oraz Nigerii. Spadek przychodów na rynku afrykańskim był spowodowany kurczącą się sprzedażą organiczną (-200 mln GBP r/r), redukcją działalności (-41 mln GBP) oraz osłabienia południowoafrykańskiego randa oraz ghańskiego cedi (-10 mln GBP).

Bardzo słabo radziły sobie alkohole wysokoprocentowe, których sprzedaż skurczyła się o 15% r/r. Marka Smirnoff zanotowała spadek przychodów o 25% r/r. Słabo radziła sobie również sprzedaż Guinnessa (-16% r/r) oraz Johnnie Walkera (-19% r/r). Na wyróżnienie zasługuje piwo Serengeti, którego sprzedaż wzrosła w ciągu roku o około 22% r/r.

Spoglądając na poszczególne subregiony, to największy spadek został odnotowany w RPA (-33% r/r) Słabo radził sobie również rynek nigeryjski (-19% r/r). “Najsilniejszy” był rynek krajów zaliczanych do Afryki Wschodniej, gdzie przychody spadły o 9% r/r.

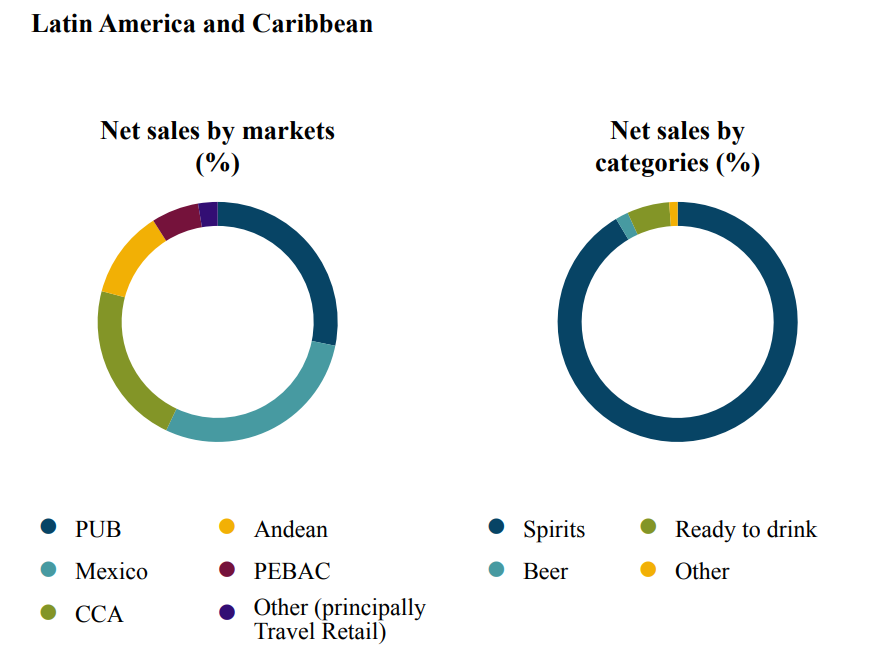

- Ameryka Łacińska i Karaiby – sprzedaż w tym regionie wyniosła 908 mln GBP. Oznaczało to zmniejszenie przychodów o około jedną piątą. Spółka zaraportowała spadek zysku operacyjnego, o 34% r/r do poziomu 242 mln GBP.

źródło: raport roczny spółki za rok obrotowy 2020

Spółka dzieli rynek Ameryki Łacińskiej i Karaibów na subregiony, którymi są: PUB (Paragwaj, Urugwaj, Brazylia), CCA (Ameryka Centralna i Karaiby), Andean (Kolumbia oraz Wenezuela), PEBAC (Peru, Ekwador, Boliwia, Argentyna oraz Chile), a także Meksyk.

Spadek przychodów wynikał ze zmniejszenia się sprzedaży organicznej (-169 mln GBP) oraz wpływu osłabienia reala brazylijskiego, argentyńskiego oraz kolumbijskiego peso (-42 mln GBP).

Sprzedaż Johnnie Walkera spadła o 33%, niewiele lepiej poradziły sobie Old Parr (-20% r/r) czy Black & White (-18%). Warto jednak zauważyć, że sprzedaż Tanqueray wzrosła w ciągu roku o 7%. Z kolei spadek przychodów marki Smirnoff zmniejszył się o zaledwie 2% r/r.

Największy spadek przychodów został zanotowany na rynku PEBAC, gdzie sprzedaż zmniejszyła się o 47% r/r. Słabo radził sobie także rynek meksykański (-21% r/r). Najsilniejszym rynkiem był Andean, którego spadek wyniósł tylko 2%.

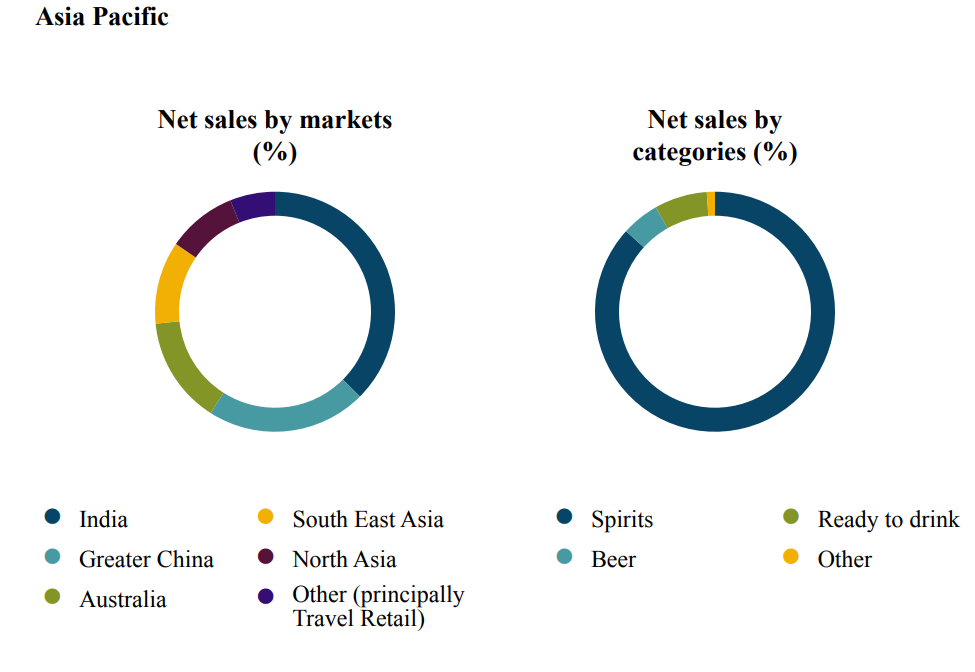

- Azja i Pacyfik – region azjatycki oraz Australii i Oceanii zanotował spadek przychodów o 16% do poziomu 2,27 mld GBP. Odpisy spowodowały zanotowanie straty operacyjnej na poziomie 697 mln GBP. Po ich odliczeniu od wyniku, zysk operacyjny wyniósł 501 ml GBP (-29% r/r). Odpisy, które obniżyły wynik operacyjny o 1,2 mld GBP dotyczyły odpisów w goodwill Windsor, Old Tavern oraz Bagpiper.

źródło: raport roczny spółki za rok obrotowy 2020

Na rynku zaklasyfikowanym jako Azja i Pacyfik największy udział w sprzedaży mają Indie (razem z Nepalem oraz Sri Lanką). Kolejnymi krajami są Chiny (razem z Tajwanem, Hongkongiem i Makau) oraz Australia (wraz z Nową Zelandią). Te trzy obszary odpowiadają za około 75% przychodów. Pozostałe regiony to Azja Południowo – Wschodnia (m.in Wietnam, Indonezja czy Filipiny) i Azja Północna (Korea i Japonia).

Powodem spadku przychodów na rynku Azji i Pacyfiku była mniejsza sprzedaż organiczna (-423 mln GBP), co zostało częściowo pokryte przez korzystną zmianę kursu japońskiego jena, tajwańskiego dolara oraz indyjskiej rupii (+5 mln GBP r/r).

Johnnie Walker zanotował spadek o około 24% r/r. Równie mocny spadek dotyczył marki Windsor (-28%). Chińska marka Shui Jing Fang zaraportowała skurczenie się przychodów o 16%. Warto nadmienić, że The Singleton udało się zwiększyć sprzedaż o 2% r/r.

Australia jako jedyny region zaliczyła wzrost sprzedaży, który wyniósł 2% r/r. Znacznie gorzej poradził sobie rynek indyjski (-16% r/r) oraz kraje zaliczone do Azji Południowo – Wschodniej (-21% r/r). Rynek chiński zachował się stosunkowo mocno, sprzedaż zmniejszyła się w ciągu roku o zaledwie 7%.

Wyniki finansowe

Historycznie spółka około 40% swojej rocznej sprzedaży generuje w ciągu 4 ostatnich miesięcy roku kalendarzowego. Korporacja została mocno doświadczona przez COVID-19. Wiele pubów na skutek lockdownu znalazło się w trudnej sytuacji finansowej. Diageo stworzyło fundusz o wartości 100 mln$ na pomoc we wznowieniu działalności przez puby m.in w takich miastach jak Nowy Jork, Londyn, Edynburg Dublin, Belfast, Szanghaj czy Delhi.

Odpisy na 1,2 mld GBP spowodowały znaczny spadek marży operacyjnej. Jednak w przypadku powrotu do “normalności” marża operacyjna najprawdopodobniej wróci do poziomu sprzed pandemii. Przed COVID-19 Diageo posiadało bardzo rentowny biznes, co wynikało z posiadania silnych marek konsumenckich, które posiadają “pricing power”.

| mld GBP | 2017 | 2018 | 2019 | 2020 |

| Przychody netto | 12,050 | 12,163 | 12,867 | 11,752 |

| Zysk operacyjny | 3,559 | 3,691 | 4,042 | 2,137 |

| Marża operacyjna | 29,5% | 30,3% | 31,4% | 18,2% |

| Zysk netto | 2,772 | 3,144 | 3,337 | 1,454 |

| Kapitał własny | 12,028 | 11,713 | 10,156 | 8,440 |

| ROE | 23,0% | 26,8% | 32,9% | 17,2% |

źródło: opracowanie własne na podstawie raportów rocznych spółki

Generowana gotówka

Spółka dosyć hojnie dzieli się generowaną gotówką z akcjonariuszami. W ciągu ostatnich 3 lat obrotowych (2018 – 2020) Diageo wygenerowało około 6,70 mld GBP wolnej gotówki (środki wygenerowane z działalności operacyjnej pomniejszone o wydatki inwestycyjne).

Środki zostały przeznaczone na: przejęcia (339 mln GBP), dywidendy (4,85 mld GBP) oraz skup akcji (5,56 mld GBP). W efekcie nastąpiła “luka” w wysokości 4 mld GBP, która została pokryta poprzez emisję długu.

| mld GBP | 2018 | 2019 | 2020 |

| Przepływy z działalności operacyjnej | 3,084 | 3,248 | 2,320 |

| CAPEX | – 0,584 | – 0,671 | – 0,700 |

| FCF | 2,500 | 2,577 | 1,620 |

| Przejęcia (netto) | – 0,590 | 0,370 | – 0,119 |

| Dywidenda (-) | – 1,581 | – 1,623 | – 1,646 |

| Skup akcji (-) | – 1,507 | – 2,775 | – 1,282 |

źródło: opracowanie własne na podstawie raportów rocznych spółki

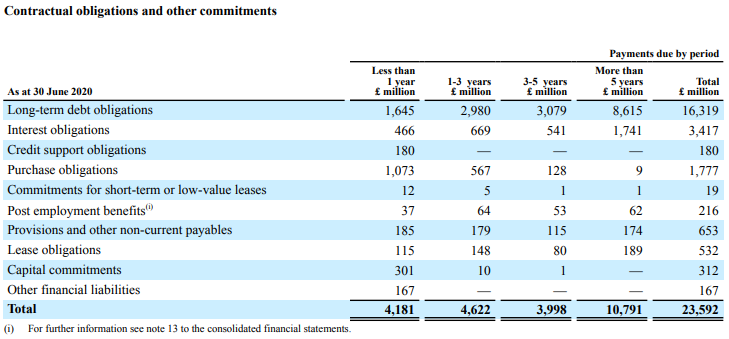

Struktura zadłużenia

Diageo posiada ponad 16,3 mld GBP zadłużenia odsetkowego. Odsetki od tych obligacji są szacowane na 3,4 mld GBP (wyliczone odsetki ze stałego oprocentowania oraz oszacowane oprocentowanie zmienne). Zadłużenie zaklasyfikowane jako “purchase obligation” to zobowiązania wynikające z długoterminowych umów zakupowych (np. zboża, szkła, puszek). Poniżej zestawienie potencjalnych płatności zobowiązań:

źródło: raport roczny spółki za rok obrotowy 2020

Diageo nie raportuje większych zobowiązań pozabilansowych wynikających np. z gwarancji czy kar umownych.

Spółka na przestrzeni ostatnich 4 lat znacząco zwiększyła swoje zadłużenie, co widać zarówno pod względem nominalnym jak i wskaźniku zadłużenia netto do EBITDA. Zadłużenie jest znacznie powyżej celu jaki wyznaczyła sobie spółka. (2,5-3,0). Powodem był jednoczesny wzrost zadłużenia jak i spadek EBITDA. Oba czynniki były związane z trudniejszym środowiskiem makroekonomicznym wynikającym z COVID-19 (zamknięte puby).

| mld GBP | 2017 | 2018 | 2019 | 2020 |

| Zadłużenie netto* | 8,664 | 9,963 | 12,123 | 13,995 |

| EBITDA | 4,271 | 4,496 | 4,872 | 4,235 |

| Dług/EBITDA | 2,1 | 2,2 | 2,5 | 3,3 |

źródło: opracowanie własne na podstawie raportów rocznych spółki

*zadłużenie netto wlicza również zobowiązania finansowe w stosunku do byłych pracowników przed podatkiem.

Konkurencja

Konkurencja na rynku alkoholi jest bardzo ostra, są zarówno firmy posiadające szerokie portfolio rozpoznawalnych marek jak i duża ilość lokalnej konkurencji (np. piwa kraftowe). Przewagę mają firmy posiadające rozpoznawalne marki, których klienci nie są wrażliwi na podnoszenie cen (marki premium). Na giełdzie notowanych jest wiele firm z branży alkoholowej. Wśród nich są zarówno producenci mocnych alkoholi, jak i piwa. Można wymienić tutaj m.im

Pernod Ricard

Francuski producent alkoholi. Notowany jest na giełdzie w Paryżu. Jest on właścicielem takich marek jak Ballantine’s, Malibu, Jameson, Martel, Olmeca czy wódki Absolut. Kapitalizacja spółki wynosi około 40,5 mld€. W ostatnim roku obrotowym (2020) spółka wygenerowała 8,4 mld€ przychodów oraz 329 mln€ zysku netto.

Wykres akcji spółki Pernod Ricard, interwał W1. Źródło: xStation 5, XTB.

Brown Forman

Jest to amerykański producent alkoholi. Posiada w swoim portfelu takie marki jak Jack Daniel’s, wódkę Finlandia, Tequila Pepe Lopez czy markę wina Korbel. Kapitalizacja spółki wynosi około 34,6 mld$. W ostatnim roku obrotowym (2020) spółka wygenerowała 3,3 mld$ przychodów oraz 828 mln$ zysku netto.

Wykres akcji spółki Brown Forman, interwał W1. Źródło: xStation 5, XTB.

AB Inbev

Spółka powstała w wyniku połączenia InBev (belgijsko-brazylijska firma) z amerykańskim Anheuser-Busch. Firma jest właścicielem takich brandów jak Budweiser, Beck’s, Cass czy Casle. Kapitalizacja spółki wynosi około 51,5 mld€. W ostatnim roku obrotowym (2019) spółka wygenerowała 52,3 mld$ przychodów oraz 9,1 mld$ zysku netto.

Wykres akcji spółki AB Inbev, interwał W1. Źródło: xStation 5, XTB.

Heineken

Firma notowana na parkiecie w Amsterdamie. Jest właścicielem m.in. takich marek jak Heineken, Amstel czy Desperados. Posiada także cydry np. Bulmers czy Strogbow. Kapitalizacja spółki wynosi około 111,9 mld€. W ostatnim roku obrotowym (2019) spółka wygenerowała 23,9 mld€ przychodów oraz 2,1 mld€ zysku netto.

Wykres akcji spółki Heineken, interwał W1. Źródło: xStation 5, XTB.

Carlsberg

Notowany jest na duńskiej giełdzie. Przedsiębiorstwo jest właścicielem takich brandów jak Carlsberg, Somersby, Baltika czy Zatecky. Kapitalizacja spółki wynosi około 136,4 mld duńskich koron (DKK). W ostatnim roku obrotowym (2019) spółka wygenerowała 65,9 mld DKK przychodów oraz 6,6 mld DKK zysku netto.

Wykres akcji spółki Carlsberg, interwał W1. Źródło: xStation 5, XTB.

Molson Coors Beverage Company

Jest to międzynarodowy producent piwa, który produkuje swoje wyroby w USA, Kanadzie i Europie. Wśród posiadanych marek ma Molson, Coors oraz Blue Moon. Kapitalizacja spółki wynosi około 11,4 mld$. W ostatnim roku obrotowym (2019) spółka wygenerowała 10,6 mld$ przychodów oraz 241 mln€ zysku netto.

Wykres akcji spółki Mlson Coors Beverage Company, interwał W1. Źródło: xStation 5, XTB.

Asahi

To japońska firma, która jest właścicielem m.in. Kompanii Piwowarskiej (Lech, Tyskie) oraz posiada takie marki jak Grolsch, Pilsner oraz Peroni. Oprócz portfela piw ma również w swojej ofercie cydry, alkohole wysokoprocentowe, napoje bezalkoholowe oraz jedzenie. Kapitalizacja spółki wynosi około 2 038 mld JPY. W ostatnim roku obrotowym (2019) spółka wygenerowała 2 098 mld JPY przychodów oraz 142 mld JPY zysku netto.

Jak można inwestować w spółkę Diageo

Spółka jest notowana na giełdzie londyńskiej, jako jeden z komponentów indeksu FTSE 100. Jednocześnie, sponsorowane ADR-y korporacji, są dopuszczone do handlu w Stanach Zjednoczonych. Oprócz inwestowania w akcje, inwestor może kupić ETF z ekspozycją na rynek brytyjski. Jako przykład można podać iShares Core FTSE 100 UCITS ETF. Według stanu na 14 stycznia 2021 roku Diageo miało 3,7% wagi w tym ETF-ie.

Brokerzy oferujący akcje i ETF

Dla przykładu na XTB znajdziemy na dzień dzisiejszy ponad 3500 instrumentów akcyjnych i 400 ETF-ów, a Saxo Bank ponad 19 000 spółek i 3000 funduszy ETF.

| Broker |  |

|

| Kraj | Polska | Dania |

| Ilość giełd w ofercie | 16 giełd | 37 giełd |

| Ilość akcji w ofercie | ok. 3500 - akcje ok. 2000 - CFD na akcje |

19 000 - akcje 8 800 - CFD na akcje |

| Ilość ETF w ofercie | ok. 400 - ETF ok. 170 - CFD na ETF |

3000 - ETF 675 - CFD na ETF |

| Prowizja |

0% prowizji do 100 000 EUR obrotu / miesiąc | wg cennika |

| Min. depozyt | 0 zł (zalecane min. 2000 zł lub 500 USD, EUR) |

0 zł / 0 EUR / 0 USD |

| Platforma | xStation | SaxoTrader Pro Saxo Trader Go |

Kontrakty CFD są złożonymi instrumentami i wiążą się z dużym ryzykiem szybkiej utraty środków pieniężnych z powodu dźwigni finansowej. Od 72% do 89% rachunków inwestorów detalicznych odnotowuje straty pieniężne w wyniku handlu kontraktami CFD. Zastanów się, czy rozumiesz, jak działają kontrakty CFD, i czy możesz pozwolić sobie na wysokie ryzyko utraty twoich pieniędzy.

Podsumowanie

Według danych przedstawionych przez IWSR sprzedaż detaliczna alkoholu na świecie przekroczyła 854 mld GBP, co jest ekwiwalentem około 6 miliardów jednostek alkoholu. Rynek alkoholi w następnych latach będzie rósł, w ślad za bogaceniem się społeczeństw na świecie oraz wzrostem populacji. Według danych Banku Światowego do 2030 roku pojawi się 600 mln nowych konsumentów alkoholu (pełnoletnich).

W świecie zmieniają się także nawyki konsumenckie. Wzrasta popularność marek premium, ponieważ coraz więcej kupujących woli wyznawać zasadę “drinking better, not more”. W krajach “pasa piwa i wina” wzrasta konsumpcja alkoholi wysokoprocentowych. Przykładem jest kategoria ginu, który coraz chętniej pity jest w Europie Australii, Afryce Południowej oraz Brazylii.

Wspomniane trendy będą sprzyjać spółce. Szczególnie mocna obecność w Indiach jest ważna z długoterminowego punktu widzenia. Rosnąca klasa średnia będzie konsumować coraz więcej alkoholu ze średniej oraz wyższej półki cenowej, co powinno pomagać takim firmom jak Diageo. Oczywiście konkurencja na tym rynku jest bardzo duża, więc konieczne są znaczne wydatki na marketing w celu utrzymania rozpoznawalności marki. Jednocześnie popularne marki takie jak Johnnie Walker czy Guinness tworzą silną fosę, która chroni przed tańszą konkurencją. W efekcie spółka posiada “pricing power”.

Diageo to stabilna spółka, która rośnie z reguły w jednocyfrowym tempie wzrostowym. Przedsiębiorstwo dzieli się swoim zyskiem z akcjonariuszami poprzez skupy akcji i wypłatę dywidendy. Należy jednak pamiętać, że spółka nadal jest narażona na ryzyka związane z Brexitem.

Warto jednak pamiętać, że nawet najlepsza spółka powinna być właściwie wyceniana. Kapitalizacja spółki na 15 stycznia 2021 roku wynosiła około 68 mld GBP. Daje to wysokie wskaźniki ceny do zysku (P/E) oraz ceny do wolnych przepływów pieniężnych (P/FCF) w porównaniu do wyników z lat 2019 i 2020.

![Kanada – Jak inwestować w S&P/TSX60? [Poradnik] kanada - jak inwestować w sp tsx60](https://forexclub.pl/wp-content/uploads/2024/11/kanada-jak-inwestowac-w-sp-tsx60-184x120.jpg?v=1730798591)

![Inwestycje w sztuczną inteligencję (AI) – jakie spółki wybrać? [Poradnik] inwestycje w sztuczną inteligencję - ai](https://forexclub.pl/wp-content/uploads/2024/11/inwestycje-w-sztuczna-inteligencje-184x120.jpg?v=1731576114)

![Day-trading w czasach podwyższonej zmienności. Webinary z Mr Yogi [ZMIANA TERMINU] Michał Zbróg Mryogi (700 x 450 px) - 10](https://forexclub.pl/wp-content/uploads/2024/11/DT-Mryogi-700-x-450-px-final-v4-184x120.jpg?v=1732097892)

![Zrozumienie zmienności rynkowej: Perspektywa daytradera – MrYogi [Video] Zrozumienie zmienności rynkowej - Video](https://forexclub.pl/wp-content/uploads/2024/11/Zrozumienie-zmiennosci-rynkowej-Video-184x120.jpg?v=1731559833)

![Najczęstsze błędy początkującego tradera – Mr Yogi [VIDEO] Scalping - Najczęstsze błędy początkującego tradera - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Najczestsze-bledy-poczatkujacego-tradera-VIDEO-184x120.jpg?v=1711601376)

![Nauka cierpliwości: Brak pozycji to też pozycja – Mr Yogi [VIDEO] Scalping - Nauka cierpliwosci - Brak pozycji to tez pozycja - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Nauka-cierpliwosci-Brak-pozycji-to-tez-pozycja-VIDEO-184x120.jpg?v=1710999249)

![Diageo – to nie tylko Johnnie Walker oraz Guinness [Poradnik] akcje diageo](https://forexclub.pl/wp-content/uploads/2021/01/akcje-diageo.jpg?v=1610970600)

![Sin Stocks – kiedy grzech popłaca [Poradnik] inwestowanie w sin stocks](https://forexclub.pl/wp-content/uploads/2021/03/inwestowanie-w-sin-stocks-300x200.jpg?v=1616996049)

![Diageo – to nie tylko Johnnie Walker oraz Guinness [Poradnik] uprawy energia i metale](https://forexclub.pl/wp-content/uploads/2021/01/uprawy-energia-i-metale-102x65.jpg?v=1610968652)

![Diageo – to nie tylko Johnnie Walker oraz Guinness [Poradnik] historyczne rekordy na wall street](https://forexclub.pl/wp-content/uploads/2021/01/spolki-z-wall-street-102x65.jpg?v=1611125857)