Cena kakao bije rekordy. Kakaowy problem giełdowych potentatów

Produkcja słodyczy wydaje się dobrym biznesem, ponieważ duża część społeczeństwa lubi konsumować słodkości. Czekolada i produkty z nią są jednymi z najpopularniejszych słodyczy. Przez wiele lat był to dochodowy biznes, ponieważ rynek był dojrzały oraz stabilnie rosnący. Ceny surowców były przez wiele lat niskie, co pozwalało na pilnowanie marży. Jednak w ostatnich miesiącach nastąpił gwałtowny wzrost cen kakao, które niedawno przekroczyły poziom 10 000$ za tonę – czyli więcej niż aktualna cena miedzi. Warto wspomnieć, że w ciągu roku cena tego surowca wzrosła o ponad 230%. Powodem były bardzo słabe zbiory w Ghanie, Kamerunie oraz Wybrzeży Kości Słoniowej. Jeden z największych producentów czekolady, czyli Barry Callebaut szacuje, że niedobór kakao na rynku wynosi obecnie około 10% rocznej konsumpcji, czyli 500 tys. ton.

Kakao jest jednym z kluczowych surowców do produkcji czekolady i czekoladowych cukierków. Do ich produkcji potrzebna jest miazga kakaowa czy tłuszcz kakaowy. Im droższe jest kakao, tym wyższe koszty produkcji, co doprowadza producentów do ważnego pytania: jak bronić marżę?

Dlaczego cena kakao rośnie?

Cena kakao rośnie, ponieważ drastycznie spadły zbiory w Afryce Zachodniej. Jednak co spowodowało taką sytuację? Głównym powodem było zjawisko pogodowe El Nino, które doprowadziło do zwiększenia opadów deszczu w grudniu 2023 roku. W efekcie nastąpiło rozprzestrzenienie się grzyba, który zaatakował plantacje. Następnie w zbiory uderzyła duża susza, która znacząco zmniejszyła zbiory kakaa. Suche i surowe środowisko pogodowe sprawiło, że rolnicy musieli podnieść ceny z powodu słabszych zbiorów. Kolejnym problemem było starzenie się kakaowców, które zaczęły dawać nieco gorsze zbiory i podnosiły koszty ich uprawy. Oczywiście, nie był to czynnik kluczowy, ale wpływał negatywnie na podaż surowca. Nie pomaga także rozwój górnictwa, które niszczy lasy oraz obniża poziom wód gruntowych. Z powodu takiego otoczenia nie może dziwić, że produkcja kakaa spadła o kilkadziesiąt procent. W Ghanie prognozy zbiorów na 2024 rok obniżyły się o ponad 20%, natomiast w przypadku Wybrzeża Kości Słoniowej o ponad 30%.

Ciekawostką jest to, że w Ghanie i Wybrzeżu Kości Słoniowej cena sprzedaży przez rolników jest regulowana i wynosi obecnie 1600 dolarów za tonę. Zarabiają pośrednicy i handlarze. To jednocześnie zniechęca plantatorów do zwiększania produkcji. Inaczej jest w Ameryce Południowej, gdzie ceny kształtują się rynkowo. W efekcie w takich krajach jak Brazylia czy Ekwador zamierzają zwiększyć produkcję. Niestety, podaż wzrasta z czasem, ponieważ potrzeba 3 lat, aby drzewa wystarczająco dorosły. Można więc spodziewać się, że najpóźniej za kilka lat cena na rynku kakao się unormuje.

Wzrost cen kakaa odbija się na kosztach produkcji czekolady. Średnia tabliczka mlecznej czekolady (o zawartości kakao 30%) zawiera około 20% masła kakaowego. Producenci wyrobów czekoladowych czasami decydują się zastąpić masło w całości lub częściowo za pomocą substytutów (np. oleju palmowego). Korzystają na tym producenci takich zamienników, jednym z nich jest szwedzka firma AAK AB, która jest notowana na giełdzie w Sztokholmie. Najczęściej dotyczy to jednak takich produktów, gdzie sama czekolada nie odgrywa najważniejszej roli. Takim przykładem jest np. powłoka czekoladowa w cukierkach czy słabszej jakości czekolada (gdzie konsumenci bardziej skupiają się na słodkości produktu niż głębi smaków). Oczywiście nie wszystkie firmy robią takie praktyki. Nestlé w lutym 2024 roku wspomniało, że nie zamierza zmieniać przepisów z powodów zmian cen produktów. Według niego w długim terminie takie działanie byłoby strzałem w stopę, ponieważ klienci Nestlé oczekują określonej jakości.

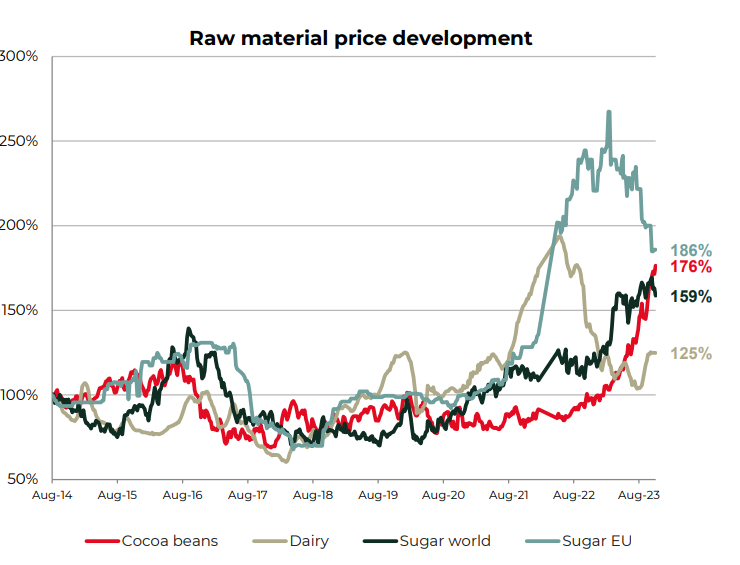

Warto dodać, że nie tylko cena kakao rośnie. Problem dotyczy również mleka czy cukru. Oznacza to, że producenci słodyczy doświadczyli wzrostu cen wielu kluczowych surowców do produkcji wyrobów cukierniczych. Świetnie to widać na wykresie przedstawionym przez Barry Callebaut.

Źródło: Barry Callebaut

Drogie kakao to problem dla czekoladowych gigantów

Odbiorcy kakao mają problem ze znalezieniem substytutów dla kakao. Można oczywiście zmniejszyć zużycie kakao poprzez zwiększenie cukru, “wypełniaczy” czy zmniejszenie garmatury końcowych produktów. Wzrost cen martwi producentów czekolady, ponieważ żaden nie jest “czekoladowym Hermesem”. Oznacza to, że odbiorcy produktów są wrażliwi na cenę. Z tego powodu nie mogą akceptować dowolnej podwyżki cen wyrobów gotowych. Jednocześnie sami producenci nie mogą wziąć podwyżek surowców w całości na siebie, ponieważ zbyt mocno uderzyłoby to w wyniki finansowe. Podwyżki są więc gwarantowane i dokonał ich już m.in. Lindt, Mondelez czy Hershey. Pojawia się także strategia ukrytego podnoszenia cen poprzez obniżkę wagi gotowych produktów. Potencjalne rozwiązania problemu spadających marż to:

- podniesienie ceny produktów,

- zastosowanie shrinkflation,

- zmiana składu produktu,

- restrukturyzacja kosztów,

- zabezpieczanie pozycji na kakao.

Podnoszenie cen nie jest łatwą strategią, ponieważ na rynku panuje bardzo duża konkurencja. Ludzie są wrażliwi na zmianę ceny, a notowani na giełdzie producenci nie mają wystarczająco silnej marki, aby podnieść ceny bez obawy o utratę rynkowych udziałów. Dominują producenci czekolad na rynek masowy (Mondelez, Hershey) czy markę premium (Lindt). Warto pamiętać, że marki premium nie są luksusowymi, z tego względu muszą ustalać cele w oparciu o dane rynkowe.

Podobnie trudno zrobić obniżkę gramatury, ponieważ w dobie mediów społecznościowych takie informacje roznoszą się bardzo szybko. Oczywiście, często oburzenie klientów jest tylko chwilowe i raczej po pewnym czasie wracają do swoich nawyków zakupowych. Jednak wiele firm zdecydowało się już na taki krok. Jako przykład można podać czekolady Wedel, które dla niektórych produktów zmniejszyły wagę ze 100 gram do 80-90 gramów (w zależności od rodzaju czekolady).

Wyjściem z problemu rosnących cen kakao jest także rozszerzanie portfela produktów o niższej zawartości kakao. Wśród nich można wymienić żelki, ciasteczka, lody, draże czy cukierki owocowe. Dużym problemem dla producentów czekolad jest to, że nie jest to produkt pierwszej potrzeby. Dlatego w przypadku kiedy produkty staną się za drogie, to konsumenci będą szukali zamienników (zamiast czekolady, kupią wspomniane żelki czy ciastka). Kolejną strategią jest zmiana “wnętrza” batonów i czekolad. W tym celu dodaje się więcej bakalii, karmelu owoców czy żelków. Dzięki temu można zmniejszyć zużycie kakao w gotowym wyrobie bez konieczności zmniejszenia wagi produktu.

Można jednak dojść do wniosku, że trudna sytuacja rynkowa zmusi firmy do przeglądu kosztów i przeprowadzenia optymalizacji kosztów. Jednym z nich może być automatyzacja produkcji czy działalności back office. Pozwoli to w długim terminie na lepsze alokowanie środków w przedsiębiorstwie, co przełoży się na wyższą rentowność operacyjną.

Kolejną kwestią jest to, że wielu producentów czekolady zabezpieczała się przed wzrostem cen. Problemem będzie rolowanie pozycji kiedy producenci czekolady nie będą mogli już korzystać z niższych cen kakao. Doprowadzi to w ciągu 6-12 miesięcy do “kolejnego uderzenia” średnich kosztów produkcji. Zatem możliwe, że dopiero w 2025 roku wyniki producentów czekolady zaczną się poprawiać.

SPRAWDŹ: Jak inwestować w kakao? [Poradnik]

Restrukturyzacja planem na trudne czasy?

Problemy w branży są widoczne już teraz. W IV kw. 2023 roku Hershey zaraportował 6,6% spadku przychodów, co jest pokłosiem wrażliwości konsumentów na podwyżki cen. Problemem jest także ogólna inflacja, która uderza w siłę nabywczą konsumentów. W efekcie ograniczane są wydatki na mniej potrzebne dobra. Hershey zdecydował się wprowadzić program oszczędności w wysokości 300 mln$. Odbije się to częściowo na załodze, która zostanie zredukowana o około 5%.

Również jeden z największych producentów czekolady, szwajcarski Barry Callebaut ogłosił plany restrukturyzacji zadłużenia. Zgodnie z zapowiedziami pracę ma stracić około 500 pracowników w Belgii. Łączny plan oszczędności ma sięgnąć 250 mln€ w dwa lata. Na skutek oszczędności zwolnionych ma zostać około 2 500 pracowników. Dla porównania zatrudnienie spółki wynosi około 13 000 osób. Restrukturyzacja ma poprawić rentowność przedsiębiorstwa w trudnym otoczeniu rynkowym. Jednocześnie środki mają pozwolić na przekierowanie ich w nowe inwestycje, które mają sięgnąć około 500 mln€.

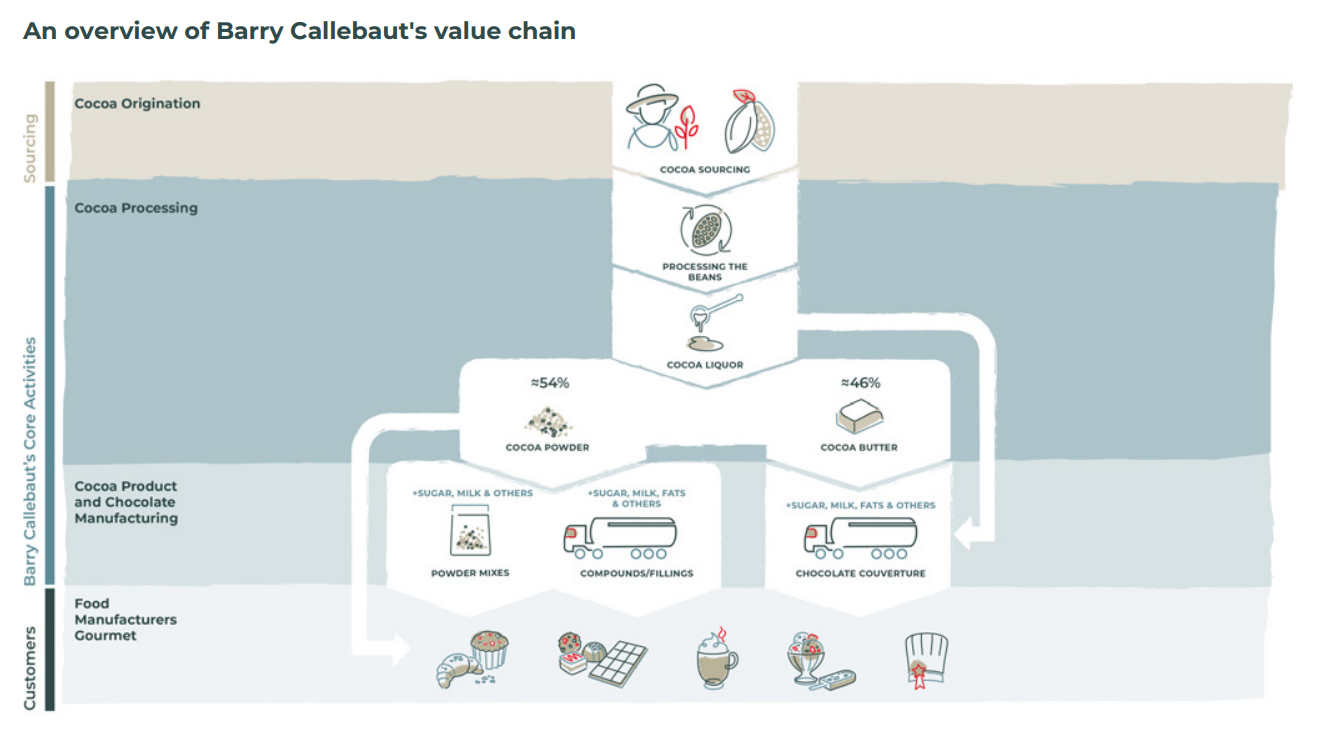

Jest to o tyle ciekawe, że Barry Callebaut ma zdywersyfikowany biznes gdzie jest zarówno producentem kakao, jak i masła kakaowego i proszku. Oprócz tego posiada działalność polegającą na produkcji czekolady na zamówienie. Z drugiej strony sytuację można tłumaczyć tym, że mniejsza konsumpcja to mniejsza produkcja. Zatem działalność produkcyjna będzie doświadczać spadku wolumenów.

Podsumowanie

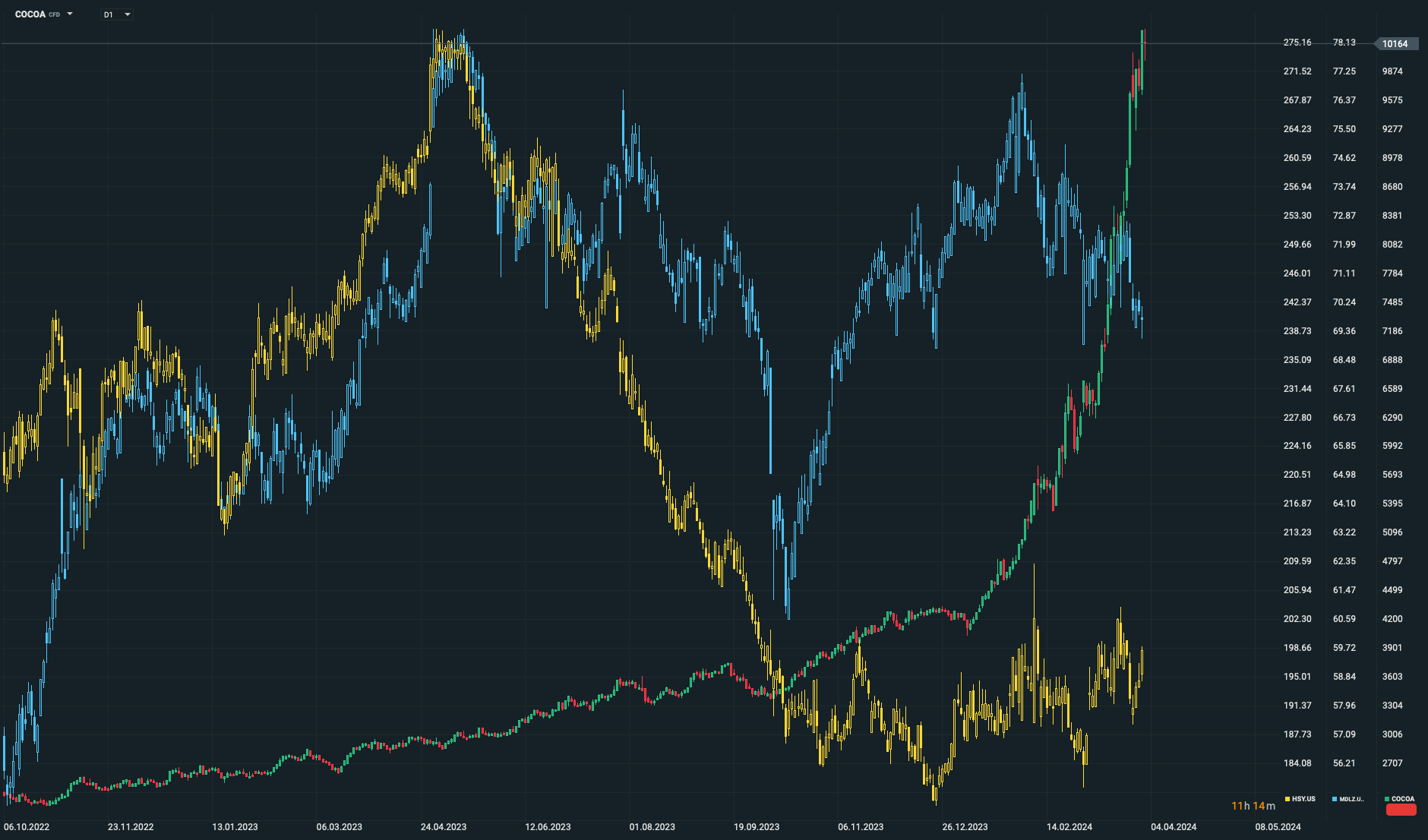

Spółki związane z branżą słodyczy mają trudne chwile, szczególnie dotyczy to firm specjalizujących się w produkcji wyrobów czekoladowych. W ciągu ostatniego roku akcje Hershey’s spadły o ponad 20%, z kolei walory szwajcarskiego Barry Callebaut spadły o 33%.

Akcje Hershey (żółty) i Mondelez (niebieski) na tle indeksu cen kakaa (zielono-czerwony). Źródło: xStation XTB

Obecna nierównowaga jest co prawda chwilowa (prawdopodobieństwo tak dużego El Nino co roku jest znikome), jednak na odbudowanie produkcji trzeba będzie poczekać od kilku, kwartałów do nawet 3 lat (cykl rośnięcia drzewa wydającego owoce). Plusem jest z pewnością rozwijana produkcja w Ameryce Łacińskiej, co pozwoli na ustabilizowanie podaży surowca w kolejnych latach. Jednak w ciągu kilku najbliższych miesięcy można spodziewać się, że wysokie koszty surowców przełożą się na nieco gorszą marżę, albo spadek wolumenów sprzedaży. Oczywiście, w przyszłości ludzie przyzwyczają się do wyższych nominalnie cen, co pozwoli firmom na obudowę marż. Oprócz niepewności związanej z cenami surowców, warto wspomnieć o potencjalnych zmianach nawyków żywieniowych. Jeśli Ozempic zmniejszy globalną konsumpcję czekolady, to producenci takich wyrobów staną przed koniecznością dużej restrukturyzacji działalności. Jednak na razie popyt na produkty w długim terminie wydaje się niezagrożony.

![Kanada – Jak inwestować w S&P/TSX60? [Poradnik] kanada - jak inwestować w sp tsx60](https://forexclub.pl/wp-content/uploads/2024/11/kanada-jak-inwestowac-w-sp-tsx60-184x120.jpg?v=1730798591)

![Inwestycje w sztuczną inteligencję (AI) – jakie spółki wybrać? [Poradnik] inwestycje w sztuczną inteligencję - ai](https://forexclub.pl/wp-content/uploads/2024/11/inwestycje-w-sztuczna-inteligencje-184x120.jpg?v=1731576114)

![Day-trading w czasach podwyższonej zmienności. Webinary z Mr Yogi [ZMIANA TERMINU] Michał Zbróg Mryogi (700 x 450 px) - 10](https://forexclub.pl/wp-content/uploads/2024/11/DT-Mryogi-700-x-450-px-final-v4-184x120.jpg?v=1732097892)

![Zrozumienie zmienności rynkowej: Perspektywa daytradera – MrYogi [Video] Zrozumienie zmienności rynkowej - Video](https://forexclub.pl/wp-content/uploads/2024/11/Zrozumienie-zmiennosci-rynkowej-Video-184x120.jpg?v=1731559833)

![Najczęstsze błędy początkującego tradera – Mr Yogi [VIDEO] Scalping - Najczęstsze błędy początkującego tradera - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Najczestsze-bledy-poczatkujacego-tradera-VIDEO-184x120.jpg?v=1711601376)

![Nauka cierpliwości: Brak pozycji to też pozycja – Mr Yogi [VIDEO] Scalping - Nauka cierpliwosci - Brak pozycji to tez pozycja - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Nauka-cierpliwosci-Brak-pozycji-to-tez-pozycja-VIDEO-184x120.jpg?v=1710999249)

![Czy kakao może nas jeszcze zaskoczyć? [VIDEO] Według wstępnych danych inflacja CPI w Polsce wzrosła do poziomu 2,6% r/r z 2,5% r/r w maju. Rynek oczekiwał stabilizacji na niezmienionym poziomie.](https://forexclub.pl/wp-content/uploads/2024/06/webinar-surowcowy-kakao-300x200.jpg?v=1719564397)