Ponowne otwarcie się Chin napędzi kolejny silny rok dla surowców

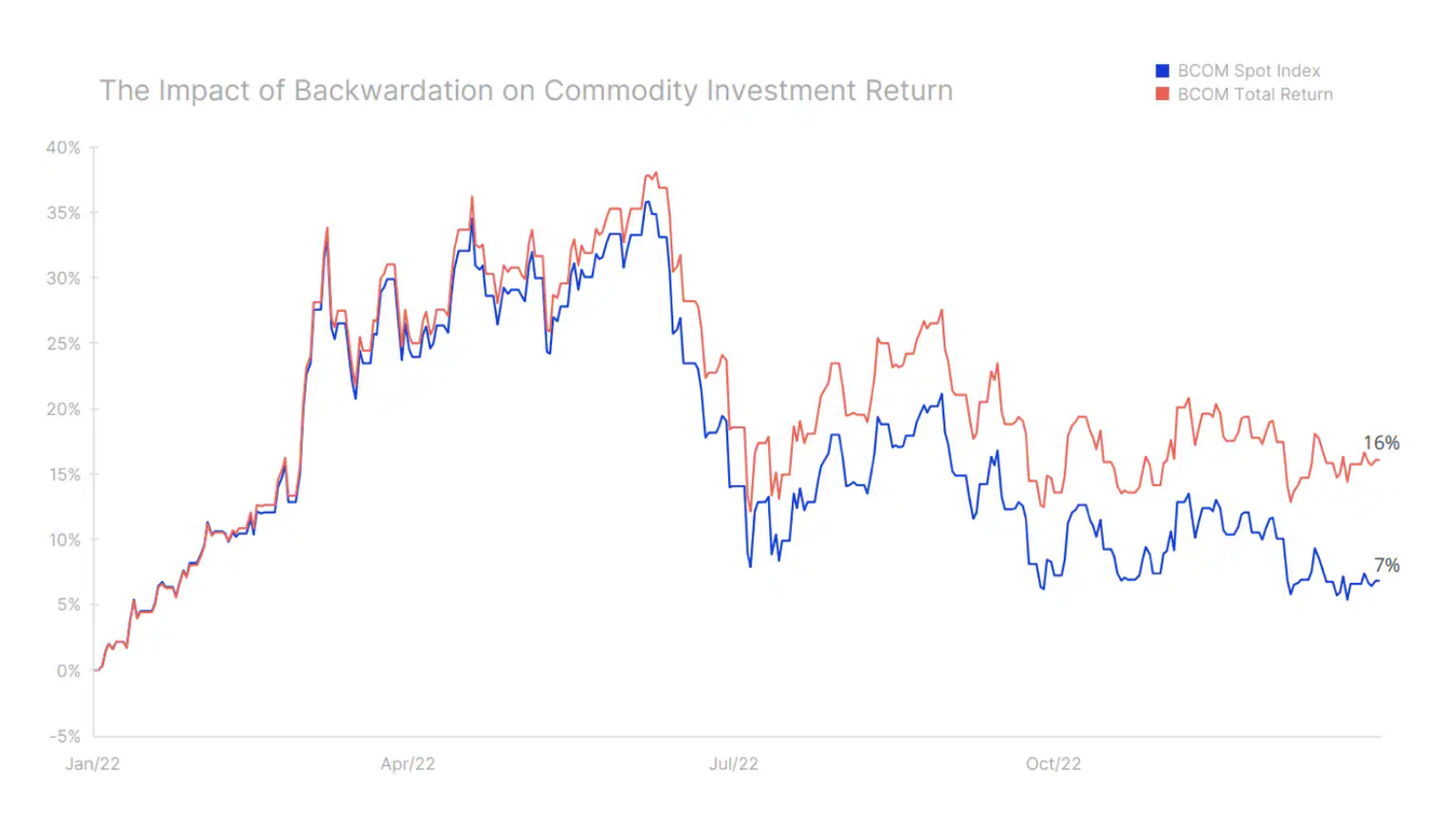

Ostrożnie i defensywnie (z nielicznymi wyjątkami): tak najlepiej można opisać akcję cenową na początku 2023 r. w całym sektorze towarowym; w roku, który – miejmy nadzieję – oznaczać będzie mniej dramatów i zmienności niż rok ubiegły, kiedy to indeks ogólnego zwrotu z rynków towarowych Bloomberg (Bloomberg Commodity Total Return) mocno poszedł w górę, w I kwartale odnotowując zysk w wysokości 38%, po czym przez resztę roku dryfował w dół i zamknął się z 16% zyskiem. Był to bardzo dobry wynik, biorąc pod uwagę mocniejszego dolara i fakt, iż w drugim półroczu uczestnicy rynku coraz bardziej obawiali się recesji.

Takie podejście przyczyniło się do finansowego delewarowania w całym sektorze towarowym i do pozbywania się fizycznych zapasów do tego stopnia, że niektóre rynki okazały się nieprzygotowane na silne ożywienie w Chinach, a ich kondycja może być jeszcze gorsza w sytuacji, gdyby najbardziej oczekiwana recesja w historii okazała się płytka.

Ograniczone warunki na rynku w przypadku większości surowców w 2022 r. spowodowały, że krzywe terminowe przeszły w stan deportu – struktury, która wynagradza długie pozycje poprzez dodatni wynik (carry) z rolowania (sprzedaży) wygasającego kontraktu po wyższej cenie niż ta, po której nabywany jest następny. Deport umożliwił osiągnięcie wspomnianego szesnastoprocentowego zwrotu z pasywnej długiej inwestycji w indeks ogólnego zwrotu z rynków towarowych Bloomberg, o niemal 9% wyższego niż zwrot sygnalizowany przez zmiany cen spot.

Najważniejsze wydarzenie makroekonomiczne, które będzie miało największy wpływ na rozwój sytuacji w 2023 r., naszym zdaniem już nastąpiło. Gwałtowna zmiana podejścia chińskiego rządu, polegająca na odejściu od nieudanej polityki „zero Covid” na rzecz ponownego otwarcia i pobudzenia gospodarki, będzie miała duży wpływ na popyt na surowce w czasie, gdy podaż szeregu kluczowych surowców, od energii po metale i produkty rolne, pozostaje ograniczona. Ponadto apetyt na ryzyko będzie najprawdopodobniej wspierany przez stały i konsekwentny spadek wartości dolara w związku z dalszym spadkiem inflacji w Stanach Zjednoczonych, przyczyniając się tym samym do kolejnej korekty w dół trajektorii podwyżek stóp Fed.

Co więcej, zwiększone prawdopodobieństwo, że nadchodząca recesja nie zmaterializuje się lub okaże się słabsza niż przewidywano, może również wywołać reakcję ze strony inwestorów finansowych i fizycznych, odbudowujących obecnie pozycje i zapasy w oczekiwaniu na wzrost popytu. W ramach takiego scenariusza teza o strukturalnym niedoinwestowaniu, dotycząca głównie branży energetycznej i wydobywczej, prawdopodobnie przyciągnie nowych inwestorów i wesprze ceny.

Dynamiczny wzrost obserwowany na początku tego roku – w szczególności w przypadku złota i miedzi – wytycza naszym zdaniem właściwy kierunek na 2023 r. Jednak mimo iż kierunek jako taki jest prawidłowy uważamy, że termin faktycznej zmiany może ulec pewnemu przesunięciu, co zwiększa ryzyko korekty jeszcze przed ostatecznym umocnieniem. W związku z faktem, iż aktywność w Chinach i niektórych częściach Azji najprawdopodobniej nie wzrośnie na dobre przed zakończeniem obchodów chińskiego Nowego Roku, perspektywa zastoju może stanowić impuls do przerwania obecnego rajdu, dopóki nie nabierze on nowego tempa i siły w II kwartale.

Wszystko to pozwala nam przyjąć, że sektor towarowy pozostaje na ścieżce prowadzącej do wyższych cen i chociaż tempo tego wzrostu będzie powolne, przewidujemy, że przez kilka lat podaż kluczowych surowców może nie sprostać popytowi. Mając to na uwadze, naszym zdaniem będzie to kolejny pozytywny rok dla surowców, a indeks ogólnego zwrotu z rynków towarowych Bloomberg odnotuje wzrost o +10%.

Miedź

W ramach naszej ogólnie pozytywnej prognozy dla rynków towarowych szczególnie konstruktywnie wyróżniają się metale przemysłowe, na czele z miedzią, aluminium i litem, ze względu na zieloną transformację i ogromny kapitał polityczny zainwestowany w jej realizację. Ponadto nowe otoczenie geopolityczne będzie oznaczało olbrzymi impuls dla europejskiego przemysłu obronnego, który w następnym cyklu koniunkturalnym powinien odnotować dwucyfrowy wzrost w okolicach 20% rocznie, ponieważ Stary Kontynent podwaja swoje wydatki na obronność wyrażone jako procent PKB.

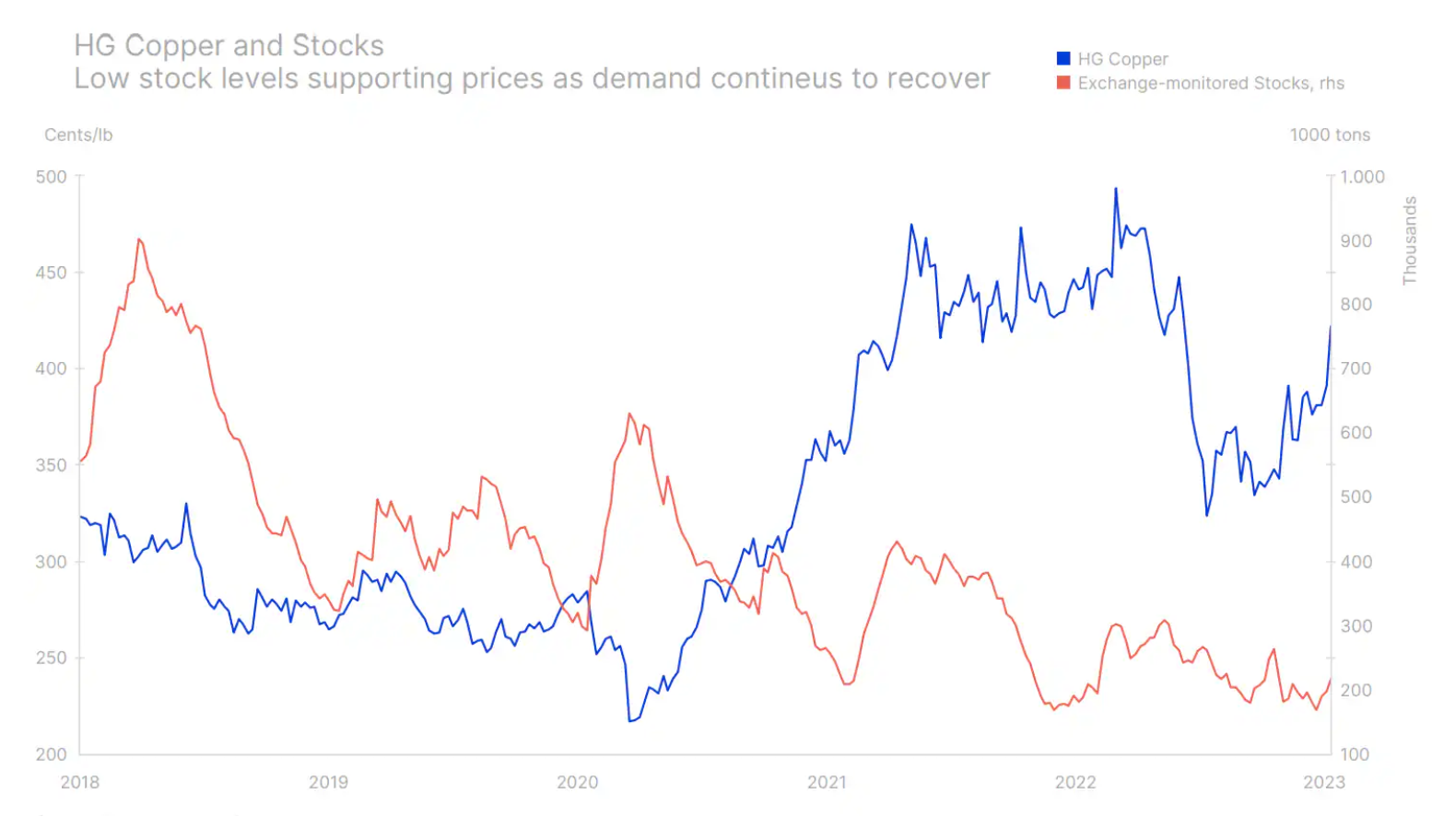

Miedź – wraz z aluminium – wyszła na prowadzenie metali przemysłowych i rozpoczęła 2023 r. mocnym akcentem w związku ze spekulacjami, że Chiny, największy konsument tego metalu na świecie, zwiększą swoje wsparcie gospodarcze podobnie jak miało to miejsce w 2003 r. (po przystąpieniu do Światowej Organizacji Handlu), 2009 r. (po światowym kryzysie finansowym) i 2016 r. (dewaluacja waluty). Celem tego wsparcia jest wzmocnienie ożywienia gospodarczego, aby zrównoważyć konsekwencje gospodarcze polityki „zero Covid” prezydenta Xi, która zakończyła się niepowodzeniem i od której obecnie Chiny zdecydowanie odeszły. Do tego optymizmu przyczyniło się również osłabienie dolara w związku ze spekulacjami, że Rezerwa Federalna spowalnia tempo przyszłych podwyżek stóp procentowych, ponieważ prognozy dotyczące inflacji są nadal umiarkowane.

Początkowy silny wzrost cen miedzi napędzany był jednak głównie przez inwestorów technicznych i spekulacyjnych oczekujących wzrostu popytu ze strony Chin w nadchodzących miesiącach. Po zakończeniu początkowego rajdu zacznie się ciężka praca, aby utrzymać te zyski, przy czym do podtrzymania umocnienia konieczny jest wzrost popytu fizycznego, w szczególności biorąc pod uwagę perspektywę zwiększonej podaży w 2023 r. po rozpoczęciu realizacji szeregu przedsięwzięć inwestycyjnych. W ujęciu ogólnym przewidujemy, że w nadchodzących miesiącach miedź oscylować będzie w przedziale od 3,75 do 4,75 USD, zanim ostatecznie wybije się wyżej, osiągając nowy rekord w drugiej połowie roku.

Złoto i srebro

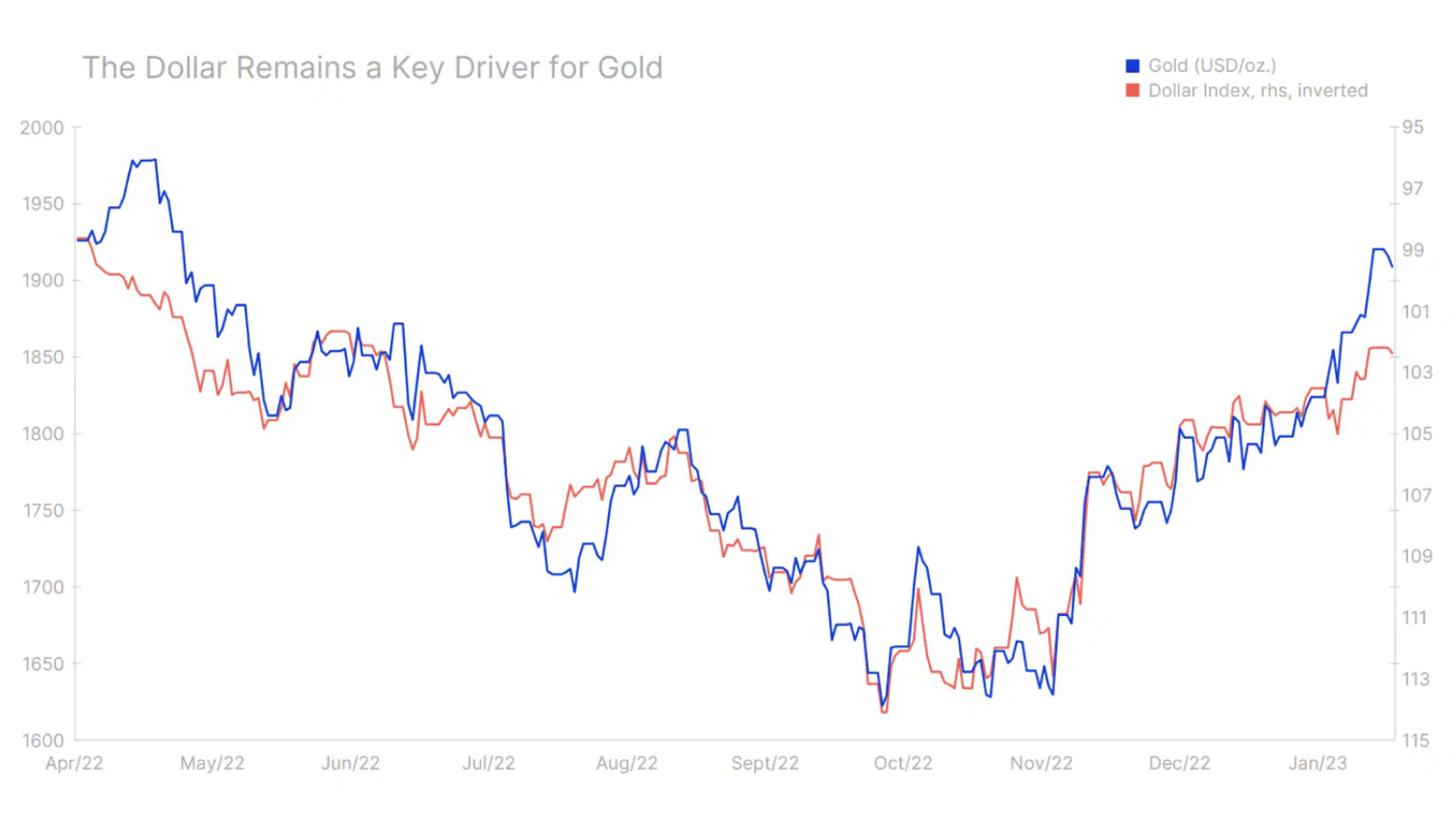

Złoto wybiło się z przedziału, aby rozpocząć 2023 r. mocnym wzrostem w efekcie przeniesienia pozytywnego impetu z grudnia w związku z osłabieniem dolara. Srebro początkowo z trudem dotrzymywało mu kroku, jednak biorąc pod uwagę nasze konstruktywne nastawienie do miedzi, dostrzegamy możliwość prześcignięcia złota przez srebro w ciągu roku, co będzie sygnałem odwrócenia sytuacji z 2022 r., w ramach którego dotychczasowe utrudnienia, takie jak mocniejszy dolar czy rosnące rentowności, przerodzą się we wsparcie.

Ponadto przewidujemy utrzymujący się silny popyt ze strony banków centralnych zapewniający miękki dolny limit cen na rynku. Mimo iż powtórzenie ubiegłorocznego rekordowego zakupu 673 ton w ciągu pierwszych trzech kwartałów (źródło: Światowa Rada Złota) jest mało prawdopodobne, aktywność ta może jednak ustanowić miękki dolny limit cenowy na rynku, podobnie do limitu ustanowionego na rynku ropy przez OPEC+ poprzez aktywne zarządzanie podażą. Po części motorem tego popytu jest kilka banków centralnych dążących do zmniejszenia ekspozycji na dolara. Taka „dedolaryzacja” i ogólny apetyt na złoto powinny sprawić, że będzie to kolejny solidny rok zakupów złota przez sektor instytucjonalny.

Ponadto spodziewamy się, że bardziej przyjazne otoczenie inwestycyjne dla złota zniweluje ubiegłoroczną redukcję zasobów funduszy giełdowych o 120 ton, przyczyniając się do nowego wzrostu. Jednak jak dotąd, pomimo silnych wzrostów od listopada, nie widać jeszcze ożywienia popytu na fundusze giełdowe, popularne zwykle wśród inwestorów długoterminowych, a łączna pozycja wciąż oscyluje w okolicach dwuletniego minimum. Popyt dotyczący funduszy spada, kiedy inwestorzy stają się przeświadczeni, że banki centralne spełnią swoje obietnice, a w kontekście spadającej inflacji zaufanie to nie traci obecnie na sile.

Uważamy jednak, że inflacja, po mocnym spadku w ciągu najbliższych sześciu miesięcy, zacznie powracać na wyższe poziomy, przede wszystkim za sprawą rosnącej presji płacowej i bodźców wdrażanych w Chinach, które zwiększą popyt i podwyższą ceny kluczowych surowców, w tym energii i metali. Do tego czasu złoto prawdopodobnie spędzi większość I kwartału konsolidując się w przedziale 1 800-1 950 USD, po czym w końcu zacznie się umacniać, osiągając nowy rekord powyżej 2 100 USD. W przypadku realizacji takiego scenariusza cena srebra może powrócić do 30 USD za uncję – poziomu, do którego zbliżyła się na krótko na początku 2021 r.

Ropa naftowa

Według Międzynarodowej Agencji Energetycznej popyt na ropę naftową w 2023 r. wzrośnie o 1,9 mln baryłek dziennie do najwyższego w historii poziomu. Głównym argumentem przemawiającym za tym umocnieniem jest silne ożywienie w Chinach, które odchodzą od lockdownów na rzecz koncentracji na wzroście gospodarczym, napędzane nie tylko przez zwiększoną mobilność naziemną, ale także przez popandemiczny wzrost zużycia paliwa lotniczego w związku z możliwością zaspokojenia wreszcie skumulowanego popytu na podróże.

To, jak wpłynie to na ceny, w znacznej mierze zależy od zdolności i chęci producentów do zwiększenia podaży w celu zaspokojenia tego wzrostu popytu. Przewidujemy, że w tym zakresie pojawi się wiele wyzwań, które przyczynią się do wzrostu cen ropy naftowej w dalszej części roku w związku z wyższym popytem w Chinach, efektami sankcji na rosyjską ropę i produkty paliwowe oraz z ograniczoną gotowością OPEC do zwiększenia produkcji.

Motyw przewodni naszej kwartalnej prognozy, czyli popsuty model, był w ubiegłym roku bardzo odczuwalny i widoczny w całym sektorze energetycznym. Próba zdławienia przez Rosję suwerennego narodu i odpowiedź świata zachodniego na agresję Putina pozostaje przygnębiającą i nadal nierozstrzygniętą sytuacją, która w dalszym ciągu przekłada się na zakłócenia zwykłych przepływów i cen kluczowych surowców, od metali przemysłowych i kluczowych upraw po gaz, produkty paliwowe, a przede wszystkim ropę naftową. Sankcje na rosyjską ropę nałożone przez UE i G7 w grudniu ubiegłego roku utworzyły szereg nowych poziomów cenowych ropy naftowej, w przypadku których różnice jakościowe i odległość od użytkownika końcowego nie są już jedynymi czynnikami wpływającymi na różnice cen poszczególnych gatunków ropy. Dostawy ropy naftowej z Rosji drogą morską utrzymują się na niezmienionym poziomie, jednak w najbliższych miesiącach będą coraz bardziej zagrożone w związku z nałożeniem w lutym unijnego embarga na produkty paliwowe.

Zmusiło to Rosję do zaakceptowania dużego dyskonta przy sprzedaży ropy klientom nieuczestniczącym w sankcjach, w szczególności Chinom i Indiom. Reakcją wtórną na te wydarzenia był wzrost marż rafinerii w Chinach, kraju o potencjale przekraczającym zapotrzebowanie rynku krajowego. W zależności od siły ożywienia gospodarczego w Państwie Środka eksport chińskich produktów paliwowych do reszty świata może wzrosnąć. W połączeniu ze Stanami Zjednoczonymi i Bliskim Wschodem, przepływy ze wschodzącej potęgi rafineryjnej prawdopodobnie uzupełnią niedobory w Europie spowodowane wykluczeniem dostaw z Rosji.

Trajektoria cen ropy naftowej w I kwartale zależy przede wszystkim od tempa ożywienia popytu w Chinach. Naszym zdaniem ożywienie to będzie bardziej odczuwalne w dalszej części roku niż w I kwartale, który w ujęciu sezonowym wykazuje zwykle osłabienie popytu. W związku z tym przewidujemy, że w tym kwartale cena ropy Brent pozostanie w okolicach dolnej granicy dotychczasowego przedziału, przede wszystkim w rejonach 80 USD, a w dalszej części roku, kiedy ryzyko recesji zacznie zanikać, Chiny nabiorą tempa, a skutki sankcji na Rosję zaczną być jeszcze mocniej odczuwalne, ceny pójdą w górę.

Równocześnie OPEC w coraz większym stopniu udaje się odzyskać kontrolę nad cenami, w szczególności biorąc pod uwagę udział w rynku, jaki kontroluje wraz z członkami grupy OPEC+. Dzięki swoim działaniom udało im się ustanowić miękki dolny limit cenowy na rynku i pozostaje pytanie, jaka będzie reakcja grupy na ponowny wzrost popytu. Należy tu w szczególności wziąć pod uwagę frustrację wywołaną działaniami zachodnich firm energetycznych i ruchami postrzeganymi jako polityczna ingerencja w globalne przepływy ropy, a także ubiegłoroczną decyzją Białego Domu o uwolnieniu ropy z rezerw strategicznych.

W ujęciu ogólnym przewidujemy, że będzie to kolejny rok, w którym liczne wydarzenia będą nadal wpływać zarówno na podaż, jak i na popyt, zwiększając tym samym ryzyko kolejnego roku z wysoką zmiennością na rynku, która może niekiedy prowadzić do zmniejszenia płynności, a co za tym idzie, do nieuzasadnionych wartości szczytowych i minimalnych na rynku. Po stosunkowo słabym I kwartale, w którym cena ropy Brent powinna plasować się głównie w okolicach 80 USD, późniejszy wzrost popytu w połączeniu z niepewnością dotyczącą podaży powinien spowodować powrót ceny do poziomu 90 USD, z możliwością tymczasowych umocnień powyżej 100 USD.

O Autorze

Ole Hansen, szef działu strategii rynków towarowych, Saxo Bank. Dołączył do grupy Saxo Bank w 2008 r.. Koncentruje się na dostarczaniu strategii i analiz globalnych rynków towarowych określonych przez fundamenty, nastroje rynkowe i rozwój techniczny. Hansen jest autorem cotygodniowej aktualizacji sytuacji na rynku towarów, a także zapewnia klientom opinie dotyczące handlu towarami pod marką #SaxoStrats. Regularnie współpracuje zarówno z mediami telewizyjnymi, jak i drukowanymi, w tym z CNBC, Bloomberg, Reuters, Wall Street Journal, Financial Times i Telegraph.

Ole Hansen, szef działu strategii rynków towarowych, Saxo Bank. Dołączył do grupy Saxo Bank w 2008 r.. Koncentruje się na dostarczaniu strategii i analiz globalnych rynków towarowych określonych przez fundamenty, nastroje rynkowe i rozwój techniczny. Hansen jest autorem cotygodniowej aktualizacji sytuacji na rynku towarów, a także zapewnia klientom opinie dotyczące handlu towarami pod marką #SaxoStrats. Regularnie współpracuje zarówno z mediami telewizyjnymi, jak i drukowanymi, w tym z CNBC, Bloomberg, Reuters, Wall Street Journal, Financial Times i Telegraph.

![Kanada – Jak inwestować w S&P/TSX60? [Poradnik] kanada - jak inwestować w sp tsx60](https://forexclub.pl/wp-content/uploads/2024/11/kanada-jak-inwestowac-w-sp-tsx60-184x120.jpg?v=1730798591)

![Inwestycje w sztuczną inteligencję (AI) – jakie spółki wybrać? [Poradnik] inwestycje w sztuczną inteligencję - ai](https://forexclub.pl/wp-content/uploads/2024/11/inwestycje-w-sztuczna-inteligencje-184x120.jpg?v=1731576114)

![Day-trading w czasach podwyższonej zmienności. Webinary z Mr Yogi [ZMIANA TERMINU] Michał Zbróg Mryogi (700 x 450 px) - 10](https://forexclub.pl/wp-content/uploads/2024/11/DT-Mryogi-700-x-450-px-final-v4-184x120.jpg?v=1732097892)

![Zrozumienie zmienności rynkowej: Perspektywa daytradera – MrYogi [Video] Zrozumienie zmienności rynkowej - Video](https://forexclub.pl/wp-content/uploads/2024/11/Zrozumienie-zmiennosci-rynkowej-Video-184x120.jpg?v=1731559833)

![Najczęstsze błędy początkującego tradera – Mr Yogi [VIDEO] Scalping - Najczęstsze błędy początkującego tradera - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Najczestsze-bledy-poczatkujacego-tradera-VIDEO-184x120.jpg?v=1711601376)

![Nauka cierpliwości: Brak pozycji to też pozycja – Mr Yogi [VIDEO] Scalping - Nauka cierpliwosci - Brak pozycji to tez pozycja - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Nauka-cierpliwosci-Brak-pozycji-to-tez-pozycja-VIDEO-184x120.jpg?v=1710999249)

![Tajwan – Jak inwestować w azjatyckie spółki technologiczne? [Poradnik] tajwan azjatyckie spółki technologiczne](https://forexclub.pl/wp-content/uploads/2024/11/tajwan-azjatyckie-spolki-technologiczne-300x200.jpg?v=1731077890)