Goldman Sachs – afery, skandale i relacje z rządem

W poprzedniej części przedstawiliśmy historię Goldman Sachs, który jest jednym z największych banków inwestycyjnych na świecie. Ze względu na obszerność materiału musieliśmy podzielić artykuł na dwie części. W obecnej przyjrzymy się relacjom z rządem oraz bardziej znanym aferom związanym z Goldman Sachs.

Obrotowe drzwi – relacje Goldman Sachs z rządami

Kryzys na amerykańskim rynku subprime spowodował, że banki znalazły się w ogniu krytyki. Zaczęto zarzucać im, że zostały uratowane a koszty ponieśli amerykańscy podatnicy. Krytycy podnosili głosy, że relacja instytucji finansowych z rządem amerykańskim przypominały “drzwi obrotowe”. Zdarzało się, że wyżsi managerowie z banku trafiali na eksponowane stanowiska w rządzie. Czasami ruch był w drugą stronę. Urzędnicy po pewnym czasie opuszczali swoje stanowiska, aby rozpocząć karierę na rynkach finansowych. Jednym z najbardziej znanych przypadków jest Goldman Sachs.

Polityk to najlepszy bankier, bankier to najlepszy polityk

Goldman Sachs był najbardziej znany ze stosowania strategii “drzwi obrotowych” w Stanach Zjednoczonych. Jednak są liczne przypadki zastosowania tej strategii również w relacjach banku inwestycyjnego z krajami wchodzącymi w skład Unii Europejskiej oraz organami UE. Miało to prawdopodobnie “pilnować” interesów banków inwestycyjnych w UE. Zatrudnienie polityka posiadającego sieć kontaktów to skarb dla każdego banku inwestycyjnego. Dzięki temu istnieje możliwość efektywniejszego lobbowania za zmianami w prawie albo ograniczenia potencjalnie groźnych reform, które mogą uderzyć w sektor finansowy. Należy dodać, że Goldman Sachs tak jak i inne instytucje dokonujące takich transferów nie łamią prawa. Działają legalnie i w legalny sposób starają się zdobyć wpływ na kształtowanie regulacji rynku finansowego. Kolejną kwestią jest to, że wielu byłych pracowników banku trafiło potem do polityki i osiągnęło w niej dobre rezultaty.

Peter Sutherland – droga do Goldmana wiedzie przez WTO

Relacja między Goldman Sachs a europejskimi politykami zaczęła się już w latach dziewięćdziesiątych XX wieku. Pierwszym odnotowanym przypadkiem był Peter Sutherland. W latach 1985 – 1989 był Komisarzem UE odpowiedzialnym za opracowywanie polityki konkurencyjności w Unii. W 1992 roku był autorem Raportu Sutherlanda dotyczącego rynku wewnętrznego Unii. Następnie opuścił organy UE aby dołączyć do GATT (General Agreement on Tariffs and Trade), gdzie pełnił rolę Dyrektora Generalnego. Był gorącym zwolennikiem globalizacji. To on lobbował, aby GATT przekształcił się w Światową Organizację Handlu (WTO). W naciskaniu na przeprowadzenie globalizacji, GATT/WTO zaczęło znacznie szerzej korzystać z siły mediów. Dzięki temu pierwsza połowa lat dziewięćdziesiątych to okres gwałtownego obniżenia regulacji, co sprzyjało wzrostowi handlu międzynarodowego.Warto odnotować, że Peter Sutherland został prezydentem Światowej Organizacji Handlu. Następnie, w czerwcu 1995 roku dołączył do Goldman Sachs International na stanowisku przewodniczącego (Chairman of Goldman Sachs). Goldman Sachs International był spółką-córką amerykańskiego banku inwestycyjnego. GSI zajmował się prowadzeniem działalności jako broker-dealer w Zjednoczonym Królestwie. Dużym aktywem jakie miał Peter Sutherland były kontakty w świecie polityki oraz doświadczenie w pracy od strony “regulatora” europejskiego rynku wewnętrznego.

Mario Draghi – od bankiera po premiera

Kolejną osobą, która jest przykładem wymiany na linii rząd – Goldman Sachs jest Mario Draghi. Jest to ekonomista i polityk, który przez wiele lat był twarzą polityki monetarnej Unii Europejskiej. Jednak zanim stał się Prezesem Europejskiego Banku Centralnego, przez wiele lat pełnił stanowisko Dyrektora Generalnego we włoskim Skarbie Państwa. Wspomnianą rolę pełnił w latach 1991 – 2001. Mario Draghi był zwolennikiem prywatyzacji części państwowych firm. Wpisywał się idealnie w latach 90-te, kiedy nastał czas prywatyzacji i deregulacji w wielu krajach na świecie.

W 2002 roku Mario Draghi został Wiceprzewodniczącym oraz dyrektorem zarządzającym w Goldman Sachs International. Swoją rolę pełnił do 2005 roku. Podczas pracy w spółce-córce Goldman Sachs odpowiadał za strategię inwestycyjną w Europie. W tym okresie miał także kontakt z wieloma europejskimi regulatorami. Mario Draghi był dla Goldman Sachs bardzo cennym aktywem. Wynikało to z jego intelektu, pracowitości i… sieci kontaktów, jakie nabył podczas pracy we włoskim Skarbie Państwa. Część przeciwników politycznych Mario Draghiego wykorzystywało okres pracy do oczerniania polityka. Wypominano mu, że w latach jego pracy Goldman Sachs pośredniczył w swapach stosowanych przez rządy Grecji w celu manipulowania statystykami długu. Sam zainteresowany wspomniał, że “nie wiedział o niczym”.

Po odejściu z 2005 roku Mario Draghi został wybrany Prezesem Banku Włoch, który był bankiem centralnym we Włoszech, ale po przyjęciu euro pełnił rolę pomocniczą do Europejskiego Banku Centralnego. Draghi był wtedy bardzo poważany i w 2006 roku został wybrany na przewodniczącego FSF (Financial Stability Forum). Jest to organizacja, która zrzesza prezesów banków centralnych oraz ministrów finansów największych członków G20. Po reorganizacji w latach 2009 – 2011 był przewodniczącym FSB (Financial Stability Board), czyli spadkobiercy FSF.

Jednak dla Draghiego największym szczytem w karierze było stanowisko Prezesa Europejskiego Banku Centralnego. Podczas jego prezydentury, EBC musiał zmierzyć się z największym kryzysem w swojej historii – problemami “krajów Południa” UE, które zostały nazwane PIGS (Portugal, Italy, Greece, Spain). Do historii przeszły jego słowa z konferencji, która miała miejsce w 2012 roku. To właśnie w 2012 roku największe niedźwiedzie uważały, że strefa euro się rozpadnie, ponieważ kryzys zadłużeniowy jest nie do udźwignięcia dla Krajów Południa.

Na słynnej konferencji padły słowa:

„is ready to do whatever it takes to preserve the euro. And believe me, it will be enough.”.

“Whatever it Takes” stało się chwytliwym sloganem na rynkach finansowych. To uspokoiło rynki, ponieważ miały pewność, że Europejski Bank Centralny jest zdeterminowany zapewnić stabilność makroekonomiczną w Unii Europejskiej i zażegnać kryzys zadłużeniowy w Strefie Euro. Po odejściu ze stanowiska prezesa EBC Mario Draghi długo nie pozostawał bez pracy. Przez ponad 600 dni obejmował stanowisko Premiera Włoch, tworząc tak zwany “Gabinet Draghiego”. Pełnił rolę premiera między 13 lutego 2021 a 22 października 2022.

Długa lista polityków na etacie Goldmana

Goldman Sachs International był miejscem zatrudniania wielu polityków z Europy. Wśród osób działających w polityce i w jakiś sposób powiązanych z bankiem inwestycyjnym można wymienić:

- Antonio Borges (Francja),

- Karel van Miert (Belgia),

- Mario Monti (Włochy),

- Otmar Issing (Niemcy),

- Lucas Papademos (Grecja),

- Petros Christodoulou (Grecja).

Jednak to nie jest koniec. Pracę w Goldman Sachs International w charakterze przewodniczącego dostał Jose Manuel Barroso, który przez dwie kadencję był przewodniczącym Komisji Europejskiej. Smaczku tej sprawie nadaje fakt, że poglądy Pana Barroso były lewicowe (był przewodniczącym PSD, czyli portugalskiej Partii Socjaldemokratycznej). Jego dołączenie do Goldman Sachs wywołało oburzenie części europejskich polityków. Padały nawet prośby o zabranie prawa do “emerytury” wypłacanej za pełnienie stanowiska w Komisji Europejskiej.

Relacje Goldman Sachs z rządem US

Podobnie jak w Unii Europejskiej, również w Stanach Zjednoczonych bank inwestycyjny starał się “zabezpieczyć” swoje interesy. To właśnie USA są kolebką lobbystów, czyli osób, których zadaniem jest “przekonywanie” do określonej zmian w ustawodawstwie na korzyść określonej grupy społecznej. Bardzo często lobbystami stają się byli Senatorowie albo Kongresmeni, którzy dzięki sieci kontaktów są użytecznym narzędziem w rękach korporacji czy banków inwestycyjnych. Oczywiście, lobbyści mogą także działać na rzecz biedniejszej części społeczeństwa. Lobbing jest nieodłącznym elementem “kolorytu” kształtowania polityki w Stanach Zjednoczonych. Amerykańskie banki inwestycyjne nie raz korzystały z ich usług, aby “przypilnować” ustaw regulujących sektor finansowy.

Goldman Sachs miał także inny pomysł na ochronę swoich interesów w USA. Było nim przechodzenie pracowników GS do pracy na rzecz rządu. Przeciwnicy takich transferów uważali, że istniało ryzyko “narzucania” decydentom politycznym woli banków za pośrednictwem zatrudnionych w rządzie byłych pracowników sektora finansowego. Obrońcy takich praktyk uważali, że przejście do rządu “praktyków rynkowych” powodowało, że ustawy były bardziej przystające do rzeczywistości. W kolejnej części artykułu przyjrzymy się kto z byłych pracowników Goldman Sachs znalazł następnie w Waszyngtonie.

John C. Whitehead – przetarcie szlaków

Pierwszą, znaną osobą, która przeszła z wysokiego stanowiska w amerykańskim banku inwestycyjnym do rządu amerykańskiego był John Cunningham Whitehead. John C. Whitehead przez 38 lat pracował w Goldman Sachs. Zaczął na stanowisku asystenta w departamencie bankowości inwestycyjnej. Dzięki swojej inteligencji i pracowitości stał się bardzo szybko partnerem. Z czasem jego pozycja wzrosła do stanowiska współprzewodniczącego i starszego partnera. W efekcie odpowiadał za opracowywanie i wdrażanie strategii Goldman Sachs. W 1984 roku John C. Whitehead odszedł z Goldman Sachs. Rok później rozpoczął służbę jako Zastępca Sekretarza Stanu podczas rządów Ronalda Reagana. Wspomnianą funkcję pełnił między 1985 a 1989 rokiem. Był to pierwszy przyczółek jaki zrobił Goldman Sachs w Białym Domu. W kolejnych latach nastąpiły kolejne “transfery” między bankiem inwestycyjnym a amerykańskim rządem.

Robert Rubin – doradca Clintona

Od lat 90-tych rozpoczął się długi okres kiedy wielu wysokich managerów Goldman Sachs po odejściu z banku zajmowało kluczowe stanowiska w administracji publicznej. Jako przykład można podać Roberta Rubina, który w latach 1966 – 1992 pracował w Goldmanie. W ostatnich latach kariery pełnił stanowisko Co-Senior Partner, gdzie razem z Stephenem Friedmanem zajmował się wytyczaniem strategii rozwoju banku.

W 1995 roku Rubin został 70-tym w historii Sekretarzem Skarbu. Funkcję tą pełnił do 1999 roku. Jednak już wcześniej Robert Rubin rozpoczął współpracę z administracją Clintona. W latach 1993 – 1995 był doradcą ekonomicznym Billa Clintona. Był „jednym z głównych architektów” planu redukcji deficytu z 1993 roku.

Na przełomie 1994 i 1995 roku Robert Rubin zachęcał rząd Clintona do zaproponowaniu Meksykowi środków, które miały pomóc przezwyciężyć kryzys zadłużeniowy u południowego sąsiada Stanów Zjednoczonych. Rząd zaoferował 20 mld$ pożyczki, która pozwoliła na spłatę zagranicznych zobowiązań Meksyku. Smaczku sprawie dodaje fakt, że Goldman Sachs był jednym z dystrybutorów obligacji rządu meksykańskiego. Działania Rubio nie spodobały się części republikanom, którzy uważali, że wykorzystano środki podatników aby skorzystał na tym Goldman. Robert Rubio odpierał zarzuty twierdząc, że pożyczka pozwoliła zażegnać o wiele gorsze zagrożenie jakim byłby głębszy kryzys finansowy w Meksyku. To jego zdaniem zwiększyłoby nielegalną imigrację obywateli Meksyku do Stanów Zjednoczonych.

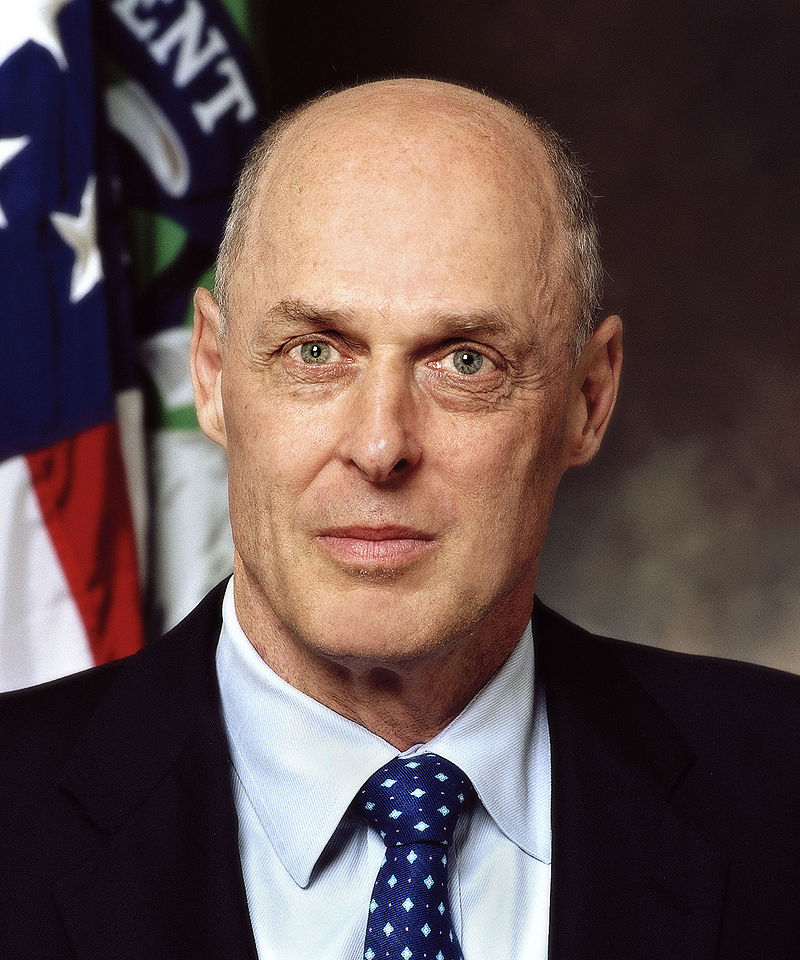

Henry Paulson – były bankier z planem ratunkowym dla banków

To nie był jedyny taki przypadek, kiedy wysokiej rangi manager banku przechodził do “rządu” na eksponowane stanowisko. Kolejnym był Henry Paulson, znany z okresu pękania bańki jako twórca słynnego Planu Paulsona. Henry Paulson odszedł z Goldman Sachs w 2006 roku, po ponad 30 latach pracy w banku. 30 maja 2006 roku został nominowany przez George’a W. Busha na stanowisko Sekretarza Skarbu Stanów Zjednoczonych. Paulson został zmuszony do sprzedaży wszystkich akcji Goldman Sachs, aby nie być posądzonym o konflikt interesów. W 2006 roku pakiet jego akcji był wyceniany na 600 mln$.

Henry Paulson był 74 w historii Sekretarzem Skarbu Stanów Zjednoczonych. Z racji swojej kariery w bankowości był bardzo ceniony w sektorze bankowym. Tajemnicą poliszynela były też jego bliskie relacje z ówczesnymi, chińskimi elitami. Zdobył je podczas licznych wizyt do Państwa Środka jakie wynikały ze starań Goldman Sachs do zwiększenia udziałów w tamtejszym rynku finansowym.

Podczas pełnienia funkcji sekretarza Henry usypiał czujność rynku. Na wiosnę 2007 roku wspomniał, że wzrost amerykańskiej gospodarki jest zdrowy, a rynek nieruchomości blisko “odbicia”. Był także przekonany, że podstawy amerykańskiej gospodarki są bardzo solidne. Z kolei w maju 2008 roku w wywiadzie dla The Wall Street Journal, Paulson wspomniał, że:

“wierzę, że najgorsze jest już za nami”.

Upadek Lehman Brothers oznaczał, że amerykański system bankowy znalazł się nad przepaścią. Potrzebne były środki, które miały ponownie przywrócić zaufanie do sektora finansowego. Same amerykańskie instytucje finansowe były zbyt zalewarowane, aby był w stanie same zapewnić stabilność sektora finansowego. Potrzebny był zastrzyk świeżego kapitału.

Pod koniec września Henry Paulson przedłożył przed kongresem plan zapewnienia płynności sektorowi bankowemu i kluczowym, amerykańskim ubezpieczycielom. Program został nazwany TARP, co było skrótem od Troubled Asset Relief Program. Jednak często nazywany był Plan Paulsona. W swoim założeniu zgromadzone środki miały zostać spożytkowane na zakup toksycznych MBS-ów (mortgage-backed securities) oraz zakup akcji uprzywilejowanych u kluczowych instytucji finansowych. Wartość programu wyniosła 700 mld$. Środki pomocowe zostały przeznaczone na na wiele projektów m.in.:

- 205 mld$ na zakup udziałów w kluczowych bankach w ramach CPP (Capital Purchase Program),

- 40 mld$ na zakup akcji Citigroup oraz Bank of America (każdy z banków został zasilony kwotą 20 mld$),

- 68 mld$ pomocy płynnościowej dla AIG (American International Group) oraz 10 największych banków w USA,

- 80 mld$ pomocy pożyczkowej do branży samochodowej,

- 22 mld$ skup toksycznych papierów wartościowych powiązanych z rynkiem nieruchomości.

Plan Paulsona był krytykowany przez opozycję za swoje związki z branżą finansową. Zarzucano mu, że jako były CEO Goldman Sachs przedkłada interes finansistów nad podatników. Co więcej uczestniczenie Goldman Sachs w programie TARP oraz sposób ratowania AIG dawał pożywkę teoriom spiskowym. Ostatecznie TARP zapewnił płynność w kluczowym momencie kryzysu finansowego. Pomoc była tak zaprojektowana, że korzystający z programu musieli zwrócić pomoc wraz z odsetkami.

Na skutek dużej liczby “transferów” byłych pracowników Goldman Sachs do rządu Stanów Zjednoczonych ukuto hasło “Government Sachs”. Warto również dodać, że z bankiem inwestycyjnym współpracował także znany lobbysta Mark A. Patterson. Był on zatrudniony na stanowisku Wiceprezydenta (2004-2007) oraz Dyrektora Zarządzającego (2007-2008). Petterson opuścił Goldman Sachs w kwietniu 2008 roku. W lutym 2009 roku został szefem biura Sekretarza Skarbu – Timothy’ego Geithnera. Pełnił tę funkcję w 2013 roku.

Skandale związane z Goldman Sachs

Bankowość inwestycyjna jest przedstawiana jako etyczny biznes, który ma pomóc lepiej alokować kapitał w gospodarce. Z pewnością takie były cele bankowości w chwili jego powstawania. Jednak z biegiem lat etyka była składana na ołtarzu zysków. O ile rola banku w wybuchu kryzysu subprime była szeroko komentowana, to w dzisiejszym artykule przyjrzymy się dwóm większym aferom: manipulowaniu długu greckim oraz defraudacją środków państwowego funduszu Malezji. Jak widać bliskie relacje z politykami mogą zaowocować szansą na duże zyski.

Udawanie Greka w sprawie długu

Goldman Sachs był także zamieszany w kryzys zadłużeniowy w Unii Europejskiej. Bank był krytykowany za udział w pomocy rządom greckim w fałszowaniu statystyk zadłużenia. Dzięki tym praktykom Grecja mogła zadłużać się na znacznie większe poziomy, niż byłoby to możliwe bez tych manipulacji. Jak do tego doszło?

Na początku XXI wieku Grecja dołączyła do wspólnej waluty – euro. Teoretycznie wszystkie kraje musiały spełnić kryteria z Maastricht dotyczące wielkości zadłużenia (60% PKB) oraz maksymalnego deficytu do PKB (3% PKB). Grecja nie spełniała pierwszego kryterium, ponieważ jej dług do PKB przekraczał 100%. problemem było także pilnowanie wydatków, aby zmieścić się w limicie zadłużenia. W tamtych latach praktyką krajów takich jak Grecja czy Włochy była kreatywna księgowość. Różne triki księgowe pozwoliły zmniejszyć nieco relację długu do zadłużenia.

W 2001 roku Grecja postanowiła podpisać umowy z Goldman Sachs, aby stworzyć strukturę finansową, która mogłaby zmniejszyć zadłużenie w krótkim terminie. Wspomnianą strukturą finansową był swap walutowo-procentowy, który pozwalał Grecji sztucznie zmniejszyć zadłużenie. Dzięki swapowi Grecja wyminiała zadłużenie w dolarach i jenach po sztucznie zaniżonym kursie. Taki trik powodowało księgowe obniżenie długu. Goldman oraz grecki rząd wiedzieli, że za kilka lat swap będzie działał na niekorzyść Grecji. Jednak krótkoterminowo wielkość zadłużenia w relacji do PKB obniżyła się o około 2%. Niższe zadłużenie to lepszy rating kredytowy, co pozwalało Grecji wyemitować atrakcyjnie oprocentowane obligacje. Transakcje swapowe były pozabilansowe co pozwalało sztucznie obniżyć zadłużenie. Umowa swapowa była de facto “pozabilansową pożyczką” o wartości 2,8 mld€. Na skutek późniejszych zmian umowy oraz spadającym stopom procentowym do 2005 roku zobowiązania z tytułu swapu wzrosły do 5,1 mld€.

Dalsze lata to już historia. Grecja musiała być ratowana m.in. przez Europejski Bank Centralny. Warto dodać, że prezesem ECB przez znaczny czas trwania “greckiej tragedii” był Mario Draghi, który pracował na początku XXI wieku w… Goldman Sachs.

Wielki, malezyjski przekręt

Jednym z największych skandali w jakie zamieszany był Goldman Sachs była sprawa 1MDB (1Malaysia Development Berhad). 1MDB powstał z inicjatywy premiera Malezji Najiba Razaka. W założeniu miał pełnić rolę państwowego funduszu majątkowego (SWF – Sovereign Wealth Fund). 1MDB stał się “podręcznikowym” przykładem sprzeniewierzenia pieniędzy, korupcji i prania pieniędzy. Goldman Sachs pośredniczył w zorganizowaniu 6,5 mld$ finansowania w 2012 i 2013 roku. W zamian za to otrzymał około 600 mln$ prowizji. Już samo to świadczyło o dziwnej relacji między 1MDB a bankiem. Ponad 9% prowizji za pośrednictwo w organizacji finansowania wzbudziło podejrzenia. Co więcej, bank nie raportował tych transakcji łamiąc Bank Secrecy Act.

1MDB miał inwestować środki w rozwój projektów pomagających podnieść poziom rozwoju społecznego w Malezji. Jednak stał się “finansową Sodomą i Gomorą”. Miliardy dolarów “rozpłynęły się” za pośrednictwem urzędników i premiera kraju Najiba Razaka. Zamiast na szkoły, drogi i szpitale środki przeznaczono na nieruchomości, dzieła sztuki czy biżuterię. Sam były premier Malezji w związku ze skandalem został skazany na 12 lat więzienia. W Goldman Sachs czarnym charakterem był Tim Leissner, który w banku był szefem oddziału Azji Południowo-Wschodniej. Był zamieszany w skandal 1MDB. Sam doprowadził do defraudacji 200 mln$, które trafiły na jego konto. Mało tego, złamał przepisy wynikające z FCPA (Foreign Corrupt Practices Act) ponieważ korumpował malezyjskich urzędników. Został skazany przez SEC na karę 43 mln$ oraz trafił do więzienia na 25 lat.

W wyniku zawartych ugód Goldman Sachs musiał zwrócić 600 mln$ Malezji za nieuczciwie pobraną prowizję oraz 2,3 mld$ kary jaką na spółkę nałożył Departament Sprawiedliwości. Kary nałożyli także regulatorzy w Zjednoczonym Królestwie, Hongkongu oraz Singapurze. Zdaniem śledczych pracownicy Goldman Sachs podczas przygotowywania oferty obligacji wprowadzali inwestorów w błąd. Co więcej, malezyjski oddział banku inwestycyjnego “świadomie i dobrowolnie” wręczał łapówki. Ugoda jaką podpisał Goldman Sachs, miała na celu uratowanie reputacji banku. Jej utrata mogłaby skutkować exodusem majętnych klientów, którzy nie chcieliby być łączeni z amerykańskim bankiem inwestycyjnym. W celu ratowania reputacji Goldman Sachs wspomniał, że zamierza odzyskać 174 mln$ od managerów wyższego szczebla, którym zostały niesłusznie przyznane bonusy za wyniki finansowe banku inwestycyjnego. Afera kosztowała bank łącznie około 5 mld$.

Inne “drobne” skandale

Goldman Sachs nie raz był zamieszany w liczne skandale. Jednak ich lista jest naprawdę imponująco długa. Oczywiście nie znaczy to, że cała działalność banku to jeden, wielki scam. Oznacza to jednak z pewnością, że jest to duża organizacja, która czasami ma problem z dyscypliną u swoich pracowników.

Jednym z przykładów jest sprawa Roberta M. Freemana, który był partnerem w Goldman Sachs. Był on szefem zespołu arbitrażystów w banku inwestycyjnym. Robert Freeman był zamieszany w insider trading. Został aresztowany w 1987 roku. W 1993 roku podpisał ugodę z SEC gdzie zgodził się na zawieszenie w możliwości pracy w branży inwestycyjnej oraz zwrócił 1,1 mln$ związanych z transakcją na wykupie lewarowanym Beatrice Companies przez KKR (Kohlberg Kravis Roberts).

W 2003 roku Goldman Sachs, Lehman Brothers oraz Morgan Stanley podpisały ugodę związaną z manipulowaniem kursem RSL Communications za pomocą wprowadzających w błąd raportów analitycznych. Ugoda kosztowała banki 3,38 mln$.

Goldman Sachs był zamieszany w śledztwo w sprawie zaniżania cen na debiutach giełdowych (IPO), aby przekonać klientów instytucjonalnych do dalszej współpracy z bankami inwestycyjnymi. Za obniżoną cenę zapłacili właściciele firm przeprowadzających IPO. Otrzymywali za swoje firmy mniejszą wycenę niż byłoby to możliwe na warunkach rynkowych. Sprawa nabrała rozgłosu za sprawą debiutu spółki eToys.com w 1999 roku.

W maju 2009 roku Goldman Sachs zgodził się zapłacić 60 mln$ w ugodzie, która dotyczyła promocji przez bank nieuczciwych kredytów hipotecznych. Zgodnie z umową bank inwestycyjny pokrył część płatności 714 mieszkańców stanu Massachusetts, którzy skorzystali z tych produktów finansowych.

Podsumowanie

Goldman Sachs to jedna z największych instytucji finansowych na świecie. Jest to bardzo znany i szanowany bank inwestycyjny. Jednak działanie na pograniczu biznesu, polityki i finansów zawsze było ryzykowne. Zatrudnianie setek pracowników wymaga sprawnego działu audytu wewnętrznego. Jeśli go zabraknie pojawiają się takie afery jak 1MDB, manipulowanie ceną IPO czy kursami rynkowymi.

Niniejszy artykuł nie zawiera wszystkich afer związanych z działaniem banku inwestycyjnego. Jest to instytucja, która pełniła także niemałą rolę w rozwoju bańki na rynku kredytów hipotecznych typu subprime, a cała historia banku nadaje się na kilkusezonowy, dobry serial. Netfliksie, czytasz to? 🙂

![Kanada – Jak inwestować w S&P/TSX60? [Poradnik] kanada - jak inwestować w sp tsx60](https://forexclub.pl/wp-content/uploads/2024/11/kanada-jak-inwestowac-w-sp-tsx60-184x120.jpg?v=1730798591)

![Inwestycje w sztuczną inteligencję (AI) – jakie spółki wybrać? [Poradnik] inwestycje w sztuczną inteligencję - ai](https://forexclub.pl/wp-content/uploads/2024/11/inwestycje-w-sztuczna-inteligencje-184x120.jpg?v=1731576114)

![Day-trading w czasach podwyższonej zmienności. Webinary z Mr Yogi [ZMIANA TERMINU] Michał Zbróg Mryogi (700 x 450 px) - 10](https://forexclub.pl/wp-content/uploads/2024/11/DT-Mryogi-700-x-450-px-final-v4-184x120.jpg?v=1732097892)

![Zrozumienie zmienności rynkowej: Perspektywa daytradera – MrYogi [Video] Zrozumienie zmienności rynkowej - Video](https://forexclub.pl/wp-content/uploads/2024/11/Zrozumienie-zmiennosci-rynkowej-Video-184x120.jpg?v=1731559833)

![Najczęstsze błędy początkującego tradera – Mr Yogi [VIDEO] Scalping - Najczęstsze błędy początkującego tradera - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Najczestsze-bledy-poczatkujacego-tradera-VIDEO-184x120.jpg?v=1711601376)

![Nauka cierpliwości: Brak pozycji to też pozycja – Mr Yogi [VIDEO] Scalping - Nauka cierpliwosci - Brak pozycji to tez pozycja - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Nauka-cierpliwosci-Brak-pozycji-to-tez-pozycja-VIDEO-184x120.jpg?v=1710999249)