Aktywa w cyklu obniżek stóp procentowych – co się z nimi dzieje?

Obniżki stóp procentowych oznaczają spadek kosztu pieniądza i kredytu i są zawsze pomocą dla gospodarki. Czy luzowanie polityki pieniężnej w USA zawsze przekłada się na wzrosty cen akcji? A co z bitcoinem, złotem i nieruchomościami?

Z tego artykułu dowiesz się:

- Jak zachowywał się indeks S&P 500 w okresie obniżek stóp w USA?

- Jak reagował WIG na luzowanie polityki pieniężnej w USA?

- Dlaczego spadek stóp procentowych nie zawsze jest dobry dla akcji?

- Jak w cyklu obniżek stóp w USA zachowuje się złoto?

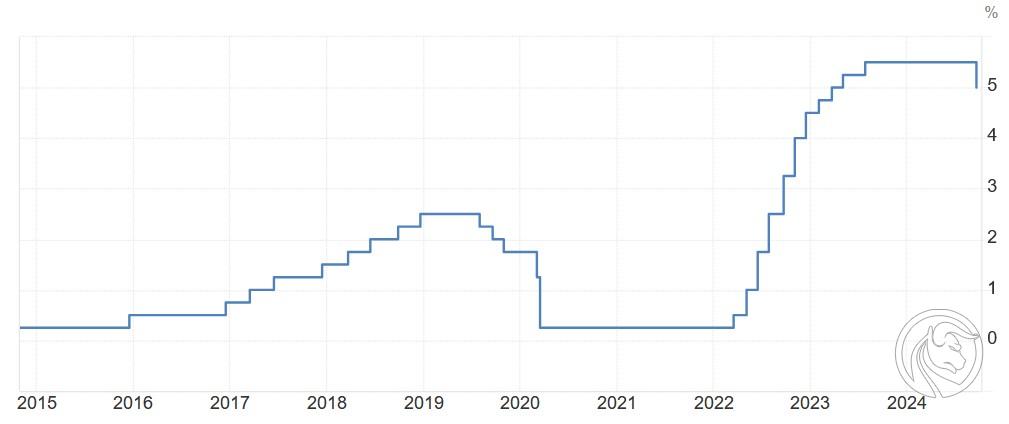

We wrześniu – zgodnie z oczekiwaniami rynków – Rezerwa Federalna obniżyła główną stopę procentową w USA, po raz pierwszy od początku pandemii COVID-19. Chociaż ruch ten był powszechnie oczekiwany, skala obniżki o 50 pb. była nieco zaskakująca. W czwartek 7 listopada może dojść do kolejnej w rozpoczętym cyklu obniżki. Co właściwie dzieje się z akcjami i innymi aktywami, gdy trwa w USA cykl obniżek stóp? Sprawdzamy.

Główna stopa procentowa Fed. Źródło: Trading Economics

Jak zachowują się giełdy w trakcie cyklu obniżek stóp w USA

Ludowa mądrość mówi, że akcje radzą sobie dobrze w trakcie cyklu obniżek stóp procentowych. W końcu jest to też zgodne ze zdrowym rozsądkiem: Fed obniża stopy procentowe, aby stymulować gospodarkę, sprawiając, że pożyczki stają się tańsze dla przedsiębiorstw i konsumentów. Jednak należy pamiętać, że każdy cykl obniżek jest nieco inny, a na wyceny aktywów wpływ mają nie tylko stopy procentowe – to pierwsza uwaga, która może podważać ten prosty, niby oczywisty scenariusz.

Ostatnie cztery cykle obniżek stóp procentowych zresztą pokazały wydatnie dlaczego trudno jest wyciągać ogólne i proste wnioski. Jeśli spojrzymy na ostatnie 34 lata (okres od 1990 roku), to okaże się, że w ciągu 12 miesięcy po pierwszej obniżce stóp przez Fed indeks S&P 500 średnio rósł o ledwie 1,8%, choć w ciągu 24 miesięcy już średnio o 18%. Oczywiście, odbijało się to na mocno skorelowanym z nim indeksie WIG, który rósł – odpowiednio – o 1,5% i 15% (czyli słabiej, jak to zwykle na „bananie” bywa).

Warto zwrócić uwagę, że zdarzało się, iż po rozpoczęciu cyklu obniżek rynek akcji zachowywał się wręcz fatalnie. Po tym jak cykl rozpoczął się w 2001 roku, S&P 500 w 12 miesięcy spadł o -17%, a w 24 miesiące o -38% (a WIG o -9% oraz -21%). Po tym jak cykl obniżek ruszył we wrześniu 2007 roku, najważniejszy amerykański indeks runął o -24% w 12 miesięcy i o -31% w 24 miesiące (a WIG jeszcze bardziej, bo o -38% w 12 miesięcy i również o -38% w 24 miesiące) – ale wtedy, jak pamiętamy, nadszedł kryzys finansowy 2008 roku.

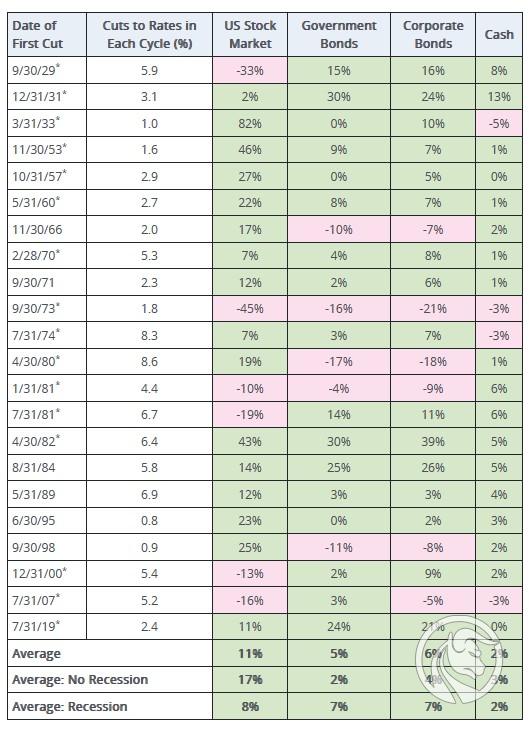

A jeśli spojrzymy jeszcze głębiej i szerzej? Od 1929 r. Fed przeprowadził 14 cykli luzowania polityki pieniężnej, i w trakcie 12 z nich indeks S&P 500 rósł w 12 miesięcy po pierwszej zniżce (a dwa negatywne przypadki to właśnie lata 2001 i 2007). Średnio w trakcie całych cykli obniżek S&P 500 rósł o 11% – wynika z obliczeń Hartford Funds.

Zachowanie akcji, obligacji i gotówki w 12 miesięcy po pierwszej obniżce stóp przez Fed. Źródło: Hartford Funds

To oznacza, że cykl obniżek stóp w USA zazwyczaj bywa pomyślny dla akcji, ale nie zawsze i chyba nie aż tak bardzo pomyślny, jak się może na pierwszy rzut oka wydawać. Olbrzymią rolę gra tutaj sytuacja gospodarcza oraz postawa Fed i to jak ją odbierają inwestorzy. Jeśli rynek postrzega bank centralny jako pewny siebie i kontrolujący sytuację, będzie kupował akcje, a jeśli widzi niepewność i obawy o nadchodzącą recesję, będzie o wiele bardziej ostrożny. Warto tutaj zwrócić uwagę na fakt, że wrześniowa obniżka wyniosła aż 50 pb. – to sugeruje, że Fed jest zaniepokojony stanem gospodarki.

Kilka sygnałów ostrzegawczych: obniżki stóp nie muszą pompować wycen spółek

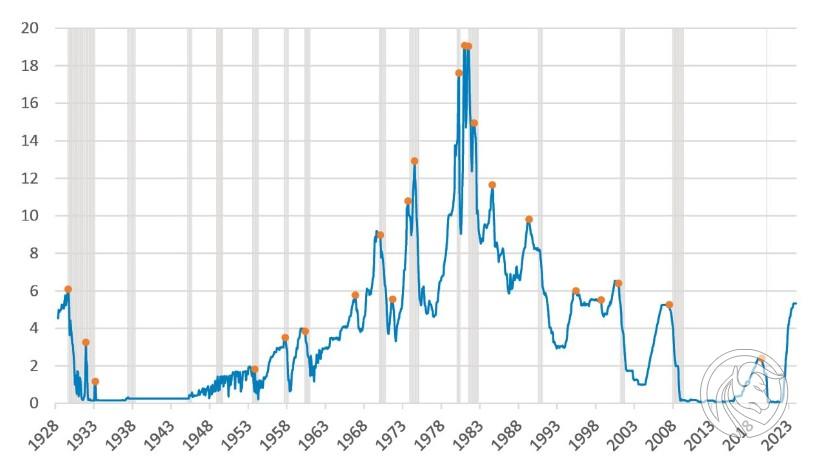

Żeby być szczerym, trzeba przyznać, że obecnie więcej jest sygnałów alarmowych, sugerujących ostrożność na rynku akcji, mimo że zaczął się cykl obniżek stóp. Dlaczego? Tegoroczne cięcie stóp w USA zostało poprzedzone odwróconą krzywą rentowności obligacji, co historycznie było niezawodnym sygnałem przyszłej recesji. Przeszłość podpowiada, że jeśli pierwsza obniżka stóp w USA była poprzedzona zwiastującą recesję inwersją krzywej (były dwa takie przypadki: 2001 i 2007), to po chwili na giełdzie mieliśmy rynek „niedźwiedzia”. Te fakty sugerują wielką ostrożność co do performance giełdy w USA w średnim terminie.

Wielu ekspertów wskazuje, że w trakcie cyklu obniżek stóp należy obserwować zachowanie wskaźnika zysków spółek giełdowych. Jeśli wzrost zysków jest dodatni i przyspiesza, a stopy procentowe spadają, to połączenie tych dwóch sygnałów zazwyczaj wróży dobry okres dla rynku akcji. Według obliczeń serwisu Morningstar, gdy tak się działo, S&P 500 rósł średnio o 14% w cyklu obniżek stóp, a gdy tempo wzrostu zysków malało wraz z obniżkami stóp, to średnio ledwie o 7%. W III kwartale 2024 tempo wzrostu zysków S&P 500 wyniosło 5,1% r/r, a analitycy spodziewają się 13% w IV kwartale 2024 – podaje FactSet. W całym 2024 roku tempo wzrostu zysków ma wynieść 9,3%, a w 2025 aż 15,1%.

Stopy procentowe w USA na tle recesji (szare paski) z oznaczonym początkiem cyklu obniżek stóp (czerwona kropka). Źródło: FRED

Należy pamiętać także o tym, że giełda jest generalnie mechanizmem przewidującym przyszłość. Inwestorzy starają się antycypować wydarzenia i ustawiać się pod nie z wyprzedzeniem. I mamy sytuację, w której w 2 lata S&P 500 urósł o 50%. Trzeba przyjąć, że spora część cyklu obniżek stóp została już zdyskontowana i jest w cenie akcji.

Jednak daje się znaleźć sektory, które spisywały się słabo w ciągu ostatnich kwartałów. Mowa tutaj o m.in. sektorze finansowym i nieruchomościowym. Są to sektory wrażliwe na obniżki stóp i wielu analityków wskazuje, że mogą one próbować nadrabiać „zaległości” w stosunku do S&P 500 już po rozpoczęciu procesu łagodzenia polityki pieniężnej przez Fed.

Notowania S&P 500 na tle Nasdaq Bank TR – 2 lata. Źródło: TradingView

Jak zachowuje się złoto, bitcoin i rynek real estate w cyklu obniżek stóp

No dobrze, a jak w cyklach obniżek stóp w USA zachowują się inne aktywa niż akcje? Zerknijmy najpierw na złoto, które jest hitem ostatnich kwartałów. W ciągu ostatnich 12 miesięcy, cena kruszcu w USD urosła o 39%.

Otóż spojrzenie wstecz na poprzednie cykle obniżek stóp procentowych w USA pokazuje, że samo luzowanie polityki pieniężnej nie są wystarczające, aby pchnąć ceny złota zdecydowanie w górę. Potrzebne jest też środowisko recesyjne. Czyli złoto, w odróżnieniu od akcji, zachowuje się dobrze w słabym otoczeniu gospodarczym. Historycznie rzecz biorąc, gdy po pierwszej obniżce stóp w cyklu następuje recesja, ceny złota rosły średnio o 15,5% w 12 miesięcy. Jeśli recesja nie następowała, ceny złota spadały średnio o 7%. Generalnie jednak, biorąc pod uwagę okres od 1990 roku, w 12 miesięcy po pierwszej w cyklu obniżce złoto denominowane w USD zyskiwało 13%.

Jeśli chodzi o bitcoina i kryptowaluty, to właściwie mamy tylko jeden historyczny przykład i wiele wnioskować na jego podstawie nie można. W trakcie poprzedniego cyklu obniżek trwającego od lipca 2019 do marca 2020 główna stopa Fed poszła w dół z 2,5% do 0,25% a w tym czasie notowania BTC/USD zniżkowały o -42%! Przy czym należy pamiętać, że w marcu 2020 miał miejsce korona-krach na ryzykownych aktywach – zdarzenie absolutnie wyjątkowe – więc właściwie ten przypadek nie jest w żaden sposób miarodajny. Z drugiej jednak strony, na jesieni 2020 zaczęła się wielka kryptowalutowa hossa, więc można powiedzieć, że era taniego pieniądza ją poprzedziła i z pewnością można się tutaj doszukiwać zależności, tym bardziej, że główna stopa Fed pozostawała na śmiesznie niskim pułapie 0,25% do lutego 2022.

A jak cykl obniżek wpłynie na nieruchomości? Oczywiście, oprocentowanie kredytów hipotecznych będzie spadać, co będzie przyjemne dla ich posiadaczy (mniejsza rata). Zwiększy się też zapewne popyt na kredyty, wzrośnie zainteresowanie zakupem domu czy mieszkania – szczególnie ze strony osób, które w ostatnich 2 latach na skutek podwyżek stóp nie miały zdolności kredytowej. A większy popyt może oznaczać wzrost cen na rynku real estate.

![Kanada – Jak inwestować w S&P/TSX60? [Poradnik] kanada - jak inwestować w sp tsx60](https://forexclub.pl/wp-content/uploads/2024/11/kanada-jak-inwestowac-w-sp-tsx60-184x120.jpg?v=1730798591)

![Inwestycje w sztuczną inteligencję (AI) – jakie spółki wybrać? [Poradnik] inwestycje w sztuczną inteligencję - ai](https://forexclub.pl/wp-content/uploads/2024/11/inwestycje-w-sztuczna-inteligencje-184x120.jpg?v=1731576114)

![Day-trading w czasach podwyższonej zmienności. Webinary z Mr Yogi [ZMIANA TERMINU] Michał Zbróg Mryogi (700 x 450 px) - 10](https://forexclub.pl/wp-content/uploads/2024/11/DT-Mryogi-700-x-450-px-final-v4-184x120.jpg?v=1732097892)

![Zrozumienie zmienności rynkowej: Perspektywa daytradera – MrYogi [Video] Zrozumienie zmienności rynkowej - Video](https://forexclub.pl/wp-content/uploads/2024/11/Zrozumienie-zmiennosci-rynkowej-Video-184x120.jpg?v=1731559833)

![Najczęstsze błędy początkującego tradera – Mr Yogi [VIDEO] Scalping - Najczęstsze błędy początkującego tradera - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Najczestsze-bledy-poczatkujacego-tradera-VIDEO-184x120.jpg?v=1711601376)

![Nauka cierpliwości: Brak pozycji to też pozycja – Mr Yogi [VIDEO] Scalping - Nauka cierpliwosci - Brak pozycji to tez pozycja - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Nauka-cierpliwosci-Brak-pozycji-to-tez-pozycja-VIDEO-184x120.jpg?v=1710999249)

![Kanada – Jak inwestować w S&P/TSX60? [Poradnik] kanada - jak inwestować w sp tsx60](https://forexclub.pl/wp-content/uploads/2024/11/kanada-jak-inwestowac-w-sp-tsx60-300x200.jpg?v=1730798591)