Kryptowaluty – teraz także dla instytucji, nie tylko dla wtajemniczonych

W ostatnim kwartale 2020 r. kryptowaluty odnotowywały doskonałe wyniki, a kapitalizacja całego rynku krypto osiągnęła rekordowe poziomy. W ciągu kwartału Bitcoin zyskał na wartości niemal trzykrotnie, a w ślad za nim podążyło wiele innych alternatywnych walut („altwalut”), takich jak Ethereum, które podwoiło swoją wartość; trend ten przeciągnął się również na 2021 r.

Ważnym czynnikiem hossy kryptowalut był wzrost zainteresowania w obszarze instytucjonalnym oraz rosnący entuzjazm dotyczący DeFi („zdecentralizowanych finansów”), dzięki którym przedsiębiorcy w branży krypto mogą odtwarzać standardowe instrumenty finansowe poza kontrolą spółek czy rządów. Branża DeFi ewoluowała z Ethereum jako wstęp do tzw. stabilnych walut – stablecoins, powiązanych z walutą fiducjarną, taką jak USD, a także do bardziej zaawansowanych rozwiązań. Ponadto w grudniu rozpoczęto wstępny etap aktualizacji Ethereum, ETH 2.0, aby w bezpieczny i trwały sposób zwiększyć ilość transakcji. Pytanie brzmi, czy czynniki te są na tyle mocne, aby utrzymać hossę na rynku kryptowalut przez cały 2021 r.

O autorze

Anders Nysteen – dołączył do Saxo Bank w 2016 roku do działu Quantitative Strategies, a jego głównym celem jest opracowywanie matematycznych strategii handlowych i modeli alokacji aktywów. Anders posiada dyplom z fizyki i nanotechnologii na Politechnice w Danii oraz doktorat w fotonice kwantowej.

Anders Nysteen – dołączył do Saxo Bank w 2016 roku do działu Quantitative Strategies, a jego głównym celem jest opracowywanie matematycznych strategii handlowych i modeli alokacji aktywów. Anders posiada dyplom z fizyki i nanotechnologii na Politechnice w Danii oraz doktorat w fotonice kwantowej.

Korzyści zdecentralizowanej waluty

Podaż pieniądza fiducjarnego podlega kontroli rządów i banków centralnych dzięki możliwości uznaniowego dodruku pieniądza. W ujęciu historycznym prowadziło to często do hiperinflacji – jednym z najwcześniejszych przykładów może tu być cesarstwo zachodniorzymskie. Kiedy zaczęło szybko się rozszerzać, nastąpił wzrost wydatków na wojsko, logistykę i administrację. Aby je pokryć, Rzymianie bili nowe monety o coraz mniejszej zawartości srebra, co oznaczało spadek zamożności obywateli i dewaluację waluty. Spadek jej wartości i związana z tym hiperinflacja ostatecznie doprowadziły do upadku cesarstwa.

W ujęciu historycznym obawa przed dewaluacją systemu monetarnego powodowała, że ludzie zwracali się ku nieefektywnym metodom barterowym, a we współczesności – ku aktywom zabezpieczonym przed inflacją, takim jak złoto czy szeroko rozumiane surowce. Mimo iż Bitcoina nadal cechuje zbyt duża zmienność, by można go było uznać za „bezpieczną przystań”, zdecentralizowany charakter kryptowalut przyciąga inwestorów jako zabezpieczenie przed inflacją, co stało się widoczne w 2018 r., kiedy Wenezuelę ogarnęła jedna z największych hiperinflacji od czasu II wojny światowej.

Ze względu na ograniczoną podaż Bitcoina w wysokości 21 mln BTC, charakterystyka tej waluty do pewnego stopnia przypomina cechy niektórych rzadkich surowców, takich jak złoto. Zgodnie z tą analogią Bitcoina można postrzegać jako wariant finansowy na wypadek załamania obecnego systemu pieniądza fiducjarnego, a przynajmniej na wypadek sytuacji, w której rozkład tego systemu będzie postępować szybciej niż w przypadku zdecentralizowanego systemu kryptowalut.

Koniec zatoru Ethereum

Ze względu na ograniczoną podaż i koszty energii związane z weryfikacją transakcji wydobycia, Bitcoin uznawany jest w większym stopniu, niż inne kryptowaluty, np. Ethereum, za aktywo umożliwiające zabezpieczenie wartości. Ethereum ma również zastosowania przemysłowe, podobnie jak srebro w obszarze surowców, w przypadku którego 50% podaży trafia do branży przemysłowej. Sieć Ethereum umożliwia tworzenie inteligentnych kontraktów – uprzednio zaprogramowanych transakcji uruchamianych automatycznie po spełnieniu określonych warunków, o ile w sieci uiszczono niezbędne opłaty transakcyjne. Mają one szerokie zastosowanie poza branżą finansową, np. w kontekście rejestracji praw własności do nieruchomości, rozpatrywania roszczeń ubezpieczeniowych czy zarządzania systemami głosowania.

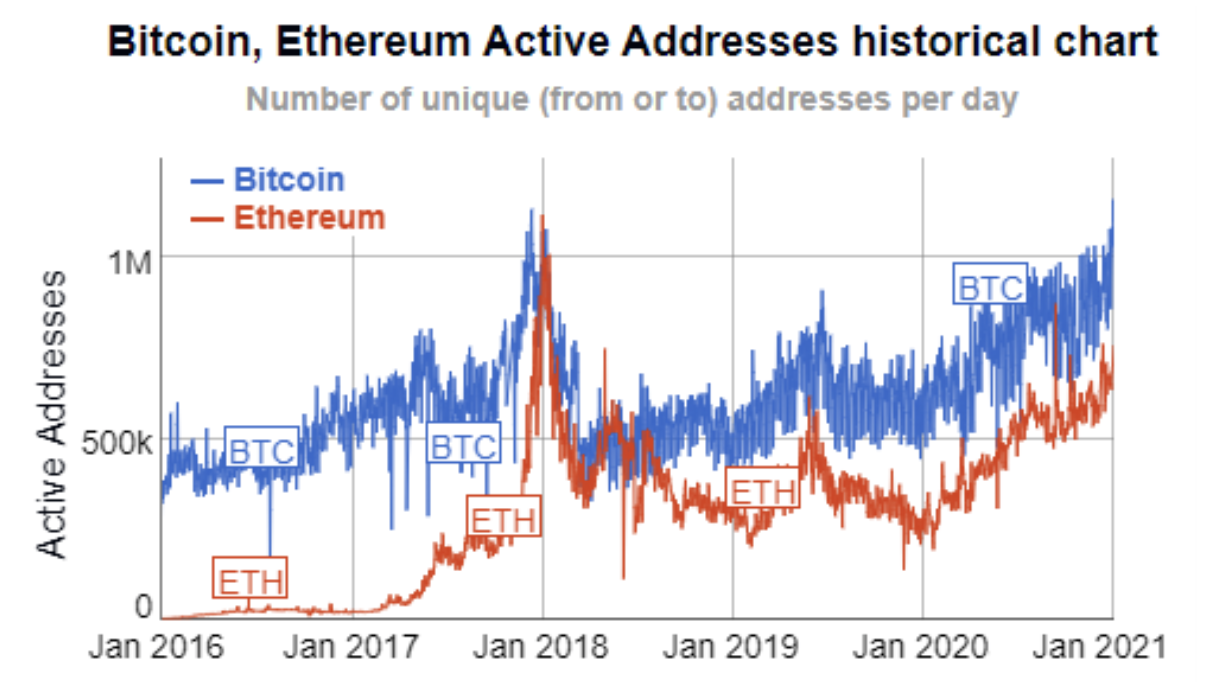

Ten zakres zastosowań jest obecnie znacznie ograniczony, ponieważ sieć Ethereum umożliwia przetwarzanie jedynie niewielkiej liczby transakcji na sekundę. Oznacza to wysokie opłaty transakcyjne, ponieważ uczestnicy rynku walczą o przepustowość, dlatego też aktualizacja do ETH 2.0 ma kluczowe znaczenie dla rozwoju sieci. Wolumen użytkowników sieci Ethereum, mierzony liczbą unikalnych aktywnych adresów, nadal plasuje się znacznie poniżej szczytowej aktywności z końca 2017 r., w przeciwieństwie do Bitcoina, w przypadku którego liczba aktywnych adresów osiąga nowe maksima (patrz wykres poniżej).

Poza znaczną poprawą przepustowości, aktualizacja do ETH 2.0 oddali proces weryfikacji od energochłonnych kopaczy, którzy jako tacy niekoniecznie inwestują w ETH. Zostanie to zastąpione systemem, w ramach którego posiadacze ETH będą mogli zadecydować o zainwestowaniu (postawieniu) części posiadanych ETH i uczestnictwie w procesie walidacji. W zamian za to będą wynagradzani nowo emitowanymi ETH, jednak będą mogli stracić część swojej stawki, jeżeli podejmą jakąkolwiek próbę wpływania na transakcje. Stały napływ nowych emisji sprawia, że ETH ma charakter inflacyjny, a posiadacz długoterminowy, który nie będzie aktywnie uczestniczył w zakładach, odnotuje utratę wartości. Jednak nadrzędnym celem Ethereum jest utrzymanie inflacji na wystarczająco niskim poziomie, aby dysponować odpowiednią liczbą walidatorów, a tym samym utrzymać bezpieczeństwo sieci.

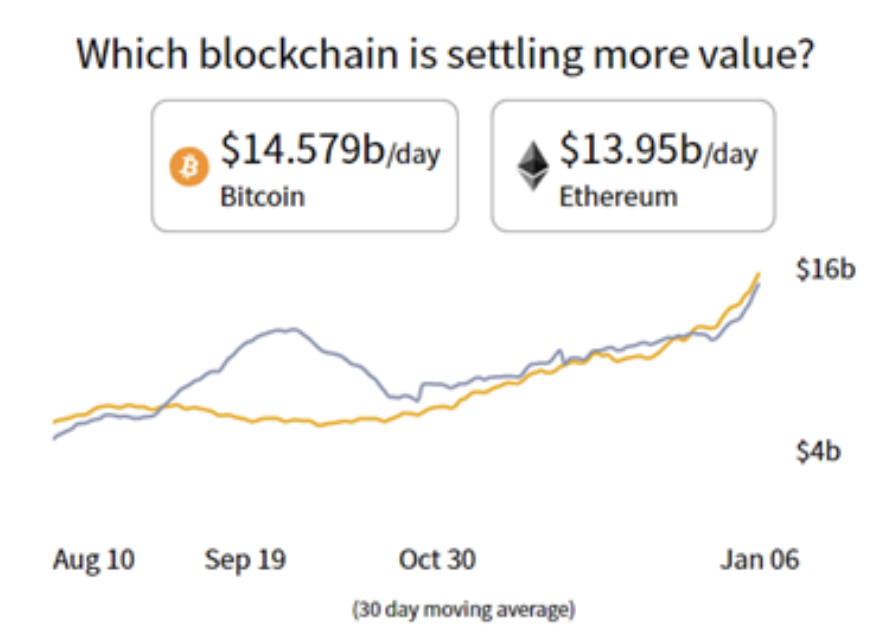

Według portalu Money-movers.info (patrz wykres poniżej), dzienna wartość transakcji rozliczanych w sieci Ethereum już we wrześniu przekroczyła wartość dotyczącą Bitcoina, co potwierdza szerokie zastosowanie ETH w przeciwieństwie do BTC. Pod koniec roku Bitcoin odzyskał jednak pozycję lidera w efekcie mocnego zainteresowania inwestorów hossą BTC oraz wysokich opłat za ETH.

Wykorzystywanie ekspozycji na kryptowaluty analogicznie do opcji

Na obecnych rynkach finansowych inwestorzy zmuszeni są do wybierania akcji i instrumentów powiązanych z akcjami, aby uzyskiwać dodatni zwrot. Mimo iż w 2020 r. inwestujący w krypto najprawdopodobniej osiągnęli znaczne zyski, olbrzymia zmienność kryptowalut oznacza, że do transakcji należy podchodzić ze szczególną ostrożnością.

Przykładem była sytuacja z połowy marca ubiegłego roku, kiedy wartość BTC i ETH spadła o prawie połowę w ciągu zaledwie jednego dnia w efekcie paniki na rynkach wywołanej rosnącą liczbą zachorowań na Covid-19. Poza zabezpieczeniem przed inflacją inwestycja w kryptowaluty może przypominać uwzględnienie w portfelu opcji jako zakładu, którego wartość może zostać zredukowana do zera lub który może przynieść wielokrotne zyski.

W kontekście 2021 r., pomijając inwestorów spekulacyjnych, pozytywne nastroje w obszarze kryptowalut będą zależne od rozpowszechnienia tej formy inwestycji, jak również od rozwoju infrastruktury technologicznej umożliwiającego sprostanie rosnącym wymaganiom.

Równocześnie na horyzoncie nadal widnieje groźba dotycząca regulacji i możliwości zhakowania systemu. W 2020 r. kryptowaluty z inwestycji dla wtajemniczonych nabrały charakteru instytucjonalnego. Wynika to z dwóch czynników: możliwości postawienia 3-5% portfela na coś, co może przynieść wielokrotny zysk, a także niewyobrażalnie dużych ilości pieniądza fiducjarnego w obiegu. Młodsze pokolenia, a obecnie coraz częściej również zarządzający środkami pieniężnymi, są skłonni założyć się, że technologia wygra z pieniądzem pozbawionym jakiejkolwiek wartości.

![Kanada – Jak inwestować w S&P/TSX60? [Poradnik] kanada - jak inwestować w sp tsx60](https://forexclub.pl/wp-content/uploads/2024/11/kanada-jak-inwestowac-w-sp-tsx60-184x120.jpg?v=1730798591)

![Inwestycje w sztuczną inteligencję (AI) – jakie spółki wybrać? [Poradnik] inwestycje w sztuczną inteligencję - ai](https://forexclub.pl/wp-content/uploads/2024/11/inwestycje-w-sztuczna-inteligencje-184x120.jpg?v=1731576114)

![Day-trading w czasach podwyższonej zmienności. Webinary z Mr Yogi [ZMIANA TERMINU] Michał Zbróg Mryogi (700 x 450 px) - 10](https://forexclub.pl/wp-content/uploads/2024/11/DT-Mryogi-700-x-450-px-final-v4-184x120.jpg?v=1732097892)

![Zrozumienie zmienności rynkowej: Perspektywa daytradera – MrYogi [Video] Zrozumienie zmienności rynkowej - Video](https://forexclub.pl/wp-content/uploads/2024/11/Zrozumienie-zmiennosci-rynkowej-Video-184x120.jpg?v=1731559833)

![Najczęstsze błędy początkującego tradera – Mr Yogi [VIDEO] Scalping - Najczęstsze błędy początkującego tradera - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Najczestsze-bledy-poczatkujacego-tradera-VIDEO-184x120.jpg?v=1711601376)

![Nauka cierpliwości: Brak pozycji to też pozycja – Mr Yogi [VIDEO] Scalping - Nauka cierpliwosci - Brak pozycji to tez pozycja - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Nauka-cierpliwosci-Brak-pozycji-to-tez-pozycja-VIDEO-184x120.jpg?v=1710999249)