Trudna sytuacja energetyczna w Europie. Czy Polsce wystarczy węgla i gazu?

W ostatnich tygodniach pojawia się coraz częściej narracja, że zimą Polskę czeka energetyczne piekło. Osoby i instytucje ostrzegające przed kryzysem energetycznym podają argumenty, że wygaśnięcie kontraktu z Gazpromem, problemy z importem węgla oraz brak zapełnienia Baltic Pipe, sprowadzą na Polską gospodarkę silny cios. W czarnym scenariuszu wspomina się o braku węgla dla części gospodarstw jednorodzinnych czy przerwach w dostawach gazu dla niektórych odbiorców. W Forex Club nie posiadamy szklanej kuli oraz zdajemy sobie sprawę, że w ciągu kolejnych miesięcy sytuacja może się jeszcze gwałtownie poprawić lub pogorszyć. W dzisiejszym artykule przybliżymy Wam jednak jak wygląda sytuacja energetyczna w Polsce na obecny moment. Oprócz tego, przyjrzymy się spółkom z tej branży notowanych na Giełdzie Papierów Wartościowych w Warszawie. Artykuł powstał w oparciu o dane krajowe (m.in. GUS), międzynarodowe (m.in. Eurostat, Komisja Europejska), jak i niezależne ośrodki analizujące rynek energetyczny w Europie i na świecie. Zapraszamy do lektury.

Sytuacja energetyczna w Polsce

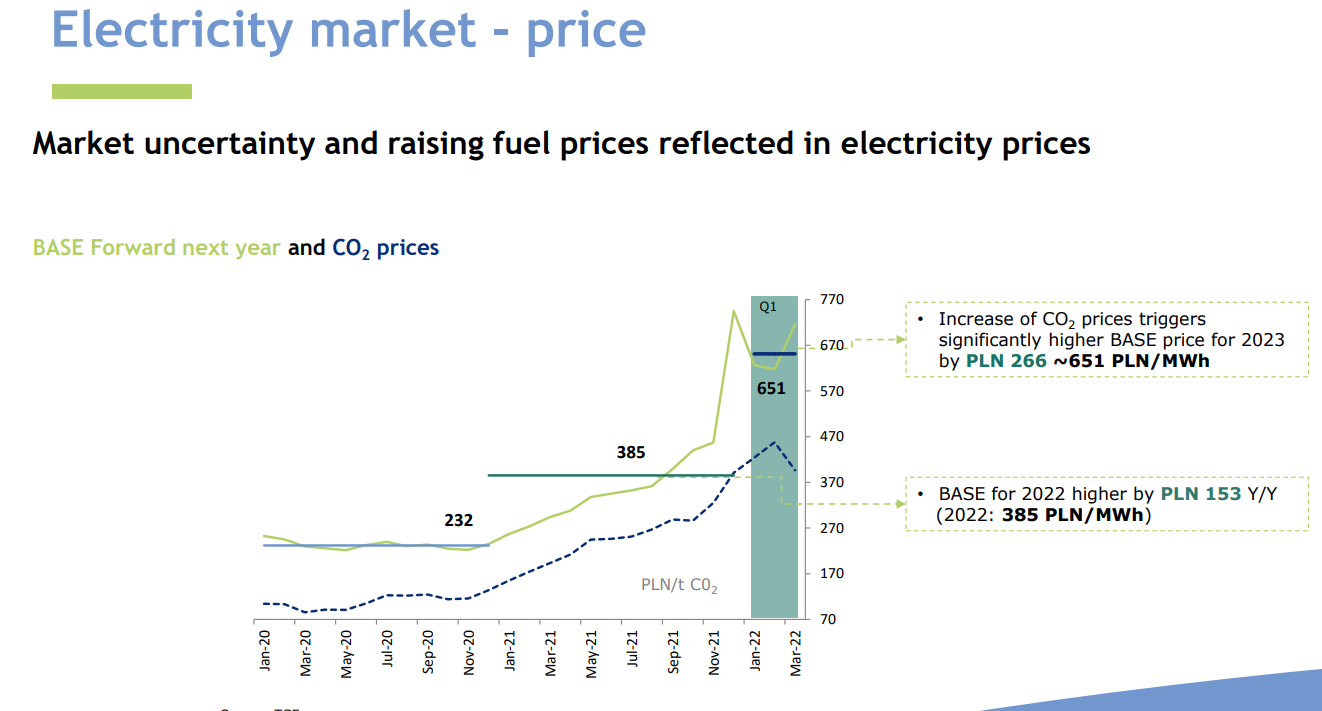

Agresja Rosji na Ukrainę w lutym 2022 roku spowodowała, że dotychczasowe stabilne umowy handlowe z Rosją stały się trudne do utrzymania z powodów moralnych i politycznych. W Polsce jeszcze przed wojną rząd komunikował, że nie zamierza przedłużać kontraktu gazowego z Gazpromem, który wygasa w 2022 roku. Co więcej, wprowadzono embargo na rosyjski węgiel, co sprawiło, że problem zaczyna mieć polskie ciepłownictwo, które korzystało z tego właśnie źródła. Obecna sytuacja surowcowa spowodowała, że ceny energii elektrycznej oraz surowców energetycznych wzrosły nie tylko w Polsce ale w większości krajów Unii Europejskiej. Może to mieć negatywne przełożenie na przemysł i usługi (wyższe koszty energii elektrycznej) oraz na obniżoną konsumpcję w gospodarce (wyższe koszty utrzymania mieszkania u gospodarstw domowych). Jednocześnie wyższe koszty mogą przyczynić się do pogorszenia wyników finansowych wielu firm dla których energia jest istotnym składnikiem wszystkich kosztów przedsiębiorstwa.

Czarne złoto coraz cenniejsze

W Polsce wydobywa się przede wszystkim węgiel o dużej zawartości siarki. Trafia on do energetyki, która dzięki instalacjom odsiarczania może spalać polski węgiel i spełniać normy emisyjne. Należy zauważyć, że import węgla z Rosji wynikał z jego niskiego zasiarczenia, co pozwalało w tani sposób spełniać wymogi energetyczne Unii Europejskiej dla polskich ciepłowni. Rosyjski węgiel trafiał także do gospodarstw domowych, które szukały taniego węgla do opalania. Węgiel rosyjski spełniał tę rolę idealnie, ponieważ był tani i stosunkowo wysokiej jakości. Odcięcie od rosyjskiego węgla powoduje, że Polska musi bardzo szybko zapełnić dziurę w imporcie. Bez tego będzie bardzo trudno zapewnić ciepłowniom oraz gospodarstwom domowym węgiel w dostatecznych ilościach bez zaburzenia rachunku ekonomicznego.

Warto wspomnieć, że w ostatnich latach Polska importowała około kilkanaście milionów ton węgla kamiennego z czego 70% pochodziło z Rosji. Węgiel nisko zasiarczony posiada m.in. Kolumbia, z której można importować go drogą morską. Otwartym pytaniem pozostaje, czy porty przeładunkowe w Polsce będą w stanie obsłużyć transporty węgla bez zaburzeń w systemie logistycznym portów. Kluczowa w zapewnieniu węgla na polskim rynku będzie sprawność przeładunkowa portów w Gdański, Gdyni i Szczecinie. To właśnie do tych trzech miejsc trafia węgiel importowany drogą morską. W pierwszym półroczu 2022 roku w tych trzech portach przeładowano około 5,4 mln ton węgla. Z tego aż 3,9 mln ton było przeładowane w Gdańsku. Jak widać, to właśnie sprawność tego portu przeładunkowego jest kluczowa w dystrybucji importowanego węgla. Oprócz tego, konieczne jest zapewnienie logistyki kolejowej i kołowej w celu rozprowadzenia węgla po lokalnych punktach dystrybucji. Obecnie zdolności rozładunku w polskich portach wyniosły 1,5 mln ton miesięcznie.

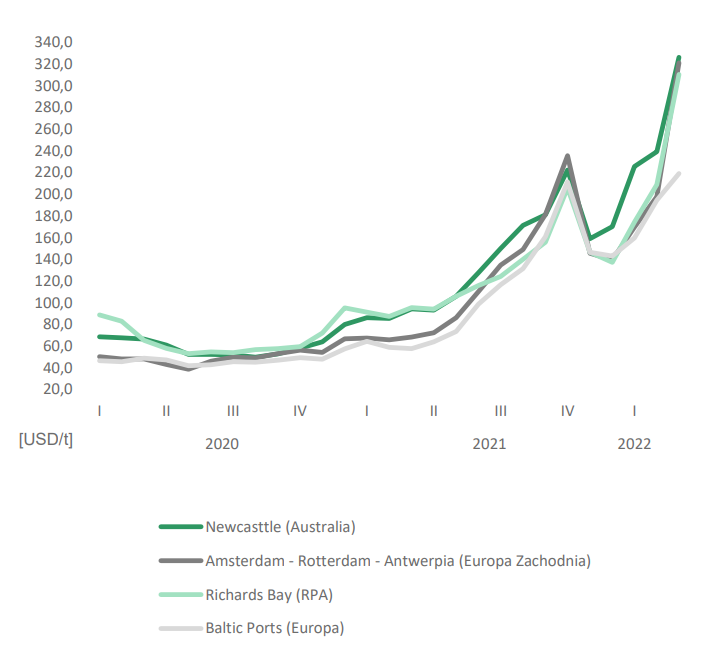

Wzrost popytu na węgiel w połączeniu z embargiem na import tego surowca z Rosji przyczyniło się do wzrostu cen węgla na rynku w Rotterdamie. Przed agresją z 24 lutego 2022 roku cena kontraktu terminowego na węgiel z dostawą w październiku wynosiła nieco ponad 120$ za tonę. W sierpniu cena tego kontraktu wzrosła do 329$.

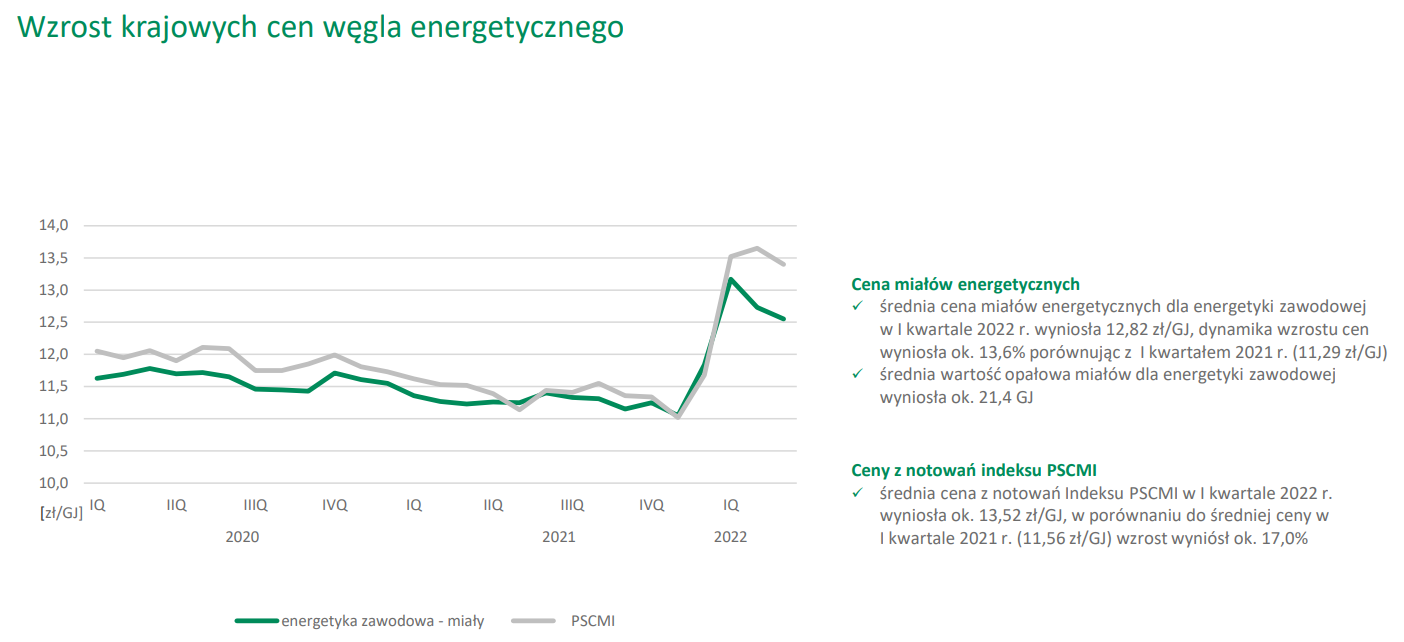

Źródło: prezentacja inwestorska za I Q 2022 Bogdanka

Czy Polsce wystarczy węgla?

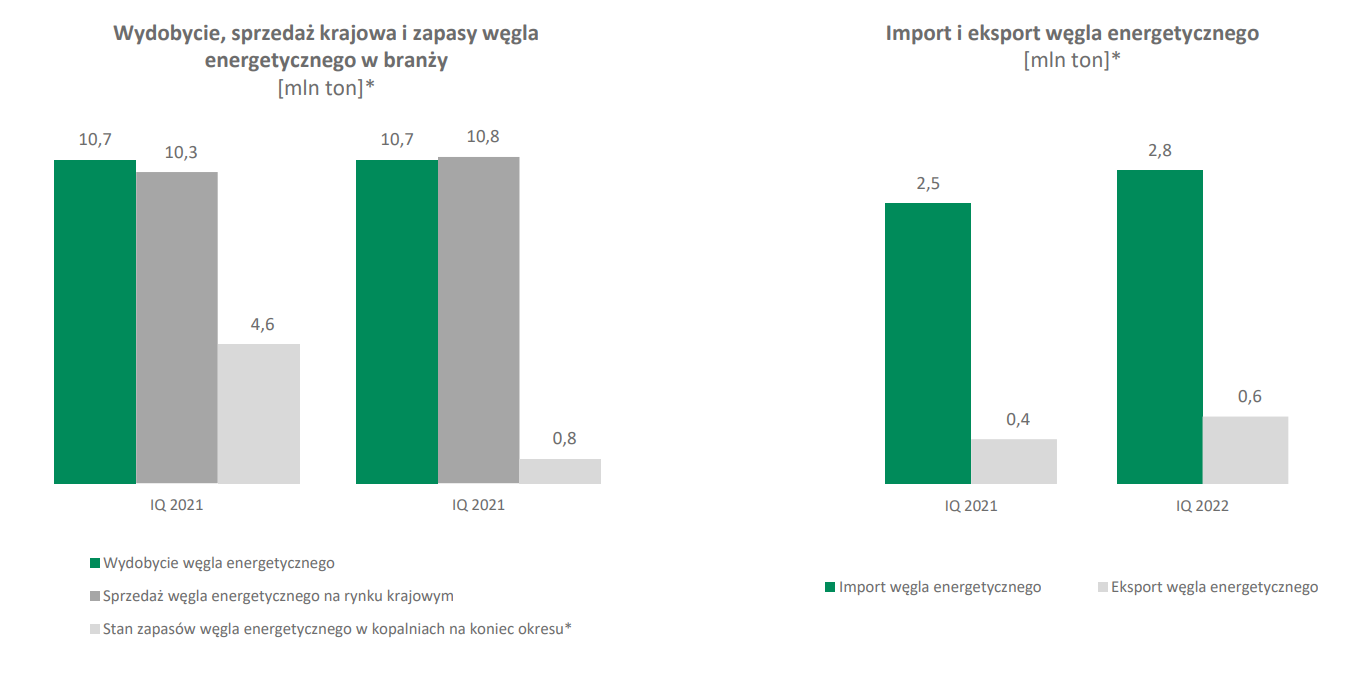

Należy zauważyć, że Polska jako jeden z nielicznych krajów w Europie jest bardzo zależna od węgla. Według danych zebranych przez EIA (U.S. Energy Information Administration) Polska znalazła się na 9 miejscu na świecie pod względem zużycia węgla. Jest to znacznie wyższa pozycja niż kraj zajmuje pod względem wielkości PKB. Węgiel w Polsce jest kluczowym źródłem wsadu w energetyce oraz jednym z kluczowych źródeł ogrzewania domów jednorodzinnych. Mimo posiadania dużych złóż węgla, to dekady zaniedbań spowodowały, że górnictwo jest niedoinwestowane. W efekcie polskie górnictwo wydobywa coraz mniej węgla. Spadek wydobycia (z małymi wyjątkami) trwa od 1979 roku. W 2021 roku w Polsce wydobyto 42 miliony ton węgla energetycznego. W tym samym czasie polskie elektrownie spalały 57 miliony ton. Deficyt wyniósł zatem aż 15 milionów ton. W tamtym roku deficyt został zasypany zapasami węgla zgromadzonymi przez Rządową Agencję Rezerw Strategicznych oraz importem. Zapasy węgla wyniosły w tym czasie 9 mln ton. W 2021 roku import węgla w około połowie był dostarczany z Rosji. Jednak w obecnym roku zgromadzonych zapasów węgla nie ma. Oznacza to, że w tym roku Polska będzie potrzebowała znacznie więcej węgla importowanego niż w 2021 roku.

Źródło: prezentacja inwestorska Bogdanka S.A. za I Q 2022

Warto pamiętać, że węgiel spalany w elektrowniach jest zupełnie inny niż wykorzystywany przez gospodarstwa domowe. Elektrownie zużywają głównie miał węglowy, czyli drobny nieoczyszczony węgiel o średniej kaloryczności. Z kolei gospodarstwa domowe potrzebują węgla oczyszczonego (mniejsza zawartość popiołu), wysokiej kaloryczności oraz bardziej ziarnisty. W starszych kotłach używa się węgiel typu orzech, kostka czy kęsy. W bardziej nowoczesnych kotłach używa się mniejszego węgla (groszek). Gospodarstwa domowe w 2021 roku zużyły około 9 mln ton węgla. Jeśli najbliższa zima będzie bardzo mroźna, to zapotrzebowanie wzrośnie do 11 mln ton. Ze wspomnianych 9 mln ton około 5 mln było polskiej produkcji, 3 mln ton zaimportowano (głównie ze Wschodu) oraz 1 mln z zapasów z poprzedniego roku. Istotny jest fakt, że węgiel importowany drogą morską ma mniejszy udział węgla średniego i grubego niż sprowadzony ze wschodu. Nawet 30% węgla sprowadzanego z Rosji czy Kazachstanu jest klasyfikowany jako średni i gruby. Dla porównania węgiel importowany drogą morską ma udział tego typu węgla na poziomie 10%. Oznacza to, że znacznie trudniej będzie zaspokoić popyt ze strony gospodarstw domowych.

Problemy z energią elektryczną będą również zależeć od pogody. Jeśli będzie wietrznie, to zmaleje zapotrzebowanie na energię elektryczną z elektrowni cieplnych ponieważ część zapotrzebowania na energię będą zaspokajać elektrownie wiatrowe. Z kolei jeśli będzie ciepło, to zmniejszy się zapotrzebowanie na węgiel w elektrociepłowniach. W przypadku wystąpienia takich warunków pogodowych, istnieje szansa, że rząd nie będzie zmuszony do wprowadzenia ingerencji w kształtowanie się popytu i podaży na węgiel.

Beneficjentami wzrostu zapotrzebowania na węgiel będą z pewnością spółki wydobywające ten surowiec. Wynika to z tego, że wzrost cen węgla poprawia opłacalność wydobycia (koszty są względnie stałe). W efekcie nawet polskie kopalnie, które wydobywają węgiel energetyczny będą w stanie poprawić rentowność operacyjną. Oczywiście zależy to od również od kontraktów podpisywanych przez spółki górnicze oraz zasady indeksacji cen. Należy pamiętać, że nadal nad spółkami węglowymi unosi się zagrożenie regulowania cen (ceny maksymalne). Rynek błyskawicznie zauważył, że pojawią się problemy z podażą węgla sprowadzanego ze wschodu. Tuż po wojnie kurs Bogdanki podwoił swoją wartość.

Bogdanka

Bogdanka posiada złoża węgla energetycznego umiejscowione na Lubelszczyźnie. Według danych prezentowanych przez spółkę udział Bogdanki na rynku węgla energetycznego wyniósł w I Q 2022 roku 23,9%. Konkurentami spółki są kopalnie należące do Polskiej Grupy Górniczej, Tauronu S.A.. Wyniki za I Q 2022 roku były bardzo dobre dla spółki. Wzrost wolumenu sprzedaży w połączeniu ze wzrostem cen spowodował, że przychody firmy wzrosły w ciągu roku o 30% do poziomu 731,7 mln zł. Dzięki wzrostowi cen nastąpiła znaczna poprawa marży brutto na sprzedaży, która w ciągu roku poprawiła się z 12,7% do 24,7%. Z kolei rentowność netto (zysk netto podzielony przez przychody) poprawił się do poziomu 19,6% z 9,7%.

Tauron

Warto również spojrzeć na Tauron, który również posiada segment wydobywczy. Należy jednak zauważyć, że ten segment nie ma kluczowego znaczenia dla przedsiębiorstwa z punktu widzenia generowanych przychodów i wyniku EBITDA. Zgodnie z danymi za I Q 2022 roku wydobycie węgla wyniosło 1,45 mln ton, oznaczało to wzrost wydobycia o 0,02 mln ton r/r. Jednak znacznie wzrosła sprzedaż węgla. W I Q 2022 roku kopalnie należące do Taurona sprzedały 1,5 mln ton węgla (+20,96% r/r). Warto dodać, że sprzedaż miału węglowego (dla elektrowni) wzrósł o 6,80% r/r do 1,1 mln ton. Znacznie mocniej wzrosła sprzedaż pozostałych sortymentów (groszek, kostka itp.). W I Q 2022 roku Tauron sprzedał 0,39 mln ton tego typu węgla (+85,71% r/r). Z kolei kwartalne przychody segmentu wydobycia wzrosły w ciągu roku o 84,15% do 558 mln zł. Wzrost wolumenu oraz wyższe ceny za węgiel spowodowały, że wynik EBITDA poprawił się z poziomu -14 mln zł (I Q 2021) do +117 mln zł (I Q 2022).

Z kolei zagraniczne spółki wydobywające i eksportujące węgiel (np. australijskie) są beneficjentami wzrostu rynkowych cen węgla.

Gazowy problem Europy

O ile z dostępnością węgla na rynku światowym nie ma problemu, to większe braki w podaży są widoczne na rynku gazu ziemnego. Europa na przestrzeni ostatnich kilkunastu lat znacznie zwiększyła konsumpcję błękitnego paliwa. Głównymi kierunkami importu gazu była Rosja z której pochodziło nawet 48% importu (2019 rok). Kolejnymi kierunkami importu do krajów Unii Europejskiej były Norwegia (28%), Katar (8%) oraz Algieria (7%). Oczywiście gaz był transportowany dwoma kanałami: gazociągami oraz gazowcami (LNG). Warto wspomnieć, że najważniejsza gospodarka Europy – Niemcy – aż 57% importowanego gazu sprowadzali z Rosji.

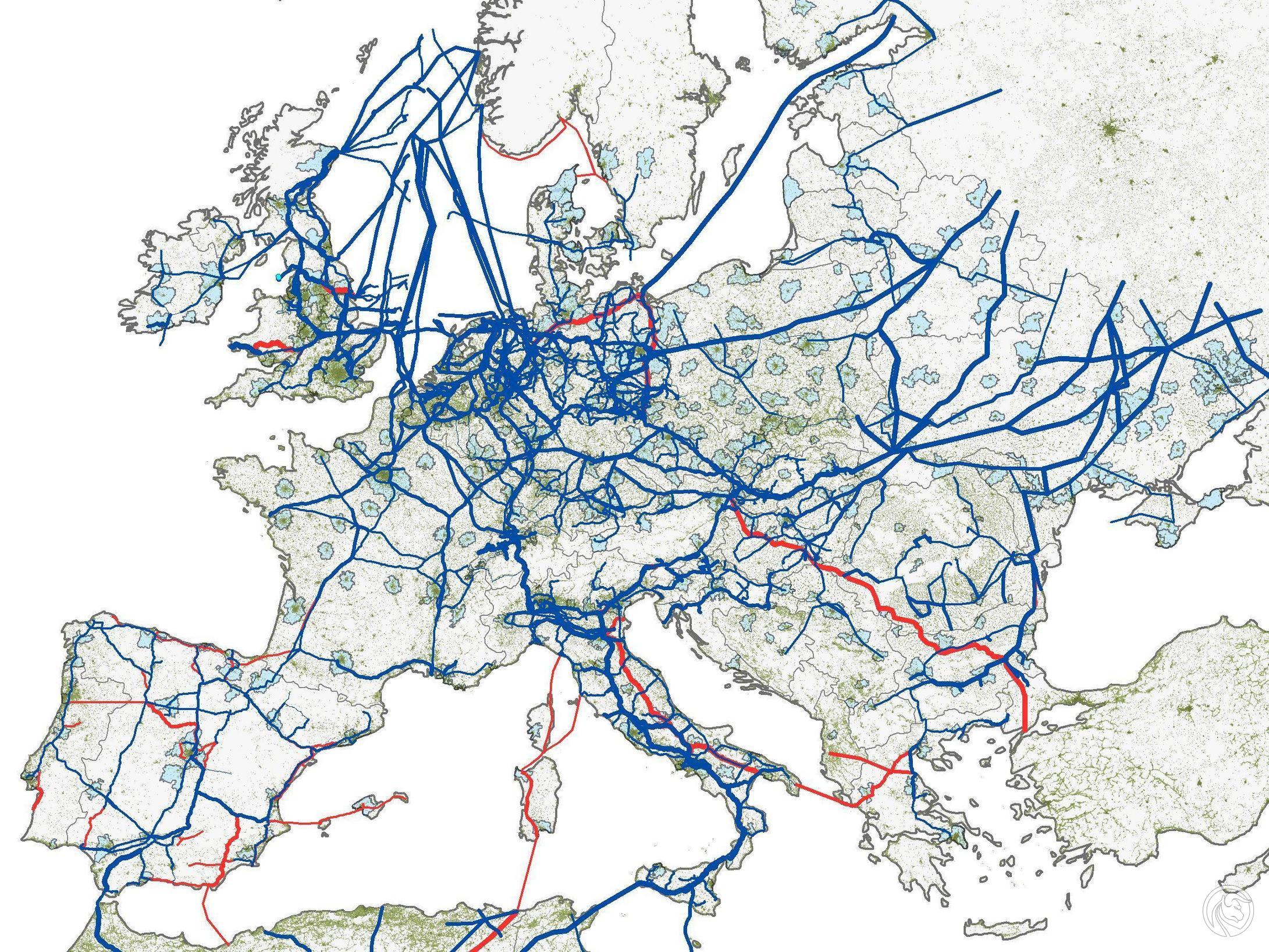

Gazociągami błękitne paliwo dostarczają w znacznej ilości tylko dwa kraje: Rosja (57% importu tym kanałem) oraz Norwegia (35%). W przypadku gazu LNG to około jednej trzeciej pochodziło z Kataru. Ze względu na to, że transport gazociągami jest bardzo wydajny i niskokosztowy, wiele krajów nie rozwinęło infrastruktury do odbioru większej ilości gazu skroplonego (LNG) do którego potrzebne są gazoporty i gazowce.

Największymi hubami gazowymi w Unii Europejskiej jest Hiszpania oraz Holandia. W Hiszpanii są bardzo duże moce przerobowe LNG, który z racji położenia geograficznego jest transportowany głównie z Algierii. Jednak ten kierunek importu gazu i jego przetransportowania do Europy jest problematyczny z powodu braku istotnych interkonektorów z francuskim systemem gazowym.

Sieć transportowa gazu ziemnego. Źródło: British Business Energy

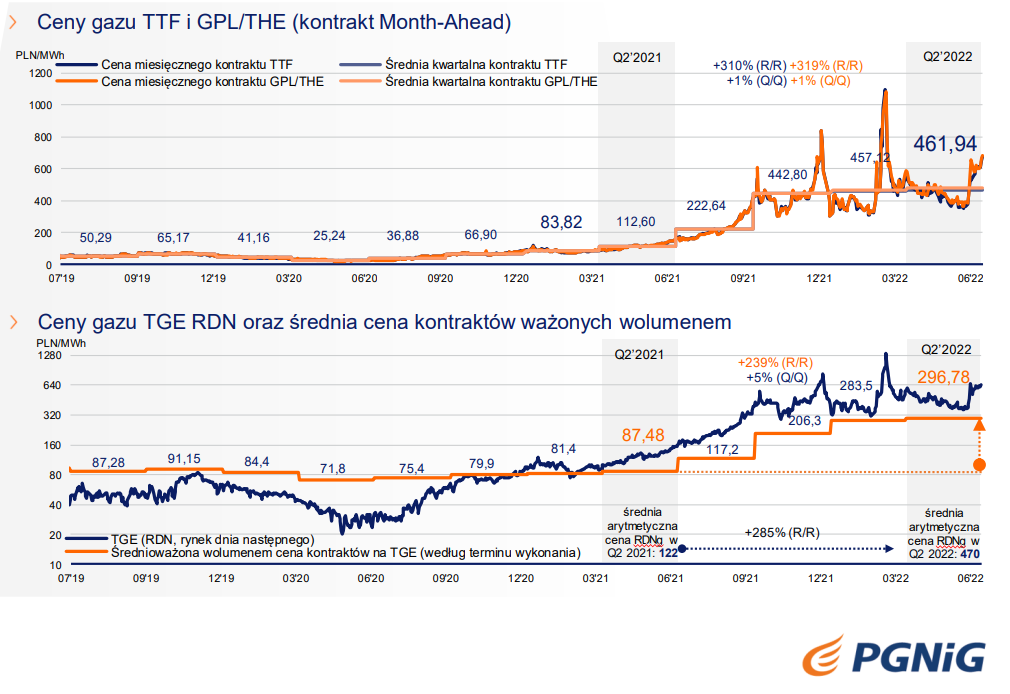

Agresja Rosji na Ukrainę spowodowała, że w Europie pojawił się wzrost zapotrzebowania na LNG. Wysoki popyt na gaz skroplony spowodowało, że ceny w Europie są znacznie większe niż w innych regionach świata. Powoduje to, że gazowcom opłaca się zawrócić i wybrać któryś z europejskich gazoportów. Powoduje to, że azjatyckie huby gazowe również podnoszą oferty na zakup LNG. Niektóre kraje rozwijające się nie są w stanie konkurować cenowo. W efekcie wzrasta ryzyko kryzysów energetycznych w krajach Emerging Markets. Obecnie wzrost cen gazu ziemnego widać na wykresie poniżej:

Podane ceny na wykresie są kwotowane w złotym polskim. Źródło: prezentacja inwestorska za II Q 2022 PGNIG S.A.

Czy Polsce wystarczy gazu?

Od początku II półrocza 2022 roku nastąpiło zmniejszenie podaży gazu z Rosji. Powodem było ograniczenie przesyłu gazu do Niemiec za pośrednictwem Nord Stream 1 (po pracach technicznych, przesył na poziomie 40% przepustowości). Kolejne zmniejszenie podaży gazu do Europy było spowodowane zaprzestaniem dostaw za pośrednictwem gazociągu jamalskiego.

Cena gazu TTF, zgodnie z danymi S&P Global, w sierpniu 2022 roku osiągnęły nowy szczyt cenowy. Oznacza to, że cena za gaz ziemny jest już wyższa niż podczas paniki na początku inwazji Rosji na Ukrainę. 15 sierpnia 2022 roku cena gazu TTF wzrosła do poziomu 221,475€/MWh. Było to o 4,2% powyżej szczytu z 8 marca 2022 roku. Jest to sygnał, że w Europie nadal jest problem z zapewnieniem gazu na poziomie zaspokojenia normalnego popytu na “błękitne paliwo”.

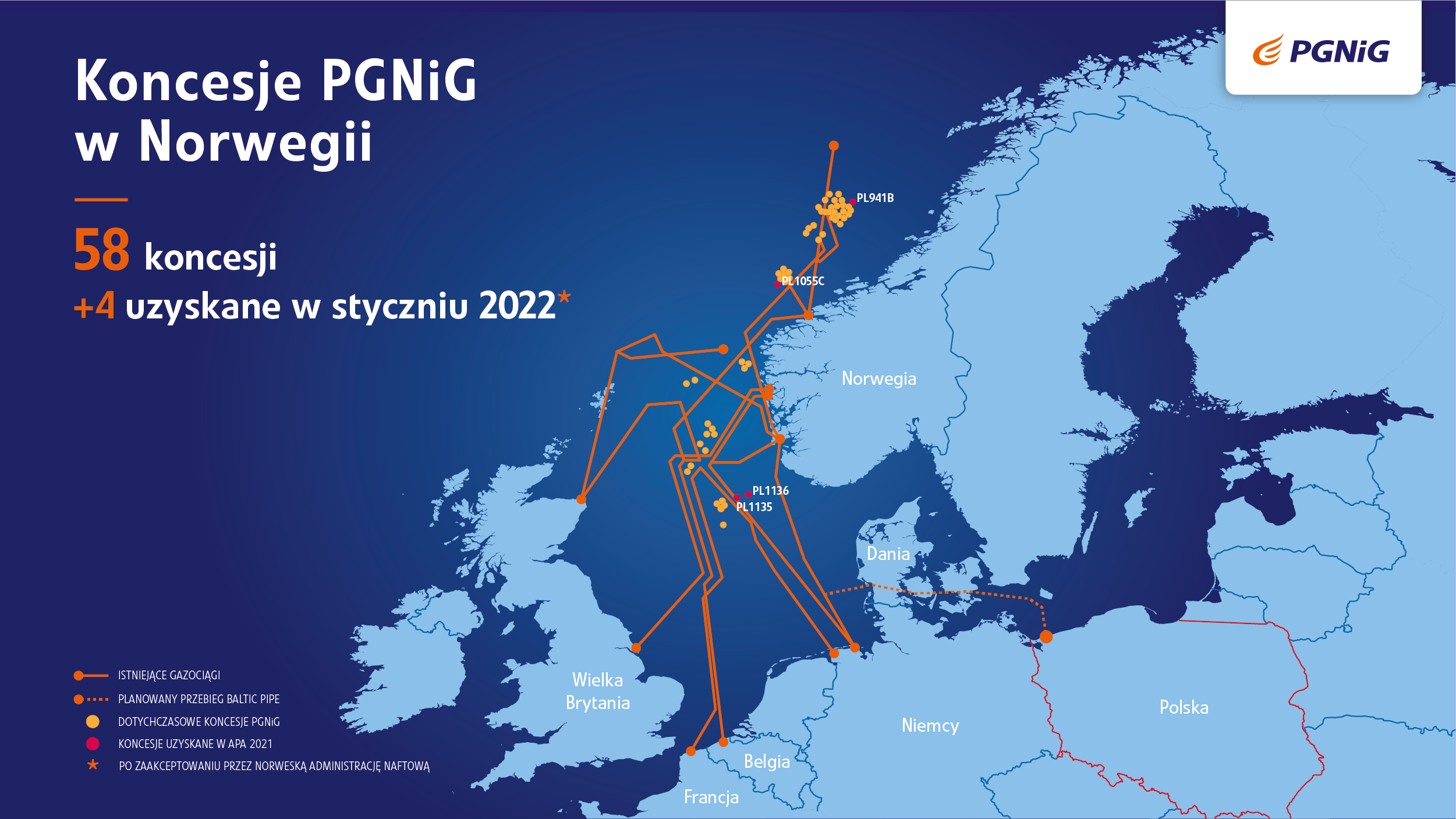

Jeśli spojrzy się na import gazu za pomocą gazociągów, w Europie poza Rosją jedynym istotnym graczem jest Norwegia. Polska we wrześniu 2022 roku zamierza otworzyć Baltic Pipe, czyli połączenie Polski z norweską nitką gazową (Norpipe). Maksymalna przepustowość Baltic Pipe wynosi 13 mld gazu ziemnego, z czego 3 mld ma trafić do Danii i Szwecji, a 10 mld do Polski. Na razie Polska ma mieć zakontraktowane 4,5 mld gazu ziemnego. Pozostałe 5,5 mld gazu Polska musi importować z Norwegii. Obecnie Norwegia jest w stanie zwiększyć wydobycie o 10-20 mld gazu ziemnego. Jednak Polska będzie musiała rywalizować o gaz m.in. z Niemcami. Część zakontraktowanego gazu pochodzi ze złóż należących do PGNiG. W 2022 roku polska spółka miała 62 koncesje wydobywcze w Norwegii i na terenie Morza Północnego.

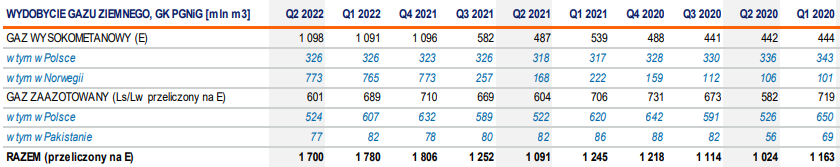

Źródło: PGNiG

Wzrost liczby koncesji powoduje, że PGNiG znacznie zwiększyło wydobycie gazu ziemnego w Norwegii do poziomu nieco poniżej 0,8 mld m3 kwartalnie. Jest to poziom niewystarczający aby zapewnić Polsce niezależność energetyczną, ale ten krok pozwala zdywersyfikować dostawców gazu do Polski.

Obecnie Polska ma praktycznie wypełnione swoje magazyny gazowe. Jednak wspomniane magazyny są w stanie zaspokoić krajowe zapotrzebowanie na zaledwie 40 dni. Polska w ciągu roku zużywa 20-22 mld gazu ziemnego, z czego w sezonie grzewczym konsumpcja błękitnego paliwa wynosi około 12 mld. Jeśli Polsce nie uda się zakontraktować pełnej przepustowości Baltic Pipe, to innymi rozwiązaniami jest skorzystanie z mocy gazoportu, połączenia z Litwą (GIPL) oraz interkonektor ze Słowacją. Oczywiście skorzystanie z interkonektora to tak naprawdę konsumpcja gazu rosyjskiego, więc będzie traktowana jako ostateczność (z powodów politycznych). Interkonektor ze Słowacją umożliwia maksymalny import w kierunku Polski 5,7 mld sześciennych gazu ziemnego rocznie. Na Słowację możliwy jest przesył 4,7 mld sześciennych gazu rocznie. Otwartym pytaniem pozostaje, czy w sezonie grzewczym Rosja będzie respektowała długoterminowe kontrakty z partnerami z Europy, czy zdecyduje się na szantaż energetyczny.

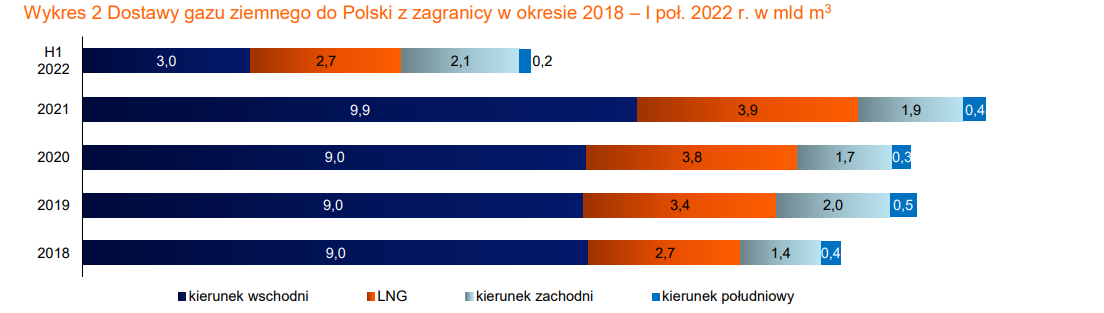

Źródło: raport za II Q 2022 PGNiG

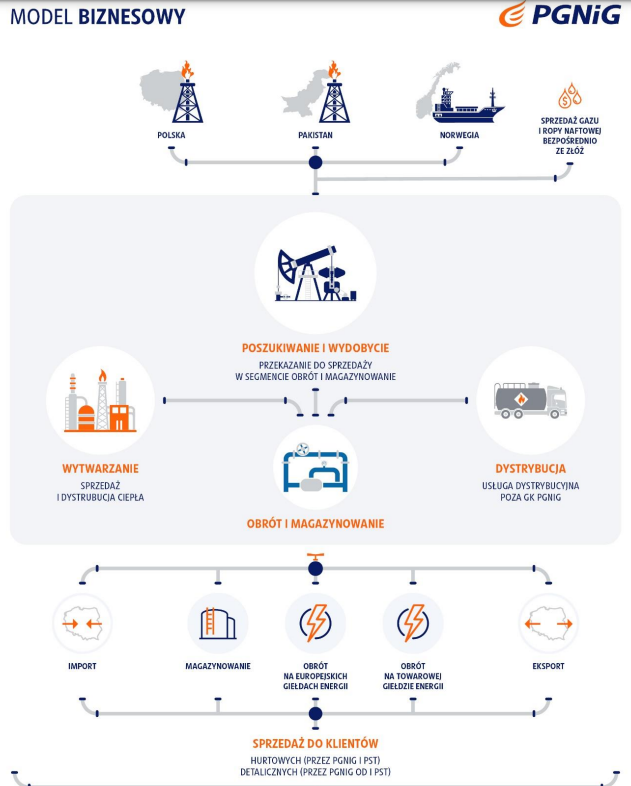

Beneficjentem obecnej sytuacji na rynku gazu w Europie są firmy wydobywające i sprzedające gaz ziemny, które sprzedają swój produkt po cenach spotowych. Na GPW notowana jest spółka, która działa na rynku gazu. Jest to PGNIG, który w niedługim czasie ma się połączyć z PKN Orlen. PGNIG zajmuje się wydobyciem, magazynowaniem, obrotem oraz dystrybucją gazu ziemnego. Mimo, że spółka ma bardzo mocną pozycję rynkową w Polsce.

PGNiG

PGNiG jest praktycznie monopolistą na rynku dystrybucji gazu do odbiorców indywidualnych oraz ma bardzo mocną pozycję w segmencie klientów korporacyjnych. Spółka zajmuje się głównie wydobyciem, obrotem oraz dystrybucją gazu ziemnego. Posiada także mniejszy segment skupiający się na wydobyciu ropy naftowej. Oprócz tego spółka zajmuje się także magazynowaniem gazowych i płynnych oraz produkcją ciepła i energii elektrycznej. PGNiG SA posiada również segment specjalistycznych usług geofizycznych i wiertniczo–serwisowych.

Źródło: II Q 2022, raport PGNiG S.A.

Większościowym akcjonariuszem jest Skarb Państwa, który posiada ponad 70% udziałów w spółce. W 2022 roku planowane jest połączenie PKN Orlen z PGNiG. W efekcie powstanie koncern energetyczny, w którym Skarb Państwa będzie posiadał około 52% akcji.

Należy pamiętać, że PGNiG działa na regulowanym rynku. 16 sierpnia prezydent Andrzej Duda podpisał ustawę w celu zwiększenia bezpieczeństwa gazowego Polski. Zgodnie z ustawą przedłużono do 2027 roku obowiązek zatwierdzania przez Prezesa Urzędu Regulacji Energetyki (URE) taryf na sprzedaż gazu do odbiorców domowych i strategicznych instytucji pożytku publicznego (szpitale, szkoły, przedszkola). Z kolei pozostali odbiorcy muszą akceptować ceny rynkowe. W 2022 roku ceny gazu dla wielu przedsiębiorstw wzrosły w trzycyfrowym tempie. Rząd stara się ograniczyć wpływ podwyżek cen gazu. Wprowadził m.in. czasowe obniżenie VAT-u na gaz ziemny (z 23% na 0%). Jeśli rząd postanowi zamrozić ceny gazu ziemnego, aby nie zwiększać kosztów energii dla gospodarstw domowych i firm, wtedy PGNiG będzie potrzebować rządowej rekompensaty aby nie pogorszyć swojej sytuacji ekonomicznej.

Energetyka – europejski problem

Oprócz problemów z surowcem, w Europie pojawiły się także problemy z produkcją energii elektrycznej z elektrowni jądrowych. Niski stan wód w rzekach powoduje, że elektrownie nie mogą chłodzić reaktorów w łatwy sposób. To właśnie rzeki były jednym z głównych sposobów dostarczania wody, która chłodziła reaktory. Obecnie problemy z suszą powodują, że elektrownie pracują ze znacznie niższą mocą niż w “normalnych” czasach. W efekcie francuska spółka energetyczna EDF z eksportera netto stała się importerem energii elektrycznej. Jednym z kierunków importu energii jest Zjednoczone Królestwo. Na domiar złego, Norwegia ogłosiła, że zamierza zmniejszyć eksport energii elektrycznej, jeśli poziomy zbiorników potrzebnych do produkcji energii elektrycznej z hydro spadną poniżej średniej sezonowej. To znacznie zmniejsza potencjalną podaż energii elektrycznej na europejskim rynku, co powoduje, że ceny energii elektrycznej na giełdzie znacząco rosną.

PRZECZYTAJ: Jak inwestować w energię w czasie kryzysu energetycznego? [Poradnik]

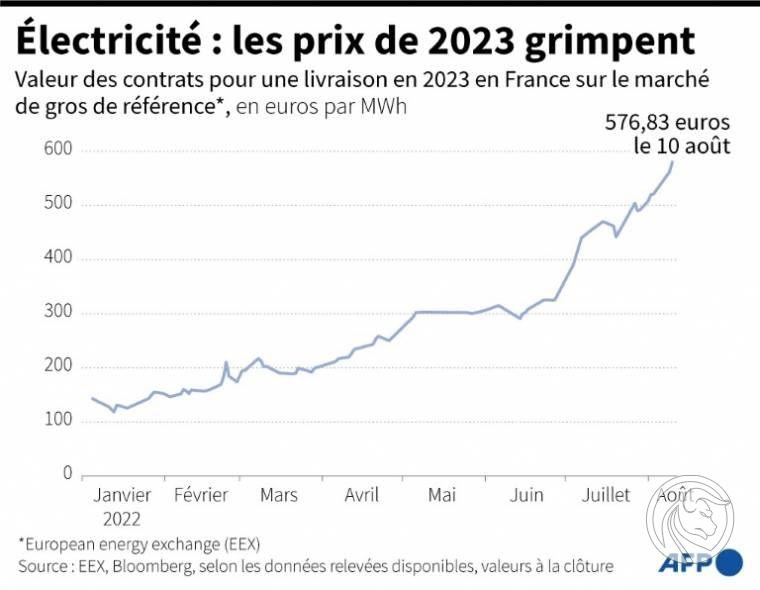

Odcięcie niemieckich dostawców od części gazu ziemnego z Rosji spowodowały, że Uniper musiał kupować gaz z rynku spotowego po znacznie wyższych cenach. Spowodowało to, że niemiecka firma ogłosiła 17 sierpnia bardzo złe wyniki finansowe. Strata przekroczyła ponad 12 mld€. Należy zaznaczyć, że w Niemczech część energii elektrycznej jest wytwarzana z gazu. W 2020 roku gaz ziemny odpowiadał za około 12% miksu energetycznego naszego zachodniego sąsiada. Coraz głośniej wspomina się o tym, że Niemcy będą zmuszone zwiększyć produkcję energii elektrycznej z węgla oraz atomu. Wątek ponownego uruchomienia elektrowni jądrowych pojawia się także wśród niektórych polityków partii Zielonych (do tej pory przeciwników energii jądrowej). Ze wzrostem cen energii elektrycznej zmaga się także Francja.

Ceny energii elektrycznej we Francji. Źródło: France.detalzero.com

Spoglądając na wszystkie czynniki, które wystąpiły w 2022 roku, nie ma co się dziwić, że obecnie Unia Europejska została uderzona przez wzrost cen energii elektrycznej. Powoduje to, że przedsiębiorstwa oraz gospodarstwa domowe będą musiały więcej wydawać na opłacenie rachunków za energię. To z kolei odbije się na mniejszych wydatkach konsumenckich gospodarstw domowych oraz zwiększy presję na obniżenie poziomu inwestycji u firm produkcyjnych.

W Polsce zauważalny jest wzrost kosztów produkcji energii elektrycznej z powodu wzrostu cen miału energetycznego oraz gazu ziemnego. W efekcie nastąpiła presja na wzrost cen energii elektrycznej. Z racji tego, że URE (Urząd Regulacji Energetyki) reguluje ceny dla odbiorców detalicznych, wzrost kosztów energii elektrycznej jest znacznie mniejszy niż wynikałoby to z bodźców rynkowych. Z drugiej strony firmy energetyczne znacznie zwiększyły ceny dla odbiorców komercyjnych. Według serwisu Rachuneo średni wzrost ceny energii elektrycznej dla małych firm wyniósł 280%.

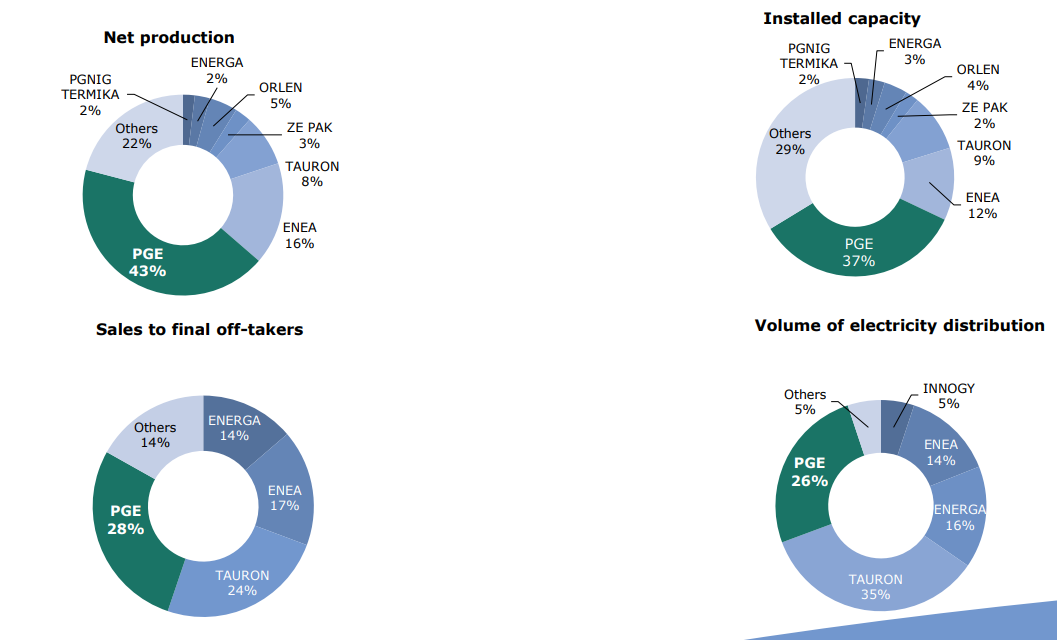

Źródło: prezentacja inwestorska PGE S.A. maj 2022

Rząd wprowadził programy osłonowe, w których było ograniczenie podatku VAT z 23% do 5%. Jednocześnie pojawiają się plotki o planowanym zamrożeniu cen energii elektrycznej i gazu. Takie rozwiązanie może negatywnie odbić się na rentowności firm energetycznych notowanych na GPW w Warszawie. Wśród najważniejszych firm energetycznych w Polsce należy wymienić PGE S.A., Enea S.A. oraz Tauron S.A. Należy pamiętać, że przed polską energetyką stoi poważny problem transformacji energetycznej, która będzie wymagać dużych nakładów inwestycyjnych.

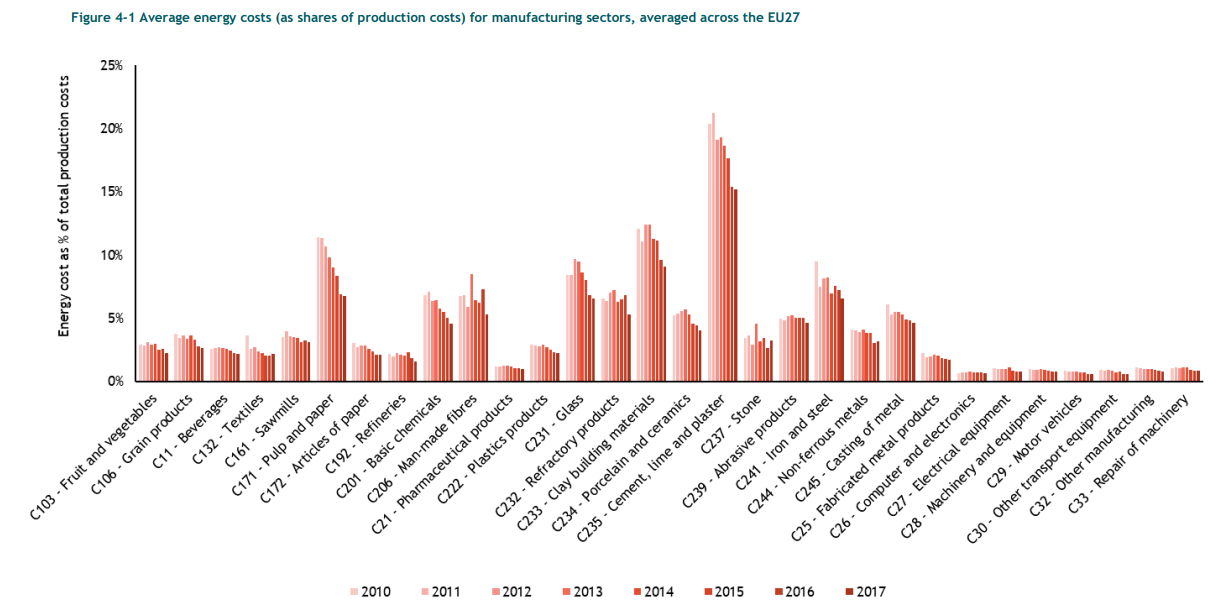

Wzrost cen energii elektrycznej a koszty produkcji

Problemy energetyczne w Europie z pewnością odbiją się na kondycji firm przemysłowych. Oczywiście nie dla wszystkich firm ceny energii są kluczowe w procesie produkcyjnym. Bardzo ciekawe światło na sytuację wielu energetycznych firm rzuca raport Komisji Europejskiej z października 2020 roku, dotyczący rynku energii w Unii Europejskiej („Study on energy prices, costs and their impact on industry and households”). Według tego raportu przedsiębiorstwa działające w takich branżach jak papiernicza, cementowa, szklana stalowa czy chemiczna są dosyć czułe na zmiany cen energii oraz surowców energetycznych. Dla tych spółek można spodziewać się pogorszenia wyników finansowych, ponieważ nie wszystkie koszty uda się przerzucić producentom na swoich klientów.

Źródło: Raport „Study on energy prices, costs and their impact on industry and households” – Komisja Europejska październik 2020.

Możliwe, że przecena wielu spółek produkcyjnych będzie okazją inwestycyjną na najbliższe lata. Ceny energii elektrycznej i surowców energetycznych w końcu się ustabilizują, co pozwoli na odbudowę marż przez najbardziej dotknięte przedsiębiorstwa. Polskie firmy produkcyjne w najbliższym okresie będą zmagały się z wysoką inflacją, wzrostem kosztów energii elektrycznej oraz prawdopodobnym spowolnieniu gospodarczym (wysokie stopy procentowe w połączeniu ze spowolnieniem gospodarczym w krajach „Starej Unii”).

![Kanada – Jak inwestować w S&P/TSX60? [Poradnik] kanada - jak inwestować w sp tsx60](https://forexclub.pl/wp-content/uploads/2024/11/kanada-jak-inwestowac-w-sp-tsx60-184x120.jpg?v=1730798591)

![Inwestycje w sztuczną inteligencję (AI) – jakie spółki wybrać? [Poradnik] inwestycje w sztuczną inteligencję - ai](https://forexclub.pl/wp-content/uploads/2024/11/inwestycje-w-sztuczna-inteligencje-184x120.jpg?v=1731576114)

![Day-trading w czasach podwyższonej zmienności. Webinary z Mr Yogi [ZMIANA TERMINU] Michał Zbróg Mryogi (700 x 450 px) - 10](https://forexclub.pl/wp-content/uploads/2024/11/DT-Mryogi-700-x-450-px-final-v4-184x120.jpg?v=1732097892)

![Zrozumienie zmienności rynkowej: Perspektywa daytradera – MrYogi [Video] Zrozumienie zmienności rynkowej - Video](https://forexclub.pl/wp-content/uploads/2024/11/Zrozumienie-zmiennosci-rynkowej-Video-184x120.jpg?v=1731559833)

![Najczęstsze błędy początkującego tradera – Mr Yogi [VIDEO] Scalping - Najczęstsze błędy początkującego tradera - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Najczestsze-bledy-poczatkujacego-tradera-VIDEO-184x120.jpg?v=1711601376)

![Nauka cierpliwości: Brak pozycji to też pozycja – Mr Yogi [VIDEO] Scalping - Nauka cierpliwosci - Brak pozycji to tez pozycja - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Nauka-cierpliwosci-Brak-pozycji-to-tez-pozycja-VIDEO-184x120.jpg?v=1710999249)