Kanał Donchiana – skalowanie wielkości pozycji, wykorzystanie do wybić

Kontynuując naszą serię artykułów poświęconą wskaźnikom technicznym, dzisiaj przedstawimy kolejny z nich – Kanał Donchiana. Można pokusić się o stwierdzenie, że jest on dość mało popularny, ale nie do końca wiadomo dlaczego. Bez wątpienia, to ciekawy wskaźnik podążający za trendem, który opracowany został przez Richarda Donchiana, jednego z pionierów analizy technicznej. W tym artykule przyjrzymy się bliżej założeniom wykorzystania kanału oraz przedstawimy kilka wskazówek na poprawę jakości sygnałów, które owe wskaźnik generuje.

Przeczytaj koniecznie: Parabolic SAR – metodyka i sposoby wykorzystywania

Kanał Donchiana – podstawy

Na pierwszy rzut oka wygląd kanału może przypominać inny popularny wskaźnik jakim jest wstęga Bollingera. Główne założenie jest proste. Mamy dwie linie, które wskazują maksimum oraz minimum wcześniej określonego zakresu – docelowo jest to 20 dni. Wskaźnik przyjmuje wybraną przez tradera liczbę przedziałów czasowych i na tej podstawie oblicza górną i dolną wartość zakresu.

Wygląda to następująco:

- górna linia – najwyższa cena w ostatnich n okresach,

- dolna linia – najniższa cena w ostatnich n okresach.

Oczywiście, docelową wartość 20 można bez problemu zmienić wedle własnych preferencji. Jeżeli chodzi o środkową linię, którą również można uwidocznić na wykresie, jest to średnia otrzymana z wysokiej i niskiej linii według prostej formuły:

linia środkowa = (szczyt z n okresów + dołek z n okresów)/2

Wykorzystując wskaźnik w codziennej analizie głównie chodzi o to, aby dobrze zdefiniować zakres, a następnie poczekać aż cena wybije się po jednej ze stron.

Podstawowy wygląd Kanału Donchiana. Wykres NZD/USD, interwał D1. Źródło: xStation 5 XTB

Poprawa sygnałów generowanych przez wskaźnik

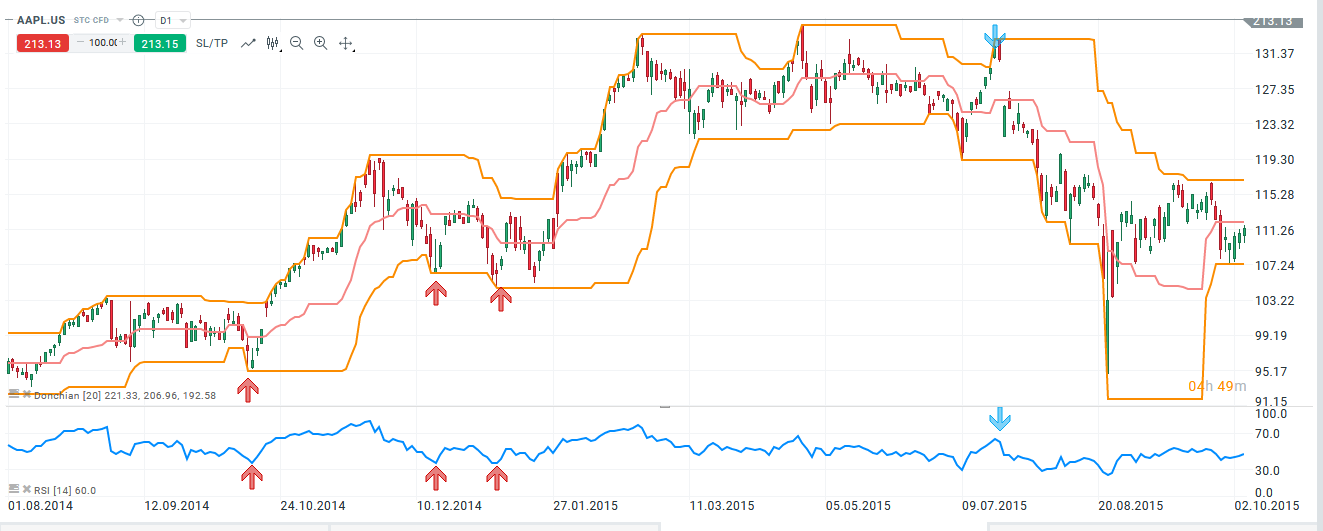

Jak to bywa na ogół ze wskaźnikami, nie wszystkie generowane sygnały okazują się skuteczne. W przypadku kanału chodzi głównie o wybicia. Jeżeli mamy nieco więcej doświadczenia i przyjrzymy się tym fałszywym z reguły zaobserwujemy, że towarzyszy im niskie momentum. Aby zminimalizować i oddzielić lepsze sygnały od gorszych, pierwsze co możemy zrobić to dołożyć RSI jaki drugi filtr. Jeżeli jesteś traderem, który handluje typowo na wybicia, to brak momentum, lub dywergencja na wskaźniku, mogą z wyprzedzeniem sygnalizować fałszywkę jeżeli cena pokonuje dany zakres.

Połączenie Kanału Donchiana z RSI. Wykres Apple, interwał D1. Źródło: xStation 5 XTB

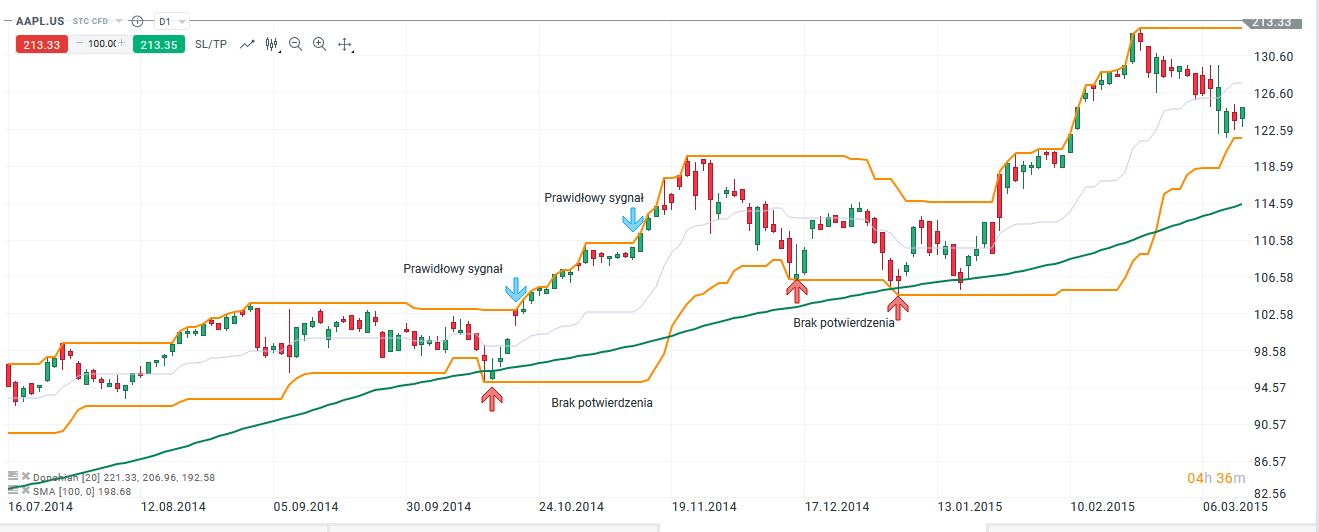

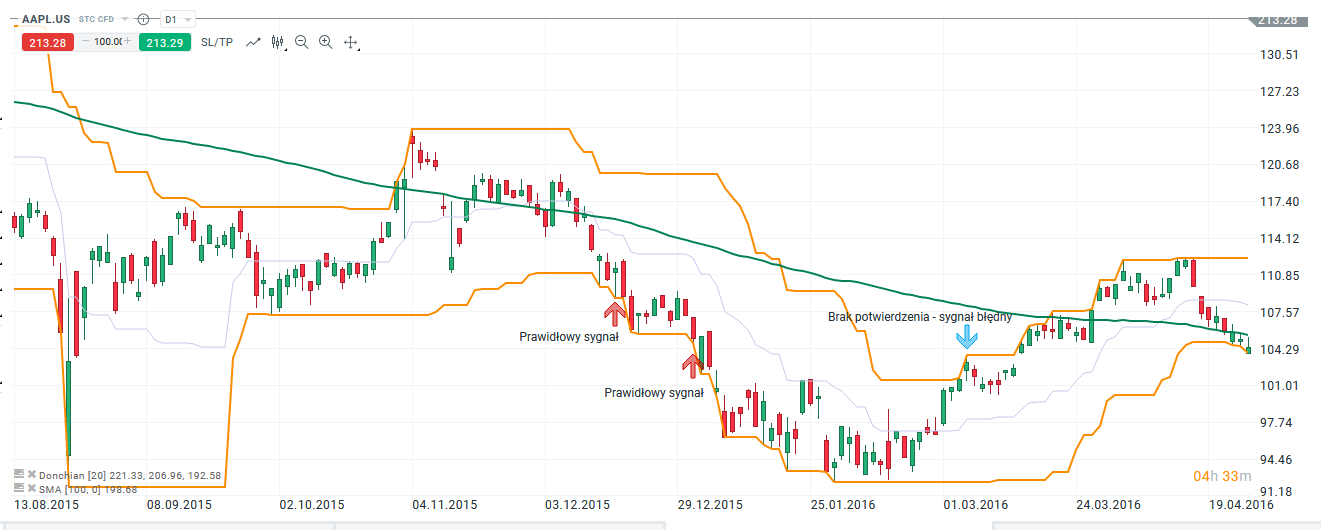

Kolejna technika pozwalająca poprawić jakość sygnałów, która w mojej opinii jest nawet bardziej skuteczną, to połączenie kanału ze średnią kroczącą. Jeżeli nie mamy jeszcze wystarczającego doświadczenia i nie potrafimy dobrze „czytać informacji” ze wskaźników, to tutaj sytuacja jest prosta. Średnia tak jak RSI jest naszym dodatkowym filtrem, który pozwala rozgraniczyć scenariusz na wzrostowy lub spadkowy. Gdy cena znajduje się powyżej średniej, szukamy tylko wybić w górę. W sytuacji gdy cena jest poniżej średniej, tylko wybić w dół. Po dołożeniu średniej do poprzedniego przykładu wygląda to następująco. Zmniejszyła się ilość sygnałów, jednocześnie poprawiła się ich jakość.

Połączenie Kanału Donchiana ze średnią kroczącą – sygnał kupna. Wykres Apple, interwał D1. Źródło: xStation 5 XTB

Połączenie Kanału Donchiana ze średnią kroczącą – sygnał sprzedaży. Wykres Apple, interwał D1. Źródło: xStation 5 XTB

Skalowanie i dobór wielkości pozycji

Od zawsze dobór odpowiedniej wielkości pozycji stanowi pewne kontrowersje. Istnieje pewna metoda skalowania, która może pomóc w handlu na wybicia i podążania za trendem. Nie należy mylić jej z piramidowaniem czy gridem. Na wstępie zawsze określamy maksymalną wielkość, jaką jesteśmy w stanie zaangażować w pojedyncze wejście. Skalowanie polega na początkowym wejściu częścią docelowego rozmiaru pozycji, a następnie gdy cena podąża w zakładanym kierunku, dodawaniu do pozycji i przenoszeniu stop loss’a tak, by chronić dotychczasowe zyski.

Przykładowo, jeżeli maksymalna wielkość pozycji to 1 lot, początkowe wejście może być na 0.2 lota, następnie po ruchu zabezpieczamy zysk, dodajemy kolejne 0.2 lota i tak do momentu osiągnięcia maksymalnego rozmiaru, bądź wybicia take profit’u.

Takie podejście ma dwie zalety:

- przy fałszywce osiągnięty stop loss będzie niewielki, ponieważ nie od razu wchodzimy maksymalną wielkością pozycji,

- jeżeli mamy rację i cena silnie podąża w zakładanym przez nas kierunku, pozwala to maksymalizować zysk.

![Kanada – Jak inwestować w S&P/TSX60? [Poradnik] kanada - jak inwestować w sp tsx60](https://forexclub.pl/wp-content/uploads/2024/11/kanada-jak-inwestowac-w-sp-tsx60-184x120.jpg?v=1730798591)

![Inwestycje w sztuczną inteligencję (AI) – jakie spółki wybrać? [Poradnik] inwestycje w sztuczną inteligencję - ai](https://forexclub.pl/wp-content/uploads/2024/11/inwestycje-w-sztuczna-inteligencje-184x120.jpg?v=1731576114)

![Day-trading w czasach podwyższonej zmienności. Webinary z Mr Yogi [ZMIANA TERMINU] Michał Zbróg Mryogi (700 x 450 px) - 10](https://forexclub.pl/wp-content/uploads/2024/11/DT-Mryogi-700-x-450-px-final-v4-184x120.jpg?v=1732097892)

![Zrozumienie zmienności rynkowej: Perspektywa daytradera – MrYogi [Video] Zrozumienie zmienności rynkowej - Video](https://forexclub.pl/wp-content/uploads/2024/11/Zrozumienie-zmiennosci-rynkowej-Video-184x120.jpg?v=1731559833)

![Najczęstsze błędy początkującego tradera – Mr Yogi [VIDEO] Scalping - Najczęstsze błędy początkującego tradera - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Najczestsze-bledy-poczatkujacego-tradera-VIDEO-184x120.jpg?v=1711601376)

![Nauka cierpliwości: Brak pozycji to też pozycja – Mr Yogi [VIDEO] Scalping - Nauka cierpliwosci - Brak pozycji to tez pozycja - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Nauka-cierpliwosci-Brak-pozycji-to-tez-pozycja-VIDEO-184x120.jpg?v=1710999249)

![Trzy prawa Wyckoffa na aktualnych wykresach – Mieczysław Siudek [Video] Trzy prawa Wyckoffa na aktualnych wykresach](https://forexclub.pl/wp-content/uploads/2023/05/Trzy-prawa-Wyckoffa-na-aktualnych-wykresach-300x200.jpg?v=1684310083)

![Grzegorz Moskwa – Ichimoku to nie wszystko. O ewolucji tradera i analizie rynków [Wywiad] grzegorz moskwa ichimoku wywiad](https://forexclub.pl/wp-content/uploads/2022/12/grzegorz-moskwa-ichimoku-wywiad-300x200.jpg?v=1671102708)