Charles Ponzi – twórca słynnej piramidy finansowej

W historii finansów pojawiało się wielu szarlatanów, którzy oferowali swoim klientom perspektywy ponadprzeciętnych zysków. Niewielu jednak miało na tyle „szczęście” aby zostać zapamiętanym w historii. Jednym z nich jest Charles Ponzi, który jest znany z określenia piramidy Ponziego (ang. Ponzi scheme). W dzisiejszym artykule przybliżymy sylwetkę tego finansowego oszusta oraz wyjaśnimy na czym polega model piramidy finansowej. Zapraszamy do lektury!

Czym jest oszustwo finansowe?

Oszustwem finansowym nazywamy sytuację w której jedna osoba lub grupa ludzi jest całkowicie świadoma, że oferowany produkt lub usługa jest nieuczciwa i budzi wątpliwości prawne. Mimo tego organizatorzy oszustwa fałszywie przedstawiają fakty, manipulują danymi w celu osiągnięcia korzyści materialnych. Oszustom finansowym zależy na szybkim pozyskaniu środków finansowych od swoich ofiar (tj. nieświadomych klientów) a następnie wytransferowanie ich w celu ich ukrycia i zdefraudowania.

Istnieje wiele typów oszustw finansowych do najpopularniejszych z nich należą:

- Tworzenie piramidy finansowej

- Manipulacja danymi aby przedstawić „niesamowite perspektywy finansowe”

- Manipulowanie wynikami finansowymi w celu sprzedaży akcji po wyższej cenie (window dresssing)

- Zaniżanie zysków firmy w celu spadku kursu i „ściągnięciu” przedsiębiorstwa z giełdy

- Nie inwestowanie środków zgodnie z ich przeznaczeniem

- Pranie brudnych pieniędzy

- Wyłudzanie pieniędzy

- Oszustwa czekowe i na kartach płatniczych

- Nielegalne zarządzanie aktywami

Oszuści finansowi z reguły nie działają w sposób wysublimowany. Najczęściej poszukują specyficznego typu klienta i do niego dostosowują swój marketing. Celem są osoby, które chciałyby zarobić duże pieniądze bez ryzyka, nie posiadają wiedzy finansowej, nie lubią „tradycyjnym” instytucjom finansowym oraz są łatwowierne. Takie połączenie tworzy klienta idealnego dla każdego oszusta finansowego.

Często oszustwa finansowe łatwo zidentyfikować. Pojawienie się poniższych „czerwonych flag”, które powinny przestrzec przed powierzeniem środków. Są to m.in.:

- Zapewnienie o wysokich „gwarantowanych” zyskach – z reguły na rynku finansowym nie ma darmowych obiadów. Wysokie zyski zawsze wiążą się z wyższym ryzykiem. Jeśli rynkowa stopa wolna od ryzyka (tj. stopa referencyjna NBP) wynosi 6,75% to oferta 20% bez ryzyka powinna budzić podejrzenia.

- Niewielki czas trwania „promocji” – oszuści starają się nakłonić do szybkiego przelania środków. Z tego powodu stosują sztuczki marketingowe o zapewnieniu o tylko „czasowej” ofercie. Ma to na celu uśpienie czujności ofiary, ponieważ emocje mogą przesłonić zdrowy rozsądek. Klient, który chce osiągnąć ponadprzeciętne, bezpieczne zyski może ulec pokusie i szybko zainwestować w promocyjną ofertę inwestycyjną.

- Niechęć do udostępniania szczegółowych informacji finansowych – oszuści lubią roztaczać wizję świetnych perspektyw finansowych ale nie lubią informować szczegółowo o swoich przedsięwzięciach. Czasami zdarza się, że firma mimo takiego obowiązku nie składa rocznego sprawozdania finansowego w Krajowym Rejestrze Sądowym

- Umieszczenie na liście alertów KNF – Komisja Nadzoru Finansowego zajmuje się monitorowaniem rynku finansowego pod kątem przestrzegania regulacji. Jeśli jakiś podmiot finansowy nie spełnia wszystkich regulacji lub jego działalność budzi poważne zastrzeżenia to ląduje na „Liście ostrzeżeń publicznych KNF”.

- Niewielkie kapitały spółki – często oszustwa finansowe organizowane są za pośrednictwem specjalnie powołanych spółek. Ponieważ docelowo taka firma ma przewidziany „krótki czas życia” to kapitały takiej spółki są na minimalnym poziomie.

- Brak rejestracji firmy w KRS lub CEIDG – firma przedstawiająca się jako „z polskim kapitałem” oferująca produkty inwestycyjne nie jest nawet zarejestrowana.

W przypadku oszustw finansowych zawsze warto zadać sobie pytanie:

Dlaczego ktoś oferuje mi bardzo wysokie zyski bez ryzyka?

Przecież jeśli oferta jest rzeczywiście tak bezpieczna i zyskowna to o wiele rozsądniej jest skorzystać z pożyczki bankowej aby sfinansować całe przedsięwzięcie.

Jednym z najbardziej rozpowszechnionych oszustw finansowych jest piramida finansowa. Mimo, że działanie piramid ma długą historię to jednym z najbardziej znanych twórców jest Charles Ponzi. W dalszej części artykułu skupimy się na tym czym była piramida ponziego oraz kim dokładnie był Charles Ponzi?

Dlaczego piramida Ponziego nie może działać?

Piramida Ponziego jest jednym z najbardziej znanych rodzajów oszustw finansowych. Jej idea jest niemożliwa do utrzymania im wyższe odsetki proponuje swoim klientom. Wynika to z działania procentu składanego, który początkowo działa korzystnie dla oszustów (zapewnia szybki napływ kapitału) ale z czasem jest największym wrogiem twórców piramidy. Wystarczy prosta matematyka aby unaocznić, że oferowanie stopy zwrotu 100% w 90 dni jest finansowym samobójstwem.

Przykładowo oszust na początku oferuję stopę zwrotu wynoszącą 100% w ciągu 3 miesięcy i dzięki temu pozyskuje 1 mln złotych. Ile będzie miał do oddania jeśli początkowe ofiary będą trzymały środki do końca roku? Odpowiedź brzmi: 16 milionów złotych. Rozpiska znajduje się poniżej:

| Działanie piramidy Ponziego | Kwota na początku okresu inwestycji | Odsetki |

| Pierwsze 3 miesiące | 1 mln zł | 1 mln zł |

| Od 4 do 6 miesiąca inwestycji | 2 mln zł | 2 mln zł |

| Od 7 do 9 miesiąca inwestycji | 4 mln zł | 4 mln zł |

| Od 10 do 12 miesiąca inwestycji | 8 mln zł | 8 mln zł |

Źródło: opracowanie własne

Jak widać już po 9 miesiącach oszuści mają do oddania pierwotnym inwestorom 1 milion kapitału i 7 mln odsetek (w tym odsetki od skapitalizowanych odsetek). Po 12 miesiącach twórcy piramidy potrzebowaliby zastrzyku dodatkowych 15 milionów złotych aby spłacić pierwszych inwestorów. Napływ 15 mln dodatkowego kapitału oznacza, że już po kolejnych 3 miesiącach oszuści potrzebowaliby 30 mln zł aby tylko spłacić drugą rundę oszustów.

Im większa jest piramida finansowa tym trudniej nią zarządzać. Co więcej taka struktura jest bardzo wrażliwa nawet na małą panikę inwestorów. Z tego względu już w chwili jej stworzenia jej przyszłość jest znana – projekt zakończy się defraudacją środków inwestorów. Skorzysta tylko pierwsza fala inwestorów, która jednak po upadku takiej piramidy będzie musiała zwrócić odsetki aby pokryć kapitał wpłacony przez innych klientów.

Kim był Charles Ponzi?

Charles Ponzi około 1920 roku, źródło: Wikipedia

Jego pełne imię to Carlo Pietro Giovanni Guglielmo Tebaldo Ponzi. Charles Ponzi urodził się 3 marca 1882 roku w Lugo w regionie Emillia-Romagna. Przodkowie Ponziego byli bardzo bogaci, ale na skutek złego zarządzania majątkiem popadli w problemy finansowe. Mimo to jego matka nadal żyła przeszłością i używała tytułu „donna”. Charles w celu zdobycia pieniędzy zatrudnił się jako pracownik pocztowy. Zgromadzone pieniądze pozwoliły mu rozpocząć edukację na La Sapienza. Jednak w okresie studiów, zamiast nauki Ponzi wolał się bawić. Zaprzyjaźnił się z bogatymi studentami i przez kilka lat wydawał pieniądze w rzymskich barach, kawiarniach i operach. Spowodowało to, że zaniedbał naukę co skończyło się tym, że nie uzyskał wykształcenia. Jednocześnie stracił wszystkie środki które miał zgromadzone na edukację.

Zachęcany przez rodzinę, pod koniec 1903 roku przybył do Stanów Zjednoczonych. Podczas długiej podróży wydał większość swoich pieniędzy, które dostał w celu ułatwienia startu na nowym kontynencie.

Jak sam wspomniał: „Wylądowałem w tym kraju [tj. USA] z 2,5$ w kieszeni i 1 milionem dolarów w nadziei, a ta nadzieja nigdy mnie nie opuściła”.

Charles bardzo szybko nauczył się języka angielskiego i przez kilka lat pracował dorywczo. Po pewnym czasie zatrudnił się na zmywaku w restauracji gdzie aby oszczędzić pieniądze spał na podłodze. Dzięki swojej sumienności został awansowany na kelnera. Jednak awans nie trwał długo, bardzo szybko został zwolniony za oszukiwanie klientów restauracji.

Podróż do Kanady

W 1907 roku Ponzi zdał sobie sprawę, że w Stanach Zjednoczonych nie czeka go żadna większa kariera. Z tego powodu przeniósł się do pobliskiej Kanady. Wybór padł na Montreal gdzie Charles został asystentem kasjera w nowo otwartym Banco Zarossi, który zajmował się głównie obsługą włoskich imigrantów. Ponzi został zatrudniony, ponieważ znał bardzo dobrze włoski, angielski oraz francuski oraz był nastawiony na sukces. W efekcie przełożeni dali szansę młodemu Charlesowi.

To właśnie dzięki pracy w tym banku Ponzi poznał działanie schematu piramidy finansowej, która w tych czasach nazywana była „To rob Peter to pay Paul”. Schemat działania był następujący: Banco Zarossi oferował bardzo wysokie oprocentowanie depozytów, które wynosiło wtedy 6% w skali roku. Była to stawka dwukrotnie wyższa niż średnia na rynku. Dzięki atrakcyjnie oprocentowanym lokatom, bank szybko rósł. Wraz z rozwojem banku, Charels Ponzi awansował na stanowisko managera. Jednak sytuacja banku nie była kolorowa. Wysokie oprocentowanie lokat oznaczało, że bank miał wysoki koszt kapitału. W efekcie pojawiał się problem z zyskiem odsetkowym banku.

Udzielone przez bank pożyczki na rynku hipotecznym nie spłacały się zgodnie z harmonogramem. Banco Zarossi postanowiło rozwiązać problem płacąc odsetki od depozytów ze środków nowo pozyskanych. Nic nie mogło wiecznie trwać. W końcu bank znalazł się w tak trudnej sytuacji, że jego prezes: Luigi „Louis” Zarossi uciekł do Meksyku z częścią pieniędzy należących do klientów Banco Zarossi. Charles Ponzi pozostał w Montrealu i przez pewien czas mieszkał z rodziną Zarossiego. Planował powrót do Stanów Zjednoczonych, ale nie miał zbyt dużo pieniędzy. Zdecydował się na sfałszowanie czeku na kwotę 423,58$. Aby czek wydawał się prawdziwy, podrobił podpis Damiena Fourniera. Mimo upłynnienia czeku, Ponzie został zaaresztowany przez policję ponieważ przestępstwo wyszło na jaw. Z tego powodu spędził 3 lata w federalnym więzieniu w St. Vincent-de-Paul.

Po wyjściu z więzienia w 1911 roku, bardzo szybko znowu trafił za kratki. Powodem był udział w nielegalny przerzut imigrantów włoskiego pochodzenia przez granicę kanadyjsko-amerykańską. Ponzi został skazany na 2 lata więzienia, które spędził w Atlancie. Tam Charles zaprzyjaźnił się z gangsterem Ignazio „Wolf” Lupo. Jednak prawdziwym wzorem do naśladowania został dla młodego Ponziego – Charles W. Morse. Był to bogaty biznesmen i spekulant giełdowy. Po wyjściu z więzienia nasz bohater próbował podjąć legalną pracę ale nie osiągnął większych sukcesów. Próby założenia własnej działalności też spełzły na niczym.

Pomysł na biznes – handel znaczkami pocztowymi

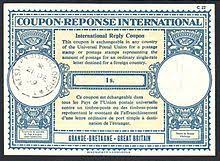

W 1919 roku wpadł na pomysł wykorzystania IRC (International Reply Coupon – Międzynarodowy Kupon na Odpowiedź). IRC pozwalał jego posiadaczowi zapłacić za usługę pocztową w

IRC, źródło: Wikipedia

innym kraju. International Reply Coupon nabywało się po cenie usług pocztowych w kraju zakupu, ale pokrywał koszt znaczków w innym kraju (niezależnie od jego ceny). W efekcie pojawiała się szansa na arbitraż – nabywanie IRC w kraju o niższym koszcie usług pocztowych, zamiana na znaczki pocztowe w kraju o droższych usługach pocztowych a następnie sprzedaż znaczków z lekkim dyskontem.

Środowisko makroekonomiczne sprzyjało takiemu rozwiązaniu. I Wojna Światowa spowodowała, że w Europie panowała bardzo wysoka inflacja. To powodowało, że cena IRC we Włoszech była bardzo niska w porównaniu do cen usług pocztowych w Stanach Zjednoczonych. Pojawiała się szansa na arbitraż. Charles Ponzi potrzebował tylko kapitału potrzebnego na rozruch biznesu. Na początku chciał skorzystać z finansowania bankowego, ale Hanover Trust Company nie była zainteresowana finansowaniem takiego przedsięwzięcia.

Zdaniem Ponziego zysk ze spekulacji mógł przekroczyć nawet 400%. Zaczął więc zachęcać swoich przyjaciół do inwestowania w swoje przedsięwzięcie. Oferował podwojenie inwestycji w ciągu 90 dni. Była to oszałamiająca stopa zwrotu biorąc pod uwagę, że w tych czasach banki oferowały około 5% odsetek rocznie.

Skromne początki

W styczniu 1920 roku Ponzi założył własną firmę, którą nazwał Securities Exchange Company. Co ciekawe skrót nazwy tej firmy to SEC, tak jak obecny nadzorca amerykańskiego rynku kapitałowego. W ciągu pierwszego miesiąca pozyskał 18 inwestorów, którzy wpłacili łącznie 1800$, co jest odpowiednikiem dzisiejszych około 25 000$. Nie byli to więc majętni inwestorzy ale drobni ciułacze liczący na to, że mogą szybko podwoić zainwestowane środki. Zyski z inwestycji zostały wypłacone już w ciągu miesiąca, głównie z wpłat nowych inwestorów. Solidność oraz wysokie zyski powodowały, że nowi klienci zaczęli korzystać z usług dzięki rekomendacjom poprzednich inwestorów. Dzięki temu coraz więcej kapitału lądowało do Securities Exchange Company.

Biznes nabiera rumieńców

Wraz z napływem nowego kapitału, firma mogła sobie pozwolić na znaczne rozszerzenie działalności. Zmienił biuro na większe, ulokowane w Niles Building na School Street. Aby zapewnić sobie szybszy napływ kapitału, Ponzi zatrudnił agentów, którzy byli wynagradzani prowizyjnie. Między lutym a marcem 1920 roku aktywa pod zarządzaniem wzrosły z 5 000$ do 25 000$. Charles zobaczył, że pomysł ma potencjał, z tego powodu rozbudował zespoły sprzedażowe w New England oraz New Jersey. Do czerwca tego samego roku klienci zainwestowali w SEC aż 2,5 mln dolarów. Następnie wpłaty przyspieszyły. Pod koniec lipca inwestorzy wpłacali już po 1 milion dolarów dziennie. Inwestycja w schemat Ponziego była coraz bardziej popularna. Co bardziej chciwi ludzie zastawiali swoje domy i inwestowali oszczędności swojego życia aby szybko stać się bogatym.

Wraz ze wzrostem skali Charles Ponzi potrzebował instytucji finansowej, która chciałaby przechowywać jego środki. Wybór padł na malutki bank Hanover Trust Bank of Boston (ten sam, który odmówił finansowania projektu Ponziego). Wraz z napływem większych kapitałów, Ponzi zwiększał zaangażowanie w banku, w końcu przejmując większościowy udział.

Biznes bardzo szybko rósł, jednak był to też powód do zmartwień dla managerów SEC. Im więcej kapitału napływało tym potrzeba było go więcej na wypłatę odsetek. Z racji tego, że Securities Exchange Company nie prowadziło faktycznej działalności inwestycyjnej – oznaczało to jedno – konieczność pozyskania nowych klientów. Doszło do tego, że aż 75% składu osobowego bostońskiej policji miało zainwestowane oszczędności w SEC. Dla Ponziego nie sprawiało różnicy kto inwestował w jego schemat. Od drobnych ciułaczy, którzy powierzyli zaledwie kilka dolarów po bardzo bogatych ludzi, którzy potrafili powierzyć 10 000$.

Na początku nikt nie zadawał pytań. Jednak wystarczyło trochę wyobraźni aby uzmysłowić sobie, że prowadzenie takiej działalności byłoby bardzo trudne logistycznie. Przykładowo pierwsza inwestycja w wysokości 1800$ oznaczała konieczność nabycia 53 000 IRC, przewiezienia ich przez Atlantyk i sprzedaży w Stanach Zjednoczonych. Wraz ze wzrostem skali, konieczne byłoby wynajmowanie statków o wielkości Titanica aby zarobić na arbitrażu. Oczywiście potrzebne byłoby zatrudnienie wielu ludzi, którzy pilnowaliby załadunku, magazynowali IRC, zamieniali na znaczki i sprzedawali je z dyskontem.

Z racji trudności ze zorganizowaniem takiej działalności, Charles zdecydował się na kupno firmy produkującej makaron oraz udziały w winiarni aby z zysków częściowo spłacać inwestujących w IRC. Jednak procent składany nie dawał takim planom żadnych szans realizacji. Aby podtrzymać iluzję inwestorów, Ponzi prowadził wystawne życie kupując nieruchomości, samochody i drogą biżuterię. Jednak nad Securities Exchange Company i jej właścicielem zbierały się czarne chmury.

Problemy SEC

Wraz ze wzrostem skali, działalność Securities Exchange Company budziła coraz więcej zainteresowania. W efekcie zaczęły pojawiać się krytyczne głosy dotyczące realności modelu biznesowego SEC. Jednak Ponzi za namową prawników podał do sądu finansowego dziennikarza, który w jednym z artykułów zaznaczył, że nie ma fizycznej możliwości uzyskania zysków z IRC na takiej skali. Dziennikarz nie potrafił udowodnić swoich tez przed sądem co skończyło się nałożeniem na niego (i wydawcę) kary w wysokości 500 000$. To pozwoliło chwilowo na uciszenie sceptycznych głosów.

Kolejnym problemem był pozew złożony przez Josepha Danielsa, właściciela zakładu meblarskiego. Joseph żądał zapłaty za meble, które dostarczył Ponziemu kilka miesięcy wcześniej a za które Charles nie zapłacił. Mimo, że pozew okazał się bezskuteczny, to spowodował krótką panikę i „run” na SEC. Skala paniki była na tyle mała, że piramida się nie załamała. Informacja o tym, że zyski zostały wypłacone, uspokoiły innych inwestorów i zapobiegły upadkowi „biznesowi znaczkowemu”.

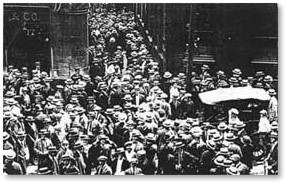

W celu ratowania reputacji, Ponzi zaczął wydawać na reklamę. 24 lipca 1920 roku pojawił się pozytywny artykuł o SEC w The Boston Post. Pojawiła się także wzmianka o tym, że firma oferuje 50% odsetek w 45 dni. Jednocześnie na stronie z artykułem pojawiła się reklama banku, który oferował 5% rocznie. Następnego dnia przed siedzibą firmy pojawiło się tysiące mieszkańców Bostonu, którzy chcieli zainwestować w biznes Charlesa.

Tłum na School Street przed biurem SEC źródło: https://aknextphase.com/

Jednak artykuł w The Boston Post przykuł uwagę również ludzi ze świata finansów. Jednym z nich był słynny Clarence Barron, który jest zwany ojcem nowoczesnego dziennikarstwa finansowego. Barron stwierdził, że aby działalność SEC była możliwa, w obiegu powinno być około 160 mln IRC. Jednak według jego badań w obrocie było tylko 27 000. Jednocześnie w jego badaniu wyszło, że The United States Post Office nie zaraportowało zwiększonego zapotrzebowania na IRC w kraju ani poza jego granicami. Jednocześnie dziennikarz zauważył, że pojedyncza cena była na tyle mała, a produkt nie mógł być sprzedawany hurtowo, że działalność operacyjna powinna pochłonąć znaczną część zysku brutto. Końcową tezą artykułu było to, że nawet jeśli taka działalność jest faktycznie prowadzona to jest ona wątpliwa moralnie ponieważ „okrada” rząd Stanów Zjednoczonych albo innego kraju.

Tekst Barrona spowodował panikę u inwestorów, którzy w ciągu 3 dni wypłacili 2 miliony dolarów. Aby uspokoić panikę, Charles zaprosił inwestorów na kawę oraz pączki. Tam spokojnie wytłumaczył działalność operacyjną SEC co pozwoliło zatamować odpływ pieniędzy.

Po raz kolejny Ponzi próbował ratować swoją reputację za pomocą siły mediów. W tym celu zatrudnił publicystę Williama McMastersa. Ten jednak szybko się zorientował, że firma w praktyce nie prowadzi większej działalności operacyjnej a sam prezez SEC wyglądał na finansowego analfabetę. Podczas śledztwa wewnątrz firmy McMasters odkrył, że Ponzi opłaca wypłaty z nowo przychodzących wpłat. Po odkryciu tego faktu William poszedł do swojego byłego pracodawcy – Groziera. Następnie sprzedał mu historię za 5000$. 2 sierpnia artykuł ukazał się w bostońskiej gazecie. Spowodowało to panikę, której nie dało się już uspokoić.

Jednak to był dopiero początek złych informacji. 9 sierpnia wyszło na jaw, że SEC nie jest w stanie zaspokoić wypłat swoich klientów. W efekcie miał długi na poziomie 7 mln dolarów. Dwa dni później pojawił się artykuł, który przytaczał historie sprzed 13 lat z Montrealu i działalność Ponziego w banku Zarossiego. Tego samego dnia środki Hanover Trust zostały zamrożone, co udaremniło Ponziemu wypłatę środków i ucieczkę z kraju.

Więzienie i kolejne lata

Straty uczestników piramidy wyniosły kilkanaście milionów dolarów. Inwestujący w schemat odzyskali 30 centów z zainwestowanego dolara, przepadły także wszystkie reinwestowane odsetki. Charles został oskarżony o 86 oszustw pocztowych, za co mógł dostać nawet dożywocie. Przyznał się jednak do winy co spowodowało, że dostał łagodniejszy wymiar kary. Sąd skazał Ponziego na 5 lat pozbawienia wolności, które skrócono do 3,5 lat w związku z zapłaceniem kaucji.

Po opuszczeniu więzienia, Ponzi powrócił do swojego przestępczego procederu zakładając Charpon, który oferował zyski w postaci 200% w ciągu 60 dni w związku z inwestycjami na rynku nieruchomości na Florydzie. W 1926 roku został skazany na rok pozbawienia wolności w związku z łamaniem przepisów dotyczących trustów i papierów wartościowych. Jednak Ponzi odwołał się od wyroku i został zwolniony po wypłacaniu kaucji w wysokości 1500$. Po opłaceniu kaucji Charles próbował uciec do Włoch. W tym celu ogolił głowę i zapuścił wąsy. Jednak podczas podróży statkiem wyjawił swoją tożsamość jednemu z członków załogi. Ten zawiadomił policję i w Nowym Orleanie oszust został zatrzymany. W efekcie został skazany na 7 lat więzienia.

Po zwolnieniu w 1934 roku, Ponzi został natychmiast skierowany do deportacji. Prośba o ułaskawienie została odrzucona, co oznaczało, że Charles na zawsze opuści Stany Zjednoczone. 7 października 1934 roku został oficjalnie deportowany. Po powrocie do Italii oszust powrócił na ścieżkę łamania prawa. Próbował licznych oszustw finansowych ale niewiele z nich się powiodło. Z czasem przeniósł się do Brazylii gdzie pracował jako agent Ala Lottoria, które były włoskimi, państwowymi liniami lotniczymi. Jednak ich działalność została zamknięta z powodu dołączenia do wojny po stronie aliantów Brazylii.

Ostanie lata Ponzi żył w nędzy utrzymując się z nauki języka angielskiego. W Brazylii ostał się mu jeden przyjaciel – Francisco Nonato Nunes – który był fryzjerem. W przyjaźni pomogła znajomość przez Nunesa włoskiego i angielskiego. Charles Ponzi zmarł w szpitalu charytatywnym w Rio de Janeriro 18 stycznia 1949 roku.

Podsumowanie

Historia Charlesa Ponziego pokazuje, że nie trzeba być finansowym geniuszem aby stworzyć wielkie oszustwo finansowe i w szybkim tempie przebył drogę od pucybuta do milionera. Stworzona przez niego piramida finansowa nie była pierwszym tego typu strukturą w historii finansów, ale była bardzo medialna. Ponzi przez wiele miesięcy oszukiwał policję, dziennikarzy i wymiar sprawiedliwości. Ta piramida pokazuje, że inwestorów nie interesuje zbytnio na czym firma ma osiągnąć zysk (w przypadku SEC był to arbitraż na międzynarodowych kosztach pocztowych).

Na rynku funkcjonuje wiele scamów oraz osób podszywających się pod legalnie działające firmy, których cały czas przybywa. Takie podmioty tylko czekają na nieuważnego inwestora, który padnie ich ofiarą. Odzyskanie środków nie zawsze jest możliwe. Oprócz zgłoszenia sprawy na policję czy do instytucji regulującej rynki finansowe (np. Komisja Nadzoru Finansowego), warto jednak zapoznać się z informacjami, które mogą być pomocne w walce o odzyskanie pieniędzy.

![Kanada – Jak inwestować w S&P/TSX60? [Poradnik] kanada - jak inwestować w sp tsx60](https://forexclub.pl/wp-content/uploads/2024/11/kanada-jak-inwestowac-w-sp-tsx60-184x120.jpg?v=1730798591)

![Inwestycje w sztuczną inteligencję (AI) – jakie spółki wybrać? [Poradnik] inwestycje w sztuczną inteligencję - ai](https://forexclub.pl/wp-content/uploads/2024/11/inwestycje-w-sztuczna-inteligencje-184x120.jpg?v=1731576114)

![Day-trading w czasach podwyższonej zmienności. Webinary z Mr Yogi [ZMIANA TERMINU] Michał Zbróg Mryogi (700 x 450 px) - 10](https://forexclub.pl/wp-content/uploads/2024/11/DT-Mryogi-700-x-450-px-final-v4-184x120.jpg?v=1732097892)

![Zrozumienie zmienności rynkowej: Perspektywa daytradera – MrYogi [Video] Zrozumienie zmienności rynkowej - Video](https://forexclub.pl/wp-content/uploads/2024/11/Zrozumienie-zmiennosci-rynkowej-Video-184x120.jpg?v=1731559833)

![Najczęstsze błędy początkującego tradera – Mr Yogi [VIDEO] Scalping - Najczęstsze błędy początkującego tradera - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Najczestsze-bledy-poczatkujacego-tradera-VIDEO-184x120.jpg?v=1711601376)

![Nauka cierpliwości: Brak pozycji to też pozycja – Mr Yogi [VIDEO] Scalping - Nauka cierpliwosci - Brak pozycji to tez pozycja - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Nauka-cierpliwosci-Brak-pozycji-to-tez-pozycja-VIDEO-184x120.jpg?v=1710999249)