Akcje wydają się drogie, ale czy jest tak naprawdę?

W niniejszej analizie omawiamy wyceny akcji amerykańskich, które niedawno ponownie zaczęły cieszyć się zainteresowaniem ze strony wielu inwestorów, a bieżący dwunastomiesięczny wyprzedzający wskaźnik C/Z na indeksie S&P 500 podawano jako argument przemawiający przeciwko potencjalnym zyskom z akcji amerykańskich w ciągu najbliższych 10 lat. Analizujemy poszczególne argumenty w celu wykazania, dlaczego jest to zbyt daleko idące założenie – po pierwsze, ponieważ w analizie nie uwzględniono wzrostu zysków jako takiego, a po drugie, ponieważ akcje należy wyceniać względem obligacji, które stanowią ich naturalną alternatywę. W porównaniu z obligacjami, akcje amerykańskie nadal oferują atrakcyjną premię ryzyka, dlatego w dalszym ciągu utrzymujemy ich znaczną liczbę i podtrzymujemy pozytywną prognozę dla tych aktywów.

O Autorze

Peter Garnry – dyrektor ds. strategii rynków akcji w Saxo Banku. Opracowuje strategie inwestycyjne i analizy rynku akcji, a także poszczególnych spółek, stosując metody statystyczne i modele. Garnry tworzy Alpha Picks dla Saxo Bank, miesięcznik w którym wybierane są najbardziej atrakcyjne spółki w USA, Europie i Azji. Wnosi także wkład w kwartalne prognozy Saxo Bank i coroczne „szokujące prognozy”. Regularnie udziela komentarzy w telewizji, w tym CNBC i Bloomberg TV.

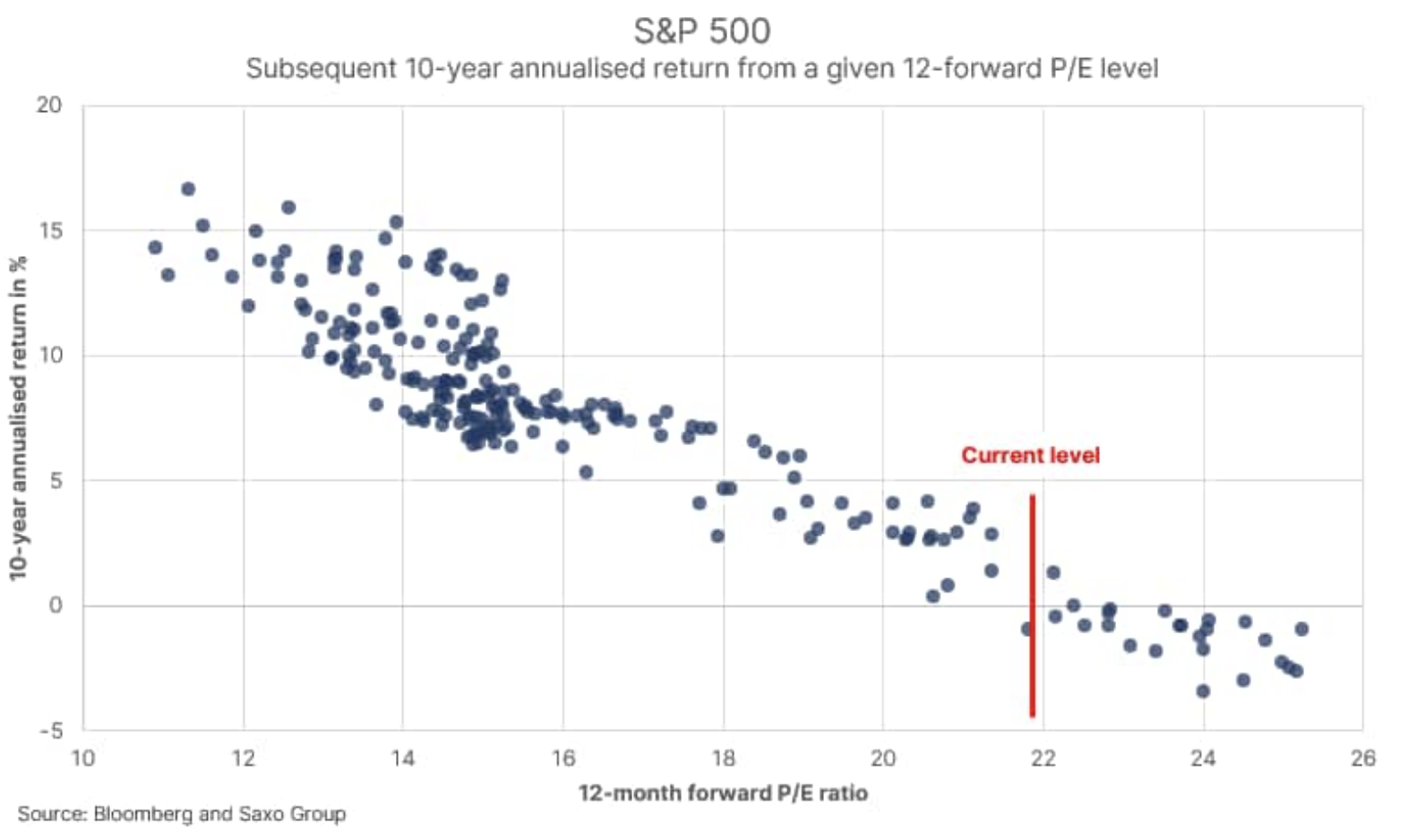

Niemal 11 lat doświadczenia zawodowego w tej branży nauczyło mnie, że większość inwestorów rzadko ma swoje argumenty przemyślane do końca oraz ma tendencję do wykorzystywania statystyk w mocno wątpliwy sposób. Ostatnio wiele serwisów informacyjnych i kluczowych postaci w branży prezentowało poniższy wykres. Przedstawia on kolejne dziesięcioletnie zanualizowane stopy zwrotu od odpowiedniego poziomu początkowego dwunastomiesięcznego wyprzedzającego wskaźnika C/Z na indeksie S&P 500 z wykorzystaniem danych od stycznia 1992 r. Linia prosta to bieżący dwunastomiesięczny wyprzedzający wskaźnik C/Z nieco poniżej 22.

Wielu komentatorów rynkowych wykorzystywało linię regresji przechodzącą przez zerowy zwrot w oparciu o dane historyczne aby wykazać, że akcje amerykańskie oferują niekorzystną relację ryzyka do zysku. Jednak prawda statystyczna jest następująca: przedział predykcji w okolicy tych punktów jest stosunkowo duży, a dziesięcioletnia zanualizowana stopa zwrotu z obecnego poziomu może wynieść od -2% do +5%. Innymi słowy, sama wycena nie jest wiele warta, może jedynie służyć jako orientacyjne oszacowanie przyszłych wartości.

Kolejną istotną kwestią, którą należy wziąć pod uwagę, jest fakt, iż ostatni sezon zysków (I kw.) wykazał, że szacunki analityków były zbyt konserwatywne. Może się okazać, że bieżący dwunastomiesięczny wyprzedzający wskaźnik C/Z znacznie minie się z rzeczywistością, jeżeli przewidywane zyski nie odzwierciedlą znacznego oddziaływania wzrostu zysków w wyniku wdrożenia obecnego reżimu fiskalnego. Jak widać, nawet tak prosty wykres kształtowany jest przez wiele zmiennych.

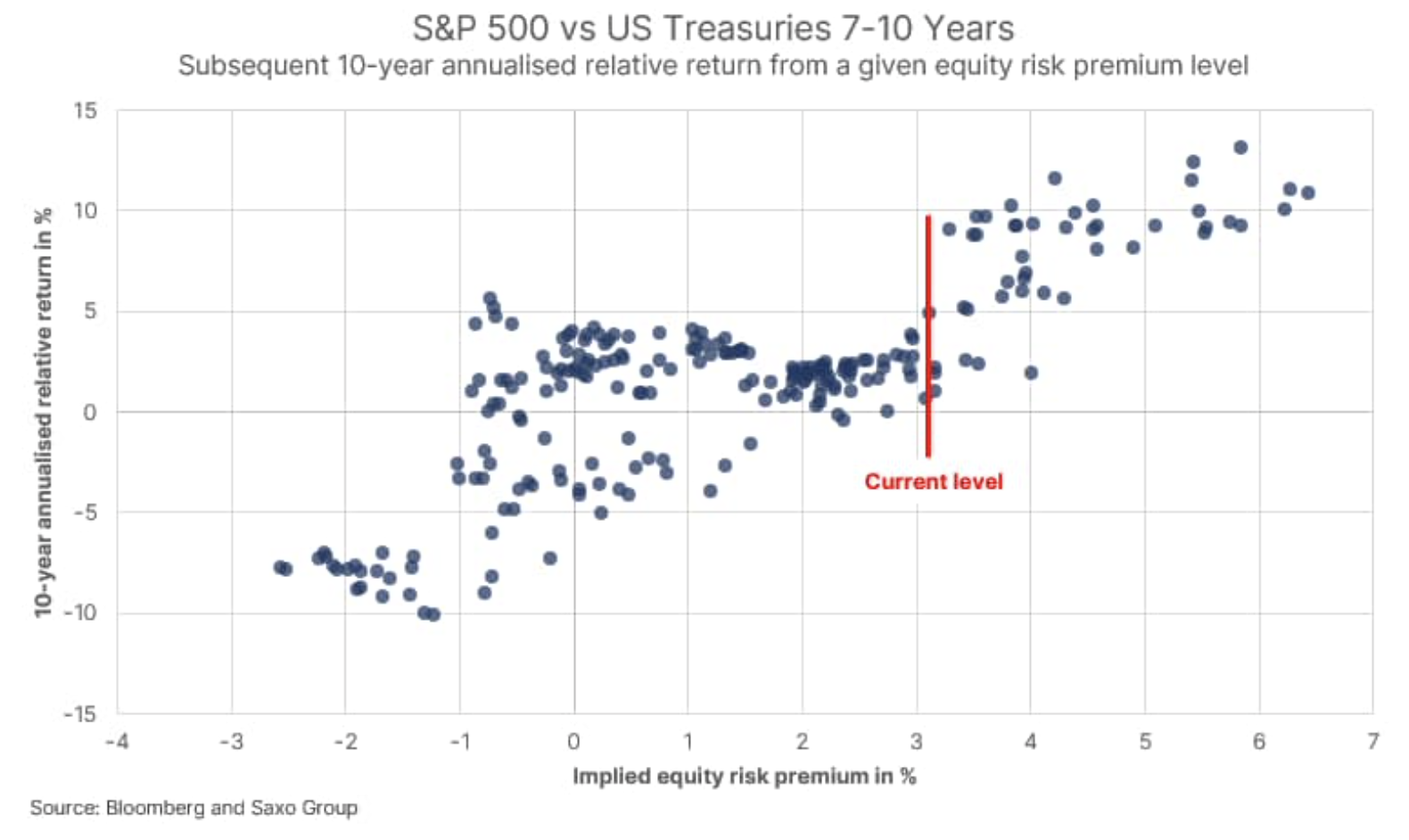

Kolejnym krokiem analizy jest uznanie, że akcje nie funkcjonują w izolacji, ale stanowią część złożonego systemu finansowego, w którym ich główną alternatywą są obligacje. Jeżeli przyjmiemy odwrotność wskaźnika C/Z, otrzymamy wydajność zysku, prosty wskaźnik zastępczy dla implikowanej stopy zwrotu z akcji, a porównując ją z najniższą możliwą stopą zwrotu (yield-to-worst) amerykańskich obligacji skarbowych o terminie wykupu od siedmiu do dziesięciu lat uzyskamy prostą implikowaną premię ryzyka z akcji.

Ten prosty model nie uwzględnia wzrostu zysków, ponieważ odwrotność wyprzedzającego wskaźnika C/Z generuje wieczystą wydajność zysku. Zostawmy tę kwestię na moment, ponieważ stanowi dygresję w kontekście naszego rozumowania; możemy teraz porównać implikowaną premię ryzyka z akcji z premią ryzyka dotyczącą kolejnych dziesięcioletnich zanualizowanych stóp zwrotu z akcji amerykańskich oraz amerykańskich obligacji skarbowych o terminie wykupu od siedmiu do dziesięciu lat. Implikowana premia ryzyka z akcji zasadniczo mierzy to, czego możemy się spodziewać pod względem zwrotu z akcji w odniesieniu do zwrotu z obligacji przy bieżącym poziomie wyceny akcji i przeważającej rentowności obligacji.

Jak widać na wykresie, istnieje tu pozytywny związek, tak jak w teorii powinien mieć miejsce, co oznacza, że wyższa implikowana premia ryzyka z akcji jest w istocie powiązana z wyższymi stopami zwrotu z akcji, niż z obligacji. Wydajność zysku wynosi obecnie 4,6%, a przyjmując najniższą możliwą stopę zwrotu amerykańskich obligacji skarbowych o terminie wykupu od siedmiu do dziesięciu lat z końca kwietnia (1,5%), bieżąca implikowana premia ryzyka z akcji wynosi 3,1%.

Historia sugeruje, że na tym poziomie implikowanej premii ryzyka z akcji inwestorzy osiągają zyski, lokując środki w akcje kosztem obligacji. Jeżeli uwzględnimy wzrost zysków i zamiast tego zastosujemy wolne przepływy pieniężne, bieżąca implikowana premia ryzyka z akcji wyniesie około 4%, ponownie potwierdzając pozytywną i konstruktywną prognozę dla akcji. Wyraźnie widać jednak, że w miarę wzrostu stóp procentowych, być może w związku z wyższymi oczekiwaniami inflacyjnymi, implikowana premia ryzyka z akcji idzie w dół, a inwestorzy powinni wówczas stopniowo zmniejszać swoje zaangażowanie w akcje.

![Kanada – Jak inwestować w S&P/TSX60? [Poradnik] kanada - jak inwestować w sp tsx60](https://forexclub.pl/wp-content/uploads/2024/11/kanada-jak-inwestowac-w-sp-tsx60-184x120.jpg?v=1730798591)

![Inwestycje w sztuczną inteligencję (AI) – jakie spółki wybrać? [Poradnik] inwestycje w sztuczną inteligencję - ai](https://forexclub.pl/wp-content/uploads/2024/11/inwestycje-w-sztuczna-inteligencje-184x120.jpg?v=1731576114)

![Day-trading w czasach podwyższonej zmienności. Webinary z Mr Yogi [ZMIANA TERMINU] Michał Zbróg Mryogi (700 x 450 px) - 10](https://forexclub.pl/wp-content/uploads/2024/11/DT-Mryogi-700-x-450-px-final-v4-184x120.jpg?v=1732097892)

![Zrozumienie zmienności rynkowej: Perspektywa daytradera – MrYogi [Video] Zrozumienie zmienności rynkowej - Video](https://forexclub.pl/wp-content/uploads/2024/11/Zrozumienie-zmiennosci-rynkowej-Video-184x120.jpg?v=1731559833)

![Najczęstsze błędy początkującego tradera – Mr Yogi [VIDEO] Scalping - Najczęstsze błędy początkującego tradera - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Najczestsze-bledy-poczatkujacego-tradera-VIDEO-184x120.jpg?v=1711601376)

![Nauka cierpliwości: Brak pozycji to też pozycja – Mr Yogi [VIDEO] Scalping - Nauka cierpliwosci - Brak pozycji to tez pozycja - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Nauka-cierpliwosci-Brak-pozycji-to-tez-pozycja-VIDEO-184x120.jpg?v=1710999249)

![Kanada – Jak inwestować w S&P/TSX60? [Poradnik] kanada - jak inwestować w sp tsx60](https://forexclub.pl/wp-content/uploads/2024/11/kanada-jak-inwestowac-w-sp-tsx60-300x200.jpg?v=1730798591)