Akcje Pepco – co warto wiedzieć przed debiutem giełdowym? [Poradnik]

Akcje Pepco zadebiutują na giełdzie. Na ile zostały wycenione akcje? Kiedy nastąpi debiut? Co potencjalny inwestor musi wiedzieć o tej spółce? O tym będzie ten artykuł. Ale po kolei. W ciągu ostatnich miesięcy na giełdzie w Warszawie oraz Amsterdamie zadebiutowało wiele dużych spółek, dla których głównym rynkiem jest Polska. Wystarczy wymienić Allegro, InPost, czy Answear.

Debiutująca obecnie spółka zajmuje się zarządzaniem paneuropejską siecią dyskontowych sklepów wielobranżowych. Na koniec marca 2021 roku przedsiębiorstwo posiadało prawie 3250 sklepów, w 16 krajach. W sklepach grupy, oferowane są produkty wyposażenia domu, odzież, zabawki, produkty szybko zbywalne (FMCG). Jednak w skład grupy Pepco wchodzą takie sklepy jak Pepco, Pundland, Dealz oraz główny dostawca towarów PGS. Oferta sklepów ma na celu przyciągnąć klientów, którzy dysponują ograniczonym budżetem (mum on a budget).

Poundland został założony w 1990 roku. Pierwszy sklep ostał otwarty w Burton-upon-Trent. W 2009 roku firma rozpoczęła ekspansję geograficzną, rozpoczynając działalność w Irlandii Północnej. W kolejnych latach rozpoczęła się ekspansja w kontynentalnej Europie. W 2011 roku otworzyła także sieć sklepów Dealz. W 2014 roku firma zadebiutowała na giełdzie w Londynie, przy wycenie 750 mln funtów. We wrześniu 2016 spółka została przejęta przez Steinhoff International za 610 mln GBP.

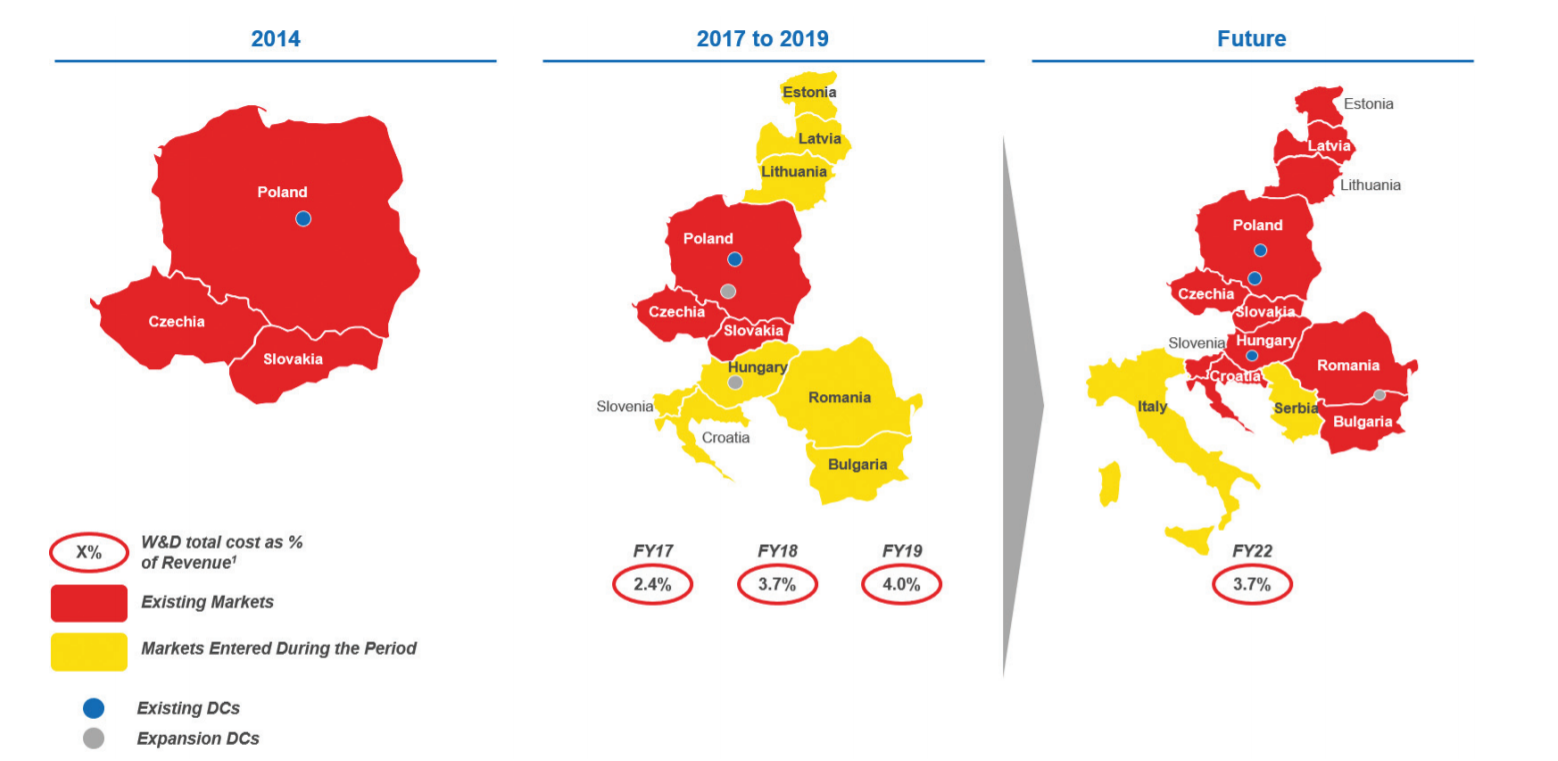

PEPCO zostało założona w 1999 roku przez Brown&Jackson. Początkowo sklepy działały pod nazwą Poundstretcher. Firma została nabyta przez południowoafrykański Pepkor SA w 2003 roku. Wtedy dokonano zmiany nazwy na Pepco. W kolejnych latach trwała gwałtowna ekspansja w Polsce oraz innych krajach CEE (Europa Środkowo-Wschodnia). W 2013 roku Pepco rozpoczęło działalność w Czechach i na Słowacji. Dwa lata później otworzono sklepy na Węgrzech oraz w Rumunii. W 2015 roku Pepkor SA przejął Steinhoff International. Następne lata przyniosły kolejną ekspansję geograficzną (Chorwacja, Litwa, Słowenia, kraje bałtyckie).

W styczniu 2018 roku grupa Pepco zintegrowała operacje pozyskiwania towarów do sklepów. Zostały one przetransferowane do jednostki PGS. Do tej jednostki włączone zostały także operacje pozyskiwania towarów przez Poundland (biuro w Hong Kongu). Większość produktów, które oferowane są w sklepach jest nabywana poprzez spółkę zależną PGS (produkty pochodzą głównie z takich krajów jak Indie, Chiny, Bangladesz, Pakistan).

W dalszej części artykułu dowiesz się m.in. o:

- IPO

- Strukturze akcjonariatu oraz głównych postaciach spółki

- Działalności biznesowej

- Wynikach finansowych i zadłużeniu

- Planach na przyszłość

Oferta publiczna (IPO)

Pepco opublikowało, że sprzedaje 80,4 mln istniejących akcji zwykłych, z tego 2,5 mln akcji zostanie zaoferowanych inwestorom indywidualnym, a 77,9 mln inwestorom instytucjonalnym. Jednocześnie możliwe jest zwiększenie liczby akcji oferowanych do łącznie 92,4 mln akcji. Sprzedającym akcje jest Pepco Holdco, która jest spółką zależną Steinhoff International. Cena akcji Pepco została ustalona na 40 zł. Jednocześnie zaoferowano 23,11 mln istniejących akcji wybranym podmiotom finansującym, za cenę 0,9 mld zł. Główni akcjonariusze oraz podmioty finansujące zobowiązały się do niesprzedawania akcji (lock-up) w ciągu 180 dni od debiutu. Spółka po domknięciu oferty będzie wyceniana na 23 mld zł.

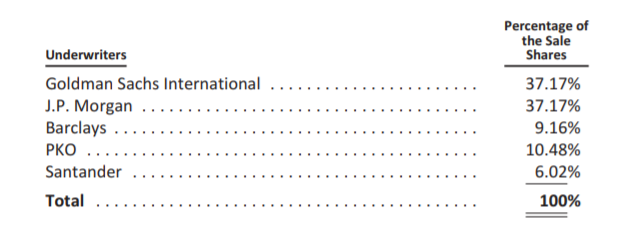

Ofertę koordynują głównie banki amerykańskie (Goldman Sachs i JP Morgan). Jednym z większych współkoordynatorów jest polskie PKO Bank Polski.

Źródło: prospekt emisyjny

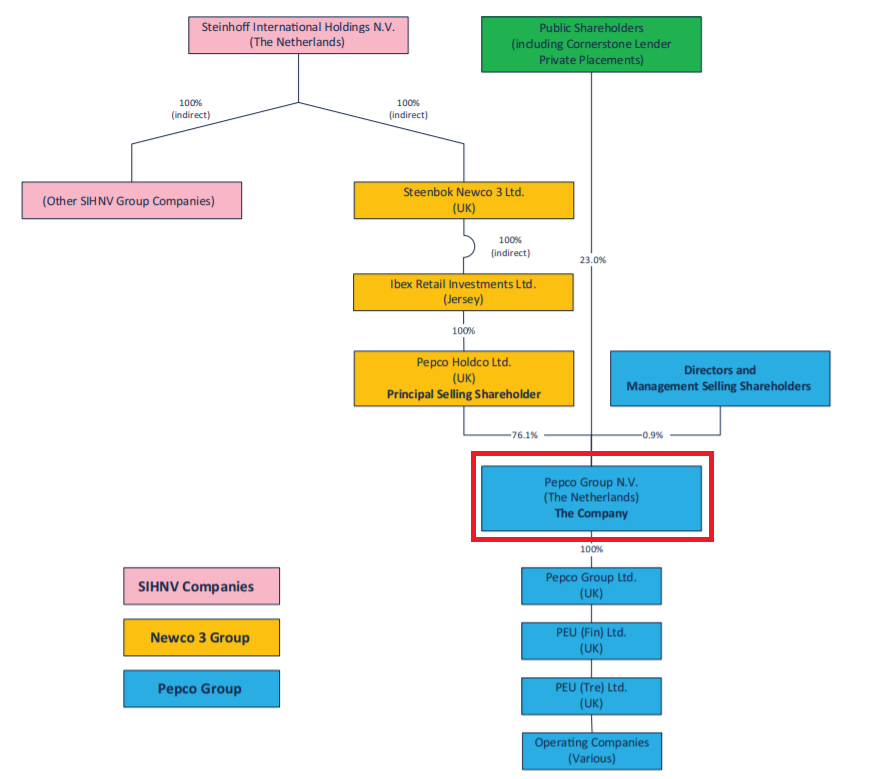

Przed ofertą publiczną, Pepco Group N.V. należało w 98,8% do Pepco Holdco (należące w 100% do Steinhoff International Holdings). Pozostałe 1,2% należało do kadry zarządzającej. Po ofercie publicznej, Steinhoff będzie pośrednio posiadał 76,1% akcji Pepco Group. Z kolei kadra managerska nadal posiada 0,9% akcji. Poniżej znajduje się struktura organizacyjna Pepco.

Źródło: prospekt emisyjny

Ogólne informacje o Grupie Pepco

Działalność Pepco Group dzieli się na dwa segmenty: Pepco oraz Poundland i Dealz.

W sklepach Pepco można kupić produkty o zróżnicowanych cenach. Wiodącą kategorią jest odzież (również z odzieżą dziecięcą). Kolejnymi istotnymi kategoriami są produkty wyposażenia wnętrz, zabawki, produkty sezonowe czy obuwie. Pepco jest wiodącym sprzedawcą detalicznym w Europie Środkowo-Wschodniej. Na koniec marca 2021 roku spółka prowadziła 2 229 sklepów w 13 krajach CEE, Włoszech i Serbii. W kwietniu przedsiębiorstwo planowało także rozwinąć sieć sklepów Pepco w Hiszpanii.

Drugim segmentem są sklepy oferujące produkty FMCG (produkty szybko zbywalne) na ujednoliconych poziomach cenowych (ang. a price-anchored segment) pod nazwami Poundland i Dealz. Poundland prowadzi działalność w Zjednoczonym Królestwie oraz Irlandii. Na koniec marca 2021 roku działało 818 sklepów pod tym brandem. Z kolei Dealz został założony w 2011 roku. Obecnie sklepy działają w 199 sklepach w Irlandii, Hiszpanii oraz Polsce.

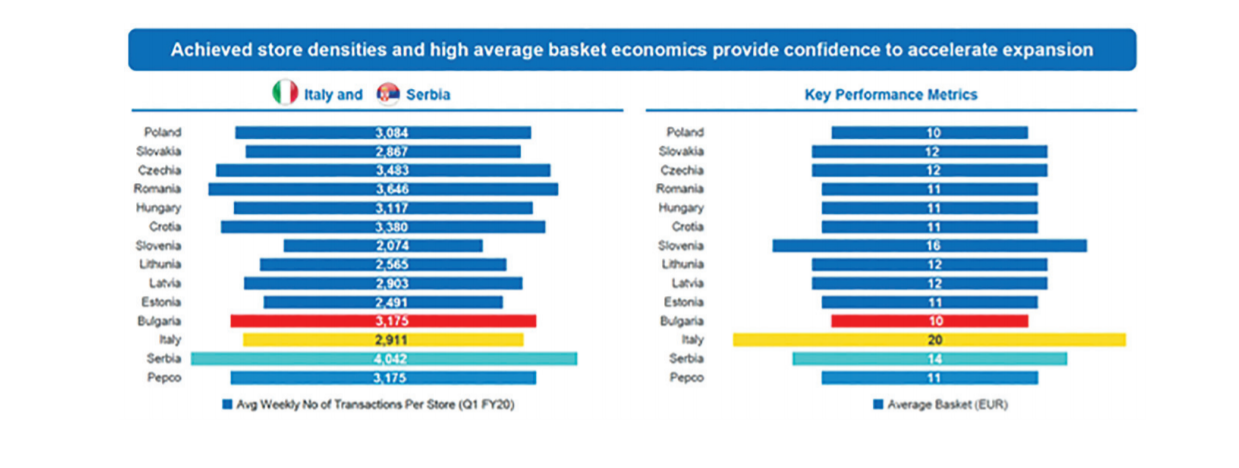

Do niedawna wszystkie sklepy były umiejscowione w Unii Europejskiej oraz Zjednoczonym Królestwie. Pod koniec listopada otwarto sklepy Pepco w Serbii. Spółka poinformowała, że rynek serbski generuje większe przychody niż zakładane przez spółkę. Powodem była większa liczba klientów oraz wyższa średnia wartość transakcji. W najbliższych kwartałach spółka zamierza dynamicznie rozwijać się w Serbii oraz Włoszech.

Źródło: prospekt emisyjny

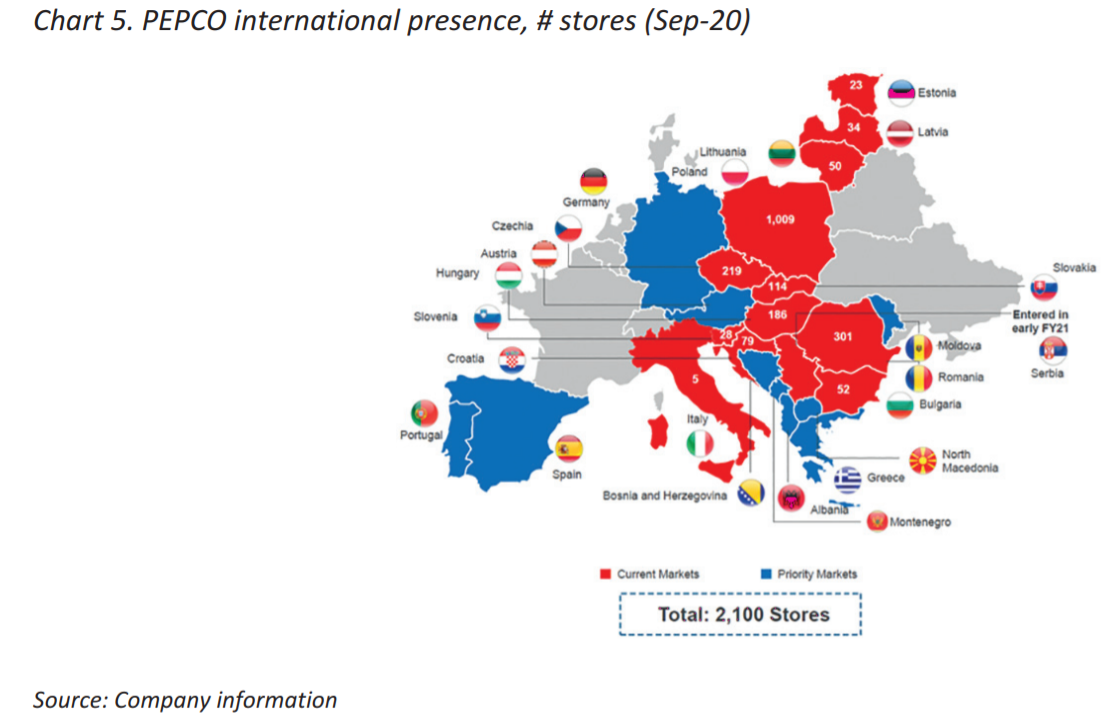

Grupa zakłada, że jest w stanie w kolejnych latach zwiększyć liczbę nowych lokalizacji o około 8000 sklepów. Z tego około 4300 sklepów może zostać założone na rynkach, na których obecnie działa Pepco Group.

Około 900 sklepów spod marki Pepco może powstać na rynku CEE, około 2250 na rynku Hiszpanii oraz Włoszech, a także 2700 sklepów na rynku portugalskim, niemieckim, austriackim oraz greckim. Kolejnym potencjalnym rynkiem są rynki bałkańskie (m.in. Bośnia i Hercegownia), gdzie jest miejsce na 200 sklepów.

Z kolei w przypadku sklepów Dealz spółka widzi miejsce na 600 sklepów na dotychczasowych rynkach CEE. Około 600 sklepów może powstać także na rynkach Europy Zachodniej (WE) oraz 80 sklepów na nowych rynkach WE. Dodatkowo planowana jest ekspansja na kolejnych rynkach CEE (700 sklepów).

Kadra zarządzająca

Andy Bond – CEO

Andy od 2015 roku jest CEO Pepco. Posiada on wieloletnie doświadczenie w branży retail. Od 1994 do 2010 roku pełnił różne funkcje w supermarkecie Asda (m.in. Managing Director). Między 2005, a 2010 rokiem Andy Bond pełnił funkcje COO (Chief operating officer) oraz CEO (Chief Executive Officer).

Nick Wharton – CFO

Nick posiadał ponad 20 lat doświadczenia w sektorze retail. Od 2018 roku pełnił role CFO w Grupie Pepco. Rolę Chief Financial Officer pełnił również m.in w Superdry (branża odzieżowa) oraz Hafords Group (m.in. sprzedaż części samochodowych i do rowerów). Pełnił także również role CEO Dunelm Group.

Grażyna Piotrowska-Oliwa

W zarządzie jest zatrudniona również Polka. Grażyna Piotrowska-Oliwa posiada bardzo duże doświadczenie na kierowniczych stanowiskach. W latach 2015-2020 pracowała na stanowisku CEO w Virgin Mobile Polska. W roku 2011 – 2012 pełniła funkcję CEO w Polskim Górnictwie Naftowym i Gazownictwie (PGNiG). W latach 1997-2001 pracowała na różnych stanowiskach w Ministerstwie Skarbu.

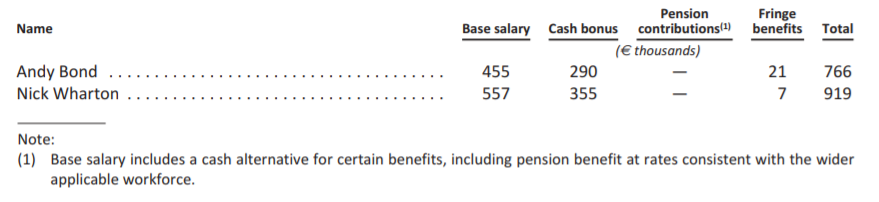

Wynagrodzenie zarządu Pepco

Wynagrodzenie czołowych managerów jest podzielone na wynagrodzenie podstawowe oraz bonusy. Obecna podstawowa pensja CEO wynosiła 400 000 funtów, w przypadku CFO „podstawa” wynosiła 490 000 funtów. Pensja podstawowa jest zmieniany co roku. Bonus roczny może wynosić maksymalnie 80% pensji podstawowej. Bonus jest wypłacony w przypadku zrealizowania celów (np. wynik EBITDA).

Zarobki w roku obrotowym 2020:

Źródło: prospekt emisyjny

Podczas zatrudnienia, wyższa kadra zarządzająca musi utrzymywać ekwiwalent 300% (dla CEO) albo 200% (dla reszty) pensji podstawowej.

Jednocześnie wartość przyznawanych nagród w akcjach jest ograniczania przez The Personal Annual Cap (PAC). Oznacza to, że ten typ nagród nie może przekraczać w roku 20 mln€ (CFO) oraz 10 mln€ (CFO).

Rynek

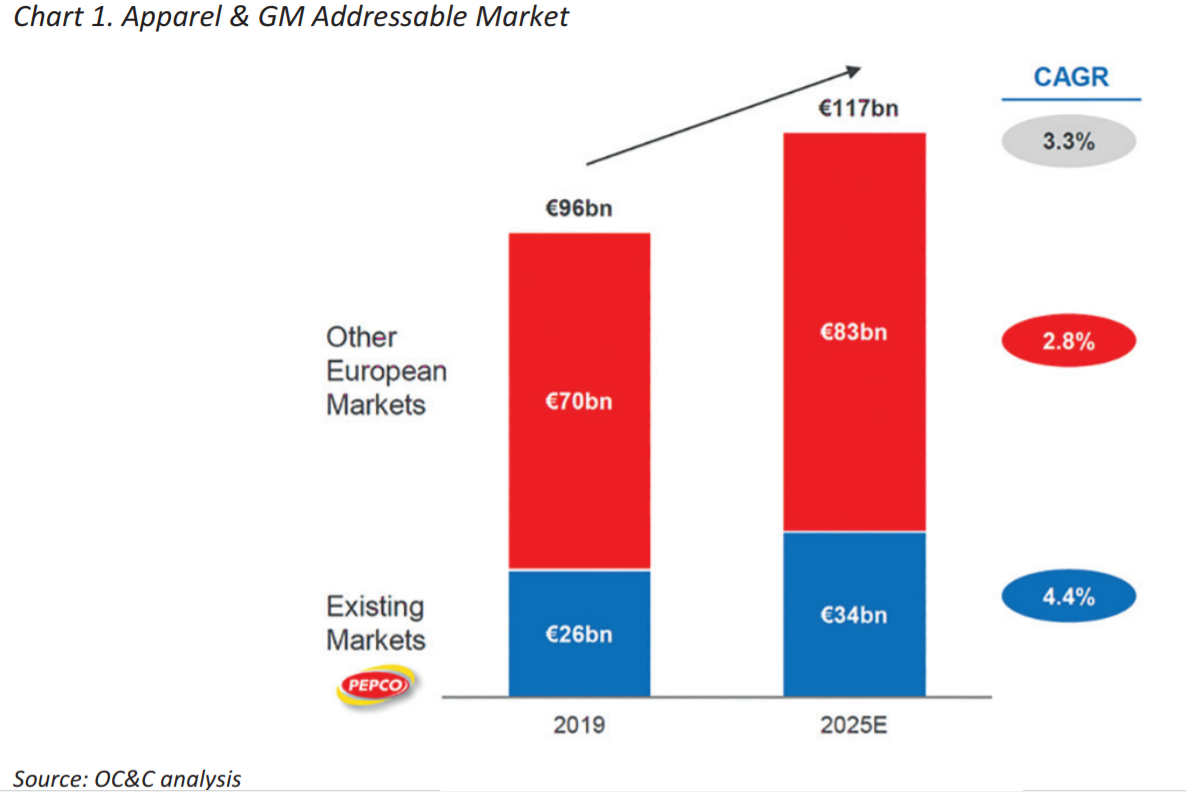

Grupa Pepco działa na ryku o wielkości 130 mld€ w 2019 roku (Pepco & Poundland). Według analizy OC&C do 2025 roku rynek miał rosnąć o 3,2% rocznie. Oznacza to, że za 4 lata wartość całego rynku, w którym działa spółka będzie wynosić 157 mld€.

W segmencie ubrań oraz general merchandise rynek był szacowany na 96 mld€. W latach 2019-2025 ten rynek będzie rósł o 3,3%. Na rynkach, w których działa już Pepco (Polska, Rumunia, Czechy, Węgry, Słowacja, Chorwacja, Litwa, Słowenia, Bułgaria, Łotwa, Estonia, Serbia oraz Włochy) wzrost w tych latach będzie wynosić 4,4% rocznie. Na pozostałych rynkach wzrost będzie wynosić 2,8%. Według prognoz OC&C cały rynek będzie warty 117 mld€ w 2025 roku.

Warto odnotować, że penetracja rynku dyskontu na rynku ubrań wynosi w Polsce oraz głównych rynkach CEE około 19%. W przypadku Zjednoczonego Królestwa oraz Irlandii penetracja dyskontów na tym rynku wynosi 28%. Warto odnotować, że nawet tak dojrzałe rynki jak UK i Irlandia wykazują szybszy wzrost segmentu dyskontowego niż cały rynek.

Źródło: prospekt emisyjny

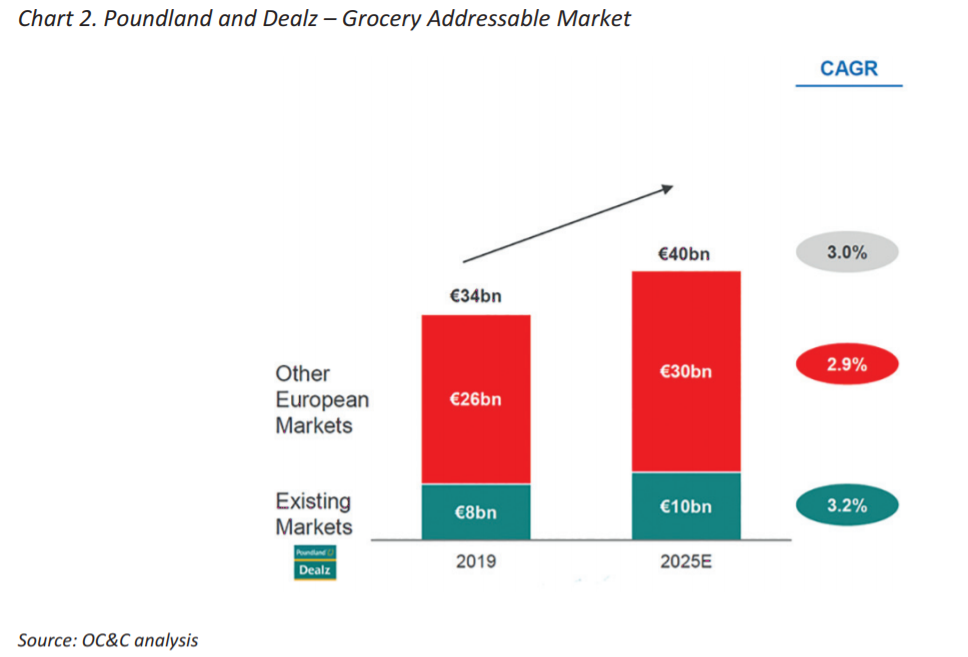

Poundland and Dealz operuje na rynku produktów spożywczych. Według prognoz analityków rynek ten będzie rósł średniorocznie o 3% w latach 2019-2025. W przypadku rynków, na których działają te sklepy wzrost ma wynosić 3,2%. W 2025 roku wartość rynku ma wynosić 40 mld€.

Warto wspomnieć, że w okresach recesji rynek dyskontowy zachowuje się lepiej (pod względem sprzedaży) od całego rynku. Jako przykład można podać Poundland w latach 2009-2012 roku, w tym okresie wzrost sprzedaży wynosił średniorocznie 24,5%.

Źródło: prospekt emisyjny

Region CEE

Największym rynkiem dla marki Pepco jest Polska, w której działa 1009 sklepów. Jest to o 2,9 razy więcej niż w przypadku największego konkurenta (non-food) dyskontowego (według OC&C). Ważnymi konkurentami na rynku polskim są Kik, JYSX oraz TXM, którzy razem posiadają 784 sklepy w Polsce (OC&C).

W Rumunii, Czechach, Węgrach i Słowacji Pepco jest bezapelacyjnym liderem. Na tych rykach posiada 820 sklepów. Najważniejszymi konkurentami są Kik, JYSK oraz Takko, które posiadają 434, 311 oraz 281 sklepów.

W pozostałych krajach regionu CEE (Bułgaria, Chorwacja, Estonia, Litwa, Łotwa, Słowenia oraz Serbia) Pepco posiada 266 sklepów. Z reguły na tych rynkach nie ma klarownego konkurenta, rynek jest bardzo rozdrobniony.

Źródło: prospekt emisyjny

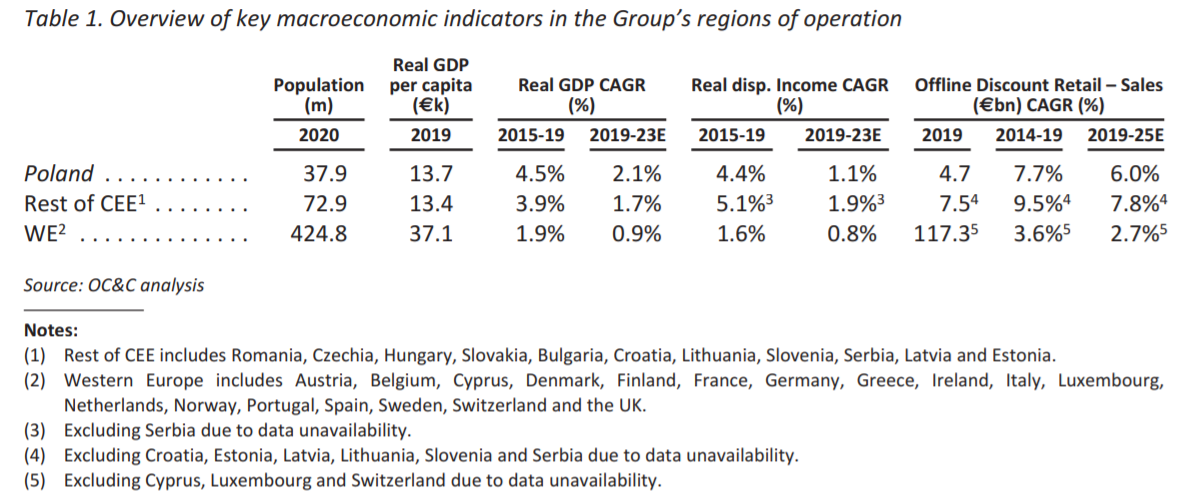

Na rynku, na którym działa Pepco (CEE), żyje ponad 100 mln ludzi. Te rynki są jednak znacznie mniej rozwinięte od krajów Europy Zachodniej (WE). Wiać to po PKB na osobę, które stanowi około 37% z rynków WE (bez wpływu parytetu siły nabywczej).

Źródło: prospekt emisyjny

Europa Zachodnia

Według analityków OC&C kraje zaliczane do Europy Zachodniej (WE – m.in. Niemcy, UK, Francja, Hiszpania, Włochy, Benelux itp.) mają populację wynoszącą około 425 mln osób oraz PKB na poziomie 15 737 mld$ (2019). W latach 2015 – 2019 realne PKB tego regionu rosło w tempie 1,9% rocznie. Oczywiście koronawirus mocno dotknął niektóre europejskie gospodarki. Mimo to, długoterminowa stabilność tych gospodarek nie jest zachwiana. W ciągu najbliższych kilku lat nadal można oczekiwać wzrostu realnego PKB w okolicy 1% rocznie.

Rynek „stacjonarnej” (brick-and-mortar) sprzedaży detalicznej był warty około 2,5 biliona euro (2019). W kolejnych latach należy oczekiwać, że segment “offline” będzie tracił udziały względem dynamicznie rozwijającej się sprzedaży online.

Grupa Pepco na tym rynku operuje na rynku produktów FMCG. Sklepy działają w segmencie price-anchored (ujednolicony poziom cenowy). Markami działającymi na rynku WE są Poundlan z 756 sklepami w Zjednoczonym Królestwie oraz Dealz, który ma sieć sklepów w Republice Irlandii (69), Hiszpanii (28) oraz Polsce (68).

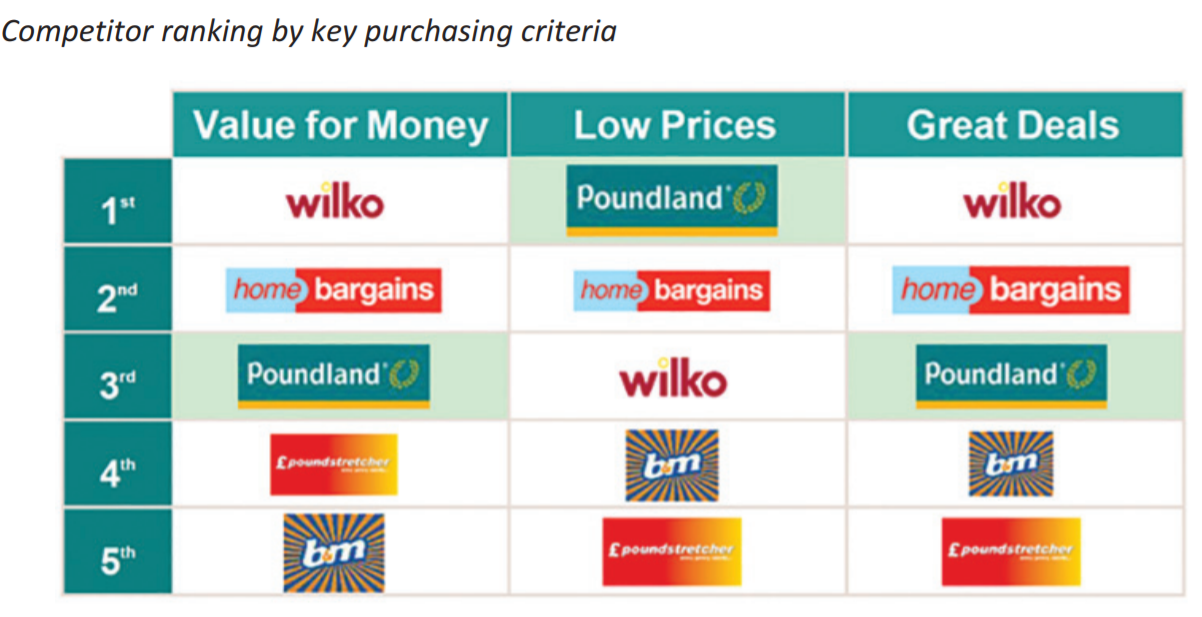

Największymi konkurentami na rynku UK jest sieć B&M, Wilko, Home Bargains oraz Poundstretcher. Poniżej porównanie “siły marek” w poszczególnych kryteriach zakupowych. Poundland dominuje w produktach o niskiej cenie.

Źródło: prospekt emisyjny

Pepco

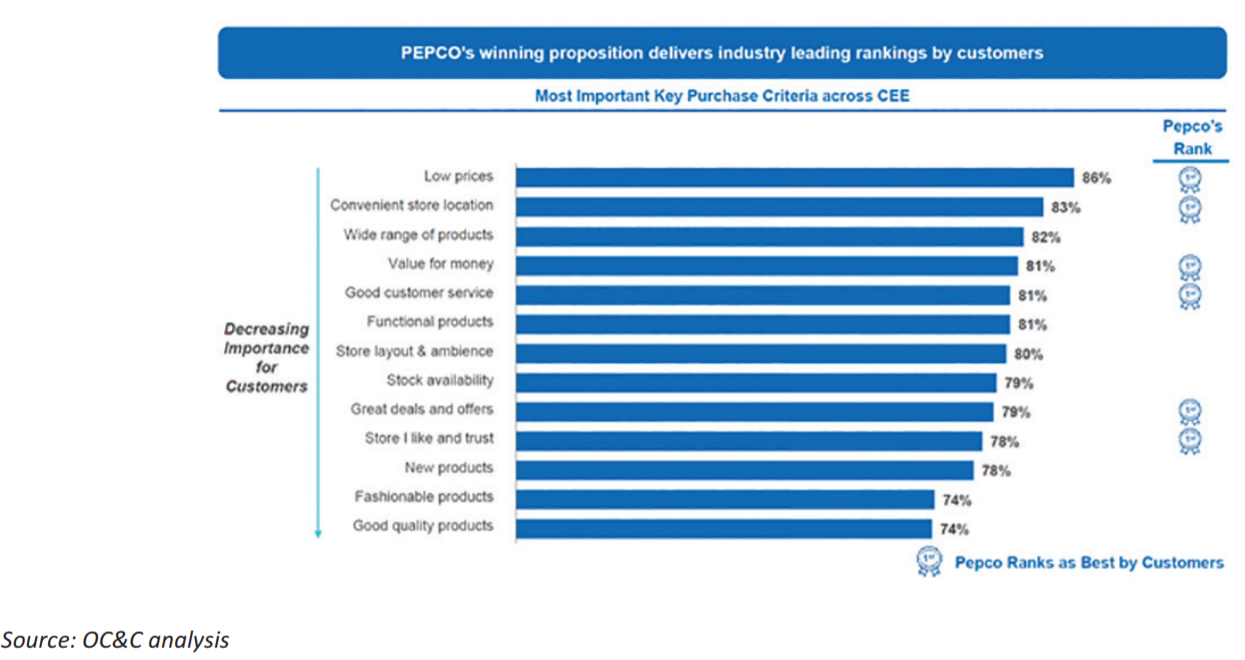

Sklepy pod tą marką oferują m.in. odzież oraz artykuły domowe w różnych wariantach i w dyskontowych cenach. Często pojawiają się promocje, które mają na celu zwiększenie liczby kupionych produktów, co pozwala na zwiększenie „wartości koszyka”. Według raportu OC&C, Pepco jest lubiane przez klientów dzięki dobremu stosunkowi ceny do jakości. W efekcie wygrał ranking w takich kategoriach jak: „niskie ceny” oraz „value for money”. Według Pepco przed koronawirusem średnia wartość koszyka klienta wynosiła 35 zł. Co ciekawe, ponad połowa klientów płaciła za zakupy w sieciach Pepco gotówką. Typową osobą robiącą zakupy w sklepach jest 36-letnia klientka z jednym albo dwójką dzieci, która żyje w średniej wielkości mieście.

Typowy sklep Pepco ma powierzchnię od 350 do 550 m2. Z perspektywy lat zwiększała się powierzchnia otwieranych sklepów. W latach 2014-2016 otwarte sklepy miały powierzchnię o 11,4% większą niż sklepy Pepco otwierane w latach 2009-2010. Lokalizacja sklepów jest niezmiernie ważna. Kluczowe jest umiejscowienie sklepu blisko „potoku” potencjalnych klientów. Nie dziwi więc, że na koniec 2020 roku około 76% sklepów była zlokalizowana w okolicy sklepu spożywczego lub obok niego, albo w samej galerii.

Umowy wynajmu sklepów są podpisywane zazwyczaj na okres 3-5 lat, z możliwym przedłużeniem wynajmu na dodatkowe 3 lata. Na koniec III Q 2020 roku średni czas trwania umowy najmu wynosił 3 lata oraz 5 miesięcy. Spółka posiada także centra dystrybucyjne w Rawie Mazowieckiej oraz Gyál (Węgry), które są własnością Pepco Group. Trzecie centrum dystrybucyjne Pepco (Wolbórz) jest wynajmowane.

Sklepy Pepco są zlokalizowane w dużej części w małych miastach, gdzie konkurencja z reguły jest lokalna. Około 35% sklepów Pepco jest zlokalizowanych w rejonach, gdzie żyje około 20 000 mieszkańców. Pojawienie się Pepco w takiej lokalizacji znacznie ogranicza szansę pojawienia się większej konkurencji w pobliżu (zbyt duże nasycenie sklepów względem potencjalnych klientów). Wynika to m.in. z tego, że konkurenci operują w sklepach o większej powierzchni, co czyni potencjalne otwarcie sklepu w okolicy Pepco znacznie mniej opłacalne. Rejony o takim zagęszczeniu wpasowują się w politykę otwierania sklepów o powierzchni około 400 m2.

Źródło: prospekt emisyjny

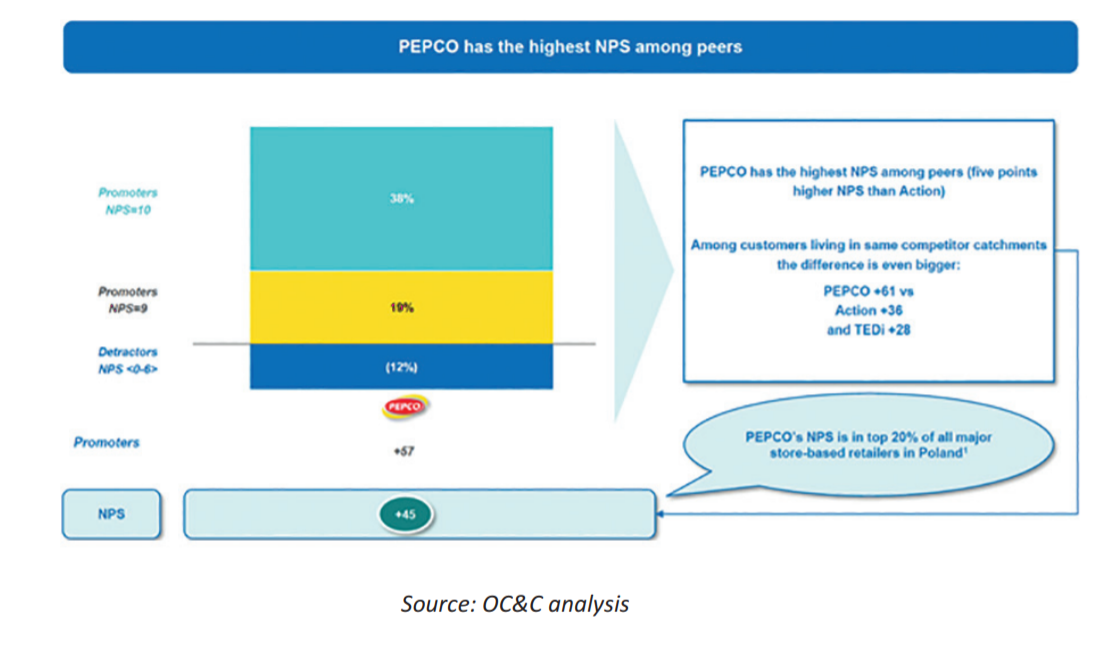

Dobre opinie klientów znajdują odzwierciedlenie we wskaźniku net promoter score (NPS). Spółka chwali się, że wspomniany wskaźnik jest wyższy niż konkurentów działających w tym samym segmencie rynkowym.

Źródło: prospekt emisyjny

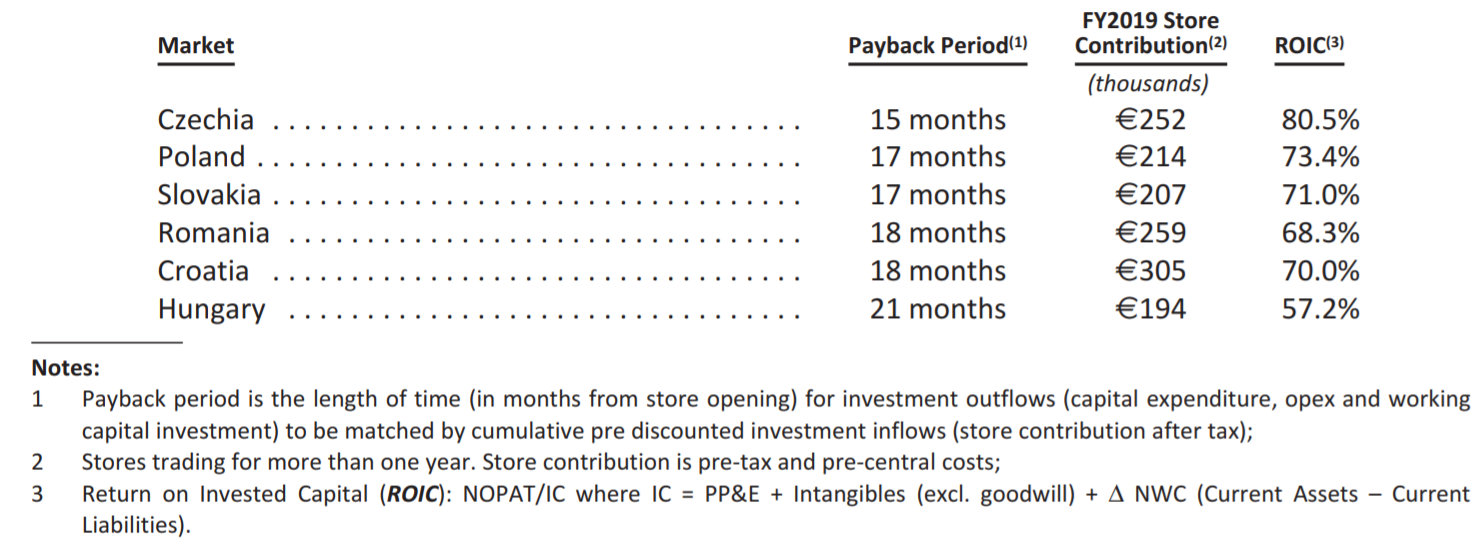

Około 99,9% sklepów Pepco, które działają ponad 12 miesięcy (dojrzałe sklepy) było dochodowych na koniec III Q 2019 roku. W 2019 roku wskaźnik store contribution (zysk przed kosztami centrali, amortyzacji, odsetek oraz podatków) wynosił 235 000€.

Warto również spojrzeć na okres zwrotu (Payback period), który jest liczony w oparciu, jak szybko zysk sklepu pokrywa wydatki związane z otwarciem sklepu (wydatki inwestycyjne, inwestycje w kapitał obrotowy, czynsz). W Polsce wynosi on 17 miesięcy, z kolei najszybciej zwraca się inwestycja w czeskich sklepach. Lepsza rentowność czeskich inwestycji wynika z mniejszej obecności na rynku (otwierane są placówki o potencjalnie najlepszej rentowności zainwestowanego kapitału – ROIC). Poniżej zbiorcze podsumowanie wybranych rynków, na których działa Pepco:

Źródło: prospekt emisyjny

Pepco zdaje sobie sprawę, że aby przyciągnąć klientów musi wprowadzać nowe kategorie produktów. To z kolei wymaga optymalizacji rozmieszenia produktów w sklepie i lepsze zarządzanie SKU (Stock Keepig Unit). Na przestrzeni ostatnich lat sukcesem były wprowadzone produkty FMCG dla dzieci (m.in. chusteczki i pieluchy).

Spółka uważa, że koncept Pepco ma szanse na dalszy rozwój. Planowane jest otwarcie 900 nowych sklepów w ciągu 3 lat (licząc od końca III Q 2020 roku). Otwieranie sklepów ma dotyczyć zarówno rynków, w których Pepco ma silną pozycję, jak i ekspansję na nowe rynki (m.in. Włochy, Serbia).

Źródło: prospekt emisyjny

Poundland i Dealz

Marka Poundland definiuje swojego “typowego klienta” jako kobietę w wieku od 18-44 lat z dochodem rocznym w gospodarstwie domowym na poziomie mniejszym niż 30 000 funtów rocznie, która chce kupować markowe produkty po rozsądnej cenie. Sklepy pod tym brandem oferują liczne produkty z kategorii FMCG (dobra szybko zbywalne). Oprócz tego znajdują się również produkty dla dzieci (zabawki), czy produkty sezonowe (Halloween, Boże Narodzenie). Po przejęciu Fultons Frozen Foods, zwiększyła się także oferta produktów mrożonych. Obecnie sprzedawane są w 80 sklepach, a w kolejnych dwóch lat oferta zostanie rozszerzona do ponad 400 placówek. Liczba sklepów na koniec marca 2021 roku wynosiła 818 sklepów. Sklepy Poundland z reguły mają powierzchnię od 400 m2 do 1000 m2 (w zależności od lokalizacji). Sklepy starają się lokować w miejscach dużego ruchu potencjalnych klientów (główne ulice, galerie handlowe). Średnia sprzedaż na stopę kwadratową wynosi nieco poniżej 290 funtów.

Z kolei w sklepach Dealz spółka profiluje swoje sklepy na kobietę w wieku 19-45 lat, która posiada dwójkę albo trójkę dzieci. Na koniec I Q 2021 roku liczba sklepów sieci wynosiła 199. Podobnie jak ma to miejsce w przypadku Poundland i Pepco, w sklepach Dealz zwiększa się oferta produktów. Pojawia się oferta ubrań czy produktów pielęgnacyjnych.

Cechą charakterystyczną sklepów spod marki Poundlad oraz Dealz była „stała cena”, która miała ułatwić zakupy klientowi. W przypadku Poundland był to 1 funt, w Hiszpanii oraz Irlandii (1,5€) oraz w Polsce 5 zł. Wraz z rozwojem kategorii produktów w sklepach pojawiały się produkty o cenach niższych oraz wyższych od „stałej ceny”. Jednak nadal architektura cen pozostaje prosta ( W Wielkiej Brytanii sklepy Poundland generowały wartość koszyka na poziomie 6,04 funtów. Z kolei w Irlandii sieć Dealz raportowała średnią wartość koszyka na poziomie 7,92€.

Rozwój kategorii odzieżowej został dobrze przyjęty przez klientów. W efekcie, sklepy spółki w Zjednoczonym Królestwie, były 18 największym sprzedawcą ubrań pod względem wolumenu w 2020 roku (według Kantar).

Spółka podpisuje umowy na wynajem sklepów Poundland oraz Dealz z reguły na 3 do 5 lat. Ponadto, najemca ma prawo do przedłużenia wynajmu o dodatkowe trzy lata.

PGS

Grupa Pepco posiada specjalną jednostkę do nabywania towarów za pośrednictwem azjatyckich hubów. Spółka wierzy, że zintegrowany model zakupów produktów jest jednym z kluczowych czynników do utrzymania niskich cen i wywierania presji na konkurencję. Niższe ceny wynikają z tego, że spółka omija pośredników (agentów, hurtowników, dystrybutorów), co pozwala zatrzymać znaczną część marży jaką zatrzymywali pośrednicy. Dzięki takiej polityce przedsiębiorstwo może osiągać o 25% większą marżę brutto ze sprzedaży.

PGS powstał w 2012 roku. Siedzibą firmy jest Szanghaj, gdzie zatrudnianych jest około 350 ekspertów ds. zaopatrzenia (stan na 31.12.2020). PGS działa w pięciu krajach i regionach Azji: Chinach, Hongkongu, Bangladeszu, Pakistanie oraz Indiach . Firma określiła, że dodatkowych dostawców mogą szukać w Kambodży oraz Turcji, które mają zdaniem PGS bardzo duży potencjał produkcyjny. Obecnie PGS współpracuje z 90 chińskimi dostawcami odzieży i obuwia oraz 154 dostawcami produktów do domu. Spółka współpracuje z 43 dostawcami produktów z Bangladeszu oraz 72 z Indii. Azjatyccy dostawcy za pośrednictwem PGS odpowiadają za ponad 60% ogólnego zaopatrzenia w sklepach Grupy. W przypadku kategorii odzież udział wynosił około 75%.

PGS pozyskuje rocznie dobra o wartości około 1 mld$. Dzięki temu spółka posiada efektywność operacyjną (cost-to-serve ratio) na podobnym poziomie jak globalne firmy specjalizujące się w organizacji zaopatrzenia (m.in. Li&Fung).

PGS działa zgodnie z ETIBC (Ethical Trading Initiative Base Code), który wymaga przez fabryki spełniania standardów pracy, czy możliwości sygnalizowania nieprawidłowości. Fabryki są regularnie audytowane przynajmniej raz w roku. W 2020 roku przeprowadzono ponad 1200 audytów rocznie.

PGS nabywa bardzo dużo produktów odzieżowych, artykułów domowych oraz produktów sezonowych i FMCG (m.in. pielęgnacyjne, słodycze). Z usług PGS korzystają zarówno sklepy Pepco, jak i Poundland oraz Dealz.

Dane finansowe

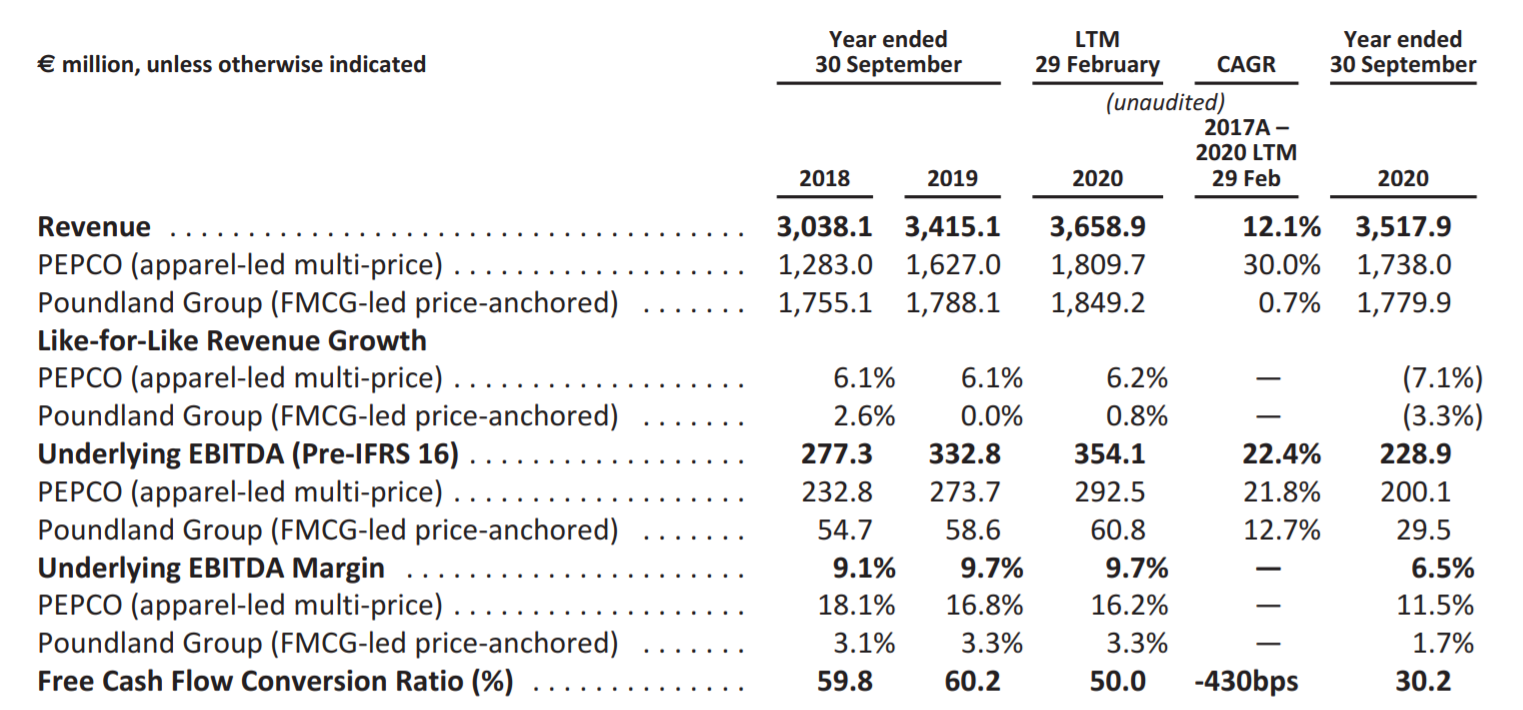

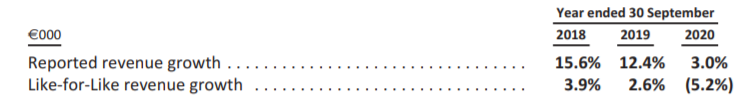

Na poniższym wykresie widać wyniki finansowe w latach 2018 – 2020. W przypadku 2020 roku wydzielone są dwa wyniki: LTM (Last Twelve Months), który kończył się w lutym 2020 roku oraz rok obrotowy kończący się we wrześniu 2020. Jak widać, wzrastający wpływ na przychody mają sklepy Pepco. Wynika to z tego, że przychody sieci Poundland rosną poniżej 1% rocznie. Pepco rozwija się w wyniku wzrostu sprzedaży LfL (like for like) oraz ekspansji sieci sklepów. Przed kryzysem LfL dla sklepów Pepco rósł o około 6% rocznie. Jednocześnie z racji charakteru sklepów, Pepco generuje znacznie więcej zysku operacyjnego. Przed koronawirusem zyski operacyjne z Pepco wynosiły około 5-krotność nominalnego zysku operacyjnego sklepów Poundland i Dealz.

Źródło: prospekt emisyjny

Z tego powodu spółka będzie raczej dynamicznie rozwijać koncept sklepów Pepco, które generują znacznie więcej zysku operacyjnego oraz generują znacznie wyższą marżę. Otwarcie jednego sklepu Pepco (wraz z wydatkami przed otwarciem oraz zatowarowaniem) wynosił w przeszłości około 157 000€. Ogólnie okres zwrotu z inwestycji wynosił około 17 miesięcy, chociaż znajdują się rynki (Czechy, Słowacja) o lepszym zwrocie z zainwestowanego kapitału. Z kolei na rynku węgierskim payback period wynosił 21 miesięcy.

W roku obrotowym 2022, w perspektywie średnioterminowej spółka, zamierza kontynuować strategię rozwoju konceptu sklepów Pepco. Plan przewiduje wzrost liczby sklepów o 300 rocznie. Pepco Group planuje także rozwijać sieć sklepów Poundland o 10-20 sklepów rocznie. W przypadku konceptu Dealz spółka planuje zwiększyć liczbę sklepów o 100 w roku obrotowym 2022. W planach spółki jest rozwój sieci się w tempie 150 placówek rocznie. W kolejnych latach spółka planuje oprócz ekspansji sklepów, zwiększać sprzedaż LfL w konceptach Pepco, Poundland oraz Dealz.

Rozwój sklepów wymaga zwiększenia wydatków kapitałowych. Spółka zakłada, że otwarcie nowego sklepu Pepco będzie kosztować 180 000€. W przypadku konceptu Poundland otwarcie jednego sklepu kosztuje 300 000€. Jeden sklep Dealz będzie kosztować 150 000€.

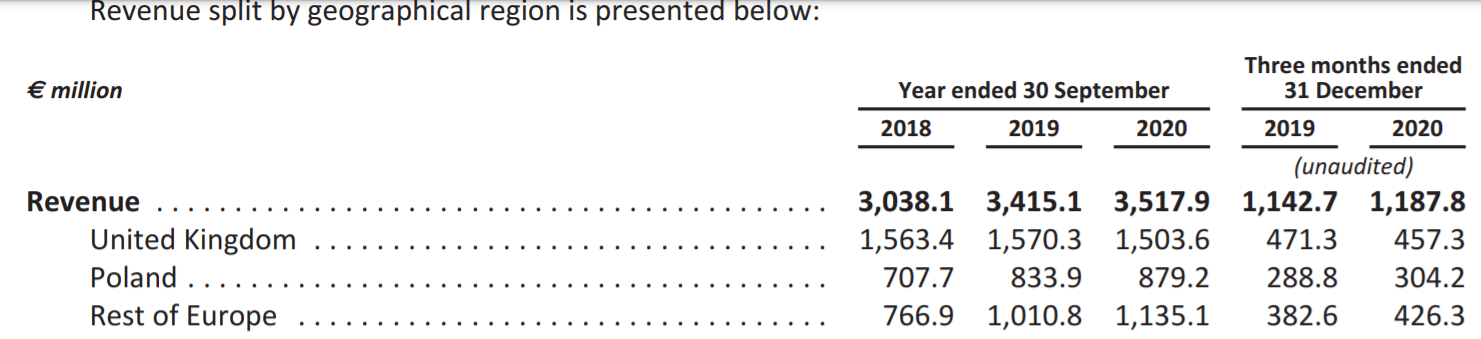

Warto również wspomnieć o geograficznym podziale przychodów. Wciąż najważniejszym rynkiem pod względem przychodów jest Zjednoczone Królestwo, które odpowiadało w roku obrotowym za 42,8% przychodów ogółem. Drugim największym rynkiem jest Polska, która odpowiadała za około 25% przychodów spółki.

Źródło: prospekt emisyjny

W analizie spółek retailowych nie należy patrzeć tylko na przychody ogółem, ponieważ są one zaburzane przez otwieranie oraz zamykanie sklepów stacjonarnych. Z tego powodu warto analizować wskaźnik LfL, który mierzy sprzedaż porównywalną „oczyszczając” przychody z wpływu zmian liczby sklepów. W tabeli poniżej widać, że sklepy spółki generowały wzrost LfL na poziomie około 3%. Z analizy należy pominąć “koronawirusowy” rok 2020. Spadek sprzedaży wynikał m.in. z licznych lockdownów, które zaburzały działalność operacyjną sklepów stacjonarnych.

Źródło: prospekt emisyjny

| Pepco Group | 2018 FY | 2019 FY | 2020 FY |

| Przychody | 3 038 mln€ | 3 415 mln€ | 3 518 mln€ |

| Zysk operacyjny | 107,2 mln€ | 257,8 mln€ | 120,0 mln€ |

| Marża operacyjna | 3,53% | 7,55% | 3,41% |

| Zysk netto | -3,5 mln€ | 210,4 mln€ | -0,5 mln€ |

Źródło: opracowanie własne

Przed koronawirusem, (w roku obrotowym 2019) przychody spółki wzrosły o 12,4%. Z tego około 3% wzrostu przychodów były organiczne, a pozostałe 9% wynikało z ekspansji sieci sklepów. W 2019 roku, duży wpływ na wynik netto miał m.in. jednorazowy zysk odsetkowy w kwocie 80 mln€ (umorzenie pożyczki od spółek powiązanych).

Przepływy operacyjne i zadłużenie Pepco

Znaczny skok przepływów z działalności operacyjnej był spowodowany m.in. wzrostem zobowiązań handlowych, które podniosły OCF o około 240 mln€ (wzrost zobowiązań wobec dostawców do 610 mln€). Znaczny wzrost OCF spowodował, że poziom wolnych przepływów gotówkowych wzrósł do poziomu 490 mln€. Należy spodziewać się, że w kolejnym roku wydłużenie okresu płatności wobec dostawców nie będzie możliwe. Z tego powodu OCF powinien być niższy niż w roku obrotowym 2020. Z racji kapitałochłonności wzrostu, należy spodziewać się, że spółka nie będzie w najbliższych kwartałach dzielić się zyskami z akcjonariuszami. Kapitał będzie wykorzystywany do skalowania biznesu.

| Pepco Group | 2018 FY | 2019 FY | 2020 FY |

| OCF* | 122,3 mln€ | 235,9 mln€ | 628,3 mln€ |

| CAPEX** | 103,8 mln€ | 123,3 mln€ | 139,2 mln€ |

| FCF*** | 18,5 mln€ | 112,6 mln€ | 489,1 mln€ |

Źródło: opracowanie własne

*OCF – przepływy z działalności operacyjnej

** CAPEX – wydatki inwestycyjne

*** FCF – wolne przepływy gotówki

Spółka posiada ponad 700 mln€ długu odsetkowego. 224,3 mln€ są pożyczone od podmiotów powiązanych. Dług wygasa w 2027 roku i jest oprocentowany na poziomie stopy LIBOR + 7,5%. Spółka posiada także 489 mln€ zadłużenia, które udzielały instytucje finansowe, gdzie efektywna stopa oprocentowania kredytów wynosi 7,8%. Mimo, że koszty finansowe w roku obrotowym wynosiły około 106 mln€, to koszty obsługi długu wynoszą 55,9 mln€.

Gdzie kupić akcje Pepco

Pepco zadebiutuje na giełdzie jeszcze w maju 2021 r.. Przydział akcji ma nastąpić do 21 maja, dlatego nowym nabywcom pozostał do dyspozycji tylko rynek wtórny. Poniżej przedstawiamy zestawienie ofert wybranych brokerów Forex oferujących zarówno obszerną ofertę akcyjną.

Dla przykładu na XTB znajdziemy na dzień dzisiejszy ponad 3500 instrumentów akcyjnych i 400 ETF-ów, a Saxo Bank ponad 19 000 spółek i 3000 funduszy ETF.

| Broker |  |

|

|

| Kraj | Polska | Dania | Cypr * |

| Ilość giełd w ofercie | 16 giełd | 37 giełd | 24 giełdy |

| Ilość akcji w ofercie | ok. 3500 - akcje ok. 2000 - CFD na akcje |

19 000 - akcje 8 800 - CFD na akcje |

ok. 3 000 - CFD na akcje |

| Ilość ETF w ofercie | ok. 400 - ETF ok. 170 - CFD na ETF |

3000 - ETF 675 - CFD na ETF |

ok. 100 - CFD na ETF |

| Prowizja | 0% prowizji do 100 000 EUR obrotu / miesiąc | wg cennika | Spread zależny od instrumentu |

| Min. depozyt | 0 zł (zalecane min. 2000 zł lub 500 USD, EUR) |

0 zł / 0 EUR / 0 USD | 500 zł |

| Platforma | xStation | SaxoTrader Pro Saxo Trader Go |

Platforma Plus500 |

* oferta PLUS500 CY

Kontrakty CFD są złożonymi instrumentami i wiążą się z dużym ryzykiem szybkiej utraty środków pieniężnych z powodu dźwigni finansowej. Od 72% do 89% rachunków inwestorów detalicznych odnotowuje straty pieniężne w wyniku handlu kontraktami CFD. Zastanów się, czy rozumiesz, jak działają kontrakty CFD, i czy możesz pozwolić sobie na wysokie ryzyko utraty twoich pieniędzy.

Akcje Pepco – Podsumowanie

Pepco Group jest spółką zajmującą się prowadzeniem sieci sklepów pod marką Pepco, Poundland oraz Dealz. Największy wpływ na wynik operacyjny ma sieć sklepów Pepco, która działa głównie na rynkach krajów Europy Środkowo – Wschodniej (CEE). Największą liczbę sklepów spółka posiada w Polsce (ponad 1000). Pepco działa głównie w krajach znajdujących się w Unii Europejskiej, ale od końca 2020 roku sieć jest obecna w Serbii. W kolejnych latach planowane jest dodawanie 300 sklepów tej marki. W planach jest przewidziana ekspansja w najbardziej perspektywicznych rynkach CEE oraz rozwiniętych rynkach Europy Zachodniej (WE) m.in. we Włoszech. Sieć sklepów Pepko może pochwalić się wzrostem organicznym na poziomie około 6% rocznie.

Segment sklepów „gorcery” (Poundland, Dealz) ma znacznie słabszą rentowność (około 3%) oraz niewielki wzrost LfL (około 1%). Mimo, tego, że przychody tego segmentu odpowiadają za połowę przychodów grupy, to z powodu niskiej rentowności ten segment ma niewielki wpływ na wielkość wyniku operacyjnego. Mocno ma rozwijać się koncept sklepów Dealz (ponad 100 sklepów rocznie).

Spółka, mimo strat netto potrafi generować ponad 100 mln FCF (po wydatkach inwestycyjnych). Jednocześnie rentowność zainwestowanego kapitału w sklepach Pepco jest bardzo wysoka, ponieważ pozwala „spłacić” nakłady początkowe po 17 miesiącach. Jednak IPO nie spowoduje, że spółka pozyska dodatkowy kapitał na rozwój. Wynika to z tego, że akcje sprzedaje główny akcjonariusz (Steinhoff International), który nadal będzie posiadał ponad ¾ akcji przedsiębiorstwa. Należy pamiętać, że Steinhoff był głównym bohaterem afery księgowej w 2017 roku, która spowodowała spadek kursu spółki o ponad 90%. Wielu komentatorów tą sytuację określali jako „południowoafrykański odpowiednik afery Enronu”.

Pepco Group po IPO będzie wyceniana na poziomie 23 mld zł, co daje wskaźnik ceny do sprzedaży (P/S) poniżej 2. Jednocześnie jeśli przyjmie się, że spółka jest w stanie generować około 140 mln€ FCF daje to przy obecnej kapitalizacji P/FCF na poziomie 36,5. Nie można więc powiedzieć, że spółka jest wyceniana ze sporym dyskontem do rynku. Należy pamiętać, że przedsiębiorstwo nie należy do szybko rozwijających się (wzrost przychodów poniżej 20%). Przyzwoity wzrost LfL w sklepach Pepco jest z pewnością mocną stroną spółki. Jednocześnie przedsiębiorstwo ma ciekawy koncept sklepów (Pepco), który jednak działa na rynku offline, a nie online. W przyszłości spółka z pewnością będzie musiała zainwestować sporo pieniędzy w rozwój omnichanel. Spółka będzie musiała także radzić sobie z coraz ostrzejszą konkurencją na rynku nie tylko ze strony stacjonarnych sklepów o podobnym koncepcie ale również z silnymi graczami działającymi w kanale e-commercowym. Jedno jest pewne – będzie to jeden z największych debiutów na GPW w obecnym roku.

![Kanada – Jak inwestować w S&P/TSX60? [Poradnik] kanada - jak inwestować w sp tsx60](https://forexclub.pl/wp-content/uploads/2024/11/kanada-jak-inwestowac-w-sp-tsx60-184x120.jpg?v=1730798591)

![Inwestycje w sztuczną inteligencję (AI) – jakie spółki wybrać? [Poradnik] inwestycje w sztuczną inteligencję - ai](https://forexclub.pl/wp-content/uploads/2024/11/inwestycje-w-sztuczna-inteligencje-184x120.jpg?v=1731576114)

![Day-trading w czasach podwyższonej zmienności. Webinary z Mr Yogi [ZMIANA TERMINU] Michał Zbróg Mryogi (700 x 450 px) - 10](https://forexclub.pl/wp-content/uploads/2024/11/DT-Mryogi-700-x-450-px-final-v4-184x120.jpg?v=1732097892)

![Zrozumienie zmienności rynkowej: Perspektywa daytradera – MrYogi [Video] Zrozumienie zmienności rynkowej - Video](https://forexclub.pl/wp-content/uploads/2024/11/Zrozumienie-zmiennosci-rynkowej-Video-184x120.jpg?v=1731559833)

![Najczęstsze błędy początkującego tradera – Mr Yogi [VIDEO] Scalping - Najczęstsze błędy początkującego tradera - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Najczestsze-bledy-poczatkujacego-tradera-VIDEO-184x120.jpg?v=1711601376)

![Nauka cierpliwości: Brak pozycji to też pozycja – Mr Yogi [VIDEO] Scalping - Nauka cierpliwosci - Brak pozycji to tez pozycja - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Nauka-cierpliwosci-Brak-pozycji-to-tez-pozycja-VIDEO-184x120.jpg?v=1710999249)

![Akcje Pepco – co warto wiedzieć przed debiutem giełdowym? [Poradnik] akcje pepco debiut](https://forexclub.pl/wp-content/uploads/2021/05/akcje-pepco-debiut.jpg?v=1621234362)

![Kanada – Jak inwestować w S&P/TSX60? [Poradnik] kanada - jak inwestować w sp tsx60](https://forexclub.pl/wp-content/uploads/2024/11/kanada-jak-inwestowac-w-sp-tsx60-300x200.jpg?v=1730798591)

![Akcje Pepco – co warto wiedzieć przed debiutem giełdowym? [Poradnik] Wysoka inflacja podwyzka stop procentowych](https://forexclub.pl/wp-content/uploads/2021/05/Wysoka-inflacja-podwyzka-stop-procentowych-102x65.jpg?v=1621244534)

![Akcje Pepco – co warto wiedzieć przed debiutem giełdowym? [Poradnik] SHIBA INU coin](https://forexclub.pl/wp-content/uploads/2021/05/SHIBA-INU-coin-102x65.jpg?v=1621240118)