Susza płynnościowa – Czy FED uczy się na błędach? Krótka analiza możliwego kryzysu

Ostatnie kilka dni na rynkach przyniosły całą dozę spekulacji na temat powtórki z 2008 roku. Do “takich” kryzysów miało już więcej nie dochodzić. Historia pokazuje jednak, że nie zawsze błędy, które popełniamy w przeszłości są nauczką by nie popełniać ich w przyszłości. Wielu może się obecnie wydawać, że scenariusz “2008” jest w tym momencie nieunikniony. Chciałabym w dzisiejszym wpisie opowiedzieć trochę więcej na temat samej struktury obecnej upadłości banków oraz przyczynach tego, co obecnie dzieje się na naszych oczach. Na wstępie pragnę też zostawić Was z pewną tezą, w której to działania FED’u (te z ostatnich 4-5 lat) są głównym paliwem do dzisiejszych katastrof sektora bankowego.

Cofnijmy się do 2018 roku

Cofając się pamięcią do tego okresu, dokładniej czasu bliższych świąt Bożego Narodzenia, na rynku zaczęły pojawiać się pierwsze spekulacje dotyczące zakończenia programu skupu aktywów przez FED. Docelowo bilans Rezerwy miał się nieco uszczuplić. Tak czy inaczej nastał rok 2020, który ponownie sprowadził ekipę Powell’a na tory luzowania. Wielu wówqczas spekulowało o tym, że Fed „nigdy” nie będzie kontynuował pełnej redukcji i że środki stymulacyjne będą wrzucane na rynek bez końca. Tymczasem bankierzy potraktowali covidową stymulację wśród niskich stóp procentowych jako coś w rodzaju “próby siły” przed tym zanim stagflacja stanie się oczywistością dla społeczeństwa i FED zacznie taper.

Nowoczesna Teoria Monetarna – czyli jak się tłumaczyć i racjonalizować

Nie wiem ilu z Was zna to pojęcie natomiast mówiąc o polityce FED nie sposób jest o tym nie wspomnieć. W naszych, współczesnych czasach za pośrednictwem mediów finansowych rozpowszechniła się koncepcja nowoczesnej teorii monetarnej. Według niej dolar jest najważniejszą walutą rezerwową świata (choć jego udział w globalnych rezerwach spada), bank centralny może bez końca drukować pieniądze bez konsekwencji inflacyjnych. Ta koncepcja stała się podstawą Nowoczesnej Teorii Monetarnej. Być może po przeczytaniu tego czujecie pewien nonsens – jeżeli tak to prawidłowo. Kreacja pieniądza przez bank centralny ZAWSZE ma swoje konsekwencje. Prawa popytu i podaży, a w tym także utuczone na drukowaniu procesy inflacyjne odbiją się szerokim echem na rynku prędzej lub później.

Pragnę tutaj przypomnieć, że Wielki Kryzys poprzedzały lata rynkowej stymulacji przez bank centralny. Następnie podniósł stopy procentowe do krytycznego poziomu. Dopiero po latach szef FED, który “walczył” z efektami i problemami lat kryzysowych w USA przyznał się do błędu. Zacytujmy w tym miejscu Bena Bernanke.

“Z powodu zmian instytucjonalnych i błędnych doktryn, bankowe paniki Wielkiej Kontrakcji były o wiele bardziej dotkliwe i powszechne, niż miałoby to miejsce w normalnych warunkach podczas spowolnienia gospodarczego.”

Kto skorzystał na kryzysie?

Oczywiście, do obecnego czasu powstało wiele teorii dotyczących tego, kto najbardziej skorzystał na kryzysie roku 2008. Opierając się na faktach myślę, że warto powiedzieć tutaj o wchłonięciu przez gigantów, małych instytucji bankowych. Może niewiele osób zdaje sobie z tego sprawę, ale takie firmy jak JP Morgan i Chase National znalazły się nagle w doskonałej pozycji do przejęcia nieograniczonej władzy bankowej w USA. Jeżeli mielibyśmy spojrzeć przez pryzmat ostatnich stu lat, w Stanach Zjednoczonych bankowość była wysoce zdecentralizowana. W całym kraju istniały tysiące “lokalnych” banków, które nie były powiązane z gigantem, który ujmę słowami “bank matka”. Piszę o tym wszystkim tutaj ze względu na to, że wynikiem tego kryzysu jest wchłonięcie przez międzynarodowych gigantów 9000 małych banków. Wniosek płynie zatem jeden – dzięki działaniom lat 2007-2009 nastąpiła całkowita centralizacja usług bankowych. Czy zauważacie już pewne analogie do obecnej sytuacji?

Jeżeli dorzucimy do tego jeszcze programy rządowe, które wspierają konkretne sektory, czy dodatki socjalne, to prócz niskich stóp i ogromnej stymulacji ze strony bankierów, pieniądze (co doskonale było widać podczas covid i dodatków dla bezrobotnych) są dosłownie zrzucane nad USA z helikoptera. Stąd pocovidowo nastąpiła dosłownie eksplozja popytu, której wynikiem jest inflacja.

Krzywa prawdę nam powie

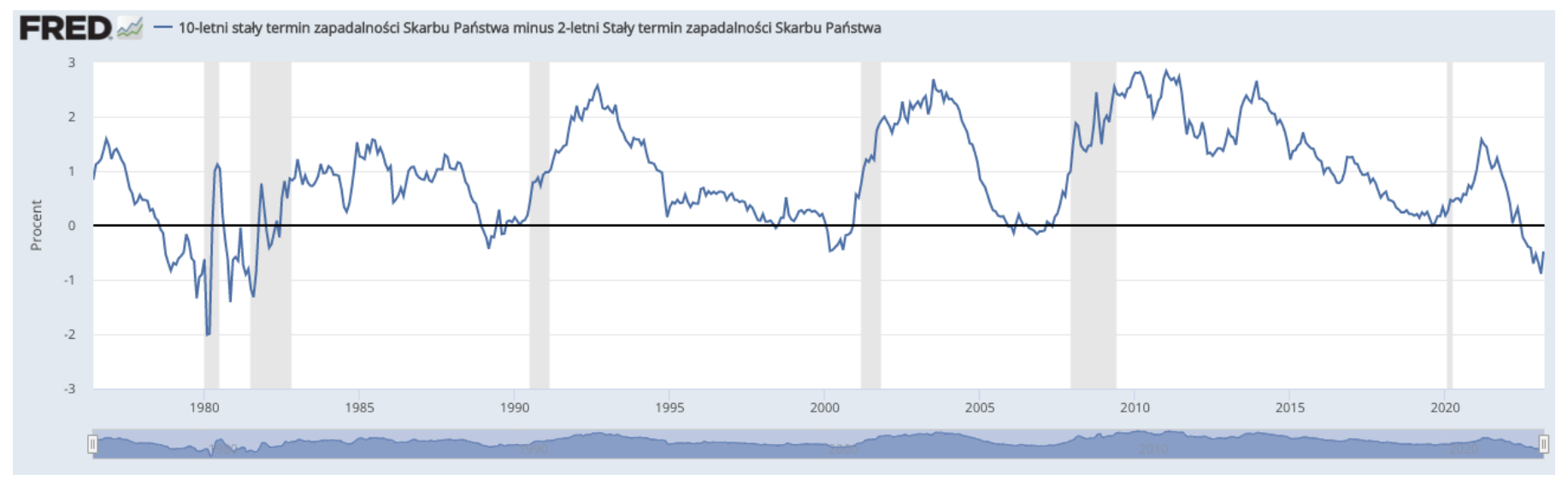

Bank Centralny USA jest największym inwestorem rynku obligacyjnego emitowanego przez rząd. Jeżeli FED zaczyna prowadzić politykę podnoszenia stóp procentowych do “krytycznych” wartości, automatycznie zwęża się skup aktywów. Przez co krzywa zaczyna się wypłaszczać. Oznacza to, że krótkoterminowe obligacje skarbowe skończą z taką samą rentownością jak obligacje długoterminowe, a inwestycje w obligacje długoterminowe spadną. Wysyp obligacji długoterminowych powoduje spadek wartości waluty i zalew dolarów z powrotem do USA. Wynikiem tego zabiegu jest oczywiście inflacja.

Obecny poziom krzywej dochodowości doskonale obrazuje możliwy brak płynności, o którym powiem za chwilę komentując bieżącą sytuację z upadłościami banków w Stanach Zjednoczonych.

W ciągu ostatnich kilku dni pojawiła się lawina informacji i idące za nią liczne teorie dotyczące losów banku w Kalifornii znanego jako SVB (Silicon Valley Bank). SVB był 16-tym największym bankiem w USA, aż do momentu nagłego upadku i ogłoszenia niewypłacalności, do której doszło 10 marca. Oficjalnie powodem takiego stanu rzeczy jest utrata płynności wobec sprzedaży obligacji. Wynikiem tej operacji rynkowej była niemożność w wypłacenia depozytów – czyli zobowiązań banku pobranych od klientów. Istnieje już cała masa artykułów dokładnie opisujących schemat upadłości krok po kroku. Jak pragnę sie skupić w tym artykule na trochę szerszym kontekście – możliwej “suszy płynnościowej”, której upadek SVB był pierwszym, poważniejszym symptomem. Brak możliwej płynności doskonale pokazuje nam odwrócona krzywa, której ruch poniżej zera świadczy o tej anomalii (rentowności 10-latek znacząco spadły, w związku ze wzrostem ceny obligacji).

Nie trzeba dużo

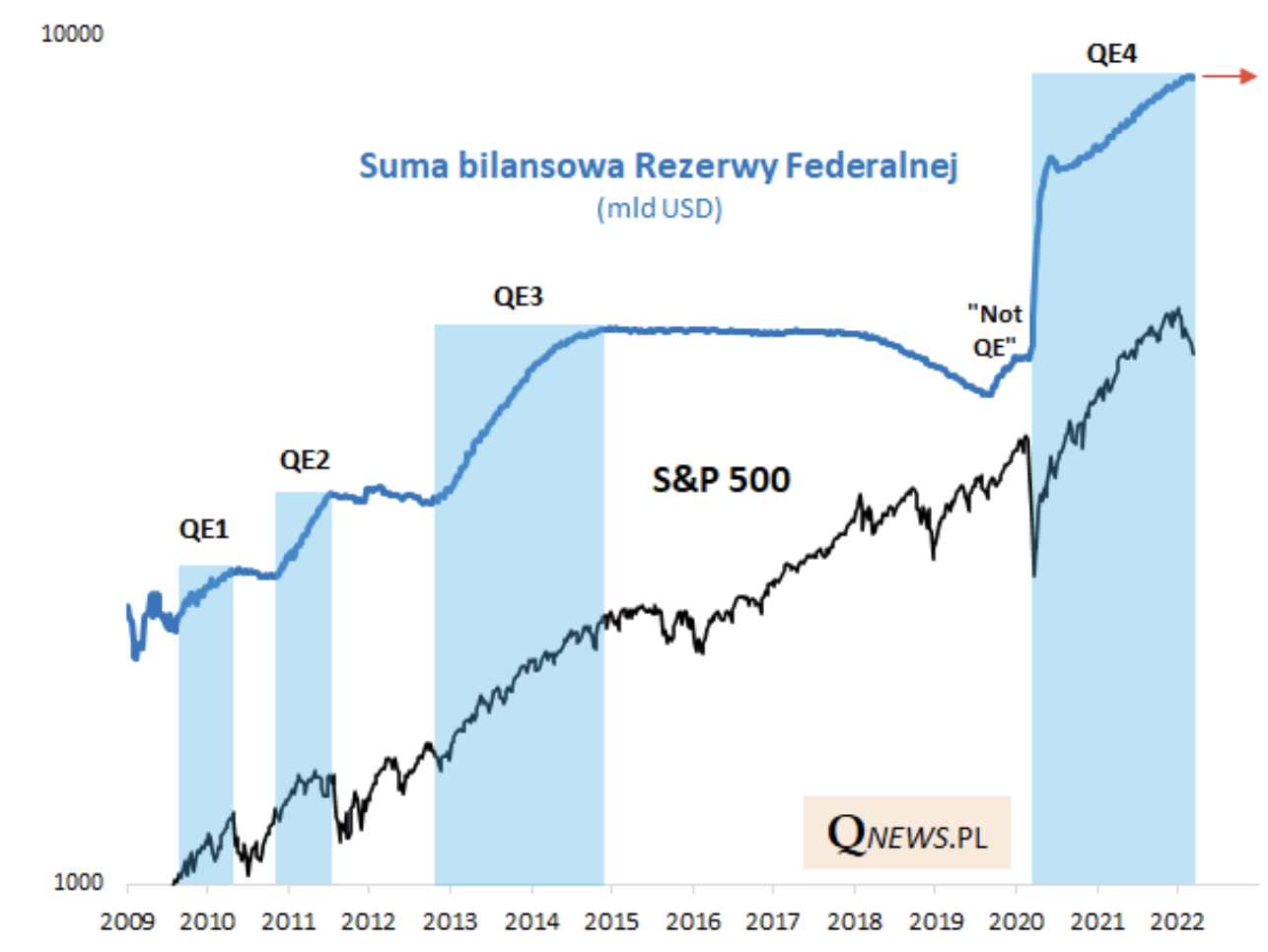

W tym miejscu biorąc pod uwagę cel inflacyjny, wysokie stopy procentowe w FED, które przez część bankierów uważane są za “nie restrykcyjne” nie trzeba tak naprawdę za wiele ruchów na QT (odwrotność luzowania i QE), by ruszyć rynkami kredytowymi. W ramach ciekawostki, wystarczy spojrzeć, jak brak luzowania ilościowego, czyli prowadzenia skupu aktywów z rynku w ramach QE działał w przeszłości.

Źródło: qnews.pl

Okresy największych wzrostów na indeksach są momentami prowadzenia lawin dodruku, gdzie największa miała swoje podłoże w 2020 r. Sam brak QE między 2015 r. a 2020 r., biorąc również pod uwagę awersję do ryzyka wynikającą z pandemii, przyczynił się do dłuższej stagnacji na wykresach.

Kryzys płynności

Wygląda na to, że pierwsze oznaki kryzysu płynnościowego wypływają na powierzchnię wraz z niewypłacalnością SVB i zamknięciem Signature Bank. W międzyczasie pojawiło się też wstrzymanie notowań na akcjach banku FRC. Wszystko jest związane z płynnością. Przy wyższych stopach procentowych banki mają trudności z pożyczaniem od FED. Ciągnie to za sobą drugą nogę w postaci pożyczek firmowych od banków. Oznacza to, że firmy, które miały problemy finansowe i ekspozycję na nierentowne inwestycje, korzystając z łatwego kredytu na ich “podtrzymanie”, nie mają już takiej możliwości. Nie będą mogły sztucznie (za pomocą kredytu) utrzymywać operacji, które nie są rentowne (przynoszą stratę), będą musiały zrezygnować choćby z wykupu akcji własnych, które imitują, że ich akcje wydają się wartościowe. Być może (poniekąd już to obserwujemy) rozpoczną się masowe zwolnienia, które będą docelowo chroniły wynik finansowy. Myślę, że SVB odsłoniło pewien destrukcyjny cykl, który będziemy obserwowali także w innych bankach o podobnym profilu działalności. Mam na myśli takim, który finansuje choćby venture capital. Także pojedynczy przypadek SVB może nie być drugim Lehman Brother’s, a po prostu jednym z wielu, którzy zapoczątkują lawinę płynnościową. Przy wszystkich wiadomościach na temat SVB łatwo jest zapomnieć, że wszystko to sprowadza się do jednej istotnej kwestii – czyli działań stymulacyjnych FEDu. Stworzyły on gospodarkę całkowicie uzależnioną od łatwej i przede wszystkim taniej (ze względu na niskie stopy procentowe) płynności. Teraz te łatwe pieniądze zostały jej odebrane.

Na razie “doraźnym” rozwiązaniem jest wprowadzenie przez Yellen i Powella gwarancji na depozyty. Jest to rozwiązanie zbliżone do próby zalepienia potężnej dziury w statku taśmą klejącą. Można stwierdzić również, że obecna sytuacja to moment między młotem a kowadłem. Z jednej strony narzędziem, które byłoby w stanie powstrzymać procesy płynnościowe jest dalsza stymulacja. Z drugiej strony zatoczy ona ponownie wielkie koło machiny stagflacji. Fałszywe nadzieje rynku na powrót QE i stóp bliskich zera może nie pomóc w dźwignięciu się rynków w kierunku północy.

![Kanada – Jak inwestować w S&P/TSX60? [Poradnik] kanada - jak inwestować w sp tsx60](https://forexclub.pl/wp-content/uploads/2024/11/kanada-jak-inwestowac-w-sp-tsx60-184x120.jpg?v=1730798591)

![Inwestycje w sztuczną inteligencję (AI) – jakie spółki wybrać? [Poradnik] inwestycje w sztuczną inteligencję - ai](https://forexclub.pl/wp-content/uploads/2024/11/inwestycje-w-sztuczna-inteligencje-184x120.jpg?v=1731576114)

![Day-trading w czasach podwyższonej zmienności. Webinary z Mr Yogi [ZMIANA TERMINU] Michał Zbróg Mryogi (700 x 450 px) - 10](https://forexclub.pl/wp-content/uploads/2024/11/DT-Mryogi-700-x-450-px-final-v4-184x120.jpg?v=1732097892)

![Zrozumienie zmienności rynkowej: Perspektywa daytradera – MrYogi [Video] Zrozumienie zmienności rynkowej - Video](https://forexclub.pl/wp-content/uploads/2024/11/Zrozumienie-zmiennosci-rynkowej-Video-184x120.jpg?v=1731559833)

![Najczęstsze błędy początkującego tradera – Mr Yogi [VIDEO] Scalping - Najczęstsze błędy początkującego tradera - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Najczestsze-bledy-poczatkujacego-tradera-VIDEO-184x120.jpg?v=1711601376)

![Nauka cierpliwości: Brak pozycji to też pozycja – Mr Yogi [VIDEO] Scalping - Nauka cierpliwosci - Brak pozycji to tez pozycja - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Nauka-cierpliwosci-Brak-pozycji-to-tez-pozycja-VIDEO-184x120.jpg?v=1710999249)