Dark Pools, czyli anonimowe giełdy dużych inwestorów

Kryptowaluty miały w swoim pierwotnym założeniu służyć anonimowym transferom pieniężnym. Przed nimi rynki finansowe znały już koncepcję anonimowej wymiany aktywów pod postacią giełd Dark Pools. Dostęp do nich mają wyłącznie nieliczni. Każdy przeciętny Kowalski i Nowak (przynajmniej w wykładni prawa) ma ten sam dostęp do informacji publicznych, czyli wiadomościach dotyczących spółek, informacji o cenie oraz jej zmianach podczas sesji. Istnieją jednak takie miejsca, które funkcjonują z dala od Wall Street. Dziś porozmawiamy o Dark Pools’ach – czym są i w jaki sposób działają.

Dark Pools = prywatna giełda?

Zacznijmy od początku. Dark Pools to prywatne giełdy dla nielicznych inwestorów, którzy dysponują pokaźnymi portfelami. To na nich najwięksi inwestorzy instytucjonalni mogą dokonywać transakcji kupna i sprzedaży swoich akcji bez wpływania wymianą olbrzymich pakietów na ceny rynkowe. Dostęp do Dark Poolsów mają między innymi banki, fundusze inwestycyjne czy fundusze hedgingowe. Oferty, które są tam dodawane są nie tylko anonimowe, ale nie są wyświetlane jak w standardowym arkuszu zleceń. System dostosowuje przeciwstawne oferty kupna/sprzedaży. Dopiero, gdy transakcja zostanie zrealizowana, informacja o jej wykonaniu trafia do informacji publicznej. Dlaczego tak się dzieje? By nikt nie mógł wykorzystać takiego ruchu do manipulacji ceną. Jedyną osobą, która ma informacje o zawieranych transakcjach jest operator giełdy.

Jaka jest zatem rola Dark Pools? Przede wszystkim miejsce to służy do obrotu dużymi pakietami akcji. Dzięki takim giełdom niwelowane są duże koszty transakcyjne związane z wystawianiem takich zleceń oraz nadmiernej manipulacji ceną. Wyobraźmy sobie taką sytuację. JP Morgan chce nabyć 20% udziałów Tesli. Na rynek giełdowy trafia taka informacja. Co się dzieje? Następuje fala zakupów (więc cena istotnie wzrasta). Aby zapobiec takim sytuacjom powstały Dark Pools. Anonimowość dotyczy nie tylko wolumenu transakcji. Ukryć da się także cenę, po której chcemy nabyć lub sprzedać instrument.

Gdzie działają giełdy Dark Pools?

Pierwsze prywatne giełdy typu Dark Pools mają swój początek w latach 80. XX w. W związku z tym jest to dość świeży “twór”. Regulator zezwolił wówczas na wymianę aktywów między klientami banków inwestycyjnych i brokerów. Obecnie działalność tych giełd jest rozpowszechniona na cały świat. Generalnie Dark Pools mogą budzić pewne wątpliwości wśród prywatnych inwestorów dotyczące legalności takich działań. Kwestię tą rozstrzygnął SEC, który zezwolił na tworzenie takich giełd bankom inwestycyjnym. Działają one na zasadach alternatywnego systemu obrotu.

Jak można dołączyć do Dark Pools? Gdzie trzeba się zarejestrować i jakie warunki spełnić, by móc w nich uczestniczyć? Sytuacja nie jest tak prosta jak w przypadku zwykłych kont, gdzie musimy posiadać rachunek maklerski w danej instytucji. Tutaj musimy powiedzieć sobie, jakie są rodzaje Dark Pools’ów. Wyróżniamy zatem następujące:

- “brokerskie” – tworzą je brokerzy, którzy umożliwiają swoim klientom handel papierami wartościowymi całkowicie anonimowo np. Citi (Citi-Match, Citi-Corss), JP Morgan (JPMX)

- konkretne firmy, które tworzą alternatywne, anonimowe systemy obrot. Wśród nich znajdą się przede wszystkim: Chi-X Global, NYFIX Millennium

- ostatnim rodzajem Dark Pools są te tworzone przez giełdy. Tutaj najlepszym przykładem będzie ISE (International Securities Exchange).

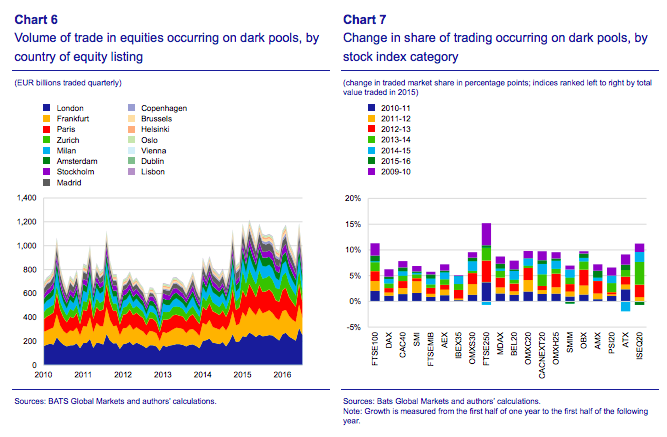

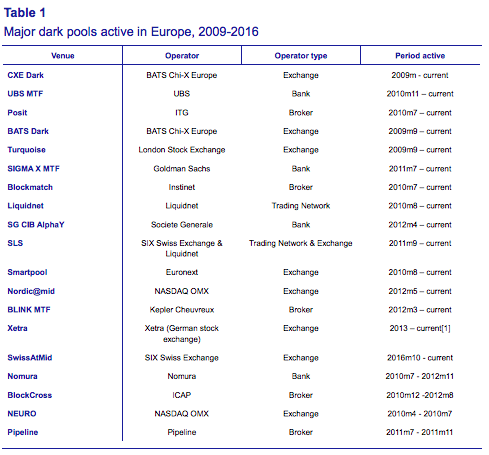

Jak to wygląda w Europie? Na Starym Kontynencie również mamy tego typu alternatywne systemy obrotu. Wiele w tych kwestiach zmieniła dyrektywa MIFID. To ona umożliwiła tworzenie ASO (skrót od alternatywnego systemu obrotu), do których zaliczamy też Dark Pools. Zdecydowaną większość anonimowych DP posiadają giełdy, następnymi w kolejce są firmy brokerskie i banki. Najmniej Dark Pools mają w swoich rękach różnego rodzaju sieci tradingowe. Na grafice niżej wskazany jest ich stan z 2016 r.

Źródło: https://www.ecb.europa.eu/

Jak podaje raport, Dark Pools są zlokalizowane przede wszystkim przy takich podmiotach, które mają silna bazę klientów handlujących akcjami. Operatorami są jak wyżej wspomniałam MTF, banki czy brokerzy. Brokerzy i banki wykorzystuję dark pools, jako sposób na internalizację własnych transakcji i transakcji swoich klientów.

Przodownikami handlu w Dark Pools w Europie jest przede wszystkim Londyn, Paryż, Amsterdam i Frankfurt. Raport pokazuje również wzrost zainteresowania handlem w tym typie ASO, na przestrzeni lat 2010-2016, co prezentuje powyższy wykres z tego raportu. Ilustruje on wzrost udziału w Dark Pools dla akcji objętych różnymi indeksami w latach wymienionych wyżej. Wzrost ten jest ukazany, jako różnica między dwoma latami w całkowitym udziale handlu akcjami w każdym indeksie, które odbyły się za pośrednictwem Dark Pools.

Manipulacje w Dark Pools

Podsumowując, skoro nie ma możliwości podglądu zleceń i manipulacji ceną w Dark Pools, czy są jakiekolwiek możliwe manipulacje z nią związane. Co prawda efekt tłumu nie jest możliwy, ze względu na brak dostępności do podglądu książki zleceń. Jednak nadal w dyspozycji pozostaje “normalna” giełda, na której cenę można napompować, co przełoży się poniekąd na strukturę ceny także w ciemnych basenach.

Dodatkowym atutem Dark Pools jest możliwość wykluczenia konkretnego (podejrzanego) inwestora z obrotu. Ciężko nam sobie wyobrazić taką sytuację na publicznej giełdzie – choćby GPW, gdzie jej zarząd zakazuje Kowalskiemu nabywania bądź sprzedaży akcji. Odwrotnie jest w Dark Pools. Administrator DP ma możliwość w przypadku wykrycia jakichś manipulacji bądź innych niepożądanych działań, wykluczyć takiego inwestora z obrotu.

Taniej i lepiej

Często Dark Pools’om zarzuca się to, że nie są one transparentne. Czyli de facto największą ich cechę przekuwa się w wadę. Ciemne baseny, jak wspominałam wyżej “zaciemniają” książkę popytu i podaży. Dopóki regulacje dotyczące DP (ASO) nie weszły w życie, inwestorzy indywidualni często patrzyli dość krzywo w ich stronę. Transakcja ujawniania jest dopiero po jej zawarciu. Można dywagować w tym miejscu nad słusznością tego, czy utajnienie wolumenu i ceny jest korzystne czy nie. Niewątpliwą jednak zaletą są koszty transakcyjne, jakie wiążą się z handlem w ciemnych basenach. Większe pakiety akcji mogą przede wszystkim negocjować ceny. Z pewnością ktoś za chwilę powie, że duzi gracze mogą to robić także w domach maklerskich. Dark Poolsów nie obowiązują także regulacje NMS, co znacznie pozwala obniżyć koszty.

O Dark Pools można mówić, jako o giełdach dla wybranych, na których transakcje odbywają się z dala od szumu Wall Street. Nikt nie zna (oprócz operatora) wolumenu i cen zleceń. Większość inwestorów indywidualnych może uznawać te miejsca za nie “fair” w stosunku do giełdy publicznej, a cały system Alternatywnego Obrotu, jako element odczepiony i wyróżniony od reszty. Zdania o Dark Poolsach (zresztą jak o wszystkim) są podzielone. Mają niewątpliwie dużo zalet, które są jednocześnie dla części rynku ich największymi wadami. Istotne jest jednak to, że podlegają regulacjom, przez co są także częścią rynku giełdowego.

![Kanada – Jak inwestować w S&P/TSX60? [Poradnik] kanada - jak inwestować w sp tsx60](https://forexclub.pl/wp-content/uploads/2024/11/kanada-jak-inwestowac-w-sp-tsx60-184x120.jpg?v=1730798591)

![Inwestycje w sztuczną inteligencję (AI) – jakie spółki wybrać? [Poradnik] inwestycje w sztuczną inteligencję - ai](https://forexclub.pl/wp-content/uploads/2024/11/inwestycje-w-sztuczna-inteligencje-184x120.jpg?v=1731576114)

![Day-trading w czasach podwyższonej zmienności. Webinary z Mr Yogi [ZMIANA TERMINU] Michał Zbróg Mryogi (700 x 450 px) - 10](https://forexclub.pl/wp-content/uploads/2024/11/DT-Mryogi-700-x-450-px-final-v4-184x120.jpg?v=1732097892)

![Zrozumienie zmienności rynkowej: Perspektywa daytradera – MrYogi [Video] Zrozumienie zmienności rynkowej - Video](https://forexclub.pl/wp-content/uploads/2024/11/Zrozumienie-zmiennosci-rynkowej-Video-184x120.jpg?v=1731559833)

![Najczęstsze błędy początkującego tradera – Mr Yogi [VIDEO] Scalping - Najczęstsze błędy początkującego tradera - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Najczestsze-bledy-poczatkujacego-tradera-VIDEO-184x120.jpg?v=1711601376)

![Nauka cierpliwości: Brak pozycji to też pozycja – Mr Yogi [VIDEO] Scalping - Nauka cierpliwosci - Brak pozycji to tez pozycja - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Nauka-cierpliwosci-Brak-pozycji-to-tez-pozycja-VIDEO-184x120.jpg?v=1710999249)