Scenariusze na kolejne miesiące: kryzys bankowy, recesja, krach?

Za nami kolejny emocjonujący tydzień na rynkach finansowych, a przed nami… „kolejny weekend”. Z reguły rynki finansowe są zamknięte w weekendy, ale ostatnio najwięcej dzieje się właśnie podczas weekendów. W ciągu ostatnich dwóch weekendów „zniknęło” kilka banków. A przecież wiemy, że cały miniony piątek inwestorzy ekscytowali się Deutsche Bankiem – czyli kolejnym bankiem, który znalazł się w centrum uwagi rynków.

S&P500 zamknął mijający tydzień na plusie (+1,4%), podobnie jak poprzedni (+1,4%). Jak to jest możliwe? Sprawiły to duże spółki technologiczne! Nasdaq100 wzrósł w mijającym tygodniu +1,97%, a w poprzednim aż +5,8%.

Polscy inwestorzy (jeżeli inwestują na GPW) nie mieli tyle szczęścia. WIG20 zamknął mijający tydzień ze stratą 0,5%, a poprzedni ze stratą 6,75%.

Ciągle niespokojnie na rynkach

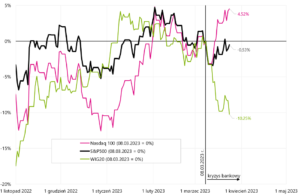

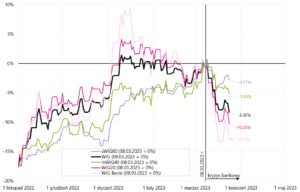

Pomimo, że S&P500 wzrósł drugi tydzień z rzędu, to jednak nastroje na rynkach nie należą do najlepszych. Można powiedzieć, że świat dla inwestorów zmienił się nie do poznania 9 marca br. Nawet posiedzenie FED-u zakończone konferencją prasową Powella nie miało aż takiego znaczenia, jak dalej ciągnący się kryzys zaufania do banków. Cierpią na tym najbardziej banki, a ponieważ na naszej giełdzie banków mamy sporo – zatem dotyczy to także indeksu WIG20. Poniższy wykres przedstawia zmianę wybranych indeksów akcyjnych od 8 marca br., czyli od momentu rozpoczęcia się kryzysu bankowego.

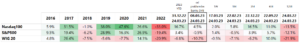

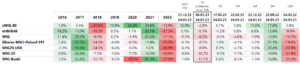

Od 8 marca br. różnica pomiędzy Nasdaq100 a WIG20 wynosi aż 14,8 punktu procentowego (a to tylko lekko ponad 2 tygodnie). Nie lepiej jest od początku roku, gdzie ta różnica wynosi 23,5 punktu procentowego. Szczegóły stóp zwrotu w różnych okresach dla powyższych indeksów przedstawia poniższa tabela. Co ciekawe w poniższej tabeli to fakt, że Nasdaq100 „wygrywa” z WIG20 w każdym okresie poza rokiem 2022.

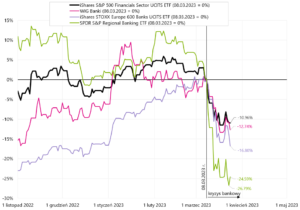

Prawdziwy kryzys dotyczy jednakże akcji banków. WIG Banki od 8 marca br. jest już 12,7% w dół – ale na tle banków europejskich nie jest to najgorzej. iShares STOXX Europe 600 Banks UCITS ETF spadł w tym okresie 16,8%. Natomiast najwięcej od 8 marca br, bo aż 26,8% spadły regionalne banki w USA (SPDR S&P Regional Banking ETF). Poniższy wykres porównuje stopy zwrotu dla tych indeksów od 8 marca br.

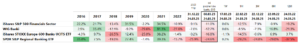

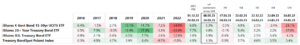

W mijającym tygodniu najwięcej straciły banki europejskie (-1,1%), a indeks banków polskich lekko wzrósł o 0,6%. Szczegóły dla różnych okresów przedstawia poniższa tabela.

W przypadku polskich akcji mijający tydzień zamykamy w okolicach zera (największy wzrost to iShares MSCI Poland ETF +1,3%, natomiast największy spadek to mWIG40 -1,2%). Jeżeli spojrzymy od 8 marca br. (początek kryzysu bankowego), to poza indeksem bankowym najbardziej spadł WIG20 (-10,2%). Najlepiej zachował się sWIG80 spadając w tym okresie jedynie 2,8%. Szczegóły przedstawia poniższa tabela.

sWIG80 to jedyny indeks w powyższej tabeli, który dostarczył dodatnie stopy zwrotu za ostatnie 12 miesięcy. Natomiast na poniższym wykresie przedstawiamy zmianę polskich indeksów od 8 marca br.

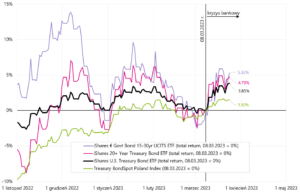

Można powiedzieć, że relatywnie największe zmiany od rozpoczęcia się kryzysu bankowego dotyczą funduszy obligacji. Rentowności 2-letnich obligacji skarbowych spadły od 8 marca br. o 130 punkty bazowe (1,30%). W przypadku 10-letnich obligacji amerykańskich mówimy o spadku rentowności w tym samym okresie o 62 punkty bazowe. W przypadku polskich 10-letnich obligacji skarbowych było to jedynie 24 punkty bazowe. Spadki rentowności to automatyczne zyski dla inwestorów. Poniższy wykres przedstawia stopy zwrotu od 8 marca br. dla wybranych obligacji skarbowych.

A poniższa tabela przedstawia szczegóły stóp zwrotu dla powyższych indeksów obligacyjnych.

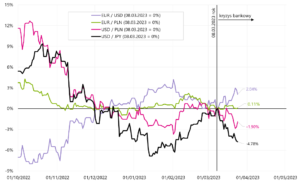

W przypadku walut od momentu rozpoczęcia kryzysu bankowego największy ruch mieliśmy na parze jen-dolar (wzrost wartości jena względem dolara o 4,8%). De facto na obecnym kryzysie bankowym dolar stracił najwięcej, osłabiając się także względem euro o 2%, a względem złotówki o 1,9%. W dużej mierze ma to związek z potencjalnymi skutkami ratowania banków amerykańskich (głównie mniej podwyżek stóp w USA, większy bilans FED-u). Poniższy wykres przedstawia zmianę wybranych par walutowych od 8 marca br.

Jakie są możliwe scenariusze na kolejne miesiące?

Jakie są możliwe scenariusze na najbliższe miesiące? W sumie możemy mówić o dokończeniu cyklu koniunkturalnego, co wiązałoby się z rozpoczęciem obniżek stóp przez FED. Następnie moglibyśmy przejść do kolejnej ekspansji w gospodarce i kolejnej hossy na rynku akcji. W tym momencie najważniejsze wydaję się pytanie kto ma rację, jeżeli chodzi o rozpoczęcie cyklu obniżek stóp przez FED?

- czy rynek? obstawiający w tym momencie rozpoczęcie obniżek już na posiedzeniu lipcowym (26 lipca br.) i wyceniający aż 5 obniżek stóp do posiedzenia w dniu 20 marca 2024 roku,

- czy też rację może mieć FED? , który w swoich najnowszej projekcji stwierdza, że w 2023 roku nie będzie obniżek, a wręcz mogą być jeszcze podwyżki. Mediana prognoz członków FOMC wskazuje na poziom stopy na koniec 2023 roku na poziomie 5,1% – a rynek twierdzi że na koniec 2023 roku stopa FED-u wyniesie 3,98%.

Trudno sobie wyobrazić kolejną prawdziwą hossę na rynku akcji, czy też ekspansję w gospodarce bez obniżek stóp przez FED.

Rozpiszmy zatem główne scenariusze:

- Scenariusz „goldilocks”: gospodarka powoli zwalnia (ale bez recesji, która mogłaby wystraszyć rynki akcji i spowodować mocniejsze spadki). Wraz ze zwalniającą gospodarką inflacja przestaje być problemem, FED widzi, że spadek inflacji do celu jest realny, zatem rozpoczyna powolne obniżki stóp. Unikamy dalszych spadków akcji (S&P500), ale też musimy uzbroić się w cierpliwość, bo nowy cykl i nowa hossa mogłaby się rozpocząć na dobre dopiero za jakiś dłuższy czas (np. w 2024 roku). Co z tym scenariuszem jest nie tak? O ile jest możliwy, to musiałby bardzo długo trwać. Powoli zwalniająca gospodarka oznacza powoli zwalniającą inflację. FED może spokojnie poczekać na spadek inflacji i dopiero wtedy obniżyć stopy. W tym scenariuszu rynek długu nie ma racji, obniżki dopiero w 2024 roku i to powoli, a nie szybko.

- Scenariusz kryzysu bankowego, czyli że właśnie coś pękło w gospodarce. To pęknięcie (które spowoduje kryzys/recesję i szybkie obniżki stóp przez FED) to upadające banki w USA i Europie. Jeżeli rynki co tydzień „znajdą” nowy bank, który jest następny w kolejce do wyprzedaży jego akcji i obligacji, co oczywiście w dzisiejszym świecie mediów społecznościowych nie ujdzie uwadze osób i firm trzymających depozyty w tym banku – wtedy szybkie wycofanie depozytów jest kwestią „godzin”, a dotknięty tym faktem bank nie poradzi sobie i „zostanie zamknięty” podczas najbliższego weekendu. Taki scenariusz jest jak najbardziej możliwy, ale generalnie trzeba założyć trzy rzeczy: (i) inwestorom będzie się dalej opłacać agresywnie sprzedawać akcje i obligacje kolejnych banków, (ii) trend wycofywania depozytów nie zostanie przerwany, (iii) banki nie będą w stanie obsłużyć płynnościowo wycofywanych depozytów. Jeżeli te trzy rzeczy zostaną w jakiś sposób przerwane, to kryzys może się wyciszyć i przynajmniej na jakąś chwilę nie będzie kolejnych spektakularnych zamknięć kolejnych banków. W tym scenariuszu rynek „odpuści” agresywną wycenę obniżek stóp procentowych, dalej będzie je dalej wyceniał, ale nie aż 5 obniżek od dzisiejszego poziomu w 12 miesięcy. Ceny obligacji spadną, a rentowności pójdą w górę. Rynki przejdą w fazę oczekiwania na kolejne dane makro, bądź wydarzenia.

- Scenariusz, że dopiero coś pęknie. W tym scenariuszu obecny kryzys zaufania do banków zostanie zażegnany, przynajmniej na jakiś czas. Pamiętajmy, że ten kryzys nie powinien dotyczyć większych banków, które z zasady zabezpieczały ryzyko stopy procentowej kupując obligacje skarbowe. Także w tych bankach nie ma strat spowodowanych rosnącymi rentownościami obligacji skarbowych w związku z podwyżkami stóp przez banki centralne. Ale nie da się wyeliminować tych strat z systemu. Zabezpieczenie ryzyka stopy procentowej polega na przekazaniu go dalej komuś innemu. Ktoś inny powinien mieć problemy w związku z coraz wyższymi stopami procentowymi. Ale kto to będzie i kiedy?… należy poczekać … i to może nawet wiele miesięcy (np. w 2008 roku bank Bear Stearns upadł w marcu, a sytuacja relatywne szybko się uspokoiła – a to najważniejsze „pęknięcie” (czyli Lehman) miało miejsce dopiero we wrześniu). W tym scenariuszu, podobnie jak w scenariuszu drugim, rynek „odpuści” agresywną wycenę obniżek stóp procentowych i będzie oczekiwał na następne dane makro i istotne wydarzenia.

- Scenariusz recesji w gospodarce i spokoju na rynkach. Scenariusz podobny do pierwszego z tą różnicą, że jednak wejdziemy w recesję. Ale ponieważ nic spektakularnego nie pęknie na rynkach lub w gospodarce realnej – to jest szansa, że rynki akcji specjalnie nie spadną … po prostu będą spokojnie czekać na prawdziwy „pivot” FED-u. Przecież prędzej czy później FED rozpocznie obniżki stóp procentowych. W tym scenariuszu są możliwe też większe spadki rynków akcji w związku ze spadającymi zyskami spółek, ale raczej nie w sposób agresywny (jak podczas typowej paniki).

Który scenariusz ma największe szansę? W moim subiektywnym odczuciu przypisałbym obecnie takie prawdopodobieństwa dla powyższych scenariuszy:

- Scenariusz golidilocks: 5%

- Scenariusz kryzysu bankowego: 30%

- Scenariusz, że dopiero coś pęknie: 50%

- Scenariusz recesji w gospodarce i spokoju na rynkach: 15%

Oczywiście rynki na bieżąco wyceniają różne scenariusze – jak tylko pojawiają się nowe dane makro, czy też inne istotne wydarzenia.

Można powiedzieć, że wycena ścieżki obniżek stóp przez FED nie jest „prognozą” rynku odnośnie przyszłej ścieżki, a jedynie wyrazem obecnych informacji dostępnych rynkowi i samego charakteru cen kontraktów terminowych dotyczących przyszłych dat. Krzywe forward mogą być np. bardziej odzwierciedleniem ceny spotowej i kosztu pieniądza potrzebnego do arbitrażu /ustalenia ceny forward, niż „prognozą rynkową” podobną do prognoz analityków, ekonomistów, czy strategów rynkowych. Nie mówiąć już o tym, że płynność kontraktów na dalsze daty może być bardzo niewielka (a co za tym idzie „wycena rynkowa” oparta o takie ceny może nie mieć większego znaczenia).

Rynek bardzo często się myli i bardzo często zmienia zdanie. Ewidentnie widać to np. po zmianach wyceny ścieżki stóp procentowych FED-u. Rynek potrafi szybko podnieść liczbę podwyżek, a potem szybko je obniżyć. Obecna inflacja jest bardzo trudna do prognozowania, a szczególnie reakcja gospodarki na tak wysoką inflację (której ostatni raz doświadczyliśmy 40 lat temu). Dodatkowo mamy obecnie gospodarkę typu „post-covid” – czego nie doświadczyliśmy chyba jeszcze nigdy (pandemie się zdarzały, ale aż tak silne reakcje monetarne i fiskalne w związku z pandemią raczej nie).

Podsumowanie

W mijającym tygodniu amerykański S&P500 wzrósł o 1,4% i był to drugi z rzędu wzrostowy tydzień (co raczej nie oddaje dobrze nastrojów na rynkach finansowych). Rynki ciągle obawiają się o sytuację w sektorze bankowym – co widać po wynikach indeksów bankowych, ale także polskiego WIG20 (który od 8 marca br. spadł 10,3% – podczas gdy S&P500 jedynie 0,5%).

W mijającym tygodniu odbyło się też kolejne posiedzenie FED-u – stąd mieliśmy możliwość poznania najnowszych prognoz członków FOMC odnośne przyszłej ścieżki stopy FED-u. FED nie widzi obniżek w tym roku, a stopa referencyjna na koniec 2023 roku ma wynieść 5,1%. Według rynku na koniec roku stopa referencyjna będzie poniżej 4%. Kto zatem ma rację? FED czy Rynek? Odpowiedź na to pytanie może zdecydować o stopie zwrotu z Twojego portfela za cały 2023 rok!

Aby przybliżyć możliwy rozwój wypadków na rynkach, przedstawiłem cztery główne scenariusze rozwoju wypadków do końca obecnego cyklu. Moim zdaniem można oczekiwać kolejnych „pęknięć” w gospodarce i na rynkach finansowych w związku z coraz wyższymi stopami procentowymi, ale obecny kryzys bankowy (trwający od 8 marca) niekoniecznie musi być tym największym pęknięciem w obecnym cyklu.

O Autorze

Jarosław Jamka – Doświadczony ekspert zarządzający funduszami, od ponad 25 lat zawodowo związany z rynkiem kapitałowym. Posiada tytuł doktora nauk ekonomicznych, licencję doradcy inwestycyjnego oraz maklera papierów wartościowych. Osobiście zarządzał funduszami akcji, obligacji, mutli-asset oraz global macro cross-asset. Przez wiele lat zarządzał największym polskim funduszem emerytalnym o aktywach powyżej 30 mld zł. Jako dyrektor inwestycyjny kierował pracą wielu zespołów zarządzających. Doświadczenie zdobywał jako: Członek Zarządu ING PTE, Wiceprezes i Prezes Zarządu ING TUnŻ, Wiceprezes Zarządu Money Makers S.A., Wiceprezes Zarządu Ipopema TFI, Wiceprezes Zarządu Quercus TFI, Członek Zarządu Skarbiec TFI, a także Członek Rad Nadzorczych ING PTE oraz AXA PTE. Od 12 lat specjalizuje się w zarządzaniu globalnymi klasami aktywów (global macro cross-asset).

Jarosław Jamka – Doświadczony ekspert zarządzający funduszami, od ponad 25 lat zawodowo związany z rynkiem kapitałowym. Posiada tytuł doktora nauk ekonomicznych, licencję doradcy inwestycyjnego oraz maklera papierów wartościowych. Osobiście zarządzał funduszami akcji, obligacji, mutli-asset oraz global macro cross-asset. Przez wiele lat zarządzał największym polskim funduszem emerytalnym o aktywach powyżej 30 mld zł. Jako dyrektor inwestycyjny kierował pracą wielu zespołów zarządzających. Doświadczenie zdobywał jako: Członek Zarządu ING PTE, Wiceprezes i Prezes Zarządu ING TUnŻ, Wiceprezes Zarządu Money Makers S.A., Wiceprezes Zarządu Ipopema TFI, Wiceprezes Zarządu Quercus TFI, Członek Zarządu Skarbiec TFI, a także Członek Rad Nadzorczych ING PTE oraz AXA PTE. Od 12 lat specjalizuje się w zarządzaniu globalnymi klasami aktywów (global macro cross-asset).

Nota prawna

Niniejszy dokument jest jedynie materiałem informacyjnym do użytku odbiorcy. Nie powinien być rozumiany jako materiał o charakterze doradczym lub jako podstawa do podejmowania decyzji inwestycyjnych. Nie powinien też być rozumiany jako rekomendacja inwestycyjna. Wszystkie opinie i prognozy przedstawione w tym opracowaniu są jedynie wyrazem opinii autora w dniu publikacji i mogą ulec zmianie bez zapowiedzi. Autor nie ponosi odpowiedzialności za jakiekolwiek decyzje inwestycyjne podjęte na podstawie niniejszego opracowania. Historyczne wyniki inwestycyjne nie dają gwarancji osiągnięcia podobnych wyników w przyszłości.

![Kanada – Jak inwestować w S&P/TSX60? [Poradnik] kanada - jak inwestować w sp tsx60](https://forexclub.pl/wp-content/uploads/2024/11/kanada-jak-inwestowac-w-sp-tsx60-184x120.jpg?v=1730798591)

![Inwestycje w sztuczną inteligencję (AI) – jakie spółki wybrać? [Poradnik] inwestycje w sztuczną inteligencję - ai](https://forexclub.pl/wp-content/uploads/2024/11/inwestycje-w-sztuczna-inteligencje-184x120.jpg?v=1731576114)

![Day-trading w czasach podwyższonej zmienności. Webinary z Mr Yogi [ZMIANA TERMINU] Michał Zbróg Mryogi (700 x 450 px) - 10](https://forexclub.pl/wp-content/uploads/2024/11/DT-Mryogi-700-x-450-px-final-v4-184x120.jpg?v=1732097892)

![Zrozumienie zmienności rynkowej: Perspektywa daytradera – MrYogi [Video] Zrozumienie zmienności rynkowej - Video](https://forexclub.pl/wp-content/uploads/2024/11/Zrozumienie-zmiennosci-rynkowej-Video-184x120.jpg?v=1731559833)

![Najczęstsze błędy początkującego tradera – Mr Yogi [VIDEO] Scalping - Najczęstsze błędy początkującego tradera - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Najczestsze-bledy-poczatkujacego-tradera-VIDEO-184x120.jpg?v=1711601376)

![Nauka cierpliwości: Brak pozycji to też pozycja – Mr Yogi [VIDEO] Scalping - Nauka cierpliwosci - Brak pozycji to tez pozycja - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Nauka-cierpliwosci-Brak-pozycji-to-tez-pozycja-VIDEO-184x120.jpg?v=1710999249)