Opcje: Delta – kluczowy współczynnik grecki

Do tej pory w cyklu dotyczącym opcji skupiliśmy się na praktycznym zastosowaniu opcji. Jednak najczęściej w tekstach transakcje na opcjach zamykane były w momencie ich wygaśnięcia. Większość traderów nie trzyma opcji tak długo, niewielu inwestorów stosuje opcje do handlu pozycyjnego. Najczęściej stosują opcję do okresowych strategii zabezpieczających albo do transakcji spekulacyjnych. Aby efektywnie korzystać z opcji w transakcjach spekulacyjnych trzeba wiedzieć, jak cena zachowuje się podczas działania czynników zewnętrznych.

Tymi czynnikami są m.in.:

- czas do wygaśnięcia opcji

- zmienność

- zmiana ceny instrumentu bazowego

- zmiana stopy procentowej

Każdy z wymienionych czynników w różny sposób wpływa na wycenę opcji. Z racji tego, że wspomniane czynniki działają jednocześnie dla wielu zmiana cen opcji jest “dziwna”. Jednak za wspomnianymi zmianami cen stoi zarówno matematyka jak i “psychologia tłumu”. Właściwe zrozumienie wpływu wspomnianych czynników na cenę może przyczynić się do nie przepłacania za opcję oraz nie sprzedawania ich zbyt tanio. Z racji złożoności tematu, poszczególne czynniki zostaną opisane w kolejnych artykułach. Zapraszamy do lektury!

PRZECZYTAJ KONIECZNIE: CZYM SĄ OPCJE? WPROWADZENIE

Współczynniki greckie

Obecnie litery greckiego alfabetu kojarzą się z kolejnymi odmianami koronawirusa. Jednak “greka” jest także używana w “języku” opcji. Takie sformułowania jak delta, gamma, theta czy rho mają odzwierciedlenie w badaniu zmian cen opcji spowodowanych określonymi czynnikami. W dzisiejszym artykule przedstawimy czym jest delta i jaki ma wpływ na zmiany ceny opcji oraz do czego można jeszcze ją wykorzystać.

Delta jest najważniejszym i najpowszechniej wykorzystywanym przez traderów opcji współczynnikiem greckim. Wspomniana litera alfabetu informuje o ile zmieni się cena opcji w sytuacji kiedy cena instrumentu bazowego wzrośnie.

Delta jest nazywana również za pierwszą pochodną, ponieważ informuje o zmianie cen opcji. Są także drugie pochodne, który informują jak zmieni się dany współczynnik grecki na skutek innego czynnika (jest to również istotne).

Wartość delty jest różna dla poszczególnych rodzajów opcji. Można wyróżnić podział na:

- rodzaj opcji

- cena rozliczenia opcji

- okres do wygaśnięcia opcji

Rodzaj opcji

Podstawowym rozróżnieniem tego instrumentu pochodnego jest podział na opcje call oraz opcje put. Opcja call daje nabywcy prawo (nie obowiązek!) do kupna instrumentu bazowego po określonej z góry cenie. Z kolei opcja put daje nabywcy prawo do sprzedaży instrumentu bazowego po z góry określonej cenie. W zależności od typu opcji prawo może przysługiwać w dniu wygaśnięcia opcji (styl europejski), w dowolnym momencie (styl amerykański), w poszczególne dni (opcja egzotyczna). Jak kształtuje się delta opcji call i put?

- W przypadku kupionej opcji call delta ma wartość od 0 do 1

- W przypadku kupionej opcji put delta ma wartość od -1 do 0

Dlaczego delta kupionej opcji call ma wartość od 0 do 1? Odpowiedź jest prosta. Według wzoru delta jest równa zmianie ceny opcji podzielonej przez zmianę ceny instrumentu bazowego. Wartość opcji call rośnie wraz ze wzrostem ceny instrumentu bazowego (ceteris paribus). Jeśli delta wynosi 0,5 to zmiana instrumentu bazowego (akcja, indeks itp.) o 1 skutkuje zmianą opcji o 0,5. Jeśli delta byłaby wyższa od 1 to pojawiłaby się okazja do arbitrażu. Jeśli cena opcji wzrosłaby np. o 1,5 a cena instrumentu bazowego w tym czasie wzrosłaby o 1 to opłacałoby się sprzedać opcję call i nabyć akcje o wartości delta * wartość nominalna opcji. Jeśli opcja call ma deltę równą 0 to oznacza, że zmiana instrumentu bazowego nie ma wpływu na cenę opcji.

Delta kupionej opcji put ma przedział od -1 do 0. Z jakiego powodu? Wynika to z tego, że zmiana ceny opcji put jest ujemnie skorelowana ze zmianą ceny instrumentu bazowego. Ponieważ opcja put pozwala “zarabiać na spadkach” to jej wartość rośnie wraz ze spadkiem wartości akcji czy innego aktywa o które oparta jest opcja. Jeśli delta opcji put wynosi -0,6 oznacza to, że wartość opcji put rośnie o 0,6 kiedy wartość instrumentu bazowego spada o 1.

Cena rozliczenia opcji

Ten parametr ma wpływ na wielkość delty. Z reguły opcje można podzielić na trzy rodzaje:

- opcje typu ITM,

- opcje typu ATM,

- opcje typu OTM.

Opcje ITM są “najdroższe” pod względem nominalnym. ITM oznacza typ opcji, które posiadają wartość wewnętrzną. W celu lepszego wytłumaczenia czym jest wartość wewnętrzna opcji posłużymy się następującym przykładem. Inwestor posiada opcję call na akcje spółki XYZ. Cena wykonania opcji wynosi 45, natomiast cena rynkowa akcji to 50. Jaka jest minimalna wartość po jakiej sprzedawana jest opcja? Odpowiedź jest prosta: 5. To jest właśnie wartość wewnętrzna opcji. Jeśli cena opcji wynosiłaby 4 to opłacałoby się sprzedać 100 akcji spółki po 50 i nabyć 1 opcję call z ceną wykonania 45 płacąc 400$ (4$ * mnożnik wynoszący 100). Inwestor sprzedał akcje za 5000$, zobowiązał się je odkupić na 4500$ i zapłacił za to 400$. Minimalny zysk z transakcji wynosiłby 100$. Wracając do tematu, opcja ITM to taka opcja, która posiada wartość wewnętrzną. Czyli cena wykonania opcji call jest niższa od ceny rynkowej instrumentu bazowego albo cena wykonania opcji put jest wyższa niż cena rynkowa instrumentu bazowego.

- Opcje ATM to taki typ opcji, którym cena wykonania jest równa obecnej cenie rynkowej instrumentu bazowego. Nie posiada wartości wewnętrznej. Na całą cenę opcji składa się tzw. wartość czasowa.

- Opcja OTM są “najtańsze” pod względem nominalnym. Są to opcje, których cena wykonania jest albo wyższa od ceny rynkowej instrumentu bazowego (dla opcji call) lub niższa (dla opcji put).

Im bardziej jest opcja ITM tym większą deltę ma dana opcja call. Wynika to m.in ze wzrostu prawdopodobieństwa wygaśnięcia opcji z wartością wewnętrzną. Z kolei im bardziej opcja jest OTM tym niższa jest jej delta. Po prostu spada szansa na zakończenie transakcji zyskiem w dniu wygaśnięcia. Delta opcji call będącej ATM ma wartość zbliżoną do 0,5.

W przypadku opcji put jest nieco inaczej. Im bardziej opcja put jest ITM tym delta zmierza w kierunku -1. Z kolei im bardziej opcja put jest OTM tym jej delta zmierza do 0.Delta opcji put będącej ATM ma wartość zbliżoną do – 0,5.

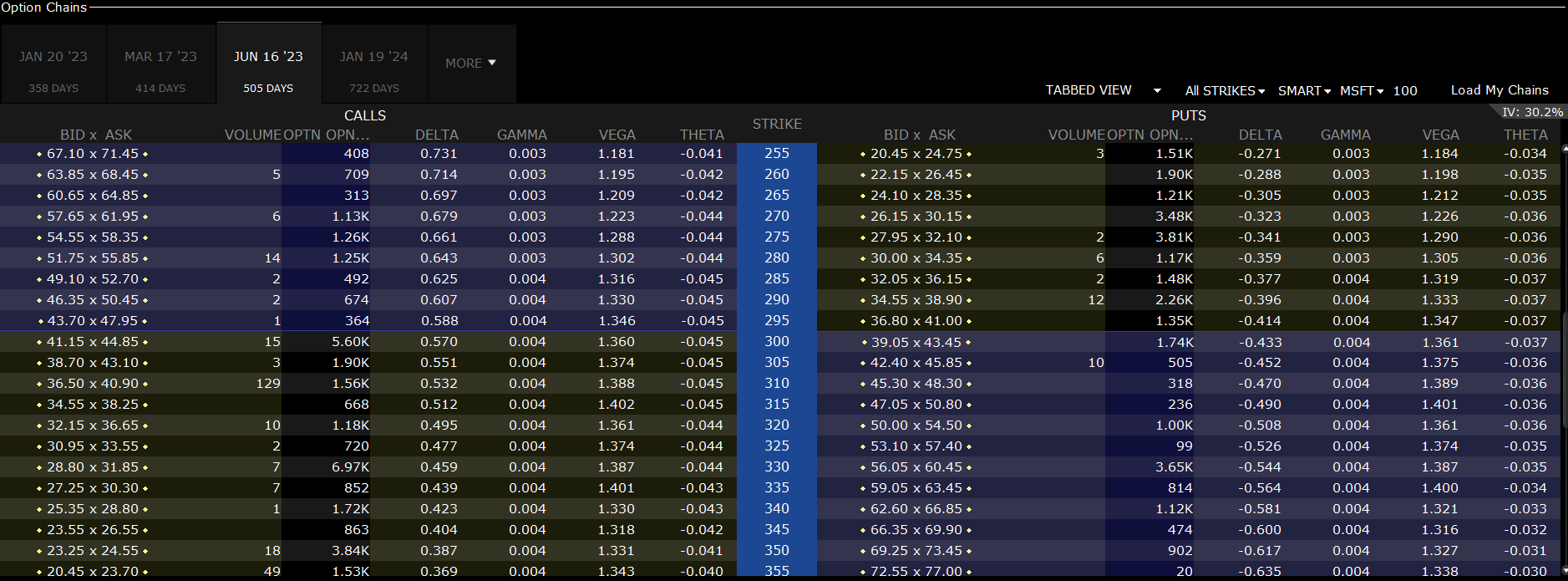

Warto posłużyć się przykładem z życia. Poniżej znajduje się zestawienie opcji call i put na akcje Microsoft ($MSFT), które wygasają 18 marca 2022 roku. Dane są wzięte z 27 stycznia 2022 roku. W tym momencie akcje Microsoft handlowane były w okolicy 300$ za jedną akcję.

Kliknij, aby powiększyć. Źródło: platforma TWS.

Na obrazie widać wyraźnie, że w przypadku opcji call delta rośnie im bardziej opcja jest ITM. Przykładowo opcja call z ceną wykonania 300 ma deltę na poziomie 0,504. Dla opcji call z ceną wykonania 260 delta wynosi 0,835.

Delta dla opcji put z ceną wykonania 300 wynosiła -0,497. W przypadku opcji put z ceną wykonania 340 delta wynosi -0,874. Dla opcji OTM z ceną wykonania 270 delta wynosiła -0,229.

Okres do wygaśnięcia opcji

Wraz ze zbliżaniem się opcji do wygaśnięcia rośnie delta dla opcji ITM. Wynika to ze wzrostu prawdopodobieństwa wygaśnięcia opcji „w pieniądzu”. Dla opcji OTM delta spada, z powodu spadku prawdopodobieństwa wygaśnięcia opcji z wartością wewnętrzną.

Poniżej przykładowe delty opcji dla opcji call na akcje Microsoft. Dane z 27 stycznia 2022 roku:

|

Opcje call na Microsoft |

4 marzec 2022 |

18 marzec 2022 |

14 kwietnia 2022 |

|

Cena wykonania: 260$ |

0,867 |

0,843 |

0,810 |

|

Cena wykonania: 280$ |

0,733 |

0,712 |

0,690 |

|

Cena wykonania: 300$ |

0,516 |

0,522 |

0,528 |

|

Cena wykonania: 320$ |

0,267 |

0,304 |

0,347 |

|

Cena wykonania: 340$ |

0,096 |

0,134 |

0,190 |

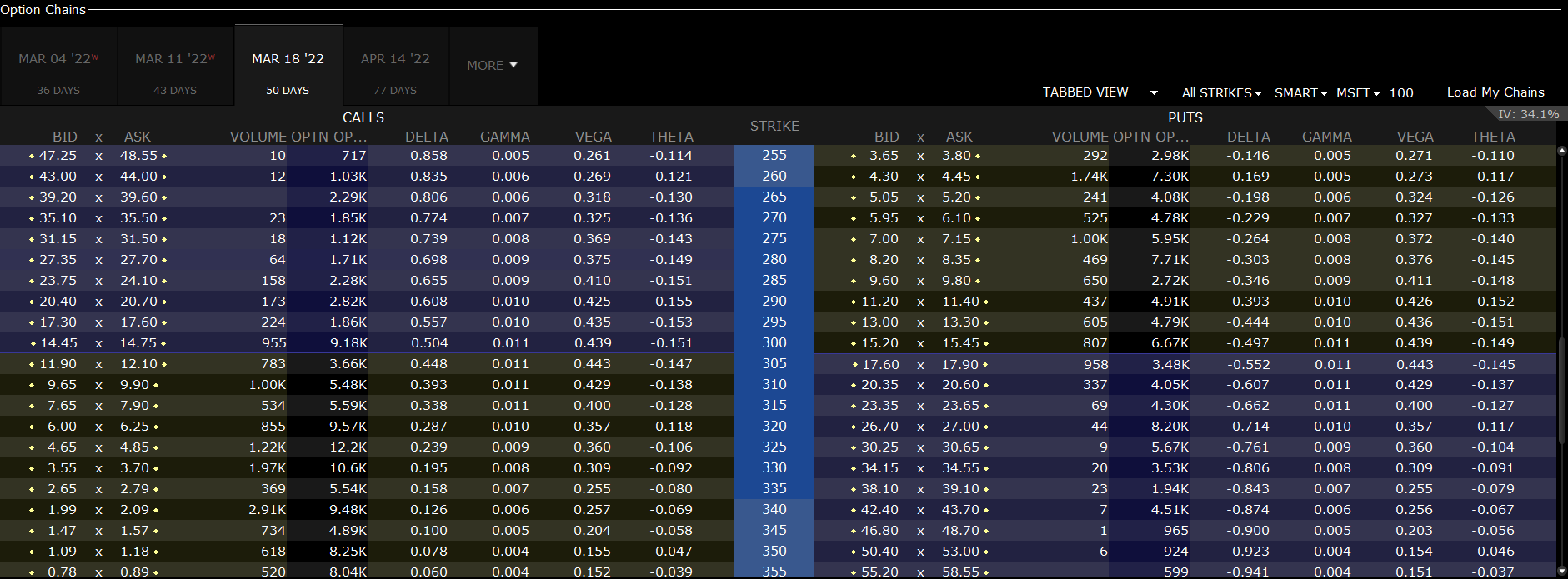

Jak widać na danych rynkowych prawidłowość się sprawdza. Można wyciągnąć wniosek, że dla opcji OTM delta rośnie wraz z okresem do wykonania opcji. Warto spojrzeć, że dla opcji z „długim czasem wykonania” delta rośnie jeszcze bardziej. Dla opcji call z ceną wykonania 340$ i wygaśnięciem 16 czerwca 2023 roku delta wynosi 0,423. Z kolei dla opcji call z ceną wykonania 260$ delta wynosi 0,714.

Współczynnik delta jako miara prawdopodobieństwa

Innym zastosowaniem opcji jest wykorzystanie delty jako wskaźnika prawdopodobieństwa. W tym przypadku korzysta się z wartości bezwzględnej. Jeśli opcja ma deltę na poziomie 0,50 oznacza, że rynek wycenia prawdopodobieństwa wykonania opcji „w pieniądzu” na poziomie 50%. Jeśli delta opcji put wynosi -0,45 oznacza to, że prawdopodobieństwo wygaśnięcia opcji w cenie wynosi 45%. Im bardziej opcja jest OTM tym ma niższą deltę, co oznacza niską prawdopodobieństwo wzrostu ceny instrumentu bazowego w okolice ceny wykonania opcji. Oczywiście takie wyliczenie prawdopodobieństwa jest tylko oszacowaniem a nie dokładną wartością.

Delta jako zabezpieczanie pozycji

Delta może być także wykorzystywana do tworzenia strategii zabezpieczających portfel. Ta strategia polega na zbudowaniu portfela ze współczynnikiem delta na poziomie zero (tzw. delta neutral). W takiej sytuacji strata z portfela akcji jest rekompensowana zyskiem z opcji. Należy jednak zaznaczyć, że portfel w pozycji delta neutral znajduje się tylko przez krótką chwilę. Powodem jest ciągła zmiana delty opcji przez co należy dokonywać korekty portfela (tzw. rebalancing). Okresowa zmiana portfela oznacza, że stosowana jest tak zwana dynamiczna strategia zabezpieczająca (dynamic delta hedging).

Jak wygląda przykładowa transakcja delta neutral? Przykładowo inwestor posiada kupioną opcję call na akcje Microsoft wygasające 18 marca 2022 roku. Cena wykonania opcji wynosi 270$. Obecnie delta wynosi 0,774. Oznacza to, że wzrost ceny akcji o 1$ spowoduje wzrost ceny opcji o 0,774. Jednak w przypadku spadku akcji o 1$ strata wyniesie 0,774. Jak można zabezpieczyć portfel? Najprościej sprzedać na krótko akcje Microsoft. Ponieważ opcje mają wartość nominalną na poziomie 100, oznacza to, że trzeba sprzedać 77 akcji. Dlaczego? Ponieważ delta dla sprzedanej na krótko akcji wynosi -1. Delta tak zabezpieczonego portfela wynosi zatem 0,004. Jeśli kurs akcji spadnie o 1$ to wartość opcji zmniejszy się o 77,4$ (0,774 * mnożnik wynoszący 100). Stratę z opcji jest w większości pokryta poprzez zysk z krótkiej sprzedaży 77 akcji Microsoft.

Gamma a delta

Gamma jest to tak zwana druga pochodna. Wspomniany współczynnik grecki określa jak zmienia się wartość delty w przypadku zmiany instrumentu bazowego. Posłużmy się przykładem opcji na akcje Microsoft wygasające 18 marca 2022 roku.

Dla opcji call z ceną wykonania 300$ delta wynosi 0,504, natomiast gamma wynosi 0,011. Taka wysokość gammy oznacza, że wzrost instrumentu bazowego o 1$ powoduje wzrost delty o 0,011. Wzrost o 5$ oznacza wzrost delty o 0,055. Jeśli spojrzy się na wartość delty dla opcji call z ceną wykonania 295$ to delta wynosi 0,557.

Podsumowanie

Delta jest bardzo istotnym współczynnikiem greckim, który pozwala oszacować jak zmieni się wartość opcji w przypadku zmiany ceny instrumentu bazowego. Pozwala to inwestorowi wyliczyć potencjalny zysk z kupna albo sprzedaży opcji call albo put. Kolejnym zastosowaniem delty jest oszacowanie prawdopodobieństwa wykonania opcji „w pieniądzu”. Oprócz tego delta może pomóc w stworzeniu zabezpieczenia portfela. Jest to tak zwana strategia delta neutral. Warto wspomnieć, że na deltę wpływa wiele czynników. Jednym z nich jest sama zmiana instrumentu bazowego, którą wylicza wskaźnik gamma.

Czy wiesz, że…?

Saxo Bank jest jednym z nielicznych brokerów Forex, posiadającym w swojej ofercie opcje waniliowe. Inwestor ma do dyspozycji łącznie ponad 1200 opcji (waluty, akcje, indeksy, stopy procentowe, surowce). SPRAWDŹ

![Kanada – Jak inwestować w S&P/TSX60? [Poradnik] kanada - jak inwestować w sp tsx60](https://forexclub.pl/wp-content/uploads/2024/11/kanada-jak-inwestowac-w-sp-tsx60-184x120.jpg?v=1730798591)

![Inwestycje w sztuczną inteligencję (AI) – jakie spółki wybrać? [Poradnik] inwestycje w sztuczną inteligencję - ai](https://forexclub.pl/wp-content/uploads/2024/11/inwestycje-w-sztuczna-inteligencje-184x120.jpg?v=1731576114)

![Day-trading w czasach podwyższonej zmienności. Webinary z Mr Yogi [ZMIANA TERMINU] Michał Zbróg Mryogi (700 x 450 px) - 10](https://forexclub.pl/wp-content/uploads/2024/11/DT-Mryogi-700-x-450-px-final-v4-184x120.jpg?v=1732097892)

![Zrozumienie zmienności rynkowej: Perspektywa daytradera – MrYogi [Video] Zrozumienie zmienności rynkowej - Video](https://forexclub.pl/wp-content/uploads/2024/11/Zrozumienie-zmiennosci-rynkowej-Video-184x120.jpg?v=1731559833)

![Najczęstsze błędy początkującego tradera – Mr Yogi [VIDEO] Scalping - Najczęstsze błędy początkującego tradera - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Najczestsze-bledy-poczatkujacego-tradera-VIDEO-184x120.jpg?v=1711601376)

![Nauka cierpliwości: Brak pozycji to też pozycja – Mr Yogi [VIDEO] Scalping - Nauka cierpliwosci - Brak pozycji to tez pozycja - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Nauka-cierpliwosci-Brak-pozycji-to-tez-pozycja-VIDEO-184x120.jpg?v=1710999249)