Niewielkie prawdopodobieństwo recesji, dobre wyniki spółek i inflacja w USA

W rynki finansowe uderzyła „idealna burza” z powodu kilku czynników, które zbiegły się w czasie. Gdy zmienność gwałtownie rośnie, rynki zaczynają żyć własnym życiem, często odbiegając od realnej oceny fundamentów ekonomicznych. Decyzje związane z redukcją ryzyka są w takim przypadku priorytetem. Kluczowe pytania na najbliższy czas dotyczą tego, czy dojdzie do recesji oraz czy wydatki na sztuczną inteligencję są zrównoważone.

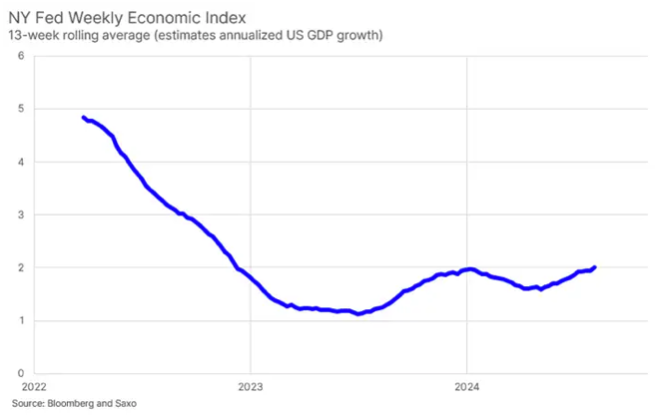

Obecnie uważamy, że amerykańska gospodarka nie zmierza w kierunku recesji, a szacowane przez nas prawdopodobieństwo takiego scenariusza wynosi 25-33%. Publikowane z wysoką częstotliwością wskaźniki ekonomiczne, takie jak Dallas Fed Weekly Economic Indicators, nadal sugerują 2% wzrost realnego PKB. Nie wskazują one na znaczące pogorszenie się stanu gospodarki, które uzasadniałoby dużą wyprzedaż aktywów lub, przynajmniej na tym etapie, obniżkę stóp procentowych o 50 punktów bazowych na wrześniowym posiedzeniu Fed. Decydując się na taką obniżkę Fed musiałby dostrzec wyraźne negatywne zmiany w gospodarce. Cięcie stóp o 50 punktów bazowych przy braku dostatecznie słabych wskaźników mogłoby zostać odebrane jako oznaka paniki tego organu, co z kolei wywołałoby panikę na rynkach.

Wydatki na sztuczną inteligencję wciąż budzą wiele pytań i są jednym z głównych tematów dyskusji w ramach sezonu wyników za drugi kwartał. Inwestorzy zaczynają się obawiać, że nakłady na AI mogą być zbyt wysokie w porównaniu do potencjalnych przychodów i zysków, jakie mogą one wygenerować.

Podsumowanie wyników: Nie ma powodów do obaw

Około 90% spółek z indeksu S&P 500 opublikowało już wyniki za II kwartał, a dane zbiorcze pokazują zaskakujący wzrost o +0,8 punktu procentowego w przychodach i +3,9 punktu procentowego w zyskach. Największym wygranym na poziomie sektorów okazał się sektor użyteczności publicznej, który odnotował największą pozytywną reakcję cenową wokół wyników, ale także był napędzany największą zbiorczą niespodzianką zysków. Elektryfikacja i rosnące zapotrzebowanie na energię elektryczną ze strony centrów danych AI z pewnością miały wpływ na ten wynik. Sektor dóbr konsumpcyjnych odnotował najgorsze reakcje cenowe na publikacje wyników, podczas gdy sektor technologii informacyjnych uplasował się na drugim miejscu od końca w kategorii niespodziewanie dobrych wyników. To również tłumaczy spadek, jaki obserwowaliśmy w notowaniach spółek technologicznych. Wśród pojedynczych spółek największe zaskoczenia w przychodach odnotowały Eli Lilly (raport opublikowany w zeszłym tygodniu), Ford Motor, Albemarle, First Solar i Devon Energy.

Co jeśli Google jest największą ofiarą AI?

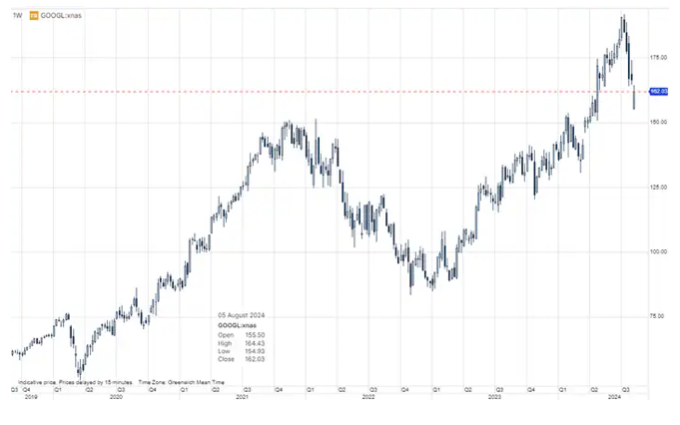

Financial Times opublikował w piątek artykuł o tym, jak szybko rośnie w tym roku popularność Perplexity. Coraz więcej osób korzysta z systemów AI, takich jak Perplexity, jako alternatywy dla wyszukiwania Google. Ostatnio Perplexity stworzyło możliwość umieszczania reklam na platformie dla użytkowników z darmowym dostępem, co stawia firmę w bardziej bezpośredniej konkurencji z Google. Akcje Alphabet (spółki matki Google) spadły o 15% od szczytu w lipcu, i choć firma nadal radzi sobie dobrze, warto zwrócić uwagę na Perplexity i zmieniający się krajobraz wśród wyszukiwarek. Co istotne, w 2023 roku 57% przychodów Alphabet z reklam było powiązanych z wyszukiwaniem w Google. Jednym z czynników napędzających wzrost Perplexity są doniesienia o pogarszającej się jakości wyszukiwania w Google. Na ironię zakrawa fakt, że generatywna sztuczna inteligencja może przyczynić się do zanieczyszczenia internetu, co sprawi, że utrzymanie wysokiej jakości wyszukiwań stanie się dla Google coraz bardziej kosztowne.

W tym tygodniu: wskaźnik ZEW, CPI USA i wyniki Home Depot

Poniżej przedstawiamy kluczowe wydarzenia, na które warto zwrócić uwagę w tym tygodniu:

- ZEW: Publikowane z wysoką częstotliwością wskaźniki ekonomiczne z Bundesbanku sugerują poprawę poziomu aktywności, co potwierdza również wskaźnik nastrojów ekonomicznych w badaniu ZEW, z wyjątkiem spadku w lipcu. Ekonomiści przewidują, że ten spadek utrzyma się w badaniu ZEW dotyczącym sierpnia, które zostanie opublikowane we wtorek, z prognozami na poziomie 35,0, w porównaniu do 41,8 w lipcu.

- CPI USA: W zeszłym tygodniu miała miejsce znaczna zmiana oczekiwań dotyczących decyzji FOMC w sprawie stóp procentowych na wrzesień, od pewnego obniżenia o 50 punktów bazowych do sytuacji, w której rynek ocenia szansę na obniżenie o 25 lub 50 punktów bazowych na 50/50. Wiele w kontekście decyzji Fed będzie zależało od nadchodzących danych makroekonomicznych. Dane o CPI w USA za lipiec, które zostaną opublikowane w środę, będą miały tu duże znaczenie. Ekonomiści przewidują, że roczna stopa inflacji CPI spadnie do 3,2% z 3,3% w czerwcu. Jakiekolwiek pozytywne zaskoczenie dotyczące inflacji zmniejszy oczekiwania rynku na znaczne obniżki stóp procentowych.

- Wyniki: Już około 90% spółek z indeksu S&P 500 opublikowało wyniki za II kwartał, natomiast w kalendarzu na ten tydzień wciąż można dostrzec interesujące wydarzenia. Kluczowe publikacje wyników, na które warto zwrócić uwagę, to Home Depot (wtorek), Pandora (wtorek) oraz Tencent (środa). Home Depot reprezentuje część amerykańskiej gospodarki, która cierpi z powodu wyższych stóp procentowych, a jego ogromna skala sprawia, że ma duży wpływ na rynek. Pandora jest interesująca, ponieważ wprowadzenie przez spółkę diamentów tworzonych w laboratoriach może zamieszać w branży jubilerskiej. Tencent to największa firma technologiczna w Chinach, która odgrywa istotną rolę na chińskim rynku akcji, a także w indeksach rynków wschodzących.

O Autorze

Peter Garnry – dyrektor ds. strategii rynków akcji w Saxo Banku. Opracowuje strategie inwestycyjne i analizy rynku akcji, a także poszczególnych spółek, stosując metody statystyczne i modele. Garnry tworzy Alpha Picks dla Saxo Bank, miesięcznik w którym wybierane są najbardziej atrakcyjne spółki w USA, Europie i Azji. Wnosi także wkład w kwartalne prognozy Saxo Bank i coroczne „szokujące prognozy”. Regularnie udziela komentarzy w telewizji, w tym CNBC i Bloomberg TV.

![Kanada – Jak inwestować w S&P/TSX60? [Poradnik] kanada - jak inwestować w sp tsx60](https://forexclub.pl/wp-content/uploads/2024/11/kanada-jak-inwestowac-w-sp-tsx60-184x120.jpg?v=1730798591)

![Inwestycje w sztuczną inteligencję (AI) – jakie spółki wybrać? [Poradnik] inwestycje w sztuczną inteligencję - ai](https://forexclub.pl/wp-content/uploads/2024/11/inwestycje-w-sztuczna-inteligencje-184x120.jpg?v=1731576114)

![Day-trading w czasach podwyższonej zmienności. Webinary z Mr Yogi [ZMIANA TERMINU] Michał Zbróg Mryogi (700 x 450 px) - 10](https://forexclub.pl/wp-content/uploads/2024/11/DT-Mryogi-700-x-450-px-final-v4-184x120.jpg?v=1732097892)

![Zrozumienie zmienności rynkowej: Perspektywa daytradera – MrYogi [Video] Zrozumienie zmienności rynkowej - Video](https://forexclub.pl/wp-content/uploads/2024/11/Zrozumienie-zmiennosci-rynkowej-Video-184x120.jpg?v=1731559833)

![Najczęstsze błędy początkującego tradera – Mr Yogi [VIDEO] Scalping - Najczęstsze błędy początkującego tradera - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Najczestsze-bledy-poczatkujacego-tradera-VIDEO-184x120.jpg?v=1711601376)

![Nauka cierpliwości: Brak pozycji to też pozycja – Mr Yogi [VIDEO] Scalping - Nauka cierpliwosci - Brak pozycji to tez pozycja - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Nauka-cierpliwosci-Brak-pozycji-to-tez-pozycja-VIDEO-184x120.jpg?v=1710999249)