Czym jest Recesja, czyli to, co byki lubią najbardziej

W ostatnich miesiącach słowo recesja co i rusz powraca w mediach. Analitycy, ekonomiści, dziennikarze i politycy prześcigają się w swoich prognozach dotyczących kondycji gospodarczej. Niektórzy straszą recesją inni upatrują w niej szansę na lepszą alokację kapitału w przyszłości. Jak to jest z tą recesją? Ma pozytywny czy negatywny wpływ na rozwój gospodarczy w długim terminie? Dzisiaj postaramy się odpowiedzieć na te pytania.

Czym jest Recesja

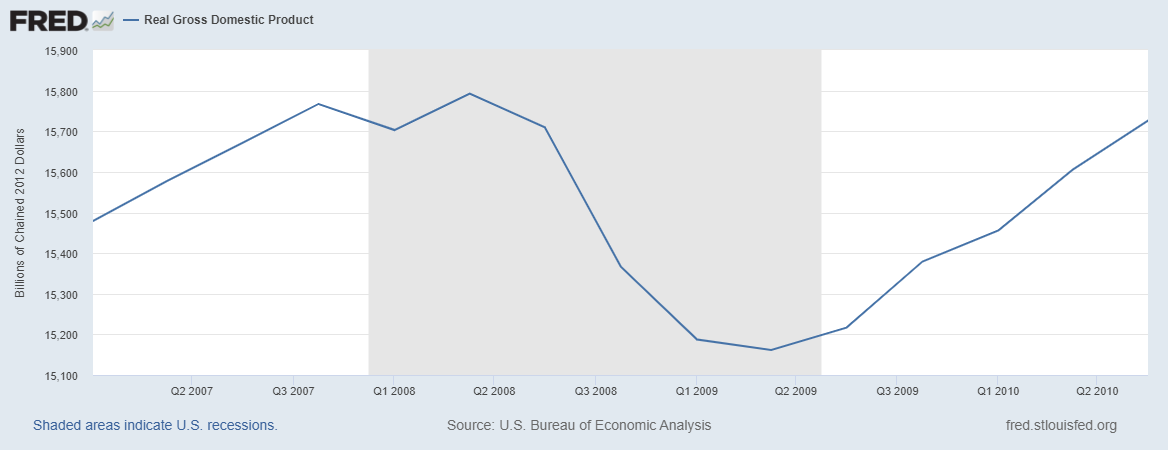

Według podstawowej definicji, recesją nazywamy spadek PKB przez co najmniej dwa kwartały z rzędu. Poniżej przykładowa recesja odnotowana w Stanach Zjednoczonych.

PKB USA. Źródło: fred.org

Produkt Krajowy Brutto (PKB) jest to wartość wszystkich dóbr i usług, które zostały wytworzone w danym obszarze w wyznaczonym czasie. Produkt Krajowy Brutto to strumień wytworzonych dóbr w określonym czasie i na określonym obszarze. Najczęściej Produkt Krajowy Brutto jest obliczany dla kraju w okresach kwartalnych lub rocznych. PKB uwzględnia tylko dobra finale. Wartości pośrednie nie są wliczane, aby unikać sytuacji podwójnego liczenia. Przykładowo wyprodukowanie chleba zawiera już w sobie mąkę. Z tego powodu mąka wykorzystana do produkcji chleba jest już wliczona w wartość bochenka. Więc nie ma potrzeby jej dodawać kolejny raz. PKB nie jest równoznaczny z majątkiem jaki posiadają obywatele, firmy czy agencje rządowe. Zatem spadek PKB o 10% nie oznacza, że majątek całego kraju jest mniejszy o 10%.

Zatem recesja jest sytuacją kiedy strumień dóbr wytwarzanych przez całą gospodarkę jest mniejszy niż w roku poprzednim. Jest to zatem osłabienie ekonomicznej aktywności. Niektórzy inaczej spoglądają na spadek aktywności gospodarczej. Przykładowo NBER (National Bureau of Economic Research) mierzy recesję za pomocą m.in. zmian wysokości zarobków w sektorze pozarolniczym, produkcji przemysłowej oraz sprzedaży detalicznej. Jest to więc nieco inne spojrzenie na mierzenie aktywności gospodarczej niż ma to miejsce w przypadku zwykłego mierzenia aktywności gospodarczej za pomocą zmian PKB.

Przyczyny recesji

Recesja najczęściej nie powstaje w sposób nagły. Jest to szereg procesów, które stoją za spowolnieniem aktywności gospodarczej. Przyczyny spowolnienia mogą mieć źródła wewnętrzne jak i zewnętrzne. Wewnętrzne to np. nierównowaga makroekonomiczna spowodowana ekspansją kredytową. Jej załamanie może spowodować gwałtowne skurczenie aktywności gospodarczej. Przykładem jest silna recesja z lat 2007-2009, która powstała w wyniku pęknięcia bańki na rynku subprime. Zewnętrzny czynnik to np. pogorszenie koniunktury w kraju, który jest głównym partnerem handlowym. Powoduje to, że eksport drastycznie spada co odbija się na pogorszeniu się aktywności gospodarczej.

Recesja a gospodarka

Recesja zawsze powoduje spadek aktywności w gospodarce. Wyhamowują prywatne inwestycje oraz pogarsza się nastrój konsumentów. W efekcie następuje spadek konsumpcji i inwestycji. Co więcej, wzrost bezrobocia powoduje, że gospodarstwa domowe są zmuszone do bardziej rozsądnego dysponowania swoim budżetem. Z tego powodu najbardziej narażone na spadek przychodów są sektory sprzedające dobra dyskrecjonalne. To z kolei przyczynia się do spadku sprzedaży tego typu firm. Efektem są niższe zyski a nawet straty. Firmy są zmuszone do optymalizacji kosztów co powoduje odwlekanie inwestycji a czasem nawet redukcje pracowników.

Od początku rewolucji przemysłowej większość gospodarek rozwija się stabilnie i okresy recesji są raczej krótką przerwą w dalszym rozwoju niż sygnałem strukturalnych problemów gospodarczych. Zgodne z danymi Międzynarodowego Funduszu Walutowego (MFW) między 1960 a 2007 rokiem zaraportowano 122 okresy recesji w 21 rozwiniętych gospodarkach. Oznacza to, że średnio na jeden kraj rozwinięty przypadało około 6 okresów recesji na przestrzeni 47 lat. Co więcej, MFW wyliczył, że zaledwie przez 10% czasu te gospodarki znajdowały się w recesji.

Spadek aktywności gospodarczej jest widoczny na rynku pracy oraz w sprzedaży detalicznej i a także w inwestycjach. Bardzo często w recesji działa sprzężenie zwrotne. Spadek wydatków konsumenckich powoduje że maleją przychody firm. To z kolei zmusza wiele z nich do zwolnienia części pracowników co odbija się na mniejszych dochodach gospodarstw domowych. Ponieważ spadają dochody maleje także konsumpcja prywatna. Czasem gospodarstwa domowe utrzymują dotychczasowy poziom konsumpcji ale odbija się to poprzez spadek poziomu oszczędności albo zwiększeniu poziomu zadłużenia.

Problemy mają także instytucje finansowe. Banki które udzieliły kredyty w okresach dobrej koniunktury w okresie dekoniunktury raportują pogorszenie portfela kredytowego. Wzrost kredytów problematycznych (NPL – non-performing loan) rosną co wymusza na banku dokonanie odpisów i rozpoczęcie restrukturyzacji portfela kredytowego, który jest zagrożony niespłacalnością. Czasami jeśli sektor bankowy zmaga się z bardzo wysokim poziomem NPL-ów może pojawić się potrzeba wykupu złych aktywów przez bank centralny (np. za pomocą QE – quantitive easing).

Oprócz tego, w Stanach Zjednoczonych oraz krajach gdzie obywatele inwestują znaczną część swojego majątku na rynku akcyjnym pojawia się negatywny efekt dochodowy. Spadek kursów akcji powoduje, że spada majątek netto gospodarstw domowych, które alokują znaczne środki na rynku akcji. Powoduje to, że takie gospodarstwa domowe czują się „biedniejsze” co zniechęca do wzrostu konsumpcji.

Po pewnym czasie następuje zatrzymanie spadku aktywności. Najsłabsze finansowo podmioty nie są w stanie dalej prowadzić swojej działalności. W efekcie ich udziały rynkowe przejmują przedsiębiorstwa lepiej przygotowane do spowolnienia gospodarczego. Jednocześnie spowolnienie akcji kredytowej powoduje, że inwestycje o przewidywanej niskiej stopie zwrotu nie pozyskują finansowania. Zatem recesja jest czasami katharsis dla gospodarki i pozwala się „oczyścić” od nieefektywnych firm.

Walka z kryzysem

Od czasów Wielkiego Kryzysu rządy wielu krajów zaadaptowały fiskalną i monetarną politykę, która ma ograniczyć wielkość recesji. Niektóre z rozwiązań nazywane są automatycznymi stabilizatorami koniunktury. Przykładem są progresywne podatki dochodowe, pomoc społeczne czy świadczenia dla bezrobotnych. Oprócz tego rządy mogą wprowadzić pakiety fiskalne, które mają zwiększyć konsumpcję i inwestycje w gospodarce.

Z kolei Bank Centralny może dostarczyć płynności w sektorze finansowym oraz obniżyć koszty odsetkowe w gospodarce. Płynność może dostarczyć poprzez interwencyjny skup aktywów, obniżenie rezerw obowiązkowych czy transakcje na rynku międzybankowym. Koszty odsetkowe mogą zostać obniżone poprzez spadek stop procentowych. Odbija się to na spadku rynkowych stop procentowych (np. WIBOR, LIBOR) do których “przywiązane” są kredyty konsumpcyjne czy komercyjne. Obniżenie rezerw obowiązkowych powoduje, że banki mają więcej wolnego kapitału do inwestowania, co może pomóc we wznowieniu akcji kredytowej.

Recesja a giełda

Jak już wspomniano rynek akcji z reguły rozpoczyna wzrost gospodarczy przed tym jak następuje dołek w aktywności gospodarczej. Z tego powodu dla postronnego obserwatora wydaje się absurdem, że rynek akcji rośnie jak nagłówki gazet informują o kolejnych bankructwach czy wzrastającym bezrobociu. Rynek zawsze dyskontuje przyszłość. Z tego powodu gorsza koniunktura znalazła się już dawno „w cenach”. Z kolei im dłużej trwa recesja tym paradoksalnie lepsza przyszłość czego przedsiębiorstwa, które przetrwają spowolnienie gospodarcze. Rynek zaczyna prognozować poprawę wyników finansowych notowanych na giełdzie spółek. Wraz za lepszymi prognozami rosną także wyceny spółek w modelach finansowych. To z kolei zachęca inwestorów do kupowania przecenionych akcji.

Recesja jest więc okresem, w którym byki powinny gorączkowo szukać spółek, które są przecenione zbyt mocno. Recesja może spowodować, że wiele świetnych przedsiębiorstw jest wycenianych znaczni poniżej jej wewnętrznej wartości. Zatem nabycie akcji takich firm „gdy leje się krew” może pozwolić na osiągnięcie ponadprzeciętnej stopy zwrotu w okresie kolejnych kilku lat.

Co pozwala przewidzieć recesję?

Jednym z najbardziej medialnych wskaźników, które mają przewidzieć recesję jest inwersja krzywych stóp procentowych. Od 1955 roku każda z 10 amerykańskich recesji była poprzedzona inwersją stóp procentowych. Warto jednak zaznaczyć, że nie każda inwersja doprowadzała do recesji.

Czym jest inwersja krzywych stóp procentowych? Aby ją zrozumieć, należy poznać jak powinny wyglądać „normalne” krzywe. W zwykłych czasach krótkoterminowe stopy procentowe mają niższą wartość niż długoterminowe. Wynika to z tego, że długoterminowy dług ma większy tzw. „duration risk”. Po prostu pożyczanie pieniędzy na dłuższy okres wiąże się z większym ryzykiem inwestycyjnym. Po prostu inwestor nie wie jak będzie kształtowała się stopa procentowa i inflacja w przyszłości. Z tego powodu inwestorzy żądają większej premii za ryzyko.

Dlatego oprocentowanie 2-letnich obligacji w „normalnych czasach” jest niższa niż rentowność 10-letniej obligacji. Jeśli krzywa rentowności rozpoczyna się odwracać oznacza to, że oprocentowanie długoterminowych obligacji idzie w dół, natomiast oprocentowanie krótkoterminowego długu nie spada a nawet czasami rośnie. Po prostu inwestorzy antycypują, że w dłuższym okresie stopy procentowe będą niższe, ponieważ bank centralny będzie chciał obniżyć rynkowe stopy procentowe.

Odwrócenie krzywych stóp procentowych nie jest jedynym wskaźnikiem, który rości sobie prawo do przewidywania recesji. Wielu inwestorów skupia się na analizie wskaźników wyprzedzających. Wśród nich można wymienić:

- ISM Purchasing Managers Index,

- Conference Board Leading Economic Index,

- OECD Composite Leading Indicator.

Niektórzy analitycy oraz inwestorzy spoglądają na wskaźnik PMI, który mierzy obecne nastroje w biznesie. Analiza trendu PMI pozwala określić czy nastroje w biznesie się pogarszają czy poprawiają.

Oczywiście, o faktycznym wystąpieniu recesji zawsze wiadomo ze sporym opóźnieniem. Przykładowo w czerwcu 2020 roku NBER ogłosił, że szczyt ekspansji gospodarczej w Stanach Zjednoczonych miał miejsce w lutym 2020 roku. Na skutek przeciwdziałaniu rozprzestrzeniania się Covid-19 rząd federalny i rządy stanowe wprowadziły czasowe „zamknięcie gospodarki”. W efekcie nastąpił gwałtowny spadek aktywności gospodarczej. Pandemia spowodowała, że zakończyła się najdłuższa ekspansja gospodarcza w historii Stanów Zjednoczonych. Trwała ona 128 miesięcy i trwała od czerwca 2009 roku do lutego 2020 roku. NBER wspomniał, że recesja 2020 roku była najkrótszą w historii i trwała tylko dwa miesiące. Dołek recesji wypadł w kwietniu 2020 roku, czyli dwa miesiące po ogłoszeniu przez NBER, że gospodarka była w recesji.

Co powoduje recesję?

Istnieje wiele teorii ekonomicznych, które starają się tłumaczyć jak gospodarka zmierza do recesji. Większość teorii można skategoryzować jako czynniki ekonomiczne, finansowe, psychologiczne albo mieszane (kombinacja trzech powyższych).

Przykładem ekonomicznego czynniku, który powoduje zmianę kondycji gospodarczej jest strukturalna zmiana w określonych branżach. Jest to np. gwałtowny wzrost cen ropy naftowej. Powoduje on wzrost kosztów transportu, który “rozlewa się” na inne branże. Wzrost cen powoduje spadek popytu oraz przyczynia się do wzrostu inflacji. Jeśli bank centralny będzie chciał walczyć z rosnącą inflacją będzie musiał podnieść stopy procentowe. Podwyżka stóp schładza gospodarkę co jest koleją cegiełką, która jest dokładana do rozwoju recesji w gospodarce.

Niektóre teorie skupiają się na finansowym aspekcie powstawania recesji. Jako świetny przykład można podać pogląd, który mówi o tym, że wzrost kredytu akumuluje ryzyko finansowe w gospodarce. Wraz z wygasaniem ekspansji kredytu następuje wzrost kosztów odsetkowych. To wymusza na firmach redukcje planów inwestycyjnych a czasem konieczna jest restrukturyzacja działalności. Jednocześnie spadek podaży pieniądza (albo niewielki wzrost) powoduje, że w gospodarce pojawiają się sygnały recesyjne. Jednym z przykładów, która powiązuje recesję z niedostosowaną do potrzeb gospodarki podażą pieniądza.

Niektóre teorie skupiają się na psychologicznych czynnikach, które powodują zbyt duży optymizm w okresie boomu oraz głęboki pesymizm podczas spowolnienia gospodarczego. Według zwolenników Keynesizmu odpowiedzialny za nierównowagi w gospodarce są instynkty zwierzęce (strach i chciwość). Z tego powodu zdaniem zwolenników tej teorii państwo powinno odgrywać kontriańską rolę. W okresie prosperity powinny lekko hamować wzrost gospodarczy (wyższe podatki, ograniczenia transferów socjalnych) a w czasie recesji pobudzać gospodarkę (projekty inwestycyjne, obniżki podatków, transfery socjalne). Innym przykładem jest koncepcja Haymana Minskyego, który do ekonomii przeszedł z poglądem dotyczącym tzw. momentu mińskiego.

Różnica między recesją a depresją

Zgodnie z danymi NBER w Stanach Zjednoczonych od 1854 roku było 34 recesje, ale tylko 5 od 1980 roku. Oczywiście spowolnienia gospodarcze mają różne nasilenie niektóre z nich są krótkie i łagodne inne z kolei są bardzo głębokie. Przykładem głębokiej recesji jest finansowy kryzys z lat 2007-2009.

W ekonomii rozróżnia się depresje gospodarczą od recesji. Depresja trwa dłużej i jest bardziej głęboka. Jest to niezwykle rzadko spotykane. Najczęściej jest wynikiem pojawienia się w gospodarce dużych nierównowag makroekonomicznych, które w momencie recesji są silnie widoczne. Dostosowywanie się gospodarki do nowej rzeczywistości jest długie i bolesne. Czasami jest mowa o „straconej dekadzie”. Przykładem depresji gospodarczej jest Wielki Kryzys jaki rozpoczął się w 1929 roku albo kryzys finansowy spowodowany pęknięciem bańki na rynku subprime w latach 2007-2009. Innym przykładem jest okres 1937-1938 w amerykańskiej gospodarce. Wtedy to PKB spadł o 10% a bezrobocie wzrosło do 20%.

Podsumowanie

Recesja jest spowolnieniem w aktywności gospodarczej. Podczas tego zdarzenia ekonomiczno-społecznego następuje „skurczenie gospodarki”. Spadaja inwestycje prywatne oraz konsumpcja. W ślad za tym rośnie bezrobocie. Aby temu przeciwdziałać następuje wzrost wydatków fiskalnych oraz łagodzenie polityki monetarnej. W efekcie rosną wydatki rządowe oraz spadają stopy procentowe. Z czasem takie działania pozwalają na ponowne rozpoczęcie ożywienia gospodarczego. Z reguły recesje nie trwają długo. Według danych NBER średnia recesja w amerykańskiej gospodarce trwała 17 miesięcy, natomiast od lat osiemdziesiątych przeciętne spowolnienie gospodarcze trwa około 10 miesięcy. Warto wspomnieć o tym, że rynek akcji najczęściej zaczyna spadać przed rozpoczęciem się recesji oraz rozpoczyna hossę jeszcze za nim pojawią się „twarde dane” sugerujące, że gospodarka znajduje się w fazie ożywienia.

Kluczowe wnioski:

- Recesja jest znaczną oraz trwającą przynajmniej dwa kwartały spadkiem aktywności gospodarczej.

- Ekonomiści mierzą długość recesji od szczytu ekspansji gospodarczej do dołka spadku aktywności.

- Czasami zdarza się sytuacja, że recesja trwa tylko kilka miesięcy, natomiast gospodarka potrzebuje lat aby powrócić na poprzedni maksymalny poziom Produktu Krajowego Brutto.

- Inwersja krzywych stóp procentowych jest jednym z sygnałów o możliwej recesji w gospodarce. Wspomniana zależność nie zawsze się sprawdza ale jest sygnałem ostrzegawczym dla twórców polityki fiskalnej i monetarnej.

- Bardzo często bezrobocie rośnie podczas recesji i utrzymuje się na wyższym poziomie podczas początkowej fazy poprawy aktywności gospodarczej. Z tego powodu wielu ludzi nie widzi początkowych faz ożywienia gospodarczego, ponieważ „nadal nie mogą znaleźć pracy”.

- Podczas recesji opracowywane są impulsy monetarne i fiskalne w celu zakończenia okresu recesji.

![Kanada – Jak inwestować w S&P/TSX60? [Poradnik] kanada - jak inwestować w sp tsx60](https://forexclub.pl/wp-content/uploads/2024/11/kanada-jak-inwestowac-w-sp-tsx60-184x120.jpg?v=1730798591)

![Inwestycje w sztuczną inteligencję (AI) – jakie spółki wybrać? [Poradnik] inwestycje w sztuczną inteligencję - ai](https://forexclub.pl/wp-content/uploads/2024/11/inwestycje-w-sztuczna-inteligencje-184x120.jpg?v=1731576114)

![Day-trading w czasach podwyższonej zmienności. Webinary z Mr Yogi [ZMIANA TERMINU] Michał Zbróg Mryogi (700 x 450 px) - 10](https://forexclub.pl/wp-content/uploads/2024/11/DT-Mryogi-700-x-450-px-final-v4-184x120.jpg?v=1732097892)

![Zrozumienie zmienności rynkowej: Perspektywa daytradera – MrYogi [Video] Zrozumienie zmienności rynkowej - Video](https://forexclub.pl/wp-content/uploads/2024/11/Zrozumienie-zmiennosci-rynkowej-Video-184x120.jpg?v=1731559833)

![Najczęstsze błędy początkującego tradera – Mr Yogi [VIDEO] Scalping - Najczęstsze błędy początkującego tradera - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Najczestsze-bledy-poczatkujacego-tradera-VIDEO-184x120.jpg?v=1711601376)

![Nauka cierpliwości: Brak pozycji to też pozycja – Mr Yogi [VIDEO] Scalping - Nauka cierpliwosci - Brak pozycji to tez pozycja - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Nauka-cierpliwosci-Brak-pozycji-to-tez-pozycja-VIDEO-184x120.jpg?v=1710999249)