Międzynarodowy Fundusz Walutowy – czym jest i jakie pełni funkcje?

Międzynarodowy Fundusz Walutowy (MFW, ang. skrót IMF) to międzynarodowa organizacja, która ma za zadanie pomagać krajom we wzroście gospodarczym, osiągnięciu stabilności finansowej oraz zmniejszeniu ubóstwa. Jednak na przestrzeni prawie 80-letniej historii instytucja wyrobiła sobie silne stronnictwo przeciwników. Do jednych z najbardziej znanych można zaliczyć ekonomistę Josepha Stiglitza, który zarzucał instytucji zbyt mocny skręt w kierunku neoliberalizmu.

Niepochlebne opinie o instytucji ma również Jeffrey Sachs (doradca podczas tworzenia Planu Balcerowicza), który krytykował IMF za niewłaściwą pomoc podczas kryzysu azjatyckiego czy kryzysu argentyńskiego. MFW odpiera te zarzuty wspominając, że instytucja ma na celu wspieranie rozwoju gospodarczego a ten nie jest możliwy w długim terminie bez przeprowadzenia strukturalnych, często niepopularnych reform. W dalszej części artykułu przybliżymy funkcje jakie pełni ta organizacja, jej strukturę oraz historię.

Kryzys Azjatycki w 1997. Źródło: Wikipedia

Funkcje MFW

Aby wspierać rozwój gospodarczy oraz stabilność systemu finansowego, MFW pełni następujące funkcje:

- regulacyjna – ustala pewne normy albo wzory postępowania w sferze finansowej,

- kredytowa – udziela pożyczek krajom członkowskim na preferencyjnych warunkach,

- konsultacyjna – doradza rządom krajów w przezwyciężaniu problemów gospodarczych. Przykładowo IMF był doradcą polskich rządów podczas transformacji gospodarczej na początku lat 90-tych.

- kontrolna – nadzoruje wykonywanie uzgodnionych z rządami programów i sprawdza jak wydawane są pożyczone środki pomocowe.

Prawa głosu

Głosy w tej instytucji liczone są w oparciu o liczbę SDR-ów (więcej o tym instrumencie w dalszej części artykułu) posiadanych przez dany kraj. Największe udziały w głosach mają Stany Zjednoczone (16,52%). Na kolejnych miejscach znajdują się takie kraje jak: Japonia (6,15%), Chiny (6,09%), Niemcy (5,32%), Francja (4,03%) oraz Wielka Brytania (4,03%). Taki podział głosów zapewnia Stanom Zjednoczonym możliwość blokowania inicjatyw do zmiany udziałów w głosach (poprzez emisje nowych SDR). Wynika to z tego, że potrzeba 85% zgodności w głosach aby przeforsować emisję nowych SDR-ów. W efekcie Stany Zjednoczone posiadają zdolność do “blokowania” inicjatyw w tej organizacji. Ten przywilej USA znajduje wielu krytyków, szczególnie wśród krajów rozwijających się.

Dyrektor zarządzający MFW i jego zastępca

Kristalina Georgieva

Dyrektor Zarządzający jest to funkcja “przewodniczącego” w MFW. “Tradycyjnie” to stanowisko należy do przedstawiciela któregoś z krajów europejskich (konkretniej Unii Europejskiej). Obecnie (od 2019 roku) to stanowisko pełni Bułgarka Kristalina Georgieva, która wcześniej pracowała m.in w Banku Światowym. Wcześniej wspomniane stanowisko dzierżyła Christine Lagarde (była francuska Minister Finansów).

Warto wspomnieć, że w 2011 roku członkowie BRICS (Brazylia, Rosja, Indie, Chiny, Republika Południowej Afryki) wystosowali pismo, w którym domagali się zniesienia “tradycji” nominowania Europejczyka na stanowisko “Managing Director”.

Zastępcą Dyrektora Zarządzającego jest tzw. First Deputy Managing Director. Przez całą historię tej instytucji funkcję pełnił obywatel Stanów Zjednoczonych. Od 2020 roku funkcję pełni g. Wcześniej współpracował z administracją byłego prezydenta USA – Donalda Trumpa.

Specjalne Prawa Ciągnienia

Jest to jednostka rozliczeniowa, która powstała w 1969 roku. Już od ponad 50 lat SDR-y są nieodłącznym elementem historii Międzynarodowego Funduszu Walutowego. Początkowo wartość SDR-a została ustalona na 1 dolara co było odpowiednikiem 0,888671 grama czystego złota (cena 35$ za uncję). Po upadku systemu z Bretton Woods, co zawieszono wymienialności dolara na złoto. W efekcie znaczenie SDR zaczęło maleć, ponieważ pojawił się problem z realną wyceną SDR-a. Od 1974 roku wartość Specjalnych Praw Ciągnienia jest ustalana w oparciu o koszyk walut, których skład są zmieniane co 5 lat. Obecnie “koszyk” walut składa się z pięciu walut: dolara amerykańskiego, euro, renminbi, jena japońskiego oraz funta szterlinga. Waluta chińska została włączona do koszyka w 2016 roku.

SDR mogą być handlowane wyłącznie przez kraje i instytucje dopuszczone przez MFW. Specjalne prawa ciągnienia mogą być emitowane wyłącznie przez Międzynarodowy Fundusz Walutowy po zgodzie 85% wszystkich głosów posiadanych przez członków IMF. SDR może być składnikiem rezerw walutowych krajów, jednocześnie mogą być wymieniane na “normalną walutę” jak np. dolar amerykański czy euro. W historii MFW było już kilka emisji SDR, jednak na skutek efektów pandemii w 2021 roku zgodzono się na emisję nowych jednostek rozliczeniowych o rekordowej wartości 650 mld$.

Historia IMF

Harry Dexter White

Początki International Monetary Fund (IMF) sięgają 1944 roku. Zarys organizacji powstał podczas konferencji z b. Ojcami – założycielami Międzynarodowego Funduszu Walutowego było 29 krajów. Istniały dwa główne poglądy na temat jak IMF ma działać. Był to pogląd “bankowy” jak i “spółdzielczy”. Pierwszy pogląd znalazł zwolenników w reprezentancie delegacji Stanów Zjednoczonych, którym był Harry Dexter White. Był on zdania, że IMF ma działać jako bank, który przed pożyczką musi się upewnić, że dany kraj jest w stanie wywiązać się ze swoich zobowiązań.

Z kolei zwolennikiem “spółdzielczości” był wybitny brytyjski ekonomista J.M. Keynes. Według jego wizji fundusz miał udostępniać środki pomocowe rządom będących w trudnej sytuacjacji gospodarczej. Miał także bardziej łagodnie podchodzić do warunków zwrotu środków. Ostatecznie zwyciężyła frakcja “bankowa”. Tuż po wojnie organizacja zwiększyła liczbę swoich członków do 39. Swoją działalność finansową IMF rozpoczął 1 marca 1947 roku. Już nieco ponad 2 miesiące później (8 maja) pierwszą pożyczkę wzięła Francja.

Konferencja w Bretton Woods

Porozumienie jamajskie

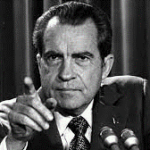

W kolejnych latach rola Międzynarodowego Funduszu Walutowego rosła. Grupował on kraje, które nie należały do bloku sowieckiego. Wielkim ciosem dla światowej gospodarki oraz działania MFW był “szok Nixona”, który w 1971 roku zawiesił wymianę dolara na złoto. Zmusiło to IMF do zmiany swoich statusów, czego efektem było porozumienie jamajskie z 1976 roku. Pozwoliło ono krajom członkowskim na “płynny kurs wymiany waluty na złoto”. Od 1978 roku datuje się powrót do łask instrumentu Specjalnych Praw Ciągnienia (Special Drawing Rights – SDR), które miały być “tanią alternatywą dla potrzeb pożyczkowych krajów rozwijających się” oraz alternatywą do trzymania rezerw w IMF w dolarach. W całej historii IMF udzielił ponad 1000 mld$ pożyczek.

Richard Nixon

Upadek Związku Radzieckiego spowodował włączenie się gospodarek postkomunistycznych do światowego przepływu dóbr, usług, kapitału i ludzi. W efekcie liczba członków oraz wpływy polityczne MFW znacznie wzrosły. Dla wielu krajów zalecenia IMF były drogowskazem do dobrobytu.

Początek XXI wieku podważył nieomylność Międzynarodowego Funduszu Walutowego. Pomoc udzielona Argentynie na początku XXI wieku oraz późniejsze wspieranie polityki oszczędności podczas planu ratunkowego dla Grecji spowodowały gwałtowny w części środowiska ekonomistów oraz krajowych klas politycznych. Na koniec 2020 roku MFW ma 190 krajów członkowskich oraz podpisane 29 umów kredytowych.

Tango Argentyny z IMF

International Monetary Fund (IMF) nie jest także lubiany w niektórych krajach, które skorzystały z jego pomocy. Koronnym przykładem jest Argentyna, której politycy a także część społeczeństwa obwinia, że pomoc przygotowana na początku XXI wieku przez IMF przyniosła więcej szkody niż pożytku. Naciski na ograniczanie wydatków budżetowych (nawet na edukację czy ochronę zdrowia) oraz zachęcanie do prywatyzowania przedsiębiorstw istotnych strategicznie nie znalazła zrozumienia w oczach argentyńskiej opinii publicznej. Warto prześledzić tą historię, ponieważ nic w niej nie jest czarno – białe.

Run na banki

Między 1990 a 2001 rokiem MFW podpisał aż 6 porozumień z Argentyną, które miały pomóc w poprawieniu sytuacji gospodarczej tego kraju. Wprowadzono mechanizm Izby Walutowej, która usztywniła kur wymiany peso argentyńskiego z dolarem w stosunku 1:1. Początkowo terapia zaczęła przynosić korzyści. Wysoka inflacja została zażegnana a wzrost gospodarczy w latach 1991 – 1994 wahał się w przedziale 6-10%. Meksykański kryzys z 1994 roku zaczął podkopywać argentyński sukces. IMF zaczął doradzać obniżki wydatków oraz podwyżki podatków oraz zapewnił 720 mln SDR-ów w celu zwiększenia zaufania inwestorów. MFW był w tych czasach „małą wyrocznią” co skłaniało wielu inwestorów instytucjonalnych do pożyczania pieniędzy rządowi argentyńskiemu. Jednak poprawa w gospodarce była chwilowa.

Kryzys rosyjski

Swoistym gwoździem do trumny był kryzys rosyjski, który spowodował wzrost kosztów obsługi zadłużenia. Jednocześnie rozpoczął się kryzys walutowy w Brazylii co osłabiło konkurencyjność peso argentyńskiego (kurs peso był nadal przyspawany do dolara). Na przełomie 1999 i 2000 rząd argentyński aby spełnić założenia MFW zredukował wydatki o 1,4 mld$ oraz podniósł podatki w celu pozyskania dodatkowych 2 mld$. Po chwilowym unormowaniu się sytuacji Argentyna potrzebowała dodatkowej płynności. Uzyskała możliwość skorzystania z 40 mld$ linii kredytowej finansowanej m.in przez MFW, Bank Światowy. Jednak przeciągający się kryzys spowodował, że Argentyna musiała poprosić o restrukturyzację swojego zadłużenia zagranicznego (wynosiło ono około 130 mld$ czyli ok. 50% PKB). Na koniec 2001 roku MFW pożyczył Argentynie około 14 mld$.

Spadające rezerwy walutowe i problemy z obsługą długu stawiały argentyński rząd pod ścianą. W efekcie argentyńscy politycy zgodzili się na podążanie ścieżką “zero deficytu”.

Alfonso Rodriguez Saa

Obniżono świadczenia emerytalne i wynagrodzenia w sferze budżetowej o 13%, jeśli świadczenie przekraczało 500$. Jednak MFW nie był zadowolony z efektów reformy i wstrzymał wypłaty kolejnych transz kredytu. Podobne kroki podjął również Bank Światowy. Aby utrzymać płynność sektora bankowego wprowadzono ograniczenia do wypłaty z rachunków bankowych tylko do 250$ tygodniowo. Zapanowała panika, która zaczęła przeradzać się w klasyczny „run na bank”.

Nowo wybrany prezydent Adolfo Rodriguez Saa zdecydował się na zawieszenie spłaty zadłużenia wynoszącego już 155 mld$. Wstrzymanie obsługi długu oznaczało de facto ogłoszenie bankructwa i odcięło Argentynę od zewnętrznego kredytowania.

W 2002 roku zrezygnowano z izby walutowej oraz wymuszono zamianę oszczędności dolarowych na peso argentyńskie. W kolejnych latach Argentyna nie potrafiła powrócić na ścieżkę trwałego wzrostu gospodarczego.

Mauricio Macri

Kontakty między MFW a Argentyną na dobre powróciły dopiero w 2018 roku, kiedy wybory w Argentynie wygrał Mauricio Macri. Rozmowy zapoczątkowały protesty w Argentynie, jednak ostatecznie Argentyna i IMF podpisały umowę pożyczki o wartości 57 mld$. Była to największa pożyczka w historii Międzynarodowego Funduszu Walutowego.

Argentyna zobowiązała się zredukować deficyt budżetowy oraz zmniejszyć inflację. Jednak już po dwóch latach Argentyna zaczęła sondować możliwość zawieszenia spłat transz przewidzianych w harmonogramie spłat.

Podsumowanie

MFW jest jednym z “dzieci” konferencji w Bretton Woods. W tej instytucji nadal dominują kraje “Zachodu” ze szczególnym uprzywilejowaniem Stanów Zjednoczonych. Jednak coraz więcej członków IMF stara się doprowadzić do zniesienia “tradycyjnej dominacji USA i Europy”.

Międzynarodowy Fundusz Walutowy ma na celu wspieranie stabilności światowego systemu finansowego oraz wspieranie wzrostu gospodarczego. Mimo to pojawiają się głosy o zbyt surowych wymogach stawianych przez MFW pożyczkobiorcom. Najczęściej przywoływana jest Argentyna, której nie pomogła terapia “szokowa” zalecana przez tą instytucję. Należy jednak wziąć pod uwagę, że z pożyczek MFW korzystają z reguły kraje borykające się z dużymi problemami i często głębokie reformy strukturalne są jedynym, długoterminowym rozwiązaniem problemów pożyczkobiorcy. Jednak trudne reformy nie są łatwe do „sprzedania” opinii publicznej.

![Kanada – Jak inwestować w S&P/TSX60? [Poradnik] kanada - jak inwestować w sp tsx60](https://forexclub.pl/wp-content/uploads/2024/11/kanada-jak-inwestowac-w-sp-tsx60-184x120.jpg?v=1730798591)

![Inwestycje w sztuczną inteligencję (AI) – jakie spółki wybrać? [Poradnik] inwestycje w sztuczną inteligencję - ai](https://forexclub.pl/wp-content/uploads/2024/11/inwestycje-w-sztuczna-inteligencje-184x120.jpg?v=1731576114)

![Day-trading w czasach podwyższonej zmienności. Webinary z Mr Yogi [ZMIANA TERMINU] Michał Zbróg Mryogi (700 x 450 px) - 10](https://forexclub.pl/wp-content/uploads/2024/11/DT-Mryogi-700-x-450-px-final-v4-184x120.jpg?v=1732097892)

![Zrozumienie zmienności rynkowej: Perspektywa daytradera – MrYogi [Video] Zrozumienie zmienności rynkowej - Video](https://forexclub.pl/wp-content/uploads/2024/11/Zrozumienie-zmiennosci-rynkowej-Video-184x120.jpg?v=1731559833)

![Najczęstsze błędy początkującego tradera – Mr Yogi [VIDEO] Scalping - Najczęstsze błędy początkującego tradera - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Najczestsze-bledy-poczatkujacego-tradera-VIDEO-184x120.jpg?v=1711601376)

![Nauka cierpliwości: Brak pozycji to też pozycja – Mr Yogi [VIDEO] Scalping - Nauka cierpliwosci - Brak pozycji to tez pozycja - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Nauka-cierpliwosci-Brak-pozycji-to-tez-pozycja-VIDEO-184x120.jpg?v=1710999249)