Plany Inwestycyjne w XTB już dostępne. Sprawdzamy jak działają w praktyce!

Do oferty XTB dodane zostały Plany Inwestycyjne – nowa usługa skupiająca się na lokowaniu środków w ETF-y w długim terminie. Początkowo wystartowała tylko w Rumunii, co miało miejsce równo w połowie września 2023 r., ale od 13 listopada jest także dostępna dla pozostałych klientów. Postanowiliśmy od razu sprawdzić jak działa w praktyce. Jakie są nasze spostrzeżenia? Są plusy, są minusy. Ale od początku.

Czym są Plany Inwestycyjne XTB?

Na platformie xStation, tuż obok zakładki Market Watch z notowaniami instrumentów, pojawiły się Plany Inwestycyjne. Jest to produkt, który pozwala tworzyć portfele złożone z jednego lub wielu ETF-ów. Nie mamy możliwości dołożenia do niego pojedynczych akcji czy innych instrumentów z oferty brokera. Tylko ETF-y, koniec, kropka.

Założenie tego produktu jest proste – lokujemy środki długoterminowo, bez aktywnego zarządzania „pozycją”. Możemy dopłacać lub wypłacać kapitał w dowolnym momencie ale o tym za chwilę. W skrócie, myślę, że można nazwać tę funkcję jako „produkt długoterminowego oszczędzania”, tudzież „inwestowania”.

Na wstępie jedna ważna uwaga – plany inwestycyjne są dostępne tylko na platformie mobilnej xStation. Nawet wchodząc w tę zakładkę na platformie stacjonarnej, pojawia się informacja skąd możemy pobrać aplikację mobilną. Nie jest to jednak jakiś ogromny problem, bo smartphone’a posiada praktycznie każdy, a sama obsługa jest naprawdę bardzo wygodna i prosta. Wydaje mi się również, że jest to rozwiązanie, które z czasem ulegnie zmianie i w końcu doczekamy się obsługi planów także z poziomu tradycyjnej platformy.

Inwestycja startuje od ceny 2 kanapek Drwala

Minimalna kwota inwestycji dla polskich klientów została ustalona na 2-krotność ceny kanapki Drwala, czyli zaledwie 50 zł. Dobry ruch, który powinien zachęcić do inwestowania także młodych ludzi. Na obecny moment możemy wybierać z ok. 360 ETF-ów, które są podzielone na 5 kategorii:

- Najbardziej popularne,

- Equity,

- Surowcowe,

- Stały dochód (ETF obligacyjne),

- Inne (np. ETF oparty o VIX).

Sama liczba ETF-ów nie oszołamia ale z pewnością dla większości użytkowników powinna okazać się wystarczająca. Jedynie można mieć uwagę do sposobu ich umieszczenia w aplikacji (o tym za chwilę) i braku możliwości grupowania / filtrowania ich po najważniejszych statystykach (opcja została dodana w styczniu 2024 r.).

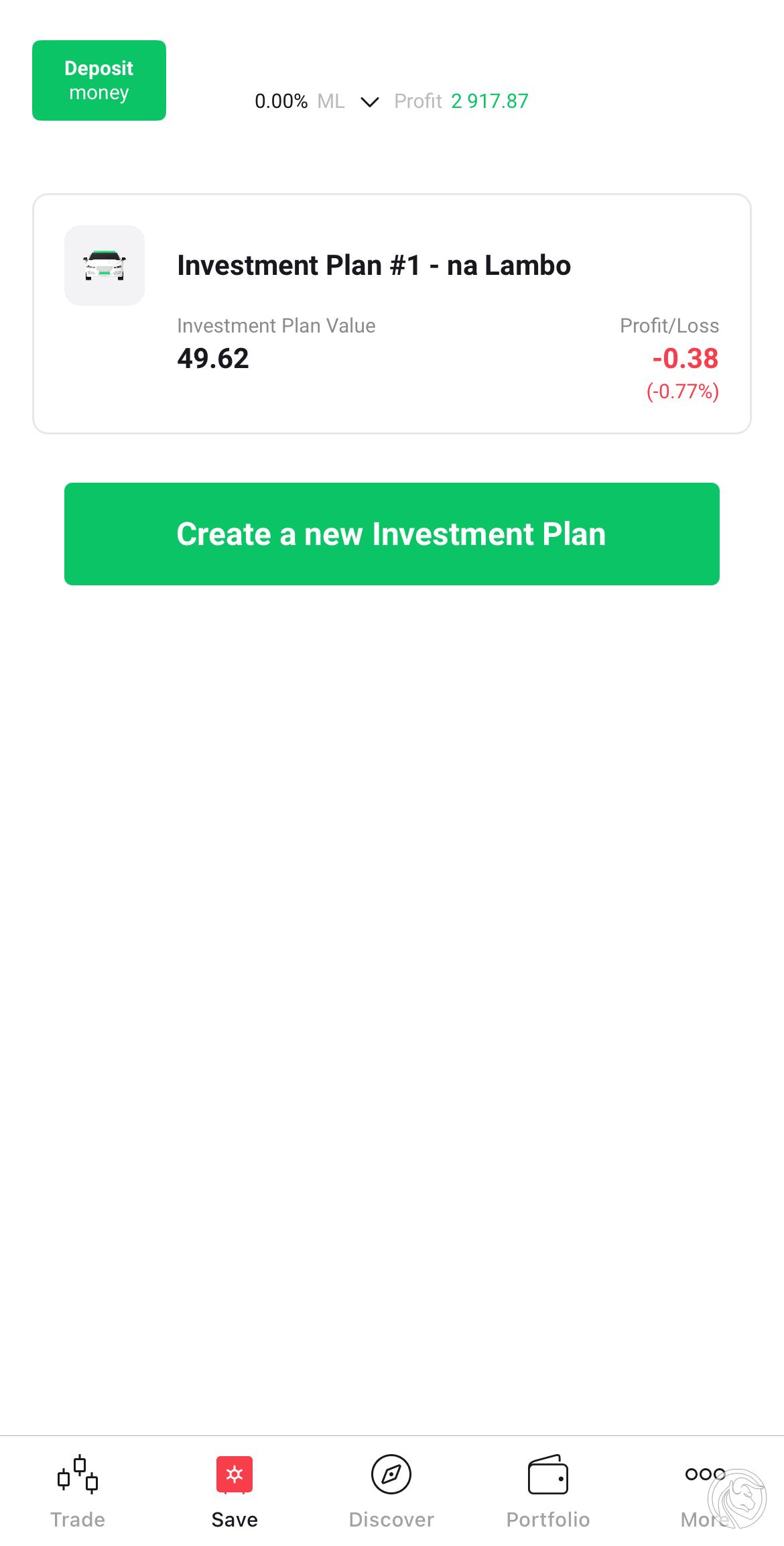

Zakładka SAVE [Nowość]

Przechodzimy zatem do aplikacji mobilnej. To właśnie zakładce [SAVE], tuż obok [TRADE], znajduje się nowy produkt. Jego obsługa jest maksymalnie prosta i wystarczy zaledwie chwila, aby odnaleźć się w tym „co, gdzie i jak”.

Jak to działa w praktyce:

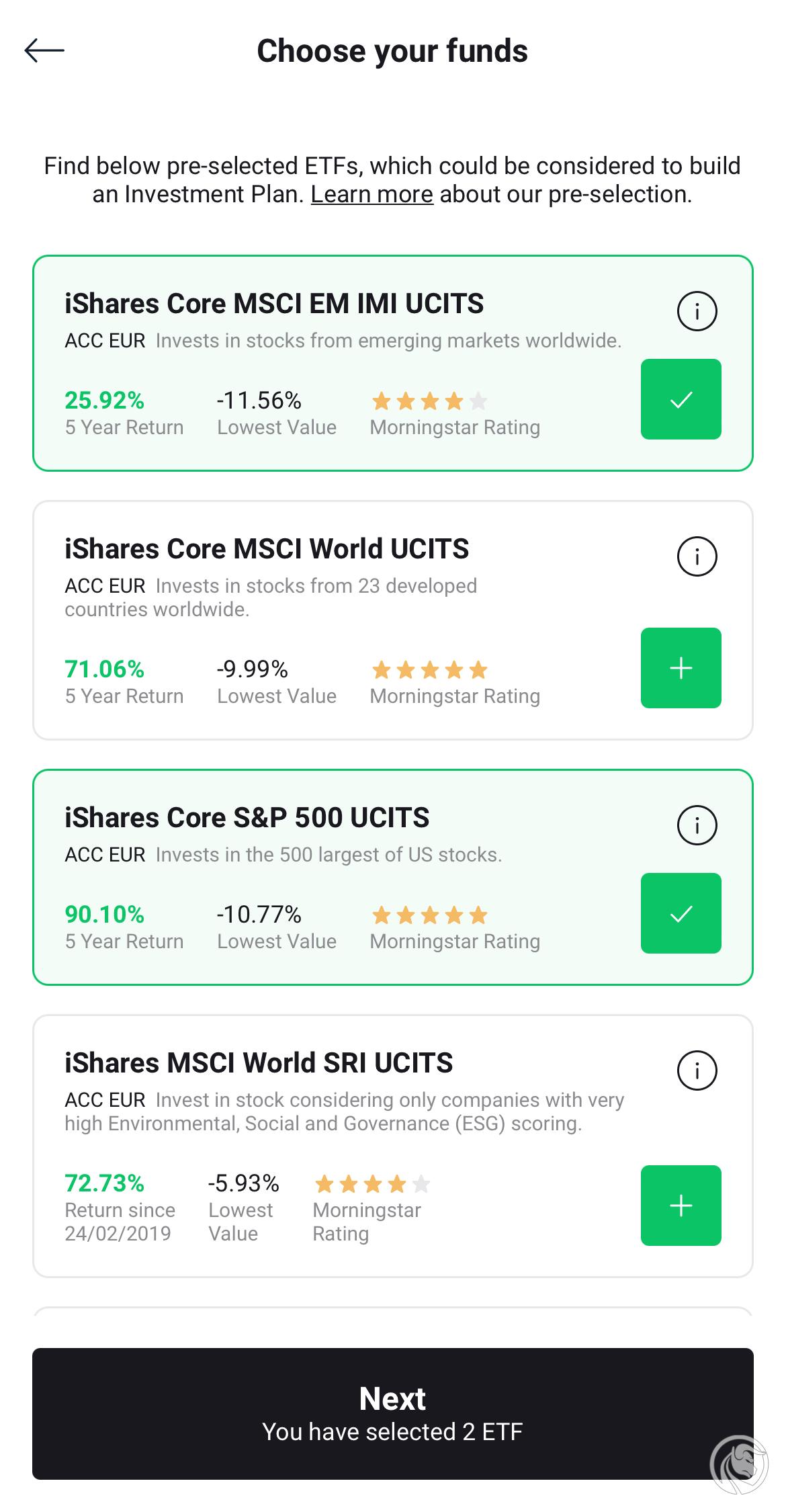

- Tworzymy nowy plan inwestycyjny.

- Wybieramy jeden lub więcej ETF-ów do naszego planu -> o każdym produkcie możemy najpierw przeczytać szczegóły pod symbolem (i).

- W kolejnym kroku wybieramy ile procent z całego naszego depozytu chcemy przeznaczyć na każdy ETF (na naszym obrazku to po 50% – można też szybko podzielić kapitał na każdy ETF po równo używając funkcji „Equal allocation”). Widzimy tu także jak sprawował się wybrany przez nas portfel w ostatnich 5 latach (wykres na górze). Również w tym miejscu możemy dodać kolejny ETF jeśli uznamy, że chcemy większej dywersyfikacji (opcja na samym dole -> „Add a new ETF to the Plan”).

- Tworzymy plan inwestycyjny.

|

|

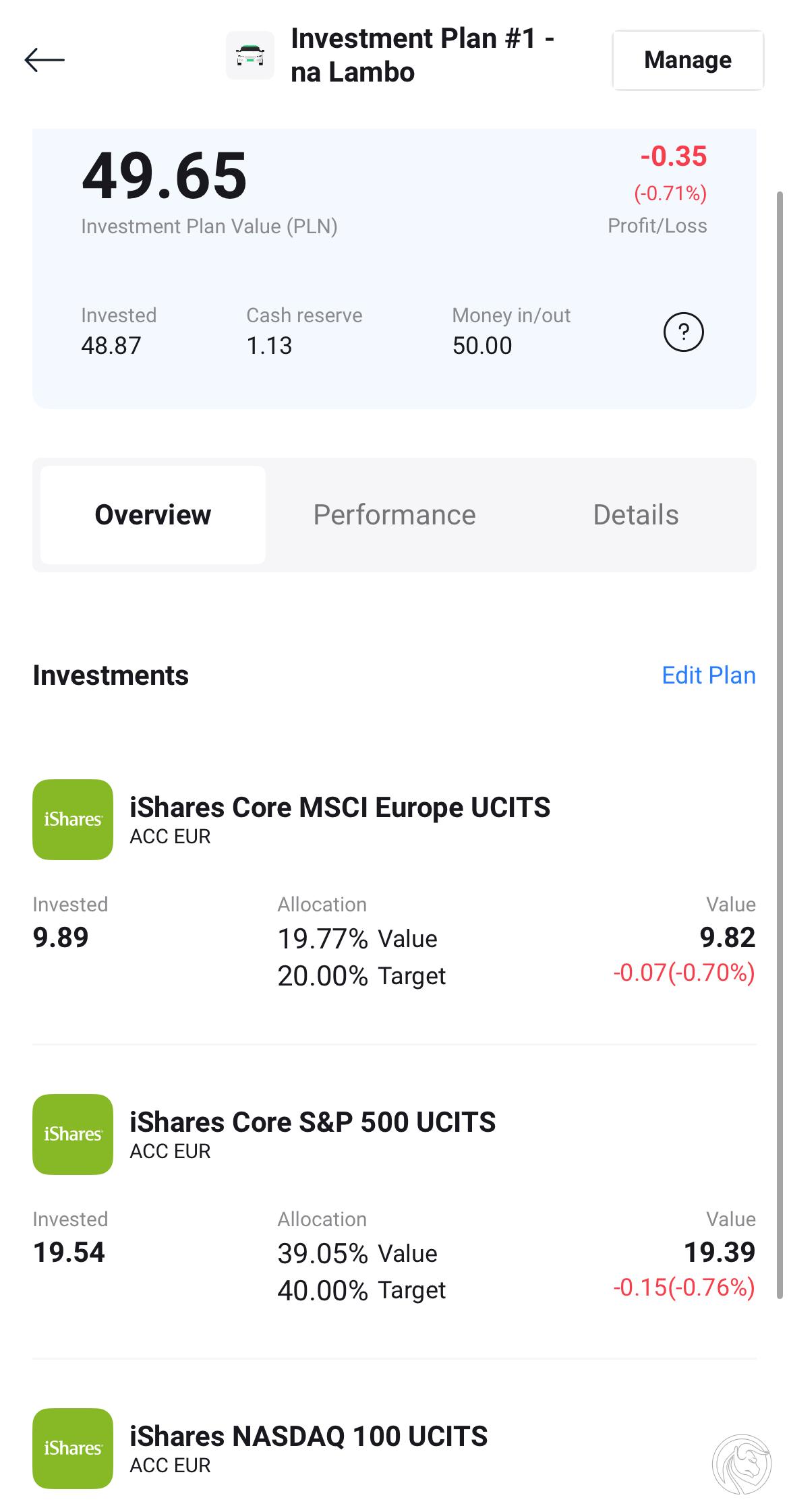

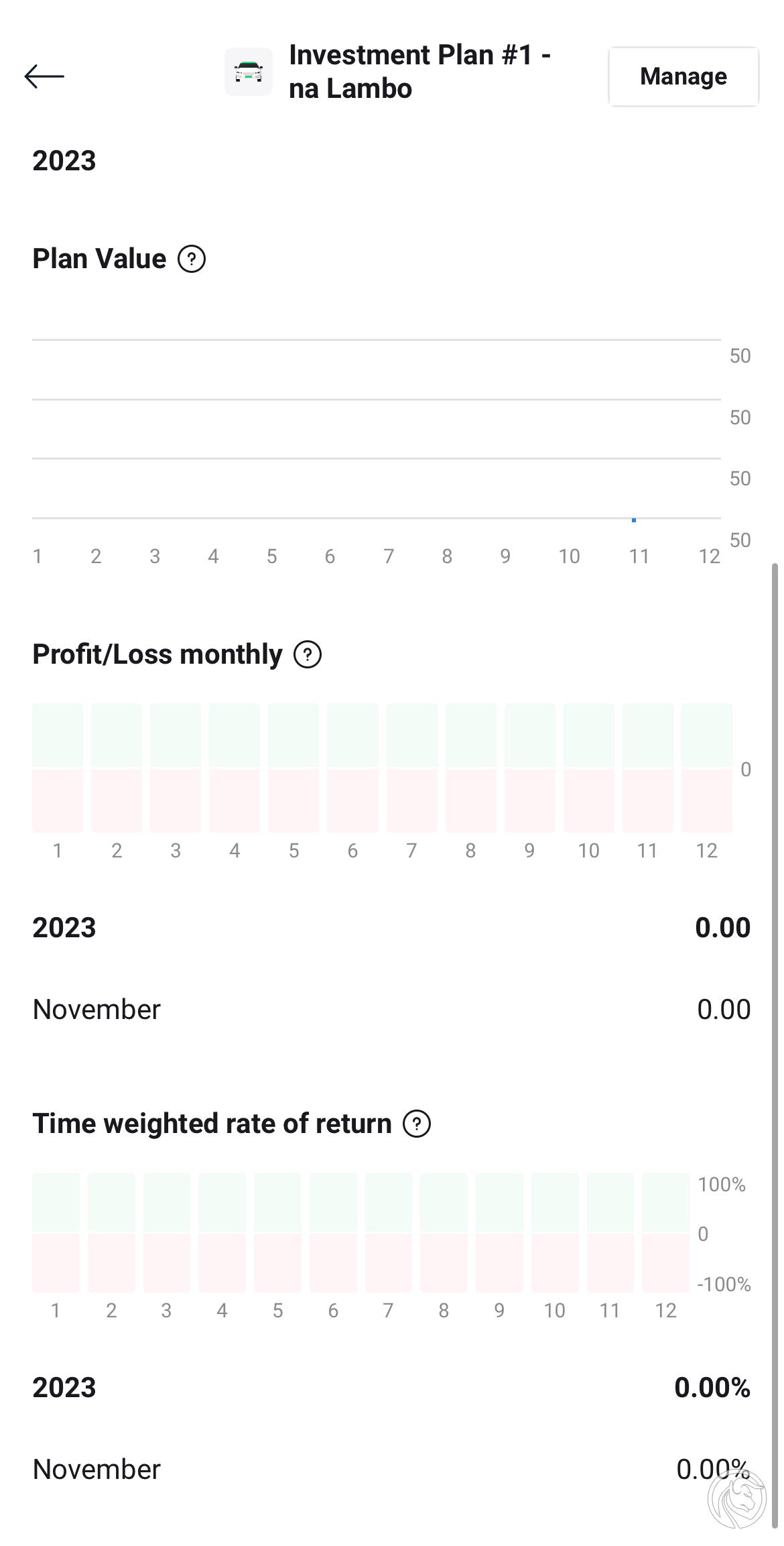

I gotowe. Nasz plan inwestycyjny ląduje na liście, skąd potem możemy nim swobodnie zarządzać poprzez zakładkę [Manage] w prawym górnym rogu (widoczna po wejściu w dany plan). Właśnie tu możemy dodać lub wypłacić środki, edytować proporcje czy zlikwidować portfel.

Możemy także ustawić nazwę naszego portfela, a nawet wybrać ikonkę „wizualizującą” nasz cel inwestycyjny (samochód, dom, wakacje itd.), co jest kolejnym podkreśleniem, że to produkt typowo na długi termin. Na naszym przykładzie widać, że dodaliśmy sobie trzeci ETF, wybraliśmy cel „na Lambo” oraz wpłaciliśmy całe 50 zł :).

Zmiana proporcji składowych portfela, rebalancing

Na osobny akapit zasługuje wspomniana powyżej funkcjonalność. Przy dodaniu nowego ETF wystarczy, że ustalimy nowe proporcje, których suma będzie wynosić 100%, a następnie aplikacja sama zbilansuje przeznaczone na inwestycję środki między poszczególnymi instrumentami. W skrócie: zmieniamy proporcje przy dodawaniu kolejnego ETF-a, a resztą zajmuje się broker. Nic nie liczymy, nie zlecamy, nie bawimy się w Excelu. Proste i wygodne.

Statystyki i wyniki portfela

Oprócz prostoty w zarządzaniu, otrzymujemy także szereg statystyk, które pozwalają monitorować nam postępy w naszym portfelu. Po wejściu w nasz plan inwestycyjny w zakładkach Performance znajdziemy szczegółowe wyniki naszego portfela z podziałem na miesiące.

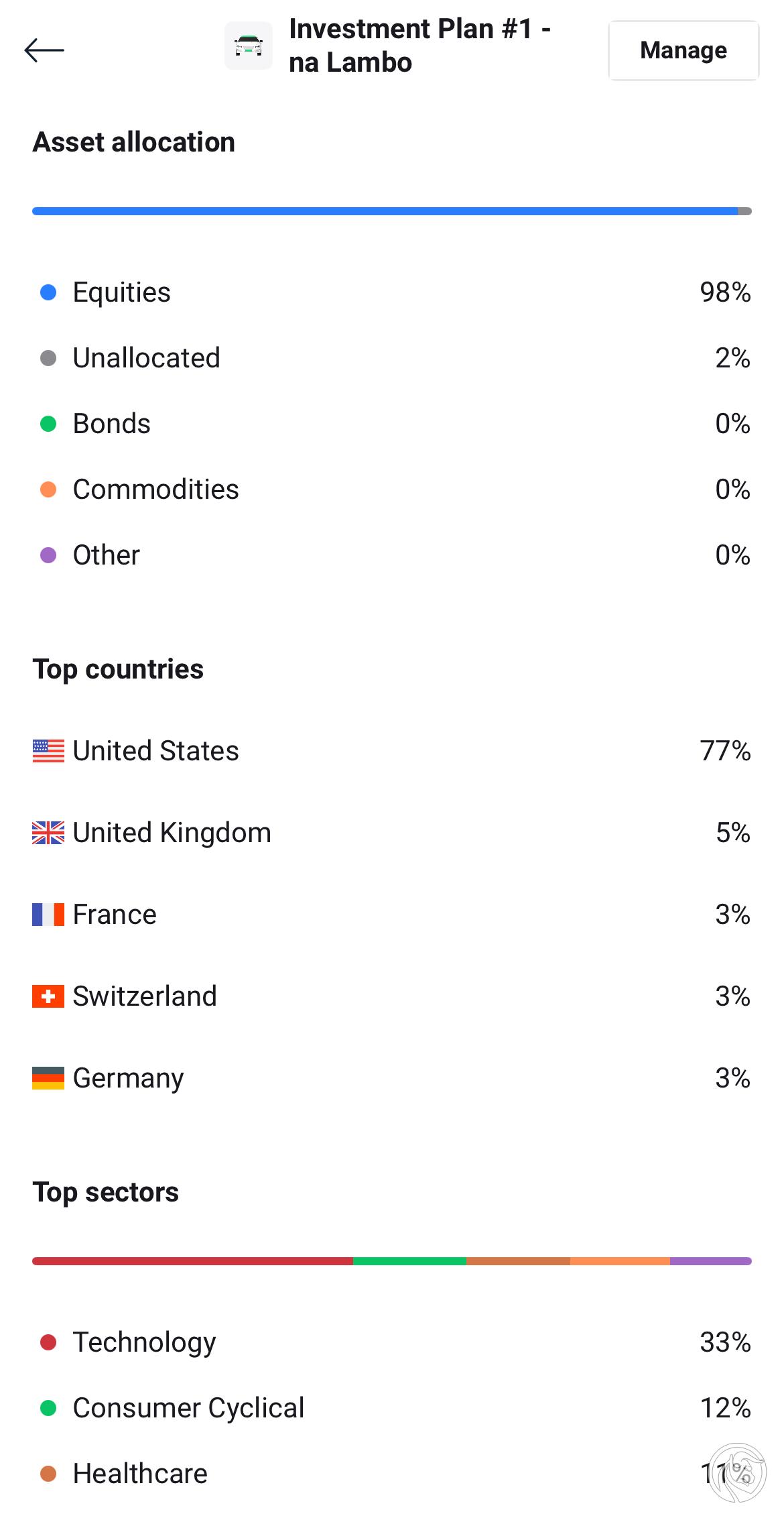

W zakładce Details takie szczegóły jak udział w poszczególnych sektorach, krajach itd. To właśnie tutaj możemy mierzyć zarówno nasze postępy, jak i ocenić stopień dywersyfikacji.

Inwestowanie z zerową prowizją do 100 tys. EUR

Na koniec warto wspomnieć, że Plany Inwestycyjne w XTB są objęte ofertą zerowej prowizji na zakup akcji i ETF do wysokości obrotu 100 tys. euro miesięcznie. To oznacza, że do czasu osiągnięcia wspomnianego progu (i to w skali miesiąca!) nie płacimy ani grosza za transakcje w ramach korzystania z usługi i wszystkich operacji wykonywanych na portfelu – zarówno przy zwiększaniu zaangażowania, redukowaniu, jak i zmianie proporcji przy dodawaniu kolejnego ETF-a.

Ten element, w połączeniu z niedawno wprowadzonym oprocentowaniem wolnych środków na koncie inwestycyjnym, tworzy naprawdę sprzyjające środowisko do długoterminowego oszczędzania.

Podsumowanie

Plany Inwestycyjne XTB to bardzo mocny konkurent dla popularnych robodoradców takich jak Finax czy Fondee. W mojej ocenie, jeśli weźmiemy pod uwagę, że mamy tu większą swobodę doboru składowych, zerową prowizję, przejrzystą i prostą w obsłudze platformę, to jest to wręcz ich pogromca. W końcu w gratisie dostajemy bezpłatne wypłaty, szybkie wpłaty wieloma różnymi metodami płatności (od przelewu, przez BLIK i kartę, po PayPal), PIT-8c oraz możliwość prowadzenia konta w różnych walutach.

Jedynym kluczowym elementem, który wypada słabiej od konkurentów jest gwarancja depozytu – w Finax obejmuje ona 100% środków do wysokości 50 tys. EUR. W XTB zgodnie z przepisami jest to 90% do kwoty 22 500 EUR oraz 100% do kwoty 3 000 EUR. Tyle, że patrząc, że mamy do czynienia z potężną grupą kapitałową notowaną na GPW, która zalicza ciągłą poprawę wyników, a jej akcje na przestrzeni lat mocno poszły w górę, zagrożenie ewentualnym bankructwem wydaje się być wyjątkowo mało prawdopodobne.

[Aktualizacja – 4 stycznia 2024 r.]

Wraz z Nowym Rokiem pojawiła się całkiem spora aktualizacja usługi Planów Inwestycyjnych na platformie XTB. Przyniosła kilka rzeczy, których nam zabrakło podczas pisania powyższej recenzji. Wśród nich jest między innymi opcja filtrowania ETF-ów podczas tworzenia portfela. Do wyboru użytkownik ma np. Ocenę Ryzyka w skali od 1 do 7, walutę kwotowaną ETF, rating Morningstar, sektory branżowe czy wybór pomiędzy ETF-ami akumulującymi lub dystrybuującymi dywidendy. Inną istotną nowością są automatyczne inwestycje, czyli możliwość skonfigurowania regularnych dopłat do wybranych portfeli w oparciu o ustaloną alokację. Tu również opcje są ciekawe, ponieważ możemy wybrać w jaki sposób portfel ma być zasilany, jaką kwotą, jak często (codziennie, co tydzień, co 2 tygodnie, co miesiąc, co 3 i 6 miesięcy) oraz od kiedy auto-inwestycja ma wystartować.

Plany Inwestycyjne w XTB

| Zalety | Wady |

| Inwestycja od 50 zł | Usługa dostępna tylko na aplikacji mobilnej |

| 0% prowizji do 100 tys. EUR obrotu miesięcznie | Stosunkowo niewiele ETF w ofercie |

| Możemy prowadzić kilka niezależnych portfeli | Niski poziom gwarancji depozytu |

| Dostępny PIT-8c | |

| Wiele metod wpłaty środków | |

| Bardzo wygodny rebalancing i podział środków między ETF-y |

Kontrakty CFD są złożonymi instrumentami i wiążą się z dużym ryzykiem szybkiej utraty środków pieniężnych z powodu dźwigni finansowej. 74% rachunków inwestorów detalicznych odnotowuje straty pieniężne w wyniku handlu kontraktami CFD u niniejszego dostawcy CFD. Zastanów się, czy rozumiesz, jak działają kontrakty CFD i czy możesz pozwolić sobie na wysokie ryzyko utraty pieniędzy.

Niniejszy artykuł nie stanowi rekomendacji ani zachęty do podjęcia jakiejkolwiek inwestycji. Jest to wyłącznie subiektywna opinia autora na temat przedstawionej usługi zewnętrznej.

![Kanada – Jak inwestować w S&P/TSX60? [Poradnik] kanada - jak inwestować w sp tsx60](https://forexclub.pl/wp-content/uploads/2024/11/kanada-jak-inwestowac-w-sp-tsx60-184x120.jpg?v=1730798591)

![Inwestycje w sztuczną inteligencję (AI) – jakie spółki wybrać? [Poradnik] inwestycje w sztuczną inteligencję - ai](https://forexclub.pl/wp-content/uploads/2024/11/inwestycje-w-sztuczna-inteligencje-184x120.jpg?v=1731576114)

![Day-trading w czasach podwyższonej zmienności. Webinary z Mr Yogi [ZMIANA TERMINU] Michał Zbróg Mryogi (700 x 450 px) - 10](https://forexclub.pl/wp-content/uploads/2024/11/DT-Mryogi-700-x-450-px-final-v4-184x120.jpg?v=1732097892)

![Zrozumienie zmienności rynkowej: Perspektywa daytradera – MrYogi [Video] Zrozumienie zmienności rynkowej - Video](https://forexclub.pl/wp-content/uploads/2024/11/Zrozumienie-zmiennosci-rynkowej-Video-184x120.jpg?v=1731559833)

![Najczęstsze błędy początkującego tradera – Mr Yogi [VIDEO] Scalping - Najczęstsze błędy początkującego tradera - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Najczestsze-bledy-poczatkujacego-tradera-VIDEO-184x120.jpg?v=1711601376)

![Nauka cierpliwości: Brak pozycji to też pozycja – Mr Yogi [VIDEO] Scalping - Nauka cierpliwosci - Brak pozycji to tez pozycja - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Nauka-cierpliwosci-Brak-pozycji-to-tez-pozycja-VIDEO-184x120.jpg?v=1710999249)

![Kanada – Jak inwestować w S&P/TSX60? [Poradnik] kanada - jak inwestować w sp tsx60](https://forexclub.pl/wp-content/uploads/2024/11/kanada-jak-inwestowac-w-sp-tsx60-300x200.jpg?v=1730798591)