Czarny Czwartek – 4 lata od interwencji SNB. Czego nas to nauczyło?

Jeśli handlujesz od co najmniej czterech lat, to z pewnością doskonale pamiętasz dzień 15 stycznia 2015 roku. Dokładnie dziś mija IV rocznica pamiętnego „Czarnego Czwartku”. Czego nauczyło nas to wydarzenie? Co się zmieniło, zarówno w strukturze rynku detalicznego, jak i w naszych głowach?

Czarny Czwartek – co się wtedy stało

15 stycznia to dla traderów tak ważna data, jak mniej więcej 11 września dla Amerykanów. Jeśli Twój staż inwestycyjny jest krótszy, niż 4 lata, to istnieje szansa, że nie wiesz o co chodzi. Dlatego najpierw po krótce przybliżymy Ci tę sytuację – i to nie z teoretycznego, ale bardziej praktycznego punktu widzenia.

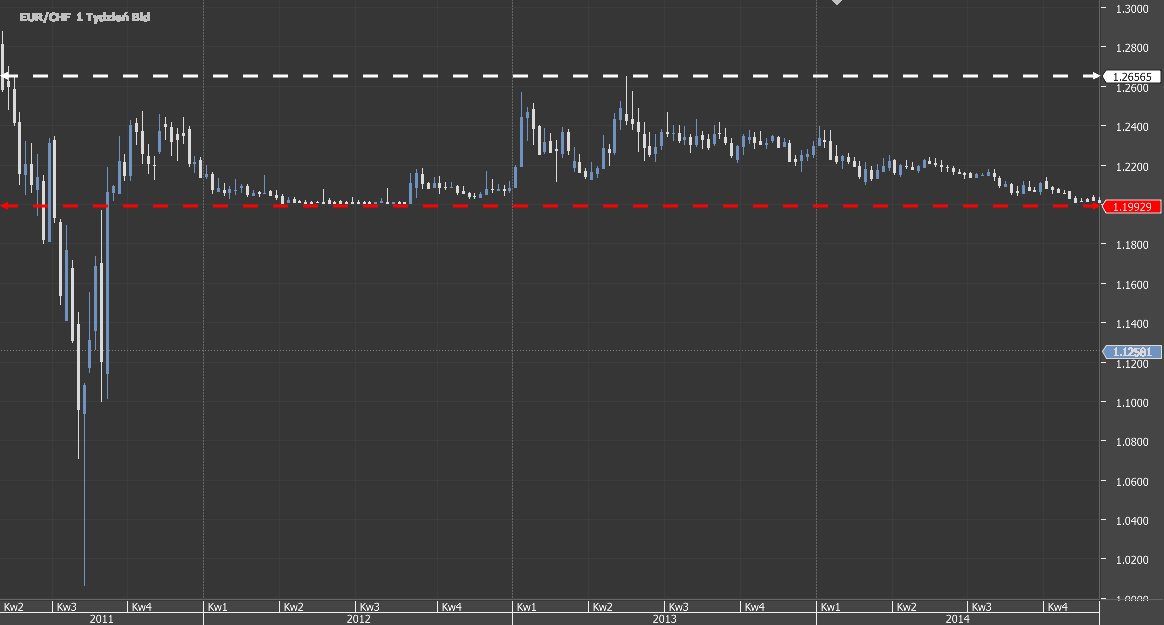

Mniej więcej od października 2007 do sierpnia 2011 roku na parach z frankiem, przede wszystkim USD/CHF i EUR/CHF mieliśmy do czynienia z bardzo silnym trendem spadkowym. W przypadku pary EUR/CHF mówimy o przecenie sięgającej 40%. Umacnianie się szwajcarskiej waluty było wyjątkowo niesprzyjające dla szwajcarskiej gospodarki. Szwajcarski Bank Centralny (SNB) w tym momencie powiedział „dość”, zapowiadając tym samym interwencję na parach z CHF i utrzymanie kursu w ryzach, czyli w okolicy poziomu 1,20 dla EUR/CHF. Wydźwięk komunikatu był jednoznaczny – koniec z niesprzyjającą gospodarce spekulacją.

W efekcie tego przez cały 2012 rok maksymalna amplituda wahań kursu EUR/CHF nie przekroczyła 2%. Przy próbach wyciągnięcia kursu w górę, zawsze szybko wracał posłusznie w dół. Ale i to stało się pokusą dla spekulantów. Skoro kurs nie może spaść niżej, to teoretycznie zostaje tylko jeden możliwy kierunek – wystarczy odrobina cierpliwości. Stagnacja trwała w najlepsze, a to sprzyjało kumulowaniu się kolejnych pozycji długich ze Stop Loss’ami pod poziomem 1,20. Wydawało się, że to przepis na łatwy zysk. Wystarczy kupić w okolicy 1.2000 i czekać aż kurs łaskawie podskoczy o te „marne” 0,5%. Jak się okazało, tylko do czasu i nie można było bardziej się mylić.

SNB zmienia zdanie. A może daje lekcję?

Niedużo wcześniej SNB wydał komunikat, iż będzie bezgranicznie bronił granicy 1.20 dla EUR/CHF wszelkimi dostępnymi środkami. Posiadacze długich pozycji mogli poczuć się jeszcze pewniej, co prawdopodobnie skutkować mogło dobieraniem kolejnych long-ów.

Jednak przyszedł taki dzień. TEN dzień. 15 stycznia 2015 r. o godzinie 10:30 szwajcarski bank wydał komunikat, iż zmienia zdanie, „uwalnia kurs franka” i zaprzestaje dalszych interwencji. Brak wsparcia dla kursu w tej sytuacji mógł oznaczać tylko jedno – ogromne spadki i uwolnienie wielu, wielu Stop Loss’ów. Tak też się stało. W ciągu pierwszych pięciu minut kurs osunął się w dół o 15%, czyli ok. 1800.0 pips, aby chwilę później wrócić 13% w górę. Kolejne 15 minut to ogromna huśtawka i przecena o kolejne 23%.

Ostatecznie kurs EUR/CHF osłabił się o 29%, czyli ok. 3500.0 pips w zaledwie 20 minut. Sam wykres prezentuje się dość… abstrakcyjnie :-). Szczególnie jeśli spojrzymy uważnie na oś czasu i ceny.

Co zmieniło się po 15 stycznia

Obserwowałeś wtedy rynek? W takim razie napewno doskonale pamiętasz co czułeś. Nie trzeba było mieć otwartych pozycji, aby przeżywać te emocje. Jeśli Twój staż jest mniejszy, to zapewne przychodzi Ci myśl „jak można było być tak naiwnym, aby grać na wzrosty?” lub „wystarczyło mieć krótką pozycję, aby zbić fortunę!” – a o tym za chwilę.

Pomyślmy, co faktycznie zmieniło to wydarzenie z perspektywy 4 latach.

Brak zaufania

W życiu pewna jest tylko śmierć i podatki. Powiedzenie stare jak świat, ale jakże aktualne. Centralny bank, i to z nie byle jakiego kraju, tylko stolicy finansjery – Szwajcarii – zadeklarował, że będzie interweniował do skutku. Tym czasem wielu podejrzewa, że była to tylko sprytna gra, zamach na pieniądze spekulantów. Nie prowadziliśmy w tym kierunku żadnego śledztwa. Wiadomo jest tylko tyle, że zdanie zmieniono, i to nagle, i o 180 stopni. Jeśli jeszcze tego nie wiesz – nie ufaj bankierom.

W życiu pewna jest tylko śmierć i podatki. Powiedzenie stare jak świat, ale jakże aktualne. Centralny bank, i to z nie byle jakiego kraju, tylko stolicy finansjery – Szwajcarii – zadeklarował, że będzie interweniował do skutku. Tym czasem wielu podejrzewa, że była to tylko sprytna gra, zamach na pieniądze spekulantów. Nie prowadziliśmy w tym kierunku żadnego śledztwa. Wiadomo jest tylko tyle, że zdanie zmieniono, i to nagle, i o 180 stopni. Jeśli jeszcze tego nie wiesz – nie ufaj bankierom.

Świadomość ryzyka

To wydarzenie uświadomiło nas z jakim ryzykiem mamy do czynienia. W przypadku franka zostało ono bez ogródek ujawnione. Potężna zmienność została uruchomiona poprzez zdanie jednego człowieka. Za tym zdaniem szły konsekwencje dla rynku, a rynek (a raczej jego uczestnicy) musiał to szybko znieść.

Wielu inwestorów szybko zyskało świadomość czym faktycznie są rynki lewarowane, jaka jest skala ryzyka, nie można być niczego w 100% pewnym, i że skala ryzyka potrafi być ogromna. Niestety, część z nich przekonała się o tym na własnej skórze, nie tylko czyszcząc do zera konto, ale wchodząc na poważny debet.

Ograniczenia brokerów

Można by się spodziewać, że rynku Forex, który reklamowany jest jako rynek o potężnej płynności (przynajmniej z perspektywy przeciętnego detalisty), tego typu problemy nie dotyczą. A jednak. Infrastruktura brokerów i dostęp do płynności zostały wystawione na poważną próbę. Ilość uruchamianych zleceń oczekujących, bieżące próby ich modyfikacji i zaburzenia w płynności u ich dostawców, skutkowały wieloma problemami:

- spready poszybowały do astronomicznych wartości – z 1.0-2.0 pips do nawet kilkuset.

- serwery były przeciążone – niektóre firmy wyłączyły awaryjnie handel na kilkadziesiąt minut.

- płynność była tak rozproszona, że na wykresach kolejne tiki spływały w odległościach kilkuset pipsów od siebie.

- na wykresach powstały ogromne luki.

- były duże problemy z otwarciem i zamknięciem pozycji.

- zlecenia oczekujące złożone przed interwencją były realizowane z dużymi poślizgami.

W skrócie: brokerzy nie byli przygotowani na takie wydarzenia, bo praktycznie one nie występują. Ale jednak wystąpiły. I mogą wystąpić w przyszłości. W praktyce okazało się, że nawet wiedząc co się święci i zajmując krótką pozycję na parach xxx/CHF, czy to „na gorąco”, czy też z wyprzedzeniem, w takich warunkach bardzo trudno było osiągnąć zysk*.

*Zdarzyły się nawet przypadki korekty zawartych transakcji nawet kilka dni po 15 stycznia. Zyskowne pozycje były anulowane, a nawet przekształcały się w straty. Brokerzy argumentowali to „korektą z uwagi na zawarcie transakcji po cenach, które w rzeczywistości nie wystąpiły”.

Regulacje mają znaczenie

Pokłosiem interwencji SNB były problemy nie tylko traderów, ale również brokerów. Najlepiej przekonali się o tym klienci ówczesnego Alpari UK (w tym i ja). Na skutek zawirowań na parach z CHF, i nie tylko, ogromna skala debetów klientów, których nie sposób było skutecznie i szybko wyegzekwować, doprowadziła do zaburzenia funkcjonowania tego brokera. Alpari UK zbankrutowało.

Brytyjski fundusz gwarancyjny zadziałał poprawnie, ale na odzyskanie środków trzeba było poczekać. Gwarancją w 100% były środki do kwoty 50 000 GBP.

Poszkodowanych brokerów było więcej. Zbankrutował również Excel Markets. FXCM stracił ponad 200 mln USD, a IG Group 30 mln GBP (więcej opisywaliśmy w tym artykule). Z czasem okazało się, że dziwnym zbiegiem okoliczności, również słynny IronFX niewiele później zaczął mieć problemy z realizacją wypłat.

Stosunkowo niewiele firm zdeklarowało, iż nie odczuło specjalnie konsekwencji interwencji SNB. Wybrani brokerzy, w geście dobrej woli, zdecydowali się umorzyć powstałe zadłużenia na rachunkach klientów.

Sytuacja ta pokazuje jednak, że wybór brokera ma znaczenie. A jeśli nie brokera, to przynajmniej regulacji pod którymi działa. Nie możemy przewidzieć działań banków centralnych czy klientów danego podmiotu, ale możemy ubezpieczyć się wybierając firmę dużą, stabilną i odpowiednio regulowaną.

Zmiany regulacyjne a debety

Problem z płynnością, poślizgi na SL, działające z opóźnieniem mechanizmy Stop-Out, duża dźwignia wykorzystywana w znacznym stopniu. Bez wątpienia, to wszystko przyczyniło się do powstania w niektórych przypadkach ogromnych debetów na rachunkach klientów przekraczających nawet milion złotych.

Problem z płynnością, poślizgi na SL, działające z opóźnieniem mechanizmy Stop-Out, duża dźwignia wykorzystywana w znacznym stopniu. Bez wątpienia, to wszystko przyczyniło się do powstania w niektórych przypadkach ogromnych debetów na rachunkach klientów przekraczających nawet milion złotych.

Konsekwencją fali debetów były pomysły regulatorów jak ograniczyć ryzyko i skalę strat detalistów. Pomysły te już funkcjonują, ale można śmiało przypuszczać, że to właśnie efekty interwencji SNB zwróciły uwagę nadzorów finansowych i uświadomiły skalę zagrożenia. Na pierwszy ogień wyrwał się polski KNF, który już w lipcu tego samego roku ograniczył lewar do 1:100. Dopiero później zaczęły się pojawiać pomysły ze strony Unii Europejskiej.

Patrząc z perspektywy europejskich regulatorów ryzyko zostało ograniczone. Na terytorium UE maksymalna dźwignia dla USD/CHF wynosi obecnie 1:30, poziomy Stop-Out zostały ujednolicone, a debety są detalistom niestraszne (wprowadzenie obowiązkowej ochrony przed ujemnym saldem).

Chuchanie na zimne

Przed 15 stycznia na palcach jednej ręki mógłbym policzyć ilu brokerów podchodziło poważnie do zagrożeń teoretycznych, czyli takich, które mogą wystąpić a nie muszą. Mam tu na myśli przyszłe wydarzenia rynkowe, które mogą wywołać niepewność, ponadprzeciętną zmienność, zaburzenia w płynności. Mało który broker decydował się w takich chwilach na wewnętrzne ograniczenie dźwigni finansowej lub w ostateczności zamrożenie handlu dla wybranych instrumentów. A przypomnijmy, że w tych czasach bez problemu osiągalny był lewar 1:100, 1:200, a nawet 1:500.

Traderzy też nie byli lepsi, reagując na w/w działania prewencyjne nielicznych brokerów oburzeniem „jak tak można?!”. Teraz okazuje się, że nie tylko „można”, ale „trzeba”.

I obecnie właśnie tę drogę obierają już praktycznie wszyscy brokerzy detaliczni. Ograniczenie dźwigni dla instrumentów, które chwilowo mogą być obarczone wyższym ryzykiem inwestycyjnym to standard. Wybory w USA, czy referendum w sprawie Brexitu, powoduje, że teraz w takich chwilach na głównych parach walutowych mamy do dyspozycji lewar nawet 250 razy (!) mniejszy, niż jeszcze 4 lata temu.

Podsumowanie

Czy wydarzenie sprzed 4 lat może się kiedyś powtórzyć? Oczywiście. Czy się powtórzy? Nie wiadomo. Taki scenariusz może wystąpić na dowolnym instrumencie. Czy można było to przewidzieć? Według niektórych interwencja SNB była wręcz oczywista (przeczytaj koniecznie: „Czy można było zarobić na frankowej masakrze?”).

Wyciągajmy wnioski z historii. Niech nasze działania zmierzają do ograniczenia i kontroli ryzyka, a nie do jego eskalacji. Myślmy, analizujmy, nie dajmy sobą manipulować.

Powodzenia!

![Kanada – Jak inwestować w S&P/TSX60? [Poradnik] kanada - jak inwestować w sp tsx60](https://forexclub.pl/wp-content/uploads/2024/11/kanada-jak-inwestowac-w-sp-tsx60-184x120.jpg?v=1730798591)

![Inwestycje w sztuczną inteligencję (AI) – jakie spółki wybrać? [Poradnik] inwestycje w sztuczną inteligencję - ai](https://forexclub.pl/wp-content/uploads/2024/11/inwestycje-w-sztuczna-inteligencje-184x120.jpg?v=1731576114)

![Day-trading w czasach podwyższonej zmienności. Webinary z Mr Yogi [ZMIANA TERMINU] Michał Zbróg Mryogi (700 x 450 px) - 10](https://forexclub.pl/wp-content/uploads/2024/11/DT-Mryogi-700-x-450-px-final-v4-184x120.jpg?v=1732097892)

![Zrozumienie zmienności rynkowej: Perspektywa daytradera – MrYogi [Video] Zrozumienie zmienności rynkowej - Video](https://forexclub.pl/wp-content/uploads/2024/11/Zrozumienie-zmiennosci-rynkowej-Video-184x120.jpg?v=1731559833)

![Najczęstsze błędy początkującego tradera – Mr Yogi [VIDEO] Scalping - Najczęstsze błędy początkującego tradera - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Najczestsze-bledy-poczatkujacego-tradera-VIDEO-184x120.jpg?v=1711601376)

![Nauka cierpliwości: Brak pozycji to też pozycja – Mr Yogi [VIDEO] Scalping - Nauka cierpliwosci - Brak pozycji to tez pozycja - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Nauka-cierpliwosci-Brak-pozycji-to-tez-pozycja-VIDEO-184x120.jpg?v=1710999249)