EBITDA – wskaźnik oszustów czy inwestorów?

Przeglądając publikacje finansowe często spotyka się akronim EBITDA. W dzisiejszym artykule przybliżymy czym jest wspomniany wskaźnik oraz jakie są jego wady i zalety. Zdania na temat wskaźnika są podzielone nawet wśród profesjonalistów. Warren Buffett jest znany z tego, że sceptycznie podchodził do jednej z “finansowych innowacji” drugiej połowy XX wieku. Buffett, który w liście do inwestorów podsumowującym 2013 rok wspomniał:

„Kiedy ludzie z Wall Street mówią o EBITDA jako wskaźniku wartości – schowaj swój portfel”.

Sceptycyzm wynikał z tego, że zdaniem “Wyroczni z Omaha” EBITDA fałszuje prawdziwą zyskowność spółki. Z kolei obrońcy wskaźnika podkreślają jego uniwersalność, która pozwala na porównanie spółek z różnych krajów i mających różny poziom zadłużenia.

Szalone lata osiemdziesiąte – EBITDA trafia na salony

EBITDA to akronim od: Earnings Before Interest, Taxes, Depreciation and Amortization. Tłumacząc na polski jest to zysk przed odsetkami, podatkami i po odliczeniu kosztu amortyzacji.

EBITDA stała się bardzo popularna w latach osiemdziesiątych XX wieku, kiedy eksplodowały transakcje LBO (tzw. wykup lewarowany). W dużym skrócie transakcja LBO polegała na tym, że przejmujący spółkę posiłkowali się długiem. Wysoki lewar podnosił ryzyko inwestycyjne. Bardzo często kupowane spółki miały problem z osiąganiem rentowności, posiadały duże aktywa oraz spore zadłużenie. Analitycy pracujący przy transakcji potrzebowali wskaźnika, który pokazywał takie spółki z lepszej strony. Najlepiej, aby wskaźnik odliczał amortyzację oraz odsetki od zadłużenia. Spopularyzowano wynik EBITDA, który znacznie poprawiał rentowność firmy. Banki kredytowały transakcje, ponieważ wiedziały, że większość EBITD-y będzie do nich wracać w postaci rat kapitałowo-odsetkowych. Zarabiali również pośredniczący w transakcji, którzy po zrealizowaniu transakcji otrzymywali sowite prowizje. Tak zapoczątkowała się moda na EBITDA, która trwa do dziś.

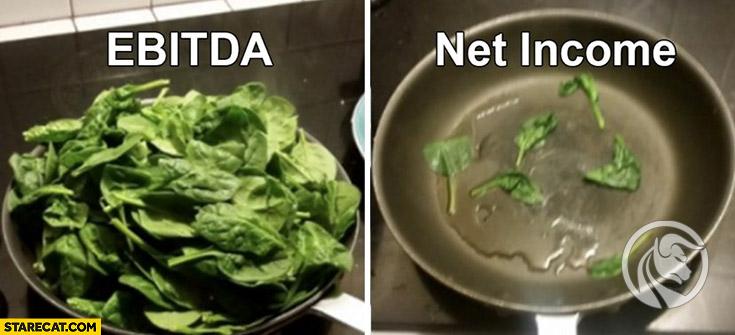

Źródło: starecat.com

Zalety EBITDA

Według wielu analityków EBITDA ma szereg zalet. Są nimi:

- odliczanie “niegotówkowych kosztów”,

- jest niewrażliwy na dźwignię finansową,

- pozwala porównać firmy działające w różnych jurysdykcjach podatkowych,

- ocenia potencjalną zdolność do spłaty zadłużenia.

Odliczanie niegotówkowych kosztów

Według zwolenników tego wskaźnika, EBITDA odlicza “niegotówkowe” koszty, jakimi jest amortyzacja. Dzięki temu pozwala porównywać ze sobą różne spółki. Amortyzacja jest to księgowy koszt “zużywania się” środków trwałych. Przykładowo, zakup maszyny (tzw. CAPEX) za 1 mln zł nie może być zaksięgowany w sprawozdaniu po stronie kosztów. Aby nie zaburzać rachunku zysków i strat wspomniany koszt zakupu jest rozłożony w czasie równym przewidywanemu okresu ekonomicznej użyteczności. Jeśli okres ten wynosi 5 lat to, przez ten czas pojawi się koszt amortyzacji równy 0,2 mln zł. Podsumowanie tej transakcji:

| Rok | Amortyzacja | CAPEX (wydatek inwestycyjny) |

| Moment zakupu | 0 | 1 mln zł |

| 1 | 200 tys. zł | 0 |

| 2 | 200 tys. zł | 0 |

| 3 | 200 tys. zł | 0 |

| 4 | 200 tys. zł | 0 |

| 5 | 200 tys. zł | 0 |

źródło: opracowanie własne

Jak widać, amortyzacja jest rozpoznawaniem historycznego kosztu zakupu maszyny. Zmniejsza to zyski, ale w latach 1-5 amortyzacja jest “kosztem niegotówkowym”, który zmniejsza rzeczywistą zdolność do generowania gotówki przez firmę.

Dla zobrazowania takiej sytuacji posłużmy się przykładem. Analityk porównuje dwie spółki (A i B). Obie osiągają przychody na poziomie 10 mln zł i mają zysk operacyjny na poziomie 2 mln zł. Przedsiębiorstwo A ma nowy park maszynowy o wartości 10 mln zł, który amortyzowany jest w 5 lat. Z kolei przedsiębiorstwo B działa w tej samej branży, ale ma stary park maszynowy, który jest już “zamortyzowany”. Mimo, że marża operacyjna obu firm wynosi 20% to nowy park maszynowy “obniża zyski”. W efekcie, odliczając amortyzację, potencjalna zyskowność firmy A jest znacznie wyższa niż firmy B. Poniżej podsumowanie w formie tabelarycznej:

| Firma A | Firma B | |

| Przychody | 10 mln zł | 10 mln zł |

| koszty operacyjna | 8 mln zł | 8 mln zł |

| w tym amortyzacja | 2 mln zł | 0 mln zł |

| zysk operacyjny | 2 mln zł | 2 mln zł |

| EBITDA | 4 mln zł | 2 mln zł |

| marża EBITDA | 40% | 20% |

źródło: opracowanie własne

Dzięki odliczeniu amortyzacji wskaźnik jest nieczuły na “manipulowanie okresem ekonomicznej użyteczności”. Jeśli przedsiębiorstwo z poprzedniego przykładu wydłuży okres amortyzacji do 10 lat, to koszt amortyzacji obniży się z 2 mln zł do 1 mln zł. Podniesie to zysk operacyjny do 3 mln zł. Jednak EBITDA się nie zmieni.

Niewrażliwość na dźwignię finansową

Kolejną zaletą EBITDA jest jego “nieczułość” na poziom zadłużenia przedsiębiorstwa. Wynika to z tego, że wskaźnik odlicza wielkość zapłaconych odsetek. Dzięki temu umożliwia porównanie “realnej” zyskowności biznesu. Tworzona jest hipotetyczna sytuacja, w której przedsiębiorstwo nie musi spłacać swoich długów.

Rozbudujemy poprzedni przykład o koszty finansowe. Z racji rozbudowy parku maszynowego, firma A musiała wyemitować 3 letnie obligacje o wartości 10 mln zł, oprocentowane na 10%. W pierwszym roku musi zapłacić 1 mln zł odsetek. Z kolei firma B ma roczne koszty finansowe na poziomie 0,5 mln zł. Różnica w kosztach finansowych powoduje, że marża brutto przed podatkiem firmy A wynosi 10%, podczas, gdy marża firmy B wynosi 15%. Jednak po odliczeniu kosztów amortyzacji i odsetek, nadal firma B ma mniejszą rentowność EBITDA od konkurenta.

| Firma A | Firma B | |

| Przychody | 10 mln zł | 10 mln zł |

| koszty operacyjna | 8 mln zł | 8 mln zł |

| w tym amortyzacja | 2 mln zł | 0 mln zł |

| zysk operacyjny | 2 mln zł | 2 mln zł |

| koszty odsetkowe | 1 mln zł | 0,5 mln zł |

| zysk przed opodatkowaniem | 1 mln zł | 1,5 mln zł |

| EBITDA | 4 mln zł | 2 mln zł |

źródło: opracowanie własne

Różne systemy podatkowe

Kolejną zaletą EBITDA jest odliczenia podatków, co pozwala porównać ze sobą firmy działąjace w różnych systemach podatkowych. Przykładowo, w Polsce podatek od dochodów osób prawnych wynosi 19%. Z kolei w Belgii wynosi 25%. Dodatkowo, różne firmy mogą otrzymywać “odliczenia od podatku”, jak np. straty z lat ubiegłych. Przykładowo, w Polsce można odliczyć stratę w pięciu kolejnych, następujących po sobie latach. Przy czym maksymalnie w jednym roku można odliczyć 50% straty. Czasami można skorzystać z preferencyjnych stawek podatkowych, jeśli firma podejmuje działalność inwestycyjną lub badawczo-rozwojową.

Po raz kolejny porównamy firmę A i firmę B. Tym razem firma A ma zerową stawkę podatkową, ponieważ korzysta z ulg inwestycyjnych oraz rozlicza straty z lat ubiegłych. Z kolei firma B musi zapłacić 33% podatek.

| Firma A | Firma B | |

| zysk przed opodatkowaniem | 1 mln zł | 1,5 mln zł |

| opodatkowanie | 0 mln zł | 0,5 mln zł |

| zysk netto | 1 mln zł | 1 mln zł |

| EBITDA | 4 mln zł | 2 mln zł |

źródło: opracowanie własne

Ocena zdolności spółki do obsługi zadłużenia

Wskaźnik EBITDA lubią również analitycy bankowi, ponieważ pozwala oszacować krótkoterminową zdolność firmy do obsługi zadłużenia. Z racji tego, że EBITDA odlicza amortyzację, to wskaźnik może być substytutem przepływów pieniężnych. Banki zakładają, że w krótkim terminie zadłużone przedsiębiorstwo może opóźnić wydatki inwestycyjne (CAPEX). Powoduje to, że amortyzacja rzeczywiście jest kosztem bezgotówkowym, ponieważ przez kilka kwartałów zadłużona firma zawiesi wydatki utrzymaniowe, aby spłacić swoje zadłużenie. W efekcie EBITDA to potencjalnie maksymalna kwota jaką może firma przeznaczyć na spłatę zadłużenia. Najczęściej analitycy w ocenie zdolności kredytowej przedsiębiorstwa posługują się wskaźnikiem dług netto do EBITDA. Dług netto to odsetkowe zadłużenie pomniejszone o gotówkę i jej ekwiwalenty (np. lokaty). Za bezpieczny wskaźnik przyjmuje się dług netto do EBITDA na poziomie poniżej 3. Im wyższy wskaźnik, tym większe ryzyko kredytowe przedsiębiorstwa.

“Oczyszczona EBITDA” – kiedy sama EBITDA nie wystarcza

Źródło: starecat.com

Czasami tworzone są również “oczyszczone” wskaźniki EBITDA. Ma to na celu znormalizowanie wskaźniku. Oczywiście tylko przez przypadek oczyszczona EBITDA jest wyższa od zwykłej EBITDA. Najczęściej odejmuje się koszty zapłacone w akcjach (tzw. Share-based compensation), wynik pooperacyjny, wydatki procesowe, wpływ kursu walutowego na wyniki.

Czasami tworzone są kolejne wskaźniki na bazie EBITDA. Przykładem może być EBITDAR (EBITDA powiększona o koszty czynszów) oraz EBITDARM (EBITDA powiększona o koszty czynszów i koszty zarządzania).

EBITDA – daleka od ideału

Opieranie wyceny wyłącznie na wskaźniku EBITDA może być bardzo niebezpieczne i doprowadzić do błędnego postrzegania spółki. Wyniki EBITDA wyglądają o wiele lepiej niż ma to miejsce w rzeczywistości. “Świat EBITDA” to magiczne miejsce, gdzie długów nie trzeba nic spłacać, nie ma podatków oraz majątek trwały nie zużywa się pod wpływem czasu.

Pomijanie amortyzacji może być złudne, szczególnie w spółkach działających w branży wydobywczej czy produkcyjnej. “Niegotówkowość” amortyzacji jest mrzonką w sytuacji, kiedy firma musi ponosić wydatki inwestycyjne (CAPEX). Przecież kiedy stara maszyna się zużywa, to trzeba ją wymienić na nową. Więc amortyzacja z reguły jest “echem” poniesionych wydatków w przeszłości. Z tego powodu część inwestorów zgadza się z Warrenem Buffettem, że:

„EBITDA może mieć sens tylko wtedy, kiedy Wróżka Zębuszka będzie pokrywała wydatki na Capex.”

Kolejną wada jest też dla niektórych zaletą. EBITDA pomija wydatki poniesione na obsługę długu (koszty odsetkowe). W takiej sytuacji firma, której koszty odsetkowe “przejadają” większość zysków operacyjnych wygląda o wiele lepiej, gdy zastosujemy wskaźnik EBITDA. Jednak jest to tworzenie alternatywnej rzeczywistości. Firma musi obsługiwać dług, w przeciwnym razie będzie musiała ogłosić restrukturyzację zadłużenia albo bankructwo.

Następnym aspektem, który nie jest widoczny w EBITDA są zmiany w kapitale obrotowym. Z tego powodu wskaźnik ten jest słabym substytutem przepływów pieniężnych. Wiele firm ze względu na specyfikę swojego biznesu musi inwestować ogromne sumy w zapasy, które konsumują wolny kapitał spółki. Jednocześnie po sprzedaży wiele przedsiębiorstw musi czekać tygodnie, a nawet miesiące na pieniądze należne po sprzedaży towaru lub usługi. Sprzedaż jest zaksięgowana, zyski również a gotówka jeszcze nie wpłynęła. Tak powstają należności, które zawsze są ryzykiem dla firmy, ponieważ mogą nie zostać spłacone przez kontrahenta.

Najczęściej firmy bankrutują nie z powodu nominalnego poziomu długu, ale kiedy bezpowrotnie tracą płynność. Płynność można stracić np. poprzez posiadanie w magazynach towaru, którego nikt nie chce kupić, albo sprzedanie towarów do niesolidnego kontrahenta, który nie honoruje swoich długów.

Bańka dotcom – kiedy EBITDA zawodzi

Wady EBITDA były wykorzystywane przez zarządy wielu spółek do “podkoloryzowana wyników”. Przykładem może być Cablevision, które w 2000 roku informowało, że osiągnęło 1 miliard dolarów “zysku” EBITDA. Przychody firmy wyniosły w tym samym roku 3,9 mld$. Dawało to wysoką marżę EBITDA. Co więcej, w poprzednich latach wynik EBITDA stale się poprawiał. Jednak były to zyski z alternatywnej rzeczywistości. W rzeczywistości Cablevision nie była w stanie wygenerować gotówki z własnej działalności. Przepływy z działalności operacyjnej wyniosły około 100 mln$. W tym czasie wydatki inwestycyjne pochłonęły 1,3 mld$. Jednocześnie spółka wydawała na obsługę długu ponad 550 mln dolarów. Jednak dopóki kapitał napływał na rynek, spółka nie miała problemów z pożyczaniem pieniędzy na dynamiczny rozwój biznesu. Jednak, kiedy bańka na rynku dotcom pękła, nastąpiła weryfikacja “wartości EBITDA”. Spółka wpadła w problemy finansowe, które odbiły się na kursie akcji. Na początku 2001 roku cena jednej akcji wynosiła ponad 80$. Po ponad roku cena 1 akcji spadła poniżej 6$.

Podsumowanie

EBITDA jest jednym z najpopularniejszych wskaźników finansowych. Lubią go stosować analitycy kredytowi, którzy mogą oszacować zdolność firmy do obsługi zadłużenia. Pozwala porównać ze sobą przedsiębiorstwa o różnym poziomie zadłużenia oraz z różną strukturą aktywów. Jednak wadą jest to, że EBITDA jest słabym substytutem przepływów gotówkowych. Pomija konieczne wydatki inwestycyjne, zapotrzebowanie na kapitał obrotowy.

![Kanada – Jak inwestować w S&P/TSX60? [Poradnik] kanada - jak inwestować w sp tsx60](https://forexclub.pl/wp-content/uploads/2024/11/kanada-jak-inwestowac-w-sp-tsx60-184x120.jpg?v=1730798591)

![Inwestycje w sztuczną inteligencję (AI) – jakie spółki wybrać? [Poradnik] inwestycje w sztuczną inteligencję - ai](https://forexclub.pl/wp-content/uploads/2024/11/inwestycje-w-sztuczna-inteligencje-184x120.jpg?v=1731576114)

![Day-trading w czasach podwyższonej zmienności. Webinary z Mr Yogi [ZMIANA TERMINU] Michał Zbróg Mryogi (700 x 450 px) - 10](https://forexclub.pl/wp-content/uploads/2024/11/DT-Mryogi-700-x-450-px-final-v4-184x120.jpg?v=1732097892)

![Zrozumienie zmienności rynkowej: Perspektywa daytradera – MrYogi [Video] Zrozumienie zmienności rynkowej - Video](https://forexclub.pl/wp-content/uploads/2024/11/Zrozumienie-zmiennosci-rynkowej-Video-184x120.jpg?v=1731559833)

![Najczęstsze błędy początkującego tradera – Mr Yogi [VIDEO] Scalping - Najczęstsze błędy początkującego tradera - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Najczestsze-bledy-poczatkujacego-tradera-VIDEO-184x120.jpg?v=1711601376)

![Nauka cierpliwości: Brak pozycji to też pozycja – Mr Yogi [VIDEO] Scalping - Nauka cierpliwosci - Brak pozycji to tez pozycja - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Nauka-cierpliwosci-Brak-pozycji-to-tez-pozycja-VIDEO-184x120.jpg?v=1710999249)

![Jak inwestować w ChatGPT i sztuczną inteligencję? Akcje i ETF [Poradnik] jak inwestować w chatgpt i sztuczną inteligencję](https://forexclub.pl/wp-content/uploads/2023/02/jak-inwestowac-w-chatgpt-i-sztuczna-inteligencje-300x200.jpg?v=1676364263)