Popsuta Europa ale recesja możliwa do uniknięcia

Byliśmy zbyt wielkimi pesymistami w kwestii strefy euro. Niższe ceny energii, brak poważnych przerw w dostawie energii elektrycznej (wynikający zarówno z dywersyfikacji źródeł dostaw, jak i lepszych warunków pogodowych) oraz solidne twarde dane (w szczególności w Niemczech) skłaniają ekspertów do rewizji prognoz dotyczących recesji w 2023 r. Konsensus dotyczący PKB w strefie euro w 2023 r. wzrósł z -0,1% do 0,0%. To niewielka, ale znacząca korekta i nic nie wskazuje na to, że na tym się skończy. Nadal uważamy, że konsensus ten jest zbyt niski. W połowie stycznia Goldman Sachs jako pierwszy międzynarodowy bank całkowicie odwrócił swoją prognozę dla strefy euro, korygując prognozowany wzrost PKB z -0,1% do 0,6%. W Saxo Banku nie jesteśmy aż tak optymistycznie nastawieni, nie brak nam jednak przekonania, że strefa euro może uniknąć recesji w tym roku przy docelowym wzroście PKB w okolicach 0,3-0,4%. Należy pamiętać, że zaledwie kilka miesięcy temu ponad 90% prognoz zakładało, że recesja będzie w tym roku nieunikniona.

Co się zmieniło?

Gospodarka jest w istocie silniejsza niż przewidywano. Indeks ekonomicznych niespodzianek Citi (Citi Economic Surprise Index widoczny na wykresie poniżej) znajduje się obecnie na poziomie rocznego maksimum. Oznacza to, że dane gospodarcze są lepsze, niż zakładały to projekcje ekonomistów. Jest to szczególnie widoczne w przypadku Niemiec. Zużycie gazu odnotowało dwucyfrowy spadek, natomiast produkcja przemysłowa w znacznej mierze pozostała niezmieniona. Nie dość, że można to uznać za niezwykłe osiągnięcie, to na podstawie najnowszych listopadowych danych na temat produkcji przemysłowej można wywnioskować, że w IV kwartale w niemieckim przemyśle nie było recesji. Pierwsze szacunki niemieckiego PKB w 2022 r. również znacznie przekraczają prognozowaną wartość i wynoszą 1,9%, czyli o 0,5 punktu powyżej wartości docelowej przyjętej przez rząd. Wszystko wskazuje na to, że w perspektywie krótkoterminowej tempo rozwoju gospodarki pozostanie dynamiczne, a wszystkie modele nowcastingowe wskazują na ożywienie gospodarcze w bieżącym kwartale. W efekcie prawdopodobieństwo recesji obecnie dość szybko spada. Uważamy również, że w 2023 r. nie pojawią się żadne ekstremalne wydarzenia makroekonomiczne i rynkowe – co z perspektywy wzrostu gospodarczego może być pozytywne. Jeżeli gospodarka będzie osiągać znacznie lepsze wyniki, członkowie EBC uzyskają jednak większą pewność co do podwyższania stóp, jak zaznaczyła w grudniu Christine Lagarde.

Indeks ekonomicznych niespodzianek w strefie euro wygląda coraz lepiej. Konsensus, czyli wzrost PKB o 0,0% w 2023 r., wydaje się nieco za bardzo konserwatywny i z pewnością zostanie skorygowany w górę.

Na horyzoncie widać ryzyko

Nie oznacza to jednak, że 2023 r. będzie pozbawiony wyzwań:

- Rośnie stres kredytowy – po raz pierwszy od dekady rozpoczynamy nowy rok z rentownością europejskich obligacji korporacyjnych o ratingu inwestycyjnym powyżej 4%. Należy się spodziewać, że wiele spółek będzie miało trudności z uzyskaniem dostępu do nowych źródeł finansowania. Wiele spółek o małej i średniej kapitalizacji prawdopodobnie nie będzie miało innego wyboru, jak tylko uciec się do finansowania ultrarozwadniającego, takiego jak obligacje zamienne. Inwestorzy detaliczni powinni trzymać się z dala od takich spółek giełdowych.

- Rynek będzie musiał wchłonąć płynność w wysokości około 700 mld EUR w związku z realizowanym przez EBC zacieśnianiem ilościowym. Ta skomplikowana operacja spowoduje zaostrzenie warunków finansowych i, być może, większą zmienność na rynku akcji.

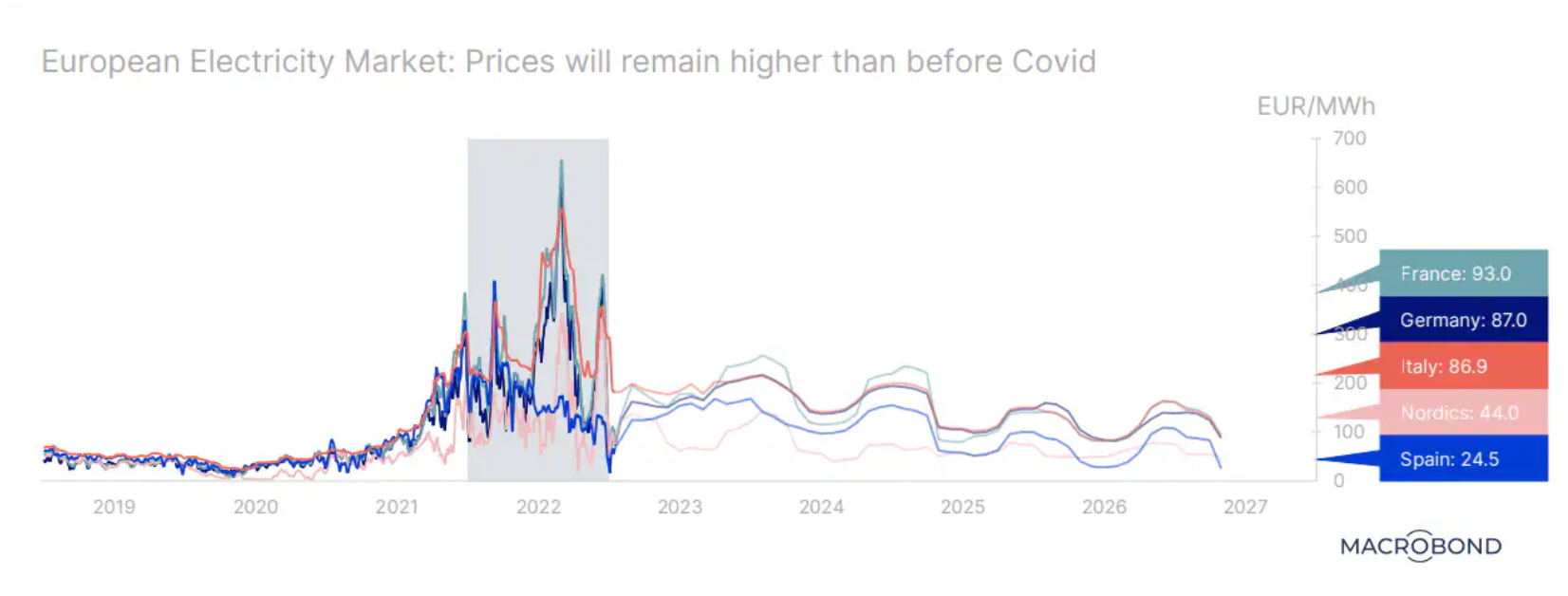

- Kryzys energetyczny ponownie stanie się tematem numer jeden. Nie jest to poprawne politycznie, ale zmiany klimatyczne z pewnością pomogły nam do tej pory uniknąć kryzysu energetycznego w Europie. Kiedy jednak wiosną przyjdzie czas na uzupełnienie uszczuplonych zapasów, należy się spodziewać, że ceny znów pójdą w górę. Jesteśmy przekonani, że UE będzie w stanie znaleźć dostawców energii (na przykład skroplonego gazu ziemnego (LNG) ze Stanów Zjednoczonych, Australii czy nawet Mozambiku), ale będzie to oznaczać wysokie koszty. To ostatecznie spowoduje wzrost inflacji w drugim półroczu, a także wzrost cen ropy wynikający z większego popytu w Chinach (szacujemy, że ponowne otwarcie Chin na świat zwiększy popyt na ropę w okolicach wiosny o 4 mln baryłek dziennie – to około trzykrotnie więcej, niż wzrost popytu prognozowany przez rynek).

W szczytowym okresie kryzysu z 2022 r. hurtowe ceny energii elektrycznej w szeregu państw członkowskich UE wzrosły dziesięciokrotnie. Częściowo tłumaczono to rosnącymi cenami gazu z powodu wojny w Ukrainie i problemami z energetyką jądrową we Francji. Obecnie ceny spadają. Jednak rynek nie przewiduje powrotu do sytuacji sprzed pandemii Covid – kiedy ceny były poniżej 60 EUR za MWh.

Co z ryzykiem spirali płacowo-cenowej?

Podaż na rynku pracy w strefie euro pozostaje ograniczona. Ostatnie dane pokazują, że w listopadzie 2022 r. bezrobocie w strefie euro było na poziomie 6,5%, a w Unii Europejskiej – na poziomie 6,0%. Ze wszystkich państw członkowskich UE najwyższą oficjalną stopę bezrobocia wykazuje Hiszpania (12,4%), a najniższą – Niemcy i Polska (3,0%). W opublikowanym w połowie stycznia dokumencie roboczym ekonomiści z EBC wskazali na ryzyko wysokiego wzrostu płac w najbliższych kwartałach – znacznie powyżej trendów historycznych: „Odzwierciedla to silne rynki pracy, które jak dotąd nie ucierpiały w znaczącym stopniu na skutek spowolnienia gospodarki, podwyżek krajowych płac minimalnych oraz swoistego zmniejszania się luki pomiędzy płacami a wysokim tempem wzrostu inflacji”. Z tą oceną raczej się nie zgadzamy. Wzrost płac oczywiście napędza inflację w Europie Środkowo-Wschodniej, jednak w Europie Zachodniej wyraźnie tak nie jest. Prawdopodobieństwo, że płace znacząco wzrosną, stając się w ten sposób problemem w kontekście walki z inflacją, jest naszym zdaniem raczej niewielkie. W istocie w wielu krajach wzrost płac pozostaje dramatycznie w tyle za inflacją. W Hiszpanii przeciętna płaca realna jest obecnie niższa niż 15 lat temu! Trudno przypuszczać, że dojdzie do spirali płacowo-cenowej. Jeżeli jednak EBC uzna, że jest to istotne ryzyko, może zdecydować się na zbyt duże zacieśnienie, zwiększając tym samym stres kredytowy.

W ujęciu ogólnym uważamy, że konsensus był i nadal jest zbyt pesymistyczny w odniesieniu do wzrostu PKB w strefie euro w 2023 r. Istnieje duże prawdopodobieństwo, że uda się uniknąć recesji. To powiedziawszy, Europa jest nadal popsuta. Kryzys energetyczny pozostaje głównym ryzykiem w kontekście kolejnej zimy – przy czym UE wciąż niechętnie zapatruje się na energię jądrową i nie jest w stanie podjąć szybkich decyzji dotyczących projektu reformy rynku energii elektrycznej. Mimo iż EBC przewiduje, że płace znacznie wzrosną, widzimy, że w rzeczywistości w większości krajów pracownicy stają się coraz ubożsi. Szereg spółek, które skorzystały z okresów nietypowo ujemnych stóp procentowych, czeka teraz chwila prawdy – wiele z nich prawdopodobnie zbankrutuje. Pod względem politycznym nie jesteśmy optymistami. Unijne prezydencje nie prezentują większych ambicji; Szwecja, która stoi na czele Rady UE, skupia się – co nie jest bynajmniej zaskakujące – na wojnie w Ukrainie, podczas gdy prezydencja Hiszpanii w drugiej połowie 2023 r. zdominowana będzie przez wybory krajowe. W tym roku w polityce nie należy się spodziewać większych pozytywnych zmian.

O Autorze

Christopher Dembik – Francuski ekonomista polskiego pochodzenia. Jest globalnym szefem badań makroekonomicznych w duńskim banku inwestycyjnym Saxo Bank. Jest także doradcą francuskich parlamentarzystów i członkiem polskiego think tanku CASE, który zajął pierwsze miejsce w ekonomicznym think tanku w Europie Środkowo-Wschodniej według raportu Global Go To Think Tank Index. Jako globalny szef badań makroekonomicznych wspiera oddziały, dostarczając analizy globalnej polityki pieniężnej i rozwoju sytuacji makroekonomicznej klientom instytucjonalnym i HNW w Europie i MENA. Jest regularnym komentatorem w mediach międzynarodowych (CNBC, Reuters, FT, BFM TV, France 2 itd.) Oraz prelegentem na międzynarodowych wydarzeniach (COP22, MENA Investment Congress, Paris Global Conference itp.).

Christopher Dembik – Francuski ekonomista polskiego pochodzenia. Jest globalnym szefem badań makroekonomicznych w duńskim banku inwestycyjnym Saxo Bank. Jest także doradcą francuskich parlamentarzystów i członkiem polskiego think tanku CASE, który zajął pierwsze miejsce w ekonomicznym think tanku w Europie Środkowo-Wschodniej według raportu Global Go To Think Tank Index. Jako globalny szef badań makroekonomicznych wspiera oddziały, dostarczając analizy globalnej polityki pieniężnej i rozwoju sytuacji makroekonomicznej klientom instytucjonalnym i HNW w Europie i MENA. Jest regularnym komentatorem w mediach międzynarodowych (CNBC, Reuters, FT, BFM TV, France 2 itd.) Oraz prelegentem na międzynarodowych wydarzeniach (COP22, MENA Investment Congress, Paris Global Conference itp.).

![Kanada – Jak inwestować w S&P/TSX60? [Poradnik] kanada - jak inwestować w sp tsx60](https://forexclub.pl/wp-content/uploads/2024/11/kanada-jak-inwestowac-w-sp-tsx60-184x120.jpg?v=1730798591)

![Inwestycje w sztuczną inteligencję (AI) – jakie spółki wybrać? [Poradnik] inwestycje w sztuczną inteligencję - ai](https://forexclub.pl/wp-content/uploads/2024/11/inwestycje-w-sztuczna-inteligencje-184x120.jpg?v=1731576114)

![Day-trading w czasach podwyższonej zmienności. Webinary z Mr Yogi [ZMIANA TERMINU] Michał Zbróg Mryogi (700 x 450 px) - 10](https://forexclub.pl/wp-content/uploads/2024/11/DT-Mryogi-700-x-450-px-final-v4-184x120.jpg?v=1732097892)

![Zrozumienie zmienności rynkowej: Perspektywa daytradera – MrYogi [Video] Zrozumienie zmienności rynkowej - Video](https://forexclub.pl/wp-content/uploads/2024/11/Zrozumienie-zmiennosci-rynkowej-Video-184x120.jpg?v=1731559833)

![Najczęstsze błędy początkującego tradera – Mr Yogi [VIDEO] Scalping - Najczęstsze błędy początkującego tradera - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Najczestsze-bledy-poczatkujacego-tradera-VIDEO-184x120.jpg?v=1711601376)

![Nauka cierpliwości: Brak pozycji to też pozycja – Mr Yogi [VIDEO] Scalping - Nauka cierpliwosci - Brak pozycji to tez pozycja - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Nauka-cierpliwosci-Brak-pozycji-to-tez-pozycja-VIDEO-184x120.jpg?v=1710999249)