Odliczanie do wyborów w USA: co się stanie, jeśli Trump zgarnie wszystko?

Po zeszłotygodniowym odbiciu Donalda Trumpa w sondażach, John J. Hardy, główny strateg makroekonomiczny w Saxo kreśli scenariusz, który według rynku zakładów ma teraz największe szanse, by się urzeczywistnić: „republikańskie zwycięstwo”, w którym Trump nie tylko wygrywa wybory, ale Republikanie zachowują kontrolę nad Izbą Reprezentantów i odzyskują Senat. Ekspert nazywa to scenariuszem „Trump 2.0”, na który bukmacherzy dają obecnie 30% szans.

Uwzględniając reakcję rynku po zwycięstwie Trumpa w 2016 roku, uważa się, że taki scenariusz mógłby przynieść znaczące korzyści dla amerykańskiego rynku akcji. W końcu wizja dalszych obniżek podatków i deregulacji zazwyczaj budzi optymizm. Niemniej jednak niektóre z tych pozytywnych założeń mogą okazać się mylne, przynajmniej w kontekście początkowej reakcji rynku.

– Rynek akcji zyskał po zwycięstwie Donalda Trumpa w wyborach sprzed ośmiu lat, choć warto zauważyć, że równocześnie wzrosły napięcia handlowe z Chinami. W 2017 r. indeksy Dow Jones Industrial Average, S&P 500 i Nasdaq Composite osiągnęły najlepsze wyniki od 2013 roku. Chociaż te dane dają pewną perspektywę, nie można być pewnym wpływu potencjalnego zwycięstwa Trumpa na rynki. Dla inwestorów to czas, by dokładnie rozważyć, co poszczególne scenariusze oznaczają w kontekście ich portfeli, a przede wszystkim, by pomyśleć o dywersyfikacji, która wśród polskich inwestorów wciąż często nie jest priorytetem – mówi Marcin Ciechoński, odpowiedzialny za rozwój Saxo w Polsce.

Scenariusz „Trump 2.0”

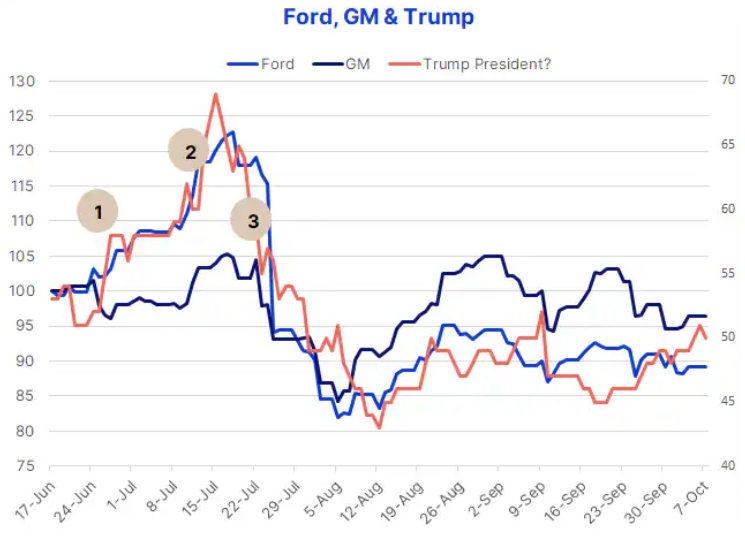

Według Johna J. Hardy’ego, jedynym do tej pory papierkiem lakmusowym nastrojów rynku wobec tego scenariusza, był okres wakacyjny, gdy sondaże wskazały na wzrost poparcia dla Trumpa po próbie zamachu na jego życie w połowie lipca oraz symbolicznym wzniesieniu przez niego pięści po tym zdarzeniu. Na poniższym wykresie widać, jak akcje Forda i General Motors (indeksowane do 100 od 1 maja) rosły wraz z szansami Trumpa na zwycięstwo, a następnie spadły po wycofaniu się Bidena z wyścigu. Punkt oznaczony jako „1” na wykresie to dzień po debacie z 28 czerwca, w której Biden odniósł porażkę. Punkt „2” to pierwszy dzień na rynkach po zamachu na Trumpa z 12 lipca, natomiast punkt „3” to dzień po 21 lipca, kiedy Biden ogłosił rezygnację z kandydowania w wyborach prezydenckich.

Ford wydawał się bardziej wrażliwy na wahania Trumpa w sondażach niż GM. Może to wynikać z faktu, że firma produkuje niemal dwa razy więcej samochodów w Meksyku niż Ford, co sprawia, że podejście Trumpa do cła jest odczytywane jako ryzyko dla rentowności produkcji w tym kraju. Niemniej jednak GM sprzedaje ponad 80% swoich samochodów w USA, podczas gdy Ford sprzedaje tam około dwóch trzecich. Z drugiej strony, pod koniec lipca opublikowano również wyniki finansowe Forda, a bardzo słaby raport przyczynił się do ogromnego spadku ceny akcji firmy. Niezależnie od tego, możemy uznać, że ceny akcji tych dwóch spółek będą wrażliwe na wynik wyborów.

Pozytywne aspekty wariantu „Trump 2.0”

Oczekiwania na pozytywną reakcję w przypadku „Trump 2.0” opierają się głównie na scenariuszu z 2016 roku, kiedy to rynek przewidywał, zresztą słusznie, znaczne obniżki podatków. Jeśli powtórzy się ta strategia, sektory, które prawdopodobnie będą cieszyć się ze scenariusza pełnej dominacji Republikanów, to:

- Amerykańscy producenci z silną pozycją na rynku krajowym, którzy borykają się z zagraniczną konkurencją. Mogą oni zyskać szczególnie wiele w przypadku wygranej Trumpa. Nowe cła zwiększyłyby ich konkurencyjność na rynku krajowym. Warto jednak pamiętać, że łańcuchy dostaw mają często zasięg globalny. Ponadto, krajowe inwestycje w nowe zakłady produkcyjne również mogą przynieść dobre rezultaty.

- Duże banki i firmy paliwowe. Oprócz wprowadzenia ceł, Trump obiecał również deregulację dla tradycyjnych firm energetycznych oraz banków i instytucji finansowych. W przypadku dużych banków istnieje nadzieja, że w przy ponownej wygranej Trumpa, zostaną zniesione niektóre z surowych regulacji Dodd-Frank, wprowadzonych po kryzysie finansowym w latach 2007-09. Podobnie jak Ford i GM, banki również zyskały na wartości, gdy w połowie lipca zwiększyły się szanse Trumpa na wygraną.

- Akcje. Trump obiecał obniżenie podatków korporacyjnych do 15% z obecnych 21%, co stanowiłoby natychmiastowy zastrzyk zysków dla wszystkich rentownych przedsiębiorstw.

- Europejskie firmy zbrojeniowe. Administracja w przypadku „Trump 2.0” prawdopodobnie doprowadzi do dalszego osłabienia zaufania do sojuszy bezpieczeństwa między USA a Europą oraz większej gotowości USA do negocjacji z Rosją w celu zakończenia wojny w Ukrainie. Może to pociągnąć za sobą znaczne inwestycje w Europie, dążące do wzmocnienia niewystarczających zdolności obronnych.

Ale jakie jest ryzyko?

„Przewidywanie jest bardzo trudne, zwłaszcza jeśli chodzi o przyszłość” – zauważył kiedyś jeden z duńskich fizyków, co doskonale oddaje obecną sytuację. Prognozowanie, jak rozwinie się scenariusz „Trump 2.0” w dłuższej perspektywie, jest niezwykle skomplikowane. Niemniej jednak warto zwrócić uwagę na kilka obszarów, które mogą szybko ograniczyć pozytywną reakcję rynku.

Po pierwsze, ryzyko wojny handlowej. Było to bardzo widoczne podczas pierwszej kadencji Trumpa, gdy rynek często reagował na jego wpisy na Twitterze (obecnie X.com) dotyczące działań przeciwko Chinom. Jednak tym razem Trump może przyjąć bardziej agresywne podejście do ceł, co może prowadzić do konfrontacji nie tylko z Chinami, ale także z innymi dużymi partnerami handlowymi, takimi jak Meksyk, Japonia czy Europa.

Po drugie, wzmocnienie dolara amerykańskiego. Powszechnie uważa się, że cła oraz stymulujące cięcia podatkowe doprowadzą do wzmocnienia dolara amerykańskiego. Jest to globalna waluta, której umocnienie stanowi ryzyko dla wzrostu gospodarczego na świecie, szczególnie w krajach rozwijających się.

Po trzecie ryzyko inflacji. Deficyty w USA już są ogromne, jak na gospodarkę, która nie znajduje się w recesji. Dodatkowe cięcia podatków i cła wprowadzane przez Trumpa mogą prowadzić do dalszego wzrostu cen. Nastroje na rynku mogą szybko się pogorszyć, jeśli inwestorzy uznają, że Rezerwa Federalna będzie zmuszona utrzymać stopy procentowe na wysokim poziomie.

Po czwarte, niestabilna sytuacja z długiem USA i wysokie rentowności amerykańskich obligacji skarbowych. Po zwycięstwie Trumpa w 2016 roku giełda mogła rosnąć, mimo podwyżek stóp procentowych, bo zaczynały one z bardzo niskiego poziomu. Polityka Trumpa jest postrzegana jako inflacyjna, co może spowodować ponowny, ostry wzrost długoterminowych rentowności. Obecnie stopy procentowe są znacznie wyższe, ale także zadłużenie Stanów Zjednoczonych znajduje się na całkowicie niezrównoważonej trajektorii przy obecnych stopach procentowych, nawet bez nowych cięć podatków przez Trumpa. Jakie nowe rozwiązania musiałby opracować Departament Skarbu i Rezerwa Federalna, aby zapobiec dalszemu wzrostowi stóp procentowych? Odpowiedzi nie są proste.

Po piąte – niepokój społeczny. To jeden z najtrudniejszych obszarów do przewidzenia, ale jeśli Trump zrealizuje swoje groźby dotyczące deportacji nielegalnych imigrantów, może to spowodować poważne zakłócenia.

Nie można przewidzieć, jak rozwinie się scenariusz „Trump 2.0”, ale z wszystkich możliwych opcji prawdopodobnie wywoła on największe wahania na rynku zaraz po wyborach. Wówczas rynki będą próbowały przewidzieć kierunki nowej polityki, które wprowadzi nowy prezydent i Kongres. Ważne będzie też obserwowanie, co się wydarzy po ewentualnym gwałtownym wzroście rynku. Z drugiej strony, najbardziej pozytywnym scenariuszem w perspektywie średnioterminowej jest prawdopodobnie nie „Trump 2.0”, lecz zwycięstwo Harris z Republikańskim Senatem – czyli w zasadzie status quo. Rynek często reaguje lepiej, gdy politycy mają ograniczone możliwości działania.

![Kanada – Jak inwestować w S&P/TSX60? [Poradnik] kanada - jak inwestować w sp tsx60](https://forexclub.pl/wp-content/uploads/2024/11/kanada-jak-inwestowac-w-sp-tsx60-184x120.jpg?v=1730798591)

![Inwestycje w sztuczną inteligencję (AI) – jakie spółki wybrać? [Poradnik] inwestycje w sztuczną inteligencję - ai](https://forexclub.pl/wp-content/uploads/2024/11/inwestycje-w-sztuczna-inteligencje-184x120.jpg?v=1731576114)

![Day-trading w czasach podwyższonej zmienności. Webinary z Mr Yogi [ZMIANA TERMINU] Michał Zbróg Mryogi (700 x 450 px) - 10](https://forexclub.pl/wp-content/uploads/2024/11/DT-Mryogi-700-x-450-px-final-v4-184x120.jpg?v=1732097892)

![Zrozumienie zmienności rynkowej: Perspektywa daytradera – MrYogi [Video] Zrozumienie zmienności rynkowej - Video](https://forexclub.pl/wp-content/uploads/2024/11/Zrozumienie-zmiennosci-rynkowej-Video-184x120.jpg?v=1731559833)

![Najczęstsze błędy początkującego tradera – Mr Yogi [VIDEO] Scalping - Najczęstsze błędy początkującego tradera - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Najczestsze-bledy-poczatkujacego-tradera-VIDEO-184x120.jpg?v=1711601376)

![Nauka cierpliwości: Brak pozycji to też pozycja – Mr Yogi [VIDEO] Scalping - Nauka cierpliwosci - Brak pozycji to tez pozycja - VIDEO](https://forexclub.pl/wp-content/uploads/2024/03/Scalping-Nauka-cierpliwosci-Brak-pozycji-to-tez-pozycja-VIDEO-184x120.jpg?v=1710999249)